BTC/HKD-0.72%

BTC/HKD-0.72% ETH/HKD-2.58%

ETH/HKD-2.58% LTC/HKD-3.84%

LTC/HKD-3.84% ADA/HKD-2.09%

ADA/HKD-2.09% SOL/HKD-2.51%

SOL/HKD-2.51% XRP/HKD-2.08%

XRP/HKD-2.08%DeFi是2020年發展最迅猛的領域之一,借貸平臺Compound以流動性挖礦引領市場,而去中心化交易所一路前行。很多人錯過了2020年4月到10月的機會,而今DeFi與CeFi融合產生化學反應,又一次創造了高收益的機會,今天我們來講的就是目前在火幣生態鏈Heco上的去中心化交易所Mdex。

Mdex的使用體驗

Mdex是基于火幣生態鏈的去中心化交易平臺,功能上類似以太坊生態中的Uniswap、Sushiswap等DEX,優點是快捷方便,消耗gas用HT,gas費用極低,我個人親身體驗每次swap費用基本上0.03-0.06美金,也就說1HT夠用戶做100次以上交易費用。

上圖是2021年1月19日晚,親自測試的gas費情況。

而交易確認時間一般是2-5秒鐘,基本確認時間為3秒以內。比起Uniswap上10-50美金一次的swap費用,十幾秒到30秒的實際交易體驗,Mdex的使用體驗確實好了很多。

關于Mdex、CeFi與DeFi的結合,以及火幣生態鏈HECO上的Mdex有怎樣的發展,不是本文的主要內容,Mdex最直觀的優勢這里只是簡單提及。今天要說的是Mdex的平臺幣的估值核算與平臺挖礦策略選擇。

Uniswap基金會就如何分配約440萬個ARB發起征集建議:5月24日消息,Uniswap 基金會管理者之一 Erin Koen 今日在 Uniswap 社區就“如何分配約 440 萬個 ARB發起征集建議。征集中提到,代幣將發送至 DAO 在 Arbitrum 上的別名地址; 如何部署分配需要經過正常的治理投票。提案期持續兩周(至 6 月 7 日星期三)。 屆時,已獲得社區反饋的提案應根據批準的治理流程將其納入新的溫度檢查帖子。[2023/5/24 15:22:31]

Mdex平臺幣初期估值:2.4億美金

我們先來看一下這個剛剛上線的去中心化交易所Mdex的數據表現。

用了不到兩周的時間,鎖倉流動性池資金達到3600萬美金以上,日交易額最高超過4000萬美金。這個速度是相當快的,如果對比Uniswap現在的交易金額和流動性池的體量,Mdex還很小。

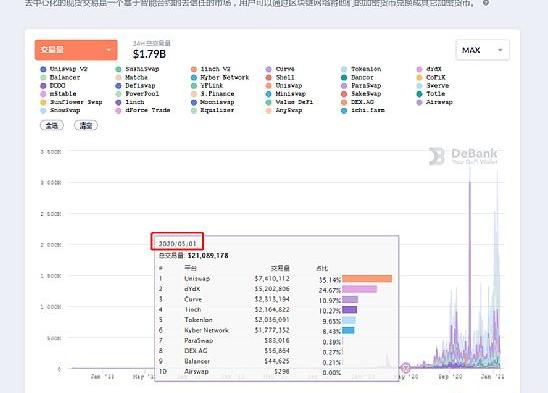

Uniswap日交易金額有7.3億美金,大概是Mdex的10倍。不過Uniswap作為ETH生態中的龍頭經歷了漫長的發展。在2020年5月1日,DeFi已經熱度起來的時候,其交易量也不是很大:

Aave和Uniswap在FTX事件中未受影響:金色財經報道,在FTX事件繼續蔓延的同時,Aave和Uniswap提醒我們,DeFi工具繼續正常工作,未受干擾。(decrypt)[2022/11/21 7:50:20]

2020年5月1日,Uniswap的日交易金額不過約740萬美金,而后進入快速增長期,到現在交易量級別。大概用了半年的時間。Mdex在火幣生態的催化下,增長10倍-100倍的時間會大幅度縮短。

而Uniswap的平臺幣市值,與交易量相關,更加重要的參數是TVL,現在Uniswap的TVL達到29.7億美金,Uni流通市值達到19.88億美金。

如果簡化模型可以認為,Uni市值大概是鎖倉總金額的2/3或者66.7%。

Mdex挖礦剛剛上線,其勢能還沒有完全爆發,按照未上線時期十倍的交易量和鎖倉量來推算,其鎖倉量應該達到3600萬*10=3.6億美金。

Uniswap更新應用界面,新增熱門Token數據縱覽和擴展Token搜索導航選項:10月13日消息,Uniswap宣布更新網頁應用界面,新增更多Token數據、發現、搜索和導航功能。其中,Token頁面允許用戶發現并比較Uniswap Web應用上所有Token,包括價格、價格變動數據、鎖倉量和成交量等信息。

此外,新頁面允許用戶在Uniswap網頁應用中輕松查找和導航Token。[2022/10/13 10:33:25]

Mdex平臺幣的市值將會達到3.6億美金*66.7%=2.4億美金。

而在2021年1月19日晚上八點正式上線流動性挖礦和交易挖礦之后,MDX上線2小時總鎖倉量突破5億美元,流動性質押額突破2.5億美元,總交易額突破2億美元,手續費收入60萬美元。在1月20日早上09:30分,流動性質押金額為2.7億美金左右,交易額也突破5.5億美金。

這個表現和鎖倉量走勢是很不錯的,上線平臺幣MDX挖礦之前的鎖倉量十倍的量級會在一周左右穩定下來,而后向上走。這是一個良性的發展。

Uniswap LP在網絡釣魚攻擊中已損失超350萬美元:金色財經報道,據最新數據顯示, Uniswap V3 流動資金池遭遇網絡釣魚攻擊,截至目前流動性提供者(LP)已損失了價值 3,278 ETH 的 NFT 頭寸,約合 3,563,644 美元。根據 MetaMask 安全分析師Harry Denley 表示,受害者似乎是更廣泛攻擊的一部分,該攻擊通過偽裝成 UNI 空投發送惡意鏈接以試圖讓用戶簽名,總計攻擊了大約 73,399 個地址。

此前 Binance 首席執行官趙長鵬最先披露了相關消息并質疑可能是 Uniswap V3 協議漏洞,另據最新價格數據顯示,本文撰寫時 UNI 已下挫至 5.54 美元,24 小時跌幅 10%。[2022/7/12 2:07:29]

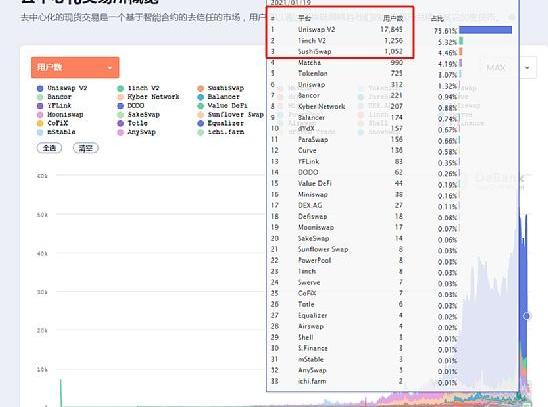

當然,這里面還有一項指標值得注意的就是用戶數。

這幾天時間已經是Uniswap用戶數量的高峰期,日活不超過兩萬。Mdex日活保持在1萬以上,TVL和市值之間的估值是用數理邏輯推算的,而用戶數是對于平臺長期發展最重要的指標之一了。

Maskbook發布新版產品,支持推特用戶在Uniswap和CMC詢價:Web3隱私產品 Maskbook官方宣布推出新版產品,支持Uniswap和CMC詢價交易工具,用戶將鼠標懸停在「$ + ticker」上時會自動彈出ETH和UNI價格信息,之后可以通過Uniswap直接交易且無需離開社交媒體Twitter。據悉,Maskbook后續還將在Facebook和Twitter等平臺上進一步引入一整套去中心化金融應用。[2020/9/25]

可以看到Uniswap占據了75%的以太坊生態DEX用戶數,而Mdex的日活用戶已經破萬,這個數字還在增加。那么,Mdex平臺的發展就會非常穩固,這得益于火幣生態CeFi與DeFi的協同作用,也受惠于Mdex本身良好的用戶體驗。如果日活用戶能保持一萬以上,并且能夠做到增長,那么2.4億美金的估值也只是初期的預估,后續還有數倍的增長,10億美金的估值也是可能推理得出的。但是,為了文章邏輯的嚴謹性,這里只能粗略預估并且將市值壓低,未來的增長可以預期。

關于幣價估算:

經濟模型會放于文末,在此簡單核算。流動性挖礦的早期流通量不足1000萬枚,那么按照2.4億美金的估值,2.4億美金/1000萬枚=24美金,而在初期流通量非常稀缺的情況下價格漲到24美金以上都是正常的,一個月之后市值擴大的同時,流通量擴大,MDX的價格很有可能維持在10美金以上。

MDX挖礦策略分析

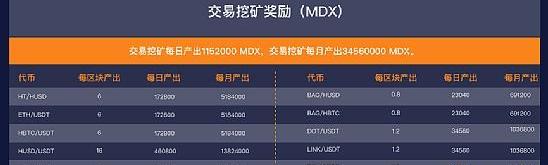

交易挖礦策略

從上圖中可以看到交易挖礦收益最高的是HUSD/USDT的收益每區塊生產系數為16,而HT/HUSD、ETH/USDT、HBTC/USDT的挖礦系數為6,前者是后者的267%,挖礦效率高出一倍以上,建議交易挖礦的朋友選擇在Mdex平臺上進行兩個穩定幣之間的兌換,這樣挖礦效率最高。

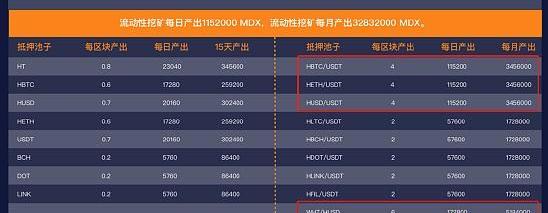

流動性挖礦

雙幣LP礦池

各位需要關注挖礦系數,其中最高的為5個LP對:HBTC-USDT、HETH-USDT、HUSD-USDT、WHT-HUSD、MDX-USDT,而這5個LP挖礦分為兩類:

第一類是BTC、ETH、HT、MDX,這里面如果價格在挖礦期間劇烈波動可能會有一定的無常損失,不過這個無常損失也非常小。MDX在初期可能會有價格的劇烈波動,不過價格如果向上,而收益高,無常損失也還可以接受,另外,MDX-USDT池子的收益率也是最高的。

第二類是HUSD-USDT,這個特殊在這是兩個同時錨定1USD的穩定幣,日常觀察二者價格波動在萬分之五以內。也就是說幾乎沒有波動,所以不存在無常損失等問題。考慮到交易挖礦,可以在Mdex平臺進行USDT和HUSD的兌換,而后注入流動性池進行挖礦。

單幣礦池

單幣礦池相對簡單,HT、USDT、BTC、ETH、HUSD這5個挖礦系數為0.6或者0.7差別不大,相對于其他資產單幣挖礦收益要高出兩倍對于有這些資產的朋友又不想過多操作,單幣挖礦也是不錯的選擇。

當然上線幾天后,根據每個池子的鎖倉量大小,策略也可以做相應調整。舉例:USDT和HUSD單幣挖礦效率一樣,而前者鎖倉量比后者大很多,那就遷移至HUSD挖礦。

以上就是關于LP流動性挖礦和單幣挖礦的不同策略選擇,選擇標準是高收益且相對穩定。

總結

本文對火幣生態鏈HECO上的去中心化交易所Mdex進行了簡要介紹,著重分析了其平臺幣MDX的市值以及對應的幣價,并且對挖礦策略進行了點評與篩選。希望對各位有所幫助。Mdex的發展速度驚人,很可能成為未來Uniswap的最大競爭對手。

Mdex交易所鏈接:https://ht.mdex.com/#/swap

流動性挖礦鏈接:https://hpool.mdex.com/#/menu

交易挖礦鏈接:https://ht.mdex.com/#/reward

挖礦APY計算工具:https://apy.mdex.com/

參考資料:

MDX經濟模型

MDX是Mdex平臺交易代幣的核心媒介,可用于Mdex的社區治理,比如交易費用比率投票、審查其他重要規則、以及在面對定期回購和銷毀代幣時可決定實現通貨緊縮。

Mdex平臺代幣名稱:MDX

總量:約10億

出塊時間:每3秒

區塊獎勵:每個區塊80MDX

減半時間:每六個月減半

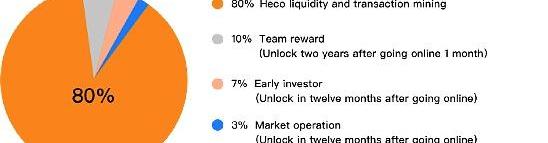

MDX總供應量約為10億,分配如下:

10%作為團隊獎勵,用于團隊運營、技術研發等,上線一個月后分24個月智能合約解鎖。

7%作為早期投資者份額,以便為Mdex的發展提供更充足有利的資金與資源;

3%用于市場推廣和品牌建設;兩者均為上線后分12個月解鎖;

剩余的80%用于Heco上的流動性挖礦和交易挖礦。

Heco上每個區塊挖礦獎勵為80MDX,其中流動性挖礦占50%,交易挖礦占50%,每半年減半。

高盛首席執行官兼董事長LloydBlankfein表示,監管機構應該對比特幣最近的成功感到“極度緊張”,并稱這種加密資產削弱了立法者監督金融體系的能力.

1900/1/1 0:00:00以太坊使用Rollup技術的安全風險在哪里? 白計劃 剛剛 29 以太坊已經確認了以Rollup為中心的2.0路線圖,這讓Rollup成為了炙手可熱的技術.

1900/1/1 0:00:00一周必讀十篇|加密上市潮已來購買比特幣的12個理由 金色財經Maxwell 剛剛 12 1、加密上市潮已來 美聯儲印鈔放水,比特幣突破新高.

1900/1/1 0:00:00區塊鏈的監管歷來頗富爭議,也缺乏國際標準。新年的前兩周,美日英歐各國金融監管機構的消息紛至沓來,略一梳理,很有代表性:第一組:密碼貨幣的技術定性1月14日,日本頂級證券監管機構-金融服務局The.

1900/1/1 0:00:00波卡插槽拍賣前夜縱覽波卡DeFi協議目前進展 區塊鏈研習社 剛剛 493 DeFi協議們做好上線準備了嗎?近期波卡測試網RococoV1開始接入平行鏈測試網.

1900/1/1 0:00:00文|Nancy?編輯|Tong?出品|PANews無論是傳統領域,還是加密市場,面對SEC的鐵腕政策,“破財消災”往往成為了不得已而為之的選擇.

1900/1/1 0:00:00