BTC/HKD-2.36%

BTC/HKD-2.36% ETH/HKD-1.88%

ETH/HKD-1.88% LTC/HKD-0.28%

LTC/HKD-0.28% ADA/HKD-3.68%

ADA/HKD-3.68% SOL/HKD-4.18%

SOL/HKD-4.18% XRP/HKD-3.69%

XRP/HKD-3.69%分布式研報系列旨在分享分布式資本對于行業諸多賽道的深度洞察以及真知灼見。分布式研報第一期是由投資總監黃冰潔Chloe對于數字資產托管賽道的研究與分析。

一、對于數字貨幣托管的定義

簡單來說,數字貨幣托管就是提供數字貨幣安全保存與管理的第三方服務。廣義上,任何提供數字貨幣“存管”服務的,均可以稱為托管服務,包括錢包,機構托管等。為了提高可對比性和針對性,本文所研究的數字貨幣托管服務指的是中心化的機構托管。

二、行業現狀

1.?前浪緊守高地,后浪猛烈沖刺

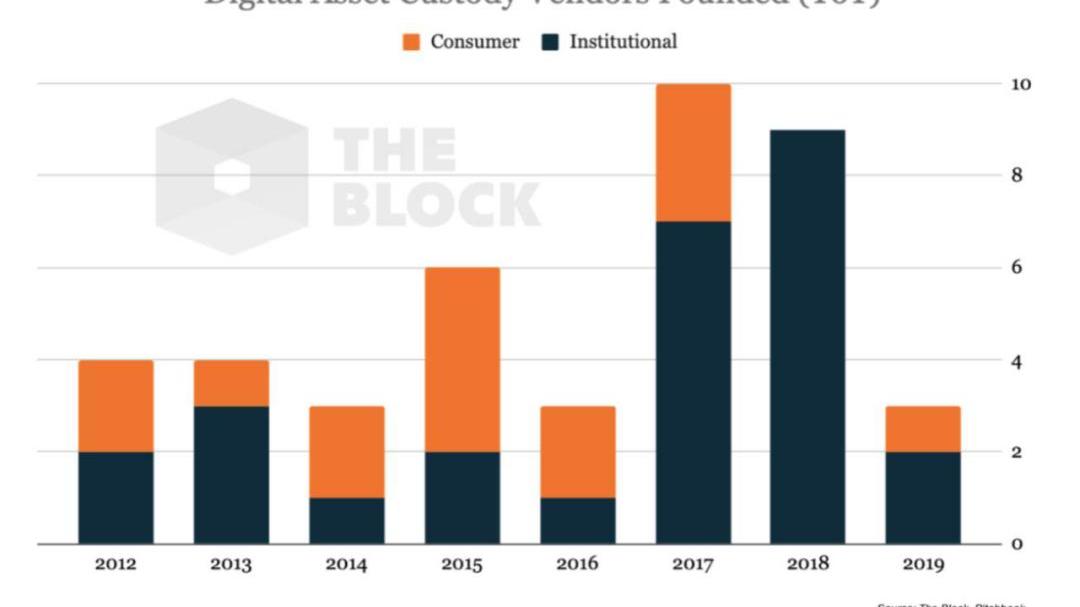

目前行業幾家最具知名度的BitGo(2013),Coinbase(2012),ItBit(2012,后改名Paxos)和Xapo(2013,后被Coinbase收購)等,均開始于2012左右。在BTC第一次被華爾街日報報道,受到大眾關注后,經過這么多年的發展,這幾家機構在客戶渠道、資金量、品牌等方面都積累了優勢。雖然他們目前還沒有形成絕對的一家獨大的局勢,但是頭部優勢不容忽視。

分析 | 研報:區塊鏈將率先在金融、游戲、通證資產實現落地:2月20日消息,維京資本近日發布《2018區塊鏈年度報告 》,其中指出,2019年,在區塊鏈產業方面,區塊鏈將在金融、游戲、通證資產率先落地并且比過往任何時候都走得更遠,此外,還有物聯網、供應鏈、BaaS方面都是值得期待的領域。產業也會出現某種形式上的整合浪潮,在熊市背景下,有獨特競爭優勢、產品優勢的項目將會存活并成功。[2019/2/20]

受到了12-13年這批比較成功的托管機構的啟發,17、18年當區塊鏈行業屢創新高,大量熱錢涌入。當整個行業再次成為人們茶余飯后閑聊熱點的時候,最新一波大量新玩家也進軍數字貨幣托管行業。在這期間,除了初創企業外,也不乏背景雄厚的實力派新玩家,例如Fidelity,Bakkt等。

這些新玩家來勢洶洶,挑戰著現有玩家,因此目前行業離穩定期還尚早,行業格局依舊有大調整的可能。

動態 | 平安證券晨會研報:區塊鏈等信息技術融合發展趨勢明顯:據證券日報-12月27日券商晨會研報匯編,平安證券認為,在宏觀經濟承壓的大環境下,國內多數行業的中短期前景難言樂觀。不過,由于計算機行業與宏觀經濟波動的相關性相對偏低,政策支持力度不減,加之云計算、大數據、人工智能、區塊鏈等新一代信息技術融合發展趨勢明顯,我們認為計算機行業的復蘇態勢仍將延續,相對表現將好于多數行業。[2018/12/27]

2.?業務從單一走向復雜

早期的托管業務比較單一,主要是把用戶的資產以一種安全的方式靜態存放起來。這樣做的劣勢有:

1.資金使用率低;

2.行業的同質化高,價值獲取能力低;

3.收費模式單一。

這些劣勢直接結果是托管業務的利潤太薄,加上部分托管機構承擔著非常重的合規成本,甚至會出現入不敷出的情況。

近年來,越來越多托管項目為取得長遠可持續的發展,開始利用自身的品牌認可度、托管的資金量和用戶數等優勢,開拓新的服務。例如BitGo利用了自身客戶數量多,資金量大的優勢,為其用戶提供了大額OTC和機構間清算的服務;CoinbaseCustody利用了自己交易所交叉銷售和項目關系的優勢,積極與項目共同開展Staking的服務;Paxos利用其合規和銀行關系的優勢,展開了合規穩定幣的服務;Bakkt利用其傳統背景和與傳統機構的關系的優勢,計劃為30多家傳統企業提供區塊鏈用戶積分管理服務。

分析 | 火幣研報:8 月8 日至15日大跌或是大量用戶拋售個人錢包中的比特幣:據火幣研報,通過分析 2018年8 月8 日至8 月15日所有的比特幣地址與轉賬記錄,基于分類算法得出活躍地址數的分布:活躍地址中,44%為交易所地址,30%為服務商地址,19%為個人錢包地址,6%為公司,1%為礦池。再進一步分析新建地址數和轉賬明細得出:1)交易所和服務商新增地址數在這幾周內變化不大,但是新建個人錢包地址 數卻呈現明顯下降趨勢。 2)比特幣由個人地址轉入交易所的量遠遠大于從交易所轉入個人地址的量。最后推測該周比特幣價格大幅下挫原因可能有:1)新入場的投資者人數的減少。2)很有可能是有大量用戶將個人錢包中的比特幣轉入交易所進行拋售。[2018/9/5]

除了上述的拓展業務外,行業還在積極討論更多可行的業務。其中,基于托管資產的資管和借貸業務是最受矚目的拓展業務。這兩塊業務備受矚目的原因是如果能夠實現資產管理和借貸,托管機構基本上就實現了從托管到銀行的跨越。曾經,數字貨幣市場里涌現出無數號稱要成為數字貨幣銀行的項目。從目前看來,能夠開展借貸和資管業務的托管機構離是這個目標非常近的。雖然利益巨大,但托管機構還未大舉進軍借貸與托管的主要原因是監管:要開展資管和借貸業務,就無法避免要動用用戶資產,這超出了用戶一開始授予托管機構權利范圍,也可能超出托管牌照所允許的經營范圍。然而,托管機構在資管和借貸的探索還未停止,托管銀行化的動向依舊值得關注。

分析 | 加拿大央行研報:在區塊鏈進行雙花欺詐是不現實的:加拿大央行日前公布對區塊鏈技術的激勵相容研究結果,著重于通過區塊鏈技術的工作量證明(PoW)共識機制建模,模擬誠實和不誠實礦工的行為,發現利用區塊確認時間差進行雙重支付的欺詐是“不現實的”。上述研究報告查看區塊鏈這樣的數字賬本是否免于對雙重支付——所謂雙花這類欺詐,發現如果一個礦工掌握50%以上算力,具備了51%攻擊的能力,理論上說,不誠實的礦工可以進行雙花欺詐,但從經濟角度看,為了實現這種欺詐,不誠實的礦工必須有很雄厚的財力,而且是“風險中性”,因此報告認為:“這種假設情況通常是不現實的,現實情況下,用戶幾乎沒有經濟方面的動機發起這種攻擊,特別是在其他礦工的計算投資龐大時。”[2018/7/23]

總的來說,托管機構正在依仗其品牌、客源和資金優勢,開展更多價值高的服務。整個托管生態呈現趨向復雜化的趨勢。因此,雖然過去托管機構因為盈利能力低且主要服務于機構客戶,以散戶為主的數字貨幣生態處于相對不受關注的邊緣位置;但由于其具有極大的業務可拓展性,有望逐步成為交易生態中非常重要的戰略高地。

天風證券最新研報:預計2020年國內供應鏈金融規模達15萬億,區塊鏈能夠更好的進行企業風險刻畫:4月16日,天風證券最新研報顯示,預計到2020年,國內供應鏈金融市場規模將接近15萬億元。研報顯示,供應鏈上的核心企業以及做供應鏈管理的傳統巨頭企業天然具有開展供應鏈金融業務的優勢,而區塊鏈技術能夠更好的進行企業風險刻畫,從而擴大業務覆蓋范圍,因此非常有動力搭建區塊鏈供應鏈金融平臺,但對自身供應鏈之外的企業吸引力較低。但區塊鏈初創公司在與核心企業的談判中,并不具備非常大的話語權,因此目前主要還是以技術服務商的角色來參與,很難做成生態。[2018/4/16]

3.?合規優勢明顯

目前全球幾家知名的托管機構,包括BitGo,Coinbase,Paxos,Bakkt,Anchorage等均為合規機構。另外,從托管業務上來看,強調金融監管的美國市場,其托管發展要早于其他地區。這樣的市場格局反映了合規對托管業務的重要性。

在合規上,托管和交易所展現出了完全不一樣的偏好:托管依賴合規,而交易所合規卻是毀譽參半。這種對合規偏好性的分歧也不難理解;一方面,托管的客戶以機構為主,且主要的增量預期來自于傳統機構,傳統機構對合規有著硬性要求;另一方面,托管的重要供應商,例如保險機構,對于合規也有一定偏好。

目前,數字貨幣托管機構主要通過傳統托管牌照或美國紐約州的Bitlicense進行合規。在未來,各國也可能出現更加針對數字貨幣托管業務的牌照,例如德國的監管機構Bafin就在考慮拓展其頒發的銀行牌照的業務范圍至數字貨幣。

4.縱向整合初露苗頭

2019年Coinbase完成了對Xapo托管業務的收購,這筆收購使得Coinbase能夠拓展自身的交易業務,例如吸引更多像Greyscale這樣謹慎配置加密貨幣的傳統機構等。

除了Coinbase外,Bakkt,Gemini等交易所也通過增加托管服務的方式,拓展業務。雖然Bakkt,Gemini等并不是按照嚴格的并購術語進行“縱向整合”的,但本質均希望通過托管業務和其他業務的聯動,創造更強的總體價值。

正如上文提到的一樣,由于單獨的托管業務價值獲取能力低,但是托管業務具備非常強的可拓展性及與其他業務的協同性,因此具備非常高的“整合價值”。

三、未來展望

如上文所講到的,無論出于何種目的:為了抓住傳統機構入場的機會,或為了拓展現有的業務等,托管業務都擁有著非常重要的戰略地位。因此,我們還將預見到越來越多玩家進入托管市場。

然而,雖然許多區塊鏈創業者自嘲區塊鏈創業是“草根“創業,但托管賽道卻是個非常”拼爹“的賽道,對”草根“或是”從零開始“的創業者并不友好。這樣的推測是基于托管行業的幾個特性:

“

1.?高的銷售壁壘。由于托管主要面對的是機構用戶,機構銷售存在信任壁壘高,銷售周期長的特性,這對于沒有強資源,現金流相對不闊綽的初創企業而言,是個巨大的挑戰。

2.?依賴合規。正如上文提到的,合規很可能成為贏得“托管之戰”的必要條件,但高昂的合規成本可能讓創業者不堪重負。在歐美等發達地區,尋求合規的創業者在早期就要承擔高額的合規成本。一般來說,合規成本包括:前期的法律準備、申請合規過程中的時間成本、申請完成后需準備的儲備金,以及后續為滿足合規要求的額外運營成本。通常,創業者在真正能夠開展業務之前,就已經需要支付前三部分的合規成本,因此對創業者帶來很大的融資難度和挑戰。

3.?托管業務自身的盈利能力差。如果單獨僅看托管業務,它的價值獲取能力是非常有限的。

”

僅憑收取托管金額一定比例的手續費,在目前行業規模有限、增速較緩的情況下,甚至難以覆蓋其高昂的合規和運營成本。而托管業務真正的價值在于其與其他業務的協同,對于新入場且規模較小的草根初創項目而言,比較難達到具備競爭力的業務協同水平。

因此,雖然現在還不能完全排除新的“純草根”的托管創業團隊成功的可能性,但這類項目往往需要在目前幾個主要競爭維度之外,有新的突破。

目前有“背景優勢“的托管新入場者主要有三種:

“

1)第一類是依靠強大的資金和投資人背景,平地起高樓,實現全生態的從零到一。這類項目的代表有Bakkt等機構;

2)第二類是依托現有數字貨幣相關的其他業務,通過托管實現生態的拓展與協作。這類項目的代表有CoinbaseCustody,GeminiCustody;

3)第三類是依托現有的法幣托管與管理業務,通過開展數字貨幣托管業務而進軍數字貨幣業務。這類項目的代表有Fidelity,以及網傳要開展數字貨幣托管業務的日本銀行巨頭Nomura,荷蘭銀行巨頭ING,韓國最大銀行KBFinancialGroup等。

”

預計這類項目將發揮各自的優勢,八仙過海,各顯神通。另外由于還不確定某些項目的入場方式,項目和項目間可競爭,也可能是合作。目前很難預見這種競爭的終局會是如何,但有兩個不算太大膽的猜想:1.市場不會發展成寡頭壟斷,而是會達到多方共存的平衡;2.市場將呈現地域化,即不同地區將出現具備當地優勢的托管企業。

Tags:區塊鏈數字貨幣OINCOI區塊鏈技術就業前景數字貨幣與傳統貨幣的區別Safe Exchange CoinIjasCoin

編者按:數字人民幣的試點進展備受期待。從中國人民銀行成立專門研究團隊到現在已過去6年,數字人民幣真容初露,目前已在深圳、蘇州、雄安、成都等地試點測試.

1900/1/1 0:00:00本報告根據公開信息梳理。目的是幫助相關業者把握監管沙盒政策的趨勢、進展和基本特點。一、金融監管部門的監管沙盒2018年11月,上海自貿區管委會推出《上海自貿區出臺擴大金融開放25條舉措》,提出擴.

1900/1/1 0:00:00作者:RogerHuang新一屆拜登政府面臨的一個問題是,他們將如何對待加密貨幣。這不會是政府直接的核心問題,然而隨著地緣競爭,通脹貨幣政策意在帶動就業率復蘇,以及關于經濟、大國競爭和世界范.

1900/1/1 0:00:0012月20日,2020網易未來大會“區塊鏈與人工智能”論壇在杭州舉行,升級后的“網易區塊鏈”(NeteaseChain)品牌全新亮相.

1900/1/1 0:00:00注釋:本文部分內容來自雅虎財經金色財經區塊鏈12月21日訊?隨著比特幣一路高歌猛進突破2萬美元歷史高位,市場上開始出現了一大批支持者,與此同時看衰聲音也不絕于耳.

1900/1/1 0:00:002020年是非常艱難的一年,但具有諷刺意味的是,它也是金融科技和區塊鏈加密技術催化劑之年。2021年,這一勢頭并沒有放緩的跡象!作者|Henry普華永道合伙人、香港大學教授 編譯|陳一鳴 鏈新.

1900/1/1 0:00:00