BTC/HKD-0.71%

BTC/HKD-0.71% ETH/HKD-0.6%

ETH/HKD-0.6% LTC/HKD+0.39%

LTC/HKD+0.39% ADA/HKD-0.51%

ADA/HKD-0.51% SOL/HKD-0.75%

SOL/HKD-0.75% XRP/HKD-0.48%

XRP/HKD-0.48%

“我們有動力為全球散戶投資者提供一種更輕松地參與美國股票市場的方式。”

2020年12月3日,韓國穩定幣項目Terra背后TerraformLabs首席執行官DoKwon在推特上如此說道。

美國股票是全球非常有吸引力的資產類別,涌現出蘋果、特斯拉等明星股票,但對于全球大部分人來說,進入價值36.3萬億美元市場的機會有限。

12月4日,MirrorProtocol正式問世。

據官方介紹,MirrorProtocol通過鑄造合成資產,錨定美股價格的方法來解決此問題,該協議可追蹤股票、期貨、交易所交易基金和其他傳統金融資產的價格,從而將加密貨幣與傳統市場聯系起來。

Nansen:巨鯨69secrets.eth或為三箭債權人Mirana的地址:7月30日消息,區塊鏈分析公司Nansen發布報告揭露巨鯨錢包地址69secrets.eth的身份,推測其為Mirana的地址。

Mirana Corp的地址(0x738505fa491c972a196582176685fc790d2bdda5)被列入三箭資本(3AC)債權人名單,該地址屬于Mirana Ventures。Mirana被清算3700多萬美元的抵押品,但3AC仍欠其1300萬美元。

Nansen指出,之所以將注意力轉向Mirana,是因為該公司網站上列出的投資項目包括BitDAO、Windranger Labs等,而Mirana本身知名度不太高。Mirana還向新加坡法院對3AC提起法律訴訟。(The Crypto Basic)[2022/7/30 2:48:12]

如今,已有蘋果、特斯拉、推特、微軟等股票代幣被鑄造,可在Uniswap和Terraswap上交易。

Mirror推出元宇宙身份生成器Heroes:9月3日消息,去中心化內容發布平臺Mirror推出元宇宙身份生成器Heroes,該生成器類似Loot,但是只會生成與身份描述相關的前綴或后綴。之前參與了WRITE Race的投票人可復制地址、證明等內容在Etherscan上使用Heroes合約隨機生成唯一的身份NFT。[2021/9/3 22:56:51]

注意,這里鑄造以及交易的美股代幣并不代表在現實中真實擁有該股票的所有權,僅僅只是錨定該資產的價格,類似于DAI的發行,也就是說不會有股息產生。

想要鑄造美股代幣,用戶可以通過抵押其手中的Terra穩定幣,按照150%的比例進行超額抵押,如果是用mAsset抵押,超額抵押比例則需要大于200%,相比Synthetix700%的超額抵押比例,Mirror的資產效率更高,這主要是由于傳統金融資產的波動性相對較低,安全邊際更大。

Coinbase Pro將上線CTSI、RLC、MIR和TRB:據官方公告消息,Coinbase Pro將上線Cartesi(CTSI)、iExec(RLC)、Mirror Protocol(MIR)和Tellor(TRB),現已支持存款。紐約州將不支持CTSI、TRB和MIR。如果滿足流動性條件,則交易將于北京時間5月7日00:00或之后開始。[2021/5/5 21:24:26]

為了讓代幣價格與美股價格保持一致,mAssets將使用預言機每六秒鐘追蹤更新一次價格,這主要用于確定CDP的抵押比率,而不會直接影響mAsset在Terraswap上的交易價格。

那么問題來了,在非美股交易時間,該協議如何運行?

根據規則,此時,預言機將失效,因此將不能鑄造mAsset,但依然可以在Terraswap上交易。

Sushi協議v3版MIRIN將兌換、期權和貸款合并至一個合約,新增改進資本效率的多項功能:據Sushi協議核心開發者levx.eth發布的github代碼庫,SushiProtocolv3升級版MIRIN將會對AMM進行一系列改進,包括改進資本效率的Deriswap,將兌換、期權和貸款組合在一個單一的具有資本效率的合約,從而允許任意兩種資產進行交互;MIRIN上的每個交易對都有一個公共池和多個特許池,公共池支持標準的兌換費用(收取0.3%的費用,其中0.1%給xSUSHI持有者)。特許池則支持第三方交易根據用戶參與參數進行管理,并可選擇向流動性提供者提供額外的原生治理代幣,設置自定義交易費;支持一鍵添加和移除ETH和單一代幣的流動性、一鍵從Uniswap和Balancer(正在開發中)遷移流動性;新增兩種新的LP曲線任意加權恒定乘積和恒定乘積+總和模型的混合,供流動資金池的創建者選擇,從而在提供新池時實現最大化資本效率;由K3PR提供支持的收益再平衡。[2021/4/9 20:01:09]

mAsset的產生,將極大降低普通民眾參與美股市場的門檻,無需整股持有,沒有審查,交易不受限制。

目前,MirrorProtocol已經通過Cyberunit合約審計。

治理代幣MIR和流動性挖礦

為了更好地啟動MirrorProtocol,Terra發行了治理代幣MIR,并且在以太坊鏈以及Terra鏈上同步開啟流動性挖礦。

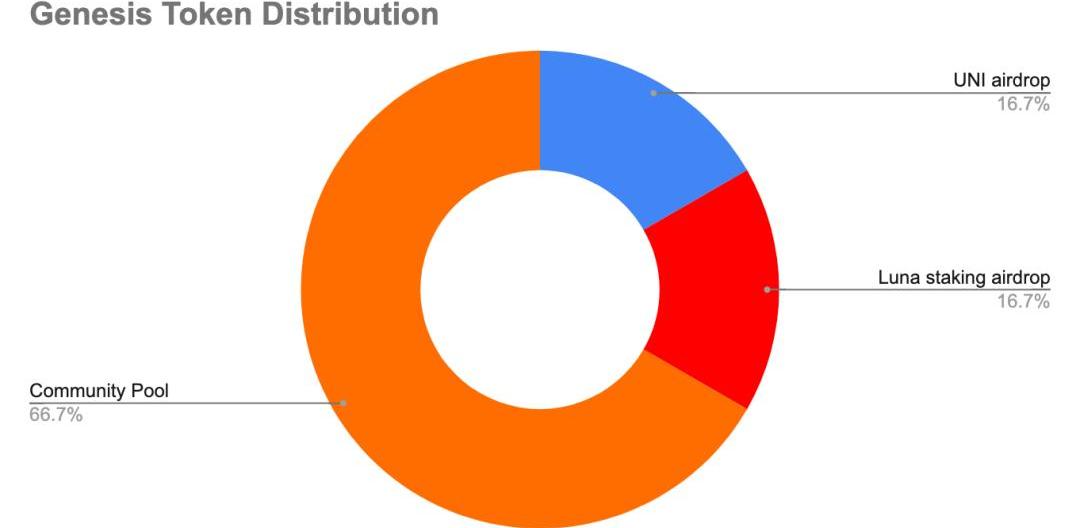

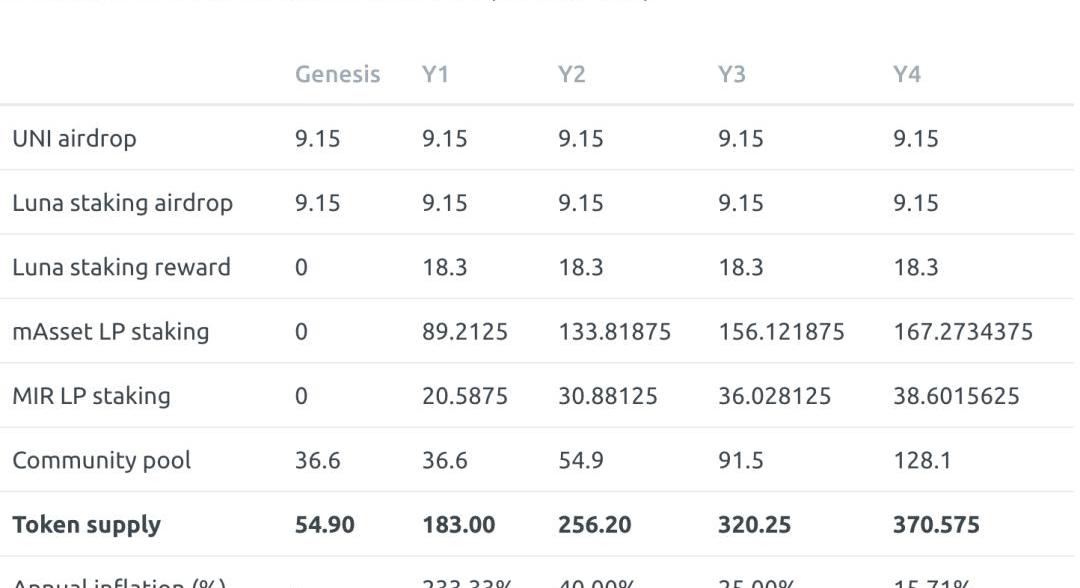

根據白皮書,MIR發行總量為370,575,000個,在四年內分發完畢,創世之初,MirrorProtocol將發行5490萬個代幣,分配比例如下:

UNI空投:16.66%代幣將空投給UNI持有者。

LUNA利益相關者空投:將向LUNA利益相關者空投16.66%代幣。

社區池:將向社區池分配66.66%代幣。

此后的四年時間中,MIR將以固定比率分配給在Terraswap或Uniswap上進行流動性挖礦的投資者以及社區成員,MirrorProtocol在文檔中反復強調,這是一個由社區主導的項目。

四年期間內,MIR代幣的通貨膨脹率逐年降低,直到第4年年底,不再發行新的代幣,其最終分配比例如下:

空投:分配給UNI持有者和LUNA利益相關者。

LUNA質押獎勵:啟動協議第一年分配給LUNA的抵押者。

mAssetLP抵押:在4年時間分配給所有mAsset抵押池。

MIRLP抵押:在4年時間分配給MIR-UST抵押池。

社區池:在4年的時間分配給社區儲備池。

MIR除了用于參與治理,當用戶燃燒mAssets收回基礎抵押品時,MIR持有者將獲得費用收入。

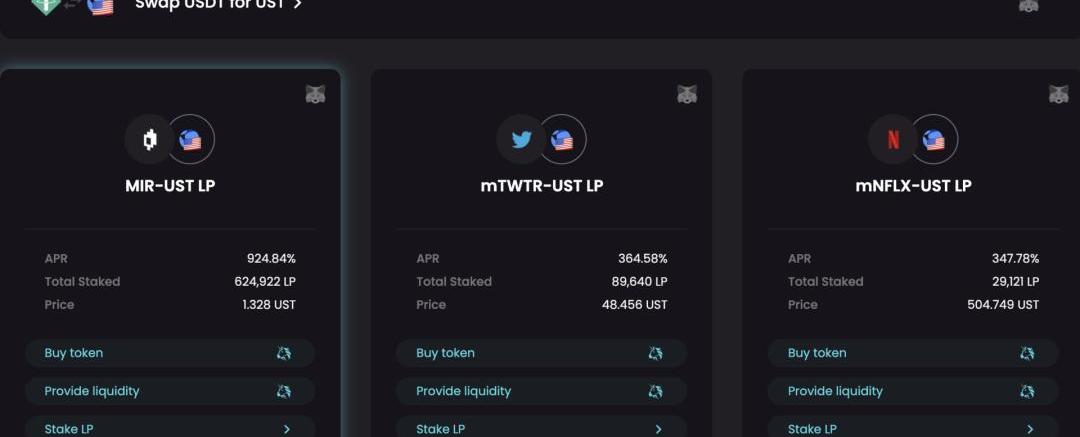

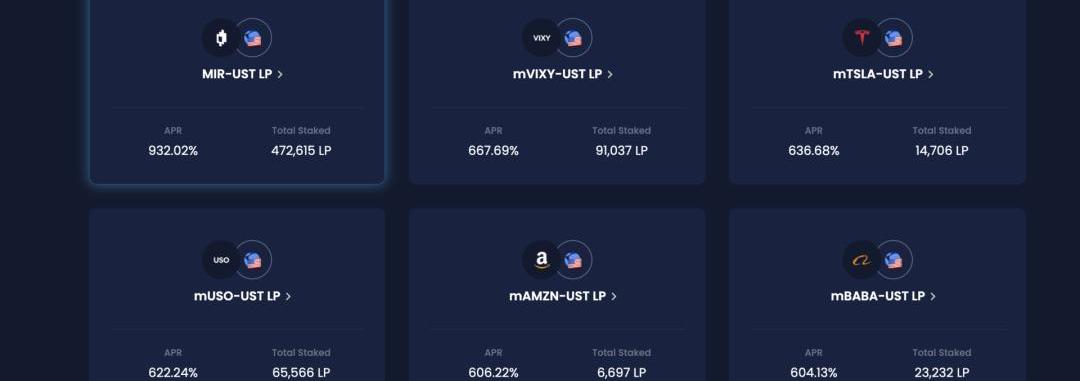

如今,投資者可以用USDT換成Terra穩定幣,然后分別在Terraswap或Uniswap上提供流動性,抵押LP,獲得MIR。

總體而言,由于美股資產的價格波動相對較小,為美股代幣提供流動性的風險也相對也較小。

Uniswap上挖礦

在Terraswap挖礦

在加密貨幣領域,此前有不少組織嘗試將美股資產引入加密貨幣,但大多是中心化交易所,且收效甚微,如今DeFi接過了旗幟,結局如何,還有待檢驗,但這樣的嘗試值得鼓勵。

畢竟,走出幣圈,外面才是星辰大海。

相關鏈接:

官網:https://mirror.finance

空投:https://eth.mirror.finance/airdrop

流動性挖礦:https://eth.mirror.finance

流動性挖礦:https://terra.mirror.finance/

*深潮CryptoFLow提示各位投資者防范追高風險,本文所提觀點不構成任何投資建議。

Tags:MIRMirrorRORTerraMircoloMirrored MicrosoftMirrored AppleTerraform DAO

區塊鏈、數字貨幣、資金盤傳銷騙局......項目深度分析鑒定都在鑒查院原標題:《原來比特幣的背后.

1900/1/1 0:00:00數字資產管理公司Grayscale周三宣布,將于12月17日將其投資產品Grayscale以太坊信托按照9比1比例拆股,這可能使該投資產品對個人投資者更有吸引力.

1900/1/1 0:00:00今日HarvestFinance用戶賠付方案開始實施,遭受損失的用戶已可以申領GRAIN代幣,GRAIN流動性提供者激勵也已啟動.

1900/1/1 0:00:00原文標題:OnDAOs:DecentralizedAutonomousOrganizations原文鏈接:https://medium.

1900/1/1 0:00:00MOV市場可以分為超導兌換、磁力兌換和閃電兌換。由于Bycoin的簡潔性、易用性,目前大多數用戶都是通過BycoinAPP使用MOV的產品.

1900/1/1 0:00:00撰文:KiraSun與RubyWu,區塊鏈投資機構IncubaAlpha合伙人YFI在短期內宣布合并了Pickle、Cream、Cover、Sushiswap等較為知名的DeFi協議.

1900/1/1 0:00:00