BTC/HKD-4.51%

BTC/HKD-4.51% ETH/HKD-5.36%

ETH/HKD-5.36% LTC/HKD-4.75%

LTC/HKD-4.75% ADA/HKD-7.76%

ADA/HKD-7.76% SOL/HKD-8.51%

SOL/HKD-8.51% XRP/HKD-7.66%

XRP/HKD-7.66%原文標題:《Understanding?CoverProtocol》??

原文作者:AndreCronje,YFI創始人

原文翻譯:0x33,律動BlockBeats

只要保護挖礦持續活躍,市場就無法提供一個合理的比例或者數字。隨著在Yearn幫助下對用戶體驗上的重新改版,這些操作將會變得更加簡單。

12月3日,YFI創始人AndreCronje在博客發表了名為《了解CoverProtocol》的文章。簡單的介紹了Cover協議中三種重要的核心角色和其參與方式,另外還提到了在yearn.finance的幫助下,Cover協議將會優化用戶體驗,并將進行三個重要的改進。

以下為全文翻譯:

我花了一段時間來理解CoverProtocol。在本文中,我將嘗試簡化我所學到的知識,以幫助產品中的3種核心角色更好的了解和使用產品:

YFI突破44000美元關口 日內跌幅為18.59%:歐易OKEx數據顯示,YFI短線上漲,突破44000美元關口,現報44010.0美元,日內跌幅達到18.59%,行情波動較大,請做好風險控制。[2021/5/22 22:31:48]

投保人

流動性提供者

預測市場者

投保人

作為一個尋求保險的人,我想為我使用的協議購買一個固定期限的保險,以保護我在協議中的資金,那么你應該怎么操作呢?

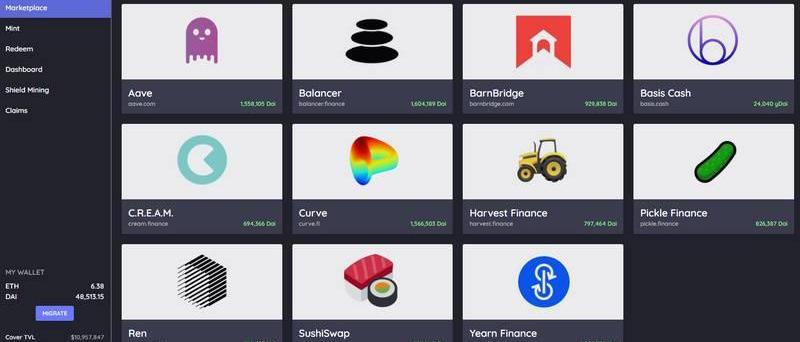

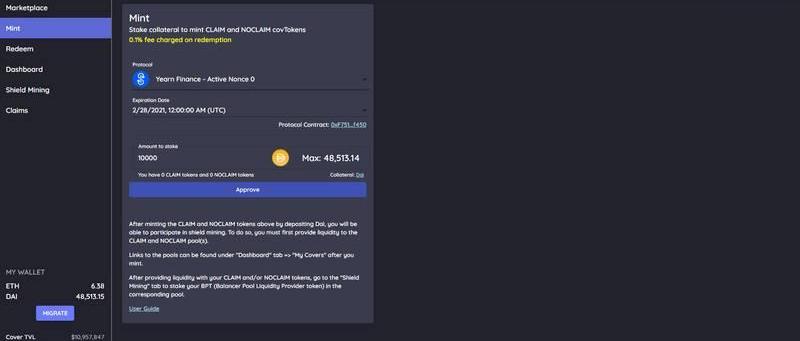

當你進入app.coverprotocol.com時,你會看到下面的畫面:

需要進行投保的人只需要關注市場這個選項即可。如果你想買一份yearn的保險,你可以在這個界面中選擇yearn.finance。

FloatProtocol第二階段挖礦將新增YFI、YAM、SUSHI、ETH和wBTC:穩定幣協議FloatProtocol在經過社區投票治理后,另外5個可以參與第二階段治理代幣BANK分發的代幣是YFI、YAM、SUSHI、ETH和wBTC,以及DAI池、USDC池和USDT池以及流動性資金池BANK-ETH也都可以參與第二階段代幣分發。

此前FloatProtocol宣布將于UTC時間3月21日22點(北京時間3月22日6點)結束治理代幣BANK發行第一階段,并開啟第二階段。[2021/3/20 19:03:28]

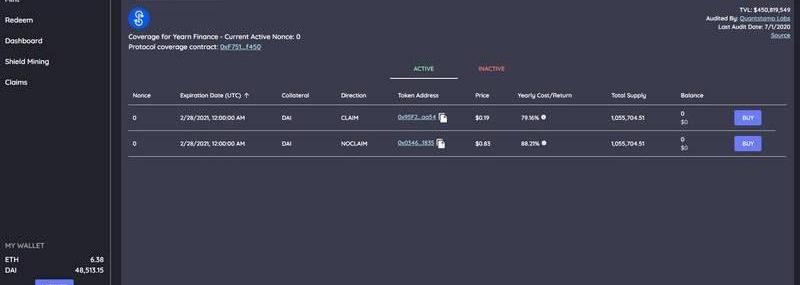

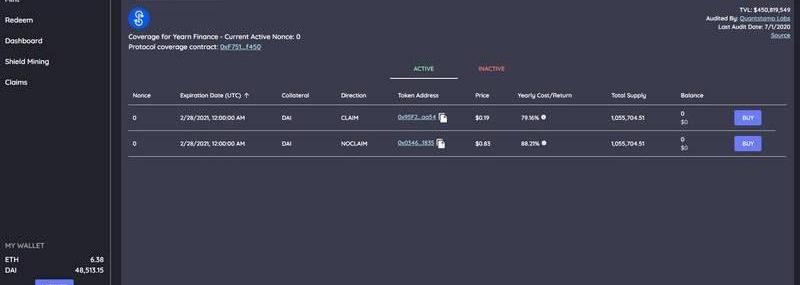

這里有幾點需要注意;

有效期:此保單有效期至2021年2月28日

保險用穩定幣DAI支付

YFI突破37400美元關口 日內漲幅為8%:歐易OKEx數據顯示,YFI短線上漲,突破37400美元關口,現報37401.0美元,日內漲幅達到8%,行情波動較大,請做好風險控制。[2021/3/19 18:58:53]

作為一個投保人,你只需要索賠代幣,因此我們可以忽略無索賠代幣,稍后將詳細介紹無索賠代幣。

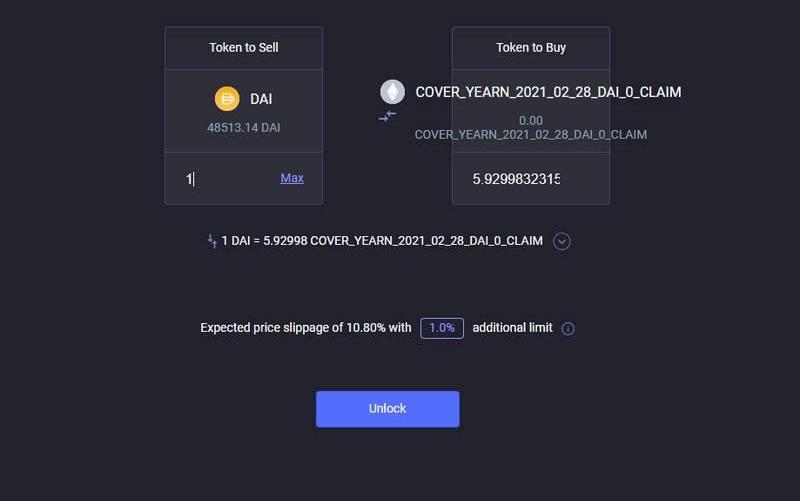

索賠代幣目前的交易價格是0.19DAI,所以每1Dai你需要的保險將花費0.19。所以,如果你想給yearn.finance投保1萬USDC,你需要花費1900枚DAI(非常昂貴,稍后將進一步解釋為何價格會不同)。

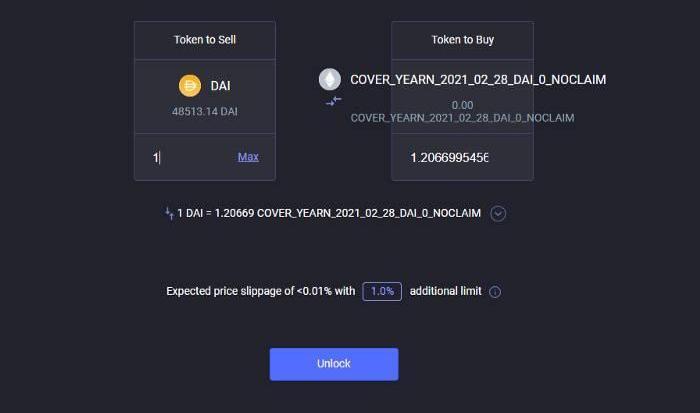

要購買保險,您選擇購買,頁面會跳轉來到Balancer交易平臺:

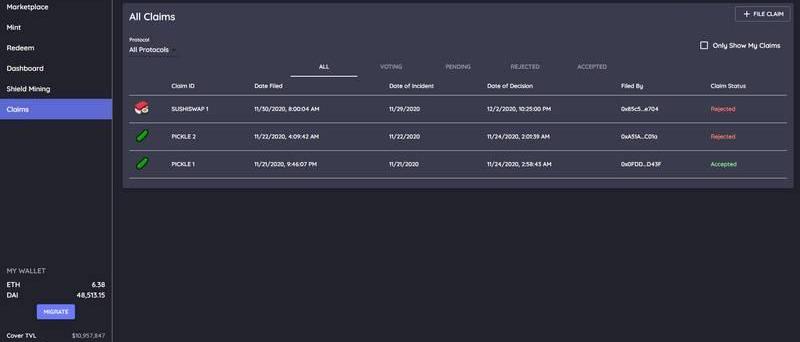

如果發生可以索賠的事故了,你就需要提出索賠申請:

YFI跌破36000美元關口 日內跌幅為14.73%:歐易OKEx數據顯示,YFI短線下跌,跌破36000美元關口,現報35995.0美元,日內跌幅達到14.73%,行情波動較大,請做好風險控制。[2021/2/23 17:42:51]

在頁面左邊的「索賠選擇」目錄中,點擊「+文件索賠」

如果申請被批準,您可以將您索賠代幣按照每枚:1Dai的比例進行兌換。

流動性提供者

作為一名流動性提供者,我希望在我風險的承受范圍內,從我提供的資金中賺取費用,作為對協議的支持。

當你登陸app.coverprotocol.com進入鑄造,選擇你想要提供抵押品的協議,選擇你想要采用的到期日期,然后輸入你想要提供抵押品的金額。

AAX交易所上線YFI、CEL和USDC:據AAX交易所公告,AAX已于近日正式上線YFI、CEL和USDC幣種,同時開通上架YFIUSDT、CELUSDT和USDCUSDT 3個交易對。交易對現已開放交易,詳情請見官網公告。[2020/10/19]

當日在下面的例子中,還是采用了yearn.finance作為例子進行講解,到期時間設定在2021年2月28日,質押金額為10000個DAI。

接下來,批準并進行鑄造。

接下來顯示屏幕上將會有一個熟悉的頁面展示:

這將顯示你有多少索賠和無索賠代幣(NOCLAIM)。讓我們快速看一下兩種代幣的價值機制解釋:

如發生意外,索賠代幣價值1DAI;

如果到期沒有發生事故,沒有索賠代幣價值1DAI;

在事件發生或到期前,索賠代幣和無索賠代幣不可同時贖回。

作為流動性提供者,你有以下選擇:

作為一個流動性提供者,我相信這個協議不會有任何可索賠的事件:

那么持有你的無索賠代幣直到到期,出售你的索賠代幣到Balancerpool獲得利潤。

作為一個流動性提供者,我相信這個協議將會有一個可索賠的事件:

那么持有你的索賠代幣直到事故發生,然后售出你的無索賠代幣到Balancerpool獲得利潤。

作為一名流動性提供者,我只想從投保人那里賺取費用:

將你的索賠代幣和DAI放在balancerpool中提供流動性,你將可以通過每次投保人購買索賠代幣來賺取交易手續費。

作為一個流動性提供者,我只是想從投保人和預測市場的用戶那里賺取費用:

將你的將你的索賠代幣+DAI以及無索賠代幣+DAI放在balancerpool中提供流動性,然后你將可以賺取交易/投機/保險費用。

預測市場用戶

作為一個預測市場的用戶,我希望通過對給定協議的感知風險來賺取利潤,歸根結底,Cover協議的根本問題在于,協議X是否會在保險到期日之前發生事故?

這就是可感知的風險。讓我們看幾個用例:

作為一個預測市場的用戶,我相信該協議將有一個可索賠的事件:

在BalancerPool中購買索賠代幣并持有直到該協議發生事故。

作為一個預測市場的用戶,我相信該協議將沒有可索賠的事件:

在BalancerPool中購買無索賠代幣并持有直到該協議保險到期,以上兩種產品都有到期日,但用戶也可以進行風險調整。也許下個月會發生某種危險事件,因此現在雖然風險很小,但是未來風險會升級,那么你可以現在購買索賠代幣,然后當需求增加時再進行出售。

這些都是基于對底層協議的感知風險。

結語

我并沒有在本文中討論保護挖礦的事情。目前流動性提供者在向索賠和無索賠池提供流動性時候,獲得的獎勵有些過度,他們獲得的獎勵很大一部分是通過COVER的發行來實現的。

這樣做的問題是,礦工正在購買索賠和無索賠代幣用于保護挖礦,因此代幣成本的定價相對于它們實際感知的市場價值應該是非常高的。

只要保護挖礦持續活躍,市場就無法提供一個合理的比例或者數字。隨著在Yearn幫助下對用戶體驗上的重新改版,這些操作將會變得更加簡單。

有三個改進是我非常期待的:

1.永續保險;

2.先使用后付費保險;

3.不限制抵押品;

我相信上面的3條已經足夠重要了,值得在本文中加以說明,后面我也會更新更多文章。

Tags:YFIDAINCEANCYFIS全球穩定幣DAICryptowolf FinanceYield Enhancement Labs

印度加密貨幣交易所CoinDCX的一項全面調查發現,大多數印度投資者找不到使用加密資產的“捷徑”。盡管在今年早些時候,印度撤銷了針對金融機構為數字資產企業提供服務的禁令.

1900/1/1 0:00:00來源:經濟參考報 記者:毛振華王井懷天津報道蟄伏多時的數字貨幣比特幣,最近如同“脫韁的野馬”,價格一路飛漲.

1900/1/1 0:00:0011月23日,浙江省經濟和信息化廳發布關于向社會公開征求《浙江省區塊鏈技術和產業發展規劃》意見建議的公告.

1900/1/1 0:00:00數字資產交易所Bitstamp為分享了一份加密市場報告而道歉,Bitstamp聲稱這份報告沒有反映公司的“觀點或價值觀”.

1900/1/1 0:00:00在美國市場中,加密數字貨幣的使用開始逐步為市場所接受。美國市場中的這些進展也是由美國金融監管機構的政策推動的結果.

1900/1/1 0:00:00原文作者:TheEther原文鏈接:https://medium.com/coinmonks/dao-stands-for-developer-dictatorship-a205b1594437.

1900/1/1 0:00:00