BTC/HKD+1.74%

BTC/HKD+1.74% ETH/HKD+1.23%

ETH/HKD+1.23% LTC/HKD+2.37%

LTC/HKD+2.37% ADA/HKD+3.51%

ADA/HKD+3.51% SOL/HKD+2.28%

SOL/HKD+2.28% XRP/HKD+6.39%

XRP/HKD+6.39%極端行情爆倉概況

過去一周,比特幣從1.3萬美元附近最高1.5萬美元上方。11月5日,比特幣拉升逾1100美元,當日爆倉金額達2.35億美元。

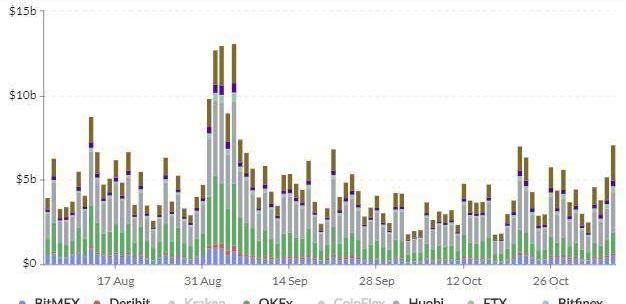

BitMEX、幣安、Bybit、火幣和?OKEx?五家交易所的比特幣期貨爆倉數據統計,來源:幣Coin

交易量

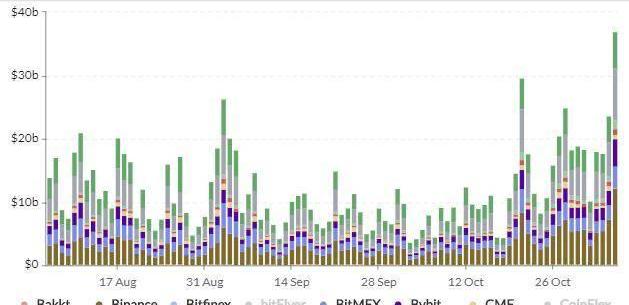

比特幣期貨的統計范圍包括BitMEX、幣安、Bitfinex、Bakkt、Bybit、CME、Deribit、FTX、火幣和OKEx。以太坊期貨的統計范圍包括BitMEX、幣安、Bitfinex、Bybit、Deribit、FTX、火幣和OKEx。

比特幣期貨市場交易熱度持續走強,過去一周成交量再增加近四成,達近1430億美元。其中,11月5日的單日交易量突破368億美元,是過去一周日均交易量的1.8倍。CME的交易量在連續兩周大漲后本周回落逾28%,一周交易量為25.92億美元。

7月加密衍生品交易量飆升至 3.12 萬億美元:金色財經報道,CryptoCompare 周四表示,由于加密貨幣價格顯示出從最近的市場崩盤中復蘇的跡象,7 月份集中交易所的加密貨幣衍生品交易量增至 3.12 萬億美元,月度增長 13%。衍生品市場現在占加密總交易量的 69%,高于 6 月的 66%,并幫助將交易所的整體加密交易量推高至 7 月的 4.51 萬億美元。(路透社)[2022/8/12 12:20:02]

相比之下,以太坊交易量增幅并不明顯,過去一周僅增加不到4%,為304億美元。

加密衍生品交易所 Deribit 計劃推出 Solana 期貨產品:金色財經報道,兩位消息人士稱,加密貨幣衍生品交易所 Deribit 正在推出 Solana(SOL) 期貨產品,Deribit 幾個月來一直在衡量期權做市商對 Solana 產品的興趣。該公司向 Blockworks 證實,它正在內部測試 SOL 產品,計劃于本季度末或第二季度初推出。

總部位于巴拿馬的 Deribit 目前僅提供比特幣和以太坊期權產品。Dereibit 首席商務官 Luuk Strijers 表示,該公司之前曾考慮增加其他代幣,但擔心流動性和做市商的覆蓋率,Strijers 說:“當前對 SOL 的需求非常明顯”。僅接受加密存款的 Deribit 正在構建 Solana 錢包以促進這些交易,用戶必須存入 SOL 才能交易 SOL 衍生品,該公司計劃提供永續交易、期權、期貨和投資組合保證金服務。(BlockWorks)[2022/1/23 9:07:07]

比特幣期貨合約日交易量,來源:Skew

觀點:FCA加密衍生品禁令保護消費者,但不夠成熟:昨日,英國金融市場行為監管局(FCA)禁止加密貨幣期貨和交易所交易票據的決定生效。自律貿易組織CryptoUK主席Ian Taylor對這一決定發表了評論,他稱監管機構顯然把重點放在了消費者保護上,這是合情合理的。衍生品允許使用杠桿,使投資者能夠放大收益,但同樣也放大損失。FCA擔心,散戶投資者可能面臨重大損失和波動,他們可能不會完全升值。然而,FCA對零售加密衍生品投資者的描述不夠成熟。FCA本可以選擇更嚴格的杠桿限制,而不是全面禁止。(Cointelegraph)[2021/1/7 16:40:02]

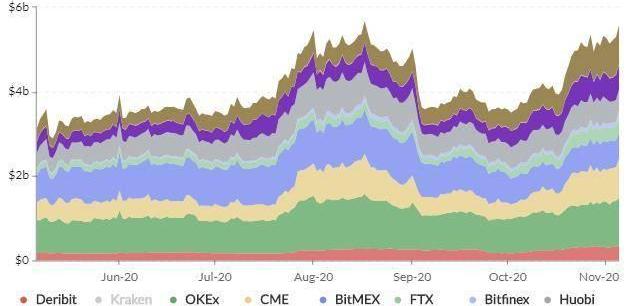

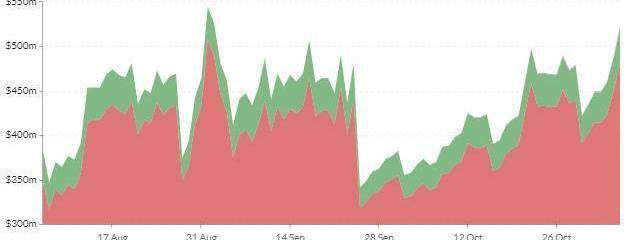

未平倉頭寸

截至11月5日,比特幣未平倉頭寸達55.73億美元,較一周前增加8.30%。值得注意的是,目前的持倉數值與史上最大持倉紀錄幾乎持平,僅次于8月17日。另外,盡管CME交易量有所回落,但其持倉卻環比增加近13%,達9.33億美元。

動態 | Bitfinex已上線100倍杠桿的加密衍生品:在實施系統升級后,Bitfinex已上線了兩個新衍生品,其中包括BTCF0 / USDt0和ETHF0 / USDt0。幾個月以來,Bitfinex的永續合約一直處于發展階段。根據5月份發布的白皮書,該平臺的母公司iFinex表示,合格的Bitfinex賬戶持有人將能夠通過衍生品錢包交易新的對沖產品。該產品將具有基于USDt的抵押品(在其他市場中無法獲得),高達100倍的杠桿率和基于個人風險水平的保證金。雖然這些交易產品在性質上與BitMEX提供的高杠桿衍生品相似,但Bitfinex強調它們主要用作對沖工具而不是用于賭博。(bitconist)[2019/9/3]

比特幣期貨合約未平倉頭寸,來源:Skew

以太坊持倉數值較一周前增加一成,截至11月5日為11.88億美元。

以太坊期貨合約未平倉頭寸,來源:Skew

相比于前一周以太坊持倉下降10%,過去一周比特幣和以太坊的持倉數值均有所增加,這表明市場對于盤面的看法依舊較為樂觀,投資者需持續關注該持倉數據能否持續。

資金費率

資金費率是永續合約中在多空交易者之間轉移周期性的費用,以使永續合約的價格與標的資產的價值保持接近,旨在平衡多頭和空頭之間平衡供應和需求。資金費率為正,意味著多頭持倉量占優,多頭向空頭支付,反之則意味著空單持倉多于多單,空頭向多頭支付。

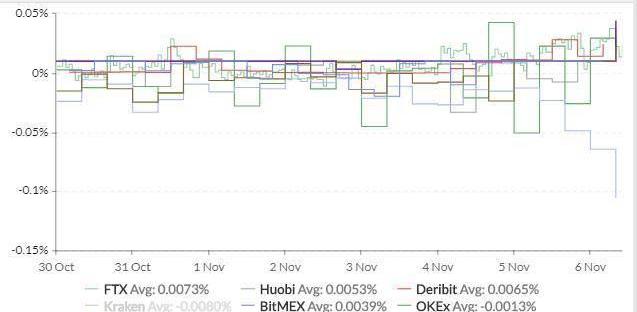

過去一周,多數交易所的比特幣資金費率上移,Bybit的平均資金費率最高,為0.0112%,僅有Bitfinex、幣安、OKEx為負值。其中,Bitfinex的平均資金費率低至-0.0232%。

各交易所的比特幣永續合約資金費率對比

同樣,以太坊永續合約的資金費率也普遍呈上行趨勢,有且僅有OKEx的平均資金費率為負值,為-0.0032%,幣安和BitMEX最高,分別為0.0231%和0.0220%。

各交易所的以太坊永續合約資金費率對比

期權市場

交易量

比特幣期權統計范圍包括Bakkt、Bit.com?、CME、Deribit、火幣、LedgerX和OKEx。以太坊期權統計范圍為Deribit、火幣和OKEx。

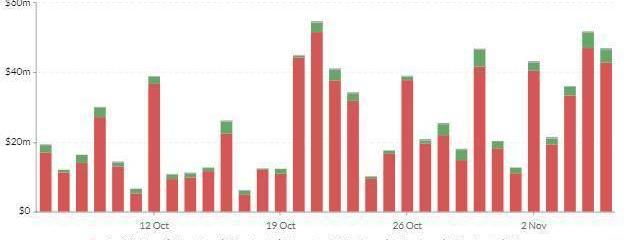

比特幣期權市場交易熱度激增,一周交易量突破27億美元,大增近五成,其中,11月5日達8.88億美元,創單日最高紀錄。另外,Deribit的交易量分別在10月30日和11月5日創下歷史新高,分別為5.53億美元、7.51億美元,交易量占比也升至84%左右。另一方面,CME交易量在上周反彈兩倍后,過去一周回落45%。

比特幣期權日交易量,來源:Skew

以太坊一周交易量也環比增近逾38%至2.31億美元。

以太坊期權日交易量,來源:Skew

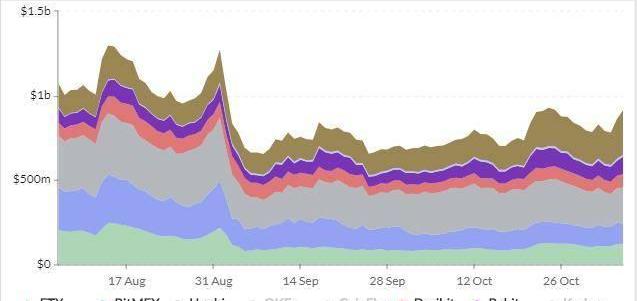

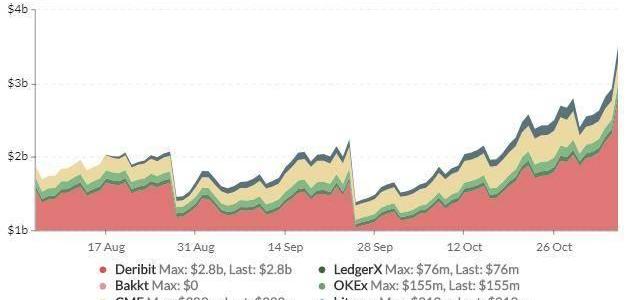

未平倉頭寸

比特幣期權持倉續刷歷史紀錄,突破35億美元,截至11月5日為35.37億美元,較一周前增加逾27%,其中,Deribit的持倉數值環比大增近四成,持倉占比升至80%左右。

比特幣期權未平倉頭寸,來源:Skew

另一方面,以太坊持倉數值重啟反彈趨勢,截至5日為5.22億美元,較一周前增加近9%,僅次于9月1日的歷史高點。

比特幣期權未平倉頭寸,來源:Skew

DeFi的蓬勃發展推動了數字資產投資界的復蘇。相較于二季度滯緩的發展態勢而言,第三季度數字資產基礎架構的獲投表現出現了強力回彈。 本期我們為您帶來新鮮出爐的第三季度數字資產基礎架構獲投情況概覽.

1900/1/1 0:00:00免責聲明:本專欄內容概不構成任何投資意見,內容亦并非就任何個別投資者的特定投資目標、財務狀況及個別需要而編制。投資者不應只按本專欄內容進行投資.

1900/1/1 0:00:00本文來源:中鈔區塊鏈技術研究院隨著數字化步伐的加快,支付和金融服務很可能會通過互聯網和移動設備與數字經濟日益融合.

1900/1/1 0:00:00文|二十三畫生 2020?年11月21日,比特幣震蕩向上,一度逼近19000美元。ETH截至發稿報542.19美元,創下2018年6月21日以來新高,此前亦步亦趨的主流幣也普遍大漲.

1900/1/1 0:00:00這幾天以BTC為首的突突突漲,帶動了ETH和DeFi的突突突漲。本次的上漲,大家的注意力都在BTC上,畢竟BTC是幣王。然而除了幣王,也有一些其他的幣在悄咪咪的漲,這里要說一下AMPL.

1900/1/1 0:00:00以太坊2.0的存款合約終于部署并啟用,這也就意味著以太坊離2.0的第0階段只有一步之遙了。只要能吸引超過1.6萬個驗證人參與質押,第0階段網絡就會在12月1日正式上線.

1900/1/1 0:00:00