BTC/HKD+1.06%

BTC/HKD+1.06% ETH/HKD+0.84%

ETH/HKD+0.84% LTC/HKD-0.07%

LTC/HKD-0.07% ADA/HKD-0.09%

ADA/HKD-0.09% SOL/HKD+1.68%

SOL/HKD+1.68% XRP/HKD+0.16%

XRP/HKD+0.16%要點總結

1.?

$2.7萬億成交量?2020年第三季度,TokenInsight共獲取數字資產衍生品行業42家交易所相關數據,數字資產衍生品

市場成交量報$2.7萬億,較上季度環比增長25.1%,較19年第三季度

同比增長159.4%。

2.?彈性?數字資產衍生品交易量不斷上升,年初至今較去年同期增幅為現貨的4.35倍,具有更高的彈性。同時各交易所不斷豐富產品和功能。

3.風控?九月份交易量回落,市場持倉量下跌,資金的退場或為后續市場變盤的前兆,投資者應做好風險控制。

4.?30%持倉增幅?2020年第三季度,全市場持倉量增幅為30%,較二季度低81%。市場持倉量與成交量一并增加。

5.?2.1倍?大型綜合交易所衍生品/現貨成交量由上季度的4.4倍降至2.1倍。現貨業務的擴張優勢及衍生品行業的競爭導致本季度衍生品成交量占比下降。

6.?新玩家?HuobiFutures、Bit.com和Bitwell等新玩家入局期權市場,豐富了產品種類。

7.?合規?本季度合規交易所成交量占比增長至1.39%,合規衍生品成交量增長達73.3%。

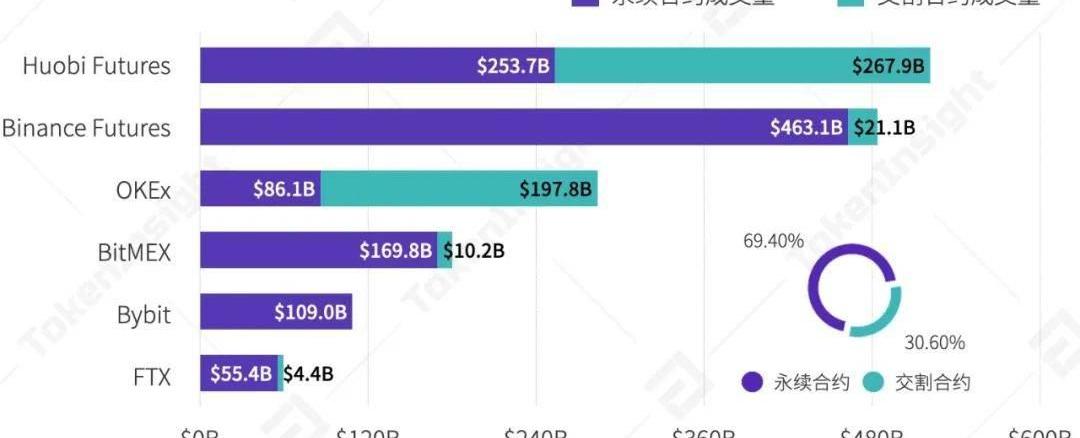

8.?永續合約?大型衍生品交易所仍以永續合約為主要業務,頭部衍生品交易所成交量增長不及市場平均,行業競爭導致成交量分布集中度降低。

9.?有待考量?去中心化交易所衍生品交易熱度在八九月份逐漸降低,其交易量受到整體衍生品市場的影響。dYdX合約產品成交量占其總成交量較上線時下降6%,去中心化交易所合約產品短期內的實際市場需求有待考量。

前言

2020Q3的衍生品市場由于DeFi的火爆而略顯冷清,但實際上衍生品的交易量卻依然在持續增長當中。2020Q3季度的衍生品交易量較上個季度增長25%。除了期貨合約之外,期權市場在三季度也大放異彩。bit.com,bitwell以及DEX等專注于期權交易的交易所也相繼被推出。

在期貨合約的品類方面,我們看到了兩個現象:一是相對頭部交易所的交易品類越發齊全,基本覆蓋了主流資產的U本位和幣本位合約。競爭的差異化逐漸降低,我們可以預見在Q4以及更長遠的未來,由于產品差異化減少導致的直接競爭將會更加激烈;第二個現象是,對于市場較為火熱的Token類別,其期貨合約交易都會在較短的時間內被推出,品類和資產類別愈發齊全。

在DEX方面,不同于現貨交易的DEX能夠帶來潛在巨大的財富效應,衍生品DEX在這點其實較為匱乏。現貨DEX的交易資產標的與中心化交易所可以存在巨大差距,資產提前于中心化交易所上線。但衍生品的交易標的卻并沒有那么多樣化,而且去中心化交易所的流動性尚未有較優秀的解決方案。

另外一點值得關注的便是合規情況,BitMEX被處罰的事件以及完全合規的衍生品交易所交易量上漲都印證了傳統金融資本以及機構投資者對數字資產市場的興趣正在增大,這也是BTC未來價格增長啟動的關鍵因素。

每家交易所由于各自的原因,市場的競爭格局也正在被打破。BitMEX由于合規的問題,資產與用戶流失嚴重,幣本位永續合約的市場地位也不斷受到威脅,其他交易所因此受益。而OKEx長期處于第一梯隊的交割合約市場也正在被后推出交割合約的交易所搶占市場份額。Binance在Q3增速飛快,其于9月份已經超越Huobi;雖然在Q3整體交易量上仍不及Huobi,但頭部幾家交易所的市場份額以及搶奪情況值得關注。

當然,我們也帶來了TokenInsight第三季度的更新。通過交易所的盤口數據,未平倉量,交易量,網頁流量,交易數據的形態分布以及API交易的情況來綜合判斷交易所的流動性。

現在你可以登陸TokenInsight官網隨時隨地查看實時關于二級市場,不同交易所、不同資產的交易數據。更多關于第三季度衍生品市場的數據情況,PleaseEnjoytheReport.

1.行業追蹤

2020年7月

①Huobi永續合約接入火幣云;

②Matrixport推出自己的衍生品交易所bit.com;

BTC突破30000美元 創2022年6月以來新高:金色財經報道,行情顯示,BTC突破30000美元,現報30001.0美元,日內漲幅達到5.56%,行情波動較大,請做好風險控制。[2023/4/11 13:55:56]

③數字資產交易所FTX上線AMPL期貨及現貨交易;

④BitZ上線錨定倫敦金銀市場的PAXG合約,最高支持400倍杠桿;

⑤數字資產衍生品交易所ErisX加入Silvergate交易網絡;

⑥庫幣新增LUNA、VET資產杠桿交易服務,支持10X杠桿;

⑦12億美元的比特幣期貨和期權合約在7月31日到期;

⑧英國金融監管機構已同意Kraken的子公司CryptoFacility運營其衍生品平臺;

2020年8月

①衍生品交易所Bingbon上線DOTUSDT標準合約交易;

②INX交易所上市已完成籌資750萬美元法幣的監管要求,開始接受數字資產;

③Huobi全球站設立“全球觀察區”并上線首批項目YFII和YFI;

④Coinbase宣布美國風投公司a16z合伙人MarcAndreessen和DoorDash高管GokulRajaram已加入Coinbase董事會;

⑤韓國交易所Komid兩名管理者因涉嫌欺詐和挪用2500萬美元被判監禁;

⑥韓國第三大數字資產交易所Coinbit涉嫌虛增交易量以及操縱市場價格被韓國查封調查;

⑦Monex集團旗下數字資產交易所Coincheck宣布與Hashpalette合作推出日本首個IEO;

⑧BitZ上線ATOM,LINK和DOT三種永續合約;

⑨Coinbase發布ERC-20標準代幣上幣安全審查指南;

2020年9月

①Huobi上線期權合約,為業界首個USDT本位正向期權合約;

②HuobiUSDT/USD永續合約正式上線,支持1x-1000x倍數;

③bit.com的比特幣期權總交易額超3.6億美元,僅次于Deribit與CME;

④Bitfinex推出由USDT結算的傳統股票指數衍生品合約,提供100倍杠桿;

⑤BitZ上線SUN、SUSHI、YFI和UNI四種DeFi幣合約;

⑥Binance推出USDT定價的DeFi綜合指數交易合約。

2.數字資產交易所行業生態圖景

3.交易動態

3.1市場成交量

“本季度衍生品市場實現突破,總成交量增長至$2.7萬億,并首次出現超越現貨的單日成交量

本季度TokenInsight共獲取數字資產衍生品行業42家交易所相關數據,并沿用上季度對于衍生品交易所的分類,進行詳細研究。

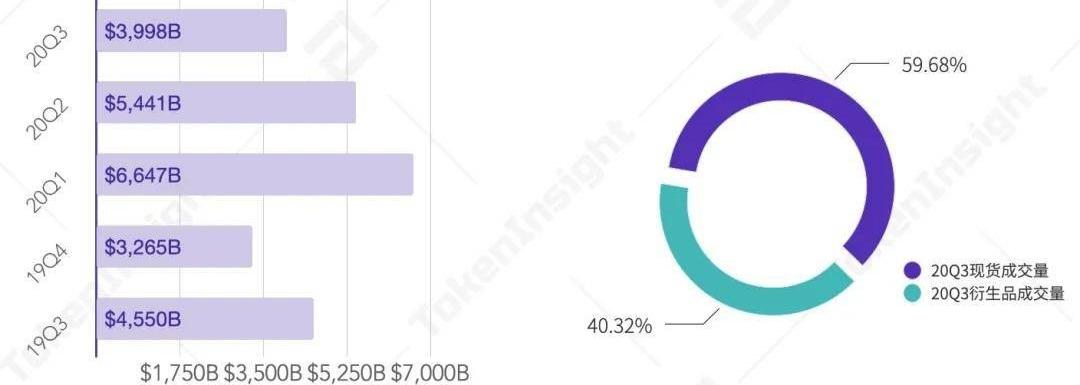

2020年第三季度,數字資產衍生品市場成交量報$2.7萬億,較上季度環比增長25.1%,較19年第三季度同比增長159.4%。

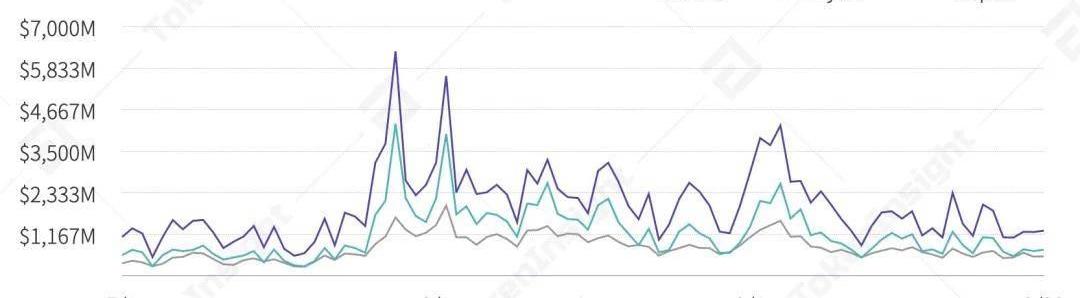

?自19年起至本季度全市場衍生品成交量,來源:TokenInsight

同期數字資產現貨全市場成交量如左圖所示,本季度現貨全市場成交量較上季度環比下降約26.5%,較19年第三季度同比下降12.2%。不同于數字資產現貨成交量在今年呈現的下降趨勢,數字資產衍生品交易量不斷上升,年初至今較去年同期增幅為現貨的4.35倍。

本季度數字資產衍生品成交總量約為成交總量的40.32%,較上季度相比實現12.92%的增長,占全市場現貨交易量的67.55%。和TokenInsight二季度季報中預期的一致,三季度衍生品交易量迎來超$2萬億的突破。

大都會銀行2022年第四季度年度財務收入同比增長41.5%:金色財經報道,大都會銀行控股公司報告2022年第四季度和2022年全年業績。年度財務亮點同比:收入增長了41.5%,凈利息收入為2.292億美元,增長46.0%。凈息差為3.49%,上升72個基點。凈收入5940萬美元,包括3500萬美元的監管結算準備金和調整后的凈收入19440萬美元。截至2022年12月31日,公司總資產為63億美元,較2022年9月30日減少1.547億美元或2.4%,較2021年12月31日減少8.49億美元或11.9%。

此前1月9日消息,由于數字資產行業的“近期發展”,大都會商業銀行將終止與加密貨幣相關的服務。[2023/1/21 11:24:37]

19Q3-20Q3各季度全市場現貨成交量&20Q3衍生品與現貨成交量對比,來源:TokenInsight

“數字資產衍生品市場本季度成交量波動較為明顯,六月份壓抑的市場情緒在七月底被充分點燃

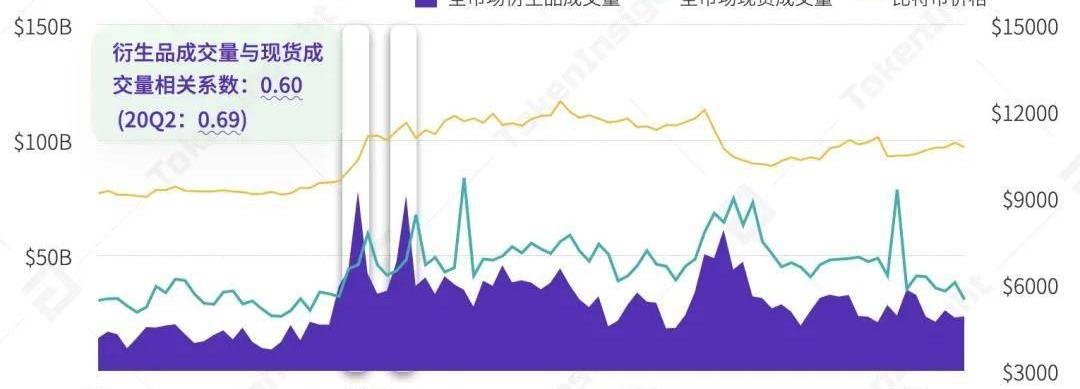

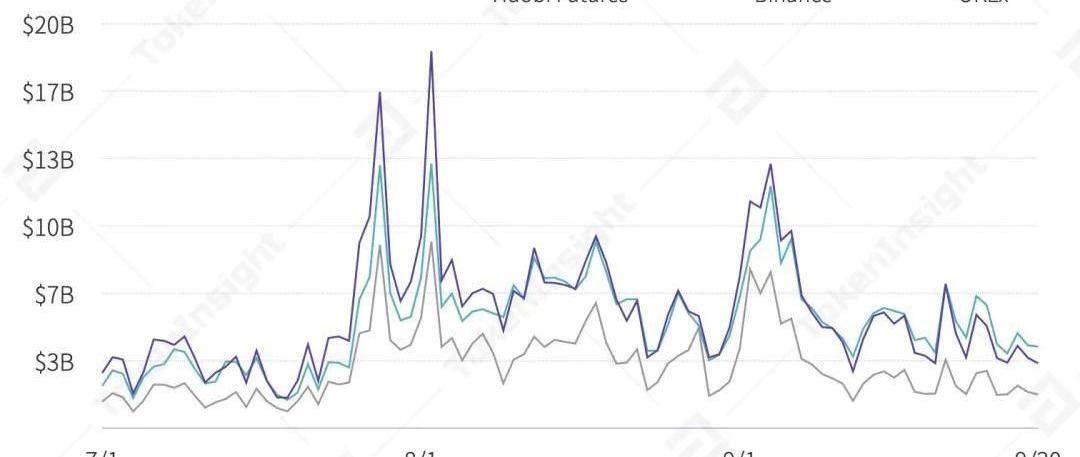

本季度數字資產衍生品市場日均成交量為$29.35B,最高單日交易出現于7月28日,報$70.8B,比上季度峰值高$10.5B;而最低單日交易則出現在7月19日,報$9.3B,低于上季度的單日最低值。

20Q3全市場衍生品和現貨逐日成交量,來源:TokenInsight

本季度衍生品全市場逐日成交量標準差為13,不但高于第二季度,和出現極端行情的一季度相比,仍然高了3.14。本季度日成交量標準差數據表明,數字資產衍生品市場波動性明顯增強。在結束六月份的低迷行情后,壓抑的市場情緒導致七月底衍生品交易量出現報復性反彈,單日成交量甚至在7月28日和8月2日兩度超越現貨,成功創造歷史。

同時,本季度衍生品成交量與現貨成交量相關系數為0.6,和上季度類似,呈現出較強的相關性。

然而,值得注意的是,和現貨市場類似,數字資產衍生品市場噪音長期以來都較為嚴重。在本季度的調研當中,不乏成交量和持倉量異常的交易所,市場整體的數據真實性有待提高。也因此,本次數字資產衍生品報告中披露的數據應更多地作為趨勢分析的指標,對于單個交易所的而言,交易數據的精準性有待商榷。

“從人數占比上看,散戶偏愛高倍杠桿,從持倉量占比看,5-20倍杠桿比較集中。目前我們能夠比較明顯地感受到,隨著BTC創下今年以來的新高,用戶對衍生品的熱情也在高漲。”

Huobi全球站CEO七爺

3.2市場持倉量

“本季度持倉量維持上季度的上升趨勢,交易活躍度增加的同時市場多空能量持續積蓄

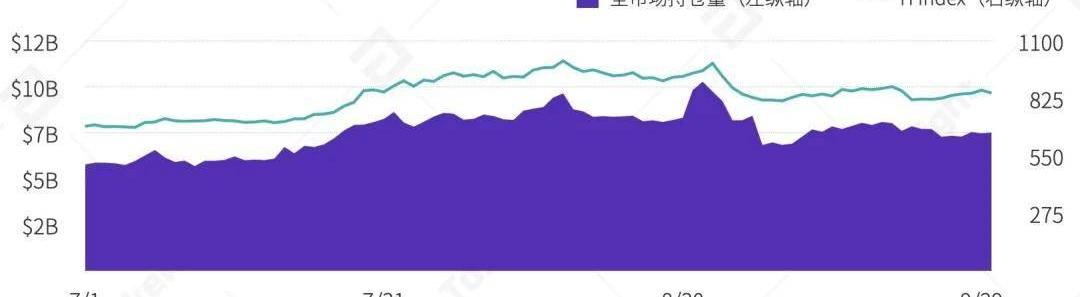

2020年第三季度,全市場持倉量由季度初的$5.55B上升至季度末$7.22B,增幅達30%,比上季度增幅小81%。上季度在市場波動性較低的行情下,投資者普遍選擇更長的持倉周期,等待資產價格的波動帶來機會。而本季度市場持倉量與成交量一并增加,顯示出本季度短線資金的頻繁進出和多空能量的持續積蓄。投資者交易意愿在本季度增強,但對后市價格波動的方向仍存有疑慮,導致多空資金對抗升級。

20Q3全市場逐日持倉量和TIIndex對比,來源:TokenInsight

本季度市場持倉量和TIIndex走勢呈現了較好的吻合。比特幣價格在七月底的上漲帶動市場,使八月份成交量較七月份實現63.5%的增長。而在結束八月份的震蕩后,比特幣價格于九月份出現下跌,但依然保持了一定的波動性,導致九月份交易量較八月份經歷了小幅的跌落。

價格波動在本季度的增強給短線投資者帶來獲利空間。和現貨相比,衍生品具備更高的彈性,能夠放大市場情緒,一旦出市場現波動,衍生品成交量變化幅度將高于現貨。同時,九月份在交易量回落的同時,市場持倉量出現下跌,資金的退場或為后續市場變盤的前兆,投資者應保持警惕,做好風險控制。

20Q3各月全市場衍生品成交量&20Q3月度持倉量變化,來源:TokenInsight

美SEC將決定 ARK 21Shares現貨比特幣ETF的最后期限推遲到2023年1月:金色財經報道,美國證券交易委員會(SEC)已經延長了決定ARK 21Shares現貨比特幣ETF是否可以在芝加哥期權交易所BZX交易所上市的窗口。SEC助理秘書Sherry Haywood表示,“委員會認為,指定一個較長的期限來發布批準或不批準擬議的規則變更的命令是合適的,這樣它就有足夠的時間來考慮擬議的規則變更和其中提出的問題”。“因此,委員會指定2023年1月27日為委員會應批準或不批準擬議的規則變更的日期。”(Cointelegraph)[2022/11/16 13:10:35]

4.交易所分析

4.1交易所整體對比

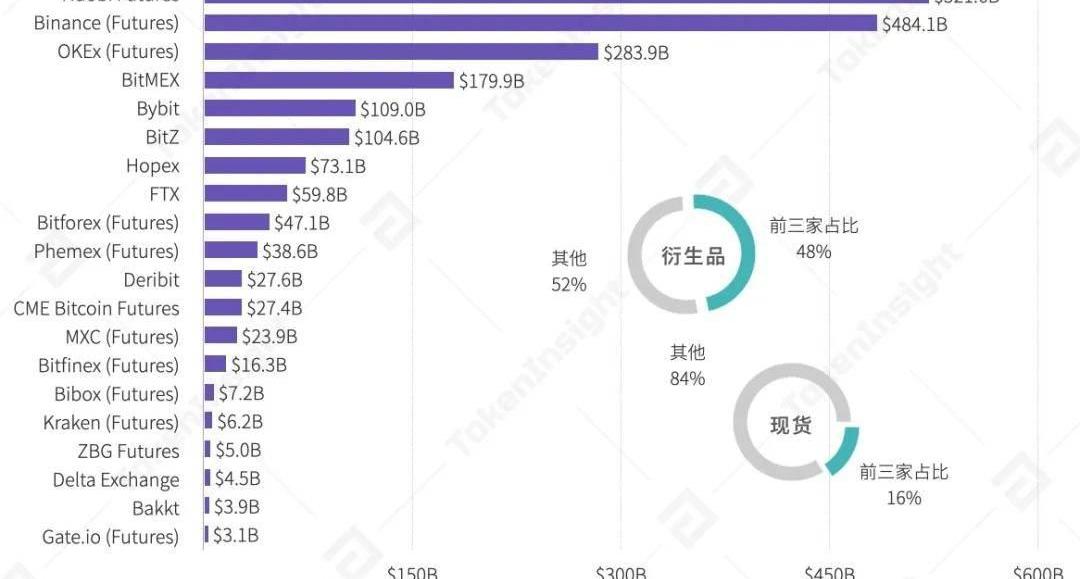

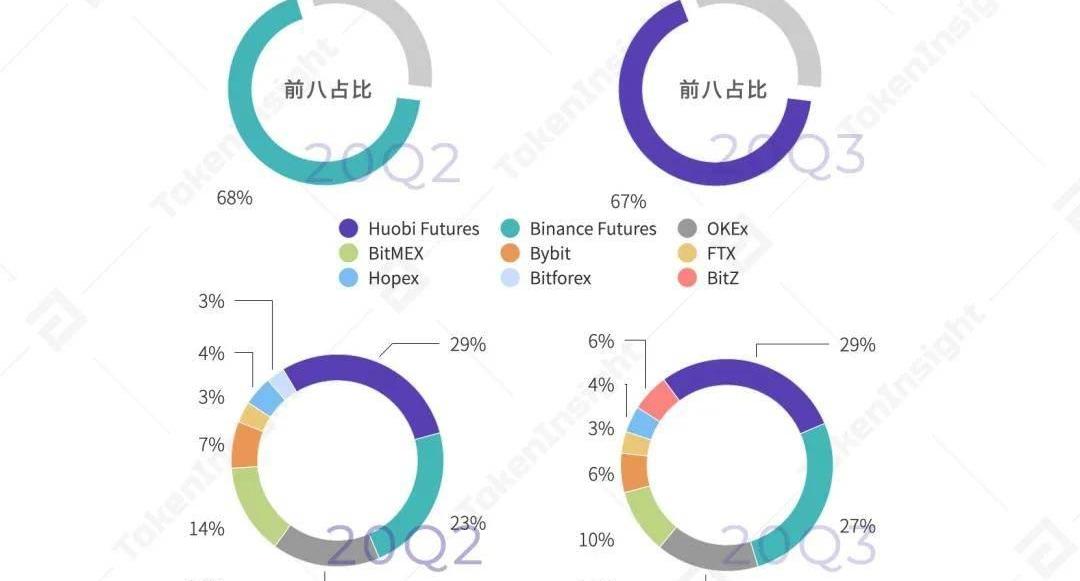

“衍生品交易所行業交易量前三的交易所總交易量占比降至48%,行業競爭導致成交量分布集中度降低

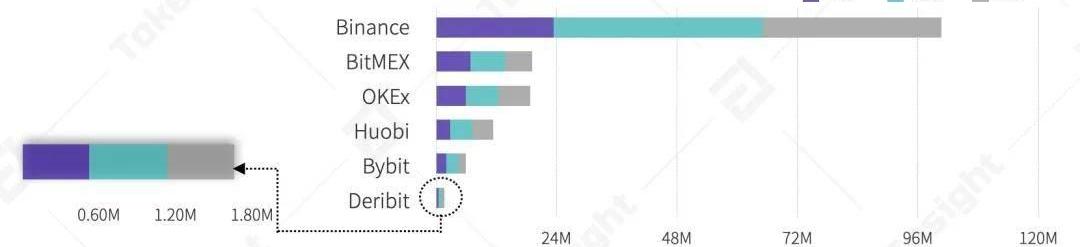

本季度各衍生品交易所成交總量如下圖所示。其中前三家交易所成交量占比為48%,前六家交易所成交量占比為61%,較2020年第二季度分別下降13%和22%。

20Q3各衍生品交易所成交量和市場集中度,來源:TokenInsight

注:BitZ、Hopex、Bitforex未完全開放API交易

同期,現貨交易所行業前三家成交量占比約為16%,為衍生品交易所行業的三分之一,該占比與上季度該數據相比發生了較大的增加。引起該變化的主要原因為本季度現貨市場競爭加劇,基本面良好的頭部交易平臺在波動的市場環境中具備更強的擴張能力;同時,衍生品市場良好的增長潛力引起各交易所在此領域的陸續發力,市場上玩家對自身產品、服務等多樣化的提升促進了成交量分布分散程度的提高。

同時,以衍生品總成交量為衡量標準,排名前八的交易所成交量與市場總成交量對比,以及前八交易所成交量對比如下圖所示:

20Q3前八位衍生品交易所市場占比與上季度對比,來源:TokenInsight

在以上八個交易所中,Binance本季度市場占有率較上季度實現較好的增長,BitMEX出現了下滑,其它交易所市場占有率則和上季度基本持平。同時,包括HuobiFutures、Binance、OKEx、BitMEX、Bybit、BitZ在內的6個交易所在本季度成交量達$100B以上。

20Q3前六衍生品交易所成交量對比,來源:TokenInsight

其中BitZ未完全開放API交易

4.2“千億美元俱樂部”

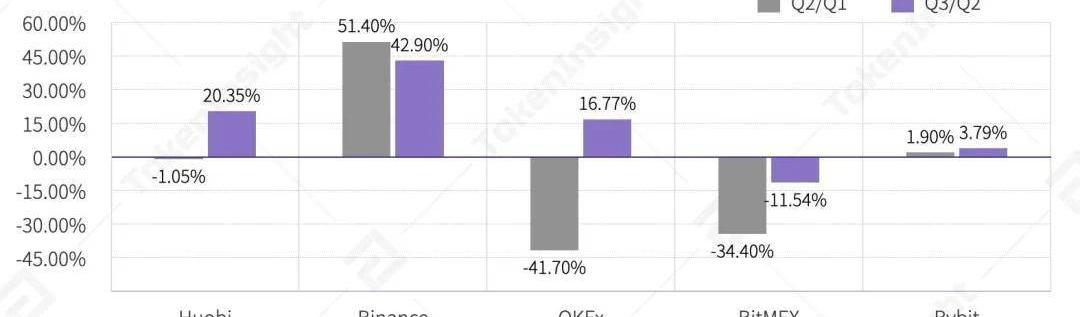

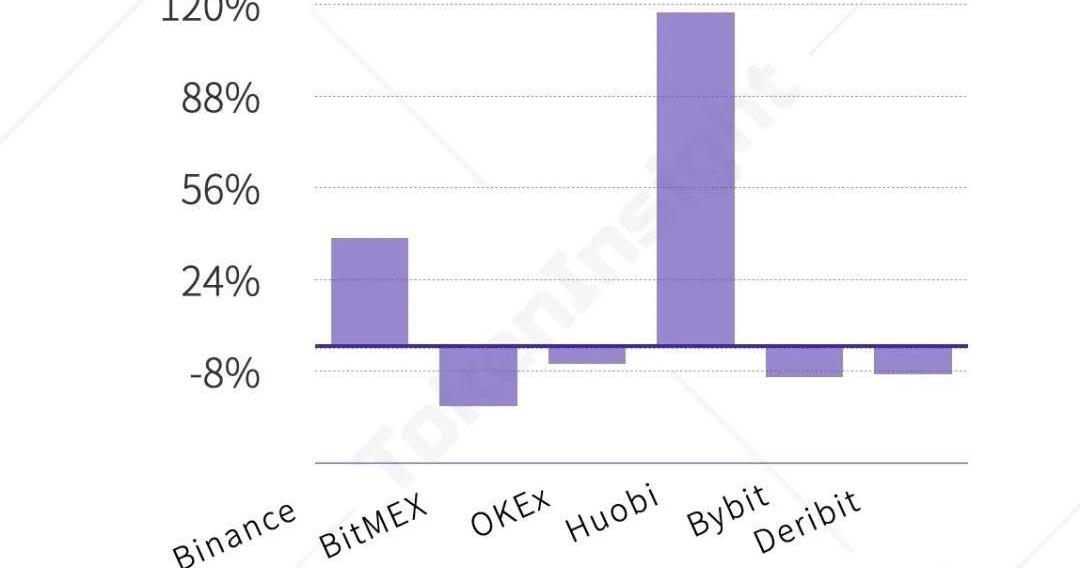

除上季度成交量達$100B的五個交易所外,“千億美元俱樂部”在本季度迎來新成員BitZ。同時,今年以來各頭部交易所成交量的季度變化率改變較大。除Binance在二三季度都保持了較為強勁的增長勢頭外,Huobi和OKEx在本季度扭轉了上季度負增長的局面,成交量增長分別達20.35%和16.77%,但仍稍低于本季度行業增長均值。

二三季度“$100B俱樂部”衍生品交易所成交量季度變化率,來源:TokenInsight

Binance衍生品在今年的擴張擠占部分OKEx和BitMEX市場份額。但本季度頭部交易所間的競爭稍有緩和,HuobiFutures、OKEx和Bybit都維持了和上季度一致的市場份額。此外,BitZ在本季度上線多款合約產品,覆蓋SUN、SUSHI、YFI等多個DeFi品種,成交量達$100B以上。

二三季度“$100B俱樂部”衍生品交易所市場份額變動情況,來源:TokenInsight

ENS DAO選舉2022年Q1和Q2管理員:1月10日消息,ENS DAO 2022年第一季度/第二季度的管理員選舉已經開始,共分為四個工作組(元宇宙治理、ENS生態系統、社區和公共產品),每個工作組選舉三名管理員,投票時間為1月10日UTC 9點至1月15日UTC 9點。[2022/1/10 8:39:04]

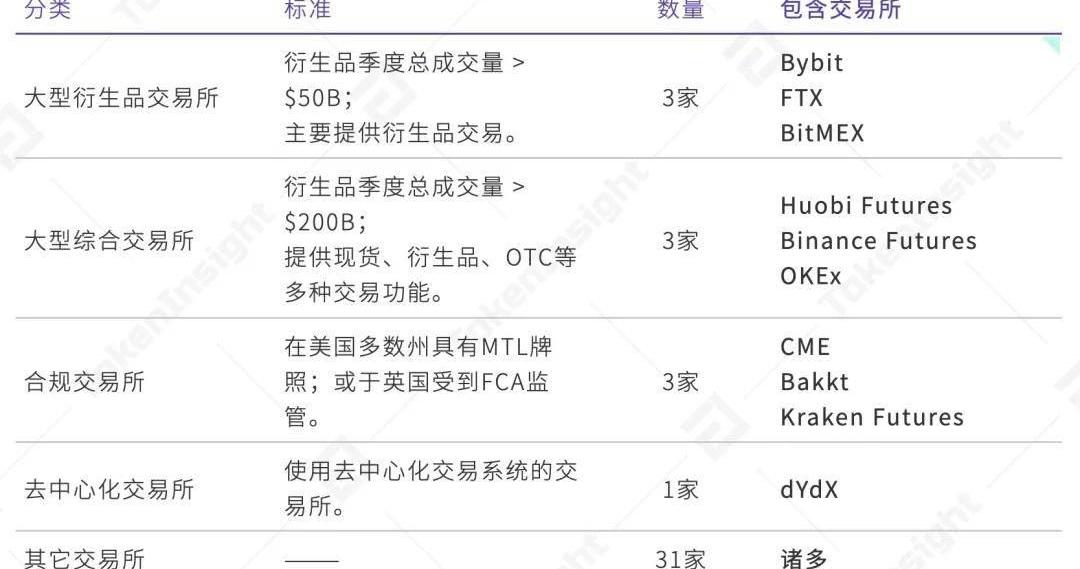

4.3交易所分類

根據各交易所的特征,目前市場上的衍生品交易所可分為以下幾類。大型綜合交易所在現貨、衍生品和OTC等多角度全面發展;大型衍生品交易所則著全力發展合約交易;合規交易所著重合規體系搭建;去中心化交易所對于衍生品的進軍以dYdX上線BTC永續合約為代表。

20Q3本次報告衍生品交易所分類標準,來源:TokenInsight

“本季度,整個合約市場發展非常迅猛,各大交易所通過開通DeFi相關的合約,讓更多的用戶有能力在某個價格進行金融上的套保操作,以降低自身的交易風險。第四季度,隨著海外機構的大舉購買主流數字資產,主流數字資產可能迎來小牛市,合約市場依舊會隨著交易市場的擴大而指數級增長。”

BitZ幣在VPMaggie

4.4大型衍生品交易所

“大型衍生品交易所以永續合約為主要業務,本季度成交量增長不及市場平均

以季度成交總量超$50B,且主要提供衍生品交易為標準,大型衍生品交易所包括Bybit、FTX和BitMEX。大型衍生品交易所采取瞄準細分市場的戰略定位,專業為衍生品交易者服務,僅FTX有部分現貨交易。同時,大型衍生品交易所成交量均主要來自永續合約,其中Bybit不提供交割合約。

大型衍生品交易所永續和交割合約占比,來源:TokenInsight

20Q3大型衍生品交易所逐日成交量,來源:TokenInsight

本季度該類別中,FTX本季度日均成交較上季度增長24.9%,稍高于全市場均值。但Bybit成交量增長均遠低于全市場平均,BitMEX則日均成交量持續下滑(-12.5%)。大型衍生品交易所在本季度受到其它類型交易所衍生品業務發展的沖擊。

20Q2和Q3大型衍生品交易所日均成交量變化,來源:TokenInsight

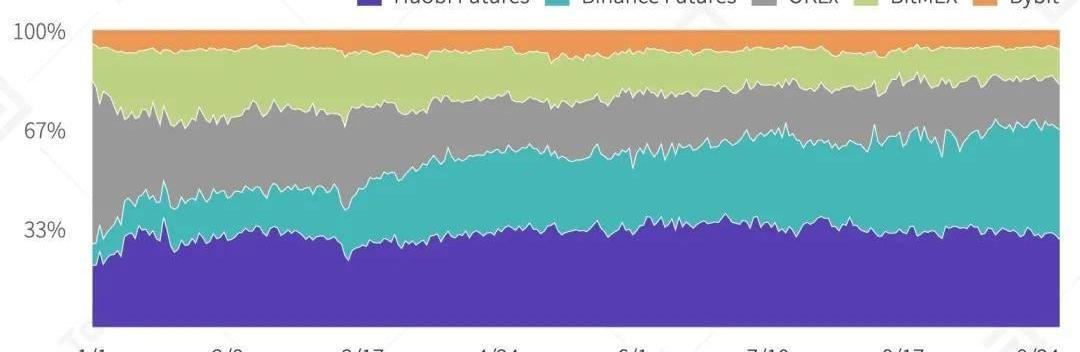

4.5大型綜合交易所

“本季度大型綜合交易所平均衍生品成交量為現貨成交量2.1倍,成交量前二的交易所差距縮小

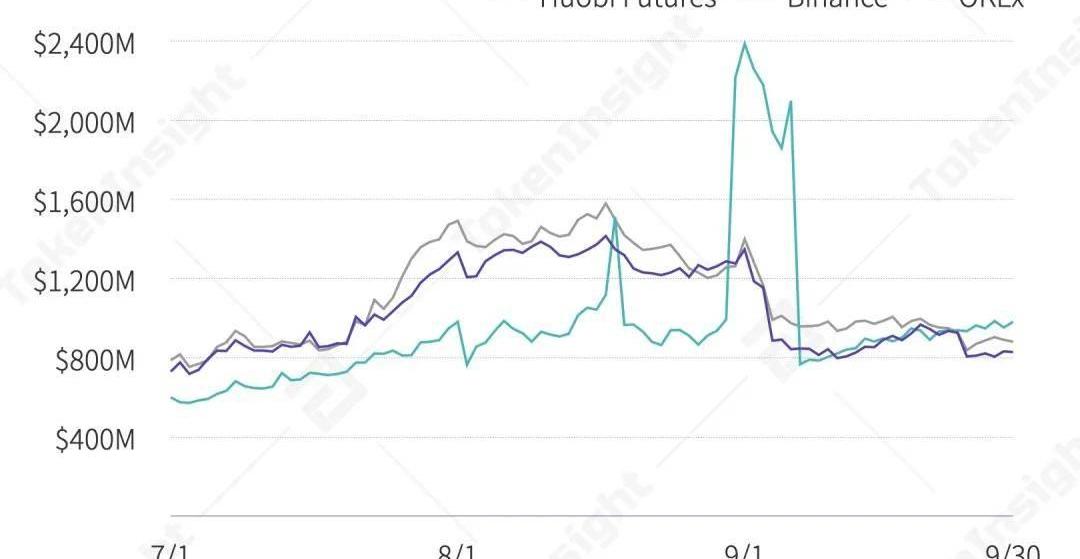

本季度,大型綜合交易所衍生品交易量與現貨交易量之比從上季度的4.4倍下降至2.1倍,大型綜合交易所衍生品逐日成交量對比如下圖所示。HuobiFutures日均成交量在本季度依舊位列第一,達$5.67B,但其位列第二的Binance日均成交量差距由上季度的領先30%縮小至7.8%。OKEx日成交均額則為$3.09B。

20Q3大型綜合交易所衍生品逐日成交量,來源:TokenInsight

大型綜合交易所在現貨業務方面的擴張優勢以及衍生品行業的競爭導致了本季度衍生品成交量占比的下降。HuobiFutures衍生品成交量為現貨成交量的3.06倍,占其總成交量的75.4%,為衍生品業務比重最大的大型綜合交易所。Binance和OKEx衍生品成交量占其總交易量則分別為61.2%和63.9%。和上季度相比,三家交易所衍生品交易量占其交易總量之比均下降超10%。

就增長而言,Binance本季度日均成交總量較上季度環比上漲42.5%,遠超市場平均。HuobiFutures和OKEx日均成交量增長則低于市場平均,達19%和15.5%。

動態 | 美國著名滑板巨星Tony Hawk表示將參與2020年比特幣大會:美國著名滑板巨星Tony Hawk在今日的推文中透露將參加明年在舊金山舉行的2020年比特幣大會,這證實了他之前關于成為比特幣投資者的聲明。他表示,期待這次會議,我已經在比特幣這個跑道里度過了五年多。注:據報道,越來越多的體育名人對加密貨幣表現出了興趣。今年4月,網球明星Serena Williams透露,她投資了加密貨幣交易所Coinbase。[2019/10/31]

“第三季度受到DeFi影響,用戶觀望情緒較重,大型機構逐漸購入并持有主流資產,并沒有再用其投資其他數字資產。”

霍比特HBTC?CEO巨建華

20Q2和Q3大型綜合交易所日均成交量變化,來源:TokenInsight

本季度,Binance衍生品持倉量由季度初的$600M增長至季度末的$982M,增長率達63.5%。HuobiFutures和OKEx衍生品持倉量在季度初分別為$730M和$787M,高于Binance的季度初值,但增長僅達13%和12%,以至于季度末持倉量被Binance反超。

值得注意,Binance持倉量在8月底和9月初期間發生劇烈波動,此現象或由大體量資金在平臺交易所致。同時,在9月25日全市場持倉量下跌時,Binance持倉量卻并未發生明顯變化。

OKEx和Huobi日均持倉量差距由上季度的24%縮小至7%。持倉量數據在本季度發生的較大變化從一定程度上反映出各平臺對資金的激烈爭奪。

20Q3大型綜合交易所衍生品逐日持倉量,來源:TokenInsight

20Q2-20Q3大型綜合交易所衍生品/現貨成交量比例,來源:TokenInsight

4.6合規交易所

“部分合規交易所成交量增長迅猛,使合規交易所整體衍生品成交量占比得到提升

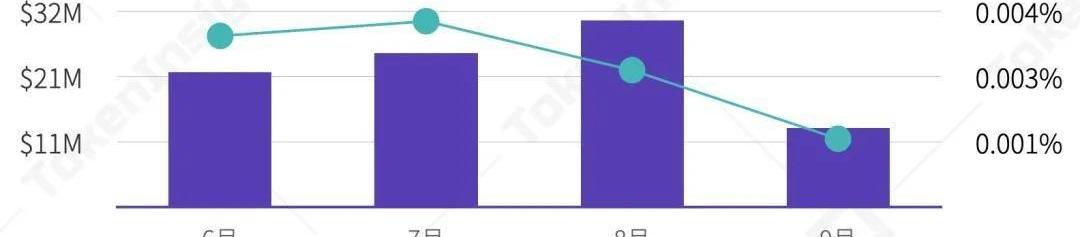

Bakkt、CME和KrakenFutures為本次報告所獲取數據之合規交易所,本季度三者共報成交量$37.47B。三家合規交易所中,CME和Bakkt專注于衍生品交易服務的提供;而Kraken現貨業務本季度成交量為$22.16B,為其衍生品成交量的$3.6倍。

20Q2和Q3合規交易所成交量概覽,來源:TokenInsight

三季度合規交易所衍生品成交量增長達73.3%。其中,Bakkt成交量增長高達351.9%,CME增長量為80.6%,同樣遠超市場均值。三家合規交易所中,僅Kraken增長低于市場平均,為11.3%。同時,本季度合規交易所市場份額實現較好的擴張,衍生品成交量由二季度的1%增長為1.39%。

雖然數字資產衍生品合規體系尚處于早期階段,但數據表明,市場存在對于專注于衍生品的合規交易的需求,此類交易所擁有很好的發展潛力。然而,合規體系的完善受到多方面因素的影響,就目前而言,此類交易所的交易活躍度仍有較大的提升空間。

20Q3合規交易所成交量占比,來源:TokenInsight

4.7去中心化交易所

“去中心化交易所衍生品交易熱度在八九月份逐漸降低,其交易量受到整體衍生品市場的影響

去中心化交易所dYdX在六月份上線PBTC-USDC交易對,本季度報成交量約$68.7M,約占全市場總成交量0.0025%。

dYdX上線的該合約產品成交量在六月份推出后受到過一定的市場關注,其7月份交易量環比增長達14%,而同期全市場衍生品交易量增長僅7%。然而,該產品在八九月份熱度逐漸消退,成交量占比持續降低。

dYdX合約交易量及其占全市場衍生品交易量之比,來源:TokenInsight

此外,該合約產品交易量占dYdX總交易量之比同樣持續降低,本季度占dYdX總成交量的約10%,較6月剛上線時下降6%。去中心化衍生品市場尚未成熟,其短期內的實際市場需求有待考量。但同時,行業內不斷有去中心化交易所對衍生品進行布局,各專注于提供合約交易的DEX如MCDEX、InjectiveProtocol相繼上線。

另外,值得注意,dYdX合約與全市場去中心化交易所交易量相關系數僅為0.19,與dYdX成交量相關系數為0.42,而與全市場衍生品成交量相關系數則達0.71。數據表明,對于去中心化交易所推出的合約產品而言,其交易量更易受整體衍生品市場的影響。

dYdXQ3交易量分布,來源:TokenInsight

“相較于現貨,當然是合約的功能更強大。合約比現貨多了時間一層維度,在合約市場用戶既可以做多也可以做空;不僅可以設置低于1倍的杠桿來減小損益,也可以設置1倍以上杠桿來擴大損益。”

OKExCEOJayHao

5.產品概覽

5.1合約分布

“永續合約成交量占比持續增長的同時,部分交易所選擇交割合約進行發力

如下圖所示,2020年第三季度全市場永續合約成交量占比上升至80%。該數字于2020年第一季度為39.1%,二季度為75.2%。這一轉變表明數字資產衍生品交易者重心持續由交割合約轉向永續合約。同時,該現象利好以永續合約為主要業務的交易所。

20Q3全市場永續合約與交割合約成交量對比,來源:TokenInsight

由于各交易所自身戰略定位的產品策略的不同,以季度成交量$50B以上的五家大型交易所為例,其衍生品成交量的組成也存在較大差異,詳情見下圖。

20Q3大型衍生品/綜合交易所合約分布對比,來源:TokenInsight

本季度,HuobiFutures永續合約成交量由$125B增長至$254B,永續合約成交量占比增長13.7%,為大型交易所中成交量組成變化最大的交易所。OKEx交割合約成交量的主導地位也同樣減弱,其交割合約占比在本季度下降4%。然而,在交易所普遍將重心向永續合約轉移的同時,Binance則開始在交割合約上發力。在永續合約成交量增長的同時,本季度Binance交割合約增長8.8倍。結合Binance永續合約成交量長期占據第一的市場地位,可得知大型交易所間競爭激烈,各交易所積極在細分市場布局,搶奪市場份額。

5.2主力合約

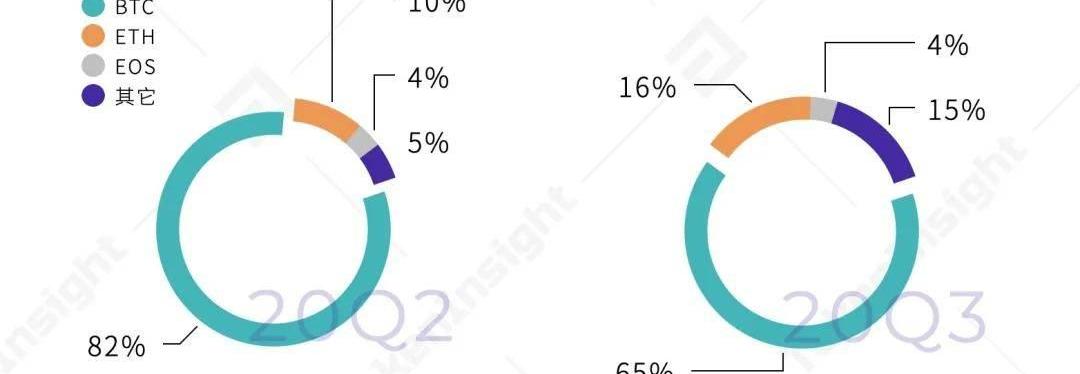

“受DeFi崛起的影響,BTC合約主導定位減弱,以太坊和DeFi幣種合約成交量大幅增長

本季度BTC合約成交量占衍生品全市場成交量65%,較上季度減少17%;三大主力合約成交量占比較上季度減少10%,為85%。本季度由于DeFi的火熱,以太坊合約成交量較上季度大幅增長。同時各交易所不斷推出DeFi幣種合約,衍生品市場多樣性的提升導致比特幣合約成交量占比受到沖擊,主導地位減弱。

20Q3主力合約市場占比與上季度對比,來源:TokenInsight

“正向合約,我預期會有很大提升,現在除了BTC和ETH外,其他幣種的合約也會帶來增進。”

Deribit亞洲商務負責人Lin

“數字資產行業在復制傳統金融行業,且是1:2的復制。各方面都非常有前景但風險也很大,如何在技術和監管中找到平衡很關鍵。”

BitMart創始人夏爾特

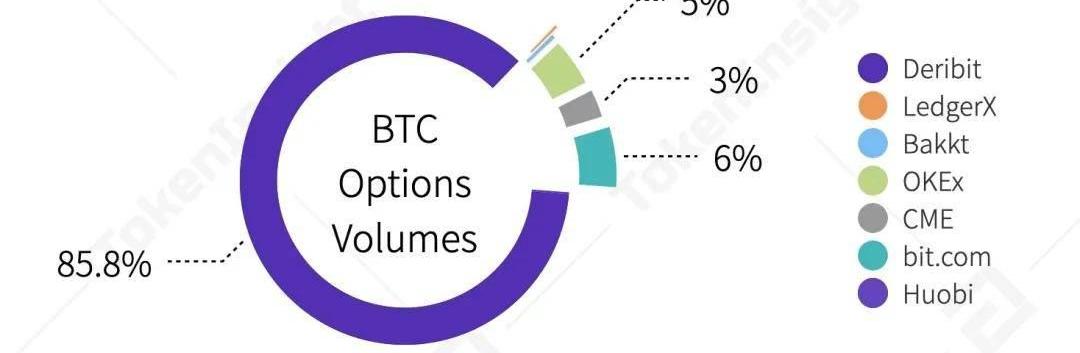

5.3期權概覽

“新玩家入局,數字資產交易所積極布局期權市場

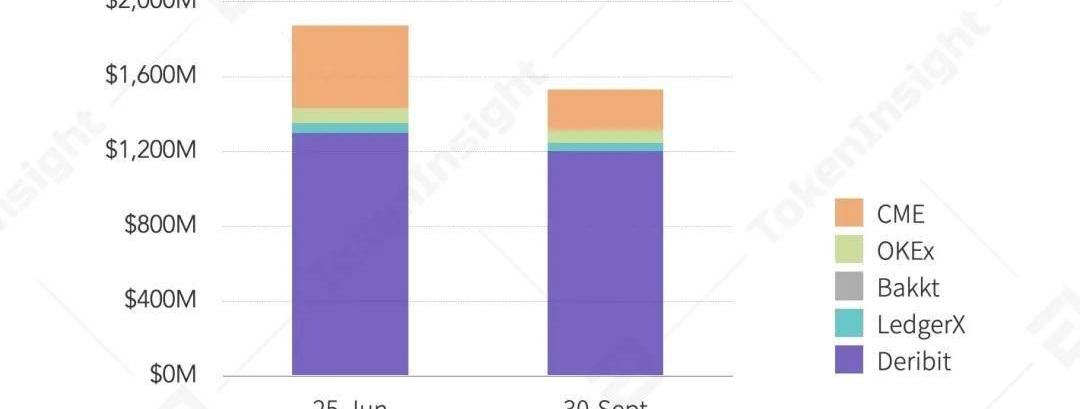

繼今年二季度Binance上線美式BTC期權合約后,本季度,HuobiFutures推出USDT本位正向期權合約,正式入局期權市場。這也使得當前期權市場的產品種類得到豐富。同時,純衍生品交易平臺Bit.com在本季度上線,其期權產品在9月底已占據6%市場份額。總體而言,當前數字資產期權市場仍屬小眾,但大型交易所紛紛入場期權顯示出交易所對期權未來潛力的重視。

從產品角度來講,目前期權市場仍期權產品以歐式期權為主,但出于技術開發、市場定位等原因,不同交易所提供的期權在設計上存在差異。除了以Deribit、OKEx、Huobi等采用的T型報價機制外,市場上還存在以FTX為代表的詢價機制,以及以Binance為代表的ATM機制。

Deribit本季度期權成交量占比達全市場的80%以上,牢牢占據著期權市場第一的位置。同時其日成交量也基本都能達到$45M以上,而其他交易所中,只有OKEx、CME和Bit.com日成交量偶達千萬級別。

就持倉量而言,2020年9月末,Deribit未平倉BTC期權價值一度達到$1.7B,同期CME、OKEx、bit.com持倉量分別達$295M、$121M,$105M。四者為目前期權市場的主要玩家。

20Q3各交易所BTC期權交易量,數據采集范圍為9月24-9日-9月30日,來源:Skew,TokenInsight

各交易所BTC期權未平倉量對比,來源:Skew,TokenInsight

6.熱度與用戶分布

6.1用戶熱度

“七月底關鍵詞“BitcoinFutures”搜索熱度達本季度峰值,中國熱度居高

本季度TokenInsight對數字資產衍生品關鍵詞熱度進行了調查,以對衍生品市場的用戶搜索熱度進行分析。

如下圖所示,以數字資產衍生品相關搜索詞中熱度分布較廣的關鍵詞“BitcoinFutures”為例,TokenInsight獲取了該關鍵詞于20Q3的熱度趨勢:在第三季度中“BitcoinFutures”的熱度趨勢整體處于震蕩狀態,波動較大,熱度值于七月底達到本季峰值。類似的,“BitcoinDerivatives”的熱度也在七月下旬出現峰值,該現象源自比特幣價格在此期間的上漲。

峰值度量:熱度數值代表相對于圖表中指定區域和時間內最高點的搜索熱度,熱度最高的得100分;熱度是前者一半的為50;無足夠數據的為0。

20Q3BitcoinFuturesGoogle熱度趨勢圖,來源:GoogleTrend;TokenInsight

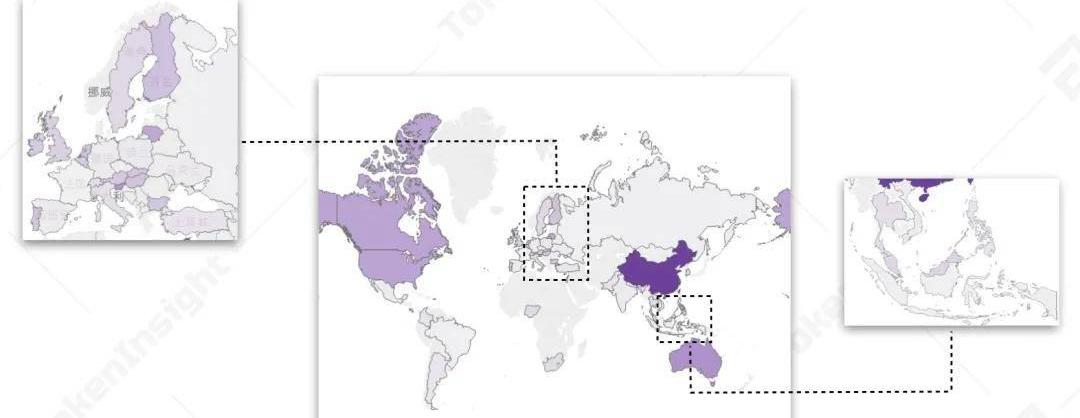

搜索熱度來源方面,熱度排名前五的國家/地區為中國、塞浦路斯、新加坡及黎巴嫩。

20Q3BitcoinFuturesGoogle熱度分布圖,來源:GoogleTrend;TokenInsight

7.2用戶分布情況

“三季度Binance訪問量突破1億,Huobi訪問量較二季度翻倍,BitMEX在純衍生品平臺中用戶優勢明顯

如下圖所示,2020年三季度Binance訪問量突破1億,大幅高于其余衍生品交易所。BitMEX本季度總體訪問量在純衍生品交易平臺中依舊處于領先地位,分別超出Bybit、Deribit和約218%和1,053%,流量優勢明顯。同時Binance和Huobi衍生品平臺訪問量較上季度均有增長,Huobi衍生品平臺訪問量漲幅近120%。

綜合交易所訪問量統計為其衍生品平臺,表述中已省略Futures

20Q3衍生品交易所線上平臺訪問量統計,來源:Similarweb;TokenInsight

20Q3衍生品交易所線上平臺訪問量較Q2變化,來源:Similarweb;TokenInsight

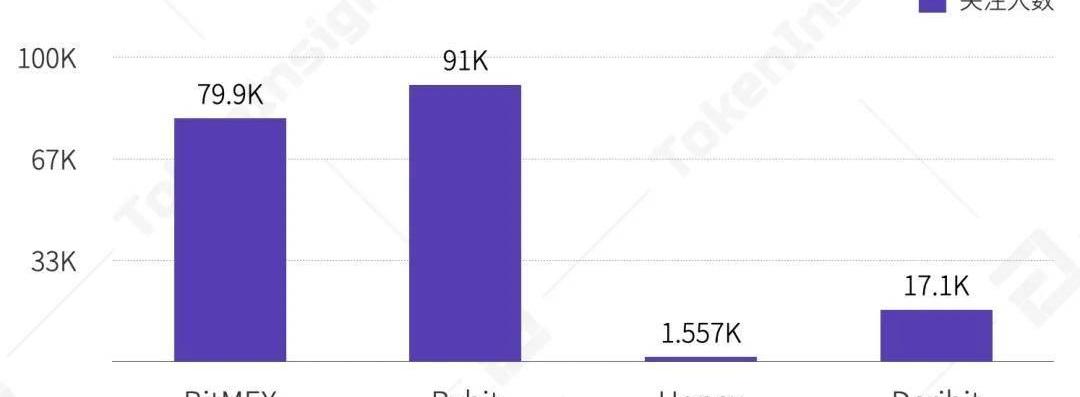

Twitter粉絲數從一定程度上反映了交易所的用戶基礎,而據Twitter數據顯示,在只提供衍生品交易的平臺中,Twitter賬號關注者數量由高到低為Bybit(91,000)、BitMEX(79,900)、Deribit(17,100)、Hopex(1,557)。BitMEX和Bybit在擁有相對較多的粉絲數的同時,交易量也排在行業前五。而Hopex雖然成交量排名前十,但粉絲數量僅約1500。

20Q3純衍生品交易所Twitter粉絲數量統計,來源:Twitter;TokenInsight

?

MinaProtocol背后的開發團隊O(1)Labs募集了1090萬美元的新資金。這輪戰略投資由ThreeArrowsCapital和BixinVentures共同牽頭,參與投資的還有Hash.

1900/1/1 0:00:002019年10月26日,第十三屆全國人民代表大會常務委員會第十四次會議通過《中華人民共和國密碼法》.

1900/1/1 0:00:0010月23日,第17屆中國計算機大會杭州分會場在杭州未來科技城學術交流中心舉行,在"數字貨幣時代來臨,將會如何影響我們的生活?”的分論壇上.

1900/1/1 0:00:00PermanentLoss允許以太坊/穩定幣交易對的流動性提供者通過使用期權來對沖無常損失。該工具將幫助用戶直觀地構建期權策略,例如跨式期權組合(straddle)與異價跨式期權組合(stran.

1900/1/1 0:00:00要點: 投資者對在波卡上建設的項目感到興奮。波卡區塊鏈的可擴展性和互操作性吸引了數百個項目進行開發,其中許多項目即將推出。他們正在建立的波卡生態系統可以與以太坊媲美,但也可以對其進行補充.

1900/1/1 0:00:00在投資幣圈項目的一眾參與者中,常有“代投大哥”振臂一呼:或是強調自己了解幣圈私募項目優劣,實操經驗豐富;或是透露自身持有特殊資質,擁有優質私募項目的額度.

1900/1/1 0:00:00