BTC/HKD+1.42%

BTC/HKD+1.42% ETH/HKD+0.74%

ETH/HKD+0.74% LTC/HKD+2%

LTC/HKD+2% ADA/HKD+2.78%

ADA/HKD+2.78% SOL/HKD+2.01%

SOL/HKD+2.01% XRP/HKD+5.27%

XRP/HKD+5.27%BitMEX曾經是比特幣期貨交易市場無可爭議的領導者,如果類似昨天的執法行動在2015年至2018年發生,那么加密貨幣市場將徹底崩潰。

不管是比特幣相對較快的回升至10600美元,還是衍生品市場在下跌500美元至10400美元期間保持穩定,BTC期貨或期權均未對這一負面消息表現出任何不適跡象。

期貨市場幾乎忽略了整個事件,這充分表明投資者仍然看漲比特幣。這也表明,市場將比人們預期的更快測試1.2萬美元。

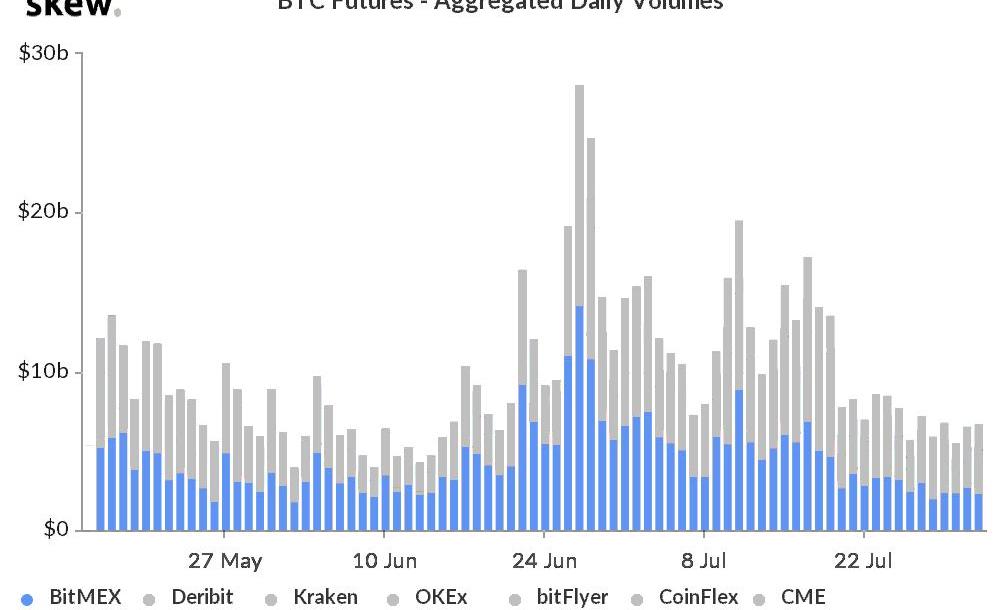

2019年BitMEX比特幣期貨每日交易量?來源:Skew

如上圖所示,到2019年7月,BitMEX占據了近50%的市場份額。這一優勢來自于所謂的永續合約(反向互換)市場。除了不需要KYC外,這個衍生產品交易所還提供了高達100倍的杠桿率,這有助于擴大用戶基數。

美聯儲喬治:盡管通脹可能正在緩和,但仍處于高位:8月19日消息,美聯儲喬治表示,盡管通脹可能正在緩和,但仍處于高位。到目前為止,核心通脹的緩解程度“很難令人寬慰”。上個月的通脹數字“令人鼓舞”,但還不是勝利的時候。美國的需求和供給之間仍然存在“相當嚴重的不平衡”。預計美國經濟增長將持續放緩,通脹預期看起來得到了充分錨定。美國勞動力市場緊張的狀況需要一段時間來緩解,需求仍處在一個相對較高的水平。[2022/8/19 12:34:54]

在“黑色周四”市場調整后,比特幣價格跌至3600美元以下,競爭對手交易所爭相提供類似服務,這導致BitMEX在2019年失去了主導地位。

加密社區中的一些人認為,BitMEX對美國客戶的禁令是導致其比特幣市場份額下降的主要原因,而其他人則指出,他們的大規模清算是催化劑。

分析:盡管幣價飆升,礦工們仍未表現出大規模拋售的跡象:自去年5月減半以來,礦工流出的比特幣總量平均在逐漸減少。因此,盡管比特幣的價格在過去一周飆升至4.1萬美元以上,但礦工們仍沒有表現出大規模拋售的跡象。此外,礦工頭寸指數(MPI)目前為4.5,該指數計算所有礦工錢包地址流出的比特幣與其1年移動平均值的比例。該指數高于2說明大多數礦工應該賣出。這表明,礦工目前并不急于出售其新挖出的比特幣,特別是在比特幣交易所余額大幅下降、價格正處于強勁加速上升趨勢的情況下。因此,根據一些預測,對一些礦工來說,持有比特幣庫存并從可能持續到2021年12月的加速牛市中受益可能是有意義的。(Cointelegraph)[2021/1/9 15:44:49]

在3月13日的暴跌中,BitMEX面臨技術困難,不知為何宕機了25分鐘。隨著中斷發生,比特幣價格跌至4000美元以下,BitMEX的保險基金在接下來的48小時內增持1000枚比特幣。自那次事件以來,BitMEX期貨的未平倉頭寸一直低于10億美元。

Peter Schiff:盡管“付出了巨大努力” 人們對比特幣的興趣仍然很低:8月21日消息,黃金支持者、比特幣反對人士Peter Schiff發推稱盡管“付出了巨大努力”,人們對比特幣的興趣仍然很低。 他貼出Google趨勢來證明其觀點,圖表顯示,目前,人們對比特幣的興趣遠低于2017年12月比特幣價格創下歷史新高時的水平。事實上,它還沒有趕上2019年6月的水平,當時圍繞Facebook天秤座炒作,正好趕上比特幣價格接近1.4萬美元。相比之下,人們對黃金的興趣正在創下新高。(u.today)[2020/8/21]

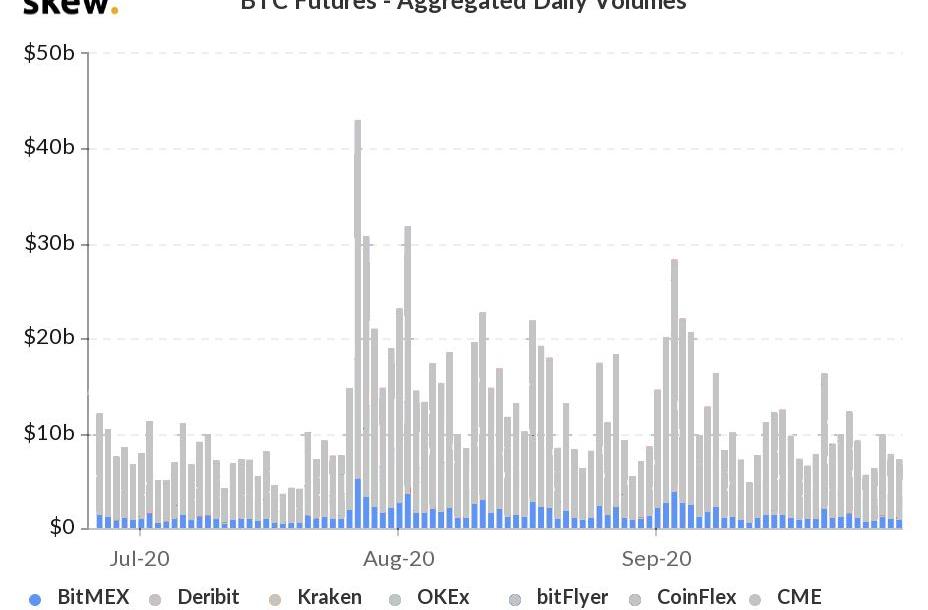

2020年BitMEX比特幣期貨每日交易量?來源:Skew

區塊鏈投資公司KR1:盡管經歷市場暴跌,但公司長期投資策略保持不變:區塊鏈投資公司KR1表示,在經歷周四的加密市場暴跌之后,其長期投資策略“保持不變”。KR1表示,它希望“向股東保證,KR1的資產沒有被清算或受到極端波動的威脅”。然而,正如預期的那樣,該投資組合一夜之間經歷了標的資產的價格震蕩,到周五上午略有回升。KR1補充稱,它還將“很快”提供其押抵押活動的最新情況。該公司表示,該戰略“表現非常好”,大部分收益是在最近幾周實現的。(ProactiveInvestors)[2020/3/13]

看看最近的數據,就交易量而言,BitMEX幾乎變得無足輕重。在過去三個月中,其市場份額徘徊在18%左右,雖然無法衡量BitMEX交易所對BTC定價的影響,這表明顯然它在過去18個月中失去了優勢。

盡管發生BitMEX事件,但比特幣期貨仍保持穩定

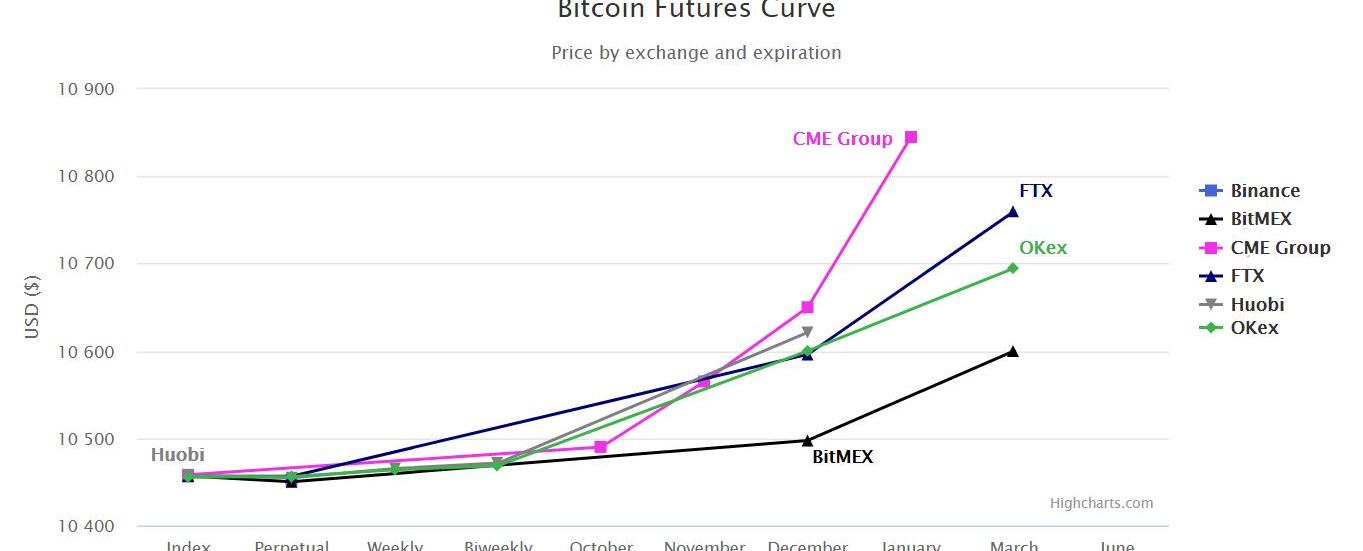

基本指標將定期現貨交易所的期貨合約價格與當前價格水平進行比較。它通常也被稱為期貨溢價。

健康市場的年化收益率通常為5%至15%,這種情況被稱為期貨溢價。另一方面,在嚴重看跌的市場中,通常會產生負數。

BTC期貨曲線來源:Highcharts.com

上圖顯示,除BitMEX之外,所有交易所的3個月合約溢價年化5.4%或更高。實質上,專業交易員正在發出信號,表明他們的預期沒有受到昨日事件的影響。

如果說昨天的消息有什么影響的話,那就是這是一個交易所特有的問題,對整個期貨市場幾乎沒有影響。

值得注意的是,在投資者平倉時,期貨溢價可以保持相對穩定。毫無疑問,這將是一個非常令人擔憂的情況,因為這將表明交易員對交易所的流動性感到擔憂。

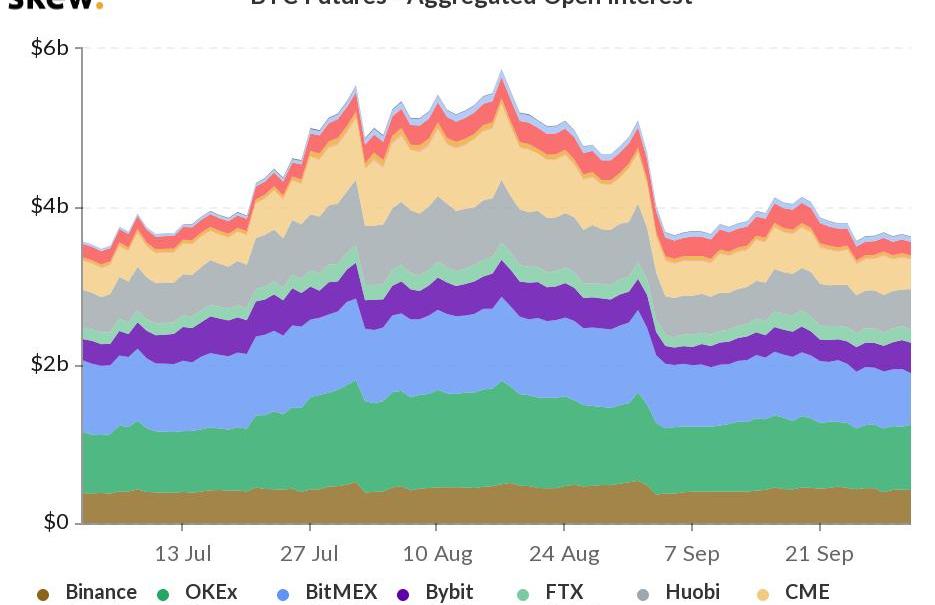

從這個角度來看,未平倉合約是投資者對特定市場或交易所信心的最關鍵證據。

即使未平倉頭寸總金額不變,從BitMEX外流到其他交易所的資金也會反映在未平倉交易數據中。

BTC期貨總未平倉合約?來源:Skew

注意一下昨天的新聞是多么平淡無奇。BitMEX未平倉持倉額為6.5億美元,較前一天下降11%,但總持倉額基本未受影響。

火幣消化了大部分變化,表明一些交易員可能調整了頭寸。

比特幣期權情緒保持中立

25%deltaskew有助于通過期權定價來衡量專業交易者的情緒。通過比較類似風險的看跌期權和看漲期權的隱含波動率,投資者可以判斷看漲期權或看跌期權是否更貴。

比特幣3個月期期權deltaskew達到25%來源:Skew

上圖顯示,3個月期權deltaskew達到25%,一直保持在中性區域。負指標表示看漲期權的隱含波動率大于看跌期權的隱含波動率,表明市場預期略微看漲。

這個指標在過去一周一直在0%和-5%之間波動,遠未達到看跌的預期。對期權市場的人氣而言,昨日的走勢可以說是平穩的。

在牛市中,壞消息很容易被拋在一邊

沒有比壞消息更好的跡象表明牛市即將到來了。不管BitMEX在交易量和定價上的重要性在不斷下降,還是針對排名前5位的交易所的行動無疑,都會給市場帶來不利影響。

投資者和加密貨幣倡導者還應考慮到6天前Kucoin遭受的1.5億美元黑客攻擊。當時它對比特幣價格的影響幾乎為零。現在假設這些事件發生在一年前,當時BTC在測試1.4萬美元失敗后處于下降趨勢,隨后在1.2萬美元形成頂部。

同時,隨著BitMEX事件發生,黃金在9月28日觸及2個月低點1850美元,目前已部分回升至1900美元。美國還討論最終敲定第二輪經濟刺激計劃,總額達2.2萬億美元,美國將在不到30天的時間內舉行美國總統大選。

從歷史上看,所有這些事件都傾向于給市場注入不確定性,并且比特幣衍生品的數據在如此動蕩中繼續保持穩定這一事實表明,1.2萬美元可能比人們想象的更早受到考驗。

DeFi項目正式部署前,通過合約的安全審計,不僅可以對項目的代碼規范、漏洞情況以及業務邏輯等方面進行全局核查。同時,項目審計對于項目方在投資市場的形象也具有一定塑造作用.

1900/1/1 0:00:00為什么如今非同質化代幣和去中心化金融會出現“聯姻”的情況呢?究其原因,眾說紛紜,但你大可以說,因為它回到了DeFi最喜歡的智能投資顧問收益領域:Yearn.Finance.

1900/1/1 0:00:00如今,用加密貨幣支付購物似乎已經是一件尋常的事情了。許多在線商店都接受比特幣(BTC)等加密貨幣以及傳統貨幣的支付。而在一些咖啡館,加密貨幣持有者甚至可以使用銷售終端付款.

1900/1/1 0:00:00●俄羅斯最大比特幣挖礦托管數據中心●全年盈余水電供應,廉價電力媲美國內礦場●全包電價低于3毛,機器越多價格越低.

1900/1/1 0:00:00從SushiSwap分叉Uniswap之后,各種swap數不過來了,不少的Swap只是簡單拷貝SushiSwap的流動性挖礦的代幣分配機制,導致這些swap高開低走,甚至走向死亡螺旋.

1900/1/1 0:00:00根據公告,StoneRidge的加密貨幣子公司紐約數字投資集團今天透露,他們目前正在為其母公司托管著約1.14億美元的比特幣.

1900/1/1 0:00:00