BTC/HKD+1.65%

BTC/HKD+1.65% ETH/HKD+1.32%

ETH/HKD+1.32% LTC/HKD+0.06%

LTC/HKD+0.06% ADA/HKD+0.91%

ADA/HKD+0.91% SOL/HKD+4.07%

SOL/HKD+4.07% XRP/HKD+0.91%

XRP/HKD+0.91%9月2日,根據defipulse.com數據顯示,DeFi的鎖定的資產已經達到了94.4億美元,創下歷史新高。過去3個月,這一數值增長了將近10倍。

DeFi,它就像一道閃電,在2020年的夏天劃開了加密貨幣世界的前后兩個時代。9月2日,Cointelegraph中文·馬拉松季拉力長跑首場9月DeFi篇在上海拉開帷幕,比原鏈創始人長鋏受邀發表主題演講,他的分享主題是《MOV,比原鏈的DeFi世界觀》,長鋏從比原鏈的實踐出發,分享他對于公鏈和DeFi可能的未來發展路徑。

今天,流動性挖礦特別火,有人說它是DeFi的殺手級應用。但長鋏說他對流動性挖礦不感冒,他認為,DeFi更大的場景在于抵押數字資生成合成資產,就像MakerDAO。

另外,今天公眾言DeFi必提以太坊,很多從業者也“痛心疾首”,國產公鏈已錯失DeFi機遇。但長鋏認為,國產公鏈依然有機會,只是,如果和以太坊采用同樣的方式就毫無有競爭力可言。

實際上,比原鏈在2019年11月25日就上線了MOV測試網,是國內極早開始探索DeFi的公鏈項目。截至9月2日,MOV發行了包括BTC、ETH在內的5種跨鏈錨定資產,日活躍用戶排列DeFi前三。

在長鋏眼里,DeFi的未來發展之路是怎樣的?這是他的演講整理稿,希望對你有所啟發。

Pantera Capital投資方:近期監管阻力使機構幾乎無法參與ICO:金色財經報道,Pantera Capital投資者Ryan Barney表示,最近美國的監管阻力基本上使機構無法參與ICO,建議加密創始人“關注鯨魚/VIP”,或者向獨家、富裕的客戶銷售產品,而不是一開始就試圖擴大規模。至于網紅營銷模式,Barney認為,最近發生的名人在不披露利益沖突的情況下進行推銷和“搶先”粉絲交易的案例讓用戶很難建立信任。[2023/7/20 11:05:25]

有人問我,你們比原鏈的初心是不是改了,現在在追DeFi這個熱潮了。其實沒有,我們一直在堅持做資產上鏈這個愿景。只不過,過去我們簡單的認為資產上鏈需要中心化權力機構的確權或授權,悲觀的認為這條路徑無比漫長,或根本行不通。現在看,其實資產上鏈不需要這么費勁。通過抵押數字資產合成真實資產就可以,而且不需要有權力機構的確權,不需要有真實資產的交割,也不需要有繁瑣的法律文件。

在鏈上代碼即是法律,不需要信用,抵押資產就意味著信用。所以今天,我們已經看到了一個成功的資產上鏈項目,那就是MakerDAO,它通過精妙的金融模型來錨定美元價格,然后生成穩定幣。將來,出現鏈上黃金,鏈上股票,都不足為怪。

所以,我認為我們的愿景一直沒有變,而且,我們已經取得了一些進展,這也是今天我要分享的內容。

DeFi時代,比原鏈探索出來的5大特點更適合DeFi

一巨鯨向Binance存入1000枚ETH:金色財經報道,據Lookonchain監測,3小時前,一巨鯨向Binance存入1,000枚ETH(183萬美元)。巨鯨于6月16日贖回了7,923枚ETH(1,450萬美元),并在ETH價格上漲后于6月21日將2,859枚ETH(540萬美元)存入Binance。還在DEX上以1,869美元的均價以317萬枚USDT的價格出售了1,700枚ETH。[2023/6/29 22:07:55]

區塊鏈的歷史分為三個階段。

1、以比特幣為代表的數字貨幣時代;

2、以以太坊為代表的區塊鏈登記發行數字資產時代;

3、以區塊鏈發行合成資產映射現實資產為代表的DeFi時代。

我個人其實對流動性挖礦這些東西不是很感冒,我只是覺得DeFi更大的場景應該是通過像抵押數字資產來生成合作資產這種形式。未來,通過區塊鏈發行的合成資產、抵押的資產規模將超萬億美元。

今天,DeFi鎖定的資產突破了百億美元,這反映出DeFi的發展日新月異,非常驚人。

以太坊在DeFi領域的根基非常牢,以至于業內提DeFi幾乎只考慮以太坊生態。其他公鏈要在DeFi領域脫穎而出,必須要有自己的DeFi哲學,照以太坊畫貓,是不可能突圍的。比原MOV的DeFi哲學非常清晰,可以說與以太坊有著非常多的不一樣。

去中心化交易所SyncSwap DApp已集成Celer跨鏈橋cBridge:4月8日消息,Celer Network發推稱,去中心化交易所SyncSwap已在其DEX DApp集成cBridge。SyncSwap用戶可以在其應用內使用cBridge將MATIC、BUSD、BNB、AVAX等代幣跨鏈至zkSync Era。[2023/4/8 13:51:42]

比原鏈做DeFi的特點可以總結為以下五點。

1、工程思維;

2、交叉跨鏈;

3、主側架構;

4、多元資產;

5、交易即轉賬。

具體而言。

第一,工程思維。很多人認為“樂高”是DeFi的一個標志,我個人不是很贊同。搭積木式的樂高當然有它的優勢,協議的自由組合,非常靈活方便,也非常酷,但我認為用樂高的方式很難構建金融的高樓大廈。

比原鏈是用工程思維來構建DeFi協議,工程思維就是統一規則、統一標準、統一流程。這意味著我們會統一設計DeFi的一些協議,這使得這些協議之間不會出現相互矛盾,相互抵觸的情況。

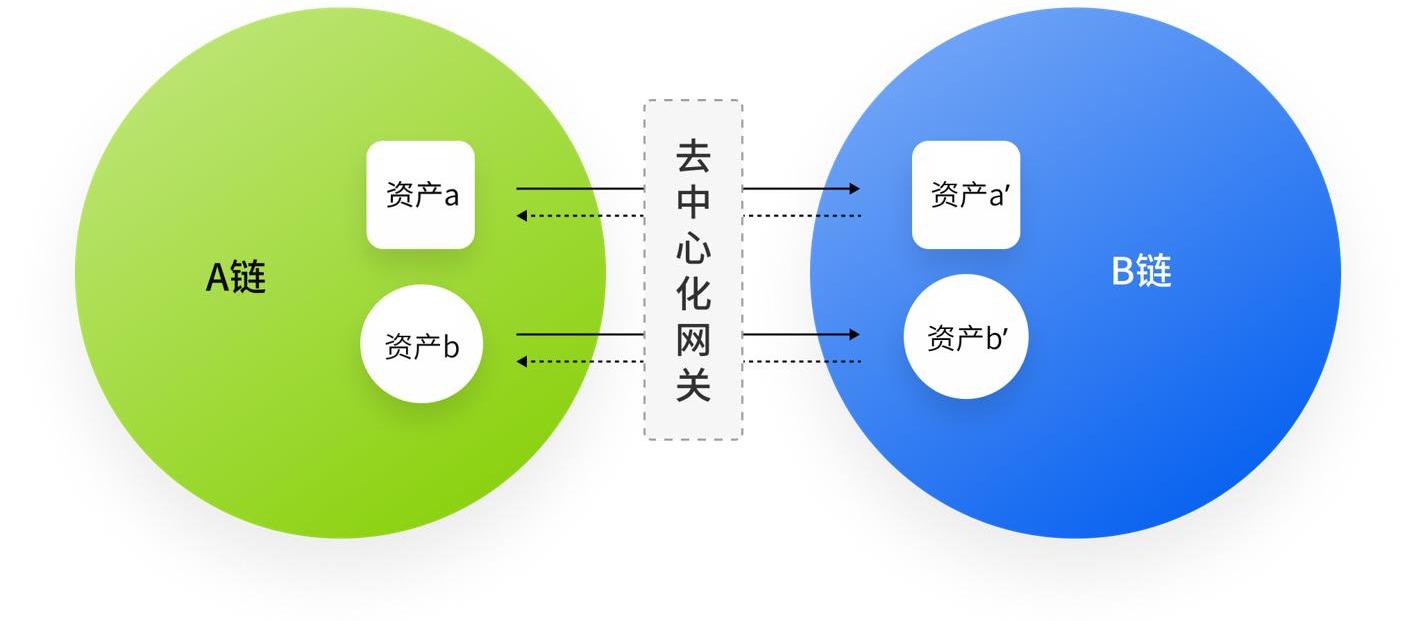

第二,交叉跨鏈。通跨鏈是A鏈資產可通過去中心化網關鎖定再鑄幣的方式跨入B鏈,同時也可以銷毀再解鎖資產的方式跨出。但這往往是單向的,并不支持B鏈資產以同樣的方式跨入A鏈。交叉跨鏈則不一樣,B鏈也可以通過去中心化網關跨入A鏈,這意味著A、B二鏈會合并經濟帶寬。

IOSG Ventures:對SVB和Silvergate風險敞口為零:金色財經報道,IOSG Ventures發布聲明稱,過去7天內從未進行任何USDC交易,對SVB和Silvergate的風險敞口為零。[2023/3/12 12:58:26]

比原鏈現在支持的跨鏈資產有BTM、BTC,很快會有LTC,將來會在以太坊上發行對應的資產,所以我們也是在幫以太坊完善DeFi生態,幫它們引入跨鏈資產。我們的協議既會部署在比原鏈上,也會部署在以太坊上。

第三,主側架構。比原鏈是國內第一條做主側架構的公鏈,且早已上線,并正常運轉。

主側架構兼顧了安全性、去中心化和可拓展性,它決定了DeFi的哲學。主鏈側重資產發行,側鏈側重資產交易。主鏈發揮生態效應,側鏈發揮網絡效應。主鏈的開發模式是集市模式,側鏈則是大教堂模式,用于集中的設計協議。

比原鏈Layer2的速度就非常快,可達到16萬筆每秒,實測也能達到2萬筆每秒,交易確認時間僅僅0.6秒,分叉的可能性僅為0.27%。以太坊的交易效率嚴重制約了DeFi協議的發展,MOV的交易效率將是發揮DeFi價值的重要因素。

第四,多元資產。要拼鏈上資產誰也拼不過以太坊,所以大家都要通過跨鏈把其它一些主流資產引進來。我們比較關注比特幣、萊特幣、BCH、以太坊,以及一些通過挖礦獲得的數字貨幣。這些資產是非常好的抵押型數字資產。假設你的抵押型資產是USDT,它有可能被查封、凍結。而上面這些主流資產現在還沒有進入DeFi世界,所以我覺得實現這樣一個資產的互通會有非常大的應用場景。

美國國稅局通過MY Safra銀行傳票追捕加密逃稅者:金色財經報道,美國地區法官Paul G.Gardephe批準的法院命令授權美國國稅局向MY Safra銀行發出傳票,要求提供有關可能未在納稅申報表上報告其加密交易的SFOX客戶的信息。MY Safra Bank于2019年與SFOX合作,為SFOX用戶提供現金存款銀行賬戶的訪問權限。

美國國稅局已確定至少10名SFOX用戶未能按照法律要求報告其加密交易。(theblock)[2022/9/23 7:16:39]

第五,交易即轉賬,過去交易就是交易,轉賬就是轉賬,但在比原鏈上它是同一種事物。因為比原鏈使用了與BTC一脈相承的UTXO設計,主鏈也是POW機制,所以,跨鏈接入BTC、LTC、BCH資產沒有歷史包袱。UTXO模型的生態錢包使得基于MOV開發DeFi錢包會非常方便。比原鏈MOV承擔著將BTC、LTC引入DeFi世界的使命。

MOV“工程思維”,它將解決以太坊“樂高模式”下的協議不兼容問題

如果我用一句話來總結比原鏈DeFi和以太坊DeFi的區別,我想是工程思維,以太坊則是“樂高模式”。

之前已經簡單提過,MOV是比原鏈的DeFi協議簇,體現比原團隊對去中心化金融的理解。我們對MOV協議簇有一個形象的說法,MOV宇宙,就像是漫威宇宙,三體宇宙,是一個統一的架空世界,統一的世界規則。以太坊因為是搭積木的方式實現各種DeFi協議,每一個協議構成一個世界規則,更像是由不同世界組合的平行世界。

MOV用工程思維統一設計DeFi協議,可使得協議之間不會相互沖突。

我舉個今天很多協議組合起來會有沖突的例子。我們曾在設計穩定幣協議時,設想過抵押穩定幣生成穩定幣這樣一個創新。但是,我們把這些不同協議集中起來后發現它相互之間會矛盾,因為抵押穩定幣,你需要超額抵押,而且還要支付穩定費。當你把這些協議組合到一起時你才會發現,它們其實不會同時成立。

▲MOV宇宙:DeFi協議鏃

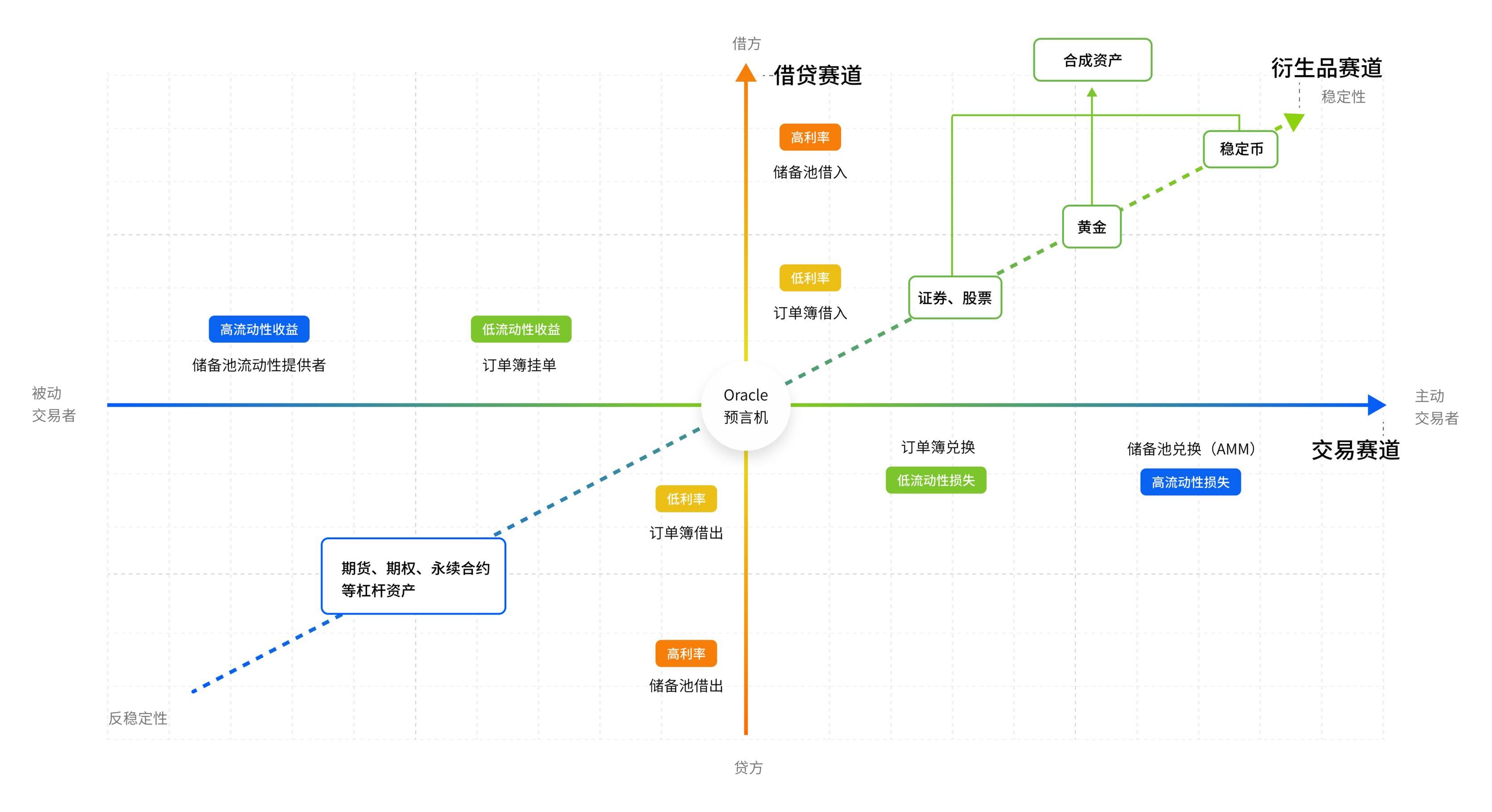

通過MOV宇宙這樣一個三維座標,你可以發現,它分借貸、衍生品和交易三個賽道,通過座標之間的投點,他們之間可能會存在一些協議的可能。

MOV針對DeFi協議統一設計,標準化定義交易、借貸、合成資產三個賽道協議,以避免協議間的沖突與標準不統一的問題。

超導兌換V2不僅能避免無償損失,還能為LP帶來超額收益

比原鏈有兩大創新,一個是超導兌換,超導兌換V1是針對穩定幣的互兌,穩定幣的互兌協議最主要的就是Curve,但比原鏈超導兌換與Curve相比有4大創新。

第一,比原鏈超導兌換將曲線拓展為曲面,用多維幾何空間取代二元函數模型。即支持在一個儲備池中實現多個幣種間互相兌換,并解決存入單一資產問題。

第二,通過引入計息規則,完善當前CFMM手續費和收益計算模型的不健全,并基于凸優化為套利者提供高效的套利策略模型。

第三,針對外部市場波動風險,提供基于預言機的動態保護機制,包括對流動性提供者的無常損失保護、對用戶的滑點保護機制。

第四,針對穩定幣特性優化交易曲線,滑點極小。在50萬量級流動性下,一次性大額交易20萬美元的滑點為0.29%,在1萬以內的兌換,滑點損失可忽略不計。這還是初始儲備池規模的情況下,隨著越來越多的人為儲備池提供流動性,交易磨損還將進一步下降,這也是我們將MOVCFMM命名為超導兌換的原因。

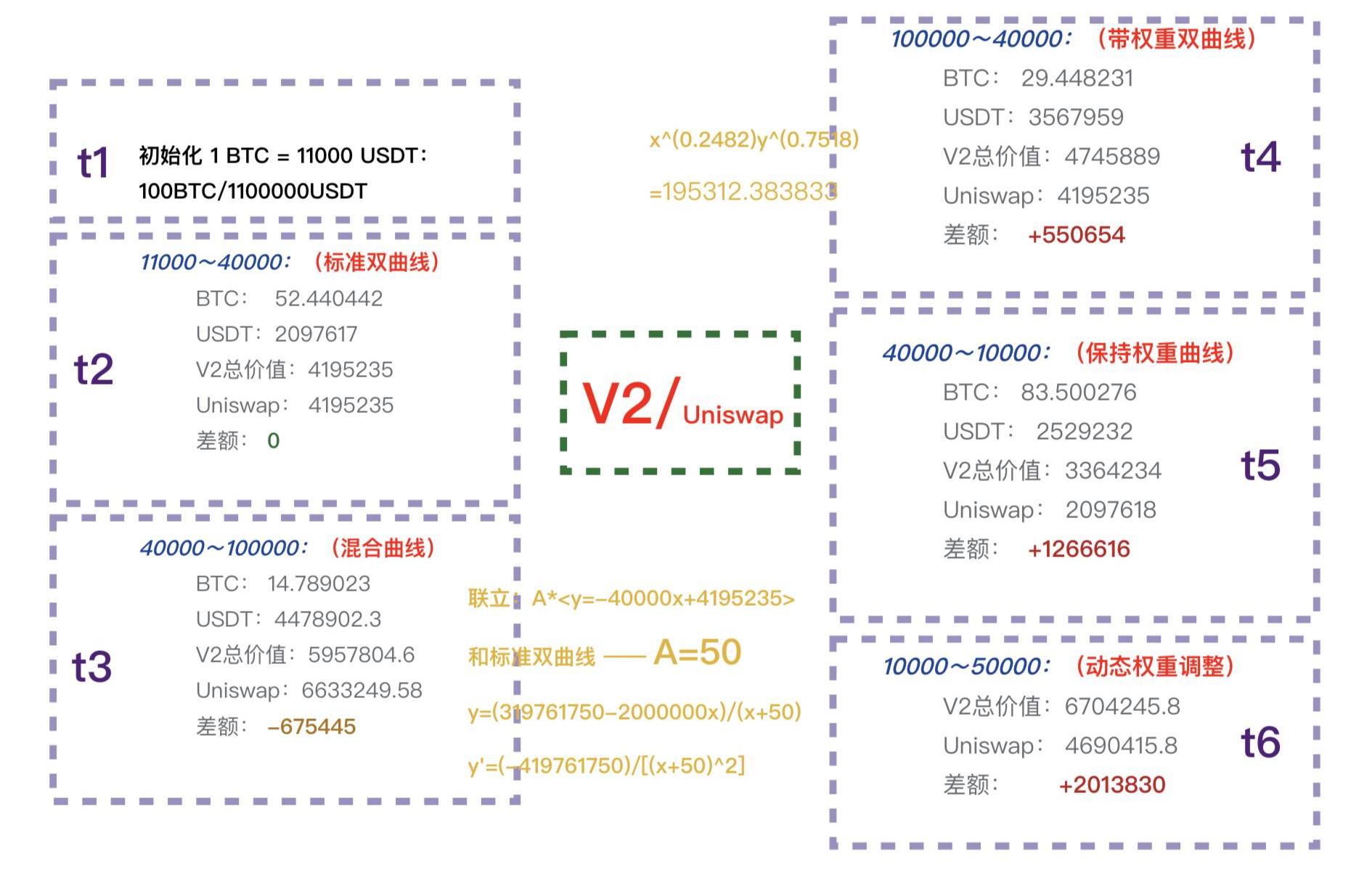

最近我們又推出了V2,超導V2是將CFMM思想推廣到了其它主流幣、創新幣與穩定幣之間的兌換,應用場景更廣闊。

過去,我們認為AMM是一種價格發現機制,隨著理解加深,我們認為AMM是一種交易策略。因此,V2就將無限網格策略引入到CFMM之中,使得流動性提供者有可能會因策略的成功,從而避免無償損失,甚至獲得因資產組合升值帶來的阿爾法收益。

所謂的無限網格思想就是在一個牛熊周期內設置不同的交易策略:在低點多買,在高點多賣。

以BTC和USDT的交易兌為例,我們把它的牛熊周期分為五個階段。在一個牛熊周期里,超導V2使得LP能夠在牛市區間多“套現”BTC,并在轉熊之后能夠留守住所“套現”的增值收益,同理在熊市區間,使LP可以多“抄底”BTC,并在轉牛之后能夠留守住這些低位BTC,等待以后高點再次“套現”,獲得資產增值。

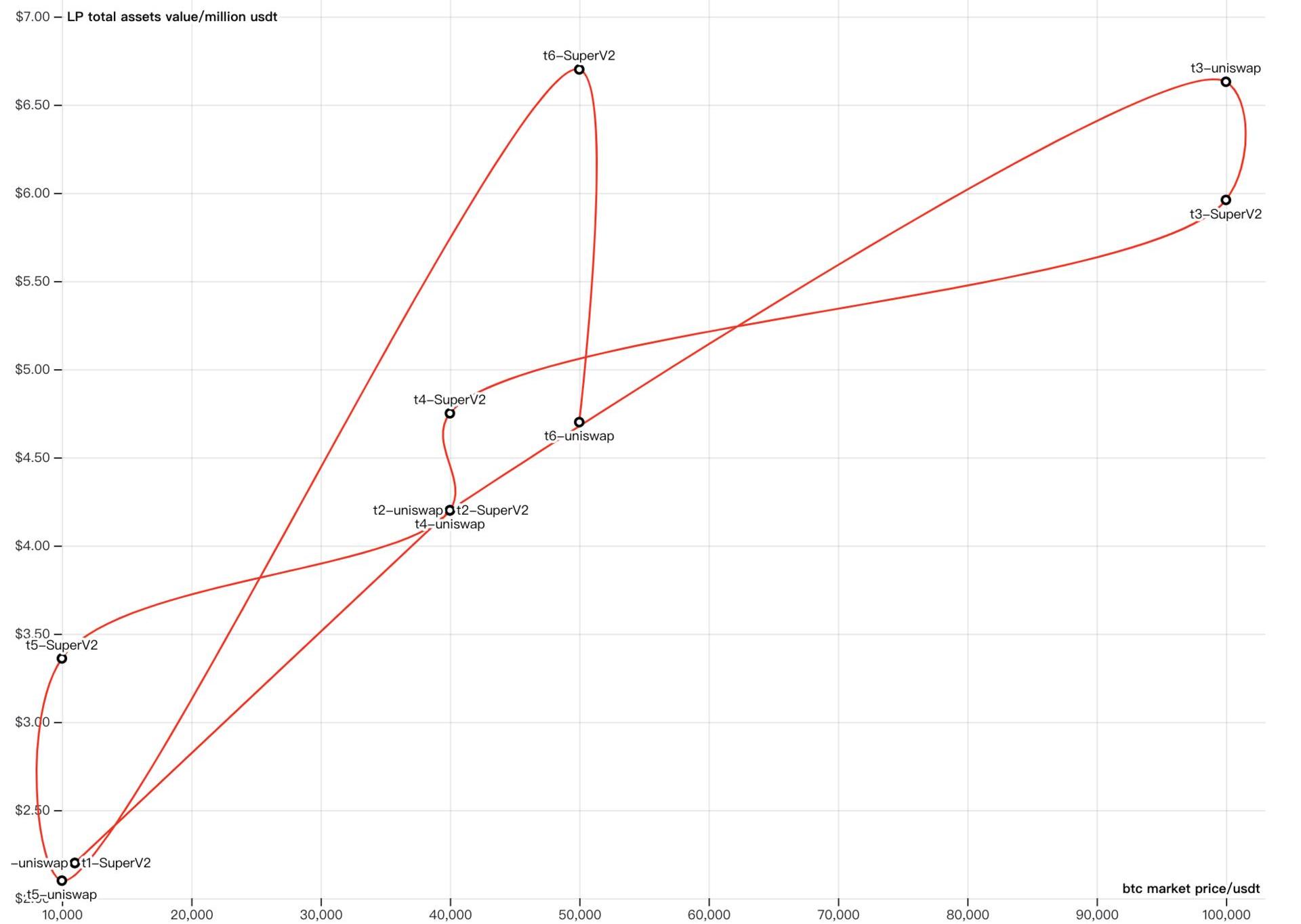

如圖所示,超導V2與Uniswap在每個階段結束時各自幫助LP獲得的總財富價值對比,在前幾個階段V2處于劣勢,在后面階段,憑借對牛熊周期的準確判斷,V2總財富價值大幅度超過Uniswap,LP獲得手續費之外的超額收益。這個收益不僅僅來自于交易手續費,還來自于資產組合本身所帶來的收益。

DeFi三個賽道,交易、借貸和資產其實是并行發展,都有廣闊的前景。只是目前因為流動性挖礦,交易與借貸兩個賽道更吸引眼球,資產這個賽道相對比較平靜。

其實,資產發行與合成是相當有潛力的DeFi賽道,因為交易與借貸與中心化產品相比,只是多了去中心化,并沒有產品層面的大創新。但是資產發行與合成才是區塊鏈的殺手級應用,因為它意味著資產上鏈,是未來區塊鏈落地的終極方案。

我們的協議都是開源的,歡迎外部的開發者把我們的協議部署到以太坊、波卡或其它鏈上去,并利用比原鏈交叉跨鏈網關,共享經濟帶寬。

智能合約能夠實現相關業務的全數字化流程,運行于去中心化區塊鏈網絡上可以保障合約內容無法篡改,并實現商業流程全自動化.

1900/1/1 0:00:00特朗普政府發放的刺激支票幫助了今年早些時候的數以百萬計的美國人緩解收入困境,但是民主黨和共和黨人一直在努力就發放第二次刺激支票的條件達成共識,而且可能不會再有.

1900/1/1 0:00:00撰文:PaulVeradittakit,PanteraCapital風投合伙人編譯:PerryWangPanteraCapital最近投資了波卡生態DeFi平臺Acala.

1900/1/1 0:00:00本文來源:區塊鏈前哨,作者:RobertStevens,譯者:核子可樂據外媒報道,周三,懷俄明州正式批準了總部位于舊金山的加密貨幣交易所Kraken的特殊用途存款機構申請.

1900/1/1 0:00:00DeFi發展到現在,圈內外對它的態度產生了極其明顯的差別:一部分人認為現在的DeFi已經明顯過熱,甚至離崩盤都不遠了,而另一部分人的觀點則截然相反,認為這波熱潮才剛剛開始.

1900/1/1 0:00:00來源:新浪財經,作者:歐科云鏈研究院隨著我國央行數字貨幣試點工作的順利推進,眾人對其都抱有很高的期望.

1900/1/1 0:00:00