BTC/HKD+0.49%

BTC/HKD+0.49% ETH/HKD+1.05%

ETH/HKD+1.05% LTC/HKD+1.09%

LTC/HKD+1.09% ADA/HKD+3.04%

ADA/HKD+3.04% SOL/HKD+1.77%

SOL/HKD+1.77% XRP/HKD+2.12%

XRP/HKD+2.12%作者:RyanTodd

翻譯:李翰博

數字資產行業發展的十分迅猛,其一個季度的發展可以與傳統科技行業一整年的發展相媲美--今年夏天DeFi的迭代和發展速度,即使是最低調的市場參與者也感到目瞪口呆。

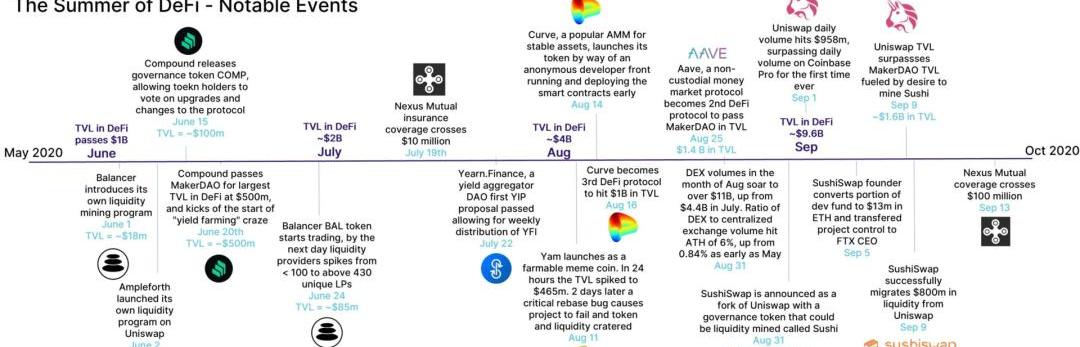

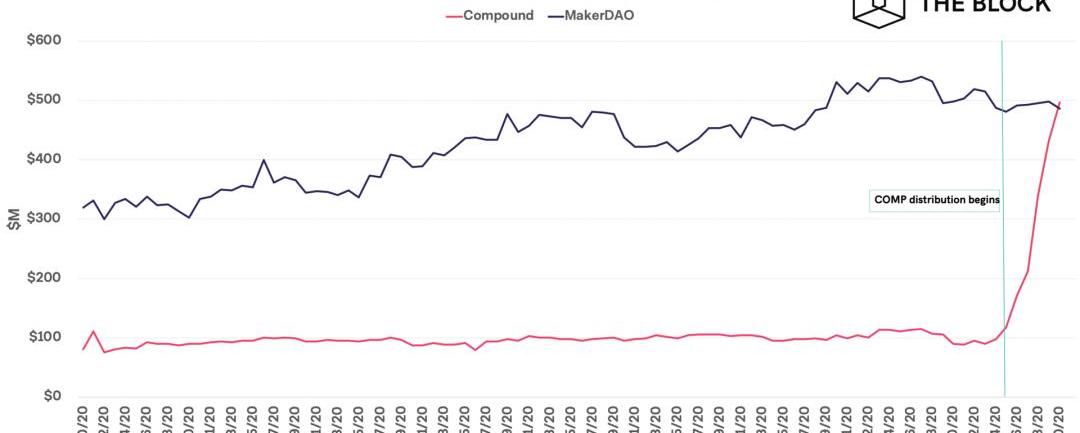

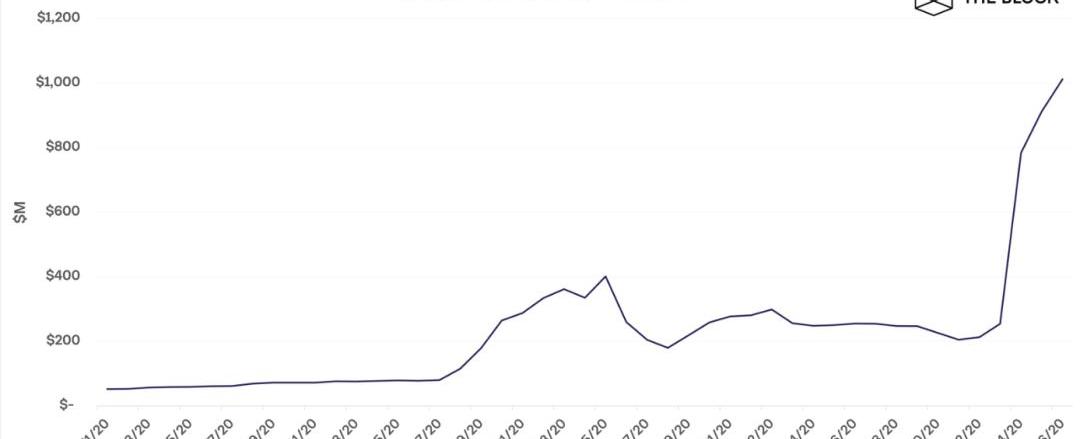

進入6月,"鎖定"在DeFi應用和協議中的資金總量達到了12億美元的歷史高位,而此前的高位就是在“312”前創下的。根據DeFiPulse的數據,在此后的短短三個月內,這個數字現在已經增長了近8倍以上。

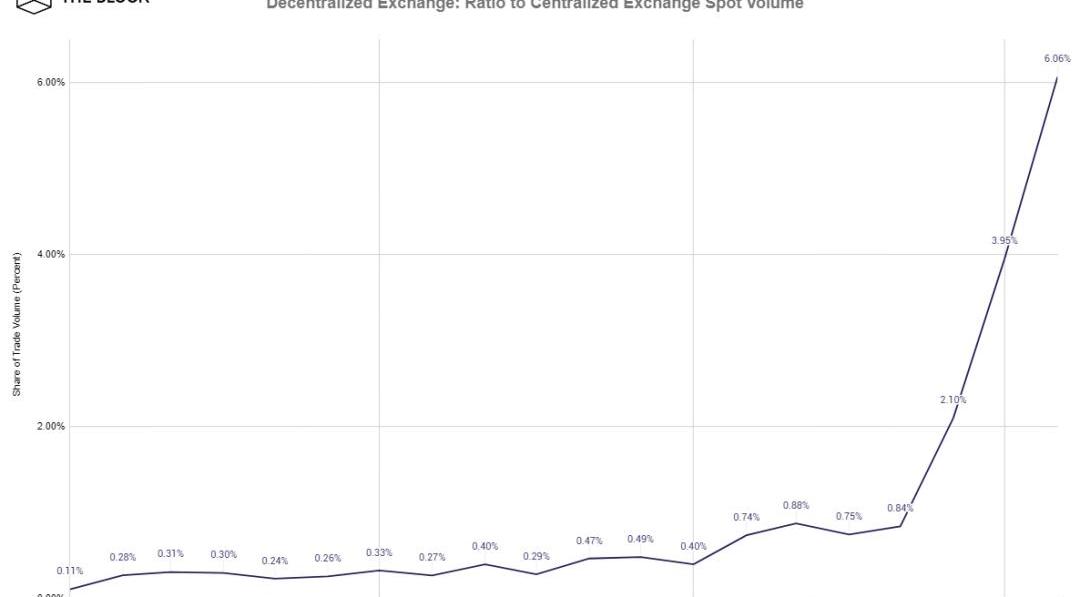

同樣,我們也看到了各種貨幣市場(借貸)和DEX協議的爆發。現在,在DeFi協議上也有超過45萬個獨立地址。雖然獨立用戶可能有多個地址與這些協議進行交互,但自6月以來,這個數字仍然增加了一倍多。同時,8月份的DEX交易量達到了新的歷史高點,超過110億美元--相比7月份的44億美元大幅增長。更令人印象深刻的是,DEX交易量的躍升是以中心化交易所的損失為代價的,因為8月份去中心化交易所與中心化交易所的現貨交易量之比創下了6%的歷史新高。以日均交易量為基礎的市場領頭羊DEXUniswap,9月1日的總交易量甚至達到了近10億美元,超過了CoinbasePro當天的總交易量。

正如StevenZheng上月指出的那樣,8月份出現了“Frakenstein代碼”的趨勢,因為在DeFi領域,復制代碼的項目如雨后春筍般涌現。新的yieldfarming協議遵循了三個不同的主題:1)利用yieldfarming激勵資本形成,2)利用AMPL的rebase特性創造一種游戲化的“龐氏經濟”產品來激勵交易;3)利用表情包和食物表情符號來吸引更多的關注。

MetaMask Unity SDK已在Unity Asset Store可用:金色財經報道,MetaMask在社交媒體發文“Something's coming...(有事要發生)”并配以視頻表示,“MetaMask Unity SDK已在Unity Asset Store可用”。[2023/3/1 12:35:03]

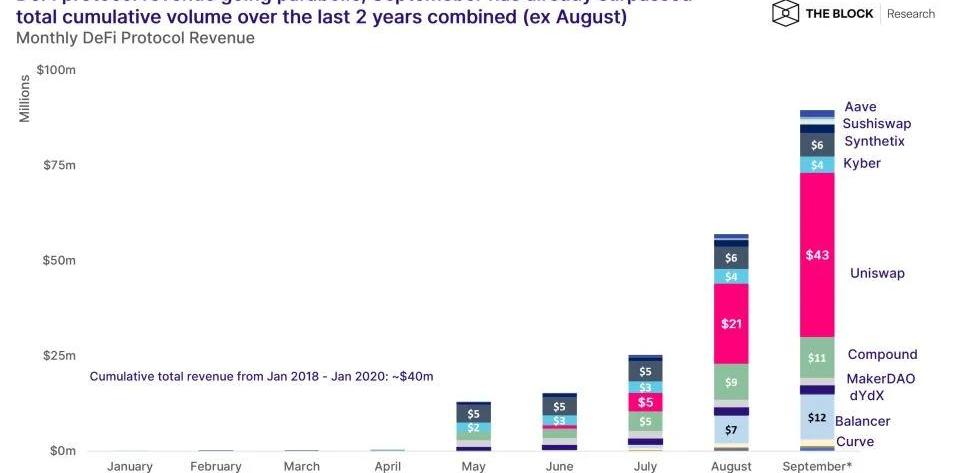

這些協議的交易量和資金流的超常增長使得DeFi的"收入"在今年夏天呈拋物線型增長,因為治理token和流動性挖礦蓬勃發展,為協議流動性提供商抽走了協議費用,以激勵更廣泛的資本形成,以尋求高額收益。截止到9月的前兩周,DeFi協議總收入已經超過了8000萬美元,超過了2018年1月-2020年7月的全部累計交易量!

那么是DeFi領域是怎么一步步到達這一步的呢?讓我們來看看這個夏天有關DeFi市場的事情。

這篇文章有助于組織今年夏天DeFi中的一些關鍵的值得注意的事件,同時強調之前TheBlock研究工作在DeFi內不同協議的情況。

關于協議的細節,重要的里程碑,以及TheBlock的額外研究,從時間線開始按時間順序列出。

Uniswap向11月30日至12月14日在Uniswap購買過NFT的用戶空投0.01枚ETH:金色財經報道,Uniswap發布空投公告,向2022年11月30日至12月14日在Uniswap購買過NFT的用戶空投0.01枚ETH,以抵消用戶首次購買NFT所花費的Gas費。[2023/1/18 11:18:43]

6月-compound

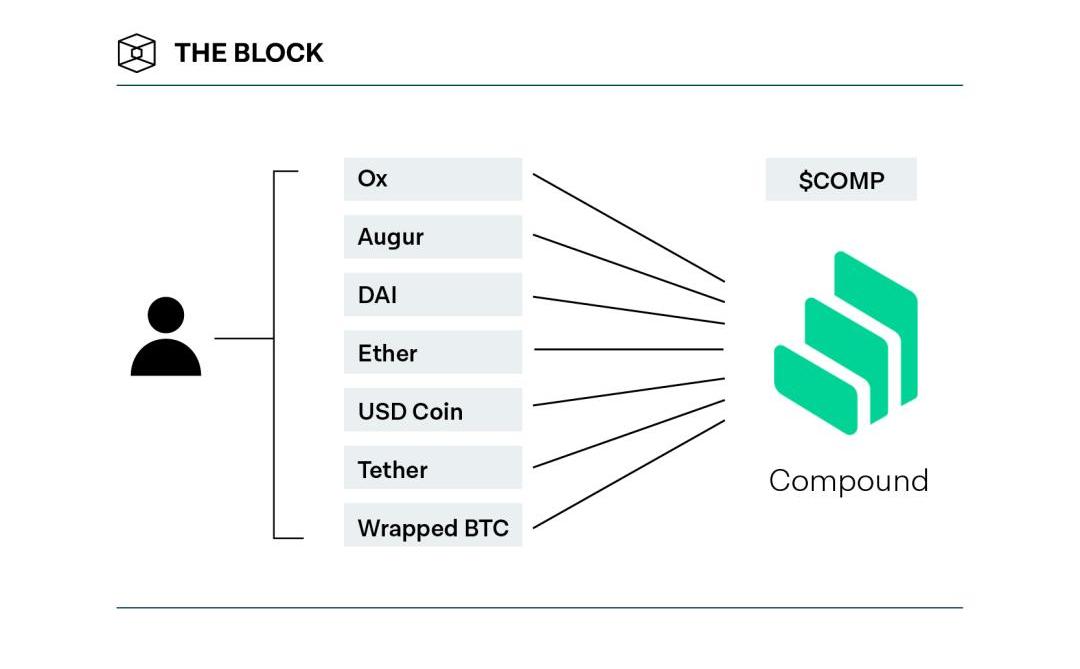

COMP治理token的發布是Compound努力的一部分,通過消除關鍵人物所帶來的風險來逐步實現去中心化,讓Compound社區能夠對協議更新進行權衡,并在經過完全去中心化的緩沖期之后貨幣化。

按照當時的分配時間表,每天約有2880個COMP被分配到Compound上的八個借貸市場,包括ETH、DAI、USDC、USDT、BAT、REP、WBTC和ZRX。每個市場收到的COMP數量與市場中累積的利息成正比,用戶根據自己在Compound上的余額實時賺取相應的COMP。雖然Compound最初是由現已破產的加密交易所Fcoin開創的,但現在社區中廣泛認為Compound普及了使用流動性挖礦來發放其原生token。

值得注意的是,在Compoundtoken交易的一天之內,該協議就奪得了所有鎖定在DeFi項目資產的價值總量的第一名。根據DeFiPulse的數據,當時這代表了DeFi部門管理的總資產的32%。但這不會持續太久。截至9月14日,根據DeFiPulse的數據,Compound目前是按存儲價值計算的第7大DeFi協議。

DeFIL在Uniswap上的DFL-USDT LP流動池資金突破1000萬美金:據官方消息,Uniswap上DFL-USDT LP流動池資金量已突破1000萬美金,排名全球第62位。

據悉,DeFIL2.0于8月13日正式上線,平臺總鎖定價值(TVL)已超過1.64億美金,借款總金額近5500萬美金。DeFIL2.0于8月16日區塊高度達到13036655時正式開啟挖礦。[2021/8/16 22:17:57]

7月-Balancer

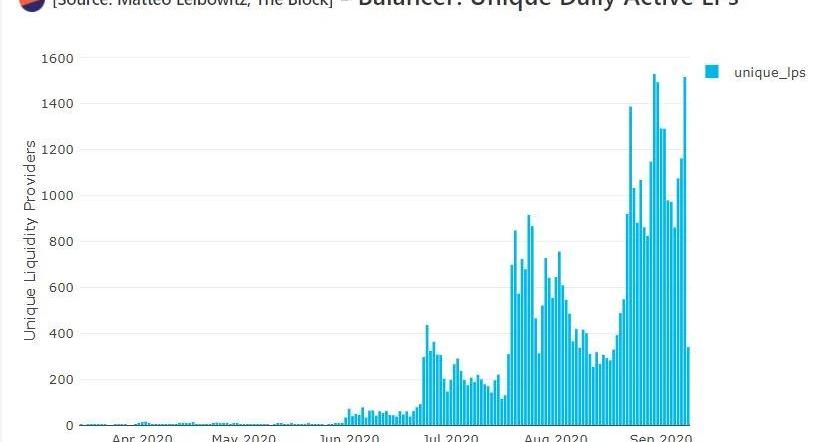

繼Compound和COMP成功之后,Balancer推出了自己的流動性挖礦計劃。6月23日,BALtoken開始在Ethereum主網交易。

Balancer在6月1日推出了其流動性挖礦計劃,允許平臺上的流動性提供者通過向協議提供token開始賺取BAL。當時,團隊做了說明,用戶要到幾周后才能真正收到他們的BAL,因為它還在解決BAL智能合約部署的最后細節。

在token推出之前,BAL的獨立流動性提供者總數不到70個,然而,在token推出的第二天,這個數字就躍升到了436個以上。截至9月14日,BAL目前擁有超過1400個LP。

NFTs Group:NFT可以在Uniswap上進行交易:據Beincrypto消息,NFT開發公司NFTs Group表示,已在Uniswap上推出USDT-NFT池。Uniswap用戶現在可以以一種完全去中心化的方式為USDT出售或購買NFT。[2021/3/21 19:04:01]

7月-NexusMutual

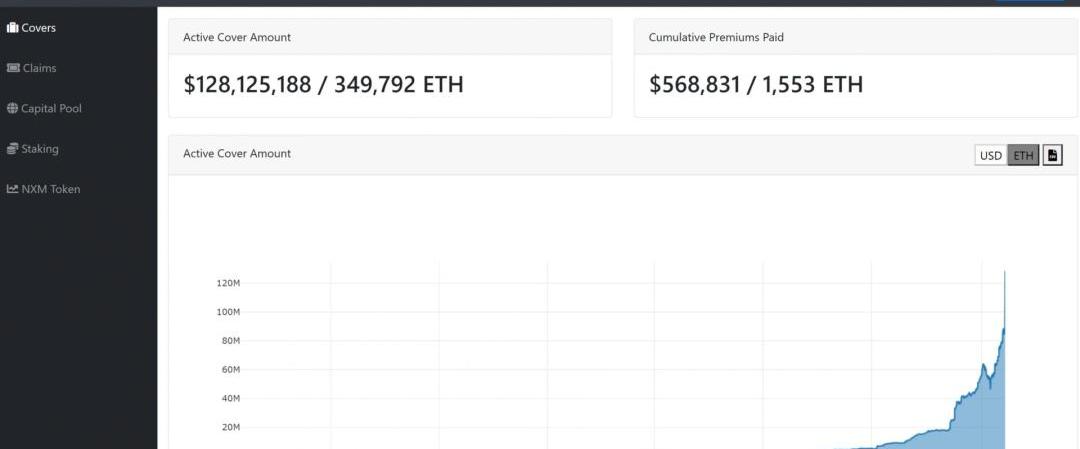

NexusMutual于2019年5月推出,是一個會員擁有的資本池,為智能合約bug提供保險。項目tokenNXM使用了一個債券曲線,以激勵在任何特定時間根據最低資本要求向池子提供有效的資本回購。

隨著DeFi鎖定的總價值現已超過80億美元,NexusMutual的保險覆蓋范圍已超過1.2億美元(NexusTracker)。值得注意的是,兩個月前NexusMutual的覆蓋價值還不到1,000萬美元。

7月-Yearn.Finance

在2020年初,yearn.finance是一個簡單的協議,它聚合了不同的借貸協議,以優化用戶的回報。

初始版本協議沒有token,甚至沒有很多功能。用戶將資金存入一個智能合約,該合約分析了各種借貸市場的回報,然后自動重新平衡資金,以跟上最佳策略。

聚幣JFI流動性挖礦在Uniswap上線首日 JFI價格達2.25U:據官方消息,聚幣Jubi DeFi于9月30日19:00(UTC+8)開啟JFI流動性挖礦,上線2小時內,JFI在Uniswap價格已達2.25U。JFI流動性挖礦上線后,聚幣平臺JFI價格上漲20%,當前價格1.736USDT。

JFI是JuFi(聚幣金融)的治理代幣,用于社區管理和生態發展建設。JFI發行總量21,000,000枚,10萬枚已通過空投發放,90萬枚現已全數銷毀。其余2000萬枚中一半通過質押JT挖礦產生,另一半通過去中心化流動性挖礦產生。目前,JFI流通量僅10萬枚,JFI流動性頭礦收益率達161106.9%。[2020/9/30]

在過去的一個月里,這個平臺管理的資產從不到1000萬美元增長到超過6.075億美元。2020年7月18日推出,7月至8月,YFI的市值從0美元增長到2.955億美元。目前,它的市值在8億美元以下。

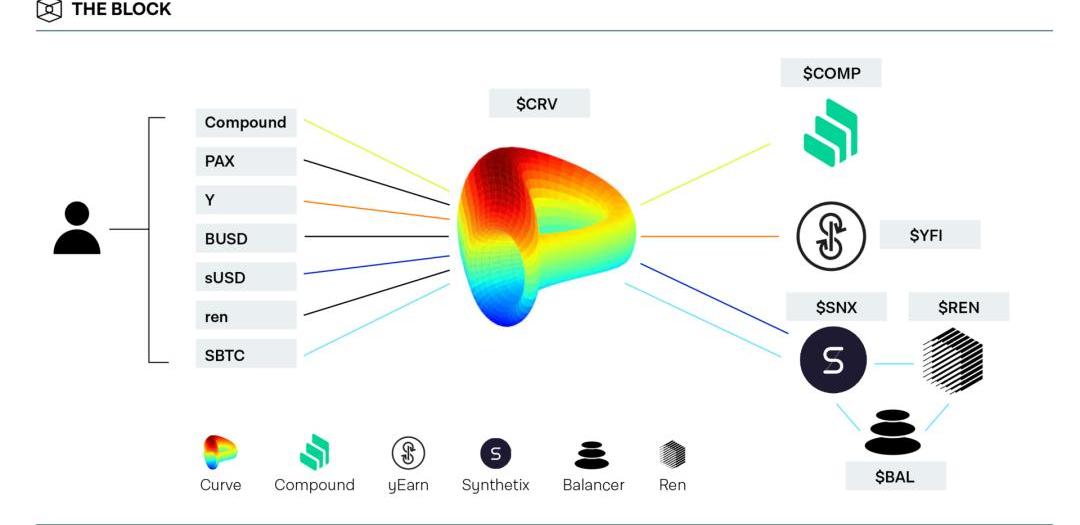

八月-Curve

Curve是一個自動化做市商平臺,用于交易穩定資產。Curve背后的關鍵特點是,通過改變其流動性池中資產的定價公式,Curve可以為彼此價格相對穩定的資產之間的交易提供更小的滑點。

Curve與Synthetix和RenProtocol一起啟動了一個試點流動性挖礦項目,在Ethereum上合成BTC的流動性池可以獲得token。通過向Curve池提供wBTC、renBTC或sBTC,用戶可以獲得REN、SNX和CRV獎勵。這些獎勵從6月19日開始,持續十周。

8月14日,Curvetoken的推出似乎是由社區強制推出,是在一個匿名開發者在Curve團隊不知情的情況下,在前面運行并部署了其智能合約。

由于其可觀的穩定幣池,Curve成為許多做穩定幣和比特幣交易的人的首選平臺。這為Curve的少數池子創造了復利機會。

在其token推出兩天后,Curve成為第3個鎖定總價值達到10億美元的DeFi協議。目前截至9月14日,它正好處于10億美元的水平。

八月-YamFinance

Yam是Frankenstein的項目,其靈感來自于Ampleforth、Compound、Synthetix和yEarn等一系列DeFi項目。Yam項目在宣布項目后一天就超過了約6億美元的總價值鎖定。

Yam看起來類似于Ampleforth,但有一個前提,即在該協議執行一個積極的rebase后,它將使用該供給的一部分來購買yCRV,即Curve協議上的一籃子收益率產生的穩定幣。

兩天后,該項目將因團隊無法修復的回購bug而失敗,導致每枚yam的市值降為零,資金凈損失約75萬美元的yCRVtoken被永遠鎖定。

但隨后,YamFinance設立Gitcoin捐款,協調社區出資對Yam合約進行審計,以支持Yam2.0的推出。

八月-Aave

去中心化的貨幣市場協議Aave在8月25日超越MakerDAO,成為總價值鎖定的第一名。目前,它在今天仍然擁有最大的美元資產價值。

基于Ethereum的貨幣市場協議,在成為點對點借貸模式領頭羊之后,市場份額繼續以驚人的速度增長。

九月-Uniswap至SushiSwap

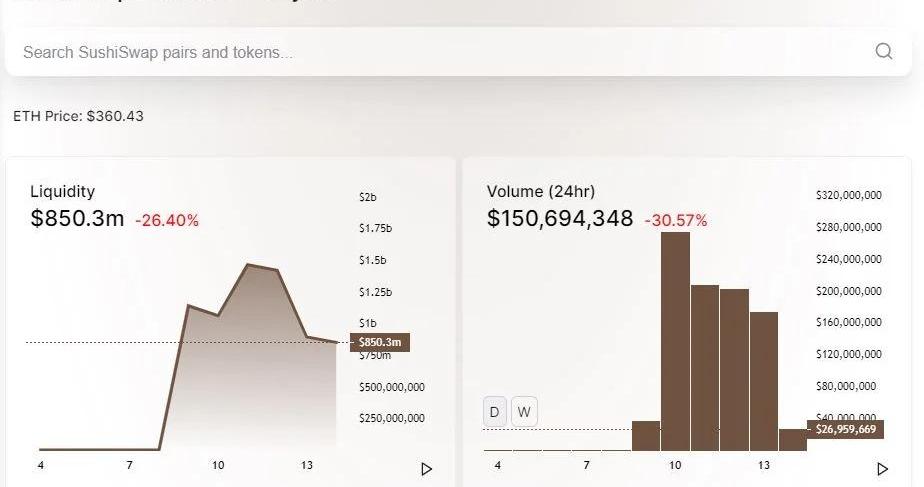

SushiSwap是Uniswapv2的一個分叉,是由一個匿名開發者發起的,他引入了一個名為SUSHI的治理token,如果流動性提供者stake了UniswapLPtoken,就可以賺取這些token,然后最終在SushiSwap上提供流動性。

在Uniswap中,LP賺取任何池子中0.3%的交易費用,這些費用按比例分配給每個池子中的所有LP。SushiSwap自8月28日上線以來,獲得了非常多的流動性。在3天內,它的總價值鎖定增長到7億多美元。

從此,在第一周內,價值超過10億美元的UniswapLPtoken被stake,以繼續收獲SUSHItoken。雖然SushiSwap的預期結果是長期吸納Uniswap的流動性,但在SUSHI開始流動性挖礦計劃的第一周內,Uniswap的流動性就從3億美元上升到近20億美元。

9月9日,Sushiwap成功將Uniswap的8億多美元流動性遷移到其合約中。雖然最初這導致Uniswap流動性下降了近60%,但自從SushiSwap取消了較高的流動性激勵措施后,Uniswap的流動性又膨脹到了10億美元以上,而Sushi那邊的流動性則回到了10億美元以下。從兩個平臺的交易使用情況來看,Sushi過去5天的平均交易額接近2億美元,Uniswap的日均交易額約為3.72億美元。

Tags:SWAPUNIUniswapDEFIswap幣交易所Kambria Yield Tuning Engineuniswap幣價格預測WDEFI幣

很多比特幣信仰者認為,比特幣下一個里程碑事件是成為全球各國政府和巨頭公司的儲備貨幣。現在這一比特幣的新敘事越來越有可能成真.

1900/1/1 0:00:00撰文:PaulVeradittakit,PanteraCapital風投合伙人編譯:詹涓3.8億美元.

1900/1/1 0:00:00注:原文作者是以太坊聯合創始人VitalikButerin。特別感謝KarlFloersch和JinglanWang的反饋和評論 另請參見: 論合謀; 關于協調問題的工程安全; 信任模型; 去中.

1900/1/1 0:00:00作者|哈希派分析團隊 金色財經合約行情分析 | BTC交割合約持倉創近期新高,12000美元博弈激烈:據火幣BTC永續合約行情顯示,截至今日18:00(GMT+8).

1900/1/1 0:00:009月12日,由巴比特、鏈節點和時戳資本聯合主辦的Chainge技術沙龍·波卡生態全國行首站活動在杭州舉行.

1900/1/1 0:00:00作者:張改娟@鏈聞 進入9月以來,頭部交易所全面擁抱DeFi成為了市場上最新的熱點,不過韓國第一大交易所Bithumb卻以另外一種姿態站上了輿論的風口浪尖,該所短短一周之內連續兩次遭搜查.

1900/1/1 0:00:00