BTC/HKD-1.12%

BTC/HKD-1.12% ETH/HKD-2.94%

ETH/HKD-2.94% LTC/HKD-2.71%

LTC/HKD-2.71% ADA/HKD-2.6%

ADA/HKD-2.6% SOL/HKD-1.34%

SOL/HKD-1.34% XRP/HKD-1.92%

XRP/HKD-1.92%熱門DeFi項目Sushi于昨晚10點左右完成了遷移,用戶抵押在Sushi上面的Uniswap做市資金LP遷移到了SushiSwap上面。對Uniswap來說,簡直是被薅走了一層皮——鎖倉資金量減少了66%,等于少了11億多美金。

SBF本人在遷移過程中推特直播

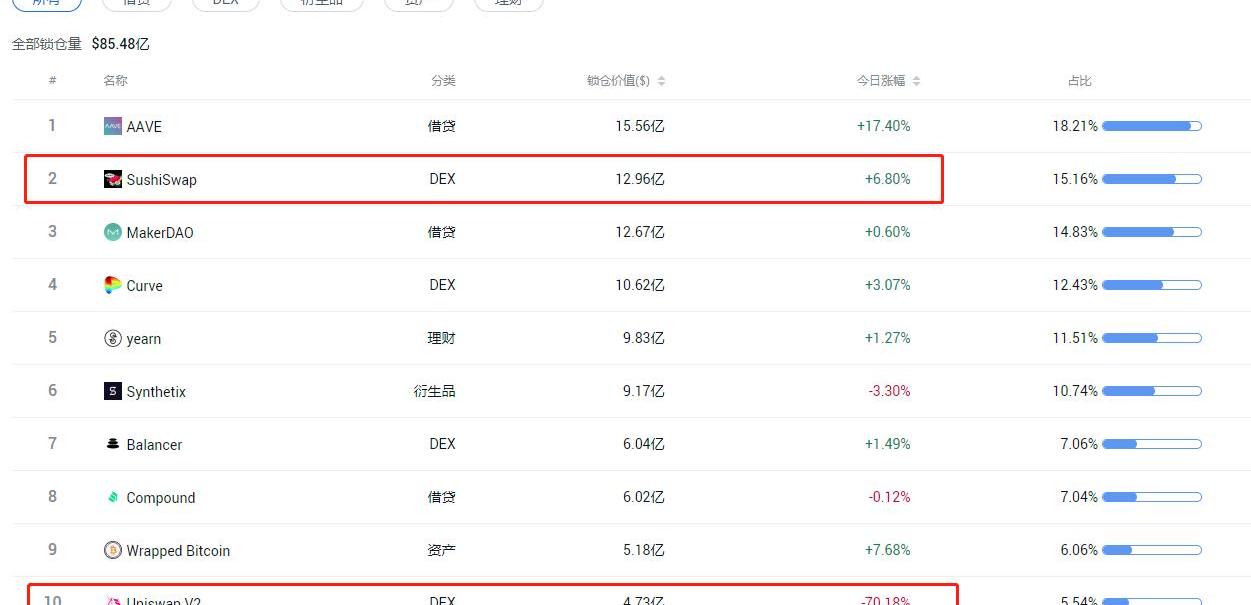

在非小號的DeFi數據頁面可以看到,SushiSwap鎖倉量反超了Uniswap甚至MkaerDAO,排名第2。

新提案減產和增加鎖定期

除了遷移順利帶來的幣價上漲,還有個SuShi社區的新提案值得關注:從每區塊獎勵100Sushi轉變為第1年和第2年每區塊50SUSHI;第3年和第4年每區塊25SUSHI;第5年每區塊10SUSHI。

此外,新發行的SUSHI有2/3的鎖定期為一年。鎖定的SUSHI仍可賺取費用,但在未解鎖前不能出售或用于投票。

按照提案的模式,到第五年內將擁有6億代幣,而不是目前計劃的15億。

也就是說五年內的增發量直接砍去一半多,拋盤壓力也減少了很多,的確非常利好當前Sushi持有者。該提案將于今晚8點結束,目前來看支持者票數占89.4%,減產提案通過基本上是板上釘釘了。

分析 | 大零幣Zcash預計將于明日6時進行名為Blossom的硬分叉:大零幣Zcash將于區塊高度653600進行名為Blossom的硬分叉升級。據Tokenview數據分析,按照當前出塊時間150s計算,預計硬分叉時間為12月12日06:08。此次升級后,Zcash的出塊間隔將會縮短,網絡的交易處理能力將會提升,同時仍將手續費保持在較低的水平。[2019/12/11]

本期非小號研究將從嚴謹的數據分析角度,分析Sushi流動性挖礦的收益與成本,旨在幫助大家判斷Sushi是否值得長期投資,項目可能會存在哪些隱蔽的風險點。

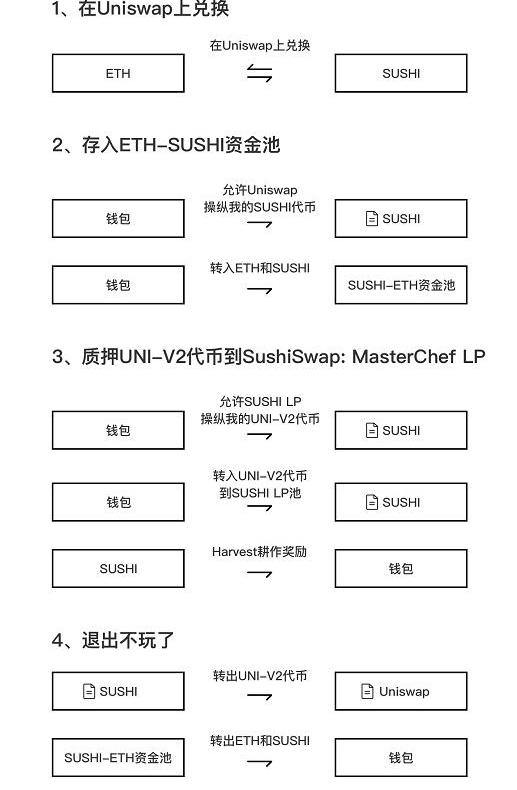

SushiSwap上流動性挖礦流程

為了幫助大家更好地理解所謂的“流動性挖礦”,我們將參與步驟畫了一個流程圖。

以上是舉例了其中ETH/Sushi池子的挖礦過程,該池子的Sushi獎勵是眾多支持挖礦Sushi資金池的佼佼者。流動性挖礦簡單來說,你需要存入該資金池代幣和Sushi,1:1的比例,給池子輸入流動性后,生成LP憑證,就會產生Sushi代幣獎勵給你。

存幣進池子——獎勵你存幣的行為,給你發幣——提走幣

挖礦的成本構成

由上述挖礦流程可知,礦并不是白挖的,你的存幣提幣都是鏈上轉賬行為,所以產生的成本就是多筆ETH手續費。

分析 | BitMEX最近的比特幣資金流出因CFTC調查以及FCA可能禁止其比特幣合約的報道:彭博報道CFTC調查BitMEX后,該交易所在24小時內BTC流出比流入多出7300萬美元。評論員Spencer Noon發推稱,“據TokenAnalyst報道,以下是CFTC 7月19日宣布調查BitMEX后發生的事情:價值8500萬美元的BTC流出交易所;平均取款交易的價值增加兩倍;交易量下降50%以上。” 更糟糕的是,研究員Alex Kruger指出,即使在高峰時期,他也觀察到比特幣每分鐘有1-2次價格波動,這意味著“流動性下降”,“可能與美國政府對比特幣的評論和CFTC調查BitME有關。”該結果得到加密交易者The Boot的證實,其指出,在最近的交易時段中一直在清楚地觀察到“如此薄”的訂單簿。 如上所述,所有這一切據稱源于兩件事:彭博報道稱,CFTC正在調查BitMEX是否有意允許美國用戶交易;FCA或有意禁止所有加密衍生產品,包括BitMEX比特幣合約。(Etherum World News)[2019/7/25]

而單筆手續費的構成有Gas數量與Gas價格兩部分構成,這兩個因素都是變量,具體關系如下公式:操作費=Gas數量*Gas價格,為了方便測算,我們取了最近10次單筆交易費的均值,大概為0.007273457eth。

注意,Gas的數量和價格都受到是否可以交易的影響,這也是我們常說的當交易擁堵時,交易成本較高。

挖礦的收益構成

分析 | BTC/USD從6400美元的支撐位回升:據fxstreet分析文章,從技術角度來看,BTC/USD已經達到了50DMA創造的重要阻力位。一旦被抽離,復蘇可能獲得動能,最終的看漲目標為6800~6830美元的擁堵區。然而,要打破長期看跌趨勢,需要清除7000美元的心理價位。據Fundstrat的湯姆?李(Tom Lee)稱,在比特幣交易超過200DMA的半年時間里,有80%的時間比特幣交易產生了正回報。[2018/10/24]

目前流動性挖礦的收益由以下兩部分構成:每個區塊的獎勵、SushiSwap里交易的0.3%手續費獎勵。

區塊鏈獎勵

每個區塊獎勵100個Sushi代幣。區塊鏈獎勵受到以下因素影響:

1.區塊產生的時間,假設其他條件不變,產生一個區塊花費的時間越短,那么單位時間產生的價值就越多;

2.每個區塊鏈獎勵的Sushi代幣數量,通過每個區塊產生的Sushi代幣越來越少,這部分收益也會越來越少;

3.Sushi代幣價值,當Sushi代幣價值上漲時,收益增加;

手續費獎勵

提供流動性參與者將獲得0.25%的手續費獎勵,0.05%手續費獎勵給Sushi代幣持有者,獎勵的多少受到以下幾個因素影響:

1.持有期長短,收益是按照時間計算的,持有時間越長收益提高;

2.提供流動性占流動池權重,在整個流動池中占比獲得的獎勵比例逐步提升;

分析 | 金色盤面:BTC期貨合約持倉變化:金色盤面綜合分析:OKEX的BTC期貨合約持倉BTC87966,較昨晚略有下降。做多賬戶升至57%,提高1個百分點,做空賬戶39%,與前值持平,多空力量變化不大;主力多頭平均持倉比例為21.8%,下降了近11個百分點,平倉明顯,主力空頭平均持倉比例為16.3%,上升1個百分點,基本持平,整體看多頭在一波攻擊后,獲利了結的心態明顯。截止發稿,OKEX現貨價格為6413,期貨合約當周BTC0817價格為6390,貼水維持在20點左右。(數據來源OKEX)[2018/8/12]

3.手續費水平;

4.Sushi代幣價值,當Sushi代幣價值上漲時,收益增加;

提煉后風險收益影響因素

公式的提煉

凈收益(Netincome)=收益(income)-成本(cost)

收益=區塊獎勵+流動池交易手續費獎勵+Sushi持有者交易手續費獎勵

將代入可以得到

凈收益(Netincome)=區塊獎勵+流動池交易手續費獎勵+Sushi持有者交易手續費獎勵-成本(cost)

將拆分可以得到

某用戶凈收益=*投資天數*Sushi幣價漲跌幅-以太坊轉賬手續費

上面的公式似乎比較復雜,不容易掌握規律,我們需要對進行簡化,簡化推算過程如下:

首先將變形為某用戶凈收益=*在資金池中占比+每天0.05%交易手續費*持有Sushi代幣占比)*投資天數*Sushi幣價漲跌幅-以太坊轉賬手續費

金色財經獨家分析 區塊鏈“去信任化”正在重構信任:日前新加坡金融監管局Roy Teo、人保財險原副總裁王和都提到區塊鏈在信任重構上的關鍵意義。金色財經分析,在經濟交易中,區塊鏈在分散系統下建立信任,在保險機制下,區塊鏈更好的處理了個體與集體之間的關系,促進了公平、透明和高效。區塊鏈用自己“去信任化”的特點解決信任的問題,亦即讓讓們不需要考慮信任的問題,信任可以“自我證明”。區塊鏈讓我們更加信任信息技術創造的這一不可篡改的機制。[2018/4/17]

-1.假設在資金池中占比與持有Sushi代幣占比近似相等;

-2.假設一定時間內以太坊轉賬手續費相對穩定

可以得到簡化公式:

某用戶凈收益=*占比*投資天數*Sushi幣價漲跌幅-類似常量的轉賬手續費

由于平均每天區塊獎勵幣數和每天手續費都是交易量直接影響的,而以太坊轉賬手續費可以視為常量,所以收益公式最后簡化為,如下所示:

收益=f

由于比重對收益率不敏感,所以得到如下所示:

收益率=f

主要要素的相關性

由上可知:

1.交易量越大,收益率提高;

2.持有期限越長,收益率提高;

3.幣價越高,收益率提高。

以上三個因素,挖礦者只能控制第二個因素,即持有期限;而交易量和幣價都體現在市場對壽司的認可程度,對壽司越認可則交易量與幣價都會不斷上升。

下面我們著重分析一下,核心因素是怎樣受供需影響的。

供應量急劇增加對Sushi的傷害

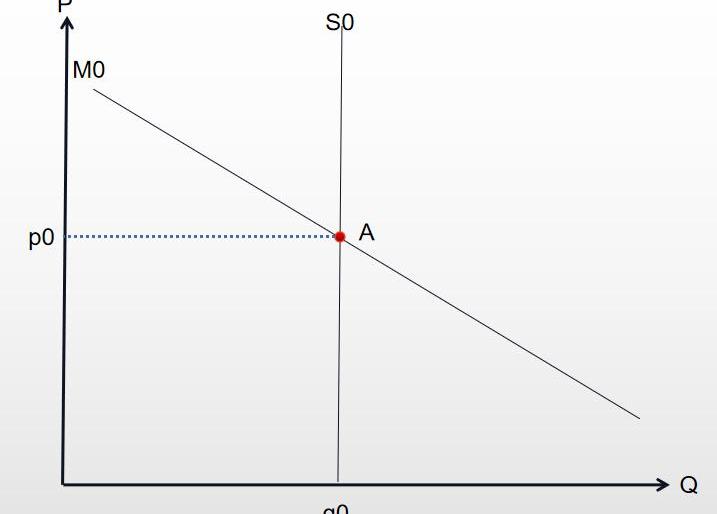

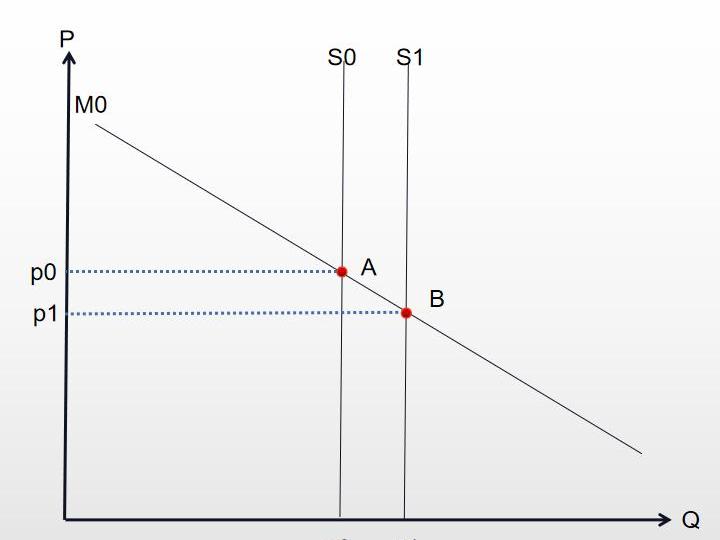

上文提到幣價受供求關系的影響,雖然Sushi代幣的供應量是無限的,但是某一個時間點,流通中代幣供應量是一定的。所以我們可以得到Sushi代幣的供求曲線如下圖所示:

上圖為微觀經濟學中常用的供給與需求分析,橫軸為數量用Q表示,縱軸為價格用P表示,S0表示供給曲線,M0表示需求曲線,A點為Sushi幣供給與需求平衡時的均衡點。

雖然總量是無限增發的,但是我們認為短期連續供給量是一定的,所以圖中垂直線S0代表供給

由于數量不斷增加,需求一定時幣價價格會減少,所以需求曲線的斜率為負。

此前Sushi前創始人ChefNomi拋售套現了1.8萬枚ETH,導致幣價最低跌到$1.138,對比Sushi的最高價幾乎跌去了90%。

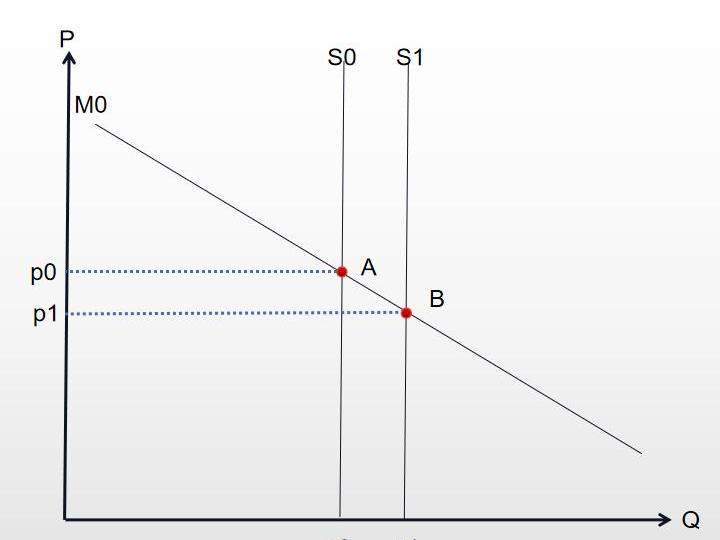

這種行為是提高Sushi供給的行為,這時供給曲線會右移,如下圖所示:

這時新的供給曲線為S1,此時在需求不變的情況下市面上流通的Sushi幣從q0增加到q1,價格由p0將為p1,新的均衡點由A變為B。

1.8萬枚ETH就可以移動供給曲線,使Sushi下跌90%,這也從側面說明流動性挖礦池并沒有很大的規模,散戶交易者提供的深度也不大,似乎一時風頭無兩的Sushi實際上并沒有我們看的那么繁榮。

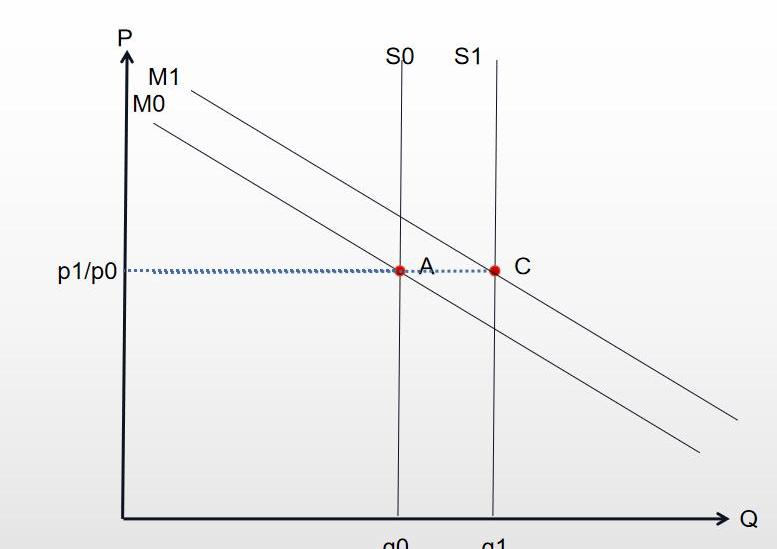

實際上正常健康、需求旺盛的市場中,1.8萬枚ETH的影響或許應該是下圖這樣的:

圖中顯示,隨著需求的上升,適當的提高供給,這時供需在C點達到了均衡,均衡后市場的Sushi幣數量從q0變為q1,擴大了代幣使用范圍,但是均衡后的價格p1與p0大致相同,保障了幣價穩定。

明顯是創始人套現太著急了,拋盤產生的新供給太多了,而實際需求根本沒有炒作的那么旺盛,總之這次打破供需平衡的套現,對Sushi項目是一次非常失敗的套現。

不過,自Sushi被FTX創始人SBF接手后,社區熱衷投票種種減少通脹的分配策略,是否能真的穩住Sushi的供求,還是靠通縮利好拉高幣價后,再來一次高位套現呢,無法現在下定論,但需要大家警惕。

對Sushi流動性挖礦作為投資品種的評價

如果將Sushi挖礦作為一個投資項目,讓我們描述一下這是怎樣的一種投資。

-1.Sushi挖礦是一個長期投資品種,因每次進場與出場時付出成本,按持有時長計算收益,持有時間越久收益越高越能覆蓋成本獲得凈收益。

-2.考慮到手續費問題,收益多為撤出流動性挖礦本金時才一起轉入到錢包,所以流動性挖礦是單利模式,不能像期貨或現貨交易一樣在盯日結算后,拿昨日的收益產生新的復利收益。

-3.無限增發和前期創始人瘋狂套現,讓人看不到想做好Sushi的意愿。。另外更別說搶在Uniswap之前惡性引流就是不正當的競爭行為,不利于幣圈健康良性發展,也影響了DeFi在散戶心中的形象。

收益與風險估計

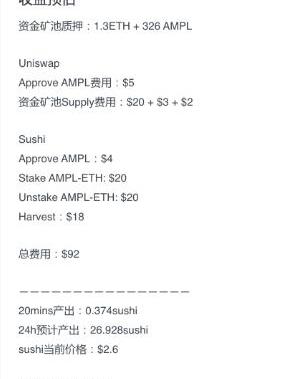

下圖是我們引用網上某個用戶一次Sushi挖礦收益的費用清單

由上圖可以看出,一般需要持有Sushi超過1天才能獲得正的凈收益,但是,誰能保證這一天以內Sushi價格不會暴跌呢?現在一個DeFi挖礦項目存活超過3天,都能被圈內人笑稱是“老項目”了。

此外,遷移后的Sushi區塊獎勵從此前的1000枚減少到100,甚至50、25枚,一旦失去高額挖礦獎勵,流動性提供者還會愿意繼續質押Sushi進去嗎?如果出現了新的更優質挖礦項目,毫無疑問被替代可能是Sushi難逃的命運,比如被Sushi無情“蹭流量”的Uniswap,后續可能發行自己的平臺幣......

另外所有的流動性挖礦都存在著無償損失風險等因素,投資類似的項目猶如火中取栗。

:采用AMM機制的Uniswap,是按照各交易對池子中的匯率變化來呈現價格的。對于流動性提供者而言,如果流動性池中的兩種資產匯率發生較大變化,就會產生損失。為價格波動越大的幣種提供流動性,出現無常損失的風險越高,這導致很多用戶發現,挖礦帶來的收益還不足以覆蓋掉無常損失的虧損。

以上就是我們對Sushi流動性挖礦的分析,我們了解到收益率主要影響因素是交易量、持有期限和代幣幣價波動三個因素,大家也可以用類似的思路對其他Defi幣種的流動性挖礦風險和收益進行評估,也祝愿投資者都能通過非小號提供的數據或是分析思路,找到適合自己的優質幣種。

上周引發爭議的DeFi項目SushiSwap在本周繼續是加密社區關注的焦點,在遷移完成后,SushiSwap能否起死回生? SushiSwap 此前一周.

1900/1/1 0:00:00Libra協會于今年6月更新了它的白皮書。從新的白皮書可以看出,它的產品和經營策略產生了明顯的改變。首先,它會基于單一法幣推出系列Libra穩定幣.

1900/1/1 0:00:00養老基金、財富管理公司和家族理財室等機構投資者認為,加密貨幣領域將繼續擴張,他們計劃購買更多。 來自加密貨幣保險公司Evertas的一項研究顯示,超過25%的被調查機構投資者正計劃增加他們的數字.

1900/1/1 0:00:00作者|哈希派分析團隊 金色財經合約行情分析 | BTC振幅收窄,短時波動加劇:據火幣BTC永續合約行情顯示,截至今日16:00(GMT+8),BTC價格暫報9761美元(+2.05%).

1900/1/1 0:00:00據TheBlock9月1日報道,加密貨幣衍生品交易所SeedCX更名為ZeroHash,并宣布已經完成C輪融資,以進一步發展結算即服務業務.

1900/1/1 0:00:00Uniswap協議代幣UNI已正式啟用!UNI合約地址:0x1f9840a85d5aF5bf1D1762F925BDADdC4201F984UNI創始供應的60%已分配給Uniswap社區成員.

1900/1/1 0:00:00