BTC/HKD+0.91%

BTC/HKD+0.91% ETH/HKD+0.38%

ETH/HKD+0.38% LTC/HKD+1.75%

LTC/HKD+1.75% ADA/HKD+3.21%

ADA/HKD+3.21% SOL/HKD+0.84%

SOL/HKD+0.84% XRP/HKD+2.22%

XRP/HKD+2.22%本文來源:BTXCapital

撰文:VanessaCao

DeFi正迅速成為金融科技領域的產品分銷管道。實際上,DeFi行業本身就可以歸結為是金融產品分銷的管道。1999-2000年初,互聯網信息的爆發使內容的發布與獲取的成本接近于零。然而,在全球金融領域,為每個人創造金融產品的分銷成本還沒有接近于零。

這便開啟了DeFi的潘多拉魔盒。

DeFi促使以太坊價格暴漲

隨著美國未來十年將長期采取近零利率的舉措來推動以美元為基礎的資產和金融市場,我們正處于資產價格準泡沫的階段,并且全球流行病的爆發和疲軟的經濟通脹率所帶來的低迷經濟使得美國政府被迫維持現在的狀態。中國央行警告說,某些經濟體長期存在超低利率正在積蓄金融穩定風險,并給其他國家造成溢出效應。中國人民銀行在其季度貨幣政策報告中表示,「由于發達經濟體的通貨膨脹率長期以來一直低于目標,因此發達經濟體實施的低利率尚未達到預期的效果。」指出低利率幾乎無法改變這些經濟體的結構性問題,在某些情況下已經惡化了銀行的利潤并造成了信貸緊縮效應。那么,我們是否正處于DeFi泡沫以及全球經濟普遍存在的泡沫中?

即使DeFi行業可能存在泡沫,整個加密社區仍繼續吸引加密交易商和主流媒體以及開發者和各行業創始人的關注。在復合項目首次進入行業知識和意識后,不同的應用程序已成為人們關注的焦點。整個加密行業仍然認為,最大的問題是象征性的估值和參與者對其風險缺乏了解。這些風險發生在今年,黑客濫用DeFi產品,發現技術漏洞和弱點,以便從他們的平臺上竊取。在剛剛過去的6月和4月,一名黑客分別從DeFiServiceBalancer和Dforce竊取了大約50萬美元和2500萬美元。然而,社區無視所涉及的風險,DeFi行業繼續順利前進。

交易平臺和技術公司Pipe為比特幣礦工推出替代融資解決方案:金色財經消息,交易平臺和技術公司Pipe為比特幣礦工推出替代融資解決方案。該計劃被稱為minenow,paylater,允許客戶分期支付硬件費用。Pipe會通過其平臺執行的交易賺取傭金,最高為1%,具體根據交易量有所不同。Pipe聯合創始人兼聯合首席執行官HarryHurst表示,這些合約的買家是機構投資者,包括銀行、對沖基金、養老基金和家族辦公室,他們有固定收益授權,并正在尋找經常性支付產生的資產。Pipe創立于2019年,運營著一個全球性交易平臺,用于經常性收入流,將公司和機構投資者聯系起來。Pipe在去年5月份完成2.5億美元融資,估值20億美元。(CoinDesk)[2022/3/23 14:12:14]

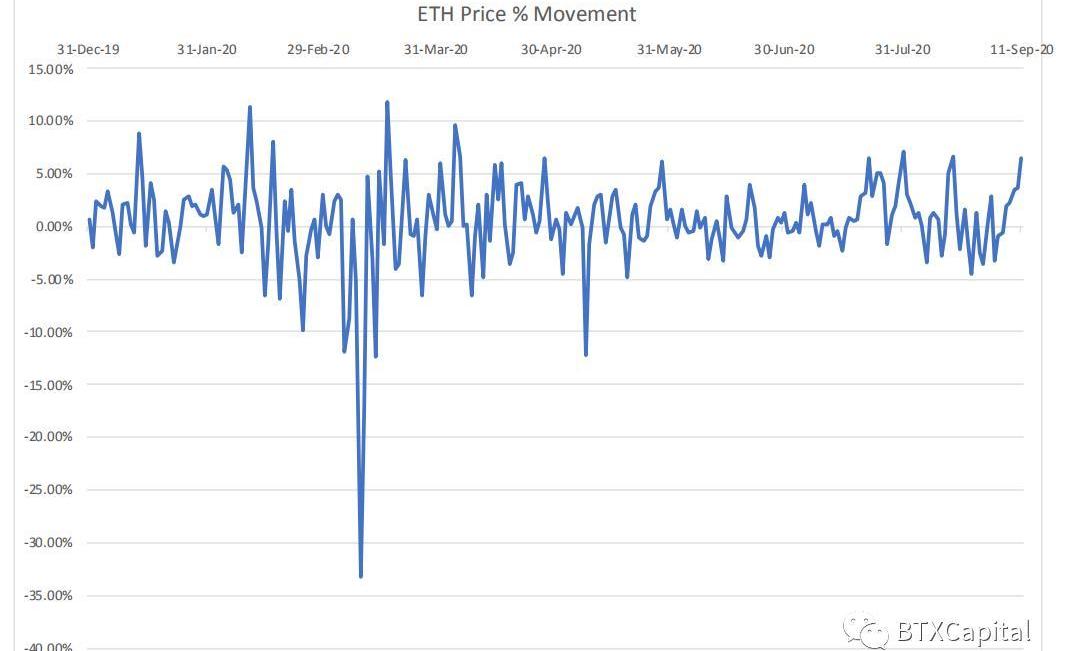

對DeFi的興趣是隨著復合借貸平臺推出其Comp令牌的增長而產生的。人們還一致認識到,行業正在推動分散的貸款服務和「Yield-farming」。在過去的一年里,DeFi的人氣和投資者的興趣一直在飆升。根據以太坊分析平臺DuneAnalytics的數據,到2020年6月,DeFi用戶總數預計將達到60萬。以下顯示了年初至今期間ETH價格的變化,以美元%為單位計算。除了全球市場連鎖反應導致的3月低點之外,美元對ETH價格變化一直在一個范圍內。這可以被推斷為意味著在公開市場上的ETH供應可能會進入Stacking和DeFi平臺,而不太可能是短期和日內交易。由于DeFi平臺,ETH%的變動也意味著有更多的需求來擁有它。

聲音 | 浙江大學區塊鏈研究中心蔡亮:中國區塊鏈技術發展的重點是自主可控的聯盟鏈:據新華社消息,浙江大學區塊鏈研究中心常務副主任蔡亮教授表示,西方區塊鏈的技術發展重點是公有鏈,應用和產業發展重點是基于公有鏈的金融創新,而中國區塊鏈技術發展的重點是自主可控的聯盟鏈,應用和產業發展的重點是區塊鏈如何服務于產業經濟、政府服務和社會治理。多名專家和業內人士表示,區塊鏈技術未來在我國政務、金融、民生等相關領域具有廣闊應用前景。比如通過區塊鏈技術,可以實現政務數據的分布式共享;再比如,供應鏈上的龍頭企業可以通過區塊鏈將自己的信用傳導到小微企業,進而部分解決融資難、融資貴的問題。“如何解決聯盟區塊鏈的效率與安全問題,如何解決鏈上鏈下數據協同問題,如何解決區塊鏈的監管問題,是未來發展的重要方向。”蔡亮表示,只有解決好上述問題,區塊鏈才能真正服務好我們的經濟社會發展。[2019/10/26]

圖1,DatafromDuneAnalystics

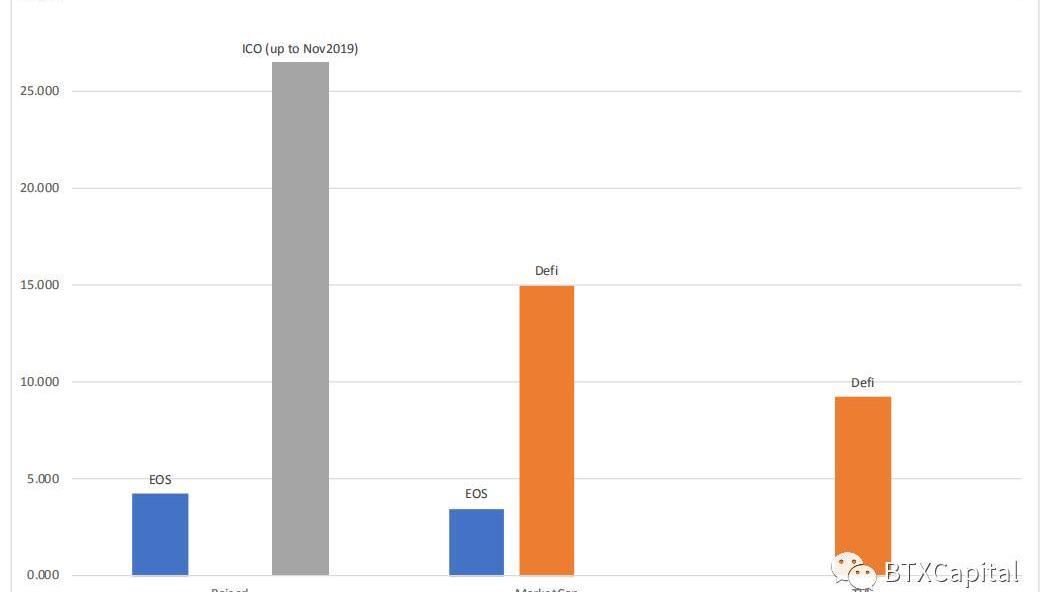

與2017年首次代幣發行熱潮和現象相比,去中心化金融代幣帶來了巨大的美元占比的資本收益。在中,顯示了一些稀疏的數據集,給出了一些關于美元參與ICO融資規模的觀點,EOS項目是最大的ICO融資,為42億美元。DeFi的相對市值約為150億美元,其中約有90億美元被鎖定。截至2019年11月,ICO項目自成立以來已籌集250億美元。有趣的是,DeFi是最近的一年的行業運動,而ICO行業場景是在2017年的某個時候推出的。

動態 | 三星證券和Upbit運營商等3家公司將推出原始股一站式交易平臺,明年將引入區塊鏈技術:10月14日,韓國虛擬貨幣交易所Upbit的運營公司Dunamu與三星證券和大數據分析公司DeepSearch舉行了聯合記者招待會。三家公司聯合宣布將于本月底推出一站式交易平臺“證券+非上市”,將支持所有非上市公司的股票交易,以消除信息不對稱性、確保交易穩定性。Dunamu將負責平臺的規劃和開發,以及根據自營企業信息提供交易項目信息。三星證券確認股票轉讓等信息并支持安全交易,DeepSearch將負責企業信息發掘和分析。此外,值得注意的是,三家公司計劃于明年上半年在該平臺中引入區塊鏈技術,將賣方和賣方的身份確認、股票轉讓等過程實現自動化。(bloter)[2019/10/14]

圖2,DataFromCoinMarketCap

2017年的ICO場景見證了數百次代幣發行,其中大部分資產是通過以太坊區塊鏈發行的。約有435個ICO項目「上市」,平均融資約1270萬美元,總計56億美元。美國全國廣播公司財經頻道曾報道稱:「ICO作為早期項目融資通道已經超過了風險投資基金投資的最大金額。」法律和監管機構對ICO公開募集行為進行了監管。2019年2月,美國證券交易委員會將制定指導方針,對違反證券法的ICO項目進行執法。

聲音 | Bit2C CFO:技術和比特幣終將獲勝:據Finance Magnates報道,近日在特拉維夫年度加密貨幣會議上,以色列加密貨幣交易所Bit2C首席財務官及合規官Ron Tsarfaty表示,監管和銀行體系仍然落后,并給加密發展帶來了一些困難,但最終,技術和比特幣將獲勝。以色列最高法院昨日對Leumi銀行的裁決證明,進展無法被停止。據昨日消息,以色列最高法院再次裁定Leumi銀行應對加密貨幣交易所提供服務。[2019/6/5]

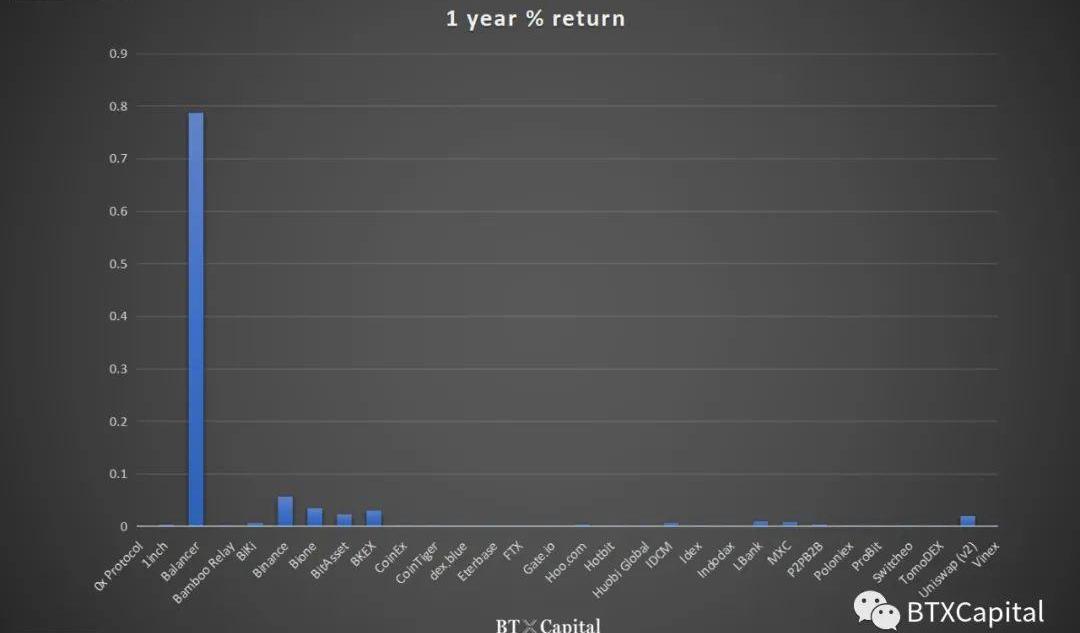

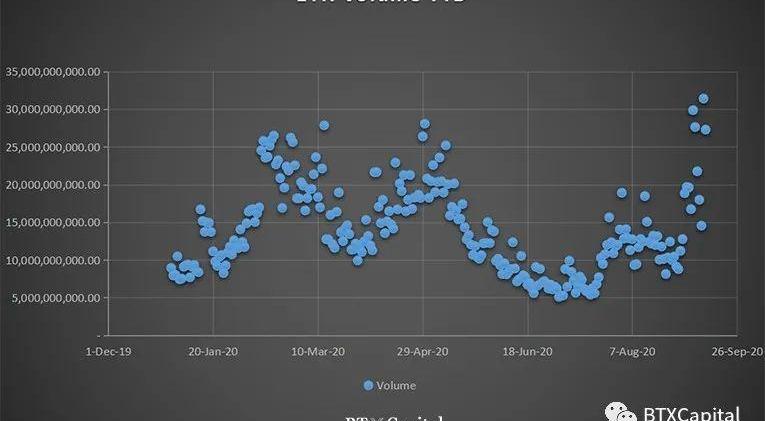

ICO現象和DeFi產品使投資者既經歷了資產的資本增值,如?Compound?的CompGovernanceToken,又通過實際使用DeFi,即「YieldFarming」。到目前為止,鎖定在各種DeFi平臺的總資產TVL已從大約11億美元增加到92億美元。除了領先的MakerDao之外,在今年6月中旬推出之后的頭幾天,Compound的COMP治理令牌就獲得了近5倍的收益,并鎖定了7.63億美元的DeFi平臺。自5月底以來,AAVE的LendToken協議的一個項目已經獲得了超過6倍的收益,鎖定了12億美元。自5月底以來,另一個名為SynthetixsSNXToken的項目也實現了超過5倍的增長,鎖定了8.33億美元。參見,從圖中可以看出,在一年的時間框架內,更受歡迎的DeFi相關代幣的價格漲幅超過了一般金融指數,如SP500。盡管「FAANG」股票的價格迅速上漲,但如Tesla、DeFi代幣的價格漲幅仍然領先。DeFi項目和投資的激增是以太坊持續走高的眾多原因之一,從6月30日的225美元到接近500美元的價格范圍點,估計增長了約70%。DeFi代表了到目前為止以太坊的最佳使用案例,并帶動了2020年迄今為止網絡使用量的增長。

動態 | 首汽旗下“GoFun出行”將推出基于區塊鏈技術的數字資產:今日,首汽集團旗下共享汽車平臺“GoFun出行”舉辦品牌及產品升級發布會。據悉,GoFun出行升級至4.0版本,將引入基于區塊鏈技術的數字資產“能量方塊”,用戶可通過相關的互動環節以獲得“能量方塊”,然后可換取用車代金券或其他商品。另外,“GoFun出行”和廣東省佛山市禪城區政府簽約,將進行區塊鏈方面的戰略合作。[2018/10/16]

圖3,DatafromBTXCapital

圖4,DatafromBTXCapital

圖5,DatafromBTXCapital

「有趣的」項目方

據報道,在?Curve?團隊驗證部署之前,匿名開發人員創建了智能合約,大約有80,000個CRV令牌被預先挖掘。Curve的團隊成員最初「持懷疑態度」,但最終發現部署具有「正確的代碼、數據和管理鍵」。有趣的是,Curve項目繼續照常運營,而且似乎在項目團隊接受了這一「被」預挖的結果。

「由于代幣和DAO越來越受歡迎,我們不得不采用它,」Curve說,并補充道:「代幣最終還是按原計劃發行。」DeFi行業對Curve的Dao和CRV令牌的早期預挖持懷疑態度,并擔心會出現欺詐行為。無許可區塊鏈網絡意味著任何開發者都可以部署智能合約代碼。Binance、OKEx和Poloniex等各種加密貨幣交易所支持了CRVToken的的上線。

DeFi項目涉及技術風險,例如YAMFinance,這是一種體驗式去中心化金融協議。2020年8月13日,Yam代幣價格在幾分鐘內跌至零。YAM市場價值暴跌,導致所有主要代幣的價格波動性突然增加。Yam聯合創始人BrockElmore在Twitter上透露,他們項目的協議存在一個致命的技術缺陷,即Yam令牌的Rebase供應功能。這一技術缺陷導致了協議的治理系統問題,因為在最初的重新定基之后,會產生比預期更多的YAM代幣。YAM曾為Compound,Aave的貸款,Chainlink的Link,WrappedETH,YFI,Synthetix,Maker和?Uniswap?V2LP代幣投入大量資金。當多個代幣項目在下注過程中被捆綁在一起時,DeFi市場的系統性風險也是一個值得關注的領域。

監管未至

DeFi最終將吸引監管者的關注,并對行業進行更多監督。不可避免地會有棘手的法律問題和監管審查。例如,Synthetix將為特斯拉和蘋果股票提供類似股票的代幣,這可能會引發一些法律問題。美國證券交易委員會的執法終結了ICO,并在其他國家建立了更多的法律監督。鑒于ICO的法律先例,DeFi投資者在尋求此類投資機會時應謹慎行事。需要進一步的討論和深入的法律分析,以自我監管的方法來識別具有平臺安全最佳實踐的DeFi項目,金融代幣設計和適當的法律結構。還需要法律專業人員來幫助確定需要參與哪些監管機構,DeFi為游說者和其他倡議提供資金,這些倡議將試圖捍衛和教育這些基于加密貨幣的技術,最終實現現實世界的的利益。

今天的DeFi代幣遵循了一些主題,這些主題已經幫助它們持續的獲得了關注。DeFi項目啟動最流行的主題是:借貸協議和鏈上衍生平臺。這些主題的項目評估具有重復的簡單收益和特征。相對容易地,新的DeFi產品和服務可以通過加密貨幣市場進行交易并交易到交易所,這引起了資產泡沫形成的一些警報。

沒有任何限制或監督的DeFi市場,可以為新成立的金融技術應用程序創造創新和增長。DeFi項目的YieldFarming實踐通過去除金融世界、銀行的中間人,分散了金融投資管道。DeFi項目可以創建并在Uniswap等去中心化的交易所上市,幾乎沒有進入障礙或摩擦。但是,當一個DeFi項目列出10%的沒用年收益率時,且價格劇烈的波動,那其實泡沫不經意間就在增加。

VitalikButerin:「老實說,我認為我們在強調華而不實的東西,DeFi給你太多的高利率。這些高利率明顯已經高于你在傳統金融中所能得到的,本質上要么是暫時的套利機會,要么是伴隨著未提示的風險。」

DeFi的前景

相反,DeFi網絡協議卻在被廣為使用,其中它們確實具有某種功能機制,可以賦予其評估和使用價值。對于不追隨加密貨幣行業或Roinhood上股票投資者的用戶來說,DeFi似乎不太有趣,他們從過去對ICO代幣的投資中汲取了深刻的教訓。DeFi項目由于其復雜的技術結構,極有可能遭受高波動性和突然的價格暴跌之苦。從本質上講,只有具有真正業務和技術水平的DeFi項目才能超越現在并增長,超過2017年以來的ICO代幣。經過深思熟慮的DeFi項目可能仍不會吸引普通投資者來購買它的令牌,并因地區監管問題,會限制不合格的投資者。最后,創造真實世界經濟價值的DeFi協議項目將蓬勃發展,并成為行業領導者。只為投機者重用和交易套利收益的項目將獲得短期的財務成功。我們應該對這個事實結果感到滿意。如果DeFi行業繼續且已經消化了高收益泡沫,那么未來代幣價格的波動和市場修復調整會加強DeFi被更廣泛的使用及接受。

Tags:DEFIEFIDEF區塊鏈Libre DeFiDefiPlazaDeFi Degen Land以下哪項不是區塊鏈目前的分類

在過去的十年中,比特幣的用例有了很大的發展。對于許多投資者來說,在加密市場和諸如比特幣之類的資產上進行適當的風險敞口對沖非常有用,尤其是與傳統資產如標準普爾,黃金等相比時.

1900/1/1 0:00:00前不久,微博有個幣圈博主發了一個互動問題,問大家玩DeFi這么久,哪個項目最讓你興奮,評論區里AMPL的票數最高,甚至有人說AMPL就是一種宗教.

1900/1/1 0:00:00Uniswap的克隆項目Sushiswap今日正式完成了流動性遷移工作,從Uniswap圈走了近13億美元的流動性,這是迄今為止DeFi領域最重要的一筆交易.

1900/1/1 0:00:00原文標題:Ethereum2.0andPolkadotOfferAlternativeSolutionstoScalingIssue作者:NikolaiKuznetsov翻譯&校對:阿風.

1900/1/1 0:00:00最大的去中心化交易所Uniswap發幣,有人咨詢UNI值不值買入?在昨天的文章《Uniswap發幣,對后市有何影響》中,我和大家分享過我的判斷方法,簡單地說就是用市值比較法來判斷.

1900/1/1 0:00:00加密貨幣市場已連續兩個晚上大幅下跌,主流幣種和熱門DeFi都紛紛呈現后撤趨勢。比特幣在今日早間一度跌破10000美元關口,ETH跌破了370美元,其他熱門幣種的跌幅更大,紛紛在10%以上.

1900/1/1 0:00:00