BTC/HKD+1.99%

BTC/HKD+1.99% ETH/HKD+1.38%

ETH/HKD+1.38% LTC/HKD+4.45%

LTC/HKD+4.45% ADA/HKD+6.47%

ADA/HKD+6.47% SOL/HKD+3.59%

SOL/HKD+3.59% XRP/HKD+4.45%

XRP/HKD+4.45%這兩周,再次印證了“幣圈一天,人間一年”。

DeFi箭速飆升,就在“古典韭菜”按捺不住準備殺入場中為“新韭菜”接盤之際,YAM突然崩盤,殺的一眾DeFi代幣落花流水。

老韭菜們一邊躊躇著是否逢低入場,一邊也在努力研究“下一個機會”。而已經在DeFi車上的韭菜,多少也對這輛車的會沖向何處心存懷疑。

“DeFi的構建不是一天兩天的事情,到一定程度會有瓶頸,加密領域的趨勢也會有周期性的變化。”

“目前是存量博弈,DeFi行情已經接近尾聲。”

……這類聲音層出不窮。于是,市場上關于“下一個DeFi會在哪兒?”的分析越發有了市場,“安利”的概念板塊涵蓋了DAO、NFT、去中心化衍生品平臺、DeFi跨鏈協議等等。

幣價未動,P圖先行

吆喝之下,一周以來,DAO的龍頭幣已有1-3倍漲幅,NFT概念幣漲幅高的也將近1倍,更有幣安等交易所“力薦”。

那么,這些新興板塊都各有什么故事嗎?會涉及到哪些幣?買買買之前要了解哪些風險?本文將對此逐一解析。

“玄學”的DAO,有搞頭嗎?

DAO,中譯名分布式自治組織,是個有點“玄學”的東西。

如果說,比特幣的誕生是要改造貨幣體系的問題,那么DAO瞄準的則是優化組織體系。

英國數字銀行Monzo:正在考慮收購北歐競爭對手Lunar:金色財經報道,英國數字銀行Monzo表示正在考慮收購北歐競爭對手Lunar。[2023/7/12 10:50:45]

小到家庭、企業、機構,大至政府機關,都是一個組織。那么去中心能帶來什么呢?

簡而言之,DAO通過智能合約運轉,成員可自由加入&退出,組織規則可自定義,代碼公開且強制執行、杜絕了人為操作,沒有法律實體、沒有人能夠干預。

這簡直是是21世紀的“烏托邦”,正因如此,2016年,開山鼻祖“TheDAO”才能憑借“去中心化VC”狂攬1.6億美元,成為當時史上最大的1CO。

盡管“TheDAO”出師未捷身先死,但對于現實的組織體系而言,DAO仍充滿變革的潛在魅力。

在那之前,伴隨4年來鏈上世界的搭建,DAO已然成為諸多項目不可或缺的一部分。

譬如,Nervos、IoTeX、aelf等公鏈已經在社區中設置DAO,用作鎖倉、銷毀和管理基金會。基于以太坊的勞務撮合市場LexDAO、去中心化VCPieDAO等DApp,以及MakerDAO、KyberDAO、Synthetix、Aave、CurveDAO等DeFi項目,都在用DAO完成日常運行和議事。甚至本次DeFi的引爆點,也是Compound發行具有激勵作用的治理代幣。

因此,一些樂觀的DAO信仰者相信,隨著DeFi治理型代幣發幣潮繼續,會催生出大量對治理工具平臺的需求,DAO的風靡是早晚的事。

那么對于投資者來說,在上千個DAO中,應該關注哪些幣呢?

分布式資本合伙人沈波:今日賣出LQTY系黑客行為,對LQTY持有長期信心從未出售:4月16日消息,分布式資本創始合伙人沈波在社交媒體上發文表示,今日遭賣出的LQTY被盜資產與去年11月為同一筆,目前各方正積極追查。被盜錢包交易非本人操作,LQTY賣出系黑客行為。個人對LQTY持有長期信心,一直未曾出售并長期支持Liquidity Pool。沈波呼吁社區共同協助尋找黑客線索,愿提供酬勞。此前報道,分布式資本創始合伙人沈波于去年11月23日宣布個人常用的894結尾錢包地址被盜,共包含價值4200萬美元資產。[2023/4/16 14:06:33]

市面上的DAO項目主要分為兩類:

一類是通用型?DAO平臺,主要玩家包括?Aragon、DaoStack和Kleros等;

另一類則是專用型DAO,如MakerDAO、KyberDAO、Synthetix、Yearn.finance等項目內嵌的DAO,都是為實現自身特定功能,其價格漲跌未必依循DAO”概念板塊“,更多的是追隨其主業,如借貸、支付等,或是是否推出流動性挖礦等“強效興奮劑”,在此不過多贅述。

下面我們來看原汁原味的三大DAO平臺。

總體而言,三大平臺成立時間較早,至今最高漲幅可達23倍,最低漲幅為GEN,仍處于破發狀態。這兩者的市值都在2000多萬美元,DAO的龍頭Aragon的市值足足其十倍之余,發行至今漲幅不算太高,近24小時漲幅為86%,近1個月漲幅達410%。

美國銀行:預期美聯儲6月不會加息:金色財經報道,美國銀行:美聯儲主席鮑威爾認為,傳統的金融狀況指數可能低估了銀行業動蕩造成的緊縮性影響,因為它們關注的是利率和股票,而不是貸款條件。我們的經濟學家同意這一觀點,并將他們對美聯儲終端利率的預測修正為5—5.25%(預期美聯儲6月不會加息)。[2023/3/26 13:27:37]

這個龍頭的厲害之處在哪兒呢?Odaily星球日報曾在《還說治理類項目不性感?這個DAO上線半年吸金700萬美元》一文中詳述,Aragon定位于DAO“制造工廠”,在這里,你可以花幾分鐘、幾美元來創建并運營一個DAO。

作為和TheDAO同一時期的項目,Aragon通過1CO籌集2500?萬美元資金,2019年底上線主網。截至今年5月底,已有超過5700個地址創建/參加了約1400?個AragonDAO,管理的數字資產達700萬美元。上述言及的Aave、CurveDAO、Synthetix等均基于Aragon創建。

在硅谷,Aragon這一高可用的創新項目也坐擁硅谷風投教父TimDraper、紐約風投基金Placeholder、CoinFund和硅谷風投公司BoostVC等眾多擁躉者。

去年10月,Aragon突然宣布將基于Cosmos開發專屬側鏈,還曾引起以太坊社區不小的騷動。但這一決定主要是為了規避單一平臺風險,降低用戶使用成本,在以太坊Gas成倍暴漲的今天,Aragon的選擇不可謂不明智。

DAODaoStack和Aragon類似,同樣定位于DAOs的構筑框架和平臺。Kleros則專注與鏈上仲裁機這一單項功能。目前,KlerosCourt平臺上已有200?多名陪審員,累計處理糾紛150?多起。

Bernstein:到2033年,機構服務的機會將增長到300億美元:1月18日消息,市場分析機構伯恩斯坦(Bernstein)分析師表示,“對于沒有配置加密貨幣的機構投資者來說,2023年可能是開始為長期戰略鋪路的最佳時機”。

該報告稱,迄今為止,加密貨幣主要是由散戶投資者和離岸監管推動的。“展望未來,我們預計增長將由參與內地受監管結構的機構投資者推動。基于此,托管、做市和機構經紀的機會為加密機構資本的增長提供了巨大的機會。”

該資產管理公司預計,到2033年,機構服務的機會將增長到300億美元,年均復合增長率為37%,增長將由托管解決方案(80億美元)、做市(80億美元)和主要經紀業務(140億美元)推動。(The Block)[2023/1/18 11:18:12]

毫無疑問,這些工具很前衛,也有應用場景,但在大部分人看來,完全自治就像絕對中心化一樣極端,真正施行難度很大。

與此同時,Aragon等DAO平臺也沒少遇到瓶頸。譬如現在一個帶有流動性挖礦玩法的DAO很容易輕松吸金數億美元,但沒有經過驗證的DAO無疑是具有風險性的。

NFT帶動的小眾“鏈游”會爆發嗎?

8月13日下午,幣安新一輪IEO開啟申購,上線項目正是NFT類代幣Sand。

“新幣牛市”當前,又得大所“力捧”,不少投資者也對開始對NFT板塊充滿期待。于是,出現了Sand7日成交量暴漲150%,老NFT項目“龍頭”MANA幣價一周內強勢拉升了87%。

NFT,非同質化代幣,每一枚代幣都是獨特的,不可分割和交換。主要應用在游戲、藝術品、域名、收藏品、現實資產通證化等領域,尤其是藝術品和游戲。

Ripple與法國和瑞典公司建立新的合作伙伴關系:金色財經報道,加密支付公司Ripple Labs已在法國和瑞典建立了新的合作伙伴關系,Ripple與法國在線市場支付提供商Lemonway和瑞典匯款提供商Xbaht就其“按需流動性”系統簽署了協議。據Ripple公司英國和歐洲區總經理Sendi Young稱,當大多數加密貨幣公司都在為維持生計而掙扎時,Ripple公司似乎很健康,承諾今年將增加約300多名員工,這一招聘目標將在年底前實現。(CoinDesk)[2022/10/11 10:30:54]

“加密貓CryptoKitties”便是其中最為成功的實踐。截至今日,加密貓已經發售了280萬只,成交總額超過3700萬美元。

那么,NFT怎么玩,下一個MANA或CryptoKitties又會是誰?

你可能已經注意到了這個問題,既然每枚獨一無二,那么如何上所交易呢?事實上,NFT多數代幣并不上幣安這種大眾化的交易所,獨特的代幣勢必涉及選型和出價,甚至很多都以拍賣的形式交易。

因而,能上線大眾化交易所的基本只有小部分帶ERC-20?代幣玩法的特殊游戲,譬如接下來要展開的三款排名靠前的代幣,ENJ、MANA和FFF。

ENJ依托于世界級在線游戲創作平臺恩金。該平臺于2009年推出,運營多年,已擁有25萬個游戲社區公會、電競團隊、游戲社區、游戲部族、角色扮演團體、粉絲網站等等,注冊用戶1870?萬,月UV達60萬人次,社區中的游戲資產商店每月銷量高達數百萬美元。

ENJ作為一種普通的ERC-20代幣,可以用來Mint平臺上獨特的游戲資產,這些資產又可以隨時轉成ENJ,因而ENJ的作用類似于NFT。

ENJ于2017年正式推出,至今流通市值達到上億美元,幣價累計漲幅6.2倍,近1個月漲幅較低,僅為20%。

MANA則是鏈上版“我的世界”Decentraland的流通代幣。MANA可以和游戲中的NFT類代幣LAND相互兌換,由此實現和特殊資產的錨定,吸納市場上的資金壯大項目。

17-18年講虛擬世界與現實資錨定故事的區塊鏈項目其實不少,但只有少數活到了現在,MANA是其中的鼻祖。

MANA于2017年上線,作為最大的“鏈游”之一,代幣流通市值過億,累計漲幅超過3倍,近7日最高漲幅達80%。

FFF是今年上線的NFT新銳,它定位于汽車競賽平臺,其中汽車零件等獨特數字資產可通過FFF購得。

FFF當前市值較小,僅有140?萬美元,但相比于發行價已有6.2倍的高漲幅,交易市場頗為集中。

在這些可直接在交易所購買的ERC-20?類代幣外,投資者也可以到特定市場購買真正的NFT代幣。

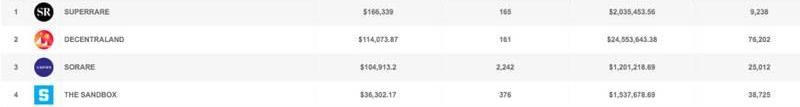

在Nonfungible.com這個網站上,你能發現最新、“高收益”的NFT代幣。如下圖所示,它能為投資者提供了NFT代幣7日總銷量和成交額排名等數據。

從上圖中可以看出,藝術品創作&交易平臺SuperRare、鏈上版“我的世界”Decentraland、球星卡游戲Sorare、沙盒類游戲TheSandbox和為錢包地址提供唯一域名服務的EthereumNameService7日成交額最高。

其中,Decentraland和TheSandbox因為受二級市場熱捧,近7日成交額有50%、150%不等的拉升,EthereumNameService的成交額也有170%?的漲幅。

整體而言,NFT總成交達到千萬美元的只有?CryptoKitties和Decentraland。整個市場上售出NFT數量將近500萬個,總成交額超過1億美元。

從月成交額看,NFT市場每月僅有71萬美元的資金流動,盤子頗小;但看NFT的均價,歷史成交均價在21美元,到了近7日、近24H已有大幅飆升,漲幅達4.5倍和5.9倍,似有資產大幅溢價的跡象。

NFT出現的另一想象力的原因是和DeFi的聯動。

舉一個真實的用例。今年,市場上出現了一個名為RockerNFT的借貸平臺,允許用戶抵押NFT借出DAI。

人們關于NFT的想象還在于,帶有NFT資產的游戲平臺同樣可以推出治理代幣,讓游戲的玩家能對平臺功能進行規劃,掌控游戲規則,似乎比治理一個純粹的金融項目看起來要好玩很多。

當然,在大膽暢想之外,我們也應注意風險。

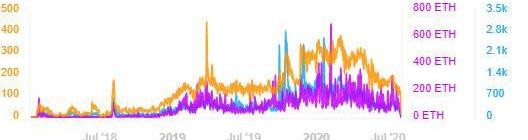

NFT代幣的轉賬數和交易量,數據來自:dappradar

從上圖可以看出,NFT的市場的交易量和交易數額呈現“梳子線”的排列,倘若一個幣種如此排列,通常意味著流動性不是很好,市場行情跳躍大,風險隨之增高。

后記

DeFi的異軍突起,讓諸多想蹭熱度的團隊和投資者開始搞“概念”,市場多了很多魚龍混雜的投機團隊。

包括我們在上面提到的概念和項目,想借此炒作的大有人在。如下面這兩位在群里借“DAO概念”配合喊單的,各位看官謹慎進場。

也有投資者看透了一切。“說實話,現在的市場情緒就是交易所想炒哪個就炒哪個……”

也許,YAM的“崩盤之象”來得正是時候。它是對投資者和從業者的一條提示,任何時候都不要拋棄產品本身這個支撐點。

參考資料:

DeFi之后,NFT、DAO、預言機能否引爆下一個牛市?、Blocklike;

DeFi后又一個爆發中的新熱點,這次的想象空間要大得多?、白話區塊鏈;

DeFi火熱,DAO項目3月漲7倍,會是下一個熱點嗎?、插兜小哪吒;

類似淘寶的NFT交易所,3億交易額規模初步形成、尺度區塊鏈;

加密貓NFT的世界,你還記得嗎,它還可以與DeFi結合、奔跑財經;

概述 Aragon將在未來幾周內啟動“鳳凰”升級,將協議的控制權移交給ANT持有者。ANT持有者將作為“Aragon法庭”的審判者,并幫助指導其DAO制造平臺的發展.

1900/1/1 0:00:00YFV是基于以太坊的一個DeFi項目,今天早些時候,YFV官方發文稱遭到勒索。攻擊者利用staking的合約漏洞,可以任意重置用戶鎖定的YFV.

1900/1/1 0:00:00盡管美國證監會在2018年6月的一次報告中,曾經認為Ethereum不是一種證券,但社區中依然經常會出現相關的辯論,特別是在牛市的前夜.

1900/1/1 0:00:008月22日,“2020全球區塊鏈算力大會暨新基建礦業峰會”在成都市成華區開幕。會議由市新經濟委、市科技局、成華區政府指導,由成華區新經濟和科技局、成華區投促局、龍潭新經濟產業功能區管委會、巴比特.

1900/1/1 0:00:00據比推數據,在過去一段時間連續上漲的Chainlink過去24小時跌超15%,在價格跌破16美元的同時,市值也被此前排名第六的比特幣現金超過.

1900/1/1 0:00:00文|冰棒編輯|畢彤彤出品|PANews摘要:MicroStrategy買入2.5億美元比特幣;委內瑞拉或將使用加密貨幣征稅;Yam崩盤.

1900/1/1 0:00:00