BTC/HKD+0.89%

BTC/HKD+0.89% ETH/HKD+0.42%

ETH/HKD+0.42% LTC/HKD+1.39%

LTC/HKD+1.39% ADA/HKD+3.09%

ADA/HKD+3.09% SOL/HKD+1%

SOL/HKD+1% XRP/HKD+2.31%

XRP/HKD+2.31%

開啟流動性挖礦37個小時后,DeFi協議YamFinance因漏洞問題而宣告失敗,其代幣YAM也從109美元跌至0.9美元,跌幅超99%。?

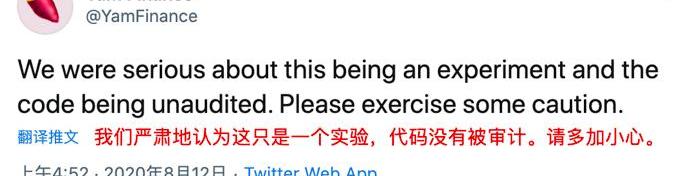

盡管YamFinance官方在挖礦開始后,才想起來提示「這只是一個實驗,代碼沒有被審計」,但接受風險預警的人似乎不多,該協議的鎖倉金額一度高達7.3億美元,連知名交易平臺BitMEX創始人也忍不住參與了YAM的挖礦。

「忍不住」的還有至少5家中心化交易所。BKEX以「全球首發」自居,搶著在YAM產出9小時后上線了YAM/USDT交易,幣贏、CoinPark、Bibox、Gate.io緊隨其后,后兩者最終成為該代幣在中心化二級市場的主交易陣地。

然而,隨著Yam因漏洞暴雷,這些交易所或暫停充提,或暫停交易,CoinPark干脆下架了YAM。在這些交易所上投資YAM的用戶如同遭遇了一場圍獵。

雖然BKEX和Gate.io均支持用戶提幣為修復漏洞的提案投票,但依然無法左右Yam宣告失敗。

一向號稱會「嚴格審核」、「嚴選資產」的交易所們,上線了一個明確了「代碼沒有被審計」的協議幣。當Yam因漏洞而失敗、幣價大幅縮水時,留給市場的疑問是,這些追逐熱點的交易所是否盡到了審核責任?

加密錢包Yamgo支持通過Ledger硬件錢包在Hedera上進行質押:金色財經報道,基于Hedera的加密貨幣錢包和獎勵應用程序Yamgo今天宣布對其Web應用程序進行重大更新,使用戶能夠使用Ledger硬件錢包參與Hedera原生質押。

新的質押功能允許用戶通過在Ledger硬件錢包中持有HBAR來獲得獎勵,在此過程中支持Hedera網絡。(PR Web)[2023/2/7 11:52:34]

對此,YAM交易量最大的兩家平臺Gate.io和Bibox,前者未正面回復這一疑問,后者未予回復。

5家交易所緊追YAM后踩雷

Yam暴雷之迅速,不僅讓挖礦參與者來不及反應。有「求科普」的DeFi小白調侃,「學習Yam的文章還沒看完,崩盤的消息就傳來了。」

截至8月16日20時,YAM在仍提供交易的Bibox上暫報0.52美元,距崩盤前的106美元跌幅超99%。哪怕離Yam想維持的1美元代幣價格,在Bibox上也尚處腰斬位置。另一家交易所Gate.io上,YAM倒是在了1美元附近。

Bibox上,YAM跌至0.52美元

盡管兩家平臺上的YAM從上線交易后就存在價差,但用戶此時已無法「搬磚」,因為這兩家交易所均已不支持該幣種的充值。

Yam Finance社區投票決定取消Rebase機制:12月23日消息,Yam Finance社區通過投票,最終88.9萬枚YAM同意,1.96萬枚YAM反對,以97.84%的支持率決定取消Rebase機制。此前Yam Finance在進行首次Rebase時發現增發漏洞,最終導致YAM V1失敗。[2020/12/23 16:14:54]

從挖礦狂歡,到Yam因漏洞無法修復而宣告「失敗」,這個DeFi項目僅存活了37個小時。

如果參與挖YAM的「農民」能來得及從協議中提取出用于質押的資產,哪怕挖到的YAM歸零了,最多是損失了手續費。但在中心化交易所上購買了YAM,且沒有在8月13日凌晨3點前出手的用戶,就沒那么幸運了。

不夠幸運的用戶至少存在于5家中心化交易平臺。除了Gate.io和Bibox兩大YAM的主交易場所外,BKEX、幣贏國際站、CoinPark也上線了該幣種。

8月12日這天,這5家交易所幾乎是追趕著上線了YAM上線,投資者拓哥又跟著交易所的步調進了場。

當日凌晨3點左右,Yam啟動治理代幣YAM的首次分配,將其中的200萬初始YAM平均分配給8個質押池,計劃分配7天。

BKEX搶了個「全球首發」。當日中午12時,也就是YAM產出的9小時后,該交易所開放了YAM/USDT交易。緊接著的是幣贏CoinW,它在13時于其DeFi專區上線交易;1小時后,BiBox上也支持了YAM交易。

分析人士:bug導致YAM代幣數量指數級增發:8月13日,DeFi項目Yam核心開發者belmore發布推特宣布項目失敗,有分析人士稱,由于其原生代碼的bug使其Rebase后影響了YAM的總供應量,導致鏈上的總發行量顯示出錯,但所有地址的相對持幣比例沒問題,單個地址的持幣量計算也沒有問題。第二次Rebase后,Reserve的增發量比其他地址大了24個數量級后致使社區治理失控。開發者試圖在第二次Rebase前提交修改合約代碼,但不知什么原因沒有在Rebase之前要求審批通過。(深鏈財經)[2020/8/13]

15時,等CoinPark這家平臺上線YAM交易時,這個DeFi協議的鎖倉金額已經在12個小時內達到了3億美元,甚至在后來一度高達7.3億美元。

市場熱度越來越高,Gate.io也沖了進來,以用戶投票上幣的方式上線了YAM,并于當晚20時30分開通了交易。

別看Gate.io上線得晚,但這家交易平臺提供了YAM在中心化二級市場的最大交易量,緊隨其后的是Bibox。即便在YAM價格崩盤后,8月16日,非小號顯示,Gate.io和Bibox上,YAM的24小時交易量也分別為950萬和159萬。

投資者拓哥就是發現Gate.io和Bibox都上了YAM才決定入場的,但沒想到就此開始了「過山車」之旅,經歷了搬磚套利、盈利翻倍、抄底、參與投票治理到幣價「歸零」的全過程。

Yam官方警告用戶謹防丟幣:唯一與YAM兼容的Uniswap池是YAM/yCRV:8月12日,DeFi項目Yam官方發布推文提醒稱,唯一與YAM兼容的Uniswap池是YAM/yCRV (Curve yPool tokens),而為Uniswap平臺其他池提供流動性是危險的。YAM的持有者可以通過治理建議來批準添加流動池。與此同時,Yam官方警告,Uniswap平臺上YAM/ETH池仍有很大的吸引力,如果有用戶正是該池的流動性提供者,請取消繼續提供流動性(交易)。除了YAM/yCRV之外的任何Uniswap v2池將不會收到今天的重新設定后的幣。需要說明的是,今天所有的代幣都是重新設定的,但在YAM/ETH池中,如果投入代幣,基本就是把自己的代幣直接留給了第一個交易的人。[2020/8/12]

二級市場用戶成接盤俠

更早之前,拓哥原本想去參與YAM的挖礦,但他告訴蜂巢財經,他所在的DeFi挖礦群里的朋友們已經發現,Yam官方明確表態其協議「代碼沒有被審計」。

Yam官方明確表態協議代碼未被審計

這打消了他們參與挖礦的想法,「挖礦不能參與,那就搞搞二級市場。」拓哥從Gate.io的賬戶里劃出2000美元,以80美元左右的成本價買入YAM。

日本消費電子產品零售商Yamada Denki宣布與BitFlyer交易所合作 測試比特幣支付:日本最大的消費電子產品零售商Yamada Denki宣布從1月27日起測試比特幣支付,合作方為BitFlyer交易所。[2018/1/28]

8月12日晚上,他發現,Bibox上的YAM價格更高,「大概在120美元左右。」由于存在搬磚套利的空間,拓哥迅速將Gate.io上的YAM轉至Bibox,分別在160美元、180美元等價位掛了賣單,想著一覺醒來后翻倍成交。

次日早上6點,拓哥被群消息叫醒了,他在Bibox上的所有掛單都賣出了,再仔細一看,YAM已經「被砸到」11美元左右。

已經盈利的他,按以往二級市場的投資思路,將利潤和本金復投了進去,「抄底」了250個YAM,計劃以30美元-40美元間賣出,想要博取5倍收益。

就在拓哥這波操作的3個小時前,即8月13日凌晨2點左右,Yam官方已披露,他們在reBase合約這部分發現了一個Bug。

而reBase正是YamFinance協議的特殊機制,該協議會根據YAM的價格進行幣量的彈性供應。按照協議規則,調整供應的頻率為每12小時一次,也就是北京時間的凌晨4點和下午16時。

無論YAM的價格市場泡沫有多大,它終究是一個用于治理協議的代幣,最常見的治理場景便是為社區提案投票。因此,官方一開始就表示,YAM的最終目標是成為價格穩定在1美元的代幣。

穩定幣價的機制主要由Yam社區控制的儲備庫決定。該協議規定,每次YAM供應量增加的10%會用于購買yCRV。所以,Yam協議除了有8個資產的質押池外,還有一個YAM/yCRV的儲備池。

原本這個池子可供挖礦用戶按周期遞減的規則,瓜分300萬個YAM的分配。但由于reBase合約出現了Bug,漏洞將導致儲備池釋放過多YAM,如果不修正,儲備池將成為一個YAM增發「機器人」,治理型代幣YAM也將無法發揮作用。

8月13日凌晨,YamFinance官方期待用戶能在第二次reBase前,為修復Bug的提案去投票。當日中午,BKEX和Gate.io均公告稱,支持用戶提幣去協議上為提案投票,同時指出「投票后需要鎖定約3天時間不能提現,不影響交易」。

也是當日中午,收到消息的拓哥懷揣參與治理的熱情,將手里所有的YAM都從Bibox提去投票。

「拯救YAM」的消息傳遍幣圈,可惜,時間來不及了,投票數也未達規定數量。當日下午16時30分,即Yam第二次觸發reBase的半小時后,該協議的創始人之一Belmore在推特上公開道歉,并宣告了這個實驗項目的失敗。

YAM的價格隨之縮水超99%,拓哥從二級市場抄底的YAM就這么「歸零」了。當日,一些社群中出現了維權的聲音,矛頭指向了上線YAM幣的中心化交易所。

交易所「嚴審資產」成空話

如果將質押各種資產參與流動性挖礦視作DeFi幣的一級市場的話,去中心化交易協議和中心化交易所便共同構成了這些DeFi幣的二級市場。?

不同的是,CEX的用戶基數遠比門檻較高的DEX多。這就意味著,一旦某個DeFi幣崩盤,CEX上的用戶將廣受波及。

YAM因協議漏洞大幅跳水后,頭一天還大呼「全球首發」的BKEX,在8月13日10點左右停止了充值及交易;Gate.io也在當日凌晨5點左右暫停交易和充提;作為YAM交易量第二大的平臺,Bibox于8月14日才暫停了代幣充提,未停止交易。

相對來說,這三家交易所還是只是「暫停」,CoinPark干脆在8月14日下線了YAM交易。就算其提供了7天的提現緩沖期,在其他家平臺均暫關充值通道的情況下,試問,CoinPark上那些習慣了在中心化交易所交易的用戶,幣該往哪提?該交易所的公告中也并未提醒用戶可將幣提至一些DeFi錢包中。

急急追趕,草草收場,讓上線YAM的交易所露出了難看的吃相。細看Bibox和BKEX當初上線YAM的公告,不難發現,這兩家平臺對Yam項目的風險提示存在缺位。

Bibox上線YAM時未提及「協議代碼未經審計」

Bibox在公告的風險提示部分,僅顯示了「投資數字資產具有一定的風險」這樣的一般性提醒。BKEX也差不了多少,稱「數字資產是創新型投資產品,價格波動較大」,比Bibox在項目簡介中多了一句「Yam是一個實驗性協議」。

而Yam官方在12日挖礦開啟后就明示的「代碼未被審計」這一關鍵信息,并未在這兩家交易平臺的上線公告中有所體現。

Gate.io對YAM的介紹相對充分,上線公告中也提及了Yam的「實驗性」,還重點讓用戶注意YAM存在彈性供應機制,提醒用戶市場溢價嚴重,可能會出現急跌情況,「切勿追高」。但一樣沒有對用戶提及協議「代碼沒有被審計」的信息。諷刺的是,Gate.io還在公告中自稱「嚴格審核」。

而恰恰,Yam的崩盤正是始于代碼漏洞。

要知道,過去哪怕是上線那些ICO山寨項目,交易所也得審核項目的發幣合約是否安全。畢竟,市場上不是沒有出現過項目「暗箱」增發代幣或因合約漏洞問題而死亡的情況。2018年,與知名互聯網大佬蔡文勝關系匪淺的美鏈BEC,就是因為漏洞導致代幣無限增發而歸零。

YAM也不是交易所行業踩坑的第一個DeFi協議。就在7月30日,虎符了暫停AMPL交易,原因正是AMPL彈性供應協議出現了設計問題。

那么,Gate.io、Bibox這樣的老牌所,何以在項目方自曝代碼未經審計的高風險情況下,仍要冒險追熱點?

針對這個問題,蜂巢財經向這兩家YAM交易量集中的交易所詢問詳情,Gate.io未予正面回復,Bibox沒有回復。

至于后續挑選DeFi幣的思路,Gate.io僅談到了DeFi的市場環境,其稱,當前DeFi發展過于火熱,FOMO情緒嚴重,存在泡沫,真實需求和刷量行為同時存在;且很多項目存在嚴重的代碼漏洞風險、項目方跑路風險,當未來市場更加冷靜和理性時,很可能出現市場暴跌,泡沫破滅等情況,「風險極高,我們建議用戶請務必仔細了解,謹慎參與。」

Gate.io的回復將評估項目風險的責任拋給了用戶,看來,那些在該平臺追高買入YAM的用戶只能做自我反思了。而在Bibox上同樣有此遭遇的用戶,至今連這家平臺的解釋也沒有得到。

來源:澎湃新聞 作者:葉映荷 無論是8月14日商務部發布通知表示在京津冀、長三角、粵港澳大灣區及中西部具備條件的試點地區開展數字人民幣試點,還是四大行正在大規模內測,數字人民幣利好消息不斷.

1900/1/1 0:00:00UniswapV2是該鏈上交易所的新一版迭代Uniswap?是一個運行在以太坊區塊鏈上的流動性協議,支持免信任的代幣互換,也即是說,該交易所上的所有交易都是由智能合約自動執行的.

1900/1/1 0:00:00互聯網時期的發展讓我們都知道互聯網流量入口的重要性。如果一個應用受到歡迎,那么就可以在這個應用上開發出更多的產品功能,就有能夠吸引更多的用戶使用這個產品.

1900/1/1 0:00:00取款密鑰是什么? 取款密鑰是以太坊2.0中的驗證者用來提現以太幣的密鑰。以太坊2.0的密鑰與以太坊1.0的密鑰在生成和使用方式上大致相同,但二者并不兼容,也就是說,在以太坊1.0上生成的密鑰不能.

1900/1/1 0:00:00從以太坊圖靈不完備談起。 萬物皆計算 最近DeFi大熱,可稱現象級,很多人從經濟學和互聯網應用?度談了不少,本文中我試著提供一種基于計算理論的不同解釋。以太坊作為第二代公鏈代表項目.

1900/1/1 0:00:00作者:邦尼 錯過了LINK、DeFi和以太坊,你還要錯過波卡嗎?在過去的一周內,波卡代幣DOT漲了超過一倍。波卡總市值達到了54億美元,接連超車EOS、BCH、LINK等幣,來到第6的位置.

1900/1/1 0:00:00