BTC/HKD-4.22%

BTC/HKD-4.22% ETH/HKD-5.66%

ETH/HKD-5.66% LTC/HKD-3.41%

LTC/HKD-3.41% ADA/HKD-7.06%

ADA/HKD-7.06% SOL/HKD-11.45%

SOL/HKD-11.45% XRP/HKD-6.51%

XRP/HKD-6.51%

Overview概述

項目優勢一:

在過去一周整個去中心化交易所市場的整體交易額為15.85億美金,其中Uniswap過去一周交易額排名第一,交易總金額為7.3億美金。Uniswap作為去中心化交易所賽道的最大交易平臺,占據了46.08%的市場份額,是該賽道絕對領先者,有望享受的網絡效應,繼續領跑該賽道。

項目優勢二:

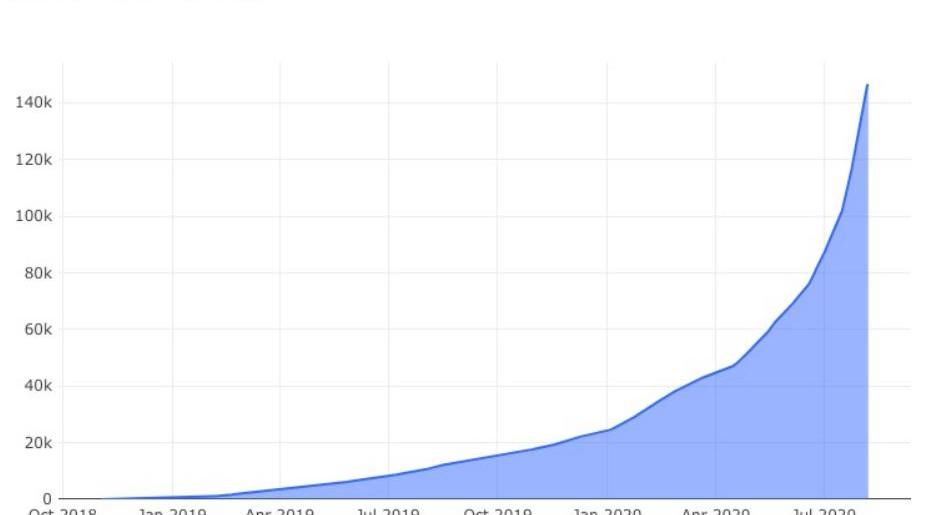

Uniswap采用的模型,使用戶可以直接在兌換池進行代幣兌換,不僅改變了以往的訂單簿交易模式,而且降低了做市的門檻,讓每一個用戶都可以成為某一個交易對的做市商,并分享手續費收益。該機制是DeFi領域的巨大創新,有望進一步搶占傳統中心化交易所的用戶和流量。自2018年10月上線以來,Uniswap的用戶數量呈現指數級增長,截止目前合計約14萬用戶,每月用戶數量的復合增長率約34%。

項目風險一:

當前Uniswap的流動性池總金額為227,049,095美元,其中前五大交易對占整體金額的40.39%。金額最大的交易對為ETH-AMPL,僅此一個項目就占整體交易金額的14.69%。Uniswap上的交易量嚴重依賴少數頭部項目,如果頭部項目的交易額以及流動性做市出現下跌,會對整個平臺的交易金額產生極大負面影響。

項目風險二:

當前Uniswap并不需要對平臺上的用戶進行KYC/AML審核,也沒有建立對平臺上交易的項目代幣的審核機制,所以平臺上出現了大量的詐騙項目,讓用戶產生巨大損失。此類大量詐騙項目的發生,會使得Uniswap團隊承受較大的潛在法律風險。

市場前景

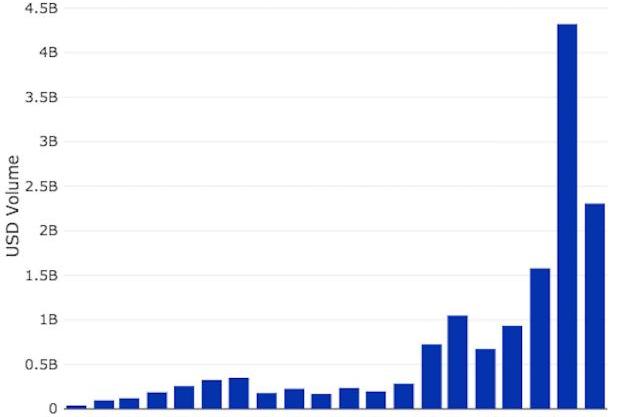

去中心化交易所經過3年左右時間的發展,已經開始展現出了迅猛發展的態勢,特別是自動做市商制度的推出,更是將去中心化交易所的交易金額由之前的百萬美金級別增長到現在的十億美金級別。根據統計網站DuneAnalytics公布的數據,現在去中心化交易所每天的交易額已經達到3億美金,每月的交易額也將近45億美金。

Uniswap創始人Hayden Adams已重新掌握其推特賬號權限:7月21日消息,Uniswap創始人Hayden Adams發推稱,已重新掌握其推特賬號權限。據此前Uniswap發布風險提示,Hayden賬號被黑,請用戶警惕釣魚鏈接。[2023/7/21 11:08:32]

圖一:去中心化交易所每月交易金額統計

來源:DuneAnalytics

市場份額

根據統計網站DuneAnalytics公布的數據,在過去一周整個去中心化交易所市場的整體交易額為15.85億美金,其中Uniswap一周交易額排名第一,交易金額為7.3億美金,整體占比為46.08%。

交易金額排名第二的為去中心化交易所Curve,過去一周交易額為2.76億美金,交易額占比為17.39%。綜上所述,目前Uniswap的市場份額處于絕對領先地位,占據了整個去中心化市場份額的一半左右。

表一:去中心化交易所近一周交易額排名

排名

去中心化交易所

近一周交易額

交易額占比

1

Uniswap

730,485,917

46.08%

2

Curve

275,746,150

17.39%

3

dYdX

129,795,004

8.19%

4

0x

112,707,727

7.11%

5

Balancer

Coinbase計劃通過Uniswap治理流程將Uniswap V3部署至Base:金色財經報道,Coinbase Web3商務拓展負責人Rowan發推文稱,關于將Uniswap V3引入Base還有很多問題。我們正在著手治理流程,因此UNI持有者很快就會有發言權。

Adams表示:“對于Base團隊啟動Uniswap治理流程,在Base上部署Uniswap V3,我感到非常興奮。”Walsh評論稱:“雖然實驗室的團隊對Base感到興奮,但我們的觀點是部署應該經過公共治理流程。這次沒有橋接問題,因為有一個支持任意消息傳遞的規范橋接。”

此前報道,Coinbase宣布推出以太坊L2網絡Base測試網。[2023/2/24 12:26:17]

112,175,550

7.08%

6

Kyber

72,542,621

4.58%

7

Bancor

49,131,359

3.10%

8

Synthetix

38,255,532

2.41%

9

Oasis

21,233,961

1.34%

10

IDEX

20,107,307

1.27%

11

Goosis

15,581,093

0.98%

12

Loopring

4,185,720

0.26%

13

DDEX

3,260,665

0.21%

UNI突破17美元關口 日內漲幅為5.93%:火幣全球站數據顯示,UNI短線上漲,突破17美元關口,現報17.0122美元,日內漲幅達到5.93%,行情波動較大,請做好風險控制。[2021/7/18 1:00:21]

合計

1,585,208,606

100%

來源:標準共識、DuneAnalytics

市場定位

Uniswap目前是建立在以太坊網絡上的去中心化加密貨幣交易所,允許用戶直接使用其協議交易加密資產。

Uniswap區別于火幣、OKEx等中心化交易所,其將做市商自動化,用既定算法替代人工報價,不僅去掉了中心化的撮合與清結算,還消除了交易中的做市商。

做市商不同于普通的交易人員,他們是風險中性的,一手持有代幣,一手持有現金。在訂單薄模式下,會同時發布買單和賣單,中間為差價。

做市商是流動性的來源,高流動性市場需要做市商也反過來會吸引規模化的做市商參與。

每個人都可以加入流動性池子,只需要將指定的兩種資產存入即可,系統通過的模型得出資產價格。

產品介紹

Uniswap作為當前交易額最大的去中心化交易所,其最大的特色是使用了恒定乘積做市商模型。該模型算法,最早來自ETH創始人Vitalik的論文:《Improvingfrontrunningresistanceofx*y=kmarketmakers》。

恒定乘積做市商模型公式非常的簡單:x*y=k。令交易的兩虛擬貨幣為X和Y,各自數量為x和y,兩貨幣數量的乘積x*y恒等于k,k值是由第一筆注入的流動性所決定。

因此,用?x數量的X幣來購買Y幣所能得到的數量?y、或是為了購買?y需要付出的?x數量,依照此公式進行計算:(x+?x)(y-?y)=k,而交易的價格就是兩幣量?x和?y的比。

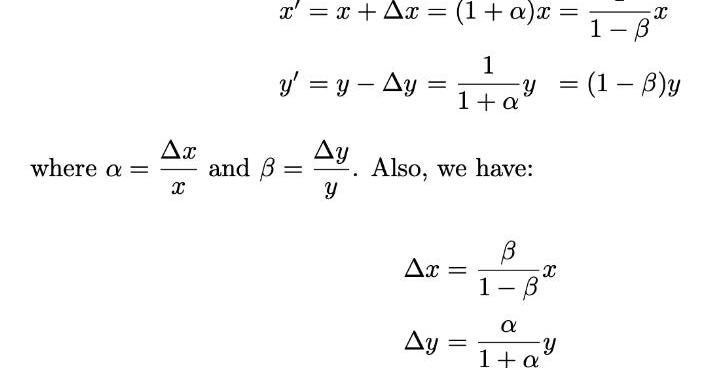

以下公式用α=?x/x和β=?y/y來表示?x和?y及XY兩幣在交易發生后的新均衡數量:

OKEx:網傳UNI空投系謠言:據OKEx官方微博消息,根據用戶反饋,近期有不法分子造謠UNI即將與OKEx進行空投,對此OKEx鄭重聲明,OKEx未與該項目方有任何接觸,請廣大用戶謹慎鑒別,避免造成個人損失,OKEx空投信息請以公告為準。 ????[2020/11/29 22:28:04]

融資/估值情況

2019年4月,Uniswap完成種子輪融資,融資金額約100萬美元,投資方為投資機構Paradigm,如果按照20%的稀釋額度測算,預期估值約500萬美元。

2020年8月7日,Uniswap創始人HaydenAdams在官網發文宣布正式獲得由a16z牽頭的1100萬美元A輪融資,其他投資者還包括USV、Paradigm、VersionOne、Variant、ParafiCapital、SVAngel和A.Capital。如果按照8%-15%的稀釋額度測算,預期估值約1.5億美元。

表二:Uniswap歷史融資情況

來源:標準共識、公開資料

代幣情況

Uniswap至今還未發行平臺代幣。

競爭對手分析

目前在去中心化交易所賽道,主要的項目約為13個,如果按照交易類型分類,則可以主要分為兩大類:兌換池和訂單簿。

兌換池類型的去中心化交易所主要是采用自動做市商制度,交易用戶直接按照當前價格進行幣種兌換,以Uniswap為代表。

而訂單簿類去中心化交易所采取的交易機制類似于OKEx等傳統中心化交易所,買賣雙方通過掛單撮合成交,以0x、IDEX等項目為代表。

表三:去中心化交易所項目基本情況統計

詐騙分子在YouTube上發布Uniswap創始人虛假直播以騙取加密貨幣:Uniswap創始人Hayden Adams發推警示稱,YouTube上有詐騙者利用Adams相關短片剪輯做成直播節目,試圖騙取用戶的加密貨幣,觀看者數量已達到12.5萬。[2020/9/20]

去中心化交易所

交易類型

近一周交易用戶

近一周交易額

交易額占比

Uniswap

兌換池

3,924

730,485,917

46.08%

Curve

兌換池

851

275,746,150

17.39%

dYdX

訂單簿

379

129,795,004

8.19%

0x

訂單簿

1,069

112,707,727

7.11%

Balancer

兌換池

63

112,175,550

7.08%

Kyber

兌換池

5,384

72,542,621

4.58%

Bancor

兌換池

1,106

49,131,359

3.10%

Synthetix

訂單簿

580

38,255,532

2.41%

Oasis

訂單簿

81

21,233,961

1.34%

IDEX

訂單簿

5,040

20,107,307

1.27%

Goosis

訂單簿

1,655

15,581,093

0.98%

Loopring

訂單簿

224

4,185,720

0.26%

DDEX

訂單簿

41

3,260,665

0.21%

來源:標準共識、DuneAnalytics

通過上述對比,Uniswap目前在成交金額方面暫時遙遙領先,占據了整個市場約50%的市場份額,其他去中心化交易所數據暫時無法與Uniswap相抗衡。

而在交易用戶數量方面,過去一周Uniswap的用戶數量為3,924個,少于Kyber的5,384、IDEX的5,040,在所有的去中心化交易所中排名第三,這說明Uniswap的人均交易金額要高于Kyber和IDEX。

社群治理

社交平臺熱度

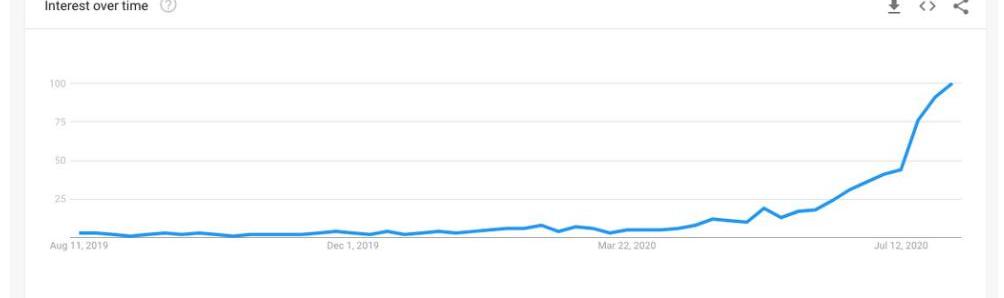

從谷歌指數來看,Uniswap的搜索熱度自2020年3月開始,出現了顯著增長,排名前三的主要搜索地區為中國、圣赫勒拿群島、新加坡。

圖二:Uniswap的谷歌搜索趨勢

來源:谷歌趨勢

從其他社交平臺粉絲數量來看,項目粉絲數量較多,平臺上的粉絲互動也較為活躍。

表四:Uniswap的社區平臺粉絲數量

主要社交平臺

粉絲數量

鏈接

3.3萬

https://twitter.com/UniswapProtocol

Discord

6,392個

https://discord.com/invite/XErMcTq

2.9K

https://www.reddit.com/r/UniSwap/

來源:標準共識、公開信息

活躍用戶變化情況

自2018年10月上線以來,Uniswap的用戶數量呈現指數級增長,截止目前合計約14萬用戶,每月用戶數量的復合增長率約34%。

圖三:Uniswap的用戶總數量歷史表現

來源:DuneAnalytics

相關風險

經營風險

當前Uniswap的流動性池總金額為227,049,095美元,其中前五大交易對流動性池子金額為91,711,239美元,占整體金額的40.39%。其中最大的流動性交易對為ETH-AMPL,其流動性金額合計為33,346,110美金,占整體比為14.69%。

表五:Uniswap平臺上前五交易對流動性池金額

前五大交易對

流動池金額

整體占比

ETH-AMPL

33,346,110

14.69%

ETH-USDT

20,030,908

8.82%

USDC-ETH

19,114,186

8.42%

DAI-ETH

10,855,422

4.78%

USDC-USDT

8,364,613

3.68%

合計

91,711,239

40.39%

來源:標準共識、Uniswap

ETH-AMPL交易對過去7天的交易金額為96,115,657美金,占Uniswap過去7天交易額的13.16%。所以Uniswap上的交易量嚴重依賴少數頭部項目,如果頭部項目的交易額以及流動性做市出現下跌,會對整個平臺的交易總金額產生極大影響。

法律風險

當前Uniswap并不需要對用戶進行KYC/AML審核,也沒有對平臺上交易的項目代幣進行審核,所以會出現大量的詐騙項目,讓用戶產生巨大損失。根據DeFi門戶網站DefiPrime的統計,有大量項目方偽造知名項目的代幣在Uniswap上進行交易,比如在2020年7月有用戶用價值450美元左右的2枚WETH代幣換取了13,504枚假冒的Uniswap平臺幣,讓用戶承受巨大損失。所以此類大量詐騙項目的發生,會使得Uniswap團隊承受較大的潛在法律風險。

Tags:UNIUniswapSWAP中心化交易所Atlantis Universe Moneyuniswap幣SokuSwapdefi去中心化交易所下載

來源: 鏈捕手 作者:龔荃宇 加密資產托管市場的利好 7月下旬,美國貨幣監理署在一封公開信中表示,其管轄范圍內的銀行現已獲準提供加密資產托管服務.

1900/1/1 0:00:00轉自:騰訊新聞 編者按:作者:黃奇帆。 如何構建完整的內需體系 形成國內國際雙循環新格局站在世界百年未有之大變局的歷史關口,展望“十四五”,構建完整的內需體系、加快形成國內國際雙循環相互促進新格.

1900/1/1 0:00:00作者/?LongHashMaggieFu/Rui數據可視化?/?LongHashXinheYu 來源/LongHash 在2020年,PoS增發系公鏈成為了市場最熱門的話題之一.

1900/1/1 0:00:00在俄羅斯總統弗拉基米爾·普京簽署了該國首部加密貨幣法案之后,俄羅斯最大的銀行Sberbank正在考慮發行與俄羅斯盧布掛鉤的穩定幣.

1900/1/1 0:00:007月的大部分時間,比特幣價格可謂平淡無奇,繼續在9000到9500美元間震蕩,但是在7月最后幾天,比特幣卻緊隨暴漲的ETH之后,突然發力連破10000、11000美元兩大關口.

1900/1/1 0:00:00在求職招聘的網站上輸入「區塊鏈」,全國有上百家企業都在招人,月薪起步價在2萬元居多。除了BATJ這類傳統互聯網巨頭外,中國建設銀行、中信銀行等傳統銀行業也加入了區塊鏈人才儲備的需求端.

1900/1/1 0:00:00