BTC/HKD+1.2%

BTC/HKD+1.2% ETH/HKD+1.01%

ETH/HKD+1.01% LTC/HKD+0.19%

LTC/HKD+0.19% ADA/HKD+0.27%

ADA/HKD+0.27% SOL/HKD+1.94%

SOL/HKD+1.94% XRP/HKD-0.15%

XRP/HKD-0.15%本文來源:加密谷

作者:IvanonTech,翻譯:Liam

Curve是一個去中心化的交易所,旨在實現高效的穩定幣交易。它和Uniswap一樣使用了流動性池,它是非托管的,并獎勵流動性提供者。然而,由于Curve只專注于穩定幣,所以它的使用成本較低。

Curvevs.Uniswap

穩定幣在Curve上可以直接進行對價交易。這也是它和Uniswap最顯著的區別之一。如果你想在Uniswap上進行一對穩定幣之間的交易,必須發生兩筆交易。

1.1號穩定幣被交易為Ethereum(ETH)。

2.ETH被交易為2號穩定幣。

所以對于交易者,這將會產生雙倍的交易費用。對于流動性提供者來說,Curve有著類似Uniswap的優勢,但不會受到"暫時性損失"程度的影響。這是因為Curve只在穩定幣之間進行交易,而Uniswap則直接對ETH進行交易。而ETH的波動性會對Uniswap的流動性提供者造成暫時性損失。

換句話說,如果ETH的價格偏離了提供流動性時的價位,你就可能會有虧損。在這種情況下,直接持有ETH才是最好的。然如果ETH的價格回到最初的入市點,這個損失就會消失。這就是為什么它被稱為暫時性損失而不是"永久性"損失。

ZG.COM獲“2020年度最佳品牌增長交易平臺”稱號:據官方消息,11月6日,ZG.COM應邀出席由耳朵財經主辦的“EBTC·2020未來洞見者大會”,并獲得“2020年度最佳品牌增長交易平臺”獎項。

ZG.COM市場總監Charles指出,牛市尚處于初期階段,隨著華爾街資本進一步入場,未來將會有更多的傳統資本、企業配置比特幣等加密資產。[2020/11/7 11:55:31]

流動性提供者在Curve上沒有這個問題,因為穩定幣不會像ETH那樣波動。這就是為什么有人稱Curve是"為穩定幣打造的更好的Uniswap"。

穩定幣

特別是隨著流動性挖礦的推出,穩定幣在現在的去中心化金融中扮演著重要的角色。現在人們對穩定幣之間的交易有了更大的需求,而這恰好就是Curve發揮作用的地方。

當然,你仍然可以在流行的中心化交易所或DEX上交易穩定幣,但你會支付更高的費用和滑點。Curve比這些方式更有優勢,你可以在穩定幣對之間快速交易,而且費用更低。

流動性提供者如何賺錢

流動性池是保留在智能合約中的代幣池。它們是由提供代幣的流動性供應者創建的。Curve通過不同的方式去獎勵這些供應者。

交易費:每次用戶在他們的平臺上交換穩定幣時,流動性提供者都會賺取費用。Curve的所有池子都能從交易費中賺取利息。

利息:部分資金池提供借貸利息。

激勵措施:部分池子還提供獎勵。

觀點:抵押借貸的最佳意義是“雪中送碳”:據幣格BigONE官方消息,幣格 BigONE 于 5 月 15 日 14:00 舉辦了主題為“幣格 BigONE 與您一起創造 2020”的新品線上發布會。

?發布會第二個圓桌論壇主題為“創優——借貸為誰而生?”,本圓桌由嗶嗶 News、小龜說創始人小龜主持,幣印礦池聯合創始人朱砝、火星云礦總裁商思林、貝寶金融 CEO 楊舟、嘉楠區塊鏈首席分析師 Kube Wu 擔任嘉賓參與了討論。

幾位嘉賓為大家解讀了數字資產抵押借貸功能的利弊,認為抵押借貸的背后是負債和杠桿,大家應該合理利用抵押借貸這個工具,所以不管是用戶還是交易所,都要做好對杠桿的把控,降低風險。除此之外,幾位嘉賓還針對挖礦現狀做了分析,火星云礦總裁商思林認為,未來一到兩年都處于豐水/電期,挖礦進入門檻相對較低,而挖礦也是學習和認識比特幣的好方式。

幣格 BigONE 已經上線 B2C 借貸功能,按日計息,隨借隨還,提前還款不收取手續費。幣格 BigONE 不只有數字資產安全。[2020/5/15]

獎金:通過向份額較低的流動性池提供特定的代幣,可以獲得存款獎勵。當你提款時,這也是同樣的道理。如果你提取了某個穩定幣,而這個穩定幣在池子里占比過高,你也可以賺取獎金。

這里有一個簡單的例子來說明流動性池的工作原理:

比方說,池子里一開始就有等量的兩種穩定幣,1000個美元幣,1000個Tether。

所以當一個交易者進來,用100個USDT換取了100個USDC。現在池子里有1100個USDT和900個USDC。然后,另一個交易者進來,用300USDT換取300USDC。現在池子里的資金比重就會開始傾斜,有1,400USDT,但只有600USDC。如果流動性池的目標是維持平衡,那么智能合約中就會采用一個激勵機制,讓交易者提供更多的USDC,買入更多的USDT來恢復平衡。

現場 | 金色財經頒發“2019最佳數據服務機構 ”獎 共10家企業獲獎:2019年12月27日,由金色財經主辦的“與時共創”頒獎盛典在京舉行。金色財經“與時共創”對2019年最具創新力的Staking礦池進行評選,經評委的評選,非小號,MyToken,AICoin,BTC.com,Tokenview,幣印,DappOnline,BlockTrending,DAPPX,幣看 十家企業獲“2019最佳數據服務機構”獎項。

本次活動邀請到國內外百余家知名區塊鏈企業、300多名行業領袖、眾多產業上下游服務機構代表等業界知名人士共同見證此次頒獎盛典。金色財經“與時共創”活動邀請到40余名資深行業專家作為專業評選團,結合網絡投票進行綜合評審,通過不同的獎項,對各個企業對實現賦能實體創新引領行業未來發展的努力進行表彰,實現與時代共同探索區塊鏈,共創行業美好藍圖。[2019/12/27]

Curve的流動性池

目前,Curve有七個流動資金池。前四個是借貸協議。也就是說,如果你參與了,你不僅可以從交易費中賺錢,還可以從借貸中賺錢。這四個池子在借貸利率高的時候表現較好,但它們的風險層數較多。

其中有兩個池子提供激勵機制。它們不是借貸池。還有兩個代幣化的比特幣池。

無論你選擇哪個池子,你都會從交易費中賺取利息。接下來讓我們更仔細地看看每個池子和它們提供的穩定幣。

Compound(cDAI,cUSDC)

這是Curve上時間最長的池子,由Compound的原生代幣前面加上字母"c"注明。這個池子里的穩定幣只會在Compound協議上被借出。

動態 | CertiK獲OKEx最佳安全審計伙伴獎:在剛剛閉幕的2018OKEx產業共贏大會上,CertiK榮獲最佳安全審計伙伴獎項。CertiK是美國形式化驗證公司,專注于以深度規范技術(DeepSpec)驗證智能合約安全,提供安全審計服務。目前,CertiK已成為多家交易所指定代碼審計機構并達成戰略合作關系,并對數十家區塊鏈項目完成了嚴格的代碼審計服務。[2018/7/23]

1.PAX(ycDAI,ycUSDC,ycUSDT,PAX)

2.Y(yDAI,yUSDC,yUSDT,yTUSD)

3.Y池通常提供更好的回報,因此本質上風險也更大。這是因為你將會接入其他各種可能存在漏洞的協議。

4.BUSD(yDAI,yUSDC,yUSDT,yBUSD)

5.sUSD(DAI,USDC,USDT,sUSD)

6.sUSD是一個較新的池子,是表現最好的池子之一。因為它獲得了Synthetix和REN的激勵。這是一個非借貸池,你用SNX賺取sUSD的獎勵。

7.ren(renBTC,wBTC)

8.ren池提供了兩個版本的基于以太坊的比特幣-renBTC和wBTC。renBTC是去中心化的,相對較新。這個池子里的年化收益往往比較低,因為基于以太坊的比特幣出現的時間很短,交易量還沒有那么高。

9.sBTC(renBTC,wBTC,sBTC)

10.這也是一個非借貸池。注意,sBTC是比特幣的合成版本。這個池子提供了最佳的比特幣回報,但也伴隨著更多的風險。

選擇合適的流動性池

區塊鏈旅游業應用的四大最佳場景:旅游的人都會面臨一大堆不方便的事情,比如長長的安全檢查排隊,找出身份證件隨時準備好,以及由于超額預訂而被要求自愿放棄座位。即使正在制定旅行安排,我們也會面臨著無止盡的問題。而區塊鏈將顛覆旅游業,四大最佳應用場景為:1、身份管理;2、智能合約;3、防止欺詐;4、超額預訂。[2018/3/17]

提供流動性是有風險的。如果你決定成為Curve上的流動性提供者,你要將自己的風險承受能力與選擇的資金池相匹配。池中代幣的比例將決定您的存款將如何分配。

比方說,你選擇了一個池子,穩定幣的比例是這樣的:USDT20%,USDC20%,DAI50%,TUSD10%.那如果你準備存入1000個穩定幣,那將會被按照如下比例分配:

200USDT,200USDC,500DAI,和10TUSD.

同樣,選擇一個有你感到放心的代幣類型的池是很重要的。這是因為無論你存入哪種穩定幣,你都會接觸到(被自動分配到)池中的每一種代幣。

獎勵池

總而言之,對于一個穩定幣來說,匯率忽上忽下并不是好事。在1:1與美元掛鉤的情況下,哪怕是0.97美元這樣幾分錢的偏差,在交易者眼里看來都是很糟糕的。所以,流動性池是讓穩定幣保持掛鉤的好方法。

sUSD

這就是為什么sUSD和sBTC池會有激勵機制。Synthetix和Ren(在撰寫本文時)給予流動性提供者獎勵。這些獎勵是交易和借貸費用之外的額外獎勵。

CurvePool的風險和獎勵

再次回顧一下,獎勵是來自交易費、利息、獎勵和獎金。每當Curve上發生一筆交易,流動性提供者都會在他們之間分得一小筆費用。交易費用取決于交易量。因此,如果你是一個流動性提供者,你可以在高交易量和高波動性的日子里看到高年收益率。同樣,由于收益率在Curve上波動,某天的年收益率也可能很低。

由于你要承擔與池內代幣相關的所有風險,所以你可以通過分散供應來減輕一些風險。換句話說,你可以為所有的池子提供流動性,而不是只為一個池子提供流動性。只是要知道,這樣的策略會導致gas和滑點費用的增加,而且智能合約數量會增加從而帶來更多的風險。

比特幣池

獎勵:你可以只賺取交易費。在以太坊上的比特幣產生更大的交易量之前,年化收益率可能會更低。其中sBTC是表現較好的產品之一。

風險:Curve和iEarn的智能合約問題已經有被報道過。wBTC、renBTC和Synthetix也存在系統性問題。

yPools

獎勵:這是一個和sUSD一樣表現較好的池。

風險:使用yToken的池使用了iEarn協議。yToken提供者需要監控iEarn去降低風險。

使用yToken的池子使用iEarn協議。yToken提供者需要監控iEarn以降低風險。

cPools

風險:cToken提供者需要關注Compound的情況。

sUSD池?

獎勵:由于激勵措施,這是表現最好的一個池。

風險:Curve有智能合約問題,穩定幣和Synthetix也存在一些系統性問題。你需要監控Synthetix的情況。Translatedwithwww.DeepL.com/Translator(freeversion)

賺錢的流動性供應商

在確定盈利潛力時,不要忘了把支付gas費用和滑點的成本考慮進去。Curve與外部項目整合。由于流動資金被分配在多個池子里,可能會導致較高的gas成本。另外,根據代幣的不同,有時也會有很高的滑點。

另外,如果你喜歡通過頻繁更換池子去追求高收益,但你很可能會對Curve不滿意。因為你需要保持你的代幣供應足夠長的一段時間,來確保收益能超過相關的gas費用和滑點成本。

治理代幣CRV和YFI

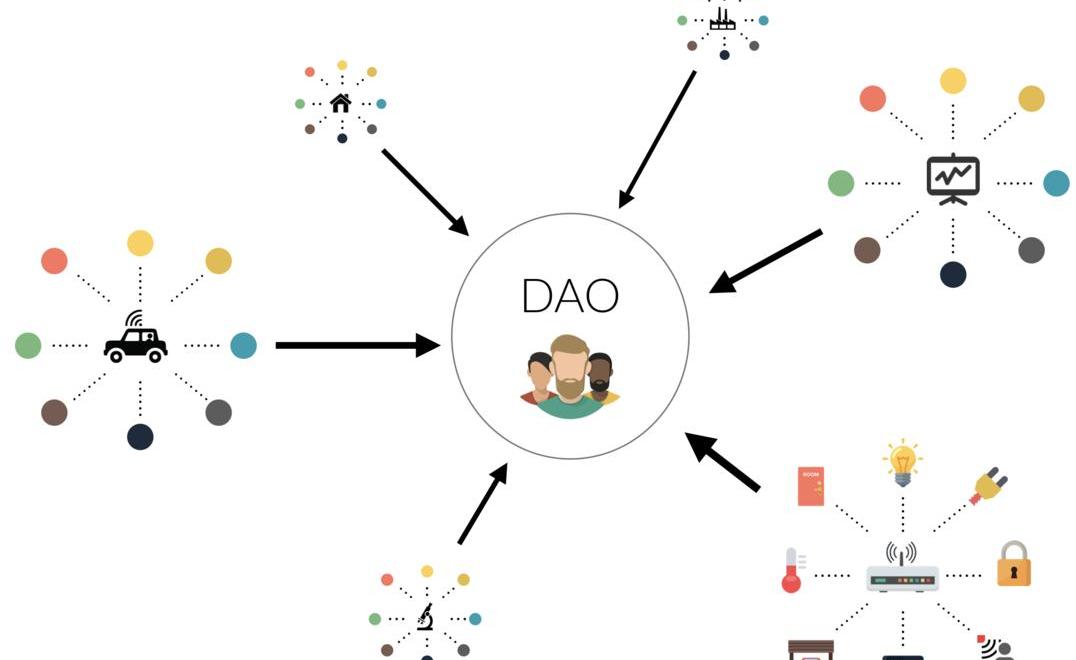

Curve將向DAO過渡。

去中心化自治組織(DecentralizedAutonomousOrganization)

此外,CRV將成為它的治理代幣,有著價值累積和投票機制的功能。但這并不會有首次代幣發行。相反,流動性提供者可以根據他們提供的金額以CRV的形式獲得獎勵。

最初的發行量將從每天約200萬CRV開始。所有的供應量將按以下方式進行分配:

61%給流動性提供者

31%給股東

5%用作可銷毀的儲備

3%給員工

YFI將成為iEarn收益率聚合器的治理代幣。YFI將允許其持有者進行決策以及從iEarn生態系統中賺取費用。但

該代幣本身并不具備價值。

YFI的質押合約與Mintr的工作原理相同。雖然YFI和CRV都是治理代幣,但YFI將作為yPool的獎勵。所以,如果你為yPool提供了流動性,你可以在發行合約的界面中質押你的流動性提供者代幣(liquidityprovidertokens)去賺取YFI。

Curve在DeFi中的地位

DeFi的一大優點是它的設計。它的工作原理就像樂高積木一樣,強大的新協議一直在不斷組合。而Curve已經被證明是最優秀的集成平臺之一。但是集成度的提高可能會導致風險的增加,因為當你進入這個集成平臺時,還會接觸到更多的協議。換句話說,如果你希望在Curve上成功地提供流動性,你還需要了解它集成的其他各種平臺。

好消息是,這提到的協議都經過了大量的檢測。而且Curve池已經持有并轉移了數百萬的資金,目前還沒有黑客成功地從中獲利。當然,在這么多錢的情況下,黑客肯定沒有放棄嘗試。

對Curve金融的總結

Curve的交易似乎足夠安全,因為是在單筆交易中進行的。但流動性提供者可能面臨更高的風險。TrailofBits對Curve的智能合約進行了審計,但這并不意味著安全審計可以消除所有得風險。漏洞仍然可能以接口錯誤的形式潛伏在智能合約中。而常見的釣魚攻擊無疑還會困擾著用戶。如果你想使用Curve,要確保將真正的curve.fi或beta.curve.fi網站加入書簽,而不是隨便地點進一個電子郵件中的鏈接。

學習DeFi解決方案的最好方式就是去使用它們。這并不是一個金融理財建議,但如果你想學習,是可以去嘗試一些不同的協議的。Curve有點難以掌握,所以在學習的時候最好只試驗少量的代幣。你最不想做的事情就是一開始就貪婪地過度使用。不管你是否聽從這個警告,但要記住無論在何時交易,都需要保持警惕。這是很重要的一條規則,尤其是在使用像Curve這樣更高級的協議時。別到時因為貪婪而后悔莫及。

你只需保證在線時間超過50%即可盈利你在運行自己的驗證者節點時,首先要意識到的是,你這樣做是有助于網絡安全性的,而且你無需過度擔心正常運行時間.

1900/1/1 0:00:00作者:比推特約撰稿人ClaireWuIDO,是繼ICO和IEO之后又一個風靡幣圈的創新。IDO的意思是InitialDecentralizedFinanceOffering.?DeFi在2020.

1900/1/1 0:00:00作為首支主動接受SEC監管的加密數字貨幣基金,灰度的舉動備受關注。尤其今年年初以來,灰度旗下的比特幣信托(GBTC)表格10生效,開始按照SEC標準進行信息披露,管理規模不斷創新高,灰度這頭“巨.

1900/1/1 0:00:00看看以下這些情況: 人們有時候會因為政府用GDP的5%去支持某個公共項目或某個特定產業而感到不滿,但政府為增強產權而導致更大規模的資本再分配時,這些人并不會說什么.

1900/1/1 0:00:001920年7月24日,當天早晨的《波士頓郵報》頭版,一句黑色粗體字分外惹人注意,「3個月讓錢翻一倍!」一戰剛剛結束,經濟一片混亂,這一句標語讓波士頓市民激動不已.

1900/1/1 0:00:00本文原發于“彩云區塊鏈” 作者:cncoin 最近在AI領域出了一件比較轟動的新聞,就是一個名為OpenAI團隊做了GPT-3的AI模型,使用1750億參數,投喂了45T的數據.

1900/1/1 0:00:00