BTC/HKD-0.03%

BTC/HKD-0.03% ETH/HKD-0.23%

ETH/HKD-0.23% LTC/HKD-1.13%

LTC/HKD-1.13% ADA/HKD-1.67%

ADA/HKD-1.67% SOL/HKD-2.14%

SOL/HKD-2.14% XRP/HKD-0.75%

XRP/HKD-0.75%本文由太和觀察原創,授權金色財經首發。

The main purpose of the following artical is to clarify the mechanism of how synthetix works, understand how synthetix ecology reflect value and looks into how synthetix might be in the future.

本文我們力求還原Synthetix的實現機理;理解清楚Synthetix生態的價值呈現;以及展望Synthetix的未來愿景。

概覽:?

Synthetix 是一家在以太坊鏈上做合成資產的項目,與其他 Wrapped 合成資產在實現邏輯上有很大不同,Synthetix 上合成的“S資產”不需要質押基礎資產,“S資產”直接根據預言機報價在鏈上生成 。

Synthetix 這種“軟錨定”的合成資產方式為可以打通傳統金融市場與數字貨幣市場,為生態的繁榮打下了基礎。

Synthetix可以解決更多目前以太坊鏈上的問題,豐富以太坊DeFi。

在Synthetix 系統里,生成合成資產(“ S資產”)的風險敞口并不需要平臺去持有基礎資產,而是所有的人通過質押SNX獲得sUSD,用你獲得的sUSD在 Synthetix Exchange購買任何合成資產(“ S資產”),而S資產是由鏈上直接生成,價格是由實時預言機決定的,并不是由市場買賣決定,這一機制使得Synthetix在大額交易的時候沒有滑點,并且可以交易傳統金融市場里的大宗、外匯和股票。

百度Apollo首發 “Apollo 001”系列紀念數字藏品:金色財經報道,據百度Apollo智能駕駛官方公眾號,百度Apollo全網首發首款 “Apollo 001”系列紀念數字藏品,以百度汽車機器人為主體形象,每款對應一個百度Apollo自動駕駛重要里程碑事件。據悉,該數字藏品將于2022年7月8日 09:55發布汽車機器人家族全家福空投款。[2022/7/7 1:58:19]

那么關鍵的問題是Synthetix如此實現合成資產的內在原理是怎么回事?又是如何保證這一系統持續運轉的?

這就要提到Synthetix系統中很重要的一個概念“債務池”,讓所有sUSD 持有者之間形成債務池,剝離平臺自身風險,也不會有清退機制。

當用戶將SNX抵押給Synthetix換取sUSD的時候,其實獲得的是質押SNX獲得一定量的USD本位債務,這個債務不收取任何利息,但是這個債務隨著所有“債務人”的債務總和而浮動,這就是“債務池”的概念。

為了清楚的介紹債務池是如何運作,債務本身是如何“浮動”的,我們先舉一個例子,這個例子也取自Synthetix白皮書。

步驟1:?Medio和Yan都從$ 50k sUSD開始。加起來等于總數網絡債務為10萬美元,其中Medio和Yan分別承擔了其中的50%。

LBANK藍貝殼于3月22日18:00首發 DORA,開放USDT交易:據官方公告,3月22日18:00,LBANK藍貝殼首發DORA(Dora Factory),開放USDT交易,現已開放充值。

資料顯示,Dora Factory 是基于波卡的 DAO 即服務基礎設施,基于 Substrate 的開放、可編程的鏈上治理協議平臺,為新一代去中心化組織和開發者提供二次方投票、曲線拍賣、Bounty 激勵、跨鏈資產管理等可插拔的治理功能。同時,開發者可以向這個 DAO 即服務平臺提交新的治理模塊,并獲得持續的激勵。[2021/3/22 19:07:06]

?步驟2:?Medio用他的$ 50k購買sBTC,而Yan繼續持有sUSD。

?步驟3:?BTC的價格上漲+ 50%,這意味著Medio的BTC現在值得$ 75k。$ 25k的利潤使網絡總債務增加到$ 125k。

?步驟4:?Medio和Yan仍然負責網絡總債務的50%,其中現在對應于他們每個人欠$ 62.5k。

當Medio的sBTC的價值頭寸凈額減去他的債務,可獲利$ 125,000。即使Yan的職位價值保持在$ 50k不變,即他所欠的債務增加了$ 12.5k,導致等值$ 12.5k的損失。

首發 | 螞蟻礦機S17性能曝光 采用全新散熱技術及全局優化定制方案:金色財經訊,日前,比特大陸即將發布的螞蟻礦機S17性能曝光。據螞蟻礦機S17產品經理朋友圈稱,新品將采用新一代散熱技術及全局優化定制方案。據了解,該散熱技術可能是指芯片的封裝技術,也有可能是機器的散熱結構設計。至于S17產品“全局優化定制”方案未有細節透露。有聲音評價,這或許是為決戰豐水期做出的準備。[2019/3/22]

*上圖為我們實驗賬戶有20.65sUSDT,實際承受的債務是24.24。

你可以說Synthetix 零和游戲,當“S資產”的交易者賺的錢不是憑空創造的,而需要所有s資產持有人共同承擔,這個設計起初會很難理解,但仔細理解就會發現有一種分布式邏輯框架下的“債務”概念的出現。

Synthetix 零和游戲那是因為如果所有的“S資產”只在Synthetix內部流通,它確實是一個零和系統,但是如果“S資產”已經可以在整個DeFi市場流通(比如現在),那么Synthetix系統就開始與外部系統鏈接,SNX持有人實際上變成了“S資產”的發行者,整個債務池會跟所有要跟池子交互的人“對賭”(例如,DeFi內需要購買sETH\sBTC\sBNB等等)。

*大家愿意相信S資產,那是因為任何s資產可以在Synthetix系統中,直接按照預言機的報價換取等值的sUSD

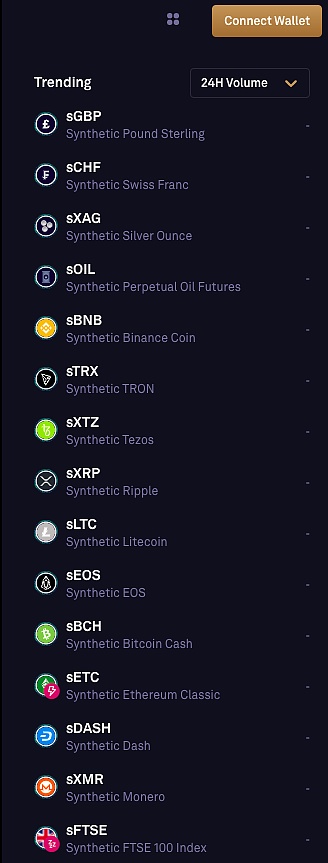

Synthetix合成資產與真實資產價格掛鉤,從而可以在鏈上合成多種傳統資產,例如,sSP500 與標普500股票指數掛鉤,sXAU與黃金掛鉤,通過錨定真實資產,合成資產模擬了真實資產的價格,方便人們直接在區塊鏈上進行交易。

金色首發 EOS超級節點競選投票率達6.49%:金色財經數據播報,截止北京時間6月13日15:50,EOS投票率達6.49%。EOS引力區和EOS佳能作為兩個來自中國的超級節點競選團隊暫居第五和第六名。其中EOS引力區的得票總數為903萬,占比2.96%;EOS佳能的得票總數為877萬,占比2.87%。此前異軍突起的EOSflytomars暫居第17位,得票總數為630萬,占比2.07%。目前躋身前30名的超級節點競選團隊中,有八個團隊來自中國。[2018/6/13]

僅是價格錨定形成“合成資產”的這種軟錨定的方式,使得Synthetix生態不只是跨鏈資產聚合、出圈、金融衍生等應用上都有眾多意義。

這里的錨定是一種軟錨定,用戶無法將sXAU兌換為黃金實物,也無法將sSP500兌換為真實的股票指數,本質上,合成資產只是價格錨定。

Synthetix 目前旗下共有三大產品線,分別是:

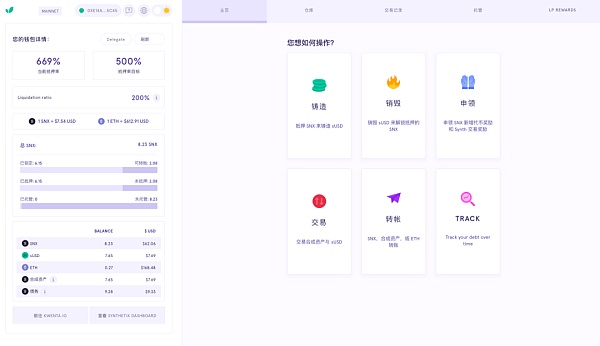

Mintr?:主要用戶合成資產的鑄造、銷毀等。

也就是“S資產”和 SNX代幣之間的交互橋梁

*Synthetix Mintr:SNX持有人可以在此平臺執行各種不同的操作,包括鑄造和銷毀SNX,管理抵押比率,Staking SNX等。

IMEOS首發 BM表示EOS合約具有整數溢出保護:據金色財經合作媒體IMEOS報道:近日ETH出現多個ERC20智能合約的處理溢出錯誤,BM在推特上發表評論:新的ETH契約Bug可能會破壞整個Token的供應,讓持有者留下無價值Token.這就算為什么代碼不能成為法律,隨即表示EOS erc合約不容易受到這種攻擊。而EOS官方群也有人表示擔憂EOS是否具有整數溢出保護?BM回應:有很多C ++模板類可以封裝類型并檢查溢出。[2018/4/25]

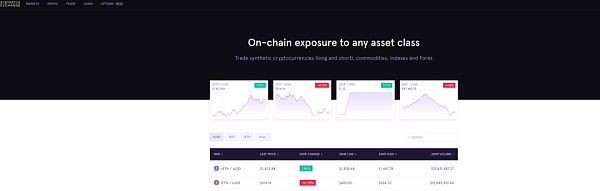

Synthetix.exchange:去中心化交易所,主要用于合成資產的交易。

加密貨幣,如 sBTC,sETH 等

反向加密貨幣,如 iBTC,iETH。拿 iBTC 舉例,當 BTC 的價格下降時,iBTC 的價格就會上升

除此之外, Synthetix 還構建了基于其自身協議的衍生品交易平,外匯、商品、加密貨幣和指數臺?Kwenta?:

? ? ?交易資產可以選擇:

1.法定貨幣,如 sUSD,sEUR 等

2.大宗商品,如合成金和合成銀,均以盎司為單位

*Kwenta是基于Synthetix協議的具有無限流動性的去中心化衍生品交易所, 上面有外匯、黃金、大宗等?

好的經濟模型是要激勵生態的參與者,并且要讓自己的生態成長給平臺通證賦能, 相對于其他平臺只是用獲利回購或者治理代幣來講,Synthetix在經濟模型的設計中SNX 至關重要。

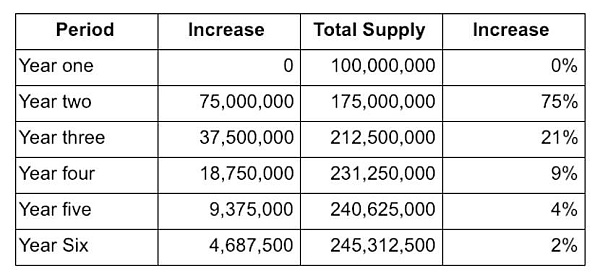

Synthetix的經濟模型也是增量縮減的增量模型,增量的SNX是用于獎勵SNX持有者鎖倉坐莊。

SNX 代幣持有者則可以透過抵押代幣的方式,為平臺提供流動性,獲得挖礦獎勵與交易手續費分紅。具體來說,用戶的操作必須質押 SNX 代幣,并鑄造 sUSD (該平臺專用的美元穩定幣)為平臺提供交易深度,參與者即可獲得挖礦獎勵(SNX)與交易手續費分紅。

生態的發展會強制反哺平臺代幣SNX。你要獲取獎勵和贖回資產有兩個要求,第一步是償還債務,第二部是質押率必須回到 500%(當前質押要求是500%)。這種模式本質上是對代幣價格的保護, SNX 價格下跌的時候,你合成的 sUSD 價值不變,但是 SNX 價格下跌會導致質押率低于 500%,為了獲得獎勵和贖回本金,必須去買 SNX 讓質押率重新達到 500% 要求,才可以贖回資產,模型明顯強調了生態反哺機制。

除此之外,Synthetix 為了讓質押物和合成物的深度不斷提升,加強 1:1 錨定,分別針對 Uniswap 和 Curve 的 “s資產”LP 池子給予了獎勵,激勵大家做市 sUSD、sETH 和 sBTC,可以說 Synthetix 是最早的流動性挖礦的先驅,Synthetix 經濟模型設計有很多創新之處。

更多的 S資產

由于synthetix是軟錨定的方式來實現資產上鏈交易,這種機制很適合增加更多的傳統金融的資產進來,甚至一些創新性的玩法資產(例如,美股ETF),諸如 S&P500 指數以及諸如 APPL 和 TSLA 這樣的股票。

這樣做的意義就會很大很大,讓Synthetix成為加密世界通往傳統金融市場的橋梁,擴大世界上的人接觸金融市場的門檻,例如,印度尼西亞的一家零售貿易商可以在不使用標普500指數的情況下進行交易。

除此之外,由于價格錨定的方式還可以給資產加杠桿,生成杠桿資產。

S資產的可組合性,讓去中心化資管成為可能

先像一個問題,如果你想在當前ETH生態中做一個去中心化基金的項目,你會怎么做?

你想做多UNI的同時,做空BNB,順便還想做空XRP,這些資產都不在ETH鏈上,但是要做到鏈上所有權歸用戶,做到鏈上可查,基金操作透明。

我就想過這個問題,當時一個朋友想做一款這樣的應用市場,讓所有人都可以發行自己認可的指數或者資產組合,在充分的市場競爭下,一定會產生非常有趣和高效的資產組合。

但做這件事的第一步,就是要做合成資產,把任何資產的價格都可以搬到鏈上來,Synthetix完美解決。

現在鏈上資管,只有“機槍池”,只有“流動性”挖礦,Synthetix的做的事情讓去中心化資管的事情得以落地。

是真的落地,已經可以使用了,Synthetix旗下的dHedge就是做這件事的。

3.更高級訂單類型

當前版本的 Synthetix.Exchange 僅支持市價訂單,這限制了交易所的可用性。高級訂單引擎將能夠支持限價,止損,止損限制甚至冰山委托等高級訂單類型。Synthetix將使用中繼網絡來處理高級訂單。要達到和中心化交易所一樣的功能,高級訂單類型是非常關鍵的。

?除此之外,Synthetix上的S資產交換是在鏈上直接生成的,可以說具有無限的流動性,因為它不需要使買方和賣方匹配。最近Curve就和Synthetix合作推出了大額跨資產Swap交易就是利用了這一機制。

Synthetix合成資產大大的拓寬了了目前DeFi的邊界以及豐富了DeFi的應用場景,為DeFi生態的下一步繁榮提供了肥沃的土壤,甚至成為加密金融通往傳統金融的關鍵窗口。

稚嫩的DeFi內循環迫切需要嫁接傳統金融產品,Synthetix合成資產的邏輯讓鏈上投資外匯,各種股票、股票指數,看跌/看漲期權,期貨,甚至包括保險都成為可能。

作為金融樂高積木,DeFi之間無限的排列組合不斷的豐富著這個生態,Synthetix虛擬合成資產作為交易的橋梁,將進一步加快2021 DeFi發展的腳步,期待更多的創新發生。

作者:太和研究員 Calvin

Tags:THESynthetixTIXETICatheon GamingiBTC (Synthetix)MTIX價格Marketing Samurai

日前,前美國商品期貨交易委員會(CFTC)主席、加密專家Gary Gensler確認當選美國證券交易委員會(SEC)主席.

1900/1/1 0:00:00狗狗幣(Dogecoin)是流行的社區活躍型加密貨幣,在暴漲10倍之后,在1月28日創下了歷史新高。讓我們一起細數一下狗狗幣歷史暴漲時刻.

1900/1/1 0:00:00據外媒報道,Visa可能會在其支付網絡中添加加密貨幣。作為全球最大的信用卡支付公司之一,Visa透露正和錢包、交易所等進行合作以提供加密貨幣購買渠道、并在區塊鏈上處理數字貨幣.

1900/1/1 0:00:00當游戲玩家們的趁手兵器——顯卡,突然用來改變金融世界,游戲娛樂需求遭到掙錢原始沖動的正面硬剛,而這場爭奪戰,甚至已升級到了搶高端筆記本電腦的新地步!加密貨幣的大漲,帶動了礦機產業鏈的持續火熱.

1900/1/1 0:00:00經歷過17年牛市的人基本上都知道比特幣的大小區塊之爭,當時雖然紐約大會和香港大會基本上確定了比特幣的擴容措施,但是然而在segwit之后,仍然有很多人對比特幣的未來感到迷茫.

1900/1/1 0:00:00截至2月3日17時,QKL123行情顯示,以太坊突破1500美金,24小時最高達到1568.42美金,近30天內漲幅超過60%,近三個月漲幅超過300%.

1900/1/1 0:00:00