BTC/HKD+3.65%

BTC/HKD+3.65% ETH/HKD+4.14%

ETH/HKD+4.14% LTC/HKD+3.83%

LTC/HKD+3.83% ADA/HKD+4.54%

ADA/HKD+4.54% SOL/HKD+3.81%

SOL/HKD+3.81% XRP/HKD+3.28%

XRP/HKD+3.28%來源:小吒閑談

DeFi,已成為以太坊網絡應用的核心驅動因素之一,也是2020年下半年的一大熱點。

在《熱門的DeFi,還可以吃上一口嗎?怎么下嘴呢?》一文中,關于DeFi豐富的生態體系進行了劃分,從用途上分類,DeFi可以分為3個類別:

1、抵押借貸

2、去中心化交易所

3、衍生品

在這一輪流動性挖礦熱潮中,三個分類都有爆款,抵押借貸的COMP,去中心化交易所的BAL,衍生品的OKS都火爆了,同時,也都推動了DeFi的發展。

本文來梳理一下DeFi衍生品項目及特點。

ApeCoin發起提案擬成立一個多語言信息中心:金色財經報道,ApeCoin發起新提案AIP-232,旨在構建一個涵蓋Yuga Labs社區的多語言信息中心,為快速拓展Ape生態系統聚合信息傳播和社區參與,及時提供有關生態系統內最新更新、數據和活動的可訪問信息,不僅將作為信息來源,還將作為社區成員聯系和協作的平臺,提供新聞文章、NFT 市場的重要統計數據、ApeCoin價格圖表和活動頁面。據悉該提案投票窗口將于美國東部時間4月19日結束,當前棄權票比例60.85%,反對票35.8%,贊成票3.35%。[2023/4/16 14:06:33]

一、關于抵押借貸和DEX的回顧

關于DeFi抵押借貸,可參考《DeFi借貸知多少,竟然還能無抵押貸款,空手套白狼》和《DeFi中COMP雖耀眼,可最妖的要屬LEND,都漲了800%》,梳理了抵押借貸模式,以及抵押借貸三劍客:Maker、Compound、Aave。

OKEx正式上線1INCH 并實行一個月免手續費交易:12月25日,OKEx官方公告稱正式上線1INCH,具體上線安排如下:

1INCH充值: 12月25日8:00(HKT);1INCH提現: 12月25日14:00(HKT);1INCH/USDT、1INCH/BTC、1INCH/ETH的市場交易:平臺在用戶充值數量符合開通交易的情況下,第一時間上線交易。

同時,所有1INCH交易對將在一個月內實行0手續費優惠,0手續費交易區的交易量不計入您的交易量等級計算。據了解,OKEx還推出了充值交易,瓜分3萬美金1Inch的活動。

公開資料顯示,1INCH是一個分散式交易所聚合器,可從各種交易所獲取流動性,并能夠將單個交易拆分為多個DEX,通過與各個DEX服務提供商集成來優化并自定義用戶交易,使得1inch用戶能夠獲得最優的交易方案。[2020/12/25 16:27:14]

關于DeFi去中心化交易所,可參考《強將手下無弱兵,COMP能火,DEX就沒機會嗎?》和《COMP正嗨時,REN開始騷動,幣安火幣地址新增1700萬REN代幣,注意了》,梳理了DeFi模式下的去中心化交易所的業務模式,以及盈利能力。

BM:夢想一個社區自治的獨立平行經濟體:近期,BM 發推表示:

“我有一個夢想,會有一個社區利用一種替代貨幣從舊勢力中獲得自由。十年過去了,可現在所有人都還在用美元計算收益,我們還沒有建立一個自我維持的平行經濟。

一種數字貨幣的價值取決于當你的城市所在地發生大規模暴亂時,這種數字貨幣的購買力。其只不過是社區的一種信仰,與技術無關。

現在沒有人在真的使用數字貨幣,大多數都是在投機。政府的稅法征收是最大的挑戰之一。”[2020/8/4]

下面說衍生品,主要分為兩個方面,一是衍生品的產品類目,二是衍生產品的邏輯。

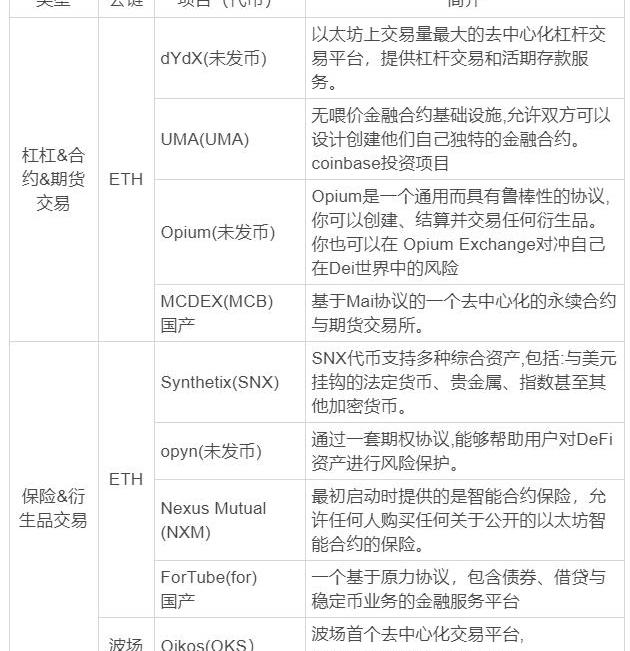

二、衍生品,2個平臺9款應用,涉及資產合成、交易和保險

關于DeFi的衍生品,根據Debank、defiprime等數據,統計了下面9款產品,主要分布在以太坊鏈上,如下圖。

動態 | LocalBitcoins:比特幣不會對一個國家的經濟主權構成威脅:針對提問“像比特幣這樣的加密貨幣真的會對一個國家的經濟主權構成威脅嗎”,比特幣點對點交易平臺LocalBitcoins表示,比特幣的擴張潛力反而增強了其成為一種可行的無國界貨幣的愿景。“比特幣和加密貨幣總體上還沒有以與政府發行貨幣相同的方式被使用,在我們看來,認為它們作為合作而不是平行或競爭的經濟生態系統發揮作用更有用。比特幣有很大的擴張潛力,我們已經可以看到,它的實際使用案例正逐漸變得更加重要,這有助于將比特幣打造成一種可行的無國界貨幣。”(AMBCrypto)[2019/12/30]

對于上述衍生品項目,在細分可以看成衍生品交易、合成資產、保險三個類別。那么用DeFi來做,有什么優勢呢?下面來說一說。

聲音 | 孫宇晨:BTFS完成一個秘密項目,將要求其開源并與社區共享:孫宇晨今日發推稱,剛剛看到一個由BTFS開發人員完成的秘密項目。我將要求他們開源并與社區共享。這是一個革命性的內容共享概念。[2019/8/8]

三、DeFi的衍生品交易、合成資產和保險優勢

1、衍生品交易

在加密貨幣的衍生品交易所中,中心化交易所三強選手BitMEX,OKex和Binance幾乎壟斷了市場大部分交易量。

而DEX開啟衍生品交易,相比中心化交易所優勢與劣勢如下:

優勢:公開透明、開源、交易所并不控制你的資產。

劣勢:深度不足、效率低。

DEX與中心化交易所的區別點在于,DEX有不同的合規框架和結構,比如沒有地域阻擋,沒有KYC,產品可多元化,交易市場多元化。因此,未來想象空間、交易容量極大。

比如可以在DEX中,開發交易品種來做空納斯達克股指等。

如dYdX已經成為以太坊上交易量最大的去中心化杠桿交易平臺。

2、合成資產

合成資產主要是對某種資產的模擬。

在我們生活中,有很多模擬的行為。如足球模擬游戲中,可以把自己最喜歡的球員組合起來,你可以組成一支包括梅西、馬內等球員的球隊,而球員的數據來自于現實的表現,根據這些數據來決定你夢想球隊的最終成績。

合成資產是對原有資產的一種模擬表達,但并不是原有資產本身,它相當于是一種現有資產的“平行世界”,同時,它通過對現實資產的模擬表達,也是一種另類的現實資產上鏈方式。

可以合成股票,也可以合成法幣、黃金、BTC等資產。

為什么合成資產有需求?

合成資產的需求主要源于交易,通過模擬某種資產獲得該資產的風險敞口,從而獲得可能的賺取收益的機會。例如蘋果公司的股票并非所有國家的人都可以購買。但如果通過合成資產的方式,用戶可以通過購買蘋果公司股票的合成資產,而從獲得蘋果股票上漲的收益,當然也會承擔下跌的風險。

比如Synthetix,一個是基于以太坊的合成資產發行協議。支持合成資產包括法幣、加密貨幣、大宗商品。

法幣有:美元、歐元、日元

加密貨幣有:比特幣和以太坊,反向加密資產如iBTC,當BTC價格下跌,iBTC價格上漲;

大宗商品有:金和銀;

3、保險

DeFi的去中心化保險,有什么優勢呢?

1)提高效率,自動賠付。在傳統保險行業中,索賠往往是一件困難的事情,而借助區塊鏈不可篡改、強制自動執行的智能合約為傳統保險業務賦能,一旦滿足了雙方共同商定的條件,立即進行賠付。

2)降低成本,區塊鏈提高保險業務流程的效率和透明度,降低了保險公司、員工、用戶之間的信任成本,即在公司層面節省了管理成本,在用戶層面降低了保費成本。

3)降低門檻,區塊鏈無需許可的性質可能會為保險帶來新的用戶,沒有了繁瑣的程序可以吸引更多人使用。

DeFi的去中心化保險發展情況如何呢?

理想很美好,現實很殘酷,道路長遠。

去中心化保險從原生場景做起,即為DeFi生態服務,為DeFi產品和借貸場景提供保障服務,而鏈下世界里傳統保險行業提供的意外險、人壽險這類業務目前則相對涉及較少。

在幣圈里,幾種比較常見的攻擊有:私鑰被盜、交易所被攻擊、錢包被盜、智能合約出現漏洞被操縱等等,去中心化保險協議往往針對這些場景提供一些可供用戶使用的保險業務。如Opyn,通過一套期權協議,幫助用戶對DeFi資產進行風險保護。

如果說,DeFi是黑客的提款機,那么去中心化保險就是DeFi的守護神。

這就意味著,隨著DeFi產品的發展和鎖倉資產的增長,智能合約保險、交易所保險、錢包保險以及其他DeFi保險的需求會持續增加,那么保險可能會成為區塊鏈投資者關注的下一個焦點。

小結

在傳統金融中,衍生品是一個很大的市場,在加密世界里也會如此,比如中心化交易所里的杠桿、合約、期貨交易市場短短幾年發展,已經有了不少的市場規模。

那么隨著加密資產的發展,DeFi的衍生品市場也將越來越龐大,也就意味著衍生品項目的代幣也會有不少的增長空間。

作者:牛頓先生 對賀寶輝《中國創投集體踏空,DeFi開啟區塊鏈落地》一文的評價——朱嘉明 DeFi和“涌現性” 在科技與金融的結合或者融合中,存在金融科技化和科技金融化兩個并行的路線.

1900/1/1 0:00:00撰文:潘致雄 加密貨幣項目?代幣的分發方式?,是整個項目生態非常重要的一環。如果能設計一套合理的?代幣經濟模型?,激勵系統內的各種利益相關者,對項目發展而言將起到至關重要的作用.

1900/1/1 0:00:00在主流市場看漲的情況下,據報道的Coinbase在傳統股票市場上市的消息證明是及時的,與其他公司類似的公開上市一樣.

1900/1/1 0:00:00變更品牌名、宣布“日上鏈量”超1億次、發布軟硬一體機,這是螞蟻區塊鏈今天帶給大家的驚喜。 從螞蟻區塊鏈到螞蟻鏈 7月23日,螞蟻集團舉辦螞蟻區塊鏈品牌升級發布會,螞蟻集團董事長井賢棟向外界公布了.

1900/1/1 0:00:00在之前挖礦防坑指南的文章里,主要介紹了比特幣挖礦相關的坑。今天我們來介紹一下小礦幣挖礦的坑。入坑小礦幣挖礦的大多數礦工都是被小礦幣的高收益所吸引.

1900/1/1 0:00:00根據俄羅斯立法機構國家杜馬的官方記錄,金融市場委員會已于周二提議對“關于數字金融資產”(DFA)法案進行二讀。據悉,在俄羅斯的立法體系中,每一項法案在從草案到通過的整個發展過程中都要經過三讀.

1900/1/1 0:00:00