BTC/HKD-0.7%

BTC/HKD-0.7% ETH/HKD-2.44%

ETH/HKD-2.44% LTC/HKD-3.89%

LTC/HKD-3.89% ADA/HKD-2.73%

ADA/HKD-2.73% SOL/HKD-3.07%

SOL/HKD-3.07% XRP/HKD-2.27%

XRP/HKD-2.27%

文?|蔣海波

編輯|畢彤彤

出品|PANews

如果要用一個詞來形容6月份的DeFi市場,當屬“激流勇進”。

在剛過去的這一個月里,加密世界見證了Compound借款總量單月增長1869%;經歷了USDT流通市值首次突破100億美元;看到了總鎖倉量單月增長83.5%,接近19億美元。

DeFi可能正在經歷著最快的一段發展時期,PANews從數據分析來觀察DeFi世界中正在發生的一切,并嘗試預見未來的發展。

總鎖倉量上漲83.5%

總鎖倉量是衡量DeFi項目規模的一個指標,它包括了鎖定在各類項目中的各類資產。

6月份,以太坊網絡中的總鎖倉量由10.26億美元上升至18.82億美元,漲幅達到了83.5%。從下圖中可以看到,在6月15日Compound開始發放治理通證COMP之后,鎖倉量快速上升。6月底,鎖倉量經歷了一段時間的小幅波動之后,在7月份繼續上升,并在7月2日超過20億美元。

數據:Mechanism Capital聯創Andrew Kang將今日買入RNDT全部換成約72萬枚ARB:6月2日消息,據Lookonchain監測,Mechanism Capital 聯合創始人 Andrew Kang 將 4 小時前買入的 RNDT 全部換成 ARB,總計買入 723,311 枚 ARB(約 86.7 萬美元),均價 1.2 美元,隨后他將所有 ARB 存入 Radiant Capital。

此前報道,據 Spot On Chain 監測,Andrew Kang 于 6 月 2 日 11:52 將 100 萬枚 USDC 跨鏈至 Arbitrum,隨后將 105,754 USDC 兌換為 341,569 枚 RDNT,兌換單價為 0.309 美元,又將 97,268 枚 USDC 兌換為 312,235 枚 RDNT。[2023/6/2 11:54:54]

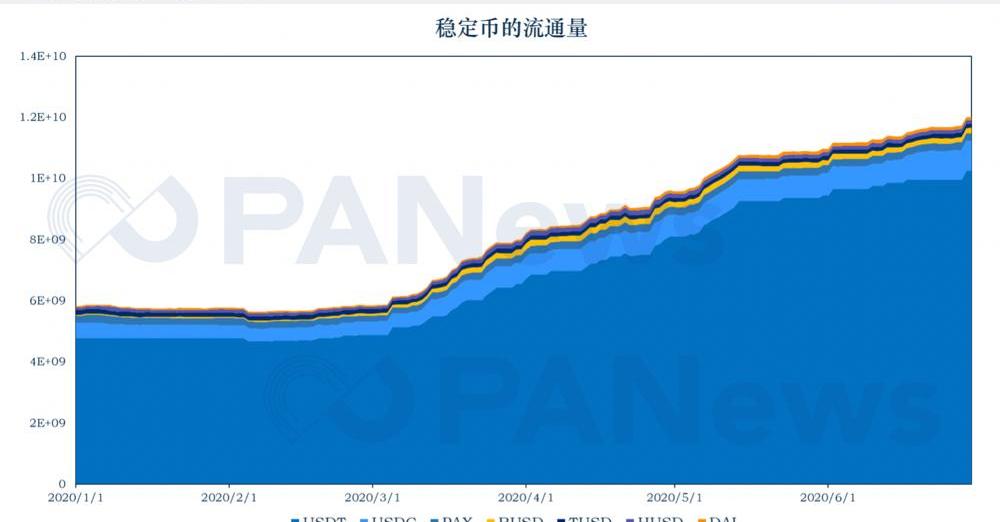

穩定幣:USDT市值破百億美元

穩定幣市場的總市值是一個總體上升的過程,并且從今年3月開始加速上升。

數據:StarkNet橋接用戶量突破30萬,逼近Optimism:金色財經報道,據Dune Analytics最新數據顯示,以太坊Layer 2網絡StarkNet橋接用戶量已突破30萬,本文撰寫時達到305,628個,橋接存儲總價值為37,805 ETH,按照當前價格計算約合7000萬美元。此外,StarkNet橋接用戶量正逼近Optimism,后者該指標的當前值為317,374個。[2023/4/9 13:53:37]

PANews對前7種穩定幣USDT、USDC、PAX、BUSD、TUSD、HUSD、DAI進行了分析。今年年初,穩定幣總市值為58.36億美元,6月初升至109.68億美元,6月底穩定幣總市值達到120.24美元。

6月份的穩定幣市場發生了一些“有紀念意義”的時刻。6月29日,隨著USDT在以太坊網絡中增發了3億美元,USDT的市值首次超過100億美元。除了USDT外,發展最快的是合規穩定幣USDC。6月份市值由7.31億美元升至9.86億美元,上升34.9%。6月24日,Algorand基金會宣布與Circle達成合作,將在Algorand鏈上發行USDC。今年3月,Tether已經提前一步在Algorand上發行了100萬USDT。

數據:以太坊橋TVL達到221.2億美元:金色財經報道,Dune Analytics數據顯示,以太坊橋當前TVL達到221.2億美元。其中鎖倉量最高的5個橋分別是Polygon Bridges(60.02億美元)、Avalanche Bridge(53.99億美元)、Ronin Bridge(46.72億美元)、Arbitrum Bridges(30.23億美元)、Fantom Anyswap Bridge(15.32億美元)。[2022/1/12 8:42:47]

抵押借貸增長134%

抵押借貸是DeFi最主要的一類應用。6月份,以太坊網絡中抵押借貸平臺的借貸余額由5.45億美元升至12.76億美元,上升134%。在6月份之前,Maker長期穩居抵押借貸平臺首位,而現在已經被Compound遠遠的甩在了身后。

6月初,Maker占據了借款量73.59%的份額,Compound的借款量只有Maker的15.26%。整個6月份,Compound的借款量從0.19億美元升至38.35億美元,上升1869%。

數據:儲存板塊中漲幅首位是LAMB上漲 35.63%:據 KingData 板塊龍頭實時監控,截止當前時間 24 小時漲幅前三的板塊分別是\"儲存板塊\"、\"匿名幣板塊\"、\"灰度板塊\"。其中儲存板塊中漲幅前三分別是 LAMB 上漲 35.63%、BTT 上漲1 7.45%、ANKR 上漲 14.64%。更多數據或KingData下載見原文鏈接。[2021/4/2 19:41:14]

Compound是最近發展較快的一個項目,甚至改變了DeFi市場的格局和玩法。Compound代幣COMP一共1000萬枚,其中的5004949枚COMP分配給用戶。此前,COMP的分配受給定資產賺取的利息金額的影響,而在6月底經過修改之后,COMP的分配僅取決于在Compound上存入或借出的美元資產的價值。

雖然PANews仍然堅定的看好DeFi的發展,但不得不說市場上存在泡沫,以Compound為例。首先,Compound的治理代幣COMP的權責極其不對等。持有COMP只享有Compound的治理權,而沒有Compound項目收益分配的權限。

數據:8月平臺幣平均上漲16.8%,KCS、BTMX和FTT漲幅前三:據ICO Analytics數據顯示:2020年8月,全球各大中心化交易所平臺幣大多呈現上漲趨勢,前10大平臺幣8月平均漲幅16.8%,其中庫幣平臺幣KCS以72%的漲幅位居第一,BitMax平臺幣BTMX和FTX平臺幣FTT分別以49%和23%的漲幅位列第二、三位。[2020/9/3]

從下圖中可以看到,截至6月30日,Compound的存款利率和借用利率之差極大,BAT的利差接近20%。本質上來講,Compound的項目方仍然依靠利息差維持項目的運行,但這些收益與COMP持幣人無關。另外,由于COMP的分配,在Compound項目中存在借入收益比存款收益高,借入利率越高收益越高的詭異情況。這種機制催生了大量的套利者,無法反應真實的需求。一旦由于借貸量上升或者COMP價格下跌,收益達不到套利者預期的時候,這些資金必然將從Compound中取出。

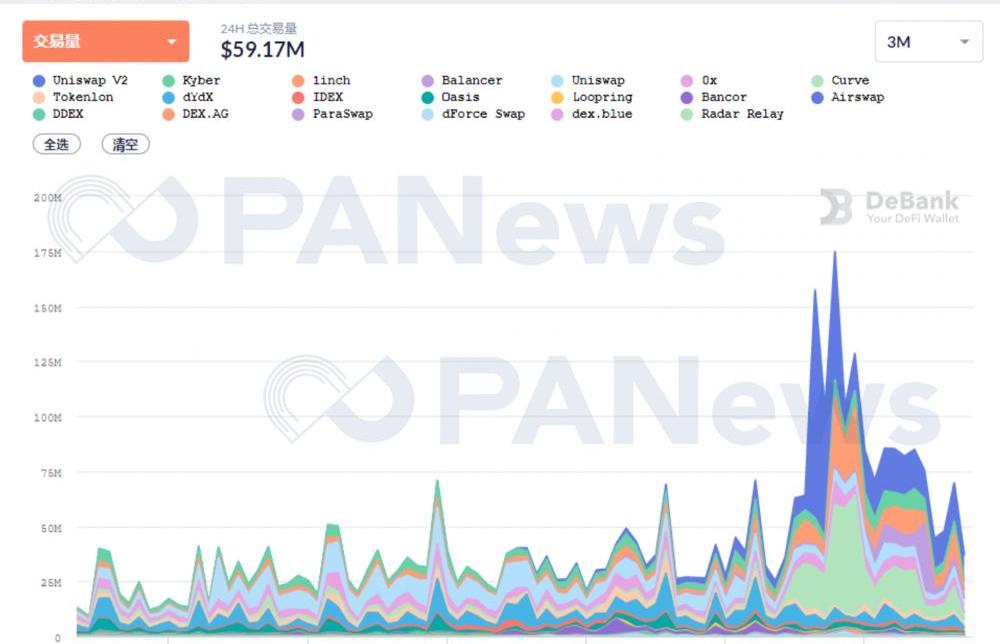

去中心化交易所在6月中迎來小高峰

就目前而言,加密貨幣的主要用途仍然是交易,雖然現在的交易市場仍然以中心化交易所為主,但去中心化交易所必然是未來發展的一個重要方向。

相比于抵押借貸市場而言,DEX的交易量在6月中旬達到高峰之后又迅速降溫。目前,DEX每天的交易量仍不足1億美元,而中心化交易所每天的交易量高達上千億美元。

在以太坊網絡中,UniswapV2的成交量居于首位,遠遠超出其它項目。從下圖中我們可以看到,24小時成交量前6個都屬于兌換池類型。這也反應出區塊鏈在金融領域的作用——區塊鏈正在改變傳統的交易、結算方式。雖然Loopring等訂單簿類型的DEX也很火,并且在技術上作出了突破,但24小時交易量不足100萬美元。

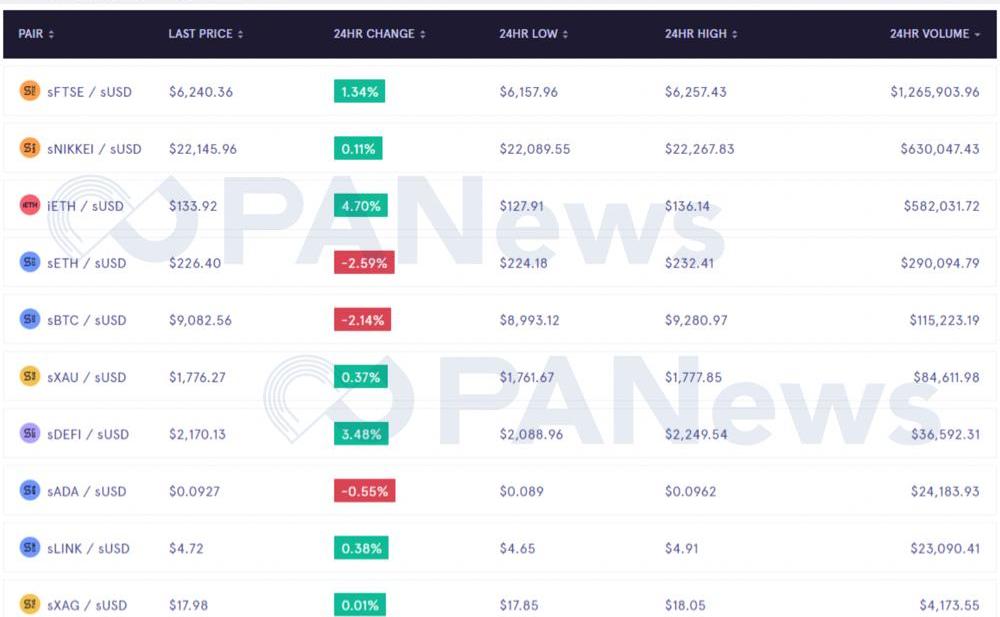

合成資產連創新高

合成資產Synthetix無疑是2019年表現最好的項目之一,全年SNX價格上漲2734%,并且抵押SNX可以獲得近100%的幣本位收益。這一輝煌成就在今年6月得到了延續。從去年年底到今年第一季度,SNX的價格曾從1.46美元跌至0.38美元,跌幅高達74%。但SNX的價格在6月份再創新高,截至目前仍在連續創出新高。

通過抵押SNX,可以生成合成資產,并在synthetix.exchange中與其它合成資產交易。合成資產不光包括了加密貨幣和反向加密貨幣,還包括大宗商品、外匯、指數。目前,與穩定幣相關的交易對中,成交量最大的合成資產正是sFTSE和sNIKKEI,甚至超越了一般去中心化交易所的總體成交量。

Synthetix是以太坊網絡中的一個合成資產交易協議,可以說Synthetix打開了一扇用加密貨幣合法的交易金融衍生品的大門。最近比較火的一個項目Oikos正是將Synthetix的想法移植到了Tron網絡中。

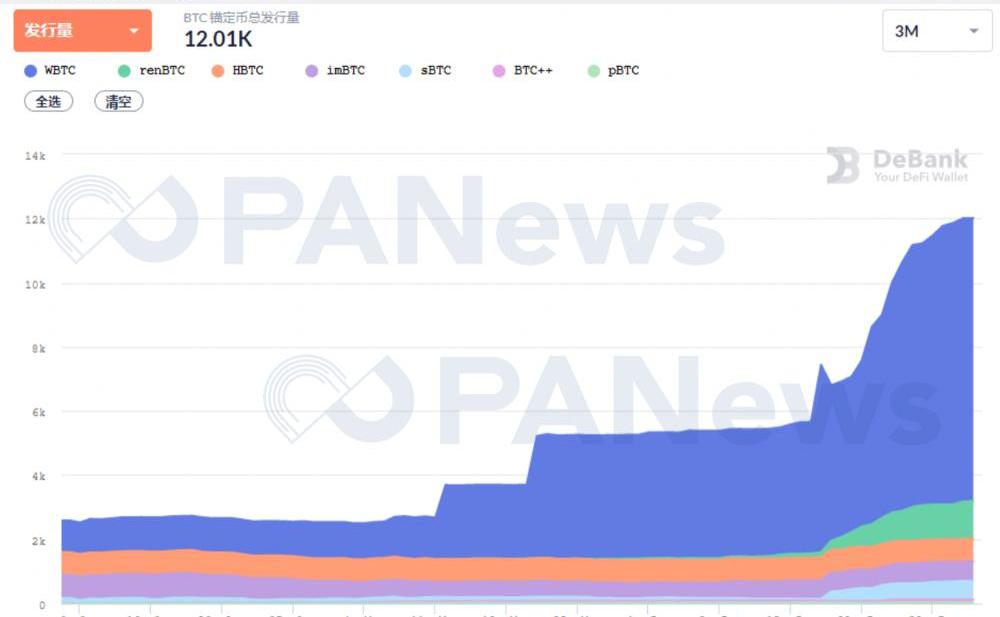

跨鏈資產WBTC數量增加了126%

DeFi的第一步需要有貨幣,而比特幣的千億美元市值正好可以為DeFi項目提供資產,這可以通過資產的跨鏈實現。從去年到今年初,跨鏈資產的發展一直處于不溫不火的狀態。在今年年初,比特幣的錨定幣還只有1110BTC,到6月底已經達到了11773BTC。

今年,跨鏈資產的發展首先是因為WBTC被MakerDAO列入抵押資產,之后Compound、Balancer、Curve等流動性挖礦吸引了更多的比特幣錨定幣,跨鏈資產也因此進入了黃金發展時期。

WBTC是發展最快,也是目前規模最大的比特幣錨定幣,由BitGo、KyberNetwork和Ren等區塊鏈項目聯合推出。5月初,WBTC的發行量只有1125枚,到6月底已經發展到了8690枚,6月份WBTC的數量增加了126%。

另一個值得注意的跨鏈資產renBTC,是由RenProtocol推出的一個無需信任的比特幣錨定幣。RenBTC的歷史只有一個多月,從5月底上線以來,到6月底規模已經達到了1082枚,位居比特幣錨定幣的第二位。

杠桿交易

雖然6月份杠桿交易的持倉同樣創下了新高,但并沒有向其它DeFi類項目一樣迎來爆發式的增長。以太坊網絡中的杠桿交易主要以dYdX為主,占據了總持倉量的97%。6月份,杠桿交易的持倉由2651萬美元增長到2836萬美元,上升6.98%。

總結

在各類DeFi項目中,現階段發展最快的是抵押借貸,其中以Compound為代表。為DeFi提供資產的跨鏈資產因為以太坊上的抵押需求也迎來的發展的黃金時期,今年上半年WBTC的規模增長了683%;僅僅上線一個多月的RenBTC,規模也達到了1082枚,RenBTC這種無需信任的模式必然將繼續高速發展,甚至成為未來的主流。

在去中心化交易所中,值得注意的是,成交量前6名的交易所均為兌換池類型,這改變了傳統金融的交易、結算模式,兌換池有資金需求,同樣涉及到流動性挖礦。穩定幣規模穩健增長,達到了120億美元,其中USDT的規模在6月份突破100億美元。

7月4日,由新加坡新躍社科大學、萬向區塊鏈實驗室及巴比特聯合發起的頂級區塊鏈線上峰會———2020中新區塊鏈領袖高峰論壇正式開幕。峰會主題為“四海一心,共贏未來”.

1900/1/1 0:00:00基于ETH的DeFi項目 抵押借貸 Maker:MakerDAO是以太坊上的去中心化自治組織和智能合約系統.

1900/1/1 0:00:00近日,比原鏈團隊上線了「MOV超導」兌換功能。用一句話概括,就是它實現了穩定幣低費率、低滑點的交易需求,同時還是一個“理財產品”.

1900/1/1 0:00:00寫在前面: 原文作者是SmartMoney創始人JonathanJoseph(JJ),在這篇文章中,他解釋了一個非常有趣的現象,即為什么所有金融科技風險投資公司都不關注DeFi.

1900/1/1 0:00:00作者按:有關有條件許可的擬議框架,是DFS為了鼓勵金融創新而在現行法案中找到的一條寬松路徑。但為了兼顧消費者利益保護和金融市場安全,要求有持牌企業為申請人提供服務和背書.

1900/1/1 0:00:00作者:MichaelAnderson 譯者:羅遠航 來源:區塊鏈前哨 DeFi行業從來不會因循守舊、固步自封。剛接觸DeFi的人們恐怕很難相信這個行業在短短一年多的時間里有了長足的增長和變化.

1900/1/1 0:00:00