BTC/HKD-3.84%

BTC/HKD-3.84% ETH/HKD-4.13%

ETH/HKD-4.13% LTC/HKD-2.6%

LTC/HKD-2.6% ADA/HKD-6.01%

ADA/HKD-6.01% SOL/HKD-8.15%

SOL/HKD-8.15% XRP/HKD-5.13%

XRP/HKD-5.13%自動化做市商的核心價值在于:通過算法創造了市場。

流動性挖礦的熱度持續高漲,在這篇文章里,會聊一聊DeFi生態中的一個重要部分:自動化做市商。如果用戶有閑置資金,如何通過自動化做市商平臺獲得收益?又有哪些風險存在?

談到自動化做市商,有三個項目繞不過去:Curve,Balancer以及Uniswap。DeFi如同是一棟大廈,而這類應用則是不可或缺的基礎設施的一部分。自動做市商的出現,讓中心化交易所的模式有了替代品,用戶跟用戶之間無需中間商托管資產,即可實現點對點的數字資產交易。

為了更好的了解自動化做市商起到了什么作用,我想有必要先了解一下背景:為什么我們需要自動化做市商?

如果你是DeFi的資深玩家,可以直接跳過去第一部分,從Uniswap的介紹開始閱讀即可。為了方便讀者閱讀,我們先花一點時間介紹下背景知識。

什么是自動做市商?

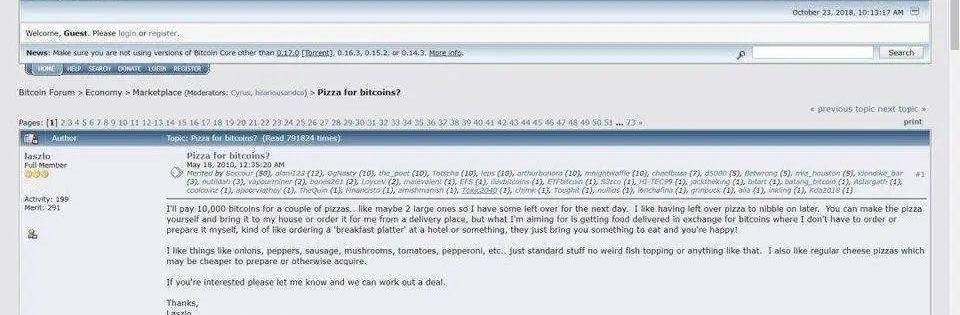

我們從比特幣歷史上最著名的一筆交易談起。

2010年5月,一個網名為拉斯洛的程序員,在比特幣論壇發帖稱:希望能夠用一萬枚比特幣換取兩份披薩。5月22日,Laszlo發帖稱,交易成功。這是比特幣歷史上第一次有記載的實物交易記錄。5月22日也因而被愛好者們確立為:“比特幣國際披薩日”。

讓我們仔細想一下這筆交易:當時人們是怎么做的呢?

起初,人們通過論壇交易數字資產

正如在披薩購買之中,用一萬個比特幣換披薩的這位程序員老兄,交易時候也得知曉:對方會不會收到比特幣就不聲不響消失跑路?比特幣早期,愛好者們在比特幣論壇和IRC上進行交易,他們想要衡量交易對象靠不靠譜、會不會卷走了幣玩消失,憑借的是在論壇之中的榮譽值。

律師:Taylor Swift出于“未注冊證券”擔憂,最終未與FTX簽署1億美元贊助協議:4月19日消息,著名歌手泰勒·斯威夫特(Taylor Swift)此前退出了FTX 1億美元的代言贊助協議。起訴其他名人推廣FTX的律師稱,她是唯一一個詢問未注冊證券相關事宜的人士。

據悉,一份最新提交的法庭動議顯示,涉及推廣FTX的集體訴訟的相關名人要求法院駁回此案,這些名人包括喜劇演員兼導演拉里·大衛(Larry David)、NFL球星湯姆·布雷迪(Tom Brady)、吉賽爾·邦辰(Gisele Bundchen)、NBA球星斯蒂芬·庫里(Stephen Curry)、烏多尼斯·哈斯勒姆(Udonis Haslem)、特雷弗·勞倫斯(Trevor Lawrence)、凱文·奧利里(Kevin O’Leary)、棒球明星大谷翔平(Shohei Ohtani)、大衛·奧爾蒂斯(David Ortiz)、網球明星大坂直美(Naomi Osaka)以及NBA金州勇士隊。[2023/4/19 14:13:57]

在點對點交易中,這方法很常用。在Craiglist和LocalBitcoins這類平臺中,賬號的年限,交易的頻率等指標是核心的組成部分。今天我們在OTC市場上也會看到,賬號成交筆數、賬號等級,也都是選擇OTC商家的重要因素。

不過,就算考慮了這些因素,也仍然存在問題:騙子也有可能通過多次交易贏得信任、積累聲譽、放長線釣大魚,然后騙一次大額的就跑路。這種風險,始終存在。

中心化交易所

后來交易所出現了。Coinbase和門頭溝交易所的出現,使得人們在交易中不再需要依賴信譽值選擇交易對象。然而,交易所的風險也隨之而來:用戶將資產托管在交易所中,交易所一旦出事,用戶的資產很可能血本無歸。正如在門頭溝事件中我們看到的,在中心化交易所中,參與者的風險仍然很高。

為什么自動做市商會出現?

Allbridge公布攻擊事件進展:若黑客歸還被盜資產,將向其提供白帽賞金:4月3日消息,跨鏈橋Allbridge在推特上發布關于黑客攻擊事件的進展:

1.我們對黑客事件的調查仍在繼續,目前正在與合作伙伴和執法部門合作,以查明黑客的身份。此外,我們還宣布了一筆白帽賞金以換取被盜資產返還;

2.流動性供應已經重新開放,并將持續到本周末。在此期間,LP將能夠從資金池中撤回其資產;

3.本周末,流動性池將關閉,我們將使用所有可用的工具來創建一個恢復池,以補償那些受攻擊影響的用戶;

4.如果這些資金被黑客歸還或被當局沒收,它們將被存入同一個基金。

5.與此同時,我們正在為受黑客攻擊影響的用戶準備一份提交表格,以供這些用戶分享有關損失的信息。

此前消息,4月2日,跨鏈橋Allbridge遭到黑客攻擊,損失約57萬美元(其中包括282,889 BUSD 和290,868 USDT)。

之后BNB Chain表示,通過鏈上分析已確定Allbridge攻擊者,正在協助Allbridge團隊進行資金回收。[2023/4/4 13:42:45]

后來,數字資產生態系統逐漸發展,更多的開發者創建了項目,發行代幣,而中心化交易所則成為了流動性的主要提供者。動輒索要一百萬美元上幣費的情況,并不罕見。除此之外,隨著NFT非同質化代幣等新型數字資產的出現,個人化代幣以及使用區塊鏈對其他資產進行代幣化的需要,也對區塊鏈基礎設施提出了更多的要求。如此種種,除了中心化的交易所之外,人們需要有更多的選項。

去中心化交易所、自動化做市商和資金流動池(LiquidPool)協議,恰好滿足了這類需要。通過智能合約,中心化交易所的角色可以被替代,用戶不必將資產托管在中心化交易所,就可以實現資金流通。

DEX和自動化做市商

去中心化交易所跟自動做市商這類平臺的不同之處在于,在去中心化交易所上,用戶仍然需要訂單簿,每一筆交易都需要用戶去為此出價競價,有對手方參與才能完成。而自動化做市商可以無需借助于訂單簿,通過算法方程式來決定資產的交易價格,充當用戶的交易對手方。

ETH最后活躍供應量5年至7年創8個月高點:金色財經報道,ETH最后活躍供應量5年至7年剛剛達到10,513,544.573ETH,創8個月高點。[2023/4/3 13:41:00]

DEX往往面臨啟動之初流動性不足的問題,而自動做市商平臺,則用算法方式,提供了交易流動深度。這意味著,資產的價格在自動做市商產品之中,只有當交易發生的時候,才會發生變動。更少受到外部的操縱。

對于以太坊等資產而言,仍然也在中心化交易所上架,有時候價格會跟交易所的價格有所不同。在這種情況下,會存在套利空間。套利者的參與,會消減價差,讓代幣價格回到正常水平。

對于提升流動性而言,自動做市商只要更少的資源即可實現。無需人工介入交易,只需要通過智能合約即可實現。

三個重要概念

想要弄清楚自動化做市商的機制,有三個重要概念我們需要明白:流通池、無常損失以及流動性挖礦。下面分別來了解下。

1.?流通池

在Uniswap這類項目中,項目為用戶提供了流動性深度,用戶可以在不同代幣之間進行交易。用戶將資產轉入平臺之中獲得收益,而在平臺中的總資產額度,就構成了流通池。

流通池中代幣總額越多,深度越好,大額交易帶來的影響也就更小,不至于因為一筆幾十萬美元的交易就讓價格產生大幅波動。DeFi今天面臨的最大批評在于,容易產生交易滑點,無法為大額數字資產交易提供安全支撐。交易滑點是這樣的一個概念:在買賣token時,期望的交易價格和實際支付的價格之間的差別,稱之為交易滑點。

2.無常損失(ImpermanentLoss)

用戶向平臺提供流動性,存在虧損風險,被稱為無常損失。由于自動化做市商(AMM)的設計機制,可能會導致在外部價格變化時,如果沒有套利者的介入,AMM平臺不會自動變動價格。而這時候,外部套利者會借助于平臺跟外部交易所之間的價差從中獲得利潤。而與此同時,為平臺提供流動性的用戶,卻遭受了損失。

一旦出現了這種情形,用戶就沒有動力去參與,因為原本他們希望獲得收益才參與其中,卻因為價差而虧損。這樣一來,他們原來可以通過中心化交易所獲得更大的利潤,卻因為在自動化做市商平臺提供流動性而虧了錢。

孫宇晨:將以15億美元收購瑞士信貸,并將其整合到Web 3.0世界:金色財經報道,區塊鏈平臺Tron創始人孫宇晨:將以15億美元收購瑞士信貸,并將其整合到Web 3.0世界。(金十)[2023/3/20 13:13:51]

3.?流動性挖礦

用戶將資產提供給市場,可以獲得平臺代幣作為獎勵。用戶承受了資產價格損失,也鎖定了代幣的流動性,但是獲得了收益。除了分享平臺的手續費跟利息之外,他們還可以將平臺獎勵的代幣出售,獲得更好的收益。

說到流動性挖礦,2018年時這種做法在亞洲的一些交易曾經很流行,但是很可惜,由于存在大量的拋售,這些平臺的代幣價格一落千丈。

接下來,我們對Uniswap、Curve以及Balancer這三個熱門項目加以了解,也順便談一下他們的用戶激勵模式。

Uniswap

Uniswap提供了即時兌換的方式,讓用戶可以在不同的代幣之間進行交易,無需對手方,交易可以立即成交。Uniswap的官網是:https://uniswap.exchange

我們先了解下實現機制。Uniswap采取的算法為固定乘積的方式:可以用方程式X*Y=K來表示。這里,K是個常數。

假設有這樣一個交易池,其中有50個以太坊,有1萬美元,而K的值恒定,為1萬。Y此處表示的是資產的價格。

假設X表示以太坊的供應量50,Y是ETH交易時的價格。

在這種情況下,Y?的價格會是10,000/50=200,因為K=?10000是個常數值。如果有人購買了以太坊,交易池子中的以太坊會減少,而美元的總量會增加。

假設用戶用200美元的價格,購買了2個以太坊。此時,X的值變為48,Y?的價格也會改變。由于K是常數,以太坊的價格需要變化。我們計算一下,此時的以太坊價格會變成10000/48=208元。

與此類似,在下一次交易中,如果有人決定賣出大量的以太坊,那么以太坊的供應量會增加。如果他通過Uniswap出售7個以太坊,那么總交易池中的以太坊數量會變成55個。Y的價格需要變動,才能反應新的供需關系。

FTX US前總裁正在為新的加密初創公司尋求資金:金色財經報道,兩位直接了解此事的人士透露,FTX US前總裁Brett Harrison正試圖為一家新的加密初創公司籌集資金,這家公司專注于為大投資者構建加密交易軟件。一位知情人士說,Harrison已經告訴至少一家風險投資公司,他打算以6000萬美元的估值籌集600萬美元,但細節仍有可能發生變化。此前消息,Brett Harrison于今年9月份宣布卸任FTX US總裁一職。(The Information)[2022/12/3 21:19:33]

由于K的值恒定為10000,我們計算新的價格,用10000/55,得到以太坊的最新價格為181美元。現在代幣池中的美元供應量就變成了10400-(7*181)=9133美元。

感謝你能夠耐心看完上面這一段。這種做法有一定的優勢,可以無需訂單簿,就能完成交易,而中心化交易所或者去中心化交易所,都需要依賴于訂單簿。

除此之外,在這類交易中其他交易者的訂單是看不到的,所以想要操控價格也更有難度。

不過這類做法也面臨挑戰:如果代幣流通池中以太坊跟美元的深度不夠,那么交易時價格會變動劇烈,這會讓Uniswap變得有風險。更重要的是,如果平臺交易深度不足時,有大額訂單交易,為平臺提供流動池的用戶可能會遇到資產損失。

在Uniswap上,類似UMA協議這樣的代幣可以直接在平臺上發行,因為通過?Uniswap的價格發現機制,能夠無需中心化交易所參與,就可以直接通過算法決定數字資產的價格。而Uniswap跟Curve之間的最主要差別在于交易資產的類型上。在Uniswap平臺上存在形形色色的資產,這會讓流動性變得分散,資產的價格發現過程可能變得低效。而在Curve平臺上,聚焦于穩定幣資產,價格會恒定在一美元左右。

Uniswap的激勵機制

迄今為止Uniswap并未發行平臺代幣。Uniswap針對每筆交易,會收取0.3%的手續費,這部分收益會分享給平臺的流動性提供者。當用戶取回在池子之中的代幣時,根據他們在資金池中他們對流動性的貢獻,可以分享平臺的手續費收益。不過這樣一來,存在一定的風險:對用戶的激勵完全依賴于平臺的交易量和交易規模。隨著幣價走熊,平臺的交易量下降,由于手續費收入降低,用戶的積極性就可能沒那么高,從而轉向其他可以獲得更高收益的平臺。

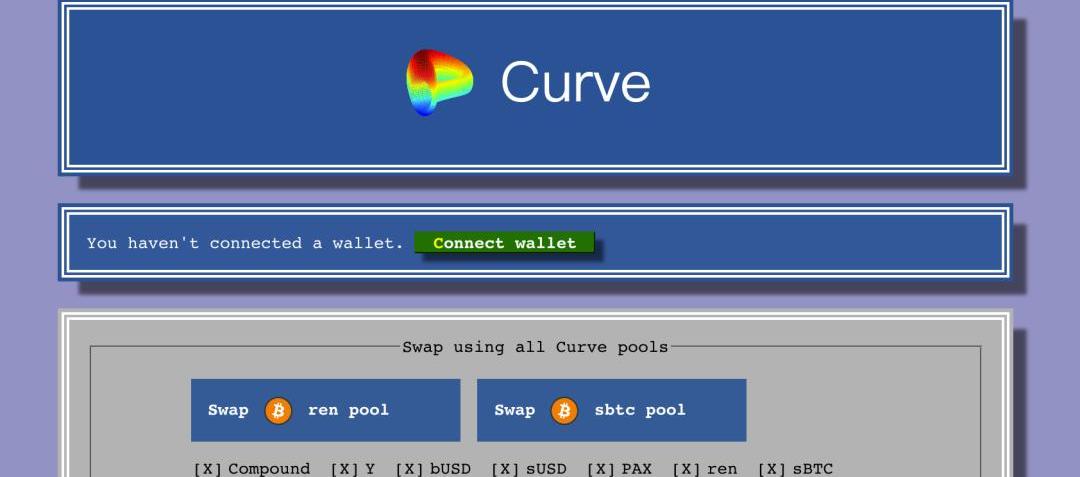

Curve.fi

Curve.fi的設計考慮是,讓用戶交易穩定資產,可以獲得平臺手續費,降低了價差損失的風險。用戶通過穩定幣為平臺增加流動性,可以交換不同的代幣,比如USD?的多個錨定幣:DAI、USDT、USDC。這些代幣的價格在1美元左右波動,價格變動帶來的資產損失風險更小,因為波動性低。

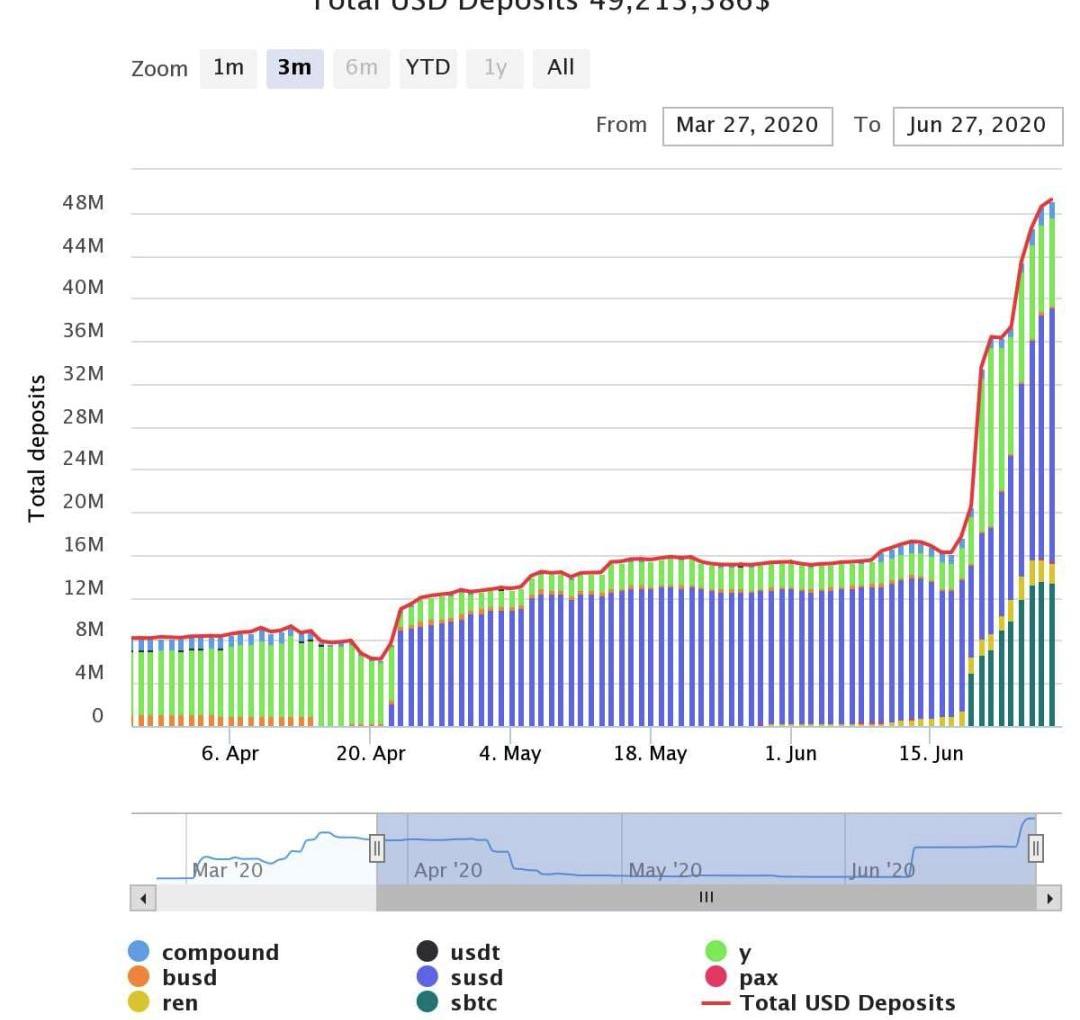

Curve可以吸收大額的交易,如數十萬美元的交易,交易滑點不會有大幅變動,因為流通池的規模夠大。更重要的是,由于主要聚焦于穩定幣,可以將流動性更聚焦在美元錨定資產上。

如你所見,交易量主要來自于穩定幣交易,以及最近對于比特幣的錨定幣。

Curve的激勵機制

Curve平臺的交易手續費為0.04%,手續費分配給平臺的流動性提供者。Curve上的閑置代幣也會變為錨定幣的方式CToken的方式,在Compound平臺上出賃,獲得收益。用戶可以獲得兩重收益:來自Compound平臺的基礎利潤,以及在Curve平臺上提供做市商流動性所得到的手續費收益。Curve也有發幣的計劃,不過截止到發文為止,還未施行。

Balancer

Balancer更有意思。

用戶可以將混合代幣提供給資金池。Balancer自己描述為ETF。Balancer使得個體能夠通過提供流動性給平臺,來獲得利潤。Balancer背后的共識略微復雜,在此不做詳述,不過我們可以看看基本的原理。

Balancer可以支持混合資產。這意味著有人會構建了一個資產組合,可以被系統吸收。根據Balancer的文檔,用戶最多可以在資產組合中加入八種資產。

Balancer允許自定義流通池的數額。這意味著如果有人持有X代幣,想要提供流動性給ETH,可以創建一個流通池,其中80%的代幣是X,20%的代幣是ETH。無需中心化交易所,就可以讓小幣種提供流動性機制更為容易。

Balancer的費用可以根據流動性提供者的供應量進行設置。范圍是0.0001%-10%.

Balancer的激勵機制

Balancer設計的激勵,來自于交易資金池提供的年化收益。所有的池中的費用會回到流動性提供者手中。這意味著參與者可以設定更高的手續費比例。如果資金池的手續費過高,用戶不想進行交易。因此,激勵用戶設置較低的手續費,獲得更多的代幣收益。

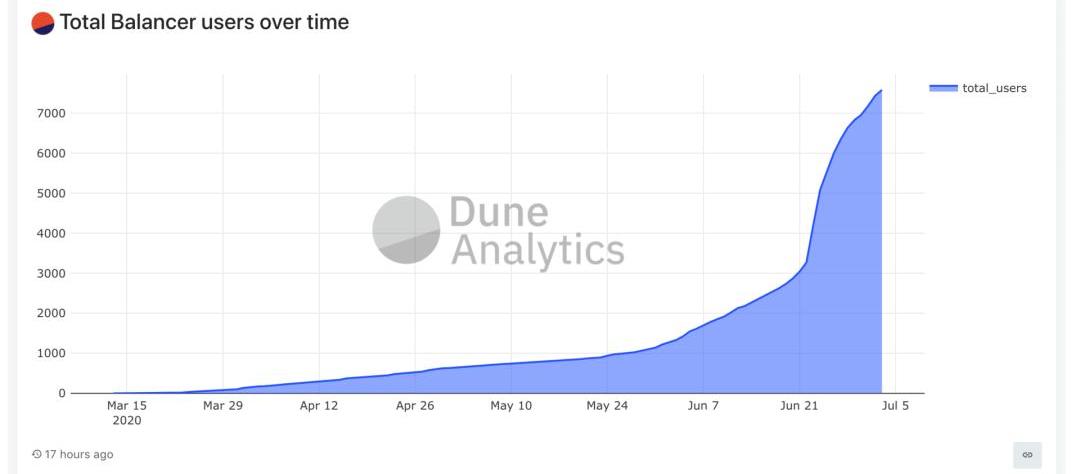

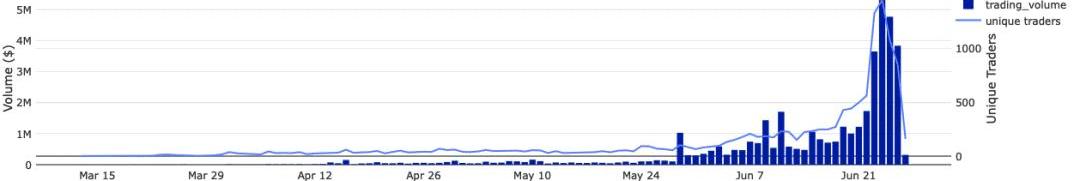

由于代幣激勵機制的加入,Balancer的交易者數量增加了20倍,從70人左右提升到1400人以上,由于代幣激勵機制的加入。Balancer總計交易額達到了4500萬美元。

Balancer最近也發布了代幣發行的計劃。總計數額為1億代幣,2500萬代幣分配給創始團隊和投資者。Balancer曾用0.6美元1個的價格融資了300萬美元。

Balancer代幣價格升高,用戶可以從這些代幣獲利,還能夠獲得來自提供資產的收益。正如在Compound之中我們看到的,只要平臺所獎勵給用戶代幣的價格保持高位,這對用戶就很有吸引力。

自動做市商的未來

過去幾年,自動化做市商漸漸完善,最近對去中心化治理的風,代幣激勵機制的加入,自動化做市商獲得了更多關注。

目前常見的模式是逐漸加入代幣,讓用戶自己對項目實現治理。目前Balancer代幣價格較高,這意味著考慮到風險因素之后,成為Balancer的LP仍然有利可圖。然而隨著幣價下跌,如果平臺的交易量不足以創建足夠的利潤,持續時間就難以為繼了。

如果趨勢無法持續,流動性提供者的激勵不足,就可能會離開平臺。當然有人也會有不同的看法。由于AMM平臺的激勵與個人在激勵池中所占的比例有關,所以隨著其他人的離開,余下參與者的收益會上漲。Balancer代幣回報的數額增加,也會讓LP留下來。

對許多已經成型的平臺如Uniswap而言,平臺的交易額夠大,足以產生持續的利潤。過去一周Uniswap平臺自己就產生了1.69億交易額。這意味著一周分配的手續費大概是57萬美元。

由于價格仍然保持高位,用戶會對平臺幣感興趣。換句話說,類似自動化做市商這類平臺,需要高額回報,以便讓治理代幣維持熱度。我認為這個模型比傳統的風投模型更好,因為沒有產生利潤的平臺可以早點死掉,不會像一些僵尸項目一樣維系多年,僵而不死。DeFi資產的流動性,意味著大量的流動性提供者可以將資產轉移到具有更高回報的平臺上。

我很期待DeFi領域的創新。你可以將多個代幣混合,只需要代碼和共識就可以運行一個市場,可以用多種方式使用。對于個人來說,個人代幣也可以在Balancer上交易。

在未來如果有人將IP知識產權合約代幣化,在類似Balancer等平臺上架,我不會驚訝。這些做法將中間人踢除,直接將發行者和發行市場聯系在一起,DeFi起到的作用,正如同Wordpress使得出版發行變得簡單,只需要點擊即可,將權力從傳統新聞媒體解放出來,賦權給個體博主。

有人會懷疑:這會被濫用么?當然可能。人們不得不承受損失的風險。但是如同創新會消減中介提升效率一樣,DeFi領域的新發展盡管有缺陷,卻會帶來更多的益處。對此我翹首以待,讓時間給出證明。

翻譯:荊凱。

原文:https://cipher.substack.com/p/an-introduction-to-automated-market

-END-

聲明:本文為作者獨立觀點,不代表區塊鏈研習社立場,亦不構成任何投資意見或建議,本文做了不改變原意的刪減。

Tags:NCECERBALANCPopit FinanceCERBERUS價格Outlet globalOrdinals Finance

2020年6月30日下午5:46,Beosin-OSINT威脅情報系統發現 VETH智能合約 遭受攻擊,被盜919299個VETH。成都鏈安·安全實驗室第一時間對本次事件進行跟蹤分析.

1900/1/1 0:00:00撰文:AdityaPalepu,衍生品合約去中心化交易所DerivaDEX聯合創始人兼CEO,高頻交易商DRW前算法交易員編譯:PerryWang資金費率是加密世界當前最走紅的交易產品——永續合.

1900/1/1 0:00:00DeFi屁股還沒坐熱,Filecoin這邊主網將在7月20日-8月20日之間啟動,盡管這是Filecoin的第N次跳票,但并不妨礙大家對它的追捧,因為錯過機會的代價要遠比錯誤的代價高得多.

1900/1/1 0:00:00作者:谷燕西 區塊鏈技術的最大價值是用技術的方式來保證多方合作的順利進行。它為此實現的方式是在通過鏈上多個節點的共識之后,把交易和相關信息永遠地以不可篡改的方式在鏈上記錄下來.

1900/1/1 0:00:007月5日上午9點,由杭州市余杭區政府指導,杭州未來科技城管委會、巴比特主辦的“2020杭州區塊鏈國際周”正式開幕。WBF交易所創始人BellaFang做了精彩的主題演講.

1900/1/1 0:00:00本文來源:IOSG,作者:Jocy&Bohan 導語 比特幣與傳統投資資產的弱相關性和其高收益使得其成為了加密貨幣二級市場絕對的明星,市值在近年來也不斷增加.

1900/1/1 0:00:00