BTC/HKD-4.19%

BTC/HKD-4.19% ETH/HKD-5.65%

ETH/HKD-5.65% LTC/HKD-4.17%

LTC/HKD-4.17% ADA/HKD-7.41%

ADA/HKD-7.41% SOL/HKD-11%

SOL/HKD-11% XRP/HKD-6.88%

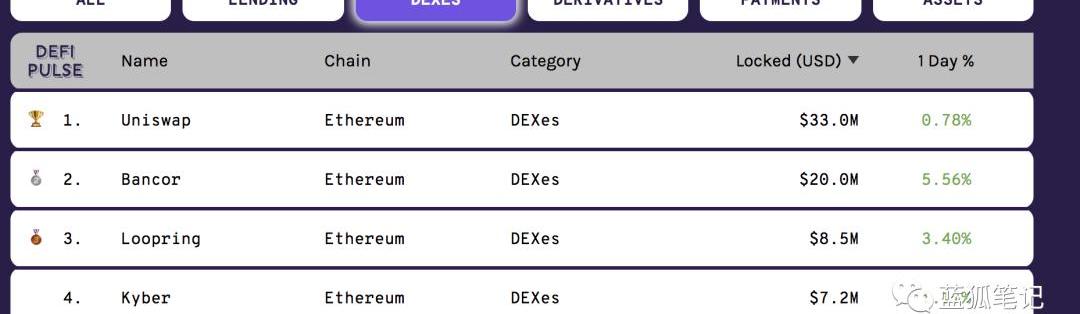

XRP/HKD-6.88%DeFi領域經過2019年的蓄力,2020年初步打開了局面,不管是借貸,還是DEX或衍生品領域,在鎖定資產量、借貸量、交易量、用戶量等方面都有了很大的提升。藍狐筆記在年初介紹過Kyber《

Kyber的淡出與起勢》,當時Kyber在市場上還相對低調,如今截止到藍狐筆記寫稿時Kyber市值超過2億美元,按Coinmarketcap的數據,其市值排名第40位。

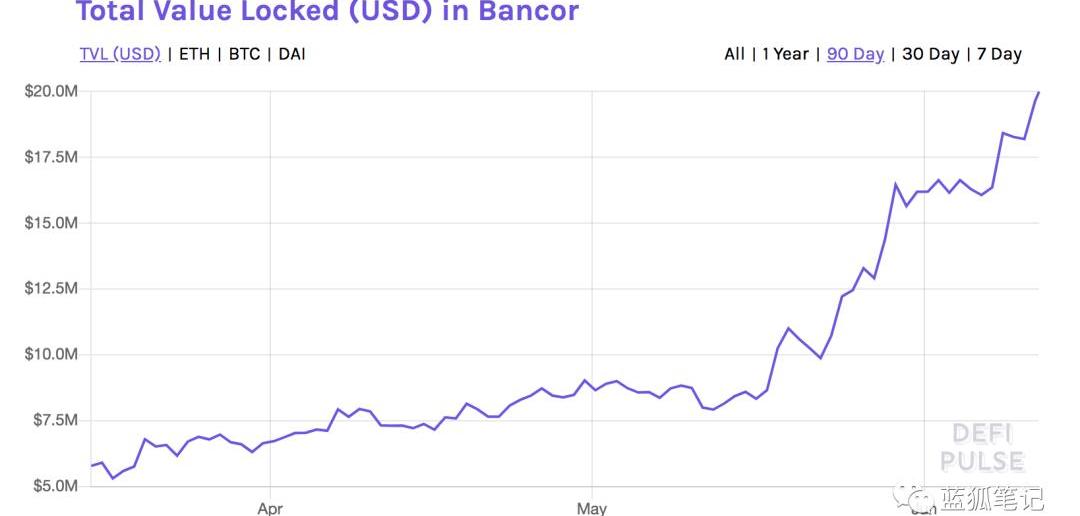

最近兩個月,Bancor的起勢也引起了藍狐筆記的關注。下圖顯示了Bancor的鎖定資產量及其變化趨勢。

觀點:機構對比特幣的需求持續 預計將逐步復蘇:2月26日周四晚些時候,比特幣價格在一周內第二次暴跌,跌破4.6萬美元的水平。有報道稱,比特幣價格暴跌是因為在美國債券收益率飆升后,投資者決定獲利了結風險資產。然而,似乎機構對比特幣的需求仍在繼續,因為比特幣價格仍處于壓力之下。交易所的比特幣流動性供應繼續下降,而需求則繼續增加。在周四的調整中,近1.3萬枚比特幣被撤出Coinbase,大部分供應都處于冷存儲。

CryptoQuant首席執行官Ki Young Ju指出,Coinbase溢價已經轉為正,這表明機構正在Coinbase Pro平臺上進行購買。Coinbase溢價是指“Coinbase Pro價格(美元交易對)和幣安價格(USDT交易對)之間的差距,當溢價高時,來自Coinbase的現貨購買壓力很大”。(CoinGape)[2021/2/27 17:58:56]

觀點:研究表明中本聰是一個人而非一個團隊的假設更加可信:研究表明,中本聰是一個人而不是一個團隊的假設更有說服力。Patoshi挖礦模式研究者Sergio Demain Lerner的最新研究表明,中本聰逐漸降低了隨機數(Nonce)的價值。重新挖掘揭示了Patoshi挖掘算法在掃描內部隨機數時,傾向于選擇較高的隨機數。這種趨勢表明隨機數正在減少,這與Satochi客戶端0.1版本相反。也就是說,當一起分析兩個子范圍時,隨機數失衡減少,這表明Patoshi是在并行掃描5個子范圍,但每個子范圍都是內部順序掃描。這與Patoshi部署第一個由50臺獨立計算機組成礦場的理論相矛盾,并支持了Patoshi只是在高端CPU上執行多線程的理論。如果Lerner理論正確,將使中本聰是一個人而不是一個團隊的假設更加可信。同時這也是對澳本聰(Craig Wright)的一次有力打擊,因為他曾多次表示,他使用數十臺計算機來挖掘早期區塊。(Cointelegraph)[2020/8/23]

Bancor代幣BNT在最近兩個月也隨之發生變化,市場非常敏感地捕捉到了整個過程。同時隨著DEX市場的整體發展,例如Kyber和路印等的發展,BNT也逐步引起市場的更大關注。其中,BancorV2是Bancor能否重新趕超的關鍵。

觀點:當前比特幣市場周期有利于其中期增長:隨著比特幣市場開始趨穩,比特幣在強勁的上漲趨勢下開始整合。分析師表示,比特幣市場正在經歷一個健康的周期,這將有利于它的中期增長。從歷史上看,在比特幣牛市周期中,這種加密貨幣往往會出現大幅上漲趨勢和鞏固階段。如果比特幣持續上漲,而沒有間歇,可能會讓其容易受到極端波動的影響,例如期貨市場。當比特幣在一次大漲后企穩時,它將使市場平靜下來,從而增強其上升趨勢的基本基礎。(U.Today)[2020/8/23]

BancorV2試圖解決流動性提供商的“無常損失”

最近加密領域AMM模式大行其道,而其中Bancor是它的始祖,不過,剛開始把它發揚光大的是Uniswap,其中很大的原因是因為當初Uniswap的簡潔,任何人都可以參與做市,gas費更低,用戶體驗也更好,也借了synthetix等DeFi的東風。這些因素綜合起來使得AMM模式在Uniswap上開花結果。

觀點:灰度比特幣信托溢價跌至低位或是BTC觸底信號:一位交易商指出,由于GBTC不能直接為比特幣贖回,因此該信托的股份與支持該信托的代幣價值之間存在溢價。圖表顯示,每當溢價很低時,BTC似乎都會觸底,上一次如此低的溢價是在2018年12月,當時比特幣最低價為3200美元。在隨后的六個月中,該加密貨幣上漲了300%。

此前崩盤期間,這一溢價也曾大幅下跌至3700美元,不過跌幅沒有現在那么大。(NewsBtc)[2020/7/2]

不過隨著大家對AMM的深入使用,一個不可避免的問題呈現在眼前,那就是關于“無常損失”。簡單來說,假設你為ETH-DAI代幣池提供流動性,但如果ETH漲得很快,那么你為代幣池提供流動性的獲得費用收益,可能還不如直接持有ETH帶來的收益。

這是AMM池當前對于流動性提供商最不利的地方,也是DEX發展的最大阻力之一。因為這會阻礙機構和用戶為DEX提供流動性。這也是BancorV2要解決的重點之一。如果BancorV2能夠切實解決這個問題,那么它是有機會在流動性上追趕Uniswap的。能否實現,未來幾個月可以看看它的發展。

BancorV2解決“無常損失”的方案通過創建具有固定流動性儲備的AMM來實現。它使用Chainlink預言機價格來保持其儲備的相對價值不變,Curve的穩定幣池和Uniswap的sETH-ETH池都使用這種方式取得成功。BancorV2的做法是將這種方式通用化,將其帶入波動性大的資產中,且它不要求流動性提供商持有額外的包裝資產和合成資產。

除了解決“無常損失”的問題,BancorV2還解決代幣風險敞口的問題,在Uniswap中,流動性提供商按照50%:50%價值比例來提供代幣池的流動性。在BancorV2中,流動性提供者可以只提供100%的單個代幣,這對于擴大流動性來說,非常重要,因為可以允許自動做市商提供單代幣的流動性。假設一位流動性提供者小藍看好MKR代幣,在傳統的AMM中,往往需要按照一定的價值比例提供MKR-ETH池,這可能會導致MKR代幣數量的減少,如果按照前兩天MKR上漲的波動,并按照50%:50%的價值比例提供MKR-ETH代幣池,那么其實用戶持有MKR的量在減少,而持有ETH的量在上升。如果該用戶不想其持有的MKR代幣數量減少,那么他就可能會放棄提供流動性。而BancorV2試圖解決這個問題,流動性提供商可以只提供100%的單個代幣,保持該代幣的敞口,支持用戶自定義設置代幣池的比例,從0-100%都可以。當用戶只提供單個代幣的流動性時,用戶可以既保持該代幣的敞口,又賺取交易費用。

以上是流動性提供商最關注的問題之一,此外,BancorV2還提供了一個甜點。它支持AMM集成借貸協議,這意味著流動性提供者除了可以獲得交易費用的收益,還可以獲得貸款利息的收益。

以上三點是從流動性提供商的角度考慮問題,而對于交易者來說,最重要的關注點之一是滑點問題。BancorV2也希望解決這個問題。它會提供可定制的聯合曲線來提高BancorAMM的資本效率,它在給定的兌換價格范圍內利用更多流動池的資本,由此來減少滑點。具體的細節還沒有披露太多。

BancorV2是否有機會超越Uniswap?

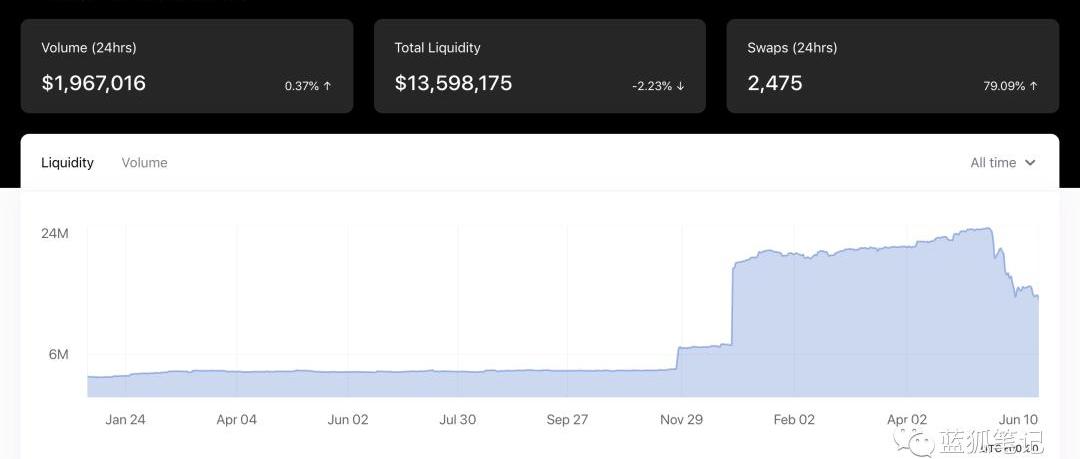

AMM的做市模式由Bancor提出,后來在Uniswap上開花結果。但是自動做市商模式的DEX目前并不像傳統的CEX那樣形成了足夠的網絡效應。這意味著Uniswap的領先優勢在當前情況下并不是絕對的。目前看,Uniswap在流動性和交易量上明顯強于Bancor,不過兩者的差距還達不到壓倒性的級別。

對于AMM模式的DEX來說,首要的是流動性,如何激勵流動性提供商的愿意提供流動性是關鍵。當前Bancor為了激勵自動做市商,除了有傳統的交易費用激勵之外,還使用BNT代幣激勵,做市商使用BNT提供流動性,可以獲得交易收益和質押收益。上面也提到BancorV2還會集成借貸協議,幫助流動性提供者獲得貸款收益。為了激勵流動性提供者的參與,BancorV2做了不少新設計,這是增益的部分。在減損方面,上述也提到BancorV2還試圖幫助流動性提供者減少“無常損失”。

假如Bancor能切實解決上述提到的問題,能夠為流動性提供者實現更具有吸引力的方案,更大的收益,那么它超越Uniswap也不是完全不可能。本質上來說,流動性提供者對平臺本身沒有太大的粘性,他們是逐利的,哪個平臺提供的做市收益更高,他們就會流向那個平臺。從這個角度看,AMM模式的DEX可能在較長時間內都無法確定最終格局,會形成你追我趕的局面。

Tags:ANCBancorBAN比特幣Gondola FinanceBancor Governance Tokenlbank交易所app下載安卓程序員把7500個比特幣當垃圾扔掉

本文來源:頭等倉區塊鏈研究院加密交易所的洗盤交易正在大規模地扼殺加密貨幣,對此你無能為力。加密貨幣交易平臺虛增比特幣交易量,賺取高額利潤.

1900/1/1 0:00:00今年高校畢業生規模達到874萬人,增量、增幅均為近年之最。受新冠肺炎疫情等多種因素疊加影響,2020屆普通高校畢業生就業面臨較大壓力.

1900/1/1 0:00:00央行數字貨幣一直被認為是一種可以使世界各地的技術和金融系統變得更加流暢的重要工具。歐洲中央很行等央行長期以來一直都在研究分布式賬本技術的實施,該技術的首次使用旨在將存放在銀行、電子貨幣提供商或其.

1900/1/1 0:00:00DeFi解決方案將在應對傳統金融的失敗方面獲得更大的吸引力。 開放式金融,通常被稱為DeFi,已經吸引了主流金融和科技界的關注.

1900/1/1 0:00:00作者:羅滔 2015年,英國提出“監管沙箱”的概念,旨在實現創新與監管之間的良性互動。“監管沙箱”由金融業管機構設立,通過設置一系列限制條件和相應的保護措施,允許金融機構在真實市場中,向真實消費.

1900/1/1 0:00:00撰文:Donnager 來源:鏈聞 Compound在年初宣布將引入治理代幣COMP,又在今天公開了其中42%代幣的分發方式:「借貸即挖礦」.

1900/1/1 0:00:00