BTC/HKD-3.6%

BTC/HKD-3.6% ETH/HKD-4.24%

ETH/HKD-4.24% LTC/HKD-2.31%

LTC/HKD-2.31% ADA/HKD-5.97%

ADA/HKD-5.97% SOL/HKD-8.76%

SOL/HKD-8.76% XRP/HKD-5.44%

XRP/HKD-5.44%原文標題:《關于期權簡介和應用案例簡析》

期權本質上是一種通過合同賦予的未來可以行使的權利。 為了獲得這種權利,期權的買方需支付一筆款項,該對價稱為權利金。 通常,期權合約賦予買方的這種權利是可以在一定期間內以預先確定的價格購買或者出售標的資產的選擇權。

如果通過金融術語去解釋,期權是具有約束力的合同,該合同允許一方,即買方,在設定的時間范圍內以預定價格出售或購買基礎資產,包括商品,股票,指數等。 作為期權合約的買方,其擁有買賣標的資產的選擇權,但沒有一定要執行買賣的義務。

讓我們看一個簡單的例子。 一家水果店想從果園老板那里購買 500 公斤蘋果,但是這些蘋果還沒有成熟,要等到八月份。 由于干旱持續,這家水果店擔心價格可能上漲。 因此,它與果園所有者達成協議,在 8 月份以 4 美元 / 千克的價格購買蘋果。 但是,如果到了 8 月,市場上的蘋果交易價格更便宜,則該水果店可以選擇不去購買。 為了擁有這項權利,水果商店向果園所有者支付了 100 美元作為補償對價。

上面的合同是一個典型的期權。 它被稱為普通看漲期權 (Plain vanilla options)。 (看漲期權賦予持有人購買股票的權利,看跌期權賦予持有人出售股票的權利。)

可能不少人了解過一些金融工具特別是金融衍生品的術語,例如期權和期貨。 兩者之間頗有一些相似之處。 兩者都是金融衍生產品,其價值取決于某些基礎資產。 它們也同是雙邊合約,買入(賣空)和賣出(賣空)方可以選擇在專門的金融市場進行交易的。 最后,從功能上,它們都可以用作保護性策略或為交易者提供杠桿。

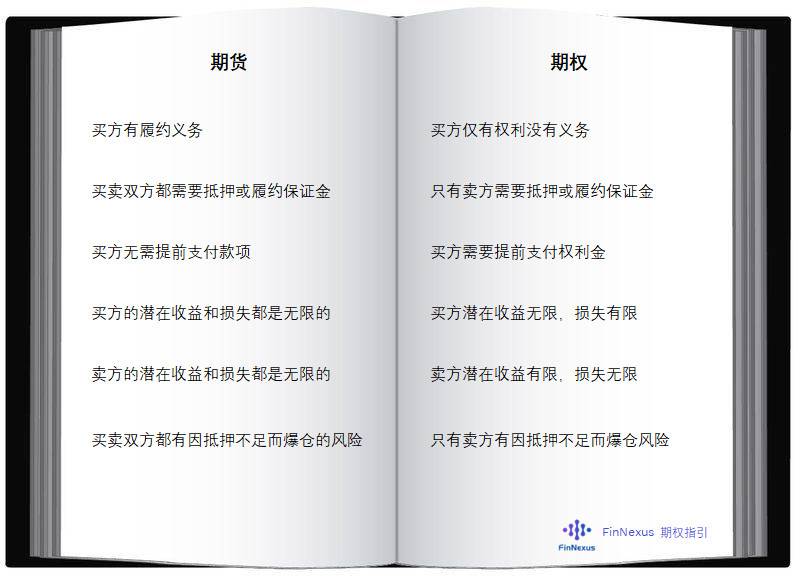

但是,期權和期貨在許多方面具有根本性的不同。

慢霧:GenomesDAO被黑簡析:據慢霧區hacktivist消息,MATIC上@GenomesDAO項目遭受黑客攻擊,導致其LPSTAKING合約中資金被非預期的取出。慢霧安全團隊進行分析有以下原因:

1.由于GenomesDAO的LPSTAKING合約的initialized函數公開可調用且無權限與不可能重復初始化限制,攻擊者利用initialized函數將合約的stakingToken設置為攻擊者創建的虛假LP代幣。

2.隨后攻擊者通過stake函數進行虛假LP代幣的抵押操作,以獲得大量的LPSTAKING抵押憑證。

3.獲得憑證后再次通過initialized函數將合約的stakingToken設置為原先真是的LP代幣,隨后通過withdraw函數銷毀LPSTAKING憑證獲取合約中真實的LP抵押物。

4.最后將LP發送至DEX中移除流動性獲利。

本次事件是因為GenomesDAO的LPSTAKING合約可被任意重復初始化設置關鍵參數而導致合約中的抵押物被惡意耗盡。[2022/8/7 12:07:06]

期權合約的交易標的是一項權利,而期貨合約對雙方都具有約束力,在將來必須進行交割。 因此,期權的持有人可以自行決定是否行權,而期貨的雙方則必須履行合約。 如上圖的比較,期權和期貨之間存在著明顯的差異。

期權買賣雙方

每個期權合約都有兩個當事方,即 / 持有者和期權賣方 / 開立者。 期權買方支付期權費,并且享有相關的權利。 期權賣方通過合約收取期權費并作為授予買方這些權利的對價。

看漲期權和看跌期權

看漲期權(或認購期權)允許期權持有人以一定價格購買標的資產。

看跌期權(或認沽期權)允許期權持有人以一定價格出售標的資產。

在上面的例子中,水果店想要在 8 月「購買」蘋果,這意味著購買的是看漲期權合約。

慢霧:Inverse Finance遭遇閃電貸攻擊簡析:據慢霧安全團隊鏈上情報,Inverse Finance遭遇閃電貸攻擊,損失53.2445WBTC和99,976.29USDT。慢霧安全團隊以簡訊的形式將攻擊原理分享如下:

1.攻擊者先從AAVE閃電貸借出27,000WBTC,然后存225WBTC到CurveUSDT-WETH-WBTC的池子獲得5,375.5個crv3crypto和4,906.7yvCurve-3Crypto,隨后攻擊者把獲得的2個憑證存入Inverse Finance獲得245,337.73個存款憑證anYvCrv3Crypto。

2.接下來攻擊者在CurveUSDT-WETH-WBTC的池子進行了一次swap,用26,775個WBTC兌換出了75,403,376.18USDT,由于anYvCrv3Crypto的存款憑證使用的價格計算合約除了采用Chainlink的喂價之外還會根據CurveUSDT-WETH-WBTC的池子的WBTC,WETH,USDT的實時余額變化進行計算所以在攻擊者進行swap之后anYvCrv3Crypto的價格被拉高從而導致攻擊者可以從合約中借出超額的10,133,949.1個DOLA。

3.借貸完DOLA之后攻擊者在把第二步獲取的75,403,376.18USDT再次swap成26,626.4個WBTC,攻擊者在把10,133,949.1DOLAswap成9,881,355個3crv,之后攻擊者通過移除3crv的流動性獲得10,099,976.2個USDT。

4.最后攻擊者把去除流動性的10,000,000個USDTswap成451.0個WBT,歸還閃電貸獲利離場。

針對該事件,慢霧給出以下防范建議:本次攻擊的原因主要在于使用了不安全的預言機來計算LP價格,慢霧安全團隊建議可以參考Alpha Finance關于獲取公平LP價格的方法。[2022/6/16 4:32:58]

現在讓我們假設是果園所有者擔心蘋果價格可能在 8 月份下降,而他想確保自己的最低利潤,或者想加一分價格保險。為此,他可以選擇與水果店簽訂合同,約定他可以有權在 8 月份以 4 美元 / 公斤的價格出售蘋果,但如果市場價格較高,他不必一定要這樣做。 那么該合約就是典型的認沽期權合約。

慢霧:Avalanche鏈上Zabu Finance被黑簡析:據慢霧區情報,9月12日,Avalanche上Zabu Finance項目遭受閃電貸攻擊,慢霧安全團隊進行分析后以簡訊的形式分享給大家參考:

1.攻擊者首先創建兩個攻擊合約,隨后通過攻擊合約1在Pangolin將WAVAX兌換成SPORE代幣,并將獲得的SPORE代幣抵押至ZABUFarm合約中,為后續獲取ZABU代幣獎勵做準備。

2.攻擊者通過攻擊合約2從Pangolin閃電貸借出SPORE代幣,隨后開始不斷的使用SPORE代幣在ZABUFarm合約中進行`抵押/提現`操作。由于SPORE代幣在轉賬過程中需要收取一定的手續費(SPORE合約收取),而ZABUFarm合約實際接收到的SPORE代幣數量是小于攻擊者傳入的抵押數量的。分析中我們注意到ZABUFarm合約在用戶抵押時會直接記錄用戶傳入的抵押數量,而不是記錄合約實際收到的代幣數量,但ZABUFarm合約在用戶提現時允許用戶全部提取用戶抵押時合約記錄的抵押數量。這就導致了攻擊者在抵押時ZABUFarm合約實際接收到的SPORE代幣數量小于攻擊者在提現時ZABUFarm合約轉出給攻擊者的代幣數量。

3.攻擊者正是利用了ZABUFarm合約與SPORE代幣兼容性問題導致的記賬缺陷,從而不斷通過`抵押/提現`操作將ZABUFarm合約中的SPORE資金消耗至一個極低的數值。而ZABUFarm合約的抵押獎勵正是通過累積的區塊獎勵除合約中抵押的SPORE代幣總量參與計算的,因此當ZABUFarm合約中的SPORE代幣總量降低到一個極低的數值時無疑會計算出一個極大的獎勵數值。

4.攻擊者通過先前已在ZABUFarm中有進行抵押的攻擊合約1獲取了大量的ZABU代幣獎勵,隨后便對ZABU代幣進行了拋售。

此次攻擊是由于ZabuFinance的抵押模型與SPORE代幣不兼容導致的,此類問題導致的攻擊已經發生的多起,慢霧安全團隊建議:項目抵押模型在對接通縮型代幣時應記錄用戶在轉賬前后合約實際的代幣變化,而不是依賴于用戶傳入的抵押代幣數量。[2021/9/12 23:19:21]

行權價

慢霧:Polkatrain 薅羊毛事故簡析:據慢霧區消息,波卡生態IDO平臺Polkatrain于今早發生事故,慢霧安全團隊第一時間介入分析,并定位到了具體問題。本次出現問題的合約為Polkatrain項目的POLT_LBP合約,該合約有一個swap函數,并存在一個返傭機制,當用戶通過swap函數購買PLOT代幣的時候獲得一定量的返傭,該筆返傭會通過合約里的_update函數調用transferFrom的形式轉發送給用戶。由于_update函數沒有設置一個池子的最多的返傭數量,也未在返傭的時候判斷總返傭金是否用完了,導致惡意的套利者可通過不斷調用swap函數進行代幣兌換來薅取合約的返傭獎勵。慢霧安全團隊提醒DApp項目方在設計AMM兌換機制的時候需充分考慮項目的業務場景及其經濟模型,防止意外情況發生。[2021/4/5 19:46:39]

期權的行權價是期權合約約定的可以行使看跌或看漲期權的價格。對于看漲期權,行權價是期權持有人可以購買標的資產的價格。對于看跌期權,行權價是期權持有人可以出售標的資產的價格。它是在期權合約中預先確定的。

有效期

期權合約的到期日是該合同有效的最后日期,這意味著持有人有權在期限內行使期權。

美式期權的持有人可以在期權到期之前的任何時間行使,而歐式期權的持有人只能在到期時行權。

行權

期權行權意味著使期權合同規定的購買或出售基礎資產的權利生效。

行使看跌期權可使持有人以行權價出售標的資產,而行使看漲期權則可使持有人以行權價購買標的資產。

要了解有關期權基礎的更多信息,請查看以下鏈接的相關內容:

FinNexus Docs

Option Alpha

在傳統金融中,期權的基礎資產多種多樣,各不相同。 有黃金、石油、匯率(外匯期權)、股票、指數等期權。

Force DAO 代幣增發漏洞簡析:據慢霧區消息,DeFi 量化對沖基金 Force DAO 項目的 FORCE 代幣被大量增發。經慢霧安全團隊分析發現: 在用戶進行 deposit 操縱時,Force DAO 會為用戶鑄造 xFORCE 代幣,并通過 FORCE 代幣合約的 transferFrom 函數將 FORCE 代幣轉入 ForceProfitSharing 合約中。但 FORCE 代幣合約的 transferFrom 函數使用了 if-else 邏輯來檢查用戶的授權額度,當用戶的授權額度不足時 transferFrom 函數返回 false,而 ForceProfitSharing 合約并未對其返回值進行檢查。導致了 deposit 的邏輯正常執行,xFORCE 代幣被順利鑄造給用戶,但由于 transferFrom 函數執行失敗 FORCE 代幣并未被真正充值進 ForceProfitSharing 合約中。最終造成 FORCE 代幣被非預期的大量鑄造的問題。 此漏洞發生的主要原因在于 FORCE 代幣的 transferFrom 函數使用了`假充值`寫法,但外部合約在對其進行調用時并未嚴格的判斷其返回值,最終導致這一慘劇的發生。慢霧安全團隊建議在對接此類寫法的代幣時使用 require 對其返回值進行檢查,以避免此問題的發生。[2021/4/4 19:45:30]

如果我們將基礎資產更改為加密貨幣,這就是我們要介紹的加密資產期權。目前,BTC 和 ETH 期權占據最大的市場份額。

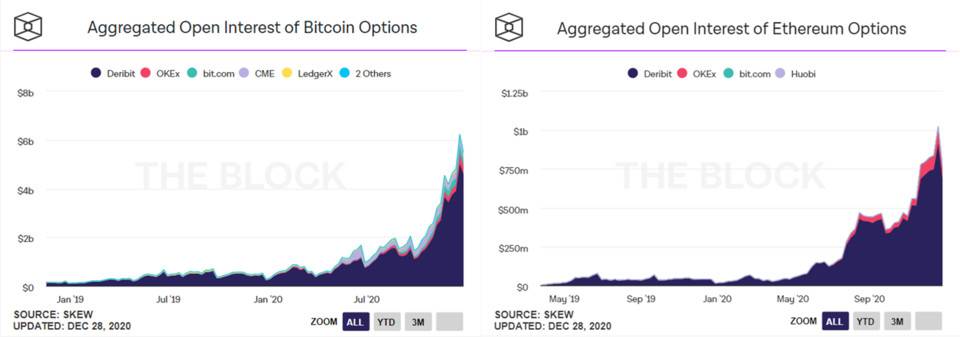

在目前占據主導的中心化衍生品交易所中,Deribit 提供最深的流動性并控制著 90%的期權市場。 其他諸如 CME,Huobi,OKex 和 LedgerX 都在快速增長。

來源:Source: https://www.theblockcrypto.com/data/crypto-markets/options

數字貨幣期權增長迅速,據 the block 的統計,BTC 和 ETH 的持倉量都在 2020 年 12 月達到歷史新高。

另外,除前面提到的中心化期權交易市場外,去中心化的期權交易作為新生事物也快速發展。2020 年,隨著 DeFi 的快速增長,出現了許多去中心化期權平臺,如 Hegic,FinNexus,Opyn,Opium,Auctus 等,他們通過差異化的鏈上模型,提供去中心化鏈上解決方案,用于交易和結算加密期權合約。

在金融領域,期權是一類強大的金融衍生工具,它們可以靈活的與各種投資策略結合,通過提供杠桿、保險、現金流等多種方式來提高投資組合的財務績效。

在傳統金融中,一個很好的例子就是期權可以作為有效的對沖工具,以抵御標的資產價格下行的風險。期權也可以用于投機目的,例如對波動性資產的方向進行下注提高收益,或者通過出售期權來降低持倉成本或者產生經常性現金流收入。

期權是一種使您的加密資產增值的簡便而有效的工具

如果一位加密貨幣的 ETH 長期看多用戶,他可以通過購買僅花費 0.1ETH 的看漲期權來輕松地實現 1 個 ETH 的價格敞口。 此外,他可以賣出 / 做空 ETH 看跌期權并立即獲得溢價, 并在 ETH 價格調整期間通過該賣出的期權的行權,實現 ETH 的逢低買入。

期權具有杠桿作用,但購買它們的交易者不必擔心清算,因為所有買方支付的都是預先設定的權利金而無需提供質押或者保證金。 期權持有人的潛在損失是有上限的,而收益可以是無限的。

期權可以有效地保護您的加密資產財富

通過購買看跌期權,可以抵御價格大幅下跌的風險(例如,在出現 2020 年 3 月的閃崩的情況下可以有效保護您的資產),而購買該期權的成本僅為市價的 5%。有趣的是,和期貨合約不同,如果市場價格在持續上漲,期權持有者可以選擇不行權,仍然享受標的資產價格上升帶來的收益。

可以說,期權是一種理想的財務保護性工具,可以幫助您在晚上睡個好覺。

期權是風險管理的好方法

圍繞著加密資產的安全性和避險特點始終存在爭議,主要是因為它們的高波動性以及與編碼問題相關的風險問題。期權可以很好地對沖此類風險,因為期權可以提供無限的收益,同時將您的損失限制在您為持有期權合同而支付的相對較小的期權金上。對于期權持有人而言,最大損失以期權金為上限,而若價格朝有利方向波動,則波動性帶來的收益可能是巨大的。

為了更好地理解期權的工作原理,以下是一些簡單的應用示例,用一說明如何使用它們來增值或保護您的加密資產。

持有看漲期權來加杠桿

多頭看漲期權策略是最基本的交易策略之一,用戶在購買期權時預期基礎資產的價格將大幅上漲,且漲幅將在期權有效期內超過行權價。

Sam 是 ETH 的持有者,由于以太坊上的 DeFi 生態系統不斷壯大,他長期非常看好 ETH 未來的價格。 目前他已經持有 1 ETH,他預期 ETH 價格將在近期上漲,為了放大價格上漲的收益,Sam 買入了 1 個 ETH 的看漲期權,行權價為 700 美元,有效期為 15 天。 該合約的期權費為 70 美元。

如果如 Sam 的預期,ETH 的價格在兩周內上漲了 20%至 840 美元,Sam 通過執行看漲期權將獲得 140 美元的回報(840-700 美元),回報率為 100%((140 美元-70 美元)/ 70 美元)。 該看漲期權給了 Sam 5 倍的杠桿回報。

而如果 ETH 價格在兩周內下跌 20%至 560 美元,Sam 將可以選擇不行使看漲期權,而他會損失 70 美元。也就是說,Sam 持有一個 ETH 期權,即使是價格發生暴跌的情況下,山姆可能只會損失 140 美元。

如果 Sam 看漲預期非常強烈,他甚至可以將 ETH 存入 Makerdao,Compound 或 Aave,并借用穩定幣來購買看漲期權。 這將給他帶來更多的杠桿效用,而相關的風險也將更高。

通過持有保護性看跌期權作為財產保險

保護性看跌期權策略是指通過購買(或擁有)資產,并購買行權價等于或接近資產當前價格的看跌期權來建立保護性看跌頭寸,從而起到價格保險的效果。

Henry 持有一些 ETH,近期價格持續上漲并超過 750 美元,Henry 感到滿意。 盡管他擔心市場可能會有所調整,但他難以預期調整的幅度,也不希望在市場繼續上漲的情況下放棄潛在的利潤。

鑒于此,Henry 購買了看跌期權作為保險,行權價為 740 美元。 這意味著即使市場下跌,他仍然有權以 740 美元的價格出售 ETH。 如果以太坊價格繼續上漲,他總是可以選擇不行使看跌期權,而繼續享受價格上升給予自己的收益。

在此示例中,Henry 購買了看跌期權作為保險,因此,他可以因此獲得價格保護,并且仍然享受價格上漲帶來的收益。

通過持保看漲期權在相對平穩運行市場階段獲利

持保看漲期權(Covered Calls)是指通過擁有資產并出售等量的看漲期權來創建有保障的看漲期權的策略。 通過執行該策略,投資者通過持有標的資產,并且賣出該資產作為標的的的看漲期權,并可以產生現金流收入,降低標的資產的持倉成本。

Lucy 持有一些 ETH。 現在以太坊價格為 750 美元。 她預計未來的市場將保持平穩。 她已經有一些利潤,她有意愿按當前價格出售她的 ETH。同時,她也想降低自己的持倉成本。 因此,她決定以 760 美元的行權價賣出一些 ETH 看漲期權,并立即獲得 50 美元的溢價。

如果 ETH 價格高于 760 美元,當期權買方行使看漲期權時,由于該價位已復合她的預期,她也樂意賣出。 如果價格在到期前最終低于 760 美元,她將獲得期權費,并將把持有 ETH 的成本降低 50 美元。

在此示例中,Lucy 采用了持保看漲期權策略,因為她打算長時間持有標的資產,但預期短期內價格可能會相對平穩。但及時是價格上漲, 她也樂于可以按預定價格出售資產。

通過賣出看跌期權帶來收益且逢低買入

對于看跌期權的賣方而言,那么如果該期權的買方行使該期權,則該投資者有義務購買相關資產。

Ted 看好 ETH,如果市場從近期的上漲中做出回調,他希望增加投資。 當前的 ETH 價格是 800 美元,如果價格回到 750 美元,他覺得可以多買一些。 他可以在交易所下單。 但通過期權,他是否可以有更優的方案呢 ?

Ted 可以以 750 美元的行權價賣出看跌期權,并立即將 30 美元的保費收入囊中。 如果 ETH 市場價格跌至目標價 750 美元,當期權持有人行使期權合約時,他可以以該價格自動進行購買。

賣出看跌期權可以在產生立即現金流量的同時,若價格回調至目標價,以該價格買入標的資產。相較于傳統的限價買入訂單更有優勢。

礦工如何使用期權?

礦工通常定期比如每月都有固定的費用支付,他們厭惡波動,特別是當代幣價格暴跌時。 期權可以是一種有效的對沖工具,可以最大程度地為礦工降低風險。

John 是 ETH 礦工,預計每月開采 100 ETH,但是他需要在每月的 4 號支付 30000 美元的電費。John 擔心 ETH 可能像 2020 年 3 月那樣有閃崩的風險,這肯定會危害他的挖礦利潤。 鑒于此,每月他會購買 50 個 ETH 看跌期權,行權價為 600 美元,到期期限為 1 個月,以確保每月的電費的支付。 這可能使他總共花費了 2000 美元,是在其承受范圍之內的。對于 John 而言,看跌期權是一種保險,同時他仍將受益于以太坊的上升。

跨式期權策略從高波動中獲利

跨式期權策略是通過持有相同數量的,并具有相同的行權價和到期日的看漲期權和看漲期權來實現的, 是從波動率中獲利的有效策略。

在最近一段時間內,以太坊大幅上漲至 1000 美元。 Alex 不確定 ETH 在未來的將來會上升還是下降。 但他預計這一波動將會很大。 他從更高的波動性中獲利。 他可以通過采用跨式期權策略,買入行權價為 1000 美元看漲期權和看跌期權。 如果市場上漲,那看漲期權獲利。 如果市場下跌,看跌期權獲利。 這可能總共花了 Alex120 美元。 如果 BTC 升至 1120 美元以上或跌至 880 美元以下,他將最終獲利并獲得杠桿。 120 美元的保費是 Alex 在這個策略組合的最大可能損失。

Alex 通過跨式期權策略,可能從一個較高波動的市場階段獲利,而且他不需要押對市場的走勢。

從上面的用例中,我們可能會注意到,期權與現貨交易有很大的不同,與一些更為人熟知的衍生工具(如期貨或永續合約)也不同。 可以通過更靈活地組合期權和行權價格來建立有趣的策略,以實現各種不同的目的。 不同的組合的風險收益特點也可能相應地有很大差異。

去中心化期權是 DeFi 中的新成員。 盡管于 2020 年才誕生,但其潛力巨大且發展迅速。 它們是非托管的、開源的且可組合的。 此外,DeFi 期權的流動池模型也是一項極大的創新,它解決了鏈上的流動性問題,而相較傳統訂單薄的模式的鏈上應用,低成本、高效、聚合流動性的特點有著很大優勢。 請參閱 本文 以獲得有關去中心化期權協議的更深入的信息。

本文由去中心化期權項目 FinNexus 編寫,目的是希望投資者能夠更清晰和深入的了解這一強大的金融產品,并實現加密資產的保值和增值。但請注意,期權是一種相對復雜的、具有潛在風險的產品。在執行任何財務決策之前,請務必進行充分的了解和研究。

撰文:FinNexus

Tags:ETHABUFORCEFORaura幣eth抵押ABUSDBanana Task Force ApeBaby Clifford Inu

金色財經 區塊鏈1月31日訊? 許多分析師認為,這次加密市場的牛市與2017年完全不同,這次比特幣沖上新的歷史高點,很大程度上是機構投資者推動的.

1900/1/1 0:00:00導讀 國際貨幣基金組織(IMF)在2020年9月22日完成撰寫了《跨境支付的數字貨幣:宏觀金融的影響》一文,重點論述了跨境支付的數字貨幣的四種應用情景,以及對這些場景的具體分析.

1900/1/1 0:00:00我之所以要撰寫這篇文章,目的是為了澄清對比特幣的看法。請注意我在這篇文章里面所闡述的內容,因為這些內容并不來自媒體,而是我自己的觀點,所以我覺得這篇文章的內容是可靠的.

1900/1/1 0:00:00加密貨幣分析公司The Tie表示,今年1月,谷歌上“購買加密貨幣”一詞的搜索量飆升至歷史新高,遠遠超過了之前2018年初的峰值.

1900/1/1 0:00:00最近幾個月,市場瘋狂得讓人有些麻木,不知道大家注意到沒有,除了市場上各種各樣的項目市值在不斷跳動,穩定幣這一板塊的市值也在穩定增長。現在的穩定幣總市值,已經達到 248 億美金.

1900/1/1 0:00:00原標題:彭博13問BTC:是更好黃金還是另一個泡沫?比特幣很瘋狂,真的。特斯拉創始人Elon Musk只是把推特賬戶個人簽名改成「#bitcoin」,立刻刺激這個「加密貨幣之王」價格暴漲20%.

1900/1/1 0:00:00