BTC/HKD+3.65%

BTC/HKD+3.65% ETH/HKD+4.1%

ETH/HKD+4.1% LTC/HKD+3.86%

LTC/HKD+3.86% ADA/HKD+4.64%

ADA/HKD+4.64% SOL/HKD+3.76%

SOL/HKD+3.76% XRP/HKD+3.25%

XRP/HKD+3.25%真本聰手記:每次精選5篇加密貨幣最新優質文章,一起洞察加密世界

今天內容包括:

1)WBTC正在推動DeFi增長嗎?2)將BTC引入以太坊生態,深度洞察tBTC3)以太坊的Gas費實在是太高了!4)Placeholder揭秘「ProofofLiquidity」5)LongHash:如何在比特幣上打造高級智能合約?

1)WBTC正在推動DeFi增長嗎?

比特幣擁有最龐大的市值和用戶群體,盡管RSK等二層協議試圖將智能合約引入比特幣中,但進展甚微,同時主打跨鏈的Cosmos交付時間未知,目前「將比特幣引入以太坊」的趨勢越發明顯,已出現的產品包括:WBTC、imBTC、sBTC、pBTC等,AndrewKang?曾從「去中心化」與「擴容性」兩個方面,分析主流跨鏈錨定BTC項目各自的利弊,強烈推薦該文!

@JimmyRagosa

在本文中DappRadar從數據出發,一窺由BitGo、KyberNetwork與Ren等區塊鏈項目聯合推出的WBTC?的使用情況。

精選 | 歐盟與伊朗或將考慮加密貨幣為新的石油結算貨幣:歐盟(EU)外交事務負責人Federica Mogherini表示,盡管美國對伊朗實施了制裁,但最初與伊朗簽署核協議的歐盟成員國現在正在建立個人支付渠道,以便與這個有爭議的國家開展業務。這項協議(被稱為“聯合全面行動計劃”,簡稱“JCPOA”),涉及解除旨在削減伊朗石油銷售的制裁,以換取伊朗緩和其核計劃的發展。歐洲國家有可能接受伊朗的新加密貨幣,將其作為一種媒介交易(或“特殊支付渠道”),允許它們在不引發美國任何反彈的情況下開展業務。但歐洲國家是否會接受加密貨幣作為規避美國制裁的一種方式,仍有待觀察。[2018/9/27]

在2020年,WBTC市值增長了192%,僅五月就增長了24%,其中最大的需求來自MakerDAO,這是因為WBTC于5月3日成為以太坊上最大DeFi應用MakerDAO的抵押資產,此前僅有三個選擇:ETH、BAT和USDC。

除MakerDAO之外的用途分別為SetProtocol、Compound、Aave和Uniswap。與此同時,WBTC在Uniswap、Kyber等DEX中的相關交易對成交量也在持續增長。

精選 | 金色財經整理比特大陸招股說明書中四大要點:1、收入

比特大陸的收入主要來源于礦機銷售、礦池聯運、礦場服務、自營挖礦四大業務。2017年和2018年上半年,比特大陸的營收分別為25.17億美元、28.45億美元;2017年和2018年上半年,比特大陸的凈利潤分別為7.01億美元、7.42億美元,調整后凈利潤(不包括股權激勵費用及可換股可贖回優先股的公允價值變動)均為9.52億美元。

2、融資

自成立以來,比特大陸共完成三輪融資:2017年8月融資5000萬美元;2018年6月融資2.9億美元;2018年8月融資4.4億美元。

3、持股比例

IPO前,詹克團旗下基金持有比特大陸36%的股權,吳忌寒旗下基金持有比特大陸20.25%的股權。作為比特大陸的前兩大股東,詹克團和吳忌寒持有的股份均為B類股,投票權是A類股的10倍。

4、加密貨幣礦機市場份額

截至2017年12月31日,全球基于ASIC的加密貨幣礦機市場的前三大營運商分別為比特大陸、嘉楠耘智、億邦國際,按收入計算,三者的市場份額分別為74.5%、6.2%、4.5%。[2018/9/27]

原文鏈接:https://dappradar.com/blog/is-wrapped-bitcoin-driving-defi-growth-right-now

精選 | 中國檢驗檢疫學會發布質量鏈 茅臺格力等加盟:中國檢驗檢疫學會、中國檢驗檢測創新聯合體26日正式發布全程質量支撐體系。質量鏈為產品生成唯一質量碼,用區塊鏈技術背書,幫助企業進行產品質量的自我聲明,提高不法分子的造假成本,有效保護企業品牌。消費者通過掃描產品的質量碼,即可查到所購商品的生產企業信用評價,以及產品從生產到交易的全過程信息。截至目前,茅臺、格力、美的、青島啤酒等國內千余家企業已加盟質量鏈。[2018/9/26]

2)將BTC引入以太坊生態,深度洞察tBTC

還有tBTC。FormalVerification的這篇文章深度介紹了tBTC的運行機制和關鍵的開放性問題。

為了確保任何一方無法控制存款地址的私鑰,tBTC使用了基于?MPC的門限簽名作為解決方案,MPC的關鍵特征之一是:對基礎信息進行了同態加密處理,確保當事方自己永遠都不知道基礎值或在任何時候都無法看到私鑰。

鑄造tBTC的流程如下:

用戶請求存入自己的BTC,以便在以太坊主網上得到相同價值的tBTC;

Keep網絡將通過MPC機制從所有可用的簽名者中選擇3個簽名者;

精選 | 火幣正式發布社交網絡服務平臺Huobi Chat:日前火幣正式發布社交網絡Huobi Chat,稱其為“區塊鏈時代的社交網絡服務平臺,未來的自治性社交網絡”。Huobi Chat將為全球數字世界愛好者提供IM、社群、分享、交換、支付、行情、資訊、電商、游戲、娛樂等一站式服務。據悉,Huobi Chat將結合社交網絡和火幣集團及全球生態交易所的優勢,推出“社交即挖礦模型”。截止目前,Huobi Chat已發布20小時,注冊用戶數為1242名。[2018/9/26]

相關簽名者必須用1.5倍價值的ETH進行抵押,BTC和ETH存款地址的私鑰由這三個簽名者創建;

隨后TDT用于鑄造tBTC,用戶可以通過退還TDT并贖回他們的原始資金

關鍵的開放性問題:

簽名者是否愿意獲得低于2%的收益率?簽名者最終會以機構的形式出現嗎?

會迫使惡意簽名者再次從市場上購買Keep嗎?Keep的流動性將如何?

tBTC如何應對ETH閃崩?或BTC-ETH交易對中BTC匯率的持續走高?

精選 | 俄羅斯數字金融資產法不再包含數字貨幣的概念:據bitnovosti報道,立法草案新版本的“關于數字的金融資產”不再包含“數字貨幣”的概念,該法案也將不再適用于數字貨幣的金融交易。[2018/9/19]

tBTC如何從ETH1.0過渡到2.0?它會在兩個系統中有效嗎?

V2版本中可能還會添加哪些抵押資產種類?如何選擇和評估它們的風險?

tBTC將如何應對其他的錨定解決方案,如Thorchain這樣不需要抵押代幣的跨鏈流動性池?

原文鏈接:

https://formalverification.substack.com/p/deep-dive-tbtc

3)以太坊的Gas費實在是太高了!

大多數“Web3”創意都需要實現Web級別的擴展性,然后才能夠提供可行的產品。區塊鏈和去中心化非常酷,但是沒有人愿意回到撥號上網的時代。

DeFi不同,其用戶并不滿意緩慢的交易速度,但他們忍受了。借出或借入資產只需要進行少量交易;流動性資金池類型的DEX對不常使用的DeFi用戶也很友好。

用戶將接受緩慢的交易,但不會接受昂貴的交易,這是自3月12日市場暴跌以來不可避免的現實。

真本聰備注:這一點值得商榷,312大跌已經證明了可擴展性在極端情況下的重要性,可擴展性甚至可能是「最弱的環節」,也就是說“如果最弱環節崩潰了,即便項目在其他方面的現狀提升了「10倍」也無濟于事”。

隨后作者回顧了Gas費持續上漲的事實:以現有的Gas價格計算,一個將資產存入Compound的簡單交易將花費$4.00。高昂的Gas價格使得DeFi除大型用戶之外的用戶都無法使用,因為交易費用并不隨交易尺寸擴展。

過去一個月內,Tether向以太坊礦工支付了120萬美元,令人擔憂的是,短期內該問題似乎沒有希望解決,高昂的Gas費用可能會持續幾個月。

一些可能的結果:

Layer2:多個團隊在開發Layer2解決方案,但Layer2可能將流動性吸納到不同的Layer2通道中,這可能破壞「可組合性」;

Gas優化:開發者已經發現了一些技巧和捷徑來降低交易的資源消耗。諸如Zapper之類的交易打包商將更專注于提高主流DeFi協議的交易效率;同樣,像Argent這樣的智能合同錢包,可能不得不限制它幫助用戶達成的交易次數」來為TA支付Gas費——來達成較低的用戶使用門檻);

EIP1559提案:該提案引發諸多討論,主要內容包括:A)將區塊Gas上限由800萬調整到1600萬;B)給每個區塊都設定BASEFEE,在同一區塊中打包的交易都以BASEFEE作為GasPrice,并且,BASEFEE會根據此前區塊的GAS利用率動態調整,如果利用率低于50%,則降低手續費,如果利用率高于50%,則提高手續費;然而,這些手續費并不會交給礦工,而是會被協議銷毀掉;C)除了由BASEFEE確定的手續費以外,用戶還可以自定義給礦工的小費。

原文鏈接:

https://doseofdefi.substack.com/p/gas-is-too-damn-high

4)Placeholder揭秘「ProofofLiquidity」

Placeholder的這篇文章令人激動,它甚至可能具備劃時代的意義,標志著投資趨勢的徹底變化,本文呼應了上篇手記所提到的「廣義挖礦」和「參與治理」的概念:這一切都標志著我們從「買入即擁有」的世界進入「貢獻即擁有」的世界。

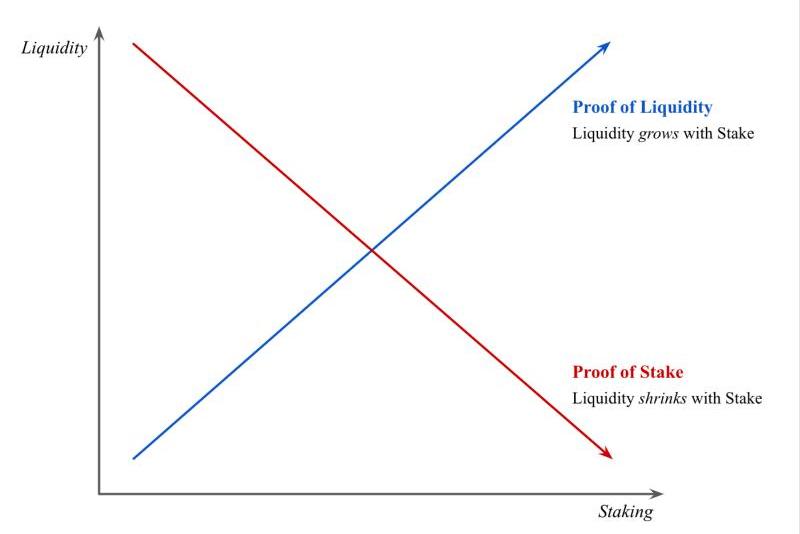

在本文中,Placeholder指出:在標準的PoS系統中,Stake用戶越多,非流通代幣的數量就越多。這似乎有利于代幣的價格,但在許多情況下,流動性不足可能會阻礙網絡增長。Placeholder提出了「ProofofLiquidity」,用戶向網絡提供流動性幫助網絡價值增長的同時,也將獲得獎勵。

這回到了Placeholder曾提到的「用戶即礦工」模式,通過「自愿選擇加入」的經濟鎖定,將用戶轉變為利益相關者來構建加密應用的防御性。而在另一方面,這也將打擊競爭對手的市場份額。

Balancer協議的流動性池被設計成根據設定的指數持有一籃子代幣。這些池中持有的代幣可在Balancer去中心化交易所進行交易。當用戶和合同在Balancer上進行交易時,協議會自動調整流動性池以維持其權重。當用戶將資產注入到流動池中時,您會收到該流動性池中與出資金額成比例的ERC-20流動性提供者代幣,這些代幣可用于贖回用戶在流動性池中貢獻的基礎資產的份額。

例如,如果流動性池被設定為25%ETH和75%MKR,則流動性池中的代幣可用于市場交易。當用戶與該流動性池進行交易時,或者這些資產的價值發生變化時,Balancer協議通過自動買賣MKR和ETH來維持比率。如果你通過ETH/MKR向池中提供10%的流動性資金,你將獲得該流動性池10%的LP代幣,它可以贖回10%的基礎資產……

原文鏈接:https://www.placeholder.vc/blog/2020/5/22/proof-of-liquidity

5)LongHash:如何在比特幣上打造高級智能合約?

在本文中,LongHash提到了一種全新的比特幣編程語言Simplicity,它試圖在保證安全性的同時讓比特幣腳本更加變得靈活。雖然并非圖靈完備,但對那些想要搭建以太坊上現有的大部分同類應用程序的開發者來說,Simplicity的表達能力已足夠豐富。

原文鏈接:https://www.longhash.com/cn/news/3354

本期真本聰手記到此結束,下次再見。

文︱艾森斯 “風水輪流轉,最近DeFi著實火了一把。”DeFi協議開發者Elvin表示,近三個月以來DeFi生態表現優異,在業界掀起了不小的波瀾.

1900/1/1 0:00:00作者|凱爾 編輯|文刀 從年初的幣安女團開始,一系列負面聲音此起彼伏地涌向幣安,其中最引起行業關注的恐怕要數幣安收購CoinMarketCap的舉動.

1900/1/1 0:00:00昨晚中本聰轉移的是澳本聰的比特幣嗎?中本聰在昨晚轉移的,是法庭文件中宣布屬于澳本聰的比特幣? 北京時間5月20日晚,有報道指出,中本聰的疑似錢包開始活躍,并轉移了50枚比特幣.

1900/1/1 0:00:00作者:問道 來源:蜂巢財經 一個月前,吳忌寒預設了“詹克團可能采取的破壞行動”,如今得到了部分驗證.

1900/1/1 0:00:00Overview概述 信標鏈作為ETH2.0整個規劃中的最先上線的重要一環,將直接實現PoS功能,根據目前其Staking整個體系的設計.

1900/1/1 0:00:00如果要問2020年哪一個機構最受人矚目?灰度基金無疑是很多人給出的答案。據統計,從今年2月到5月,灰度每天購買約607個BTC,其比特幣信托基金增加了約60762BTC.

1900/1/1 0:00:00