BTC/HKD-0.42%

BTC/HKD-0.42% ETH/HKD-2.06%

ETH/HKD-2.06% LTC/HKD-1.7%

LTC/HKD-1.7% ADA/HKD+0.32%

ADA/HKD+0.32% SOL/HKD-1.39%

SOL/HKD-1.39% XRP/HKD-2.12%

XRP/HKD-2.12%減半會使得大量BTC抵押進入DeFi借貸平臺,同時也會推高DeFi借貸利率和資產利用率,促使DeFi穩定幣余額大幅擴張。

KeyTakeaways:

減半牛市邏輯源自供需再平衡

減半會使得大量BTC抵押進入DeFi借貸平臺

減半會推高DeFi借貸利率和資產利用率,促使DeFi穩定幣余額大幅擴張

再過幾天,BTC就將迎來誕生以來的第三次減半,每個塊的產出從12.5個BTC減半變成6.25個BTC,根據著名的Supply-to-price模型,BTC的價格將會隨著BTC減半而暴漲,從過去兩次減半歷史來看,價格都在減半之后顯著上漲。隨著減半日益臨近,BTC幾乎毫不回頭的迅速從312暴跌的深坑中爬了出來,并且在最近幾天內站上了10000美元大關,為減半大戲拉開了序幕。

比特幣減半已經成為了今年加密資產世界最熱投資主題,就連區塊鏈圈子之外的傳統投資圈也開始對減半投來注視的目光,但是在DeFi圈內,比特幣減半主題似乎并沒有發揮其影響力,很少有DeFi從業者討論比特幣減半給DeFi帶來的影響。目前BTC資產并沒有大規模進入以太坊為主的DeFi生態,是造成這種現象的主要原因。但是,比特幣作為占據加密資產總市值60%以上的旗艦資產,減半難道真的對DeFi沒有影響嗎?

Flashbots已經開源其MEV-Share節點:7月24日消息,以太坊基礎設施服務Flashbots研究員Shea Ketsdever在社交媒體發文表示,Flashbots已經開源其MEV-Share節點。

此前報道,MEV-Share協議將通過最大可提取價值(MEV)賺取的部分資金分配給以太坊用戶,而不僅僅是驗證者和區塊構建者。[2023/7/24 15:55:48]

減半牛市的供需邏輯

在談減半對DeFi的影響之前,我們先看看減半對比特幣本身的決定性影響。減半將從供給側,即從比特幣礦工開始發揮作用,進而打破并重塑比特幣整個供需平衡。

長期以來,礦工作為比特幣的生產者,一直是比特幣拋壓的重要來源,原因在于礦工的收入是比特幣,但是成本卻必須用法幣支付,因此為了支付電費、場地租金等日常挖礦運營性費用,礦工習慣性的定期拋售所有挖出BTC以換回法幣支付費用并結算利潤。

據統計,2019年比特幣礦工收入接近55億美元,而電費支出約在40億美元左右,也就說,2019年,礦工至少要在交易所套現40億美元才能夠支付挖礦的日常運營開支。雖然40億美元的同比特幣每年上萬億的交易額比起來似乎不值一提,但是,礦工賣幣是凈資本流出,他們賣幣所得的法幣不太可能重返市場,而其他比特幣交易大部分都是套利交易,資金會在比特幣上來來回回進出數十次甚至上百次。

Coinbase過去24小時交易額下跌99.2%:3月12日消息,加密KOL及鏈上分析師Mr.Whale發布的數據顯示,過去24小時加密貨幣交易所Coinbase交易額已暴跌99.2%,系歷史首次,原因或是美元穩定幣USDC(由Coinbase部分擁有)在硅谷銀行破產中引發脫錨。

Mr.Whale表示,穩定幣是99.99%加密市場背后的主要驅動力,當泡沫破滅很容易引發市場崩盤,盲目相信銀行是一種危險的游戲,金融崩潰表明即使是最成熟的機構也可能倒閉,從而給依賴它們的人帶來毀滅性的后果,那些把所有雞蛋都放在一個籃子里的人往往會面臨破產結局。[2023/3/12 12:58:07]

目前,Coinbase中存有大約100萬枚比特幣。按當前價格計算,相當于95億美元,是2019年礦工年收入的兩倍不到。如果假設礦工會賣出他們挖出的大部分比特幣,礦工的拋壓就相當于Coinbase所有用戶在一年內賣出他們持有的一大半比特幣,并永久退出市場。因此,礦工賣幣其實會對市場產生巨大影響。

美股三大指數集體收跌,標普500指數跌1.06%:金色財經報道,美股三大指數集體收跌,道指跌0.46%,納指跌1.73%,標普500指數跌1.06%。[2022/11/4 12:15:49]

減半之后,來自比特幣礦工的拋壓也將減半,而需求不變,甚至還很有可能因為全球央行的激進貨幣政策和部分熱點地區的國內危機和地緣危機而導致比特幣的市場需求激增。此消彼長,比特幣的供需平衡被打破,并在新的價格水平上形成新的供需平衡,根據最基礎的微觀經濟學的供需曲線可知,新的價格水平必然遠高于現在的價格。

當然,對于礦工來說,即使產量減半,但是每個月應付的電費仍然是不變的,因此,減半也會淘汰一大批高電費、低性能的礦機,放在這些被淘汰的礦工面前只有兩條路,要么直接退出市場,持幣待漲,退出的算力份額將很快被新的高性能算力礦機填上;要么更新設備,比如螞蟻的S17,或者尋找電價更低的礦場,比如北美。不管是淘汰還是升級,都會導致比特幣全網算力的大幅增加,這將對比特幣的價格形成新的支撐。

Electronics Hub:Cash App或是世界上最討厭的加密應用程序:金色財經報道,據Electronics Hub發布的一項調研報告顯示,Jack Dorsey擁有的加密支付公司Block旗下移動應用Cash APP是美國、加拿大和巴西等多達29個國家最討厭的加密應用程序;排名第二的是BlockFi,該加密借貸應用在新加坡和直布羅陀等16個國家引起了負面情緒。Kraken在西班牙、斯洛文尼亞等7個國家令當地用戶感到庅,Xapo、Uphold、Voyager、Bisq、Gemini也進入了最不受歡迎的加密貨幣應用列表。另外在美國市場,人們最反感的5個加密應用分別是:Uphold、Cash App、CoinMama、Voyager和Luno。[2022/9/1 13:02:09]

減半對DeFi的影響

如果真如以上分析,減半會帶來比特幣牛市,那DeFi必然也會受益,具體的影響傳導路徑可能會有如下兩條

BTC路徑

上市礦企Bitfarms 5月份挖出431枚比特幣,總持有量達6075枚:6月1日消息,上市礦企Bitfarms 5月份挖出431枚比特幣(約1200萬美元),比2021年5月增長6%,平均每天13.9枚比特幣。此外截至5月31日共持有6075枚BTC,總價值約1.88億美元。[2022/6/1 3:56:31]

對于礦工來說,其第一身份是比特幣生產者,而不是比特幣投資者,其日常經營決策類似制造業企業,如果在平時,沒有價格上漲預期的情況下,礦工們則更傾向于賣出所生產的大部分比特幣,清算利潤,而不是選擇持有大部分并承擔比特幣價格波動的風險。但是,當預期減半會帶來比特幣牛市的情況下,礦工群體將轉向看好未來一段時間的比特幣的價格走勢,從單純的比特幣生產者轉化為生產者+投資者的雙重身份,會更傾向于通過CeFi或者DeFi抵押挖出來的比特幣,以借貸穩定幣支付礦場的日常經營性費用。

保守計算,假設減半后,有一半的礦工選擇持幣借貸,那每天將有450個比特幣會進入CeFi和DeFi抵押。如果上漲趨勢持續整整一年,那減半之后一年內,各抵押借貸應用中,來自礦工的BTC抵押品將增長164,250個。

除了支付日常運營費用之外的支出,礦工還需要額外增加投資購買高性能新礦機,投入減半后的算力大戰,這一再投資需求也會促進礦工群體的抵押借貸需求,預計2020年全球比特幣礦機市場需求約為三億美元,按照150%的抵押率,以及減半之后至少10000美元的比特幣價格計算,三億美元需要4.5億美元的抵押品,需要新增45,000個比特幣抵押品。

據業界估算,目前全球各類CeFi中抵押的比特幣約為20萬個,而DeFi中的BTC數量還很少,約為500個,幾乎可以忽略。因此,即使按照保守計算,減半一年內,僅僅礦工一個群體,就可能會使所有比特幣抵押借貸平臺中的BTC抵押品總量翻一倍。

隨著各個BTCDeFi通道的開啟,這些新增的BTC抵押借貸需求將會有相當一部分進入各個DeFi平臺,目前已經上線的就有wBTC,imBTC,XBTC,減半后上線還有tBTC,pBTC,renBTC。并且,基于AtomicSwap技術的BTC借貸DeFi應用AtomicLoan也已經上線,未來會有更多基于AtomicSwap技術的BTC借貸協議上線,基于AtomicSwap的BTC借貸比現在的ERC格式比特幣使用更方便,可能會吸引大量BTC抵押借貸。假設僅僅只有10%的新增BTC抵押品進入DeFi平臺,那也將是現在DeFiBTC總量的42倍!

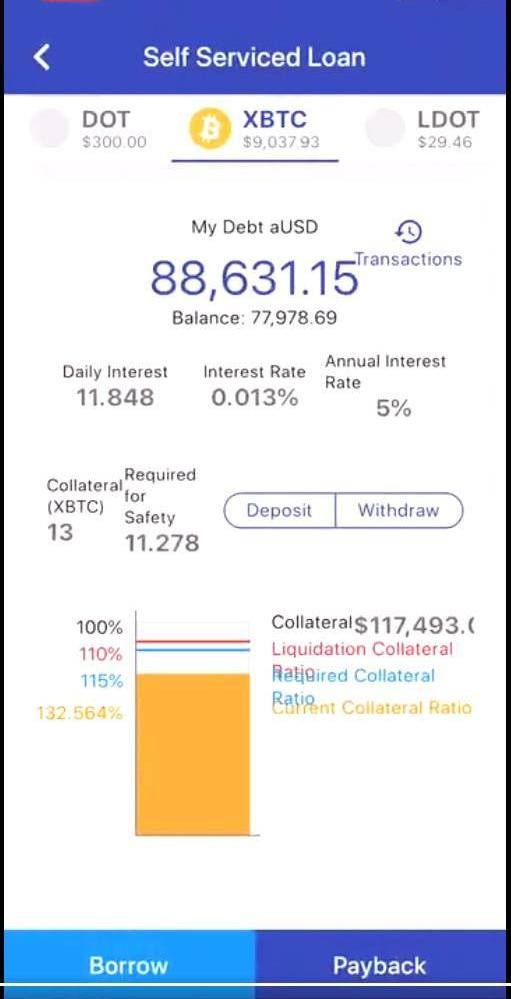

圖:AcalaNetwork測試網的BTC穩定幣借貸界面

ETH路徑

BTC價格的趨勢性上漲必然也會帶動以太坊等主流數字貨幣的上漲,DeFi中的抵押品首先收益,價值水漲船高,用戶的杠桿率則隨之降低,這將刺激用戶在抵押品總量不變的情況下借貸更多穩定幣資產用于投資數字貨幣,結果就是DeFi資產負債表的兩端同時擴張。但是這種擴張又不代表泡沫,因為不論是協議本身的資產負債表,還是借貸者的資產負債表,solvency都是健康的,因為資產價值大于負債價值。

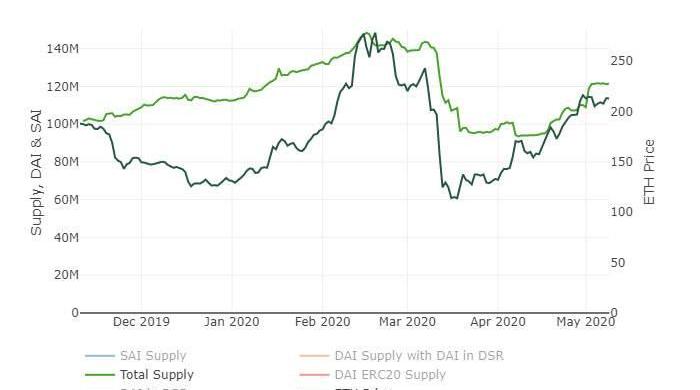

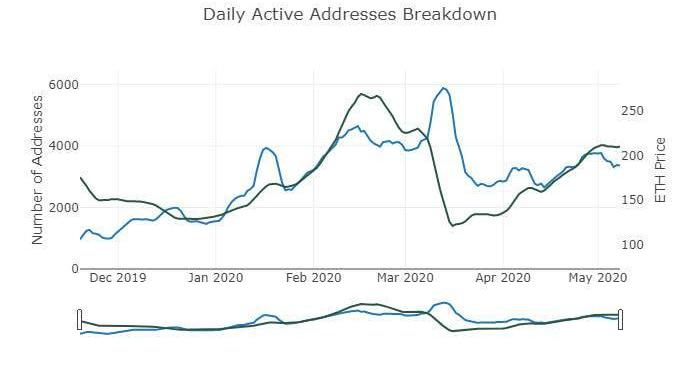

并且,如果減半導致整個數字貨幣市場的價格持續上升,必將同步推高DeFi市場的借貸利率和穩定幣資產利用率,促使發行更多的穩定幣,這其中既包括USDC之類的中心化穩定幣,也包括Maker和Acala之類的去中心化穩定幣。因此減半也將促使DeFi穩定幣的余額大舉擴張。過去一年的歷史數據也證明了,Dai的余額總量以及Dai的活躍地址數量,同ETH的價格有非常強的相關性。

圖:DAI余額總量同ETH價格的相關性

圖:DAI活躍地址同ETH價格的相關性

DeFi誕生于熊市的大低谷,成長于懷疑的陰影中,經歷了各種各樣的挑戰和攻擊,非但沒有被打趴下,反而生機越來越澎湃,此次減半或許會為此輪熊市畫上句號,成為大牛市的開端,DeFi很有可能會隨著這輪牛市正式登上金融大舞臺,成為用戶可以在中心化金融之外的新選項。

根據PanteraCapital發布的數據,比特幣被評為2020年迄今回報最高的資產。這使其領先于黃金,石油和房地產等資產.

1900/1/1 0:00:00據一個試圖使數字化美元成為現實的游說團體所說,代幣化的美元將使政府更容易在危機期間將資金投給需要的人手中.

1900/1/1 0:00:00編者注:原標題為《理解加密網絡中的通貨膨脹》本文將幫助讀者更好地理解通貨膨脹在傳統經濟和通證經濟中的重要作用.

1900/1/1 0:00:005月8日晚,InjectiveProtocol聯合創始人兼CEO,EricChen通過鏈節點直播間與中國地區關注者首次大范圍見面,通過整場為時將近三小時的中英雙語發布會.

1900/1/1 0:00:00比特幣的減半不僅是我們普通投資者關注的話題,也是華爾街和科技界大佬們關注的話題。據近日的相關消息顯示CashApp和灰度在今年第一季度購買了所有新挖出的比特幣中的52.56%,其中29.41%被.

1900/1/1 0:00:00來源:哈希派 作者:LucyCheng他,是最早一批比特幣領域的創業者,大學還沒畢業就創立了交易平臺BitInstant,22歲成為百萬富翁,常年位居比特幣富豪榜Top10;他.

1900/1/1 0:00:00