BTC/HKD+2.93%

BTC/HKD+2.93% ETH/HKD+2.66%

ETH/HKD+2.66% LTC/HKD+3.6%

LTC/HKD+3.6% ADA/HKD+5.39%

ADA/HKD+5.39% SOL/HKD+3.98%

SOL/HKD+3.98% XRP/HKD+4.52%

XRP/HKD+4.52%要點:

自3.12“黑色星期四”以來,穩定幣的總市值幾乎翻了一番。但具體的爆發原因,目前仍不清晰。

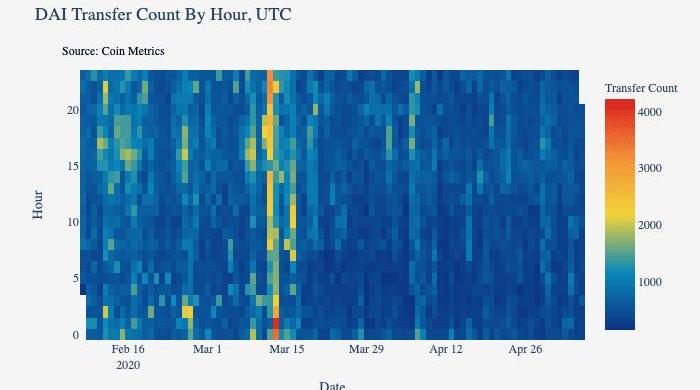

為了說明不同的穩定幣是如何被使用的,我們分析了穩定幣被轉移的時間,并制作了熱圖來顯示每天的使用模式;

UTC?2:00到16:00,USDT-ETH的交易存在一個明顯的大量使用模式,這與亞洲和歐洲股市開放的時間相對應;

在3月12日之前,PAX穩定幣的轉移,也大多集中在UTC時間2:00-16:00之間。但截至今年4月份,PAX穩定幣的轉移時間明顯變得更加分散;

在3月12日之前,USDC穩定幣的轉移,則在美國時間段稍顯密集。但在3月12日之后,它在UTC時間1:00-8:00之間的使用量出現了大幅上升,這與亞洲的市場時間相對應。

DAI穩定幣的轉移,主要集中在美國工作時間;

簡介

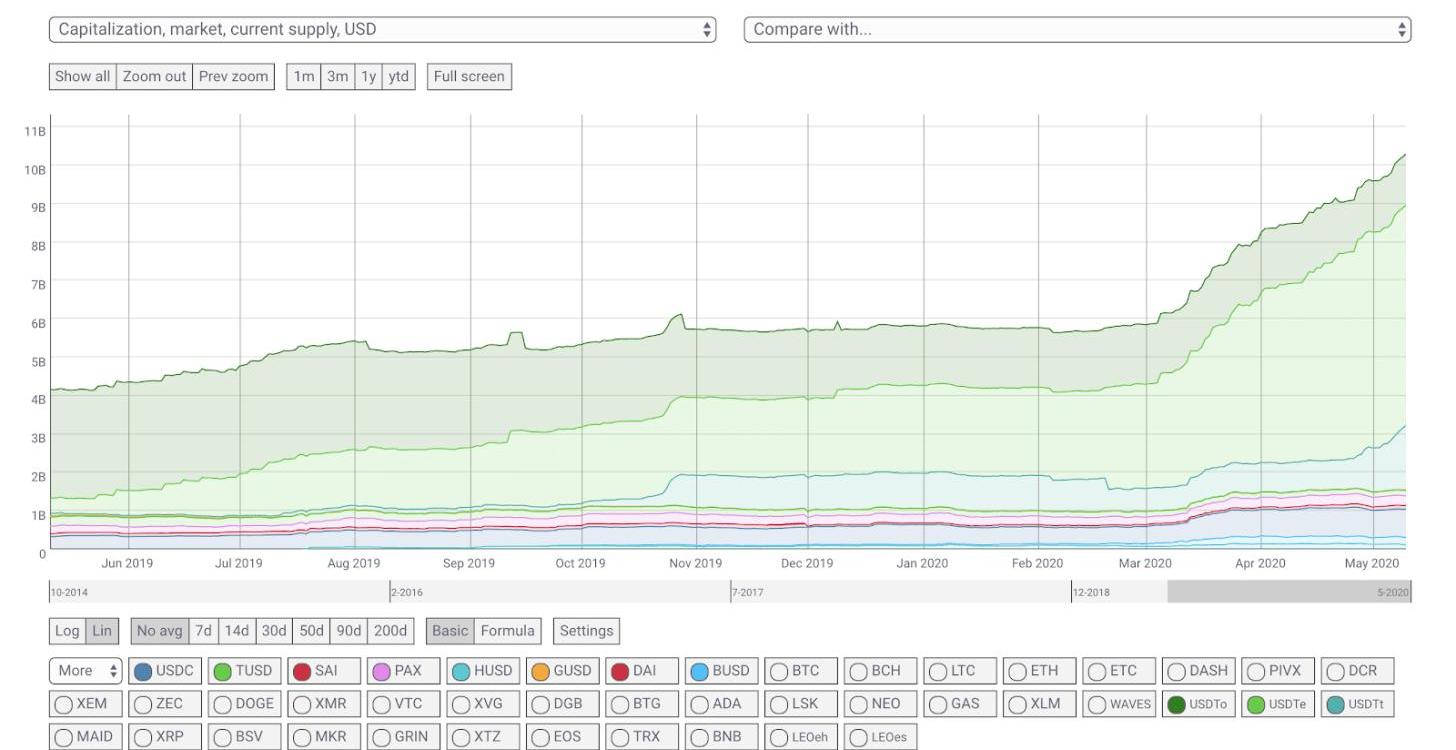

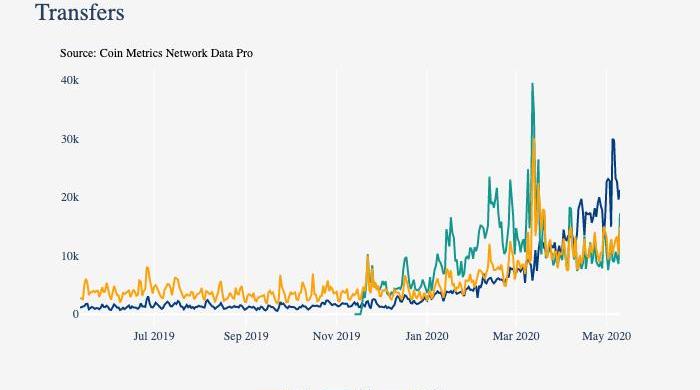

自312黑色星期四以來,盡管大多數非穩定幣資產的市值有所下降,但穩定幣的市值卻幾乎翻了一番。截至5月7日,穩定幣的總市值已超過了100億美元。

來源:CoinMetrics社區數據

關于是什么原因導致了這種戲劇性的增長,有很多理論。

有人猜測,這一增長是由于投資者預計會有新一輪牛市行情,因此將穩定幣作為“彈藥”持有所致。也有人提出,這是對美元短缺的反應,或是逃離至穩定資產所致。另一種理論認為,亞洲場外交易交易員正將資金投入到穩定幣當中,作為進入加密市場的一個入口。

觀點:一旦發達市場監管確定,傳統銀行將主導穩定幣市場:金色財經報道,專注于金融監管的高級政府關系主管Chris Hayes與SODA的首席執行官兼創始人Chris Ostrowski針對穩定幣表示,隨著對法定支持的穩定幣的監管壓力越來越大,美國和歐洲批發 CBDC 的潛在發展,以及消費者對加密貨幣市場安全的逃避,傳統銀行主導穩定幣市場的市場時機已經成熟。一旦實現監管確定性,傳統銀行機構將做好進入穩定幣領域的準備。

考慮到它們現有的合規和法律職能,傳統金融機構有優勢,甚至可能在開展穩定幣業務方面得到銀行監管機構的支持。此外,憑借其零售客戶賬戶,銀行擁有穩定幣的內置用戶類別。

由于監管護城河和現有基礎設施,與 USDC 發行人 Circle 等新參與者相比,銀行在穩定幣方面的努力將具有更低的資金和客戶獲取成本。他們完全有動力通過在區塊鏈上進行支付來為自己增加收入,而不是通過 Visa 和萬事達卡等成熟的支付網絡。

在美國,鑒于穩定幣對傳統金融體系的直接影響,拜登政府和現任眾議院金融服務委員會主席的眾議員麥克亨利的一項政策重點是尋找穩定幣監管的前進道路。[2023/1/28 11:33:09]

雖然穩定幣市值上漲的確切原因尚不清楚,但鏈上數據可以幫助我們指明正確的方向。在本周的網絡數據報告中,我們深入研究了鏈上轉移數據,分析不同穩定幣的使用模式,以揭示有關市值增長原因的一些不同理論。

穩定幣傳輸熱圖

為了闡明穩定幣的使用模式,我們按時間對穩定幣的轉移進行了分解。

美參議員:美國穩定幣法可能在今年通過:金色財經消息,美國參議員Pat Toomey在Consensus2022大會上表示,美國可能會在今年年底之前通過一項關于穩定幣的新聯邦法律。[2022/6/11 4:18:04]

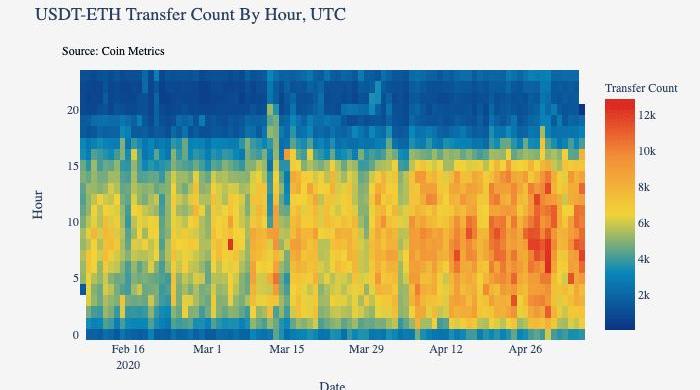

下面的熱圖顯示了不同以太坊穩定幣的轉移情況。其中x軸是日期,y軸是一天中0-23之間的小時。顏色表示在一個小時內發生的轉移量。例如,3月1日在x軸上的橫截面和y軸上的橫截面分別表示3月1日12:00到1:00之間發生的轉移量。

1、Tether

我們首先調查了Tether在以太坊上發行的穩定幣。

結果顯示,UTC時間2:00到16:00,有一個明顯的大量使用模式,這與亞洲和歐洲股市開放的時間相對應。而在一天快結束的時候,轉移量就變少了,在20:00之后,轉移量明顯降低。

自3月中旬以來,轉移支付額也大幅增長。在4月底前,出現了深紅況,這似乎與亞洲市場開放的時間相對應。

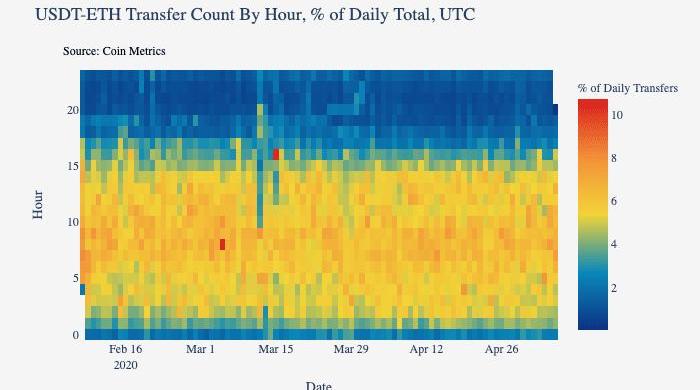

上面的熱圖顯示了每小時轉移量的總數,而下面的熱圖,則顯示了在該小時內發生的每日傳輸總數的百分比。

例如,如果每天有10萬USDT_ETH轉移量,并且有6000單位發生在UTC時間8:00-9:00之間,則該小時內的轉賬總額占每日總額的6%,并將顯示為黃色/橙色。這讓我們對每天的使用模式有了更清晰的了解,而不管傳輸的總數是多少。

美聯儲主席:私人穩定幣可以與數字美元共存:1月12日消息,美聯儲主席鮑威爾(Jerome Powell)周二在參議院銀行委員會的確認聽證會上表示,私人穩定幣可以與數字美元共存。參議員Pat Toomey問道,“如果國會授權美聯儲推行央行數字美元,那么有什么事情應該阻止監管良好的私人穩定幣與央行數字美元共存嗎”?鮑威爾回答道:“不,沒有”。(CoinDesk)[2022/1/12 8:42:37]

下面的熱圖還顯示,USDT-ETH大多在亞洲和歐洲時段轉移,亞洲市場接近尾聲時出現了一系列活動。這支持了亞洲交易者正在使用USDT-ETH的理論。

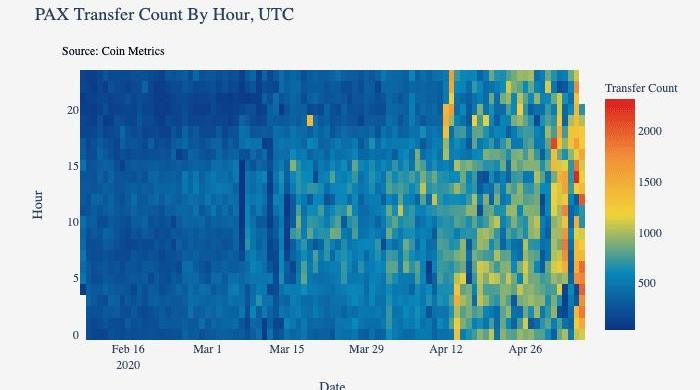

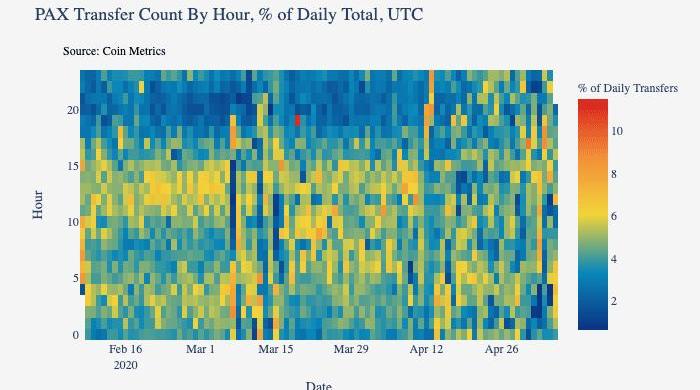

2、Paxos

自3月12日以來,Paxos的使用量也急劇增加。事實上,自3月12日以來,每天的PAX轉移量增加了2倍,并在5月5日創下了2.44萬的歷史新高。

因此,在每日轉賬數方面,PAX已經超過了USDC和DAI。

算法穩定幣今日平均跌幅為3.08%:金色財經行情顯示,算法穩定幣今日平均跌幅為3.08%。8個幣種中1個上漲,7個下跌,領跌幣種為:MITH(-9.49%)、BAC(-5.01%)、RSR(-3.84%)。[2021/6/20 23:51:31]

在3月12日之前,PAX的轉賬似乎也大多集中在UTC時間2:00-16:00之間。

但截至今年4月,PAX的轉賬明顯變得更加分散。鏈上轉移數據可能表明,PAX越來越多地得到非機構的全球用戶使用。

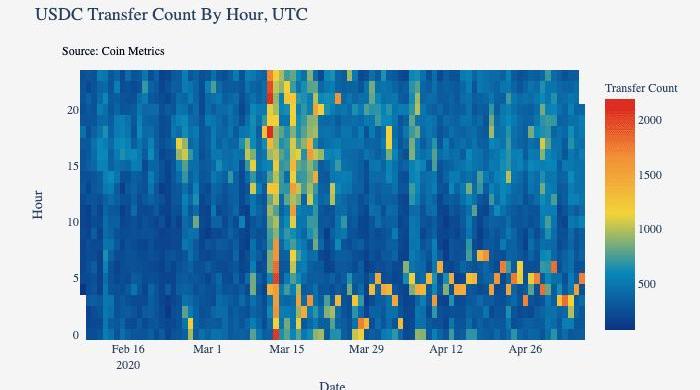

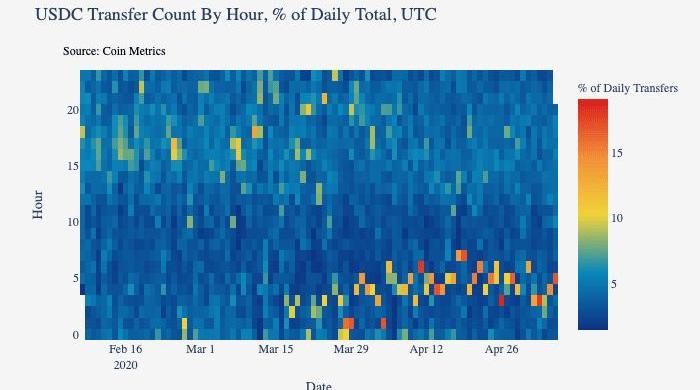

3、USDCoin

USDCoin(USDC)在3月12日和接下來的一周內有大量的活動,但從那以后,是處于一個下跌的狀態。值得注意的是,MakerDAO在3月17日選擇將USDC作為了DAI穩定幣的抵押品,這很可能是導致大量轉移的原因。

3月12日之前,USDC在美國時間段的活動稍顯密集。但在3月12日之后,USDC在UTC時間1:00到8:00之間的使用量出現了大幅上升,這與亞洲市場的時間相對應。

有趣的是,USDC在4月份連續有幾天,每天近20%的轉賬發生在一個小時內。在我們研究的其他穩定幣中,并沒有出現單小時集中12%以上的日轉移量的情況。

韋氏評級:三季度DeFi泡沫期間基于以太坊的穩定幣需求暴增:加密貨幣評級機構韋氏評級(Weiss Crypto Ratings)剛剛發推稱,在第三季度的DeFi泡沫期間,基于以太坊穩定幣的需求暴增,DAI的供應增長了600%以上,USDC增長了200%。[2020/10/23]

4、DAI

與USDC類似,DAI在3月12日和隨后幾天的轉賬量也有大幅增長,但此后就有所下降。

DAI的轉移時間主要集中在美國工作時間。然而,DAI轉移相對分散,而且不像USDT-ETH那樣集中。

總結

穩定幣的轉移模式表明,不同的穩定幣可能被用于不同的用途,并在世界各地受到不同人群的青睞。

USDT-ETH轉賬集中在亞洲和歐洲市場時段。USDC的轉移也集中在亞洲市場時段,但沒有USDT-ETH那么密集,PAX的轉移更加分散,這可能表明它被用于非機構目的,而DAI的轉移則大多發生在美國時間。

穩定幣是加密貨幣生態系統的重要組成部分,并且隨著時間的推移,這個市場的市值將會持續增長。我們將繼續關注穩定幣,并跟蹤它們的使用情況和增長情況。

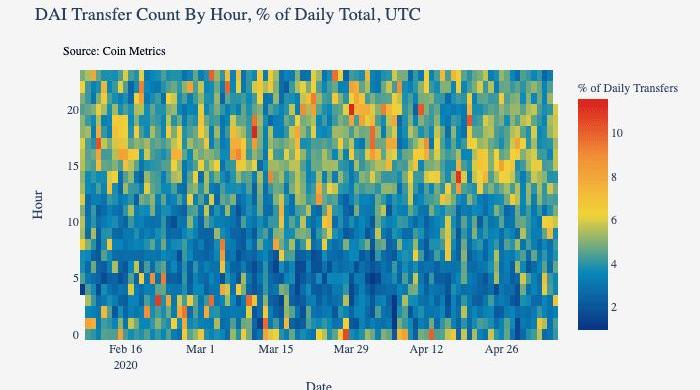

一周網絡數據洞察

來源:CoinMetricsNetworkDataPro

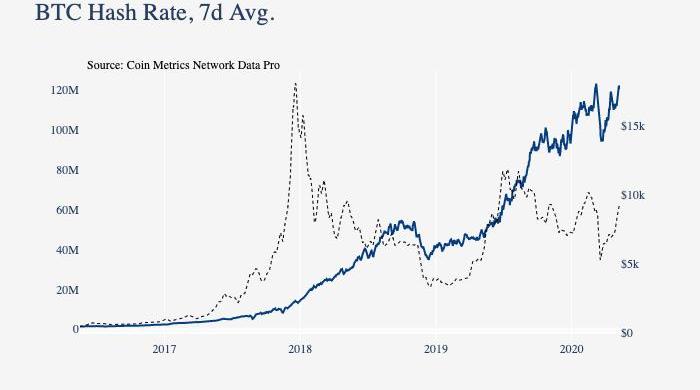

在比特幣減半之前,比特幣和以太坊又經歷了一周的強勁走勢。BTC的價格一度達到了1萬美元,市值則突破了1800億美元。然而,上周結束時,BTC的市值又回落至約1600億美元。

BTC和ETH的交易費用上周均上漲超過30%,此前ETH費用在上上周增長了31%,BTC的費用則大幅增長170%。費用增長是區塊空間需求增長的一個積極信號,這通常意味著網絡使用量正在增加。

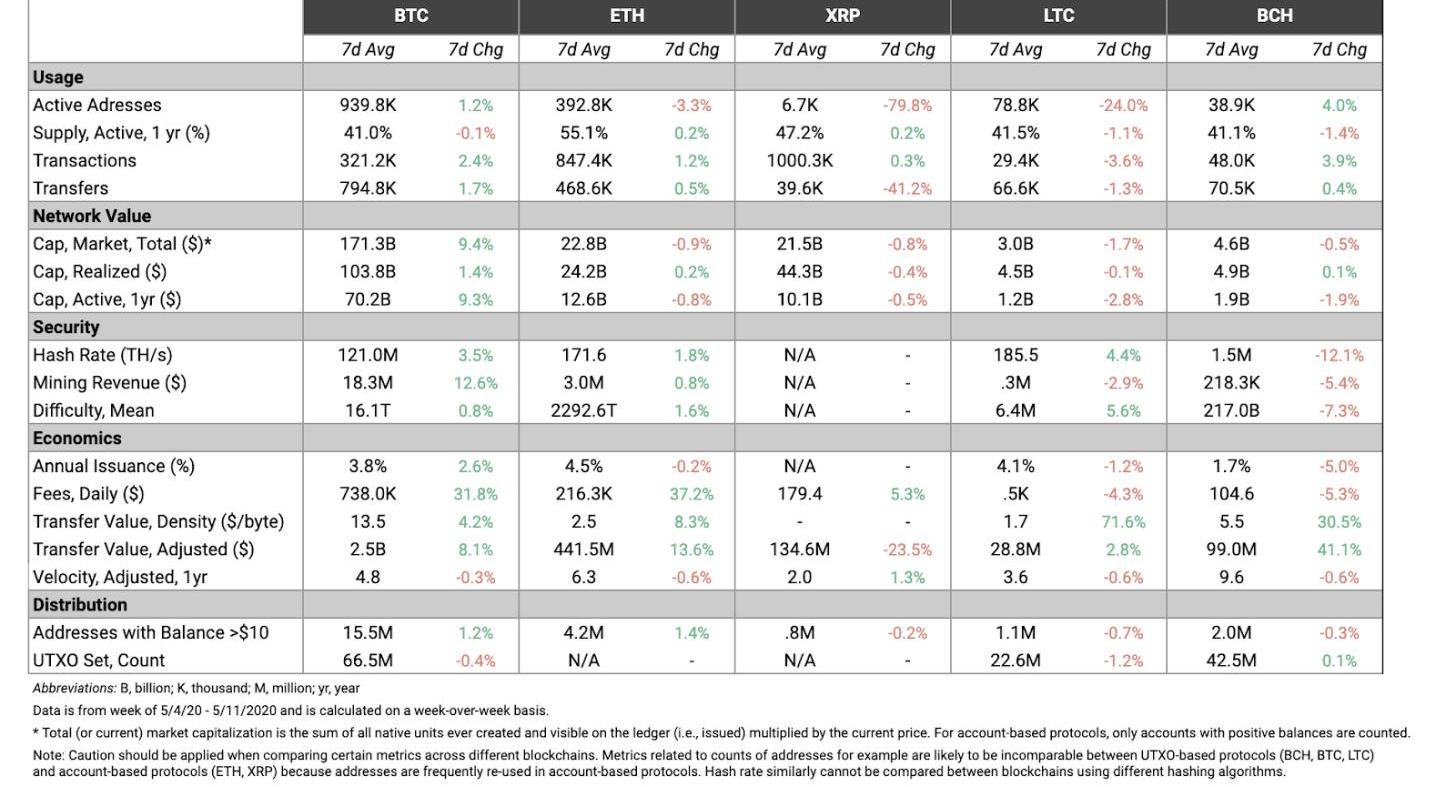

此外,BTC算力在減半前升至歷史新高。隨著減半的臨近,礦工們爭先恐后地去爭搶最后一個12.5BTC獎勵區塊,這導致網絡算力增加,平均出塊時間則減少了。

下表顯示了全網的BTC算力情況:

來源:CoinMetricsNetworkDataPro

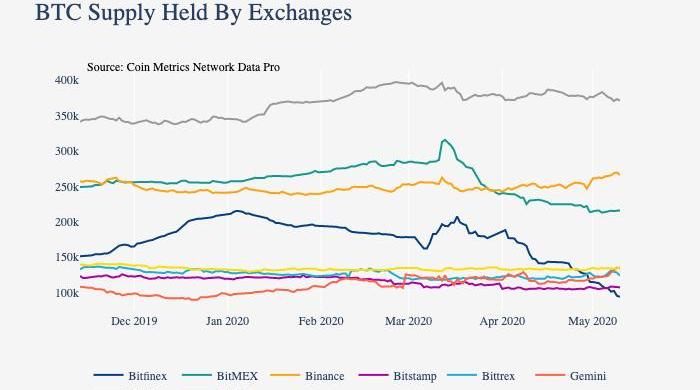

繼3月12日市場暴跌后,BitMEX和Bitfinex持有的BTC數量已創下新低。

Bitfinex目前持有93800BTC,低于3月13日的193900BTC。而BitMEX的BTC供應量從3月13日的峰值315700BTC降至目前216000BTC。

來源:CoinMetricsNetworkDataPro

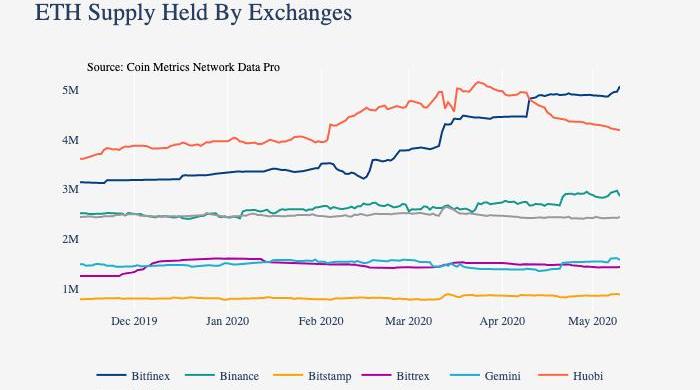

與此同時,Bitfinex交易平臺上的ETH持有量繼續攀升至新高。截至3月10日,Bitfinex持有超過500萬ETH。

來源:CoinMetricsNetworkDataPro

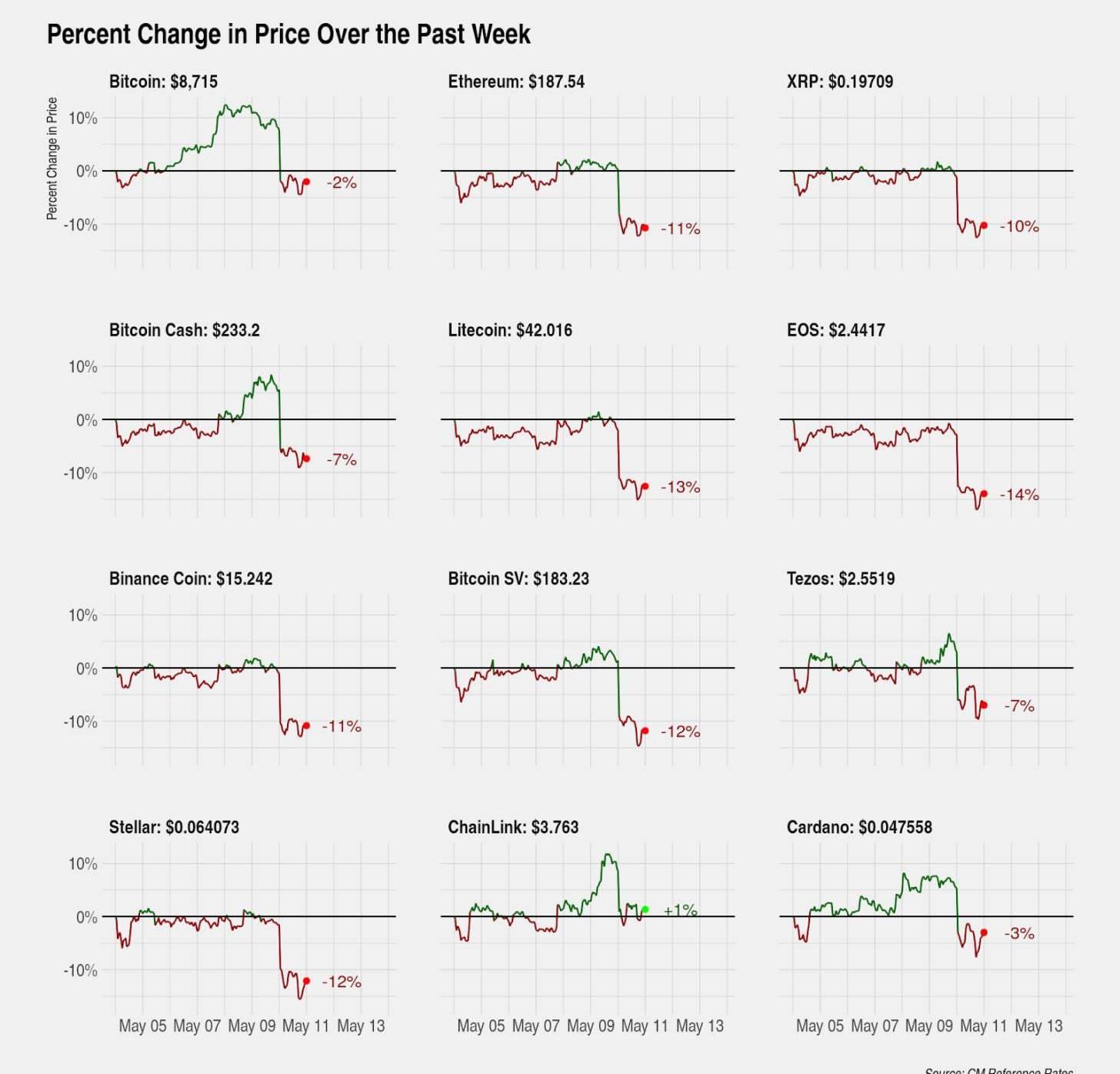

市場動態觀察

本周最值得關注的市場消息,是傳奇對沖基金經理PaulTudorJones對比特幣的認可。他在給客戶的一份報告中提到,在面對“巨大的貨脹”壓力下,他認為比特幣具備了作為價值存儲的吸引力。

市場對這一消息的反應是理性的,比特幣的表現超過了大多數其他主要的加密資產。這種情況已經連續發生了兩周,值得繼續觀察。

近一年來,比特幣與其他資產之間的關聯度一直很高,回報率的分散性仍然很小,但歷史告訴我們,這些平靜時期中間夾雜著加密市場的大變動時期。在我們之前的網絡狀況報告中,我們已經對這些制度變遷及其給基金經理帶來的困難發表了評論。

在傳統的高貝塔系數競爭幣中,投資者的反應稍顯溫和,且缺乏大幅波動,這表明我們距離市場泡沫后期的非理性投資者情緒還有很遠。

數據來源:CoinMetricsReferenceRates

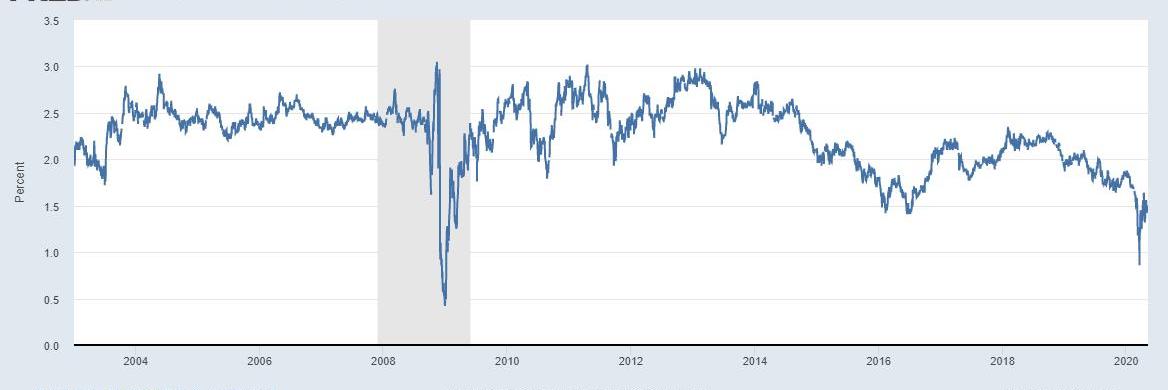

PaulTudorJones預測,不受約束的貨幣刺激政策將導致通脹率上升,但令人驚訝的是,這種觀點尚未反應在5年期通脹預期當中。這一通脹指標被廣泛認為是長期通脹預期的代表,而長期通脹預期對今天的需求沖擊或食品和能源價格波動不太敏感。

截至目前,盡管已經發生了一切,但通脹預期是穩定的,美聯儲的信譽仍然完好無損。簡言之,市場認為美聯儲將采取必要措施捍衛其價格穩定任務。問題是,我們可能會面臨這樣一種局面:美聯儲最大限度地擴大就業和穩定物價的雙重任務會變得站不住腳,它將不得不偏袒一方。這些擔憂表現在2008年金融危機后幾年通脹預期上升,導致多年期資產受益于通脹預期上升。但最終,通脹危言聳聽者,被證明是不正確的,因為美聯儲能夠穿針引線,提供足夠的刺激來治愈經濟,而不會引發過度通脹。

市場押注這次也會這樣做。但很明顯,如果市場不正確,我們可以看到比特幣在未來的價格會高得多。

盡管“3.12暴跌”一度將比特幣價格狠砸,但是此后幣價就開始了波動性反彈,并在4月末突然加速。根據CoinDesk的數據,2020年4月末,比特幣價格快速拉升,兩個交易日從7000美元上漲至90.

1900/1/1 0:00:00貴州省人民政府關于加快區塊鏈技術應用和產業發展的意見(黔府發〔2020〕5號)各市、自治州人民政府,各縣(市、區、特區)人民政府.

1900/1/1 0:00:00據幣印礦池數據顯示,比特幣減半后,按當前幣價計算,在非豐水期電價情況下,螞蟻礦機S19Pro、神馬M30S+、芯動礦機T4+等新一代高算力礦機電費占比已幾乎達到50%.

1900/1/1 0:00:00來源|?attestant.io?作者?|?JimMcDonald為了保證鏈的安全性,Eth1采用工作量證明共識機制,而Eth2采用權益證明.

1900/1/1 0:00:00原文來源:新浪專欄 2009年,基于區塊鏈技術的比特幣悄然問世。2019年6月,由全球社交網絡巨頭Facebook主導的數字貨幣Libra登場,引起了轟動,也引發了質疑.

1900/1/1 0:00:00原文作者:LouKerner 編譯:SHOU 原文鏈接:https://medium.com/crypto-oracle/10-things-i-learned-from-stablecoins.

1900/1/1 0:00:00