BTC/HKD+0.87%

BTC/HKD+0.87% ETH/HKD+1.38%

ETH/HKD+1.38% LTC/HKD+1.34%

LTC/HKD+1.34% ADA/HKD+3.11%

ADA/HKD+3.11% SOL/HKD+2.16%

SOL/HKD+2.16% XRP/HKD+2.52%

XRP/HKD+2.52%摘要:從歷史表現來看,MVRV是一個神準的指標,可以從大周期上告訴你市場的底部和頂部。圍繞MVRV的一系列指標,對于長期投資者具有重要參考意義。相對傳統金融市場,加密資產領域有一些獨有指標,這源于區塊鏈技術特性。具體體現在對區塊鏈鏈上數據的利用上,其中MVRV就是一個非常有特色的指標。

下文將從RV指標入手來對MVRV進行詳細釋義,之后對比BTC-MVRV、LTC-MVRV、BCH-MVRV在牛熊周期的不同表現,最后分析MVRV的三個變種指標MVRVZ-Score、RVT和VWAP比率。

一、什么是RV、MVRV?

MVRV是一個相對指標,為流通市值和已實現市值的比率,由MuradMahmudov&DavidPuell首次提出,其表達式為:

MVRV=MV/RV

其中,

RealizedCap

是

基于UTXO模型,所計算的是鏈上所有幣“最后移動時對應價值”的加總

。相對于流通市值來說,RV有以下幾點好處:

減少了已退出流通部分的影響

考慮了鏈上每個幣流動時的市場價值

可間接反映長期持有者的籌碼成本

實際數據處理過程中,為了避免粉塵攻擊對UTXO的影響,RV指標的計算要復雜一些,具體做了以下幾點處理:

歐洲系統性風險委員會對加密貨幣和DeFi發出警告:金色財經報道,歐洲系統性風險委員會(ESRB)發布報告表示,盡管加密貨幣經歷了動蕩的一年,但它對傳統金融系統的影響微乎其微。即便如此,該委員會仍告誡要進行進一步監督。報告稱,鑒于加密市場令人印象深刻的增長軌跡和不可預測的未來,潛在的系統性風險不容忽視。

ESRB表示,雖然歐洲立法者最終在4月份通過加密資產市場(MiCA)監管法規,但還需要更多的工作。報告建議政策制定者實施多項改革,以平息現有的監管擔憂,其中包括對具有加密風險敞口的金融機構的定期報告要求。報告寫道,例如,如果隨著時間的推移與傳統金融體系的相互聯系增加,系統性風險可能會出現。[2023/5/26 10:40:38]

對于UTXO余額增加時所移動的幣,所轉入幣的價值以移動時的價格來計算

對于UTXO余額減少時所移動的幣,轉出將會“激發”該UTXO內所有的幣,該UTXO內所有幣的價值,由已被移動時所對應的市場價格來計算

舉個例子。截至今日,某比特幣錢包余額,在2016年5月、2017年4月、2018年3月、2019年2月、2020年1月發生了五筆轉入或轉出,對應金額分別是+10BTC、+6BTC、-3BTC、-5BTC、+1BTC。則該錢包內所有BTC的RV計算值如下表:

OKX Web3錢包即將首發接入Sui Network:4月15日消息,據官方消息,為支持新公鏈發展和促進多鏈生態繁榮,OKX Web3 錢包將于 Sui Network 主網正式上線后 24 小時內,率先完成接入。屆時,用戶可使用 App 和插件 Web3 錢包管理自己在 Sui Network 上的資產。

據了解,OKX Web3 錢包是最全面的異構多鏈錢包,已支持 50+條公鏈,涵蓋錢包、DEX、賺幣、NFT 市場、Dapp 探索 5 大板塊,能夠滿足用戶一站式 Web3 需求。[2023/4/15 14:05:28]

來源:QKL123

也就說,根據金額的轉入或轉出的不同歸屬,該地址余額的已實現市值為24000美元。假如不區分轉入或轉出,則對應的已實現市值為64000美元。比較而言,區分轉入轉出后的24000美元,比64000美元更能反映該地址的持幣成本。

因為RV可以近似的衡量市場上所有比特幣持有者的長期成本,所以在市場對比特幣需求不斷增長的大背景下,通常會低于MV。RV與MV所差出來的“市值”背后,可能是短期市場上的供給者,也可能是長期市場上的托底者。所以,MVRV比率間接了反映二級市場上比特幣供需的失衡程度,進而可以反映市場價格被低估或高估的程度。

二、MVRV與牛熊周期

(1)比特幣牛熊周期與BTC-MVRV

趙長鵬:明確的監管框架至關重要,正積極與各地監管機構進行對話:金色財經報道,幣安創始人趙長鵬在出席2023年香港Web3 Festival活動中談及全球監管機構對加密貨幣的態度時表示,當一個行業發展到一定程度時,很容易出現損害其它人利益的行為,此時就需要監管的介入。但在行業發展初期,有時候嚴格監管會影響創新進程。監管機構試圖用傳統金融的監管手段對加密貨幣進行監管,但加密貨幣類型不一,有的像證券,有的像大宗商品,有的像公用 Token,監管機構需要有一些行業經驗。就要求企業必須非常積極的去跟監管機構打交道,也需要一段時間才能夠找到最佳的最優化的平衡。我們也在世界各國非常積極主動的跟監管機構交流打交道,包括香港。[2023/4/12 13:59:20]

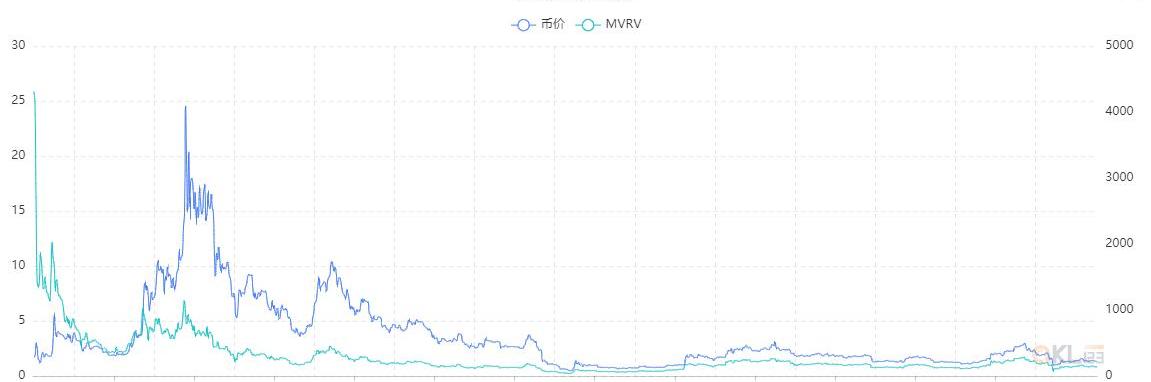

來源:QKL123

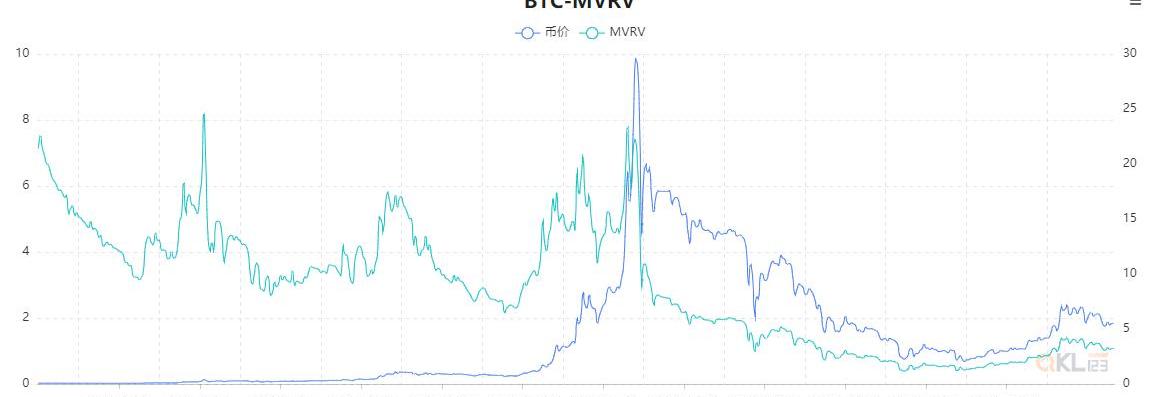

縱觀比特幣十年多的價格走勢,整體呈現不斷上漲的趨勢。從大周期上來看,可以將其劃分為三個牛熊周期:

第一個周期,2010年07月至2011年6月,比特幣價格從0.05美元左右上漲到191.81美元,之后快速下跌至2011年11月的2.29美元

第二個周期,比特幣價格從2011年12月的2.3美元左右震蕩上漲至2013年11月的1149.14美元,之后大幅下跌至2015年8月的203.86美元

第三個周期,2015年08月至2018年12月,價格從200美元左右不斷上漲至19500美元左右,之后不斷探底

近十年以來MVRV比率基本維持在1-3之間,其峰值低谷與牛熊市的峰值低谷基本吻合。下面對比BTC-MVRV在三個牛熊周期期間的不同表現。

Charles Edwards:過去3年中任何投資組合配置5%的BTC,就能提高20%的年化收益:金色財經報道,數字資產量化基金Capriole Investments創始人Charles Edwards在社交媒體上稱,比特幣是投資組合收益的一個“棘輪”。在過去3年中,在任何主要資產類別的投資組合中,只要有5%的比特幣配置,就能提高至少20%的年化收益。它也改善了風險調整后的回報。如果你管理的是房地產、股票或固定收益投資組合,只要有少量的比特幣就能創造出一個不同的世界。[2023/3/20 13:15:05]

來源:QKL123

第一個周期期間,特別是在2011年6月牛市之前,MVRV表現極不穩定,大體維持在2-8之間。這是比特幣市場早期不成熟的一種表現,一方面市場炒作投機比例大,另一方面是很多鏈上移動的比特幣也表現出極大的不穩定,包括其中有很多比特幣可能在此期間發生丟失。隨著比特幣價格快速下行,MVRV也出現大幅回落,最低降至歷史最低點0.4。

來源:QKL123

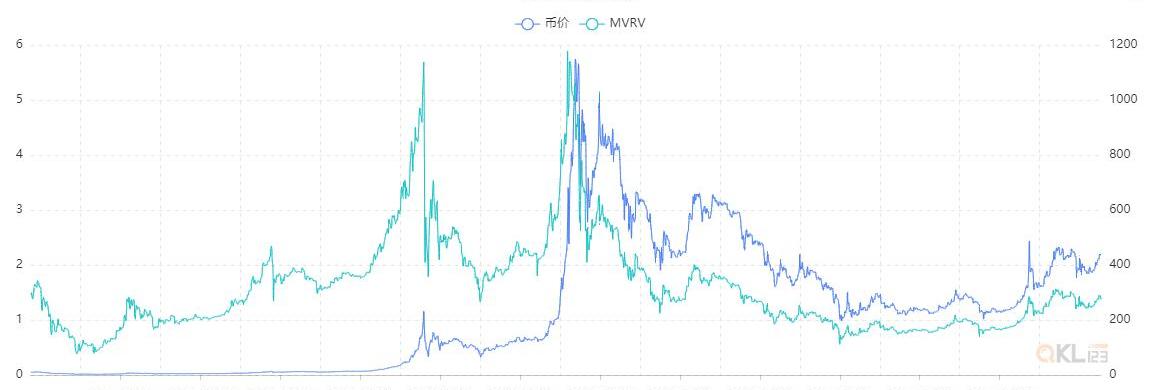

第二個周期期間,MVRV伴隨價格的回升而回升,在1.4達到第一個峰值,但隨后的價格下跌使其回落至低點0.85。之后一路上行最高達到5.6以上,對應牛市結束前的兩個價格峰值。熊市低谷對應的MVRV大多徘徊在0.8至0.9之間。MVRV長時間小于1,說明很多長期持有者都已陷入虧損狀態,對應市場出現熊轉牛的反轉時期。

Doodles聯創:Doodles 2將于明年開啟內測,測試網合約已部署:12月19日消息,NFT系列Doodles聯合創始人Jordan Castro在官方Discord宣布,Dooplicator的效用公布和GenesisBox的開圖將于2023年1月后陸續進行,同時Doodles2也將于明年開啟內測。

Castro表示,過去一年通過探索其他區塊鏈和Layer2網絡,已為Doodles2找到完美歸宿,目前測試網合約已部署,同時本周將發布Doodles 2角色預覽。此外,Castro就產品延遲推出向社區致歉,并指出延誤的主要原因在于對產品性能有高標準,同時還存在一些技術/架構上的決策和業務方面的考慮。[2022/12/19 21:54:01]

來源:QKL123

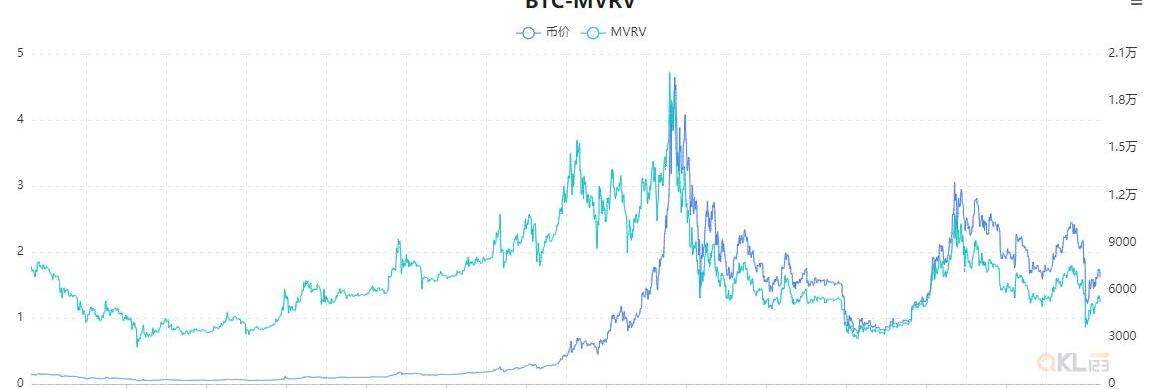

第三個周期期間,隨著比特幣價格不斷上升,MVRV在牛市頂點附近出現大于4的極端情況。之后比特幣進入熊市,MVRV在2018年11月至2019年3月的熊市低谷維持在0.7至0.9之間。在04月初突破1,迎來了一輪上漲行情。然而,MVRV最高上升至06月底的2.57后伴隨價格回落,特別是在新冠疫情黑天鵝的作用下,該值短時跌破1后快速反彈至1.3左右。雖然目前比特幣價格已處于歷史上的較低水平,但不排除二次探底的可能。

(2)萊特幣與比特現金的MVRV表現

來源:QKL123

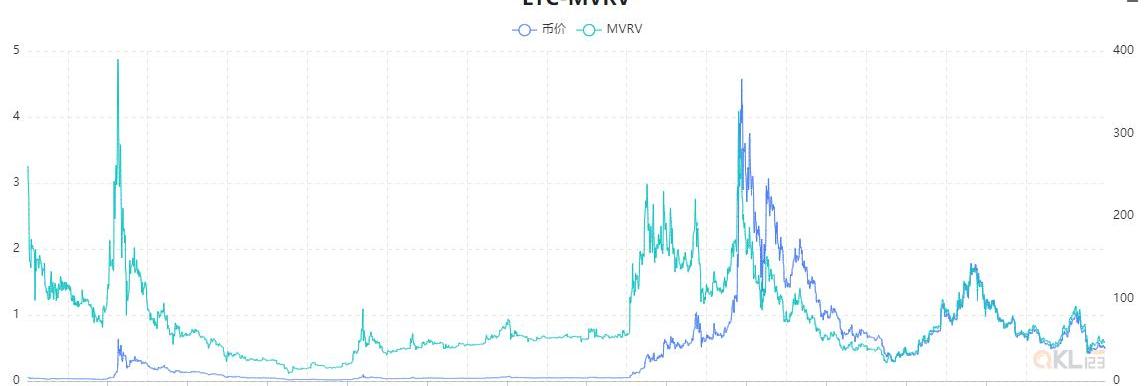

萊特幣誕生于2011年11月,相對比特幣誕生晚了近三年。2013年期間,LTC-MVRV類似BTC-MVRV在第一個周期的表現,維持在一個較高的水平,但整體水平要低于后者。而且,2015年初和2018年末的熊市低點所對應的LTC-MVRV低至0.1和0.3。但2017年底牛市頂點所對應的LTC-MVRV,卻和BTC-MVRV接近。出現這種情況,一方面是因為萊特幣的市值相對較小,更容易受到市場情緒的影響,使得LTC-MVRV受價格影響較大,表現出更大的波動性;另一方面是因為市場更認可比特幣,萊特幣的相對估值偏低,使得LTC-MVRV長期表現出較低水平。

來源:QKL123

BCH于2017年從比特幣社區分裂,牛市之前的BCH-MVRV主要在2-6之間大幅變動,類似比特幣早期的表現。牛市過后,BCH-MVRV隨著價格波動下降,在2018年底最低降至0.22。在2019年4月一波上漲行情之后,于當年6月底達到1.6的峰值,和LTC-MVRV的表現類似。但目前BCH-MVRV在0.8左右,而LTC-MVRV在0.6左右,也就說

比特現金的相對估值要比萊特幣高一些,但依然不如比特幣。

三、MVRV指標的三個變種

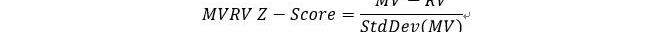

MVRVZ-Score

MVRVZ-Score由Awe&Wonder首次給出,是在MVRV指標基礎上進一步優化得出的一個衍生指標。MVRVZ-Score是為了體現市值與已實現市值的偏離程度,實質為市值與已實現市值之間的標準偏差。計算公式如下:

其中,StdDev(MV)為市值的標準偏差。用法和MVRV類似,用于判斷比特幣是否被嚴重高估或者低估。Awe&Wonder在文章中指出,該指標用于判斷趨勢方向的準確率高達90%。

來源:QKL123、Glassnode

由于標準偏差對短期極端變化起到平滑作用,所以,MVRVZ-Score相對MVRV更平緩一些。而且,更能反映長期趨勢的變化,在對趨勢判斷的準確率上會有一定的提升。另外,相對于MVRV比率的周期變化,MVRVZ-Score的使用會更直觀。如圖,綠色區間對應的是市場底部區間,紅色區間對應的是市場見頂區間。

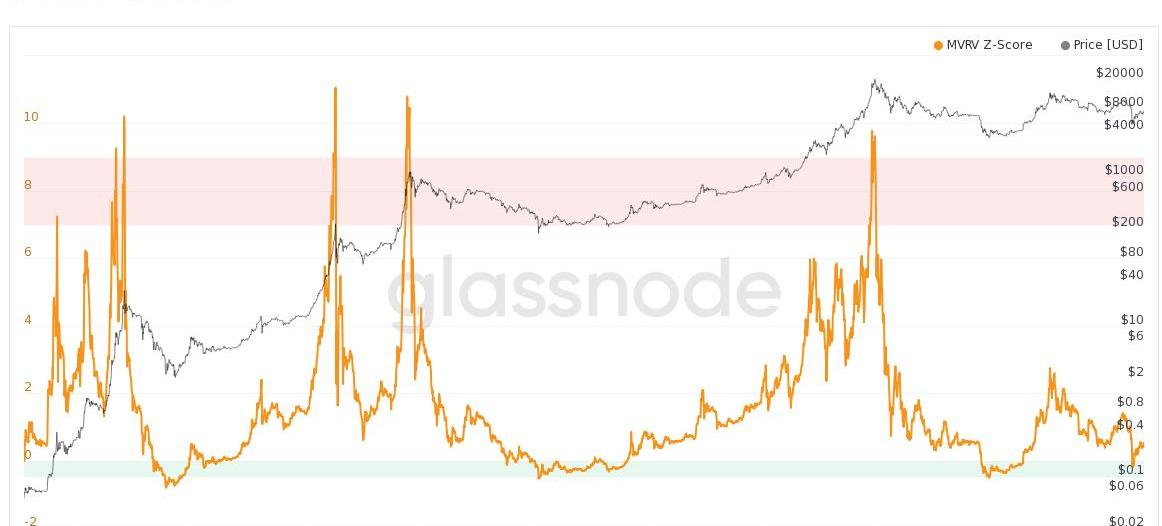

RVT比率

RVT比率由DavidPuell最早創建,為可實現市值和鏈上交易額的比值。和MVRV的不同之處是,RVT是利用可實現市值作為分子,并利用鏈上交易額作為分母。計算公式如下:

RVT=RV/TV

其中,TV為鏈上交易額。因為加密資產市場在過去十年間主要是受到二級市場投機需求的帶動,鏈上交易量和二級市場市值有較強的關聯性。所以,

RVT

比率和MVRV用法類似,都可以用來判斷長周內的市場底部和頂部。

來源:QKL123、Woobull

觀察過去十年間RVT的表現,2012年、2015年和2019年的熊市筑底階段所對應的RVT基本在0.010至0.013之間,2011年、2013年和2017年的幾個價格峰值都在0.110以上。與MVRV相比較,對大周期牛熊底點和頂點的判斷上,RVT要差一些。但RVT對一些階段性的高低點判斷,相對MVRV要明確一些。

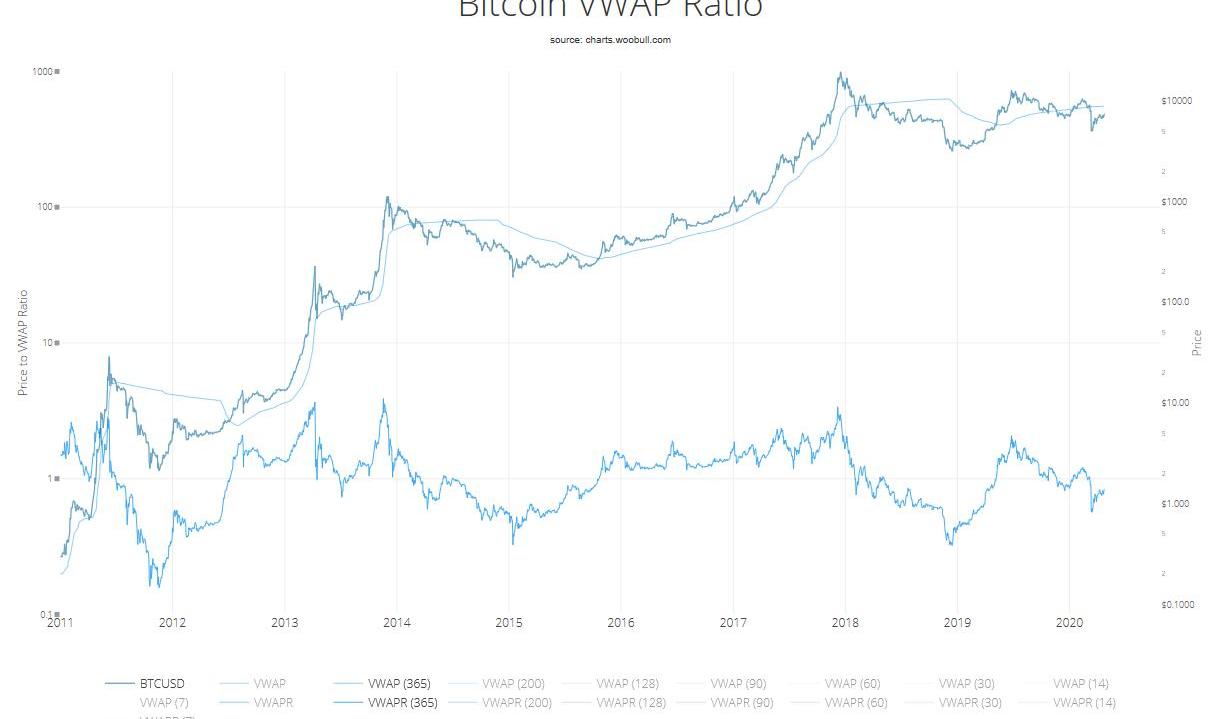

鏈上VWAP比率

鏈上VWAP比率(VWAPR)是市場價格與鏈上VWAP的比值,而鏈上VWAP可以看作RV的變種。其計算公式如下:

VWAPR=價格/VWAP

其中,VWAP全稱為成交量加權平均價,是按照一定時間內價格交易量的加權。具體計算方法是將價格乘以對應成交量之后求和,再除以成交量總和,最后得到比值VWAP。這里的VWAP不同于二級市場的VWAP,而是一個鏈上數據計算指標。

來源:QKL123、Woobull

因計算周期的不同,VWAPR會有所不同:短周期加權值可以用來判斷短期的高點或低點,而長周期的適合判斷大周期上的高點和低點。這里只將365日的加權值與MVRV進行對比。觀察過往十年的VWAPR可以發現,2012年、2015年和2019年的熊市底點附近所對應的VWAPR值都低于0.4,2011年、2013年和2017年的峰值都在3.0以上。可以看出,VWAPR與MVRV的判斷準確性極為接近,但前者會根據選取周期不同變得靈活多變。

本文僅供決策參考,不構成投資建議。

以太坊是很好的投資品,也是真正讓人感到興奮的生態項目之一,后者進一步擴大了其作為投資品的潛力。根據區塊鏈媒體報道,4月10日這天,Bitfinex上近90%的ETH保證金交易員都在做多ETH,涉.

1900/1/1 0:00:00原文:福布斯,原文作者:LukeFitzpatrick來源:Odaily星球日報,譯者:念銀思唐加密貨幣投資者和HODLer們都翹首以待,密切關注著5月中旬比特幣減半事件的進展.

1900/1/1 0:00:00分析師?|Carol??編輯|畢彤彤 出品|PANews 4月3日,央行召開2020年全國貨幣金銀和安全保衛工作電視電話會議,會議要求加強頂層設計,堅定不移推進法定數字貨幣研發工作.

1900/1/1 0:00:00文:凱爾 來源:蜂巢財經 4月19日,“EOS生態”APP出現了無法登陸的情況,綜合多名投資者的反饋信息,這個斷斷續續持續了一年半的資金盤項目疑似跑路.

1900/1/1 0:00:00自從區塊鏈問世以來,人們永遠不能否認一個事實,即區塊鏈的用例、潛力和可靠性一直是值得商榷的。此外,一系列臭名昭著的比特幣騙局,例如假比特幣交易所BitKRX的騙局,MiningMax的龐氏騙局以.

1900/1/1 0:00:00曾經投資Slack和Uber等創業公司的硅谷風投公司BondCapital近日通過電子郵件告訴投資者,新冠疫情的高速傳播和影響與1906年舊金山大地震相似.

1900/1/1 0:00:00