BTC/HKD-4.37%

BTC/HKD-4.37% ETH/HKD-5.71%

ETH/HKD-5.71% LTC/HKD-3.79%

LTC/HKD-3.79% ADA/HKD-7.22%

ADA/HKD-7.22% SOL/HKD-11.35%

SOL/HKD-11.35% XRP/HKD-6.47%

XRP/HKD-6.47%DAI的歷史

Dai是以太坊上發行的第一個去中心化穩定幣,發行時間2017年年底,和其他的穩定幣相比,DAI是最獨特,最具有去中心化性質的一支,其在去中心化銀行設施(即DeFi)中扮演了重要的角色。

以下是早年的穩定幣清單,USDT流行之前,數字貨幣的先驅者們設計了各種穩定幣原型:

-AbriefhistoryofStablecoins,BitmexResearch

目前來看,DAI是目前市場上最健全,最先進的穩定幣系統之一。以上結論不僅是從其設計上,而且也從市場的占有份額得到驗證。

運行機制

摘抄一段關于DAI設計的說明,相信有些同學讀了也會覺得暈頭轉向:

“任何想要收購Dai的人都必須將ETH存入一種名為債務抵押債券頭寸(CDP)的精明合約中,CDP根據抵押品的美元價值發行Dai代幣。盯住美元的匯率制度是通過MakerDAO制度的激勵機制維持的。”

研報:識別“具有系統重要性”的區塊鏈銀行的協議可以預防市場崩潰:金色財經報道,泰國Chulalongkorn 大學研究員 Kanis Saengchote 最近開發了一個框架,用于識別和衡量去中心化金融(DeFi)機構的系統性風險。

新協議稱為全球系統重要性協議(G-SIP),這是一個識別和衡量“全球系統重要性銀行”(G-SIB)的系統。使國際清算銀行能夠發現弱點并制定標準,從而更好地防止損失。Saengchote 的研究論文詳細介紹了一種方法,通過該方法可以將類似的標準應用于論文中所說的“區塊鏈銀行”,即在區塊鏈上運行的任何 DeFi 協議。[2023/8/3 16:15:07]

簡單來說,DAI是一個類似合約的設計:它不強行保證和USD的1:1鎖定,而由激勵機制來驅動套利玩家使DAI的價格穩定在1USD。

動態 | 灰度研報:超三分之一的美國投資者會考慮投資比特幣:Grayscale Investments(灰度投資)今天發布了“比特幣:2019年投資者研究報告”,首次對散戶投資者的興趣、觀念和關于投資比特幣的誤解進行調查。該研究由金融市場研究公司Q8完成。報告顯示。超過三分之一(36%)的美國投資者會考慮投資比特幣,這代表了一個擁有超2100萬投資者的潛在市場。(Globe Newswire)[2019/7/25]

DAI為什么會采用這樣的設計,原因是和去中心化密不可分的。在去中心化的體系中,并不存在銀行這種中心化的設施,沒有一個機構可以承兌穩定幣。所以設計一種基于ETH的合約,通過激勵措施來確保其價值錨定美元,從原理上來講,和ETHUSD的永續合約非常接近了。當然,后者還是需要在中心化的交易所里完成,而DAI可以直接在ETH鏈上進行承兌,公開透明。

動態 | 多倫多上市公司研報:全球哈希率與比特幣價格差異顯著:據消息,近日多倫多上市區塊鏈投資公司Block One Capital Inc.發表了一篇關于加密貨幣采礦業的研究報告。研究顯示,隨著越來越多比特幣礦工的加入,哈希率迅速上升,采礦收益率迅速下降,因此,當下并不是投資挖礦業的好時機。同時,研究還顯示,采礦硬件在運營最初幾天利潤率最高,采礦設備的部署時機對收入影響極大。[2018/9/6]

DAIvs.USDT

區別很簡單,USDT是這樣承諾的:你在市場上的每一個USDT,我都對應在銀行里存一個USD。不過這些USD在哪些銀行里,會不會跑路或者凍結,不好說。而DAI是這樣承諾的:你在市場上的每一個DAI,都是通過抵押ETH(或者其他的ERC20的資產),來作為保證而發行的,抵押物在鏈上透明可查,不用擔心跑路。不過這些幣本身波動很大,價格波動比較大的時候可能會出現需要補充保證金的情況。

分析 | 火幣研報:8 月8 日至15日大跌或是大量用戶拋售個人錢包中的比特幣:據火幣研報,通過分析 2018年8 月8 日至8 月15日所有的比特幣地址與轉賬記錄,基于分類算法得出活躍地址數的分布:活躍地址中,44%為交易所地址,30%為服務商地址,19%為個人錢包地址,6%為公司,1%為礦池。再進一步分析新建地址數和轉賬明細得出:1)交易所和服務商新增地址數在這幾周內變化不大,但是新建個人錢包地址 數卻呈現明顯下降趨勢。 2)比特幣由個人地址轉入交易所的量遠遠大于從交易所轉入個人地址的量。最后推測該周比特幣價格大幅下挫原因可能有:1)新入場的投資者人數的減少。2)很有可能是有大量用戶將個人錢包中的比特幣轉入交易所進行拋售。[2018/9/5]

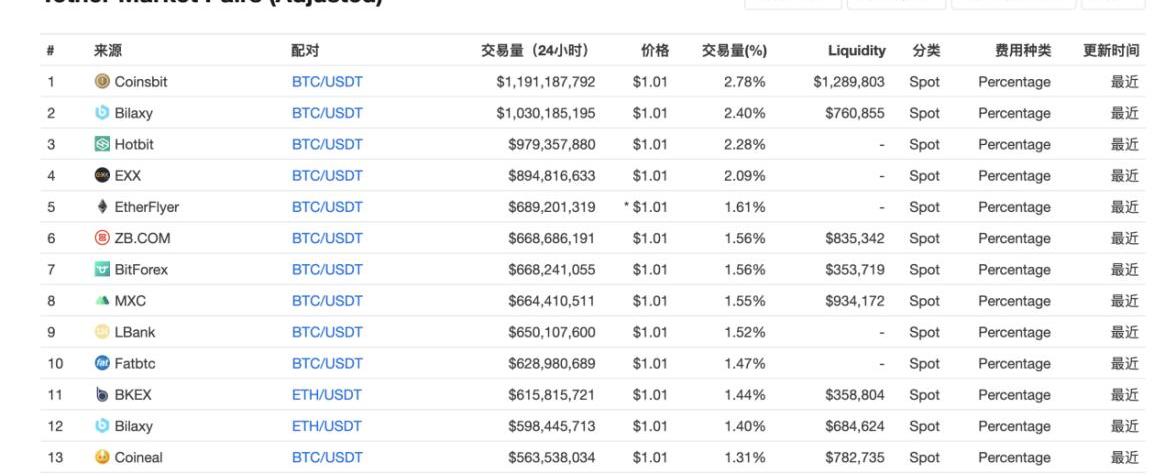

另一個區別是交易對的數量,絕大多數現貨交易所都使用USDT作為主要的交易對,而使用DAI的非常少。這使得DAI的流動性在市場中的占比只有非常可憐的份額(遠小于1%)。

AdjustedDailyTradeVolume2020-04-26,DAI,CoinMarketCap

AdjustDailyTradeVolume2020-04-26,USDT,CoinMarketCap

活躍的交易對會吸引更多套利玩家的加入,套利玩家的競爭會帶來更好的深度,從而形成良好的流動性生態。目前來看DAI還有很長的路要走。

還有一個吐槽點就是名字,DAI這個名字初看就不像是一個穩定幣,像USDT,BUSD之類的,就看上去非常直觀,讓人們比較容易聯想到它就是USD。

使用DAI的風險?

我們認為主要的風險來自于CDP的合約機制,它需要比較穩定的抵押物。當作為抵押的ETH和ERC20系列代幣的價格發生劇烈變動的時候,DAI的穩定性會明顯受到影響。

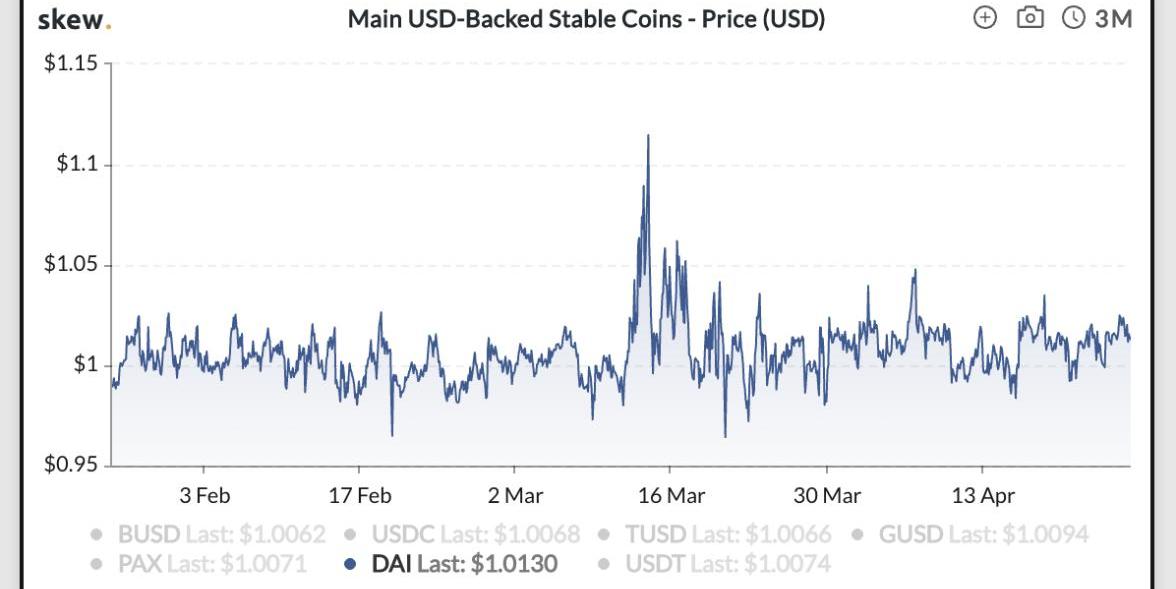

DAI真的是"穩定"幣嗎?-www.skew.com

如圖,在極端行情下,DAI的穩定性遠不如其他穩定幣,下圖顯示DAI的價格穩定性和ETH的劇烈波動的關系:

ETH/USDT&Dai/USDTPriceChart,Source:CoinMetric

3/12日DAI的計算價格偏離了5%以上,而且在那之后的十天內都不能很好的保持穩定性。

USDC抵押物?

以上的風險其實DAI團隊也意識到了,所以經歷了3/12的波動后,MakerDAO也做了積極的調整,現在用戶也可以選擇用USDC作為抵押物,來質押出DAI。你可以把USDC想象成類似某種線下的出入金渠道,通過USDC,DAI可以和現實中的法幣自由兌換。當然這里有一個終極問題:如果USDC是更穩定的穩定幣,那DAI的存在是否還有意義?如果你越相信中心化的系統,你就會更偏好USDC,反之,DAI便是更優的選擇。

風險規避

從交易者的角度來說,流動性最好的穩定幣,就是風險最小的穩定幣。因為當黑天鵝事件發生的時候,你可以有足夠的流動性來掩護撤退。當然,搞清楚自己持有的穩定幣,在什么情況下會"失效"也很重要,比如USDT在陷入訴訟風波以及被擠兌時,可能會不穩定;而DAI則是在ETH價格發生劇烈波動時,會"失效"。交易者可以根據自己對市場的判斷,調整自己的穩定幣持倉。DAI在未來的一段時間里,可能仍舊不能做到我們所預期的穩定性,但是"去中心化"的系統,總是能在"中心化"系統失效的時候站出來。DAI依然是那些信仰"去中心化金融"的人們的最優選擇。未來會有更多的人參與到建設DeFi生態中來,DAI也會借此機遇生長、壯大。

前些日子前些日子,螞蟻區塊鏈應用平臺總經理李杰力向我推薦了《TheCurrencyColdWar》。此書作者DavidBirch,倫敦出版合伙公司將于2020年5月出版.

1900/1/1 0:00:00區塊鏈大星說公眾號良心出品。緊追圈內熱點潮流,用有趣的漫畫講有料的事件。實乃新一代鏈圈青年硬核入門的好幫手、上班摸魚的好朋友.

1900/1/1 0:00:004月17日晚8點,CryptoTonight第三期節目「王牌對王牌:海外借貸資金對話中國礦業大佬」作為世礦會特別場順利開播,邀請10位加密貨幣礦業與金融等領域的資深玩家.

1900/1/1 0:00:00來源:IPRdaily 編者注:原標題為《2019年全球區塊鏈發明專利排行榜》導讀:近日,知識產權產業媒體IPRdaily與incoPat創新指數研究中心聯合發布“2019年全球區塊鏈發明專利排.

1900/1/1 0:00:00每天精選5篇加密貨幣最新優質文章。今天內容包括:1)LongHash:如何看待比特幣的價格波動?2)MulticoinCapital:論DeFi協議的分叉3)治理、責任和競爭4)OurNetwo.

1900/1/1 0:00:00一、比特幣減半 1.1減半概念介紹 中本聰當初在設計比特幣體系的時候,為了控制比特幣的總體發行量(本質上是在模擬黃金,由于黃金儲量有限,挖掘速率會越來越慢,因此比特幣也被成為數字黃金.

1900/1/1 0:00:00