BTC/HKD+5.08%

BTC/HKD+5.08% ETH/HKD+6.09%

ETH/HKD+6.09% LTC/HKD+2.91%

LTC/HKD+2.91% ADA/HKD+8.15%

ADA/HKD+8.15% SOL/HKD+6.23%

SOL/HKD+6.23% XRP/HKD+9.41%

XRP/HKD+9.41%“用一個數學公式來推演一下token供應量變化帶來的基本面變化。”

小結

本文試圖從貨幣流通理論出發構建代幣經濟體價值及代幣“內在價值”的評估框架。根據貨幣流通理論,

銷毀不能直接提高代幣的理論價格。

Econ101

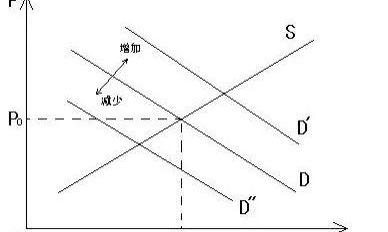

經濟學經典供求關系告訴我們,在某個資源供給不變的情況下,當需求上升,資源的價格會上漲。

需求供給與價格的關系;來源:網絡

今年2月由OKB掀起的銷毀熱潮似乎也在踐行著這個邏輯。在需求不變的情況下,通過銷毀降低供給量,拉動價格。

近期銷毀項目,信息來源:項目方公告

然而這個邏輯直接應用到“Token”上時,就會碰到一個問題:“Token”和“蘋果”不一樣,不是交換之后吃掉或者爛掉就消失了。大多數時候,它只是被“交換”,并沒有被“消耗”,同一個Token可以在市場里被使用交換數次,到那到底該怎么衡量它的需求和價格變化呢?

這時我們需要引入一個指標:“流通率”。在現實生活中,商品實現了交換后,一般就會退出流通,進入生產或者生活消費,比如蘋果。而貨幣作為商品交換的媒介,在流通中不斷的為實現商品交換而服務。Token和貨幣一樣,每一單位會被重復使用多次,所以在衡量Token供需變化的時候,除了供給和需求的數量之外,還需要考慮單位Token被使用的次數。而V衡量的就是在單位時間內單位貨幣在經濟體內流轉的次數。

一般來說,流通率等于經濟體GDP和經濟體中貨幣供應量的比率,高流通速率代表在同等貨幣供應量的情況下,一個單位的貨幣被換手了更多次,說明經濟活動更頻繁。

對于一個總量固定的token經濟體來說,當token流通總量不變時,流通率增長會反映經濟體“GDP”的增長。

研究:TikTok上加密相關視頻超三分之一具有誤導性:4月22日消息,根據DappGambl研究顯示,超過三分之一的加密TikTok視頻具有誤導性。其中,47%的TikTok創作者試圖通過推動服務來賺錢,包括KimKardashian、JakePaul和SouljaBoy在內的主流創作者。此外,帶有加密相關標簽的TikTok視頻,例如crypto、cryptok、cryptoadvice、cryptocurrency、cryptotrading和cryptoinvesting,累計產生了超過60億次觀看。[2023/4/22 14:20:11]

舉例來說,假設一個經濟體里只有Alice和Bob兩個人,兩人之間一共有500美元的流通貨幣。在一年之內,Alice和Bob之間進行了如下交易:

1.Alice花了300向Bob買了一升汽油

2.Alice花200請Bob幫她修理了一次電腦

3.Bob花了500請Alice幫他照顧了一次他的貓咪

一年內兩人之間,一共產生了1,000美元等值的經濟活動,但是兩人之間只有500美元的流通貨幣,所以每一單位的貨幣在經濟活動中流轉了2次,貨幣的流通率為2。

V的定量計算:貨幣流通理論和“費雪方程”

了解了V是什么之后,更進一步,我們可以通過貨幣流通理論中的“費雪方程”——MV=PQ將V量化。MV=PQ表達了經濟體的總購買量(MV)等于經濟體的總產出量(PQ)。

方程中:

1.M表示貨幣供應量

2.V表示貨幣的流通速率

此時M*V表示經濟體內的總購買量(TotalExpenditure=500*2=1,000美元),同時:

·?P表示經濟體內的價格水平或實際GDP(一升汽油的定價是300美元)

·?而Q表示經濟體內產出的貨物和服務的總量

所以P*Q表示了經濟體總產出量

顯然MV=PQ。

此時,我們對公式做簡單的變換得到:

馬斯克否認收購曼聯,相關Token CITY漲幅收窄至2.9%:8月17日消息,馬斯克在社交媒體上澄清表示,收購曼聯系推特上的一個舊梗,不會購買任何球隊。據CoinGecko數據顯示,ManchesterCity粉絲Toke CITY此前一度漲至6.87美元,目前價格為6.51美元,24小時漲幅收窄至2.9%。[2022/8/17 12:30:38]

V=PQ/M?,也就是說

V等于名義GDP與名義貨幣存量的比值。

小知識:

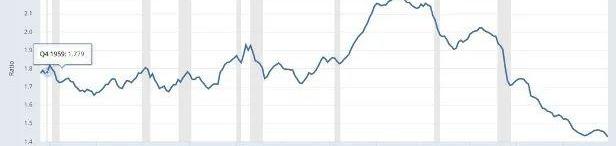

美國2019年的GDP為21.7萬億美元,M1流通速率約為5.5,M2流通速率約為1.4。進一步的回看歷史上美元M1和M2流通率的變化可以發現,在2008年金融危機發生之前,美元M1的流通率一直在上升。可以發現2008年之后,隨著美聯儲推出多輪量化寬松政策,貨幣流通量上漲,美國GDP在不斷增長,但同時貨幣流通率在不斷下降。貨幣存量的增長超過了GDP的增長,而M2的流通率更是在2019年達到了1960年以來的新低。

相對比,中國2019年的名義GDP為99萬億元,M1貨幣存量平均為55萬億,流通速率1.8,M2流通速率為0.52遠低于美國。這其中有兩國對于M2的統計口徑不同造成的差距。但除此之外,我國國民儲蓄水平普遍比較高以及間接融資主導的融資結構也是造成我國貨幣流通速率較低的主要原因。

注:雖然近年來“貨幣之謎”的現象引發了大量學術界的討論,但我們仍認為經典的貨幣流通理論對理解當前的代幣經濟體有很強的指導意義。

歷史上美元的流通率的變化;來源:https://fred.stlouisfed.org/series/M1V

歷史上美元的流通率的變化:2019年Q4的M2流通率已經達到1960年以來歷史新低;來源:https://fred.stlouisfed.org/series/M1V

TokenPocket宣布參與DeBox種子輪投資:7月29日消息,多鏈自托管錢包TokenPocket(TP)宣布其參與DeBox種子輪投資,同時與DeBox達成品牌、資源、技術等多方位戰略合作關系。[2022/7/29 2:46:30]

理解Token經濟體里的“V”

目前大部分發行“UtilityToken”的項目都擬構建一個以其Token為流轉媒介的經濟體,至少白皮書里面是這么說的。

在這個經濟體中,網絡和協議提供數字資源,使用者購買數字資源,中間的所有交易都是以其Token為流轉載體完成的。這里面的數字資源可以類比為Alice和Bob之間交換的“汽油、修電腦和照看貓咪”,而Token在這里承擔的就是支撐協議經濟體流轉的“貨幣”的角色。

因此我們認為實際經濟體的貨幣流通理論對此類型的經濟體有很強的參考意義,我們將Token經濟體中的4個關鍵參數定義為:

1.M:加密資產的流通規模

2.V:加密資產的流通速率

3.P:網絡中數字資源的價格,以Token為單位計價,如ETH生態中的單位“wei”

4.Q:經濟體中的數字資源的總產出,如存儲,計算等,通常由使用需求驅動

P*Q代表了單位時間內基于加密協議提供的Utility的網絡“總產出”,也是網絡的名義GDP。

如果這時網絡經濟價值的法幣計價為F,

則F=網絡的GDP*代幣和法幣之間的匯率,則網絡的Token相對法幣的理論價格Pex=F/PQ=F/MV。

Token流通量變化對經濟體基本面的影響

一般來說,銷毀、減半等行為會影響代幣的流通量。

銷毀

假設在代幣銷毀的過程中,網絡內部對資源的“需求”和定價均保持不變,則P*Q保持不變,同時假設市場對網絡服務的需求保持不變,網絡產生價值的市場定價不變,網絡產生的價值的法幣計價保持不變。

根據Pex=F/MV=F/PQ,會有以下幾種情況:

分析 | TokenInsight:BTC熱度高位盤整 搜索值創年內新低:據TokenInsight數據顯示,反映區塊鏈行業整體表現的TI指數北京時間10月04日8時報617.17點,較昨日同期下跌5.19點,跌幅為0.83%。此外,在TokenInsight密切關注的21個細分行業板塊中,24小時內漲幅最高的為數據存儲版塊,漲幅為2.71%;24小時內跌幅最高的為通訊版塊,跌幅為7.73%。

另據監測顯示,BTC人氣熱度盤整于近2月高位,今日0.085。轉賬數較上周同期上升0.4%,今日24.7萬,算力增速延續上升。但其搜索值持續下降,創今年新低。

BCtrend分析師 Jeffrey 認為,BTC人氣止步于0.1,延續窄幅震蕩,在方向暫未透明前,投資者需注意風險。[2018/10/4]

1.銷毀的代幣是未流通的代幣,則不影響M。因此當前Pex=F/MV不會產生變化;

2.銷毀的代幣是流通中的代幣,銷毀對資產的流通速率產生的影響可能為:

a.流通速率不變,M減少,Pex上升,價格上漲;

b.流通速率下降,M減少,Pex上升,價格上漲;

c.流通速率上升,但上升的%小于M減少的%,則M*V下降,則Pex上升,價格上漲;

d.流通速率上升,且上升的%大于M減少的%,則M*V上升,Pex下降,價格下跌。

注:一般的市場價格由投機價值和內在價值兩部分構成,當前基于流通理論所計算的價格更多是內在價值的理論參照。加密資產市場每天都在快速發展,目前針對其基本面和估值的研究也十分有限。當前所有針對基本面的思考都是為了在投資或者項目運營的過程中,摒棄噪音和wishfulthinking,梳理邏輯,找到校準和評價自己行為的標尺。

由此可見,銷毀并不能直接提高代幣的內在價格。

回看近期銷毀的項目,被銷毀的大多是未流通的代幣。在這種情況下,M并未發生改變。刺激市場的市場主要是對未來流通量減少的預期。這種預期一方面刺激了市場對項目“投機價值“的判斷。另一方面銷毀間接提高了經濟體參與者短期內的“持幣意愿",降低了經濟體短期的V。但這種預期的影響是短暫的。

IMTOKEN錢包出現仿冒ETH 可假冒交易記錄:今日有微博用戶發現,在IMTOKEN錢包中可以通過在ETH名字前增加空格,以此來仿冒真的ETH,并且這種偽造的ETH會顯示到錢包的交易記錄中,但實際上并沒有真的進行ETH交易。目前這一“玩笑”的原作者為防止有人上當受騙,已經把ETH的名字復原。廣大投資者在使用IMTOKEN錢包交易ETH時要注意甄別。[2018/2/27]

而且,這種影響對本身流通性較高的項目會更顯著,因為項目本身流通性高,短期內對V的影響很大,進而使得MV下降幅度較大,使得Pt有明顯上升;而對于本身流通率就比較低的項目,V本身就很小,短期內的影響也會相對有限。

減半

對于PoW類型的項目來說,挖礦產出的代幣全部進入經濟活動中流通,且貨幣的流通量是在不斷上升。因此在沒有減半的情況下,假設貨幣的流通速率保持不變,貨幣流通量的增加會使得M*V增加,進而給幣價Pex=F/MV帶來下行壓力。而假設經濟體GDP的增速和流通量的增速保持一直,則Pex=F/MV可以維持不變。

因此減半的設計可以使得在GDP增速保持不變的時候,降低M的增速,進而改善幣價的下行壓力。當然,這個推論是在經濟體的流通率“V”保持不變的情況下才能成立。

計算Token經濟體里的“V”

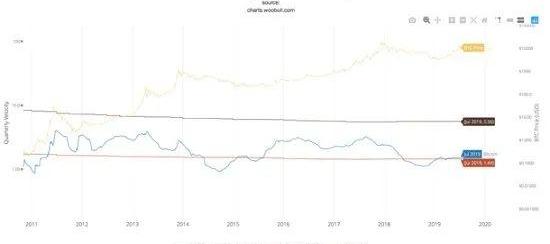

目前市場中對于流通率的衡量和統計的數據還很少,已知有包括Woobull統計的比特幣的流通率和Tokeninsight和AResearch聯合發布的以太坊生態活躍度榜單中對以太坊及部分ERC20代幣的流通率的統計。

比特幣流通速率和美元流通速率的對比,來源:https://charts.woobull.com/bitcoin-velocity/

注:圖中的比特幣流通率=比特幣的美元市值/比特幣的美元交易總量,并非比特幣鏈上經濟的流通情況

2019年中下旬,比特幣的流通速率約為1.44左右,和美元M1的流通速率水平相似。

2015~2019年期間,比特幣的流通速率一直在美元M1和M2的流通速率之間。

以太坊及以太坊生態活躍度榜單,

來源:Tokeninsight

圖中的以太坊及以太坊生態項目統計為項目的鏈上流通率,并根據項目實際的流通量進行了歸一化處理。除此之外,榜單還對項目生態的”國民儲蓄水平“進行了統計,通過統計活躍地址的資產持有率”M“來體現。在以太坊生態之外,ASResearch也計劃逐步加入對其他生態的追蹤和統計。

V的啟示

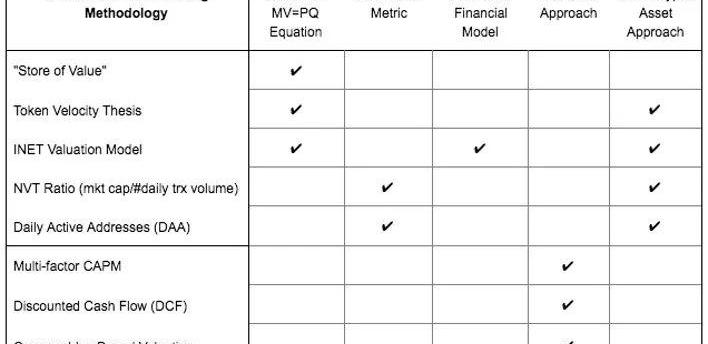

1.Velocity是token的基本面估值的重要參數:

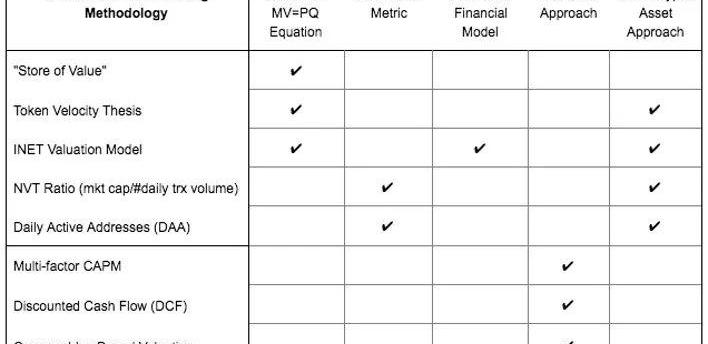

在目前已經提出的多種數字資產估值方法論中,多個方法論涉及到貨幣流通理論和流通率的參數。其中

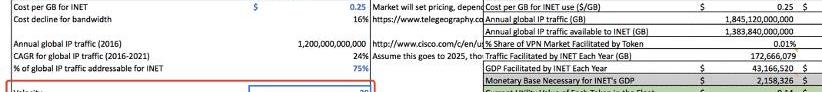

Chris@Placeholder還專門就INETValuationModel分享了他的估值模型。

在他的模型中,貨幣流通理論被用量化token經濟網絡的UtilityValue,得到每一年網絡UtilityValue的現值和終值,以便采用DCF模型針對UtilityValue的現值和終值進行估算。詳細的model和分析參見:

https://docs.google.com/spreadsheets/d/1ng4vv3TUE0DoB12diyc8nRfZuAN13k3aRR30gmuKM2Y/edit?usp=sharing

估值模型及方法論概覽,來源:https://medium.com/blockchain-at-berkeley/todays-crypto-asset-valuation-frameworks-573a38eda27e

用貨幣流通理論來估算經濟體產出的現值,來源:https://docs.google.com/spreadsheets/d/1ng4vv3TUE0DoB12diyc8nRfZuAN13k3aRR30gmuKM2Y/edit?usp=sharing

2.早期的項目保持低流通率,可以降低價格波動的風險。

在早期項目內部經濟活動和相對外部的經濟體價值還沒有被完全建立和認可之前,無論是經濟體自身能產生的“GDP”,還是“GDP”相對外部經濟體的定價都會較低。而同時,經濟體的參與者對于持有此項目的”成本”相對較高,因此參與經濟體的成員的普遍Organic持有意愿較低,也就是國民儲蓄意愿較低,天然會提高流通率。而此時,過多的交易通道會刺激流通率的進一步提升。對于項目而言,Pt=F/MV,在F較低的情況下,流通率的如果過高,會使得Pt下降,進而加大代幣價格的下行壓力。

3.V和經濟體的信貸能力和金融創新能力相關

金融創新會使得經濟體內的貨幣層次的劃分復雜化,并通過“替代”銀行的貨幣創造降低了廣義貨幣余額。以美國為例,20世紀60年代初開始,美國的金融機構為了為規避《銀行法》對于利率上限的限制,推出了一系列金融創新工具,如大額可轉讓定期存單、按揭貸款證券化。這些金融創新工具使居民將部分原先屬于M2的資產轉換為收益更高的債券、共同基金和長期基金,從而降低了M2余額。在同等GDP水平下,提高了基礎貨幣的流通率。

對加密經濟體來說,生態代幣若能產生良好的經濟活動閉環,可以增加經濟體內的貨幣層次。如果生態代幣或生態中其他信貸活動產生的不良資產過多,則將會有一部分基礎貨幣將在金融體系內沉淀,不再發揮作用,因而降低了貨幣流通速度。

參考Reference:

1.https://en.wikipedia.org/wiki/Equation_of_exchange

2.https://multicoin.capital/2017/12/08/understanding-token-velocity/

3.https://vitalik.ca/general/2017/10/17/moe.html

4.https://www.freecodecamp.org/news/single-biggest-problem-with-token-models-part-2-52c0eca2115c/https://zhuanlan.zhihu.com/p/22273182

5.https://multicoin.capital/2018/02/13/new-models-utility-tokens/

6.https://vitalik.ca/general/2017/10/17/moe.html

7.https://data.eastmoney.com/cjsj/hbgyl.html

8.https://www.yicai.com/news/100472044.htm

9.https://medium.com/@cburniske/cryptoasset-valuations-ac83479ffca7

10.https://www.iss.nl/sites/corporate/files/Josep_Lluis_de_la_Rosa.pdf

11.https://medium.com/blockchain-at-berkeley/todays-crypto-asset-valuation-frameworks-573a38eda27e

12.http://www.sse.com.cn/aboutus/research/report/c/4385821.pdf

Tags:TOKTOKETOKENKENimtoken錢包最新騙局Wrapped Huobi TokenSelfdrop TokenLordToken

DC/EP看起來快要來了,這對去中心化的加密數字貨幣是利空還是利好。利空派的理由主要是相互競爭,DC/EP和Libra都是和現在的各種幣解決相同問題——貨幣支付&可編程的貨幣——是相競爭.

1900/1/1 0:00:00第二大區塊鏈網絡以太坊的2.0版本正不斷取得進展,Conestoga學院信息科學教授AdamCochran認為,這將帶來加密領域最大的經濟轉變.

1900/1/1 0:00:00編者注:原標題為《改善原有交通系統,索尼推出基于區塊鏈的出行解決方案》。據BTCManager4月24日報道,專門開發消費和專業級電子產品的日本索尼公司宣布推出區塊鏈通用數據庫平臺.

1900/1/1 0:00:00由推特首席執行官JackDorsey和PolychainCapital支持的代幣上市平臺CoinList已悄然進入去中心化金融市場.

1900/1/1 0:00:00來源:LongHash 編者注:原標題為《比特幣3月暴跌50%并未勸退散戶和機構投資者》面對最近的全球市場暴跌,加密市場并未幸免于難.

1900/1/1 0:00:00短短一個月時間,美聯儲就向市場投放了11萬億資金,未來幾個月內,將達到28萬億。這筆錢,相當于美國全年GDP的20%,相當于中國全年GDP的30%.

1900/1/1 0:00:00