BTC/HKD+0.99%

BTC/HKD+0.99% ETH/HKD+1.52%

ETH/HKD+1.52% LTC/HKD-3.99%

LTC/HKD-3.99% ADA/HKD-1.85%

ADA/HKD-1.85% SOL/HKD+1.64%

SOL/HKD+1.64% XRP/HKD-1.06%

XRP/HKD-1.06%上部分《何為質押代幣?》介紹了 staked ETH 代幣的模式 (即質押 ETH 所獲得的代幣),本文將講解它們是如何運作的。

當談到 staked ETH 代幣如何工作的核心原則時,不同質押池的設計選擇之間的差異變得更加難以察覺,但卻能帶來重大影響。

要想有效地解決流動性不足的問題,所持有的 staked ETH 代幣必須要準確地映射用戶所質押的 ETH 的價值。這要求質押池中的 ETH 總額總是能夠為其分發的代幣背書。質押池通過追蹤他們在信標鏈上的驗證者的余額,并鑄造相應的代幣。

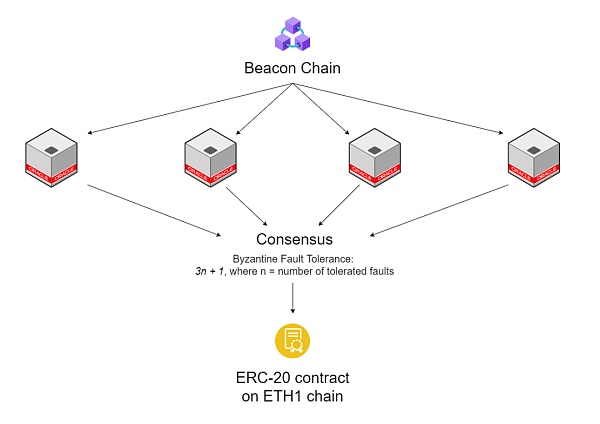

不幸的是,負責鑄造代幣的 ERC-20 合約和驗證者的余額不在同一條區塊鏈上 (ETH1 vs ETH2)。也就是說,ETH1 鏈上的代幣合約不能直接同步信標鏈上驗證者的余額。質押池通過使用鏈下預言機來克服這些限制,其工作原理與現在普遍使用的 Chainlink 類似。

鏈下預言機以這樣的方式允許與信標鏈通信:首先,一個預言機操作符必須同時運行 ETH1 和 ETH2 節點,以實現同時與兩條鏈通信。一旦兩個節點都啟動了,預言機將從信標鏈中收集屬于某個特定質押池的驗證者的信息,并傳輸至 ETH1 鏈的 ERC-20 合約中。一旦信標鏈的信息提交至 ERC-20 合約中,代幣數量 (或者鑄造新代幣的匯率) 就會根據驗證者余額的變化而更新。這種變化可正增長 (如,獲得質押獎勵),也可以負增長 (如,產生懲罰)。

JuggerSWAP 即將開啟第四個LP質押池:官方消息,dJGN DAO系統投票做出決定,北京時間2022年4月22日晚9點JuggerSWAP 正式開啟第四個LP質押池。

用戶在 PancakeSwap 上為 JGN/BNB 對增加流動性,并將自己的 LP 代幣質押在JuggerSWAP 池中。共60天,30天后進行獎勵減半。前30天的獎勵為每天 8000 JGN。減半后,每天獎勵4000 JGN。總獎勵為360,000 JGN。

當前JGN已經獲得高盛集團(CA)、AVAX亞洲基金(AVATAR)、幣安 “種子基金”、軟銀集團(UK)、LD Capital等多家機構戰略投資。[2022/4/21 14:39:37]

StakeWise 的信標鏈預言機的設置

然而,鏈下預言機有一個缺點:控制預言機的實體有效地控制著代幣的余額。為了緩解這一問題,質押池運營者要求多個預言機同時提交同樣的信息才可以通過共識機制更新驗證者的代幣余額,并且將預言機分布在不同的獨立實體中以實現一定程度的去中心化。

LABS Group宣布MANTRA DAO質押池將推遲至明天:房地產數字生態系統LABS Group發推稱,由于一些不可預見的技術故障,MANTRA DAO質押池將推遲到明天。[2021/3/15 18:46:34]

當然,這些解決方案還不夠理想,建議用戶留意質押池是否以足夠去中心化的方式運行其預言機。

在 ERC-20合約進行的每一次代幣余額更新都要花 gas 費,有時可能花一筆不少的錢。為了減少 gas 費消耗,大多數服務提供商傾向于每天更新一次代幣余額。大部分人認為這已經足夠了,因為質押的日收益率相當低 (每天0.005% 至 0.063% 不等),因此沒有必要頻繁更新。

然而,在發生大規模罰沒事件的情況下,每天更新一次可能不足以解決問題。只要驗證者觸犯了罰沒規則,就會受到罰沒懲罰,這會導致驗證者的余額在幾分鐘之內大規模丟失 (在最極端的情況下,甚至會損失全部余額)。如果許多質押池的驗證者同時被罰沒,并且還是 24 小時更新一次余額的話,會造成災難性的后果。

這里的問題是,任何用戶都可以按 epochs 來跟蹤質押池中驗證者的 ETH 數量 (借助信標鏈瀏覽器)。也就是說,他們在余額變化被映射至代幣之前,就可以知道其余額將大幅度減少。一旦持有 staked ETH 代幣的用戶意識到池中的 ETH 與代幣供應量不匹配,他們將提前運行 ERC-20 合約并在二級市場中拋售代幣以止損。從而使得毫無察覺的流動性提供者承受無償損失,并且要承擔過多的罰沒損失。

IOHK宣布新ADA委托計劃,所持有ADA的15%將被分配到新質押池:IOHK營銷和傳播總監Tim Harrison提供了ADA新委托計劃的細節。Harrison說,自從Shelley部署以來,已有近1200個質押池被創建。然而,““sub-optimal(次優)” k值阻礙了這一領域的進一步發展。為改善和鼓勵設立新的質押池,IOHK會將參數k增加至500。目前,該參數的值為150,將池的大小限制為2.1億枚ADA。

IOHK還宣布,除了一個公開的質押池外,它將撤回所有其他質押,Harrison稱:“這是一個象征性同時也是實際性的舉措——我們希望保持作為池運營商的公眾形象,并從相關的技術和運營經驗中獲益。”此外,IOHK將采取委托的方式,將其持有的ADA資金重新分配給社區。公司持有的ADA的15%將被分配到新的質押池,稱為目的池和孵化池。(Crypto News Flash)[2020/11/25 22:07:38]

為了避免這種情況的發生,質押池可以調整代幣余額更新頻率,權衡 gas 費成本和余額不匹配帶來的危機。實際上,質押池不太可能準備更加頻繁地更新代幣余額 (更別說每 epoch 更新一次了)。相反,他們傾向于通過改進安全性程序來降低罰沒風險,或者在罰沒事件已經發生的情況下才準備提高更新的頻率。

IOHK推出質押池元數據聚合服務器:金色財經報道,Cardano開發團隊IOHK今天宣布推出SMASH,即質押池元數據聚合服務器,作為Cardano生態系統的新組件。據悉,引入Smash的主要原因是允許IOHK嘗試將潛在攻擊者、欺騙池等不良行為者的影響降至最低。[2020/11/19 21:16:02]

因此,建議池子的用戶以及流動性提供者監測池中驗證者的余額。將來,類似 Beaconcha.in 這樣的可能會提供訂閱服務以實時監測罰沒事件,這能更加快速地散播罰沒信息,使得 staked ETH 代幣的二級市場更加高效。

所有池子都按照這樣的比例分配其質押收入和損失:用戶的質押數額/池中的質押總額。這樣做是為了避免某些用戶被隨機分配到的驗證者具有較好或較差的表現,而比其他用戶賺得更多或者更少。假設所有池子運營者都沒有作惡,那么主要的區別在于,他們被隨機分配的驗證者提議了更多的區塊,這意味著帶來更多獎勵。因此收益社會化聽起來更加公平。

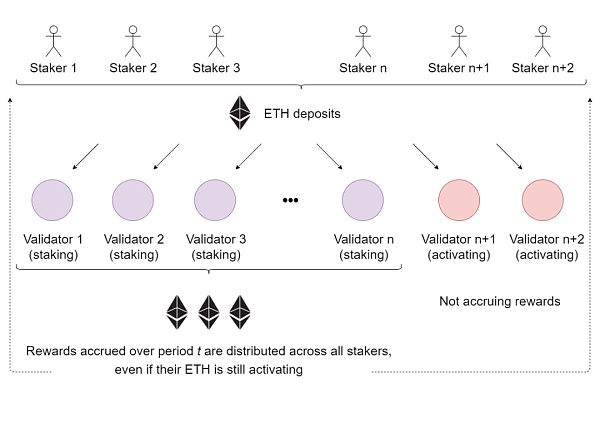

然而,質押獎勵社會化仍然可能會給池子的參與者帶來一些不公平,尤其是當池子的驗證者在排隊等候激活時 (截至本文發布,驗證者等候隊列約18天)。比如,驗證者賺得的獎勵總額被分給所有代幣持有者,然而在新用戶存款的同時,池子就會鑄造代幣并分發給他們。也就是說,不管用戶的存款有沒有在信標鏈中激活,只要他們存了 ETH,就會被分得獎勵 (因為他們持有代幣)。

聲音 | BM:提議創建不同時間長短的質押池:據MEET.ONE 報道,BM今早在Medium發布 EOS 區塊鏈治理提案,希望通過調整激勵模型改善 EOS 網絡投票問題。 為了確保長期前景和用戶參與度,只有長期質押 token 的人才有資格投票。一個人因持有 token 而獲得的收益彌補了流動性的損失,并且收益應該與 token 被鎖定的時間成比例。對于網絡來說,根據市場確定的利率,token 被質押的時間越長越好。 BM 建議創建 6 個不同時間長短的質押池:3 個月,6 個月,12 個月,2 年,5 年,10 年。在一個 token 供應量為 10 億的網絡中,每個池每年每分鐘將接收 500 個 token (假設網絡以 100% 的可靠性運行)。用戶可以將 token 投入質押池,以獲得按比例分配的池中收益。用戶的投票權重基于他在每個質押池的所有權的百分比之和。這意味著每年 3% 的通貨膨脹將支付給不同的質押池。 由于這種抵押制度,市場將基于平衡對權力和流動性的需求來設定收益率曲線。很少有人會愿意放棄 10 年的流動性,以獲得更高的相對收益率和更大的網絡權力。更多的人將愿意放棄 3 個月的流動性,因此他們將獲得更低的收益率和更少的權力。同時交易所也將無法使用用戶 token 進行投票,因為大多數控制權都與長期抵押合約捆綁在一起。REX 將定義最短期限(3天)的抵押池收益,REX 中的 token 不再具有投票權。那些尋求收益的人應該改為去質押池抵押。[2019/10/15]

這意味著池子的收益平均分配給所有參與者,就當所有已質押的 ETH 都在賺取收益中。而實際上并非所有已質押的 ETH 都在產出收益,因為當前的等待激活期約 18 天。因此,代幣持有者的年化率將不同于池中驗證者的平均年化率,用戶應對此有心理準備。

獎勵分給池子的所有參與者,即使不是所有已質押的 ETH 都被激活。

某個用戶的損失就是另一個用戶的收益。這種情況有利有弊 —— 這取決于每個人的看法。

對于剛存款的用戶來說,他們可以從這種社會化中獲益,因為這允許他們跳過了等候隊列,并且從他們質押的那一刻起就開始賺錢了!然而與此同時,這些用戶也會更快地開始承擔池子的質押損失。

另一方面,其質押存款已經被激活并開始賺取收益的那部分用戶,也很樂意讓新來的質押者分擔一些懲罰,讓自己的損失變少。然而,在池子正常盈利的情況下,收益社會化會使得新質押的用戶分割掉原本用戶所應有的獎勵。

總的來說,質押池中存款增長得越快且停留時間越長,原本存在的質押用戶就會被刮分越多的收益。如果池子被普遍使用,讓池子分發的代幣擁有更大的流動性可以彌補該缺點。

質押池的服務費通常在他們所賺得的獎勵中扣除,范圍從 8% 到 23%。分給用戶的獎勵會立即扣除服務費,因此用戶持有的代幣余額的增減也會把服務費算在內。當根據代幣的增長率來判斷不同質押池的性能時,記住這一點很重要。

比如,分析來自兩個池的 staked ETH 代幣 (這兩個池有著相同的機制和驗證者表現):用戶使用服務費較低的池子,其代幣數量會增長得更快。

對于評估不同代幣在二級市場中的價格及其在 DeFi 應用中的使用,此特點至關重要。凈收益率的變化會導致不同的 staked ETH 代幣存在價格差異,即盡管在流動性一樣的情況下,服務費較低的池子鑄造的代幣扣除更少的價值。

人們普遍誤以為,質押池會自動對用戶獲取的獎勵進行再質押,因此會產生復合增長。然而這很難辦到,根據當前的 ETH2 規范,自動對所得獎勵再質押是不可行的,用戶應警惕任何聲稱可以實現自動再質押的池子。只有到階段 1.5 質押池才可以實現自動再質押和產生復合收益。離階段 1.5 大概還有 18 個月,所以務必警惕虛假廣告。

盡管缺乏本地支持,用戶可以通過使用雙重代幣結構的質押池,從而手動實現再質押。這種質押池的用戶可以將質押獎勵和存款代幣分開出售,以及把收益進行再質押。只要獎勵代幣可以在二級市場上與 ETH 等值出售,他們甚至可以獲得復合回報。

復合收益的效果在長期來看會更加明顯,但在短期來看效果也不差。圖表假設網絡的年化率為 10%。

盡管我們有策略使得 reward ETH 代幣的折扣保持在最低,但我們不能保證這行得通。也就是說,除非該概念被證實,否則在階段 1.5 之前獲得質押復合收益對于所有質押池來說都是一個難以克服的難題。

我們希望大家對 staked ETH 代幣的設計選擇和代幣化原則有了普遍的理解之后,能夠激發以太坊社區深刻討論不同質押池的優缺點。

本文中討論的某些概念值得進一步分析,尤其是驗證者余額變化的社會化,以及代幣合約的更新頻率,因為這些設置對池子的年化率會產生深刻的影響。

原文鏈接:

https://stakewise.medium.com/?source=post_page-----2b4084515711

來源 | StakeWise

Tags:ETHSTAKESTASTAKGETH幣pstake幣怎么樣stakedXEMpSTAKE Staked BNB

現代廣告誕生已有近百年的時間,從以紙張為載體的傳單,到以收音機電視為載體的電臺\電視廣告,再到以互聯網為載體的數字廣告, 每一次新興媒體的出現,都會給廣告帶來新的生命力,廣告看似在發展.

1900/1/1 0:00:00如果你擁有一家資管巨頭公司,旗下管理資金規模達到100億美金,超過了蔚來汽車、58同城的總市值,你會選擇選擇“冒險”投資比特幣嗎?Stone Ridge這么做了,而且它做的遠不止如此.

1900/1/1 0:00:002020年,機構進場至BTC暴漲,DeFi大火,以太坊2.0上線,波卡開放平行鏈測試資格注冊,平行鏈插槽拍賣也即將啟動,2020年啟動了諸多爆點.

1900/1/1 0:00:00目前Keeper DAO的市值是Archer DAO的10倍。Keeper DAO流動性提供者提供了近2億美元的流動性資金,由于起步較早,Keeper DAO業務領先.

1900/1/1 0:00:00區塊鏈作為一種獨特的技術學科,在全球范圍內迅速發展。中國作為區塊鏈支出第二大單體,積極部署區塊鏈應用,快速穩健地跟隨國際潮流.

1900/1/1 0:00:00頭條 ▌DeFi真實鎖倉量突破290億美元 創歷史新高2月2日消息,據DeBank數據顯示,DeFi真實鎖倉量突破290億美元,創下歷史新高,本文撰寫時為290.6億美元.

1900/1/1 0:00:00