BTC/HKD+2.94%

BTC/HKD+2.94% ETH/HKD+2.46%

ETH/HKD+2.46% LTC/HKD+2.34%

LTC/HKD+2.34% ADA/HKD+3.43%

ADA/HKD+3.43% SOL/HKD+4.12%

SOL/HKD+4.12% XRP/HKD+1.51%

XRP/HKD+1.51%作者:幣安研究院、Dapp.Review團隊

來源:加密谷

編者注:本文作了不改變作者原意的刪減。

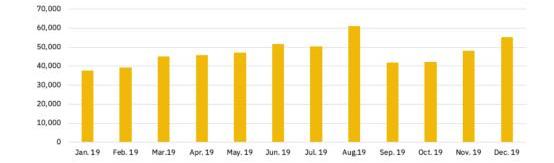

自2019年以來,DeFi已成為以太坊的關鍵增長領域之一。其他競爭性公鏈也在構建DeFi產品,但速度要慢得多。基于以太坊的DeFi用戶端數量仍然很少,平均每月有4萬多名用戶,這其中90%的用戶正在使用去中心化交易所。

同時,隨著越來越多的開發人員正在開發新產品和建立新服務,日用戶數超過50人的活躍項目數量在2019年幾乎翻了一番。

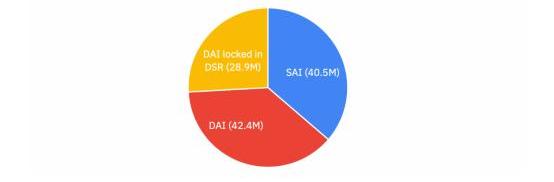

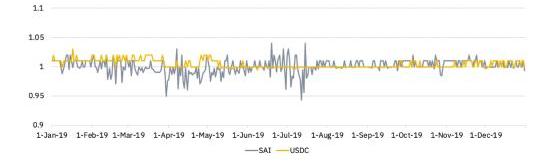

自成立以來,DeFi領域就一直由SAI/DAI主導。SAI/DAI是MakerDAO生態系統中產生的去中心化穩定幣,并于2019年11月發布了它的MCD(多抵押DAI)。從那以后,SAI與DAI之間的遷移發生的速度很快。截止至2019年12月31日,估計有64%的供應量已經轉換。

由于USDC的供應更豐富,利率動態不同以及錨定價格穩定性更強等因素,將USDC納入多個DeFi平臺對DAI構成了挑戰。

根據DeFi鎖定的抵押品總價值來衡量,像Compound這樣的借貸平臺正在日益挑戰Maker的統治地位。

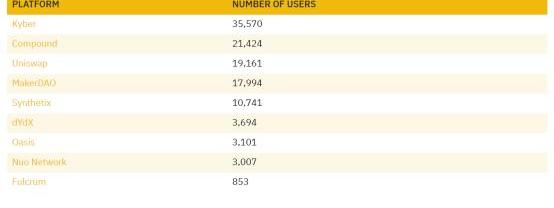

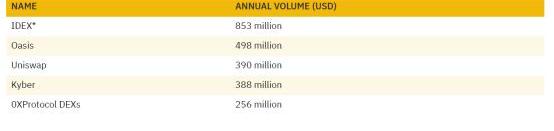

“2.0”版去中心化交易所的交易量也有所增加。Uniswap的用戶超過1.9萬人,年交易額達3.9億美元。同樣,Kyber擁有超過3.5萬用戶,年交易額為3.87億美元。

在2020年,我們預計基于以太坊的DeFi的新發展(例如,衍生品、抵押不足的舉措、ERC-20USDT的加入等),將成為DeFi的基本組成部分。而且,更多的Defi項目會因更杰出的跨鏈互操作性解決方案得到助力。

DeFi(去中心化金融)已經成為以太坊最重要的領域之一,在2019年有100多個項目和團隊為其構建應用程序和協議。BinanceResearch于6月開始撰寫一系列關于去中心化金融的報告(“DeFi系列”);這第三份報告討論了DeFi領域的最新發展和關鍵敘述,主要關注以太坊,同時也考慮了其他區塊鏈。本報告使用的數據大部分由Binance生態系統的新成員DApp.Review提供。

DeFi在以太坊中的重要性與日俱增

正如我們在關于通證化世界的報告中所述,以太坊的應用范圍比其他區塊鏈更廣泛。然而,正如我們在之前在關于基于以太坊的DeFi報告中所討論的那樣,它的主要重點已經轉向了交易所和金融應用程序。

DeFi包括(去中心化的)交易所服務和金融應用程序,如借貸市場、資產管理服務和支付解決方案。

2019年,以太幣的價格在100美元至350美元之間波動,中間價為173美元。不管價格如何,到目前為止,大多數去中心化的金融生態系統都是建立在以太坊上。

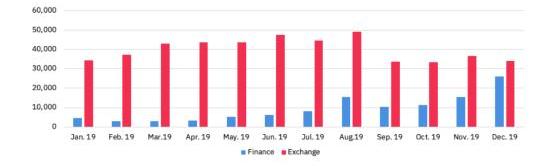

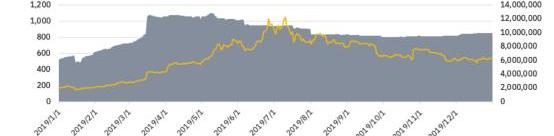

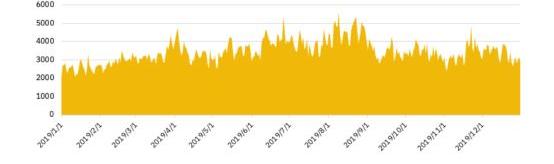

2019年,每月獨立的DeFi用戶數量在4萬到6萬之間。但是,金融應用程序(例如,借貸平臺)和交易所服務(例如,幣幣交易平臺)的用戶數量之間存在顯著差異。

2022年MakerDAO、Lido和SushiSwap平均年薪分別為20.5萬美元、13.2萬美元和25.6萬美元:2月1日消息,加密數據平臺Token Terminal近期發布了一項關于MakerDAO、Lido和SushiSwap的運營成本和費用結構研究。數據顯示,MakerDAO、Lido和SushiSwap的平均年薪分別為20.5萬美元、13.2萬美元和25.6萬美元。具體來看,MakerDAO 2022財年總收入3775萬美元,年度開支3409萬美元,年度總薪酬2350萬美元;Lido 2022財年總收入3332萬美元,年度開支2451萬美元,年度總薪酬1095萬美元;SushiSwap 2022財年總收入1675萬美元,年度開支522萬美元,年度總薪酬474萬美元。[2023/2/1 11:40:23]

在2019年1月,去中心化交易所每月獨立的用戶數為34,244個,而金融應用程序獨立的用戶數為4,649個。在2019年期間,DEX的用戶數量增加,并在2019年8月達到48,934人的峰值,之后回落到接近最初的水平,12月的用戶數量為34,033人。另一方面,金融應用程序的用戶數量自1月份以來持續增長。8月份,它的月度用戶數量突破了1萬。12月份,在以太坊上使用去中心化金融應用程序的獨立用戶數達到了25,925個。

這個圖表代表了所有的鏈上活動,其中可能包括一些不是完全去中心化的交易所(例如,IDEX)。如上圖所示,基于以太坊的DApps中超過90%的鏈上交易量來自與DeFi相關的應用程序。從用戶的角度來看,DeFi是以太坊2019年的增長亮點。簡而言之,以太坊和DeFi已經變成了一個雙頭怪物,各自在對方的帶動下進一步發展壯大。它們相互作用的主要特征將在下一節中定義。

探索以太坊DeFi的內部

如表1所示,2019年每個平臺的獨立用戶總數變化很大。

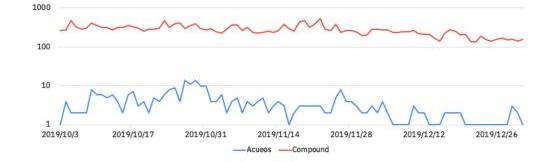

Kyber是DeFi中用戶數量最多的項目,在2019年總共有35,570個獨立用戶。在DeFi中,Compound是第二受歡迎的項目,并在“金融”子類項目中處于領先地位。然而,這些數字并不一定說明這些由協議支持的基礎資產的總體使用情況。例如,可以在不與MakerDAO智能合約交互的情況下使用DAI幣(例如,交易、支付)。類似地,ctoken(Compound)和iTokens&ptoken(Fulcrum)可以在協議之外進行交換。隨著代幣流通更廣,我們需要密切關注的統計數據是它們的平均每日交易量和持有它們的活躍地址數量。

2.1USDC:DAI的克星

在DeFi的基礎上,從MakerDAO協議中產生的去中心化穩定幣——DAI——在歷史上一直是DeFi的核心。然而,在2019年,由Centre財團發布的法定抵押穩定幣——USDCoin(USDC)——成為了它的克星。

如表5所示,2019年USDC與DAI之間的總供應缺口在加速擴大。部分原因是單一抵押品的DAI受到1億供應上限的限制(作為Maker生態系統的債務上限)。然而,該協議直到11月才投票同意增加供應上限至1.2億。這是自2018年以來首次上調供應上限,當時供應上限從5000萬上調至1億。與此同時,2019年USDC供應量從2.613億增加到5.185億,增幅為98.4%。相比之下,SAI和DAI總供應量同比僅增長60.4%,從6,960萬增至1.116億。

印度2022年推出的5大創投基金中2家涉足Web3:金色財經報道,根據Inc42的一項調查顯示,印度2022年推出的5大創投基金中2家涉足Web3,分別是Elevation Capital旗下規模達6.7億美元的Fund VIII,該基金是Polygon的投資方,以及Accel旗下規模達6.5億美元的Accel India VII,該基金參投了Atoms的pre-seed輪融資。(Inc42)[2023/1/1 22:19:33]

伴隨著USDC總市值的增長,USDC作為抵押品的使用在2019年也穩步增加。截至12月31日,僅向Compound協議提供的USDC就超過3000萬,占所有流通的DAI/SAI總價值的25%以上。

5月23日,Compound加大對USDC的支持。9月,向Compound協議提供的USDC數量迅速增加,抵押的USDC總數超過3000萬。從那以后,抵押數量一直保持在這個水平。

然而,加大USDC總供應量不一定是唯一的原因,而是DeFi世界正日益流行USDC。

如圖所示,2019年USDC的價格穩定性也高于DAI。

最后,增加DAI供應會產生可變的借款成本(由MKR持有者支付的穩定費),而增加USDC供應只產生微不足道的費用(可以從Centre獲得)。穩定性費用在第2.3小節中進行了深入討論。

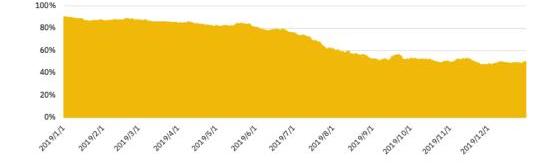

2.2Compound和Synthetix此類的借貸平臺正日益挑戰Maker的統治地位

隨著DAI的供應持續增加(見2.1),Maker自身的抵押品價值也呈現凈正增長。

2019年上半年,由于ETH價格的上漲,MakerDAO中的抵押品總價值有所增加。同樣,該比例在2019年下半年有所下降。但是,平臺上增加了更多的ETH,并且SAI(然后是SAI+DAI)的供應量也有所增加。因此,到2019年,MakerDAO的抵押品總價值從2.49億美元增加到3.42億美元,增長了37%。與此同時,在2019年,ETH的價格下跌了2%。然而,盡管MakerDAO鎖定的抵押品總量有所增長,但它的“DeFi優勢”在2019年有所下降,從2019年1月的約90%下降到12月的不到50%。

具體來說,MakerDAO在2019年主要受到兩大平臺的挑戰:Compound和Synthetix。

以美元計價的Coumpound抵押品價值從年初的1,340萬美元增至年末的8,630萬美元,增幅為541%。

更令人印象深刻的是,由于SNX價格的迅速上漲,Synthetix的總抵押品價值從3月1日的160萬美元上升到超過1.6億美元(EOY)。

到目前為止,Synthetic生態系統中產生的主要資產是sUSD,它主要由SNX代幣支持。截至12月31日,它的供應量約為1100萬個。

DailyFX高級分析師:模因幣不會在2022年出現反彈:1月1日消息,DailyFX高級分析師Christopher Vecchio表示,2022年不會出現像SHIB和DOGE這樣的模因代幣的反彈。盡管比特幣在下跌,但它將是受影響最小的加密貨幣,而山寨幣和模因幣將出現“更深”的損失。(Coinkolik)[2022/1/1 8:19:11]

然而,SNX的流動性(基于orderbook數據)不如BAT和ETH這樣的數字資產,后者是MakerDAO生態系統中兩個合格的抵押品。因此,在SNX價格高度波動的情況下,該系統將如何表現,仍有待觀察。

盡管ETH價格相對落后(見表1),但其他小型DeFi平臺的總抵押品價值在2019年也大幅增長。我們以Fulcrum和NuoNetwork為例來說明整個年度的趨勢。

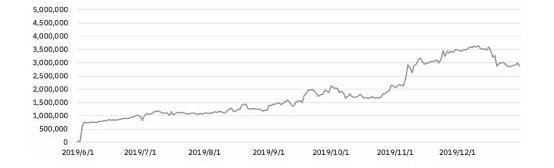

bZx展示了鎖定在平臺上的抵押品總價值呈現適度而穩定的增長。從2019年6月開始,在沒有專用抵押品的情況下,其抵押品的價值在短短6個月內迅速增至270萬美元。

保證金交易去中心化平臺NuoNetwork的抵押品總量在頭六個月迅速增長,在7月和8月達到1700萬以上的峰值。從那時起,它鎖定的抵押品總額穩步下降,部分原因是被鎖定資產的價格下降。

2.3?DeFi利率市場的高波動性和利差

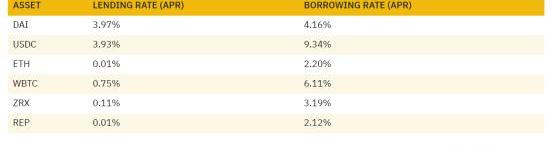

根據下表,不同資產的利率差異很大。例如,0xtoken(ZRX)、Augur(REP)和Ethereum(ETH)的年平均貸款利率最低。相反,只有ETH和REP的借款利率最低(2.20%和2.12%),因為ZRX的息差要大得多。像DAI和USDC這樣的穩定幣借貸利率最高。

拋補利率平價表明ETH和其他數字資產可能被低估。

另一方面,有時執行ETH和BTC(通過WBTC)的特定交易策略要比在許多中心化交易所(如Binance)更便宜。

然而,中心化交易所的流動性(賬面的深度、交易量)仍然遠遠高于去中心化交易所。

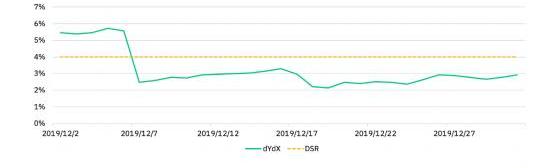

自2019年6月以來,USDC的借款利率已經下降。雖然dYdX利率波動較大,但它在USDC上的借款利率幾乎總是低于在Compound的借款利率。

自2019年6月以來,USDC的貸款利率一直穩步緩慢下降。雖然Compound與dYdX的利差遠低于借款利率,但dYdXUSDC貸款利率的波動率再次高于Compound。

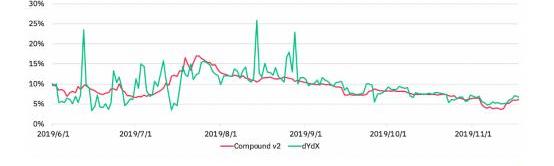

MakerDAO公司設定的穩定費大多高于Compound和dYdX的市場借款利率,直到9月中旬,Compound的借款利率一直低于穩定費。

同時,由于更敏感的利率公式的出現,dYdX顯示出更高的借貸利率。

這種穩定費溢價可以用多種方式來解釋。首先,穩定費率是定期上調的(每一周的治理投票),而Compound和dYdX的利率總是實時的,反映了實時的市場動態。因此,用戶必須對開放貸款池中可能面臨的波動性進行定價。此外,隨著更多像NexusMutual這樣的智能合約保險平臺和像UMAProtocol這樣的衍生協議逐漸發展壯大,用戶在未來可能會有更多的選擇來準確地對這種風險進行定價。

報告:2020年加密對沖基金總管理資產額增長90%,平均回報率增長3倍:據普華永道和投資公司ElwoodAssetManagement與另類投資管理協會(AIMA)合作發布的年度全球加密對沖基金報告:2020年加密對沖基金的總管理資產額達到38億美元,較2019年20億美元增長90%;2020年加密對沖基金的平均回報率達到128%,較2019年的30%增長3倍;接受調查的47%的傳統對沖基金經理已經投資或正在考慮投資加密貨幣;2020年資產管理規模超過2000萬美元的加密對沖基金的比例從35%增加到46%;大多數加密對沖基金交易BTC占92%,其次是ETH占67%、LTC占34%、LINK占30%、DOT占28%、AAVE占27%;加密對沖基金的投資者中高凈值個人占54%,家族辦公室占30%。[2021/5/24 22:36:45]

然而,隨著多抵押DAI(MCD)的推出,穩定費迅速跌破了Compound和dYdX的開盤價。

此外,還存在套利機會,與我們上一份報告中描述的情況類似。具體來說,ETH幣持有人可以從dYdX借到DAI,并將它寄存以賺取高于借款利率的DAI存款利率(例如,通過Oasis)。

盡管DeFi的范圍在擴大,但它的市場規模仍然較小。因此,DeFi的利率波動高度依賴于平臺的特定因素(如不同的借貸市場環境、費用結構等)。

2.4?“2.0版去中心化交易所”的發展

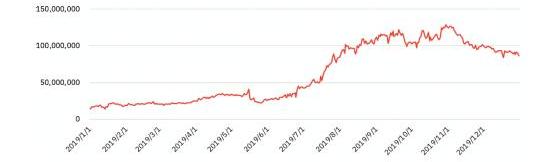

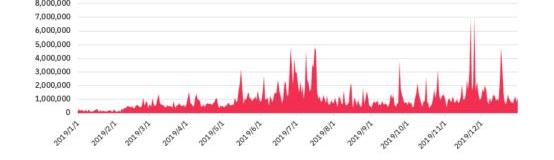

在2019年,許多去中心化交易所的日交易量出現快速增長。

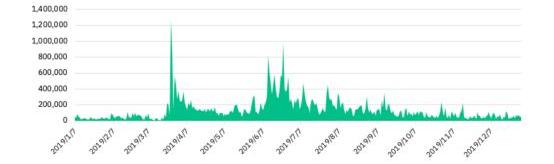

Kyber的成交量在2019年有所上升,在6月至7月和11月下旬達到峰值(日交易量最高達到700萬美元)。

與此同時,它鎖定的抵押品總價值也在迅速增長。到2019年1月1日,它價值約50萬美元。到2019年底,在Kyber鎖定的總價值約為340萬美元。

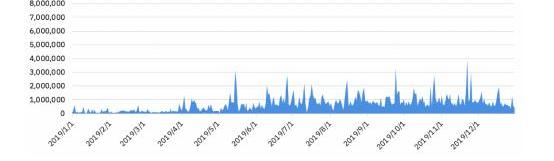

值得注意的是,0XProtocol-DEX包括了RadayRelay、DDEX、imToken(ex-TokenIon)、Paradex和DeversiFi。自2019年初以來,基于0xprotocol的DEX的總交易量一直在增長。在2019年,他們的日均交易額達到了70.2萬美元。

Uniswap鎖定的抵押物總值也經歷了驚人的增長。到2019年1月1日,它的價值約50萬美元。到2019年底,Uniswap鎖定的總價值約為2800萬美元。

盡管Uniswap和Kyber在2019年的增長模式令人印象深刻,但它們的年成交量仍低于Oasis(由Maker運營)和IDEX(需要KYC)這兩家最古老的以太坊去中心化交易所。

盡管以太坊是DeFi構建者的主要平臺,但是“非以太坊”區塊鏈開發人員也在致力于開發和研究DeFi應用程序和協議。

BBKX平臺將于近期推出“2021全新挖礦”產品:據官方公告,BBKX平臺將于近期推出“2021全新挖礦”產品,該產品將結合“挖礦”、“銷毀”、“空投”,最大化礦工利益,更好的賦能平臺通證。

據悉,平臺將陸續推出Filecoin、ETH、BTC等幣種的云算力或礦機產品,每期將分別推出“USDT專場”和“BBK專場 ”, 其中BBK專場所得BBK的50%將直接轉入銷毀地址,其余的50%將用于給USDT專場用戶進行空投。

BBKX.COM專注于挖礦金融服務,已獲得節點資本與鏈上基金聯合投資。[2021/1/11 15:52:19]

替代DeFi:異構但大部分是滯后的

在本節中,我們將探索我們所定義的“Alt-DeFi”:在以太坊之外的替代DeFi。Alt-DeFi應用程序在各種區塊鏈上運行,如EOS、BinanceChain、Bitcoin、Cosmos等。

關于DeFi的BTC現狀,其主要應用與支付相關。

具體來說,已經開發了一些解決方案來提高BTC用于小額支付的可擴展性。其中最突出的例子是LightningNetwork,它作為BTC的第二層來運行。

LightningNetwork的數據很難得到準確估計。然而,由于它總容量約為854BTC(即(620萬美元),它較難被采用。到目前為止,只有一家重要的交易所(Bitfinex)采用了LightningNetword進行BTC充提。

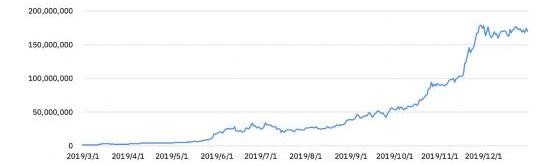

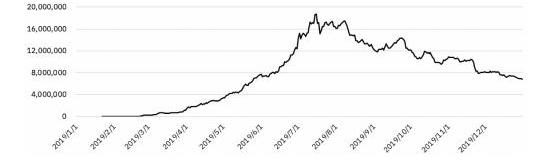

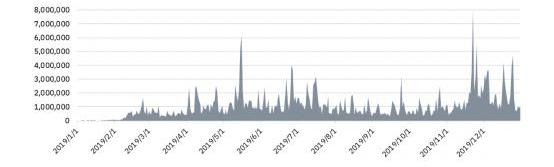

另一方面,EOS也表現出了市場參與者對該業務感興趣。首先,EOSREX,即EOS生態系統中計算資源的借貸平臺,于4月份上線。

自創建以來,這個應用程序在提供給平臺的資源方面顯示出顯著的增長。然而,由于提供的資源比借用的資源多,供求動態方面存在著嚴重的不平衡。

然而,在第四季度,提供的EOS總量從最高的1.05億EOS下降到7560萬EOS。

此外,雖然Kyber網絡在以太坊中非常流行,但它團隊也在其他區塊鏈上實現了基于以太坊的KyberSwap:

EOS:YoloSwap

TomoChain:TomoSwap

ETH/EOS跨鏈:Waterloo

同樣,MakerDAO和Compound在以太坊領域的成功也導致了在相互競爭的區塊鏈上創建類似的平臺。

在EOS生態系統中,Equilibrium協議的工作方式與MakerDAO類似。DAI的對應貨幣稱為EOSDT,合格的抵押品是EOS。然而,Equilibrium的抵押要求是130%,略低于Maker的150%。

自創建以來,EOSDT已經顯示出顯著的增長。截至2019年12月31日,它鎖定的抵押品總價值估計超過400萬個EOS。然而,其總市值仍然相對較小,約180萬EOSDT。

同樣,Acueos是Compound協議的EOS實現。不幸的是,它還沒有像Compound一樣被廣泛,如下表所示。

此外,Cosmos也擁有一個類似的項目(像Maker一樣),專注于與法定貨幣掛鉤的加密支持穩定幣:Kava。10月23日,Kava成功地在BinanceLaunchpad上籌集到了資金。

與此同時,NEO也有類似MakerDAO的自有項目,名為Alchemint。在這個項目中,SDUSDs是通過抵押NEO生成的。截至2019年12月31日,在Alchemint平臺上發布的SDUSDs不足6萬個。

PEGNetwork還推出了自己的MakerDAO風格的債務抵押智能合約,允許用戶使用BancorToken存款(在以太坊和EOS鏈上均可使用)打印USDB。

同樣值得注意的是,許多傳統的去中心化交易所存在于許多區塊鏈上,如BinanceChain(BinanceDEX)、NEO(如Switcheo)、EOS(如NewDEX)和Tron(如PoloniDEX)。

例如,BinanceDEX于2019年3月23日推出。自2019年6月以來,它的日均交易量在逐步下降。在今年的大部分時間里,它的交易量都保持在100萬美元以上。在頭九個月里,BinanceDEX的總交易額為7.55億美元。

Switcheo在NEO和以太坊上提供了在兩個區塊鏈之間具有完全互操作性的去中心化交易所。

在2019年,Switcheo全年交易總額為4,950萬美元。

其他具有跨鏈互操作性的交易所包括BancorNetwork(EOS/Ethereum)和其他正在開發的項目,如Thorchain。它在BinanceDEX上運行自己的IDO。

除了其他區塊鏈互操作性DeFi應用程序以外,LoomNetwork一直致力于將DeFi引入可替代的大型市場區塊鏈中,如Tron和BinanceChain。

DeFi悖論與2020年的觀點

4.1DeFi:一個小而動態的生態系統

盡管DeFi代表了加密行業的一小部分,但它是最有活力的領域之一。

平均而言,基于以太坊的DeFi平臺在2019年顯示了3456位用戶的每日獨立身份用戶數量。

活躍項目(即日每天有50位以上的獨立用戶的項目)數量比2019年增加了近一倍。但是,這個數字在絕對數量上仍然很小,因為使用的項目不到20個。

此外,在加密空間內部,DeFi仍只是其中的一小部分。例如,鎖定的抵押品價值約60億美元,是DeFi抵押品總額的5倍以上。

最后,與(傳統)固定收益市場相比,DeFi的規模仍然微不足道。最近對2019年債務市場規模進行估計,約為250萬億美元。僅在美國,2019年的消費貸款估計就高達1.6萬億美元。

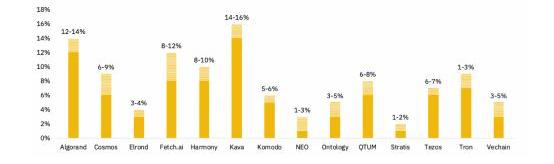

4.2?Staking的增長

與借貸不同,Staking是在協議級別進行的,用戶鎖定資金以確保網絡安全,然后獲得Staking獎勵。這在我們關于Staking上升的報告中有深入的討論。

由于在區塊鏈的第一層進行Staking,任何理性的數字貨幣持有者都應該信任Staking協議。因此,我們期望越來越多的投資者和長期投資者參與到鏈上管理和其他活動中來。根據StakingRewards.com的數據,截至12月31日,在Staking協議中累計鎖定的市值估計為60億美元。到2020年,這一數字將顯著增加,是因為更多基于Staking的協議將啟動它們的主網絡,并且以太坊將從PoW切換到PoS。

然而,由于承諾了更高的貸款利率,貸款可能被Staking取代。但是,截至12月31日,在DeFi中鎖定的基金對以太坊的價值約為6.7億美元,對EOS的價值約為2億美元(主要來自EOSREX)。

我們也期待合并到由數字貨幣交易所以及專門提供商提供的大型Staking服務。Staking會通過規模經濟導致中心化嗎?

然而,正如我們最近的機構報告所顯示的那樣,大型交易商和機構投資者認為,Staking還不是加密行業的關鍵增長動力之一。預計推出的以太坊信標鏈是否會撼動整個行業?

4.3?以太坊的DeFi

在2020年,我們預計基于以太坊的DeFi將出現以下幾個趨勢:

Maker統治地位的終結:我們預計2020年無論是產量還是鎖倉數量上,Compound將在2020年接替Maker。此外,Synthetix可能也會挑戰Maker,因為它為那些可以與Synths掛鉤的資產(如SilverOunce/sXAG或inverseBNB/iBNB)提供了更大的靈活性。然而,Synthetix使用的抵押品仍與非流動性資產(SNX)掛鉤,這引發了人們的擔憂。相比之下,在Maker中作為抵押物的所有資產都具有很強的流動性。

Maker的DSR集成:盡管我們預計Maker的主導地位可能會受到挑戰,但它仍將是DeFi行業最核心的產品之一。雖然新增抵押品(如BAT)獲得了大部分關注,但Dai儲蓄率(DSR)可能成為DeFi領域最重要的利率之一。例如,Fulcrum已經將DSR集成到它的平臺中。將DAI列入交易的交易所也將繼續將DAI儲蓄率納入交易所。

抵押較少甚至抵押不足的解決方案的危害:正如我們在關于DeFi的第一篇報告中所討論的,過度擔保對沒有資金的人無濟于事。我們正在考慮新的解決方案,如社會資金回收、信用評分、零知識證明和信用市場DAO。我們還期望進一步利用貨幣關系的時間價值,允許用戶對未來預期現金流的承諾進行借貸。Sablier的實驗可能為專用協議鋪平道路。在2020年初,Aave(LEND)將把其借貸市場從當前的測試網連轉移到主網中。

DeFi衍生品在以太坊主網上發布:Convexity協議和其他協議(如UMA協議)很可能為DeFi空間帶來新的交易機會。然而,從期權承銷商的角度來看,人們對如何管理風險和回報仍持懷疑態度。此外,針對DAI價格風險的對沖解決方案,如SwanDai,也可能部署在主網上。

USDT集成到某些DeFi協議中:隨著USDTether的大部分循環供應遷移到以太坊,它很在不久的將來很可能被集成到一些DeFi協議中。例如,Compound協議中將包含USDTether。

“一站式”解決方案的增長:像Zerion和InstaDApp這樣的平臺旨在提供更好的用戶體驗,簡化DeFi的使用。具體來說,這些單個UI允許與各種平臺進行交互。此外,像DeFiZap和Dex.ag這樣的協議聚合器也應該獲得關注。因為它們通常允許用戶把gas費降到最低,并規避特定平臺的風險。

4.4Alt-DeFi的擴展

我們期望從其他區塊鏈的角度來看關于非以太坊DeFi的一些發展,例如:

BTC可能會在DeFi中扮演更重要的角色,無論是在以太坊還是作為一個獨立的解決方案。

BTC作為抵押品:BTC是市值最大的數字資產,有可能被添加為MakerDAO中的抵押品(如tBTC、WBTC),并進一步在已建立的基于以太坊的DeFi應用中獲得采用。SODA還允許以BTC作為抵押借用ERC-20代幣。

BTC側鏈:關于BTC側鏈的DeFi也可能會引起更多的關注和研究。像MoneyOnChain這樣的平臺就是為了達到這個目的。

幣安鏈:由于BEP-3的存在,幣安鏈上的DeFi可能會引起加密參與者的關注。LoomNetwork的早期舉措表明了來自第三方捐助者對DeFi關注度越來越大。

EOS:應該與以太坊產生更大的協同作用。此外,如上一節所述,它正在開發自己的DeFi生態系統。

NEO:?NEO具有在Alchemint生態系統中鑄造的SDUSD,以及同時在ETH和NEO區塊鏈上運行的Switcheo交易所。我們預計將在2020年實現更多的DeFi解決方案。

Cosmos:?Kava預計將于2020年投入使用,這可能標志著Cosmos的第一個去中心化穩定幣的誕生。Kava計劃包括XRP和BNB等抵押品。

Tezos:DeFi在2019年9月明確被Tezos基金會添加到新RFP中用于生態系統贈款。

Algorand:?Algorand基金會在2019年11月發布的聲明中,特別提到了其對“DeFi運動”的興趣。

本體:通過在其網絡中添加PAX的支持,其目標是在鏈上開發DeFi使用案例,正如2019年8月宣布的那樣。

盡管2020年Alt-DeFi領域可能會增長,但大多數用戶是否愿意使用這些服務仍有待觀察。

4.5總結

在這份報告中,并沒有討論所有的平臺和協議。因為這個行業的范圍太廣,無法在一份報告中進行分析。例如,資產管理平臺(如SetProtocol和Melon)和中繼器(如Loopring)并沒有包含在討論中。

我們認為,DeFi有望進一步引起業界參與者的關注。但是,到目前為止,大部分使用案例仍局限于現有的加密社區中。

此外,本報告還將去中心化交易所應用程序作為DeFi的一部分,但是DEX的范圍通常超出了DeFi的領域。

未來,一旦解決了一些技術和法律難題,我們預計去中心化金融行業將迅速發展,可能會吸引超出現有加密行業之外的個人和資本。

綜上所述,DeFi的快速發展已經催生了一個活躍、富有創造力的全球社區,為挑戰傳統金融平臺奠定了第一步。

世界準備好迎接DeFi的無邊界狀態了嗎?

據Cointelegraph1月10日報道,畢馬威會計師事務所美國區塊鏈負責人ArunGhosh預測,到2020年,區塊鏈與物聯網將被用于應對氣候變化.

1900/1/1 0:00:00發布方:BuyBitInc.&PaiclubCapital作者:MayerMa,蘇文杰 寫在開頭的話 “公元1492年,哥倫布到達加勒比海諸島.

1900/1/1 0:00:00作者:Messari創始人RyanSelkis翻譯:區塊律動BlockBeats-0x60原文:https://messari.

1900/1/1 0:00:00來源:中國青年報 甘肅省省長唐仁健在“數字甘肅如意之鏈”——甘肅省區塊鏈發展應用啟動發布會上講話。中國青年報客戶端訊“數字甘肅如意之鏈”——甘肅省區塊鏈發展應用啟動發布會1月9日在蘭州舉行.

1900/1/1 0:00:00“比特幣是過去十年間表現最佳的資產。”美林證券和彭博社都得出了這樣的結論。如果從漲幅來看,確實如此.

1900/1/1 0:00:00據韓國媒體《BusinessKorea》報道稱,由韓國政府成立的第四次工業革命總統委員會(PCFIR)建議,比特幣應直接在韓國唯一的證券交易所KRX上市,并允許推出比特幣相關衍生品產品.

1900/1/1 0:00:00