BTC/HKD-4.15%

BTC/HKD-4.15% ETH/HKD-5.47%

ETH/HKD-5.47% LTC/HKD-3.83%

LTC/HKD-3.83% ADA/HKD-7.07%

ADA/HKD-7.07% SOL/HKD-10.94%

SOL/HKD-10.94% XRP/HKD-6.61%

XRP/HKD-6.61%作者:BogdanGheorghe、MomoAraki、EverettMuzzy

編譯:共享財經Neo

摘要:回顧Compound的流動性不足風險歷史,以及它對DeFi的未來意味著什么?

介紹

運行在以太坊區塊鏈上的開放金融(又稱去中心化金融或DeFi)平臺吸引了區塊鏈愛好者和機構投資者的注意。

在一個利率處于歷史低位的時代,與傳統的替代方式相比,去中心化金融應用可能提供更高的回報率。它們通過智能合約和區塊鏈技術提供具有透明性、分散化和非中介化等新興特性的金融產品和服務。

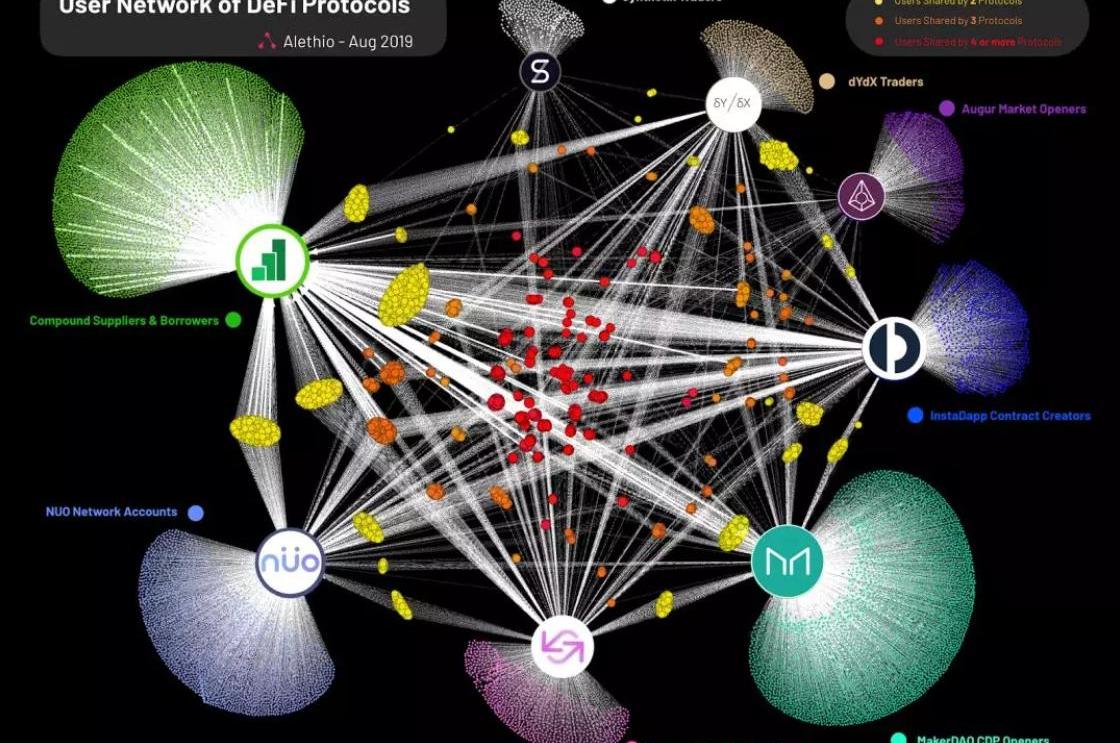

圖0:以太坊上常用的DeFi協議之間的用戶關系

以太坊區塊鏈上一個突出的去中心化金融應用是Compound金融借貸平臺。Compound是以太坊蓬勃發展的DeFi生態系統中的一個樞紐,其使用和積累的資產都有顯著增長。

圖1:DeFi中鎖定的ETH與ETH價格

隨著Compound金融的日益普及和實用,它對于更好地理解去中心化金融帶來的機遇和風險至關重要。與不透明的金融系統不同,區塊鏈透明且不可變,為我們提供了研究與貨幣和債務相關的去中心化系統內部運作的機會。讓用戶為未來的金融世界做好準備,基于事實分析的知識共享。

Komainu為GMO-Z.com Trust Company旗下穩定幣GYEN和ZUSD提供托管服務:3月6日消息,加密信托公司GMO-Z.com Trust Company與Komainu達成合作,旨在為日元穩定幣GYEN和美元穩定幣ZUSD提供安全合規的機構級托管服務。

據介紹,Komainu是一家面向機構的合規數字資產托管服務提供商。GYEN和ZUSD是受監管的日元穩定幣和美元穩定幣,由紐約州金融服務部(NYDFS)批準,是1:1支持的穩定幣,資產由受FDIC保險的銀行持有。(PR Newswire)[2023/3/7 12:45:40]

Compound用戶應充分認識到與分散貸款相關的風險。這些包括:

智能合約安全風險

治理/協議風險(包括管理密鑰被破壞的風險)

流動性/銀行擠兌風險

信用風險

本文以第三種風險為研究對象,對Compound貨幣市場的流動性風險進行了實證分析。

開放金融的流動性風險

Compound借貸平臺是一種去中心化的協議,它建立貨幣市場,通過算法根據供需情況設定利率,讓用戶可以毫無摩擦地交換以太坊資產。

簡而言之,Compound允許用戶:

向貨幣市場提供加密資產以賺取利息;

從貨幣市場借入加密資產。

Cronos Labs推出NFT市場Minted并與Crypto.com達成合作:金色財經報道,由Cronos Labs推出的NFT市場Minted于周四推出,并表示已與交易所巨頭Crypto.com建立合作關系。作為其合作伙伴關系的一部分,Minted將促進最初在Crypto.com上出售的基于Cronos的NFT的所有二級交易。該市場允許用戶以平臺的原生代幣$MTD的形式列出他們基于以太坊的NFT以獲得獎勵。然后可以將$MTD質押一段時間以賺取收益。(theblock)[2022/8/12 12:19:39]

圖2:簡化的貨幣市場圖

在Compound借貸協議中,用戶向幾個貨幣市場中的一個提供代幣——BAT、DAI、SAI、ETH、REP、USDC、WBTC、ZRX——以賺取利息。所提供的代幣形成流動性池,其他用戶可以從其中借款。

一個普遍的理解是,供應商可以在任何時候自由提取他們的本金和利息,也就是說,Compound將保持足夠的流動性,供應商可以隨時提取他們的資金。然而,正如借款人受到流動性池規模的限制一樣,供應商也受到了限制。每一筆貸款都會縮小流動性池。可以提取的貸款總額和可以提取的供應總額都受到流動性池規模的限制。

圖3:2019年7月SAI貨幣市場流動性不足。在三個不同的日期,流動性接近0,這意味著供應商和借款人在Compound將無法啟動超過一定數額的行動

毫無疑問,當流動性開始減少時,提款或超過可用流動性數額的借款將失敗。就其本身而言,偶爾的流動性不足未必是件壞事。這可能只是供求趨勢明顯的一個癥狀。這也是新興市場特有的現象,因此在新興的加密產業中也是合理的預期。設計Compound預期的非流動性時刻將會發生,該協議將通過動態利率來調節借貸市場的供求。驅動這些動態利率的算法被編碼到貨幣市場智能合約中

巴黎圣日耳曼宣布與Crypto.com建立長期合作伙伴關系:9月10日消息,巴黎圣日耳曼足球俱樂部PSG宣布與加密貨幣平臺Crypto.com建立長期合作伙伴關系。Crypto.com將通過加密代幣CRO支付大部分贊助費。雙方合作的內容還包括在Crypto.com的原生NFT平臺-Crypto.comNFT獨家發行非同質化代幣NFT。巴黎圣日耳曼足球俱樂部成立于1970年。總部設于巴黎,秉承“一座獨特城市,一支別樣球隊”的運營理念。自2011年被卡塔爾體育投資集團QSI收購以來,巴黎圣日耳曼已發展成全球頂尖的體育品牌與足球俱樂部。在此后十年中,俱樂部斬獲27座獎杯,獎杯總數目前達到44座,成為法國足球界首屈一指的頂級豪門俱樂部。Crypto.com全球用戶規模超過1000萬,其App常年在AppStore和GooglePlay金融類App中穩居前十。除了打造全球發展最快的加密貨幣平臺,Crypto.com還發行了全球最受青睞、在30多個國家地區流通的加密貨幣卡。[2021/9/10 23:14:09]

在給定的貨幣市場中,當流動性較低時:

供給APR增加,刺激用戶供給Token

借款年利率提高,刺激用戶償還借款Token

流動性高時:

供給APR降低,用戶提供Token的激勵減少

借款年利率降低,刺激用戶獲得低息貸款

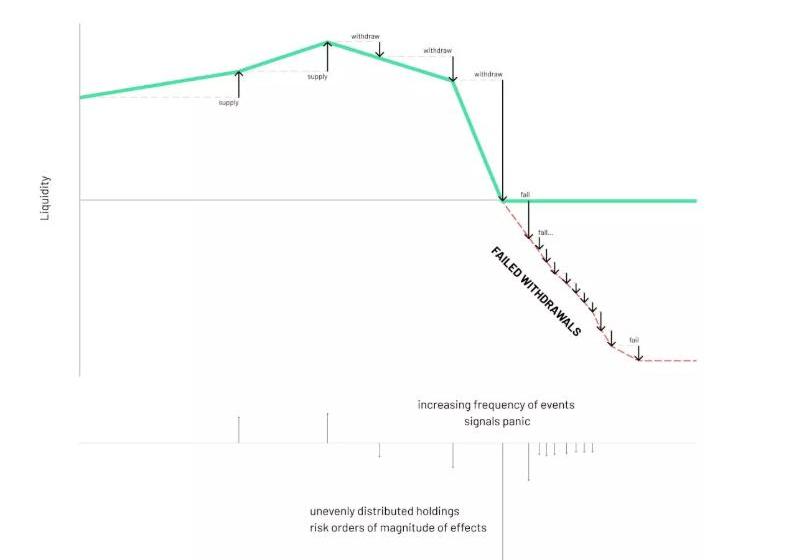

以分散的方式,協議的動態利率旨在抵消流動性不足。然而,對這樣一個開放的金融應用程序的用戶可能有害的是銀行擠兌。

當供應商突然對市場的穩定性感到擔憂,試圖迅速同時提取比平臺上可用的資金甚至更多的資金,從而導致進一步的恐慌和對系統的不信任時,銀行擠兌就會發生。在開放金融區塊鏈應用程序的背景下,銀行擠兌將意味著一種力量:市場或欺詐,這壓倒了分散協議及它的自主控制機制。

Bitcoin.com與奢侈手表制造商Franck Muller合作推出限量版BCH手表:Bitcoin.com宣布推出一款名為“解放金錢,解放世界”的新款Franck Muller奢侈手表。這款手表是有史以來第一款比特幣現金(BCH)Franck Muller“Encrypto”品牌手表。新手表是一款限量版BCH手表,每塊手表售價9900歐元,只提供500塊手表。新款手表是由Regal Assets創始人Tyler Gallagher和Bitcoin.com聯合創始人Mate Tokay設計。(Bitcoin.com)[2020/11/17 21:04:24]

圖4:銀行擠兌的簡化模型

Alethio的聯合創始人JohannesPfeffer表示:“一旦系統中的任何部分出現故障,比如DAI或其他任何一家銀行倒閉,就很可能發生DeFi銀行擠兌。”

這不是一種未知的可能性,不要被區塊鏈社區忽視或輕視。SAI和DAI穩定資產的發行者、MakerDAO擁有一個全球結算機制,以減輕潛在市場崩潰的影響。

然而,對開放金融應用提出嚴格的問題是至關重要的:

流動性不足的情況以前發生過嗎?

Compound的價值主張是否會隨著時間的推移而站得住腳?

是否有銀行擠兌,或者將來會有?

為了回答這些問題,我們將大部分注意力集中在SAI上,在撰寫本文時,SAI是Compound貸款市場上最活躍的貸款資產。

Compound總法律顧問:DeFi概念成為比特幣和以太坊部落戰爭的受害者:8月7日消息,Compound總法律顧問Jake Chervinsky剛剛發推稱,我堅定地站在“比特幣是DeFi”的陣營里。沒有錢就不可能有金融,沒有分散的錢就不可能有分散金融。DeFi概念已經成為比特幣和以太坊部落戰爭的受害者。[2020/8/8]

流動性不足的解釋

通過對Compound的分析,我們根據流動性不足的三個指導定義或“階段”來組織我們的結論:

接近流動性不足:當流動性接近于0時,實際上,由于資金池不夠大,沒有任何取款或借貸嘗試會被取消。

實際流動性不足:由于流動性池的資金不足而導致提款或借款失敗。

銀行擠兌:連續不斷的取款行為,這種行為迅速將流動性池的資金抽干到“供應=0”的程度,此時市場就會陷入恐慌。

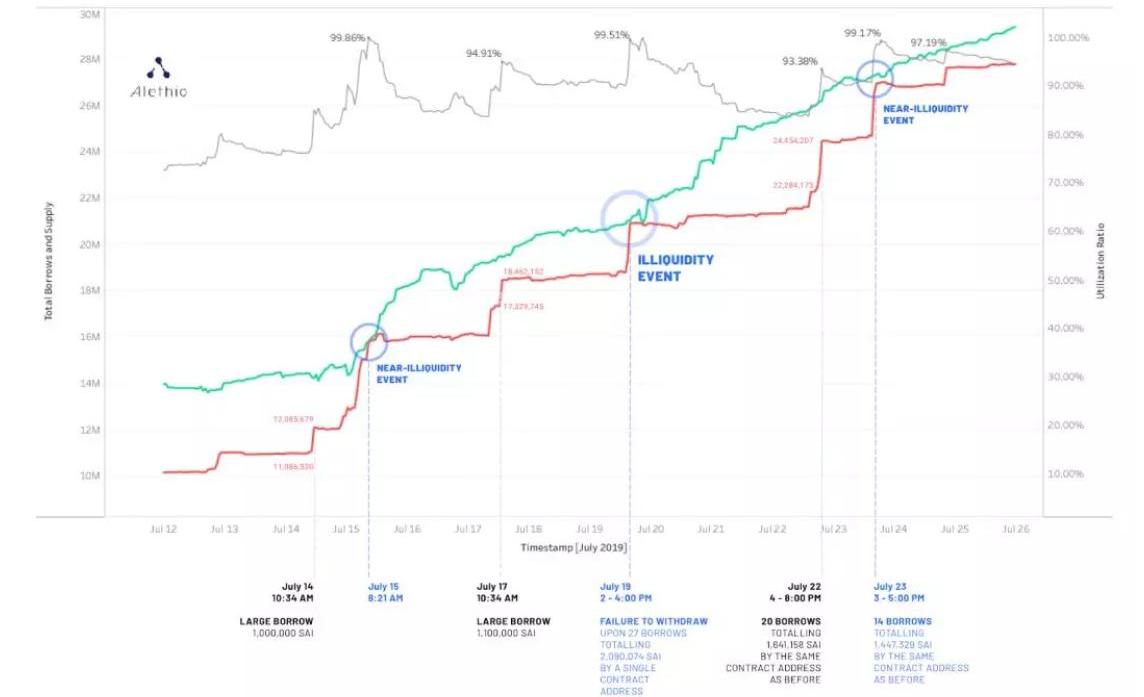

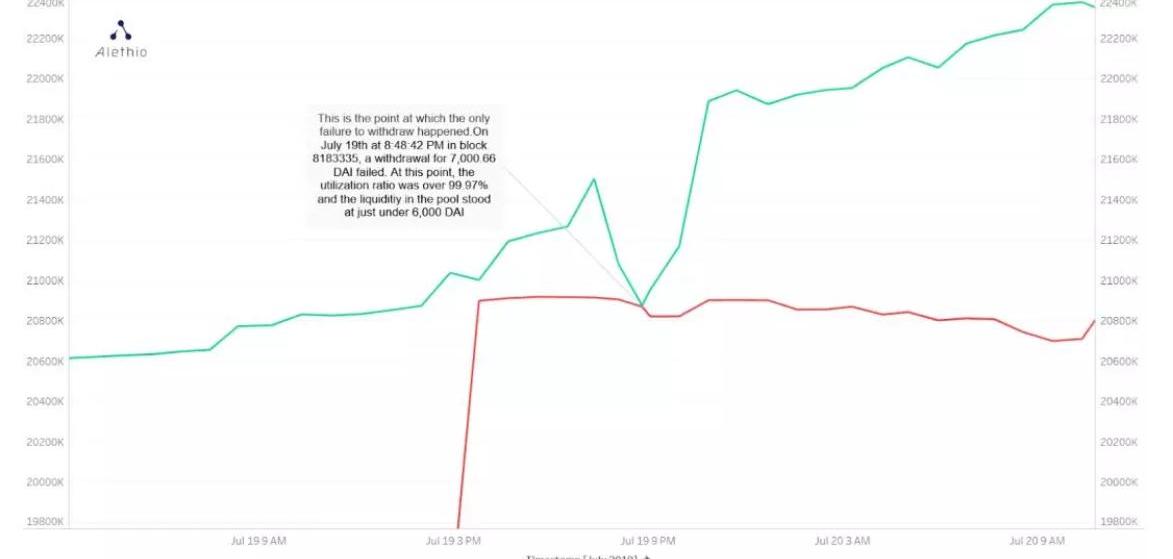

下圖為2019年7月CompoundSAI市場的總借款和總供應量。

圖5:SAI貸款和供應數據,第一次利率合約變動

在圖5中,綠線是SAI的總供給量,紅線是SAI借的總金額,灰色線表示利用率(接入/提供)。

藍圈——綠線和紅線幾乎相交的地方——是流動性不足或接近流動性不足的時刻。

SAI貨幣市場在7月、7月15日、7月19日和7月23日分別發生了三次接近流動性不足的事件和一次實際的流動性不足事件。我們注意到一些有趣的事情:

近乎缺乏流動性的狀況并不是由供應商試圖撤資造成的。在這些日期中,綠線沒有明顯的下降(即突然的、大量的取款)。

流動性幾乎為零的情況的確是由連續不斷的巨額貸款造成的。在這些日期,紅線上會突然出現峰值(即突然大量借貸)。

這些借款減少了流動性池的規模,使其幾乎達到了可用供應量的水平。

在兩種可能導致失敗的原因中,借不到錢的壞處要小一些。顯然,不能提取資金比不能借到你想要的錢要糟糕得多。因此,我們關注的是人們試圖撤回資金,但由于流動性不足而無法這樣做的時刻。

那么,Compound資產是否存在流動性不足的問題呢?換句話說,盡管流動性接近于0,但是否有人真的在從協議中提取流動性時遇到了問題?

簡而言之,答案是肯定的。

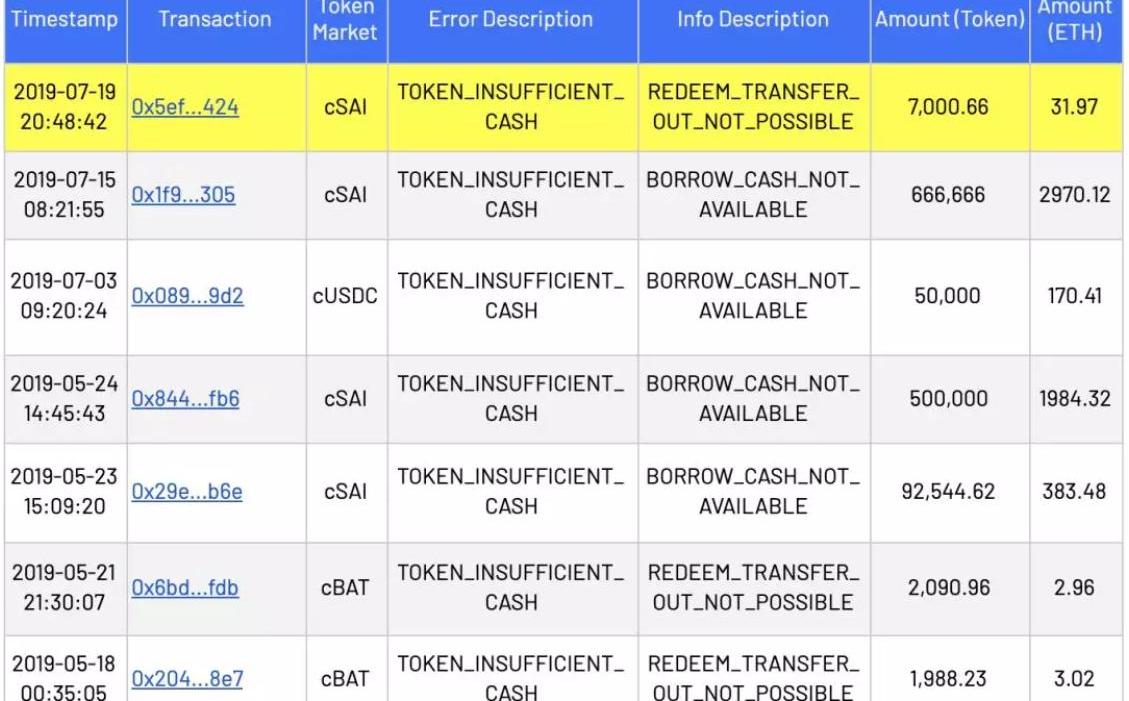

圖6:所有流動性不足事件的歷史

從上表中我們可以看出,在Compound的所有貨幣市場中,未能贖回事件(“贖回”一欄中的“信息描述”)已經發生了三次。其中,兩個事件涉及BAT。我們沒有發現這些特別值得注意的,因為當時BAT市場剛剛形成,交易量很少。我們關注的是另一個例子,發生在2019年7月19日更受歡迎的SAI市場。因此,我們可以得出結論,在圖5所示的2019年7月的三個接近非流動性的時刻中,有一個(7月19日)變成了真正的流動性不足事件。

圖7:放大上面的圖表—SAI取款交易失敗的確切時間點

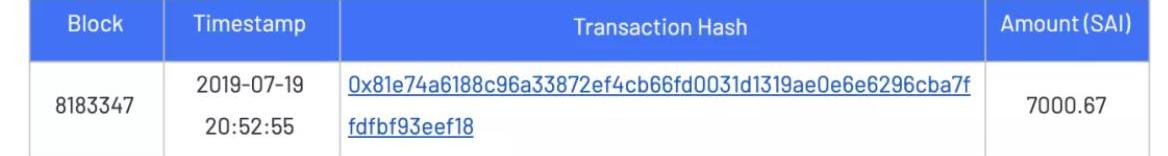

在圖3和圖5中可以看到7月19日無法收回圖6中突出顯示的黃色。圖7放大顯示了這一時刻。無效的提現交易是試圖贖回344020.128054cSAI代幣——cSAI和SAI在該點的匯率為0.0203495763,即失敗的提現為7000.66SAI。此時的流動性僅為5790.16SAI,利用率超過99.97%。

對于用戶來說,這意味著他們試圖撤回344k的cSAI,但由于應用程序無法支持這么高的撤回,所以無法撤回。Compound的反應是調整利率模型,試圖重新激勵資金池回到更高的流動性。結果,5分鐘后,撤回成功了(圖8)。

圖8:344kSAI成功撤回

相似的情況

可以這樣說,7月19日由于流動性問題而無法實際取款是罕見的,雖然這可能是準確的,但進一步的分析表明,Compound金融在過去經歷過幾次險情。

我們將展示其中的前5個,并深入研究最大的一個。

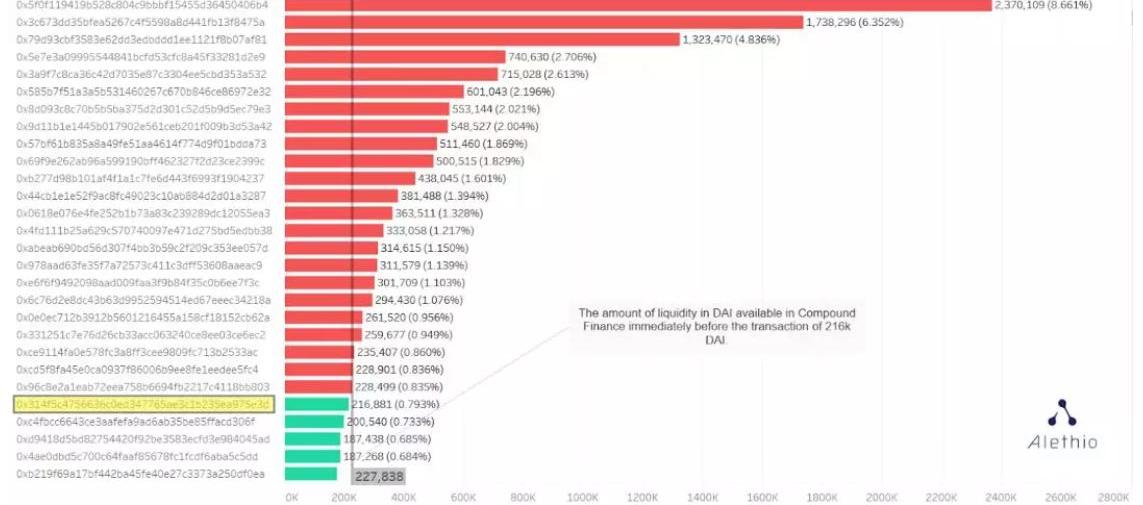

圖9:前5大“關閉通”——抽干了很大一部分可用流動性的提款

在這五種情況下,Compound基金經歷了一次提現交易,抽干了超過四分之一的可用流動性。

最大的一次發生在7月23日下午6點04分的第8208406區塊。。一個地址提走了稍多于216kSAI,剩下的流動性池只有10.9kSAI。下表顯示了頂級供應商,以及在此之前的流動性情況。

圖10:剩余流動性的截止線,顯示了一些用戶能夠完全收回他們的供應,而另一些用戶則不能

即使是在216kSAI大量退出之前,我們也可以看到,前30強中的大多數也無法完全退出供應。我們可以想象,這條垂直線受到來自雙方的壓力——供應商試圖將其推向右邊,方法是將圖表上相應的條形圖放大,而那些退出并借入資金的供應商則將其推向左邊。在通過地址0x…5e3d216kSAI退出后,可用流動性降至<10kSAI,使得更多的地址無法退出。退出后,另外的2125個地址將無法撤回它們的供應。

黑天鵝的危險:銀行擠兌

因此,從更宏觀的角度來看,我們可以說:Compound金融至少出現了5個接近流動性不足的重大時刻(圖9)和一個實際流動性不足的時刻(圖6)。加密生態系統也有一些關注,但在大多數情況下,人們忽略了這些事件。利率模型進行了調整,協議回到了功能性和流動性的狀態。

有證據表明,Compound的激勵機制不一定能對沖流動性不足和無效提款,我們需要適當評估銀行擠兌的危險。一個確定的流動性不足事件可能會影響到一個或幾個無法提取資金的用戶,而銀行擠兌則會影響到大量較小的持有者,他們無法提取相對較少的資金。

隨著Compound的用戶群不斷增長,大幅降低流動性的借貸大幅上升可能會嚇到供應商,并導致他們開始撤回資金。更大的提現金額將首先出現違約,而且隨著流動性池繼續縮小,能夠收回資金的用戶將越來越少。其結果讓人想起傳統的銀行擠兌,只是復制到一個分散的平臺上。

有一種觀點認為,這樣的銀行擠兌將是“黑天鵝”事件——一種千載難逢的事件,用戶無法預測,也無法防范。然而,我們已經看到了歷史上5次流動性不足的時刻,而且已經出現了一次違約撤資。

?

作者:宋嘉吉、任鶴義?? 來源:吉時通信 摘要 事件:深交所官網發布公告稱,定于2019年12月24日發布深證區塊鏈50指數.

1900/1/1 0:00:00本文來源:證券日報,原題《全國優秀創新創業導師、河北金融學院教授趙永新:區塊鏈信任機制推動普惠金融發展助力解決中小微企業融資難題》 記者?邢?萌 趁著區塊鏈熱潮,目前全國各地相繼出臺扶持政策.

1900/1/1 0:00:00據外媒今日消息,全球最大的鉆石礦業公司俄羅斯埃羅莎已與騰訊合作,開展了一個基于區塊鏈的新電子商務項目.

1900/1/1 0:00:00在過去的一年里,閃電網絡一直在馬不停蹄地發展,閃電網絡是在比特幣區塊鏈之上的一個超高速支付層,它允許用戶快速、低成本地發送和接收比特幣.

1900/1/1 0:00:00每四年,比特幣礦工能夠獲得的區塊獎勵就會減少一半,也就是“減半事件”。上一次減半發生在2016年7月,接下來的一個減半預計發生在2020年5月,根據Bitcoinblockhalf.com計算顯.

1900/1/1 0:00:00在區塊鏈的世界里,我們常常能見到亞洲和北美洲實現的種種突破,而相比之下,歐洲更為低調。位于瑞士的楚格鎮被譽為“加密谷”,是孕育大量區塊鏈及加密貨幣企業的搖籃。Libra協會注冊地同樣選在瑞士.

1900/1/1 0:00:00