BTC/HKD+0.94%

BTC/HKD+0.94% ETH/HKD+0.85%

ETH/HKD+0.85% LTC/HKD-1.08%

LTC/HKD-1.08% ADA/HKD+0.59%

ADA/HKD+0.59% SOL/HKD+1.26%

SOL/HKD+1.26% XRP/HKD+1.75%

XRP/HKD+1.75%

加密貨幣最近最有趣的發展之一是去中心化流動性池的出現。以太坊的Uniswap等基于算法的智能合約流動性池正是引領這一潮流的例子。

流入/流出的流動性對于金融市場的創建和增長至關重要。如果加密技術要達到成熟,價格發現和流入/流出交易頭寸(無論是大型機構公司還是小型交易員的頭寸)的能力仍然是關鍵,這種情況下才可能使其每日總交易量可以維持在與傳統金融體系相當的水平。

區塊鏈和加密貨幣行業存在流動性問題并不是什么秘密。除了最受歡迎的加密資產以外,所有大宗交易都將市場推向了令人擔憂的程度(譯者注:作者的意思是這些加密資產的大宗交易往往會帶來價格的波動)。這種波動會導致一系列的問題。

觀點:灰度等Q3購買BTC數量超過新開采量,價格或將上漲:BitGo聯合創始人Ben Davenport在推特表示,Q3季度開采了84000枚BTC,但是僅CashApp,Square和Microstrategy的購買量就是該數據的169%,此外灰度購買量是該數據的70%。鑒于價格缺少波動,感覺市場上感覺好像有一個大賣家,當其賣完時,價格將飆升。[2020/10/16]

首先,它降低了市場的可信度,因為其中存在或者似乎存在價格操縱的問題。

其次,它讓人們對持有資產感到緊張,這意味著依賴于低波動性的應用是很難起飛的。

第三,它損害了去中心化交易所和其他去中心化代幣經濟的生存能力,因為當它們依賴于運行緩慢的主網時,它們遠遠落后于速度更快、效率更高的中心化交易所的價格信息。

觀點:區塊鏈已形成穩定的技術認知、研發方向和一部分市場場景:9月8日,“區塊鏈+服務貿易與應用大會暨中國國際商會區塊鏈創新服務產業委員會成立大會”在北京舉行。中國服務貿易協會常務副秘書長田國峰認為,目前從各地方發展的宏觀戰略到微觀經濟的末梢地帶,區塊鏈已經形成了穩定的技術認知、研發方向和一部分市場場景。我國在數字經濟的構架層,正在穩步前行,并逐步形成了構建優勢。(基建報)[2020/9/8]

去中心化支付只是去中心化真正意味著什么的其中一個方面,因為如果你想要在在區塊鏈相關的協議/應用上構建和擴展額外的功能金融層,那么你還需要去中心化的流動性的幫助!

流動性為王!如果你不能聚集足夠的流動性來幫助你的項目成長,并使你所尋找的用例能夠提供給你的最終用戶,那么流動性就會決定你的協議的成敗。

動態 | 觀點:黃金和比特幣將從當前的法定趨勢中受益:荷蘭央行(DNB)表示,一旦全球金融體系全面崩潰,法定貨幣將遜于黃金。”對此 VanEck的數字資產經理Gabor Gurbacs在回應DNB時表示:“我堅信,私人/非主權貨幣在我們的世界中占有一席之地。應該允許私人資金與中央銀行的資金在自由市場上競爭。” 投資者Mike Novogratz則表示:黃金和比特幣(作為可靠貨幣)將從當前的法定趨勢中受益。(cointelegraph)[2019/10/14]

隨著去中心化借貸的擴散和流行,當前的去中心化格局似乎掌握了我們在傳統市場中已經熟悉的金融工具的基本要素(去中心化借貸平臺Compound就是一個例子)。為了更好地了解我們所處的情況,讓我們首先深入了解這個行業迄今為止已經找到了哪些解決方案。

紐約大學斯特恩商學院的教授阿斯瓦特·達莫達蘭(Aswath Damodaran)響應巴菲特觀點,認為比特幣和其他加密數字貨幣其實并不能夠被準確定價:日前,紐約大學斯特恩商學院的教授阿斯瓦特·達莫達蘭在接受CNBC采訪時,認為比特幣和其他加密數字貨幣其實并不能夠被準確定價,投機者可能僅僅為了以后以更高的價格賣給其他人。斯瓦特·達莫達蘭研究的領域就是企業財務和權益資本評估,早在1994年就被《商業周刊》評為美國商學院最好的12位教授之一。[2018/1/13]

流動性池

首先,

流動性池?(liquiditypools)可以幫助解決新的代幣項目所面臨的一個關鍵問題:在項目具有實際效用之前,需要費力地啟動一個提供流動性的網絡。

對于那些尚未擁有大量用戶基數的代幣來說,流動性池能夠通過提供一個獨特的、不那么投機性的理由來讓人們持有這些代幣,從而緩解流動性的問題(即以收費的方式來提供流動性)。

同時,去中心化的流動性池的存在,為那些投資于新項目的大型投資者提供了額外的保障,他們不希望在流動性不足的市場上被迫拋售代幣。因此,流動性池的作用有點像代幣持有者的保險(我們將在下面詳細討論這個概念)。

此外,去中心化流動性正通過一種傳統金融市場中不存在的機制——自動化智能合約——得以提供。這是提供流動性的一個全新載體,為更廣泛、更有競爭力地參與做市創造了可能性。因此,流動性池是去中心化的加密貨幣市場走向成熟的風向標。

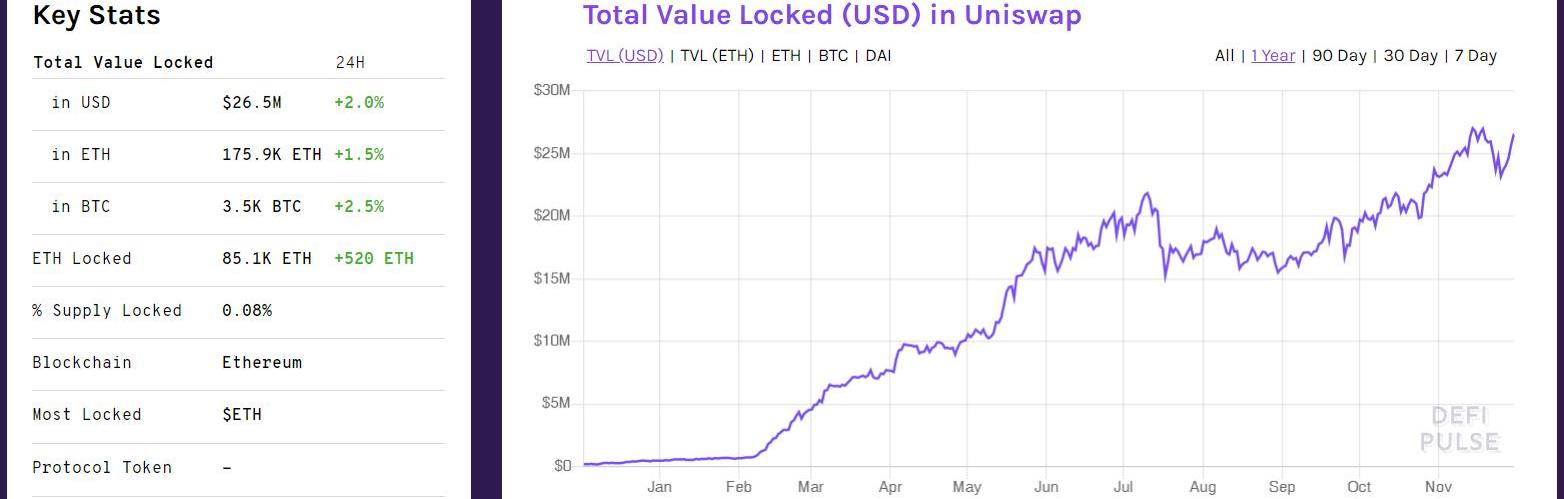

雖然按照傳統市場的標準(每天的交易量可以超過數千億美元),這些去中心化的流動性池的流動性總量仍然很小,但它正在以相當驚人的速度增長。

我們以去中心化交易所Uniswap為例,以下是過去一年Uniswap合約中鎖定的美元總價值增長趨勢圖:

Uniswap合約中鎖定的美元總價值,來源:defipulse.com/uniswap

Uniswap已經成為去中心化流動性領域的領導者。Uniswap的每個交易合約(exchangecontract)都是由50%的ETH資產和50%的目標ERC20代幣資產組成的流動性池,交易者可以直接從合約中購買ETH或者特定的ERC20代幣,這將帶來資產價格?(也即合約中的ETH和特定ERC20代幣之間的兌換率)以算法的方式波動。

當這種以算法的方式決定的價格與市場價格之間存在差異時,套利者就會通過買賣合約中的代幣資產,進而縮小這一差距。任何人都可以通過提供等價的ETH和目標ERC20資產來為合約補充流動性。這樣做能使他們(也即流動性提供者)有權按比例獲得交易費用(每筆交易的0.3%),這些費用是在合約中累積的。

這篇文章是理解為Uniswap合約提供流動性所隱含的基本情況提供了一個很好的起始框架。你也可以在這里獲得更深一步的了解。

此外,其他的一些項目,如KyberNetwork和0x項目,關注的是跨鏈流動性,并擁有自己的ERC20資產。

從某種意義上說,任何金融體系的去中心化屬性都取決于其流動性的來源。畢竟,如果沒有中央銀行,而是由一小撮“鯨魚”充當中央銀行,那還談什么對傳統金融體系的改進呢?

當大量不相關的各方提供流動性時,流動性從根本上就更加強健,這將使得流動性在危機中蒸發的可能性更小,更能反映市場的健康狀況。

因此,DeFi的健康狀況在很大程度上與去中心化流動性平臺的健康狀況相關。我們很高興看到很多很棒的團隊來解決這個關鍵問題,并努力在這個領域開啟一個成熟和創新的新階段,并為投資者提供了重要的機遇。如果它們繼續增長,可能會改變那些對加密貨幣市場感興趣但擔心流動性風險的大型投資者的算盤。

?

Tags:SWAPUNIUniswap區塊鏈GSWAP幣uni幣v4什么時候上線Uniswap Finance區塊鏈專業學什么課程

寫在前面:康奈爾大學以及IC3組織的的研究人員宣布,他們發現了一種針對中本聰共識協議區塊鏈的拒絕服務攻擊,并稱之為BDoS,這種攻擊遠比此前的DoS攻擊要便宜得多.

1900/1/1 0:00:00“閃電網絡2019年最重大技術進展——多路徑支付——已通過互操作性測試,即將上線。閃電網絡大額支付問題有望解決.

1900/1/1 0:00:00如果你關注DeFi發展的話,最近一款名為sablier的應用會是非常有看點的,根據其創始人PaulRazvanBerg的介紹,它是一種實時DeFi流支付協議.

1900/1/1 0:00:00本文來源:騰訊安全 有人說,與“炒幣”相比,“區塊鏈+產業”宛若一股清流,作為產業助力的底層技術保障,區塊鏈技術已經成為“時代的洪流”.

1900/1/1 0:00:00作者:JorgeS 來源:?得岸觀點 MakerDAO最近發布了自上線以來最重要的一次更新,除了正式支持多資產抵押(MCD)之外,還引入了DAI存款利率(DSR).

1900/1/1 0:00:00美國第二大健康保險公司Anthem計劃在未來三年內使用區塊鏈技術保護所有4000萬會員的醫療數據.

1900/1/1 0:00:00