BTC/HKD+1.26%

BTC/HKD+1.26% ETH/HKD+1.07%

ETH/HKD+1.07% LTC/HKD-0.4%

LTC/HKD-0.4% ADA/HKD+0.74%

ADA/HKD+0.74% SOL/HKD+3.51%

SOL/HKD+3.51% XRP/HKD+0.37%

XRP/HKD+0.37%撰文:EvgenyYurtaev,去中心化金融平臺Zerion創始人兼首席執行官

來源:鏈聞

讓我們看看過去一年通過Compound、UniswapPools、TokenSets這樣的DeFi協議理財,以及持有ETH和比特幣不同的投資回報。

同時,請關注DeFi協議的美妙之處:它們允許不同風險-回報偏好的投資者尋找更有前途的投資機會。

關鍵要點

DeFi應用在過去一年里為投資者提供的風險-回報有了極大改善;

TokenSets的「ETH-20天移動平均線交叉策略」在回報上優于買入ETH并持有的策略,同時最大跌幅也大大減少了;

Compound和Uniswap為持有穩定幣的投資者提供了誘人的收益機會。

在過去一年里,

DeFi

生態系統已經成為以太坊上最活躍的應用之一。

Compound、

Uniswap?和?

Tokenset?成了如今最受歡迎的投資選擇。以太坊區塊鏈上的原生代幣?

ETH?是這些金融應用里最主要的抵押資產。

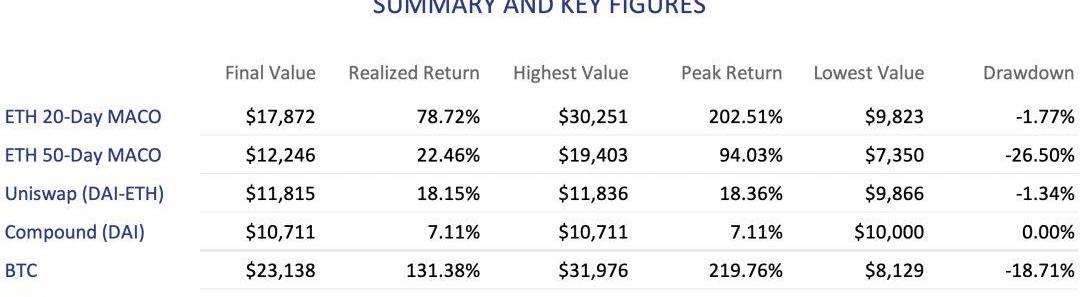

我希望通過這篇文章,比較過去十一個月時間里CompoundcDAI、Uniswap的DAI-ETH池以及TokenSets的ETHMACO策略,相較于ETH和比特幣基本走勢的表現。

以太坊非零持幣地址數創歷史新高:12月3日消息, Glassnode 數據顯示,以太坊非零持幣地址數達到 69,206,365 個,創歷史新高。[2021/12/3 12:49:18]

我把分析的時間段設定為2018年12月3日至2019年10月31日,在這個時間中比較Compound上DAI的借貸回報、Uniswap的DAI-ETH池的供應流動性以及TokenSets的ETH20天和50天MACO?策略。我們還將呈現同一時間段內ETH和比特幣的購買并持有策略的回報。不過,我們的分析沒有考慮交易費用、滑點以及穩定幣的價格波動。

Compound的回報

Compound是一個貨幣市場協議,允許用戶集中一組資產,這些資產可供他人在提供抵押物后借入。其借貸利率是可變的,取決于市場供求關系。

關于Compound,我們展示了一個價值1萬DAI的投資組合的表現,及其每周的年化利率。除了Compound,像dYdXv2、Dharma、bZx和Nuo這樣的DeFi項目也可以為DAI提供類似的回報,但由于這些項目都是在2019年才上線的,所以就被我們排除在分析之外了。

從2018年12月到2019年10月底這段時間,這筆投資在Compound平臺上獲得了7.1%的回報。

從下圖可以明顯看出,在?MakerDAO的穩定費從2019年3月開始增加之后,Compound利率也開始增長。其他抵押型債務協議的利率太低,使得用戶將自己的頭寸轉移到Compound,以獲得更有吸引力的利率。我們沒有考慮DAI的價格變化,不過,在此期間DAI/USD的價格一直在0.95-1.02之間,波動不大。2018年12月時,Compound協議有幾個小時不能完全運作,團隊打了個補丁來修復一個bug。這個操作沒有對任何用戶造成負面影響。

LBank將于1月21日15:00上線KSM交易,同時開啟持幣生息活動:據官方消息,LBank將于1月21日15:00上線KSM/USDT交易對,并于1月21日14:00開啟充值。上線同一時間,開啟50%年化收益的KSM持幣生息活動。

據了解,Kusama提供了一種貼近真實環境的方式去提前測試波卡網絡,保證波卡網絡的安全性。它還可以讓未來的波卡網絡參與方提前演練,比如驗證者節點、平行鏈團隊、波卡生態工具的建設者們都可以用Kusama來提前準備。[2021/1/21 16:41:12]

圖片來源:https://loanlist.io

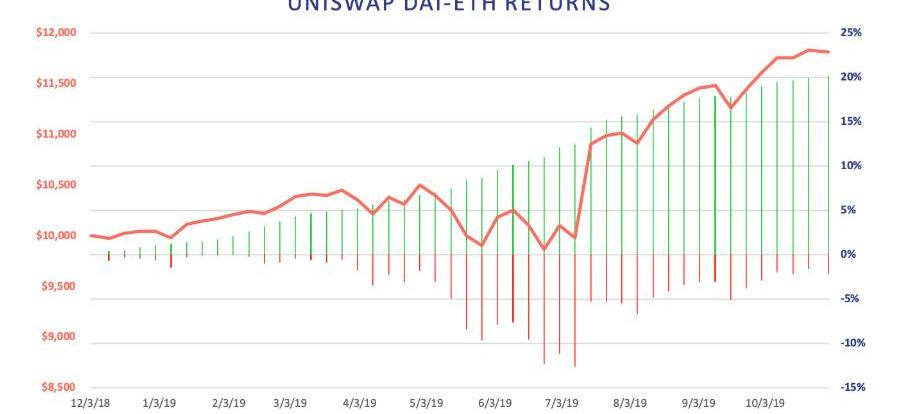

Uniswap池的回報

Uniswap是一個鏈上交易所,用戶可以進行代幣交易。一些流動性提供者會供應各種資產儲備來撮合交易,這些流動性提供者可以借此賺取交易費。

我們呈現了提供1萬美元到Uniswap的DAI-ETH池會獲得怎樣的回報。實際上這意味著投資者向池子提供了價值5千美元的ETH和價值5千美元的DAI。這些數字的意思是,投資者在2018年12月4日將這些資產投入池中,一直到2019年10月31日。

在此期間,Uniswap的DAI-ETH池獲得了18.15%的回報。由于ETH/DAI的價格波動,在不同時點提供流動性的投資者,他們所獲得的回報會有所不同。

聲音 | MORECOIN研究院:持幣者近期不應對大型牛市抱有過多期望:據IMEOS報道,過去一周特朗普收獲大量資本,美元在未來的寬松概率大幅提升。比特幣作為高波動資產屬于大水漫蓋的山尖品種,持幣者近期不應對大型牛市抱有過多期望。[2019/7/1]

Uniswap能實現的回報取決于三個因素:

提供和取回時的資產的價格;

流動性池的規模;

交易額。

加密幣價格的高波動性會轉化為Uniswap回報的高度可變性,因此,Uniswap的未來回報很可能與此處展現的數字相差很大。

在下面的圖表里,綠色柱線展示了每周的累積交易費,紅色柱線展示了因價格波動而導致的每周暫時損失。有趣的是,在ETH價格大幅波動的日子里,因交易行為增加而收取的費用,大大減輕了投資組合總價值的暫時損失。

這一結果還有另一個成因,那就是流動性池的規模與交易額相比較小,這使得流動性提供者可以收取較大比例的交易費。如果流動性池的規模很大,而交易額較低,或是兩者兼而有之,那么,在以太坊價格波動較大時,由于交易費收入占比變小,投資者就會有更大的虧損。從下圖可以看到,這一投資策略只在五周時間里比其原初價值有一點點降低。

圖片來源:?https://zumzoom.github.io/analytics/uniswap/roi.html

分析 | 火幣大數據行業周報:比特幣和以太坊頭部地址持幣集中度均明顯上升:據火幣大數據行業周報,本周比特幣和以太坊頭部地址持幣集中度均有明顯上升,以太坊已連續上升 7 周,主要以轉入交易所錢包為主。比特幣和以太坊交易筆數均有所上升,手續費均有所下降。本周以太坊超大額轉賬大幅上升,一共 8 筆共計126 萬ETH。 EOS目前 RAM 占用率為62.1%;總賬號數為 300490 個,其中參與過投票的有 37.93%。[2018/9/10]

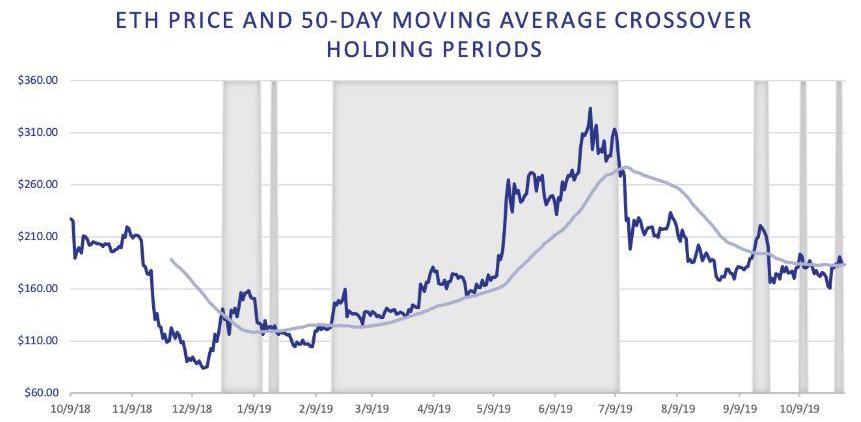

TokenSets:ETH20天和50天移動平均交叉策略

TokenSets是一種代幣化的交易策略,其策略是自動執行的,無需用戶任何操作。

我們將展示兩種趨勢交易策略的表現:20天移動平均線交叉策略和50天移動平均線交叉策略。兩者都是簡單趨勢策略,目標都是從持續的趨勢中獲取回報,并在趨勢逆轉時再平衡為現金。

TokenSets于2019年7月才發布其趨勢交易策略,我們用每日價格數據估算,若使用該策略從2018年10月至今能取得多少回報。需要指出,我們的分析沒有考慮費用和滑點,而最近TokenSet的再平衡事件導致0.5%或更大的滑點,所以,如果考慮再平衡的頻率,這些因素都可能影響TokenSets策略的實際表現。

當ETH價格高于移動平均線時,移動平均線交叉策略會購買并持有ETH,而當ETH價格低于移動平均線時,該策略則會出售ETH并持有穩定幣。再平衡交易一般發生在價格線交叉的那天,執行條件是自上一次再平衡已過去四天。

聲音 | 6月份持幣人虧損進一步擴大 但仍保持樂觀:據OK Blockchain Capital 6月份市場問卷調查結果顯示,投資者6月份的收益明顯下降,投資者的熱情也較上月有所下降,但仍舊保持樂觀。調查結果顯示,分別有超過56%和48%的投資者認為7月份及未來半年數字資產市值將提升。[2018/7/3]

20天MACO策略創造了78.7%的投資回報率,表現優于買入并持有ETH的策略。

我們發現,在2019年7月的ETH價格大跌時,兩種策略都通過及時再平衡為穩定幣而避免了大幅減值。但9月份ETH的價格下跌實在太陡,兩個策略的再平衡為穩定幣時間都顯得太遲。結果可以看出,20天MACO策略實現了78.7%的投資回報率,表現優于買入并持有ETH的投資策略,但是50天MACO策略卻表現不佳,回報率僅為22.5%。?

圖片來源:https://etherscan.io/

圖片來源:?https://etherscan.io/

圖片來源:https://etherscan.io/

圖片來源:https://etherscan.io/

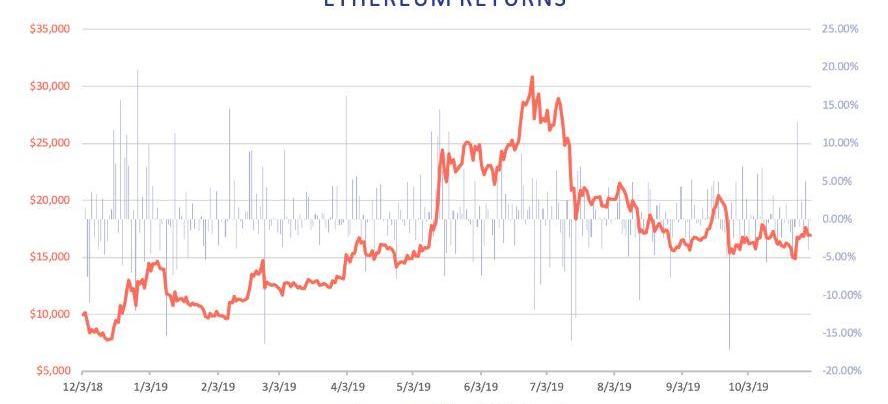

持有ETH和比特幣的回報

ETH和比特幣的價格一直保持著高度相關性,他們的表現在很大程度上是具有可比擬性的。但是在2019年7月,以太坊出現了持續下跌,而比特幣的價格卻有所恢復。不過,當時間來到2019年9月,比特幣價格也跟著出現大幅跳水的態勢。在我們評估的這段時間,兩個資產的峰值價格都比各自的起始價格有200%的增長。和峰值價格相比,ETH現在已下跌約50%,而比特幣則下跌了約34%。在評估期間的結束時點,以太坊買入并持有策略實現了69.3%的回報,而比特幣買入并持有策略則實現了131.4%的回報。

下圖中,橙色曲線顯示的是價值1萬美元的投資的表現,藍色柱線表示每日收益。相關計算均基于每日價格數據。

圖片來源:?https://etherscan.io/

圖片來源:https://www.blockchain.com/

總結

以絕對值計算,ETH20日策略優于此文展示的其他DeFi策略和ETH買入并持有的投資策略。這一結果源自該策略躲避了ETH的大部分下滑時段,同時又在ETH價格上漲期間產生了收益。與此類似,50日策略捕捉了從3月份開始的ETH價格上漲,并在7月再平衡為穩定幣,只不過在9月遭遇大幅下跌,因而極大地降低了該策略的最終回報。如果兩個策略的再平衡時點加快一點,那么50日策略的回報率將超過50%,而20日策略的回報率可以超過130%。

我們還注意到,回報波動率和最大跌幅之間存在差異。最明顯的是,以起始值為基礎計算,20日策略的最大跌幅為-1.77%,而50日策略的最大跌幅為-26.5%,ETH買入并持有的最大跌幅為-22.48%,BTC買入并持有的最大跌幅為-18.71%。但是,相比于在Compound上借出一個穩定幣,持有ETH、BTC或是TokenSet會因為價格波動而帶來更高的風險。類似的,Uniswap的DAI-ETH池的流動性提供商也因為將一半投資放在穩定幣上,而能降低其投資組合的波動性。

DeFi的另一個有趣進展,在于可以將投資頭寸代幣化。舉個例子,Compound的cToken代表一筆存款及其應計利息,但它也作為一種代幣獨立存在。這意味著投資者可以將Compound存款轉賬并存入其他智能合約,比如Uniswap?。cDAI-ETH流動性提供商因此可以從cDAI-ETH池中既賺取Compound的DAI利息,也可以賺交易費。同樣地,TokenSets也可以再平衡成cToken穩定幣,比如cDAI或cUSDC,這樣投資者就能從自己的現金頭寸中獲得一份利息。

正如我們的分析所展示的,DeFi允許那些擁有不同風險-回報偏好的投資者尋找更有前途的投資機會。由于DeFi的開放和去中心化特性,這一領域可能會繼續推出更多令人興奮的創新金融產品。代幣化頭寸的出現,讓我們發現這一領域非常值得探索進一步發展。

你也可以使用我們的產品Zerion去追蹤和管理自己的DeFi投資。

風險提示

DeFi仍處于開發的早期階段,所有智能合約系統都應被視為實驗性且具有較高風險性的,甚至有可能讓投資者損失全部資金。

總而言之,投資者最好將自己的DeFi和其他投資活動分散到更多智能合約中,而不是僅為了當下利率最高而去優化。

Facebook發起的數字貨幣項目Libra的一名高級代表透露,盡管歐盟各國財長提出了許多擔憂,但該項目決心明年得到歐洲監管機構的批準.

1900/1/1 0:00:00摘要 事件:近日,媒體集中報道多地監管部門集中清理規范涉及區塊鏈、虛擬幣等違法違規現象,為行業健康發展鋪平道理.

1900/1/1 0:00:00據Cointelegraph11月28日報道,美國一名聯邦法官保留了美國證券交易委員會的一項動議,即否決Telegram提出的“因法規模糊/缺乏通知而使訴訟無效”的辯護.

1900/1/1 0:00:00上世紀90年代,作為中國創新創業基地、“中國硅谷”的中關村在經過80年代最早一批互聯網創業者的“改造”之后,盡管仍舊“百廢待興”,連道路都是“泥土紛飛”,但也“繁華初現”.

1900/1/1 0:00:00今日,加密貨幣交易所幣安宣布收購北京區塊鏈數據初創公司DappReview,后者收錄并追蹤了建立在13個公有區塊鏈上的近4000個去中心化應用,包括以太坊和EOS等.

1900/1/1 0:00:00作者:龔焱 來源:Odaily星球日報 龔焱 作者簡介:書籍《公司制的黃昏》作者,中歐國際工商學院創業管理實踐教授,中歐創業營/創投營課程主任,美國威斯康辛大學戰略學博士,曾在美國加州大學任教.

1900/1/1 0:00:00