BTC/HKD+2.35%

BTC/HKD+2.35% ETH/HKD+3.23%

ETH/HKD+3.23% LTC/HKD+2.08%

LTC/HKD+2.08% ADA/HKD+2.87%

ADA/HKD+2.87% SOL/HKD+1.96%

SOL/HKD+1.96% XRP/HKD+3.58%

XRP/HKD+3.58%寫在前面:本文作者為投資公司OutlierVentures的分析師JoelJohn。他在文章中分析了主流穩定幣在2019年的交易情況,得出的結論為:盡管USDT依然占據重要地位,但DAI是除USDT之外唯一在交易量上有增長的穩定幣,自2019年1月以來,其交易量增長了300%。他認為,USDT的應用主要在于交易,而DAI卻已經有了真實的應用場景。

穩定幣的存在代表加密貨幣找到了適合市場的產品。2018年漫長的加密貨幣寒冬,加上全球各地銀行日益嚴格的審查,為穩定幣的采用奠定了基礎,而這反過來又推動了更廣泛的DeFi生態系統的增長。

當我開始寫這篇文章的時候,大約有2500億美元是通過穩定幣在鏈上轉移的。然而,關于誰是領導者、程度如何以及用戶在這些鏈上的行為特點,幾乎沒有相關的文章。接下來,我花了一個月的時間,從TokenAnalyst和Santiment的數據中尋找答案。本文是我總結穩定幣的交易量和用戶行為的嘗試。

Vitalik Buterin:已把2011年制作的游戲上傳到IPFS:金色財經報道,以太坊聯合創始人Vitalik Buterin在社交媒體上稱,我把在加密前(2011年)做的一款游戲上傳到IPFS。祝好運。

對此,Aave及LensProtocol創始人Stani表示,一件很酷的事情是,有一個哈希值,所以你可以隨時找到游戲并玩它。不知道你用什么來創建它,但是帶有Unity的webGL使得為IPFS渲染變得非常容易。[2023/5/23 15:20:23]

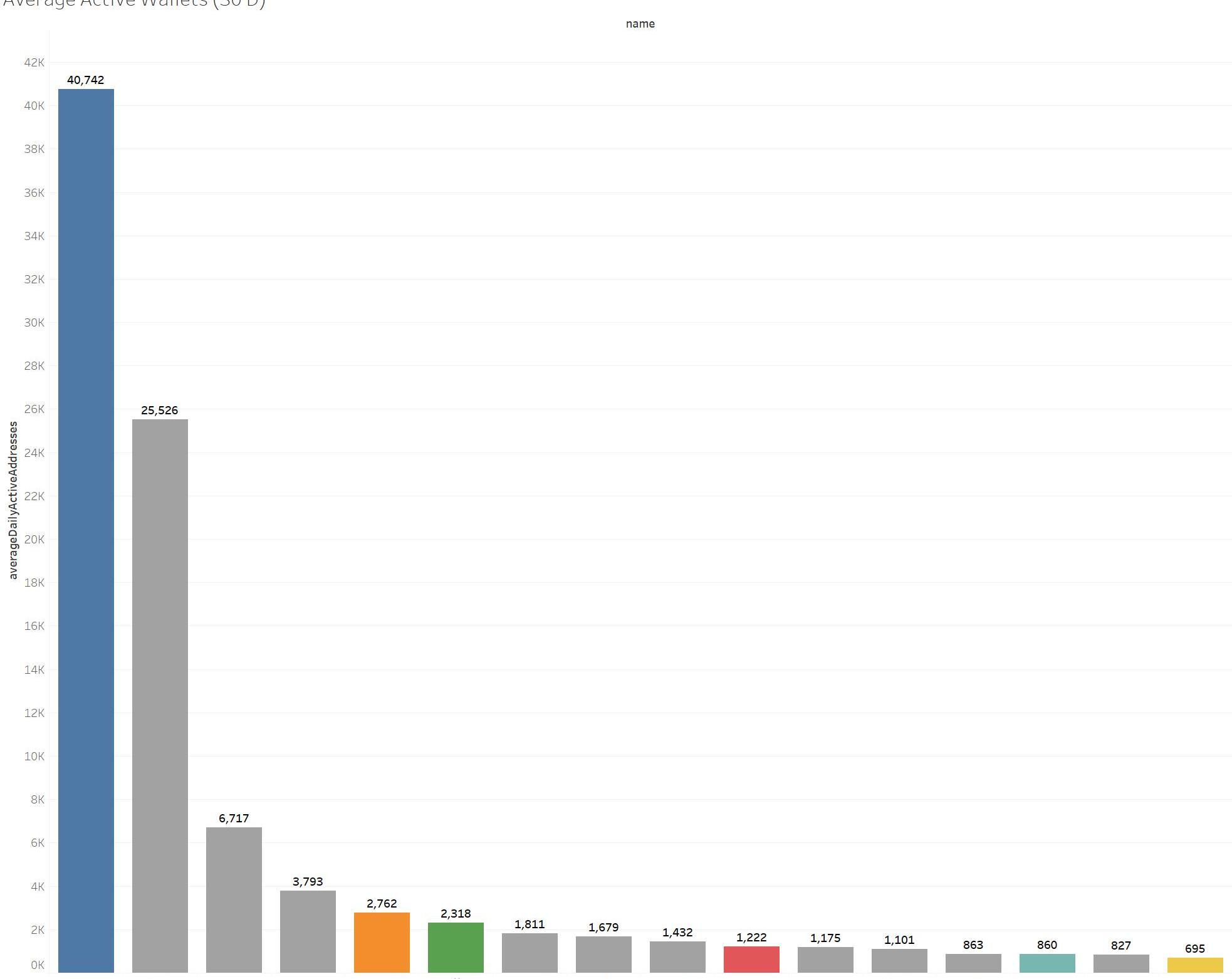

如果你需要尋找任何跡象去證明穩定幣和DeFi已經深入人心,可以看看最活躍的網絡情況。30天內平均活躍錢包數排名的前20名網絡中,有6家直接或間接地使用穩定幣。Tether以40742個錢包領先。DAI以2752個錢包位居第二,緊隨其后的是USDC和Paxos。

這種由USDT“引領風潮”,DAI試圖追趕,而現有企業發行的穩定幣落后于DAI的模式,是當前穩定幣市場的現狀。

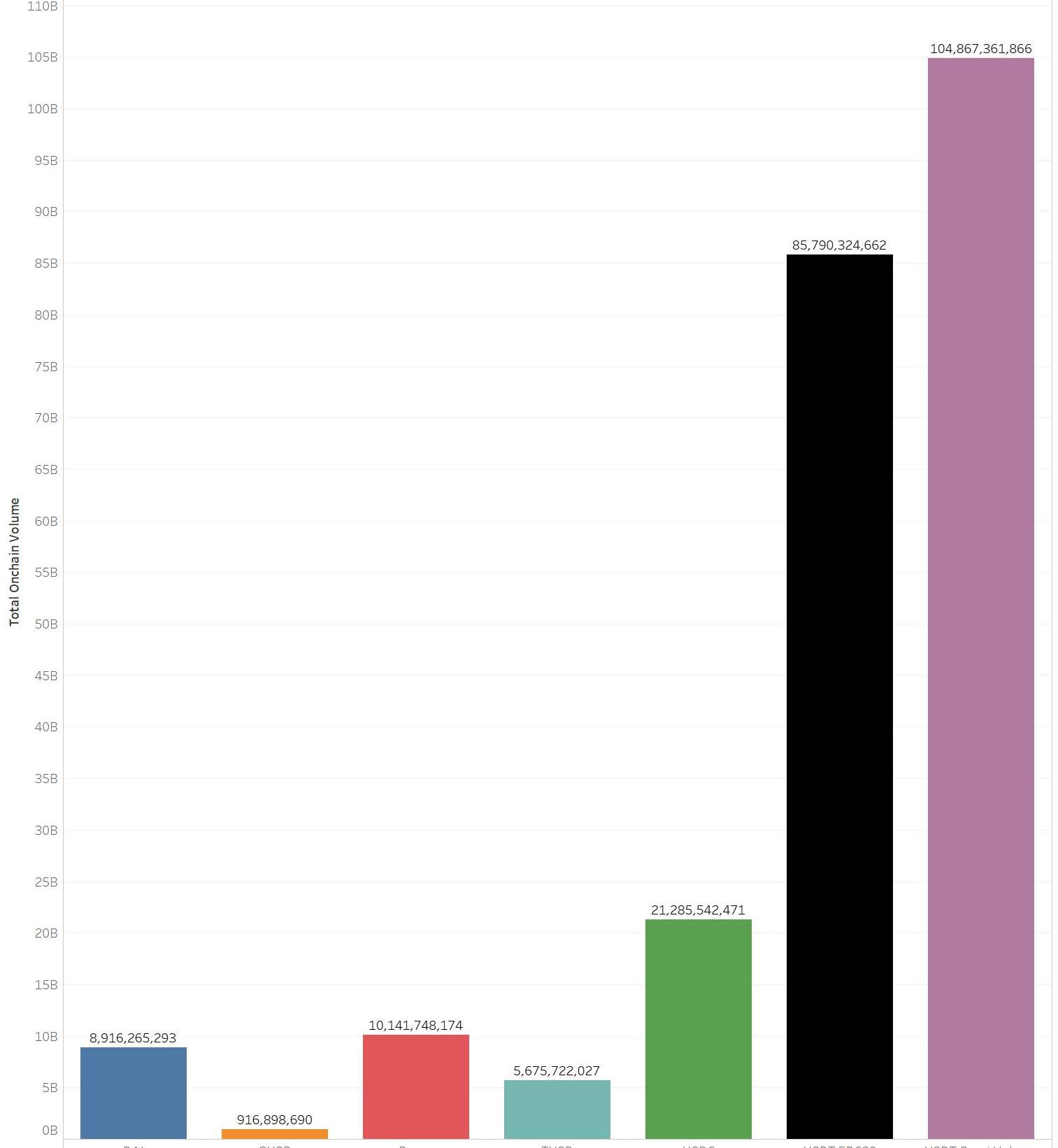

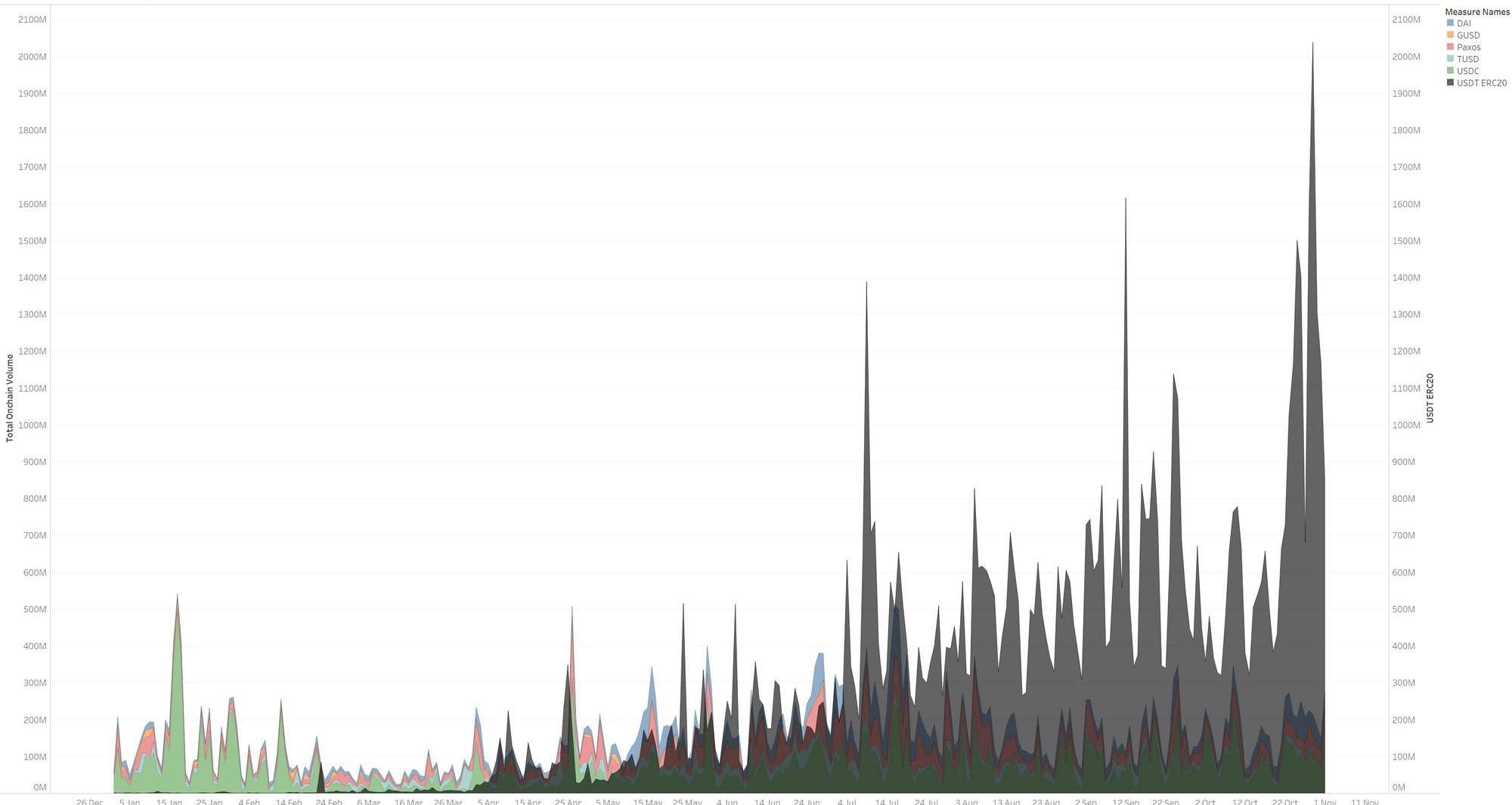

過去一年,超過2370億美元的穩定幣在鏈上交易。這在很大程度上可以歸因于交易所。雖然很容易得出結論,即USDT的兩個鏈占主導地位,但還有一個事實,即今天使用它們的生態系統比其他鏈要大得多。如果DeFi市場呈現指數增長并超越交易所,那么情況很可能發生變化。這將意味著更低的準入門檻,一套使用穩定代幣作為支付工具的產品和讓用戶更容易使用穩定代幣的錢包。像Argent和Mosendo這樣的項目正在朝著這一目標前進。

動態 | 騰訊、阿里、瑞策科技位列《2019區塊鏈專利申請量排行榜》前三:據incoPat全球專利數據庫顯示,截至2019年12月24日,中國區塊鏈相關專利共12355件,2019年中國區塊鏈專利申請數量為4295件。從2019年1月1日-12月24日的中國區塊鏈專利申請量排名可見,排名前十的區塊鏈專利申請人全部為企業,其中,騰訊、阿里巴巴、瑞策科技位列前三[2019/12/26]

USDC和DAI很可能會由借貸市場和交易需求推動更多的交易量。觀察這一演變過程將非常有趣。

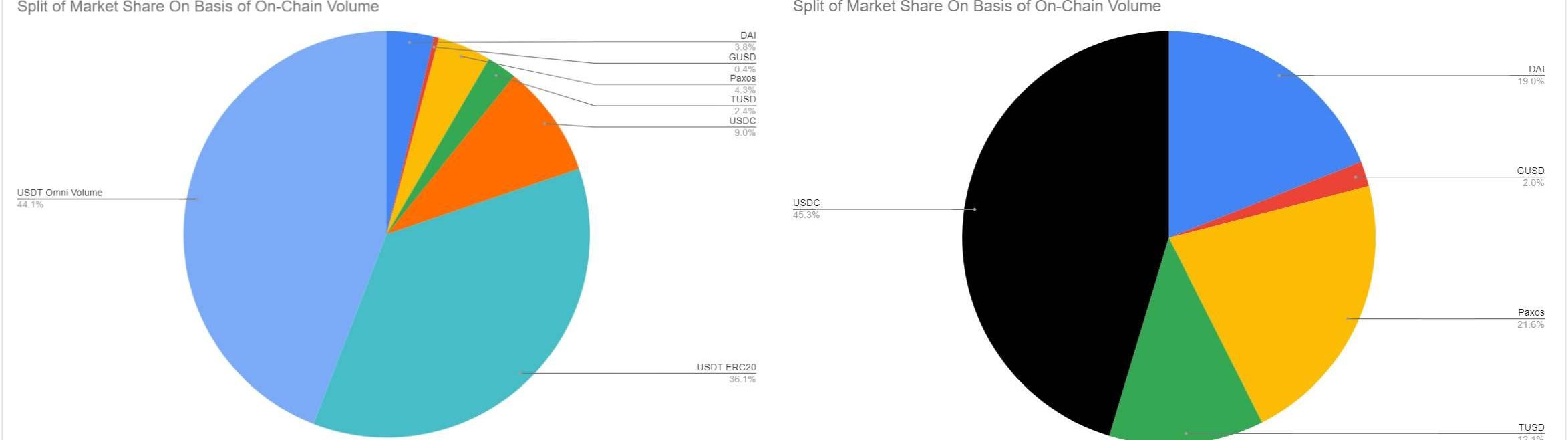

今天的市場大多由USDT主導。按交易量計算,這個數字約為80%。我們不應忽視這樣一個奇怪的現象:一個生態系統聲稱,在沒有可核實的審計的情況下,依靠一種中心化的貨幣,朝著去中心化的方向努力。為了說明這一點,我決定看看一個沒有USDT的世界在市場份額方面會是什么樣子:中心化在這里仍然發揮著作用。USDC以45%的市場份額占據了近一半的市場份額。DAI和Paxos非常接近,約為20%。這里看起來有點奇怪的是GUSD,盡管今年早些時候發布了品牌和激勵措施,但在沒有考慮到USDT的情況下,GUSD的交易量只有2%,而在包含USDT的情況下,GUSD僅剩0.4%的交易量。這里的權力法則是殘酷的。

動態 | BTC平均轉賬費用相較2017年下降93%:據bitinfocharts數據顯示,目前比特幣的區塊大小和2017年6月很接近,不過以BTC計費的平均轉賬費卻比當時降低了93%。2017年6月初BTC的手續費高達4美元,而目前BTC平均交易手續費僅為0.295美元。[2019/3/18]

如果不考慮USDT,DAI是唯一在這一年中交易量增長的穩定幣。自2019年1月以來,其交易量增長了300%。多抵押型DAI的引入很可能使這一數字進一步上升。該公司的業務量也已開始與GUSD等其它一些中心化服務相匹敵。這可能是DAO運行的最早跡象,圍繞它的生態系統可以采用中心化的替代方案,如果圍繞它構建其他產品,則可以在體量方面打敗它們。

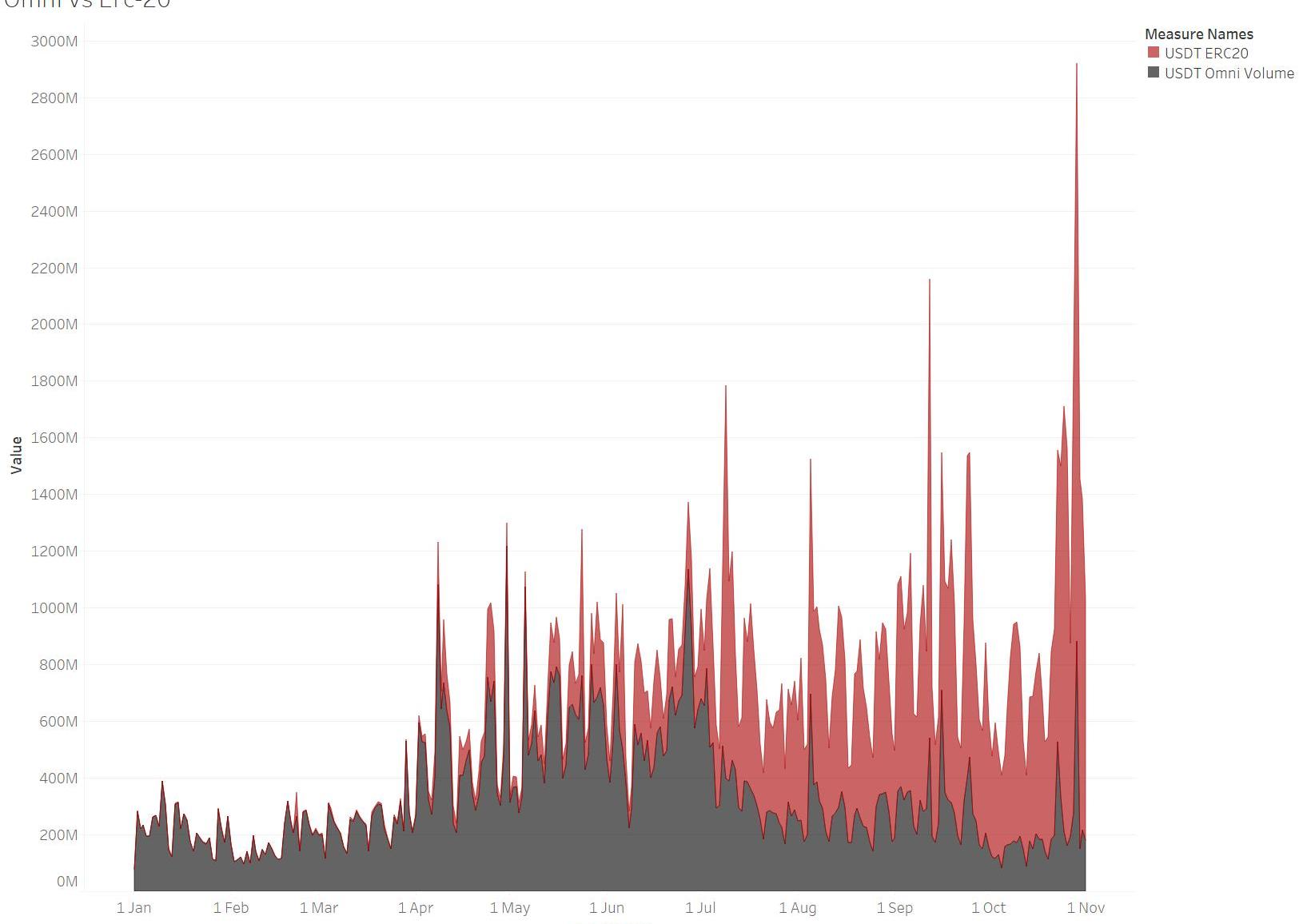

交易所提供的服務與以太坊提供的速度相結合,已經超越了Omni和所有其他知名穩定幣的結合。

聲音 | 趙東:2019年仍是寒冬 2020年或是春天:DGroup創始人趙東在“公鏈聯盟穿越牛熊精英總隊”微信群中表示,“現在關注比特幣的人明顯比牛市里少多了,自然價格低。對于大多數人而言,他們如果現在不關注比特幣,那么大部分時間更不會關注,所以對于他們而言,只有比特幣再破多少多少萬的時候他們才會再次注意到。如果你和我一樣相信比特幣的未來,那么最好是在沒人關注的時候盡量多持有。”當被問及行業趨勢時,他指出,“19年大家主要要過好冬天。我猜20年是春天,21年是夏天。不要太樂觀也不要太悲觀。19年,更多的項目、公司會死去,但同時希望從中產生,因為下一波更牛的項目、公司就在此時誕生。從投資、創業的角度而言,19年即是最壞的時間,也是最好的時間。最壞的時間是因為大量死亡。最好的時間是因為,下一波最牛的項目此時誕生。對投資而言,此時的好項目最便宜。對創業而言,此時競爭對手最少,因為大部分都凍死了。你唯一需要的是耐心。”[2019/2/11]

如果說有什么不同的話,那就是2019年是USDT-ERC20確立領先地位、MakerDAO探索自己的道路和其他項目停滯不前的一年。

動態 | 區塊鏈投資研究服務平臺:Ripple是2019年和2020年最大的區塊鏈投資機會:區塊鏈投資研究服務平臺InvestingHaven團隊表示,Ripple,尤其是其代幣XRP是2019年和2020年最大的區塊鏈投資機會。[2018/12/2]

從交易情況入手

然而,交易量只是故事的一部分。為了了解這些項目可能發生的情況,需要研究每條鏈處理的交易數量和頻率。因此,我研究了:

每條鏈活躍錢包的數量

每條鏈的交易數量

每條鏈的交易貢獻量

理解這些數據的一種方法是,隨著網絡中交易數量的增加,每筆交易的平均價值可能會降低。即

隨著穩定幣的不斷普及,個人可能不會將大量財富存儲在一種穩定幣上,而是將其作為一種實用工具“使用”。

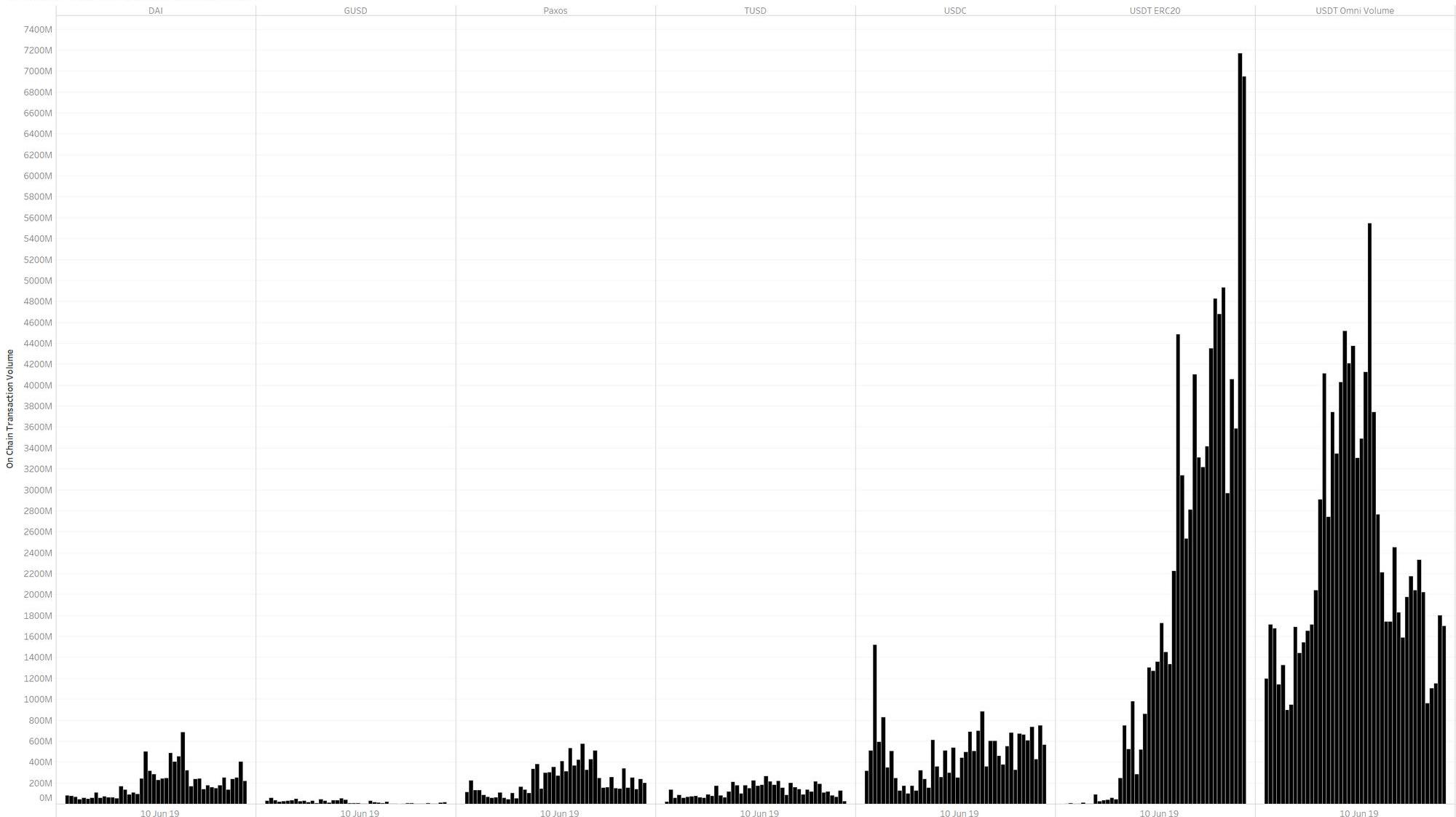

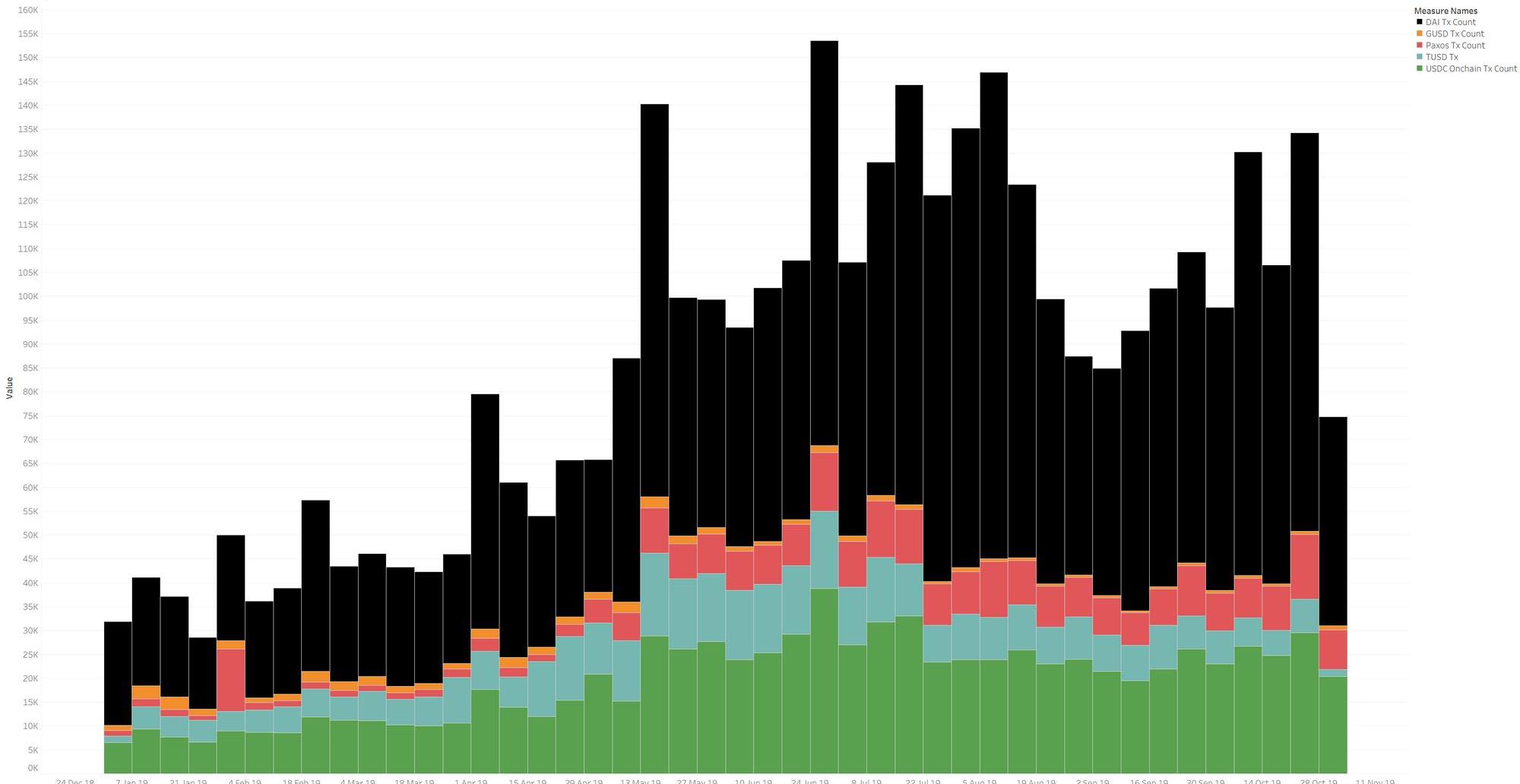

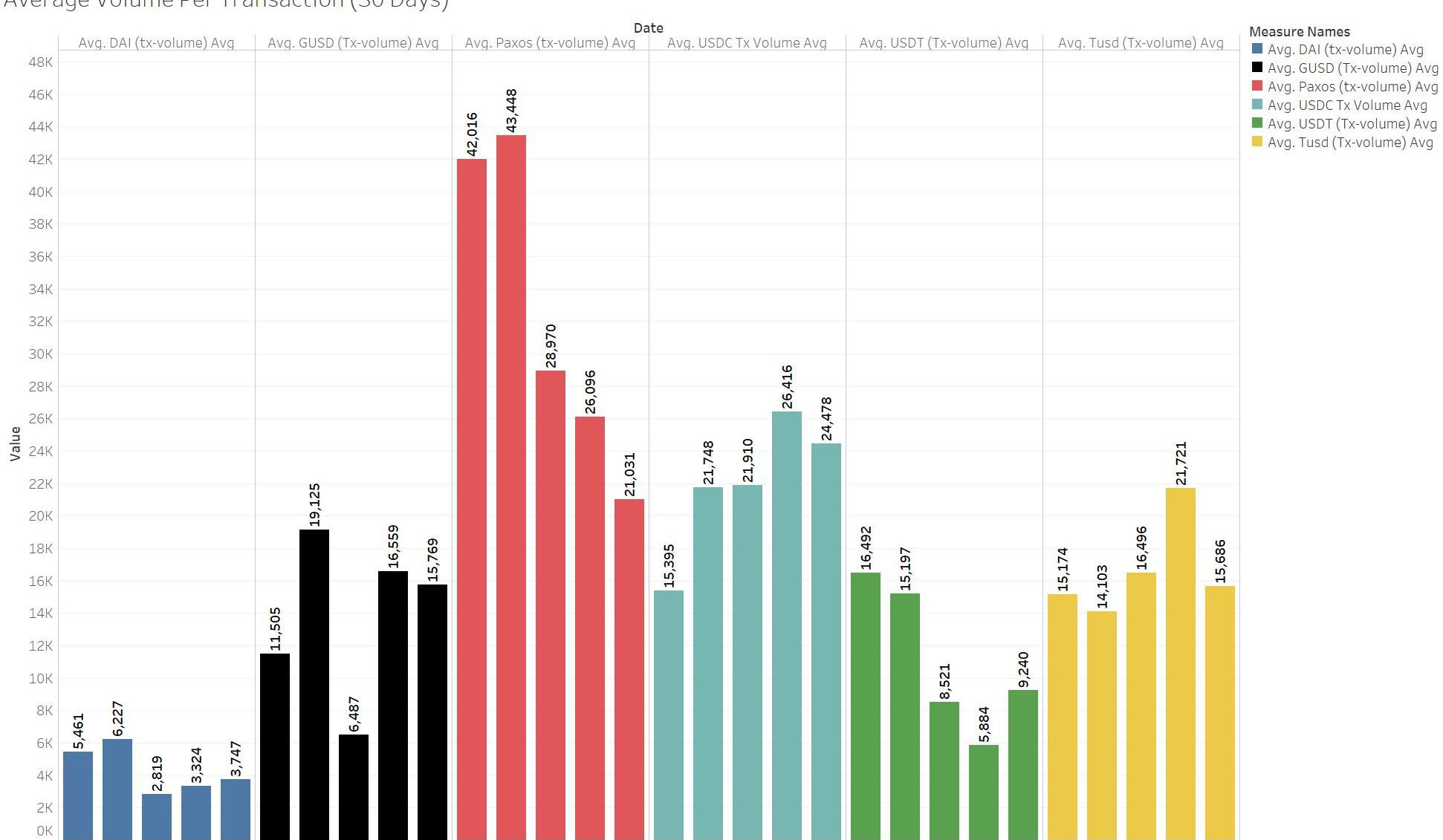

在早期階段,一條鏈可能有非常高的交易量,因為建立這條鏈的人需要發行資產,并將其轉移給合作伙伴。然而,如果普及沒有到來,每個地址的平均交易量將保持高位,這表明鯨魚控制了網絡。下圖是DAI與其他穩定幣交易量的對比。USDT在2019年處理了ERC-20和Omni之間兌換的2000萬筆交易。

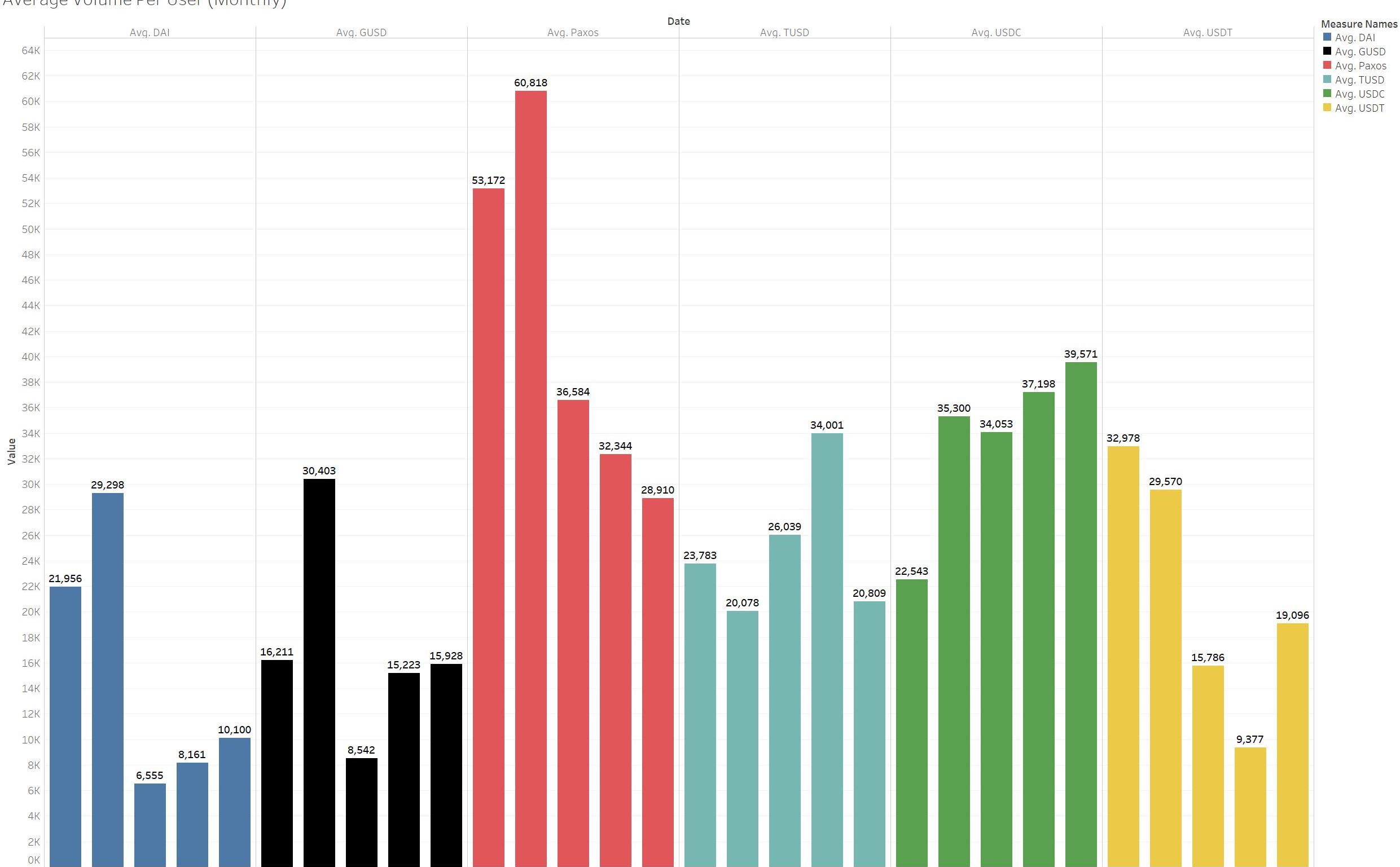

在與許多分析師討論每個用戶的平均交易量時,通常會得出兩個主要結論:一個是,每個用戶在某條鏈上的平均交易量很高,這表明人們對這條鏈很有信心。按照這種邏輯,Paxos很可能是機構轉賬的首選,因為大量資金是通過它轉移的。另一個是關于應用的爭論,即隨著大規模的普及,我們將會看到每個錢包的平均交易量大幅下降。對于DAI和USDT來說,這確實是真的,他們的ATH數據與8月和9月相比下降了大約80%。

然而,不管人們如何看待這些數據——我得出的結論是,鯨魚仍然主導著DeFi和DApp。如果一個app或應用不太可能在它們的增長周期早期獲得更多的用戶,那么它們可能不會有多大的吸引力,因為目前加密貨幣市場依然非常小眾。理想的情況是,隨著這個生態系統的發展,入場的人數會增加,活躍錢包的數量也會增加。如果交易量仍然停滯不前,則下面顯示的平均值應大幅下降。這是2020年的理想情景。

這其中有很多因素,以下是其中部分因素:

內置加密貨幣錢包的卡片更為常見

移動錢包

瀏覽器錢包的增加

入口增加

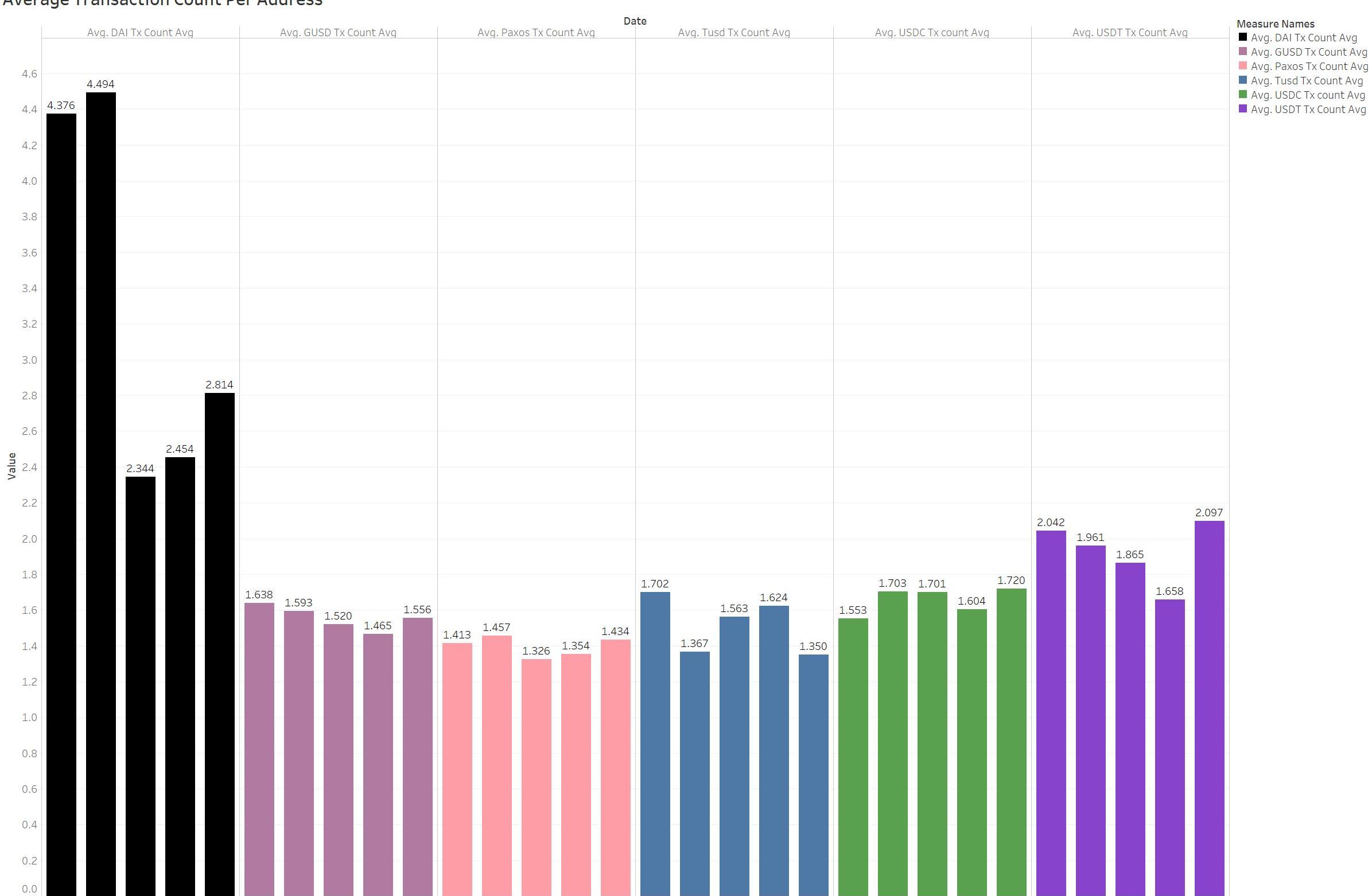

然而,我發現這個領域的迷人之處在于,任何一天每個地址的平均交易大約在2左右。這個數字在DAI上是最高的,范圍一直到5。在我看來,這表明個人仍然將穩定資產作為“波動對沖”,而尚未將其視為交易層。即使以以太坊的標準來衡量,DApps上每個錢包的平均交易也相對較高,約為4。我的直覺是,如果把EOS和Tron的穩定幣也算進來,這個數字會更高。但那是以后的事了。DAI確實具有較高的每月平均交易計數,因為它被用于實際應用而不僅僅是交易。

除了交易之外,我還能想到什么?

就我個人而言,我一直在問自己的問題是,如何才能在DeFi和穩定幣的基礎上打造出一個獨角獸公司。如果監管機構追上了行業發展的腳步,并為這一領域的增長提供一個穩定的框架,那么未來將會出現更多Stripe、Paypal和Monzo這樣的公司。這只有在普及率大幅上升的情況下才能實現。

我一直在關注的市場包括匯款、零工經濟、數字資產保險、收入分成協議和DAO。當我研究基于區塊鏈的產品所構建的B2C應用和最終解決方案時,我發現,盡管交易所很吸引人,但仍有足夠的增長空間。比如Bitpesa和Coins.ph不僅開拓了前沿市場,也為新一代以區塊鏈為基礎的金融科技企業搶占了先機。一個非常早期的例子是LocalEthereum——它迎合了全世界的需求,有一個非常小的團隊,一直見證著交易量的增長,并在區塊鏈上運行它的大部分功能。

我相信穩定幣對資產的影響,就像云端對數據的影響一樣。它為極度精干的團隊提供了一條道路,以滿足數以百萬計的用戶的需求。Whatsapp和Instagram都是為迎合移動時代客戶需求而打造的精干團隊。我仍在尋找那種“驚喜”的時刻,即一款基于消費者的應用透過使用穩定幣能夠與銀行做同樣的事情。

在這個神奇的初創公司出現在我面前,或者我最終著手建立它之前——如果你相信只有交易所才能推動穩定幣的采用,希望這篇文章能帶來一些啟發。

原創:一棵楊樹 來源:白話區塊鏈 寒冬凜冽,在存量市場持續萎靡不振的情況下,行情轉暖乃至整個行業后續爆發的希望,都被寄托于主流投資者和機構資金的入場上.

1900/1/1 0:00:00作者:哈世科技 來源:鏈聞 彩票+區塊鏈是產業結合發展的一個新方向。近幾年來,隨著區塊鏈技術的發展和彩票行業痛點的凸顯,利用區塊鏈為彩票行業賦能,開始越來越走入主流的視野.

1900/1/1 0:00:00加密貨幣最終可能會與傳統貨幣服務并駕齊驅。當地媒體報道,從2020年開始,德國銀行出售比特幣等加密貨幣并提供托管解決方案可能是合法的.

1900/1/1 0:00:00分享人:劉毅??整理:blockpunk(無涯社區) 前言 DeFi本身仍存在多種風險與挑戰,但我們能不能站在這些金融原件的基礎上,暢享未來的開放式金融的基礎架構?本期邀請了無涯社區的老朋友.

1900/1/1 0:00:0012月8日上午,以太坊伊斯坦布爾硬分叉升級成功完成,并帶來了6個改進提案:1)EIP-152:添加Blake2預編函數;2)EIP-1108:降低alt_bn128預編譯Gas成本;3)EIP-.

1900/1/1 0:00:00加密貨幣領域一直流傳著這樣一種說法——比特金萊特銀,在加密貨幣領域占有一席之地的萊特幣網絡積極擁抱新技術。萊特幣是第一個在第二層網絡部署閃電網絡作為擴展性解決方案的加密貨幣.

1900/1/1 0:00:00