BTC/HKD+1.28%

BTC/HKD+1.28% ETH/HKD+1.2%

ETH/HKD+1.2% LTC/HKD+0%

LTC/HKD+0% ADA/HKD+0.58%

ADA/HKD+0.58% SOL/HKD+2.36%

SOL/HKD+2.36% XRP/HKD+0.04%

XRP/HKD+0.04%原文來源:GenesisCapital

編譯:共享財經Neo

來源:共享財經

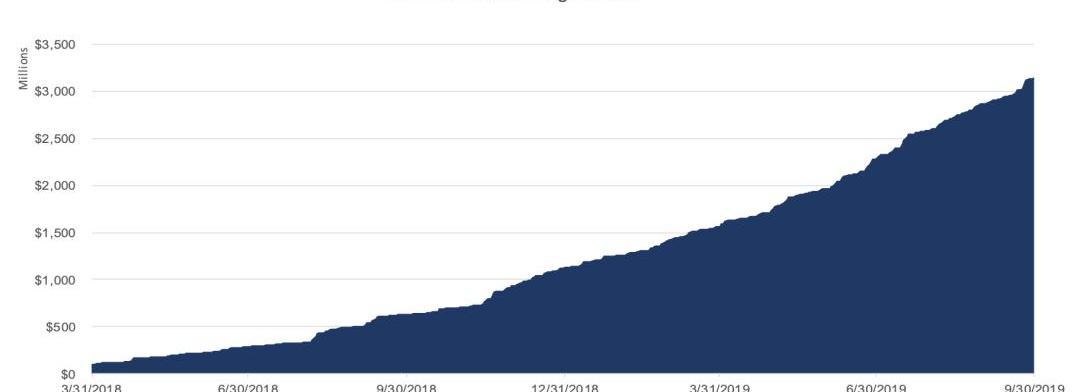

今日,全球最大的機構數字資產借貸平臺GenesisCapital發布了其第三季度報告。報告顯示,Genesis的數字資產借貸業務持續增長。在2019年第三季度,Genesis增加了8.7億美元的新增貸款,打破了上一季度7.46億美元的紀錄,其中穩定幣占放款量比重超過30%。截至2019年9月30日,活躍貸款余額為4.5億美元,盡管在此期間比特幣價格大幅下跌,但仍與上一季度大致持平,。

自Genesis于2018年3月啟動貸款業務以來,QoQ新增貸款38.1%,連續第6個季度實現強勁增長,貸款總額達到31億美元。Genesis的貸款組合主要通過增加現金(美元和穩定幣)貸款來維持其價值,抵消了未償還加密貸款名義價值的下降。

在這份報告中,我們將更深入地研究全球現金借貸市場的持續增長,以及這為大型金融機構帶來的相對于信貸市場風險獲得超常回報的機會。

Bitcoin.com創始人Roger Ver:有足夠的資金向Genesis支付近2100萬美元:1月26日消息,Bitcoin.com創始人Roger Ver表示,他有足夠的資金向Genesis支付近2100萬美元。與此同時,他要求Genesis保持償付能力。此前Genesis的子公司向法院指控Roger Ver未能結算近2100萬美元的加密貨幣期權交易。

Genesis上周向美國紐約南區破產法院申請破產保護。當時,該公司表示手上有超過1.5億美元的現金,可以提供“充足的流動性”來支持其業務運營,并推動重組進程。[2023/1/26 11:30:29]

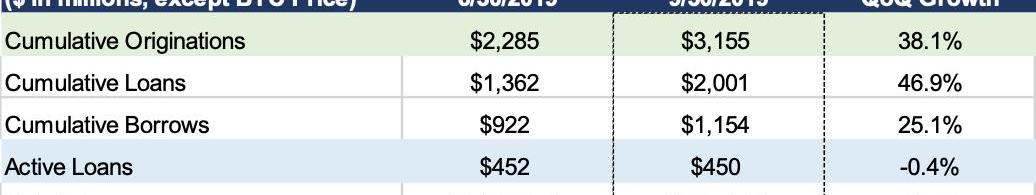

季度資產組合

由上圖可以看到,連續兩個季度,現金貸款占貸款余額的比例明顯上升。截至第三季度末,現金貸款占我們活躍貸款組合的31.2%,高于第二季度末的23.5%和去年年底的14.0%。正如我們在第二季度報告中所提到的,國際上對美元的借貸需求一直很強勁。由于傳統的銀行業摩擦,這種現金需求的很大一部分轉化為像USDC和PAX這樣的穩定企業。這一趨勢對我們的投資組合構成以及交易對手構成產生了重大影響。

加密貨幣經紀公司Gemini創始人指責Genesis采取惡意拖延戰術:金色財經報道,與雙胞胎兄弟共同創立加密交易所Gemini Trust Co的Cameron Winklevoss當地時間1月2日指責數字貨幣集團(DCG)首席執行官Barry Silbert采取“惡意拖延戰術”,并要求他承諾在1月8日之前解決價值9億美元的爭議客戶資產。Gemini與DCG的加密公司Genesis合作推出了一款名為Earn的加密貸款產品。在主要加密交易所FTX倒閉后,Genesis于11月停止了客戶提款。Winklevoss表示,Genesis欠約34萬名Earn投資者逾9億美元,過去六周他一直試圖與Silbert達成\"雙方同意的解決方案\"。[2023/1/4 9:50:42]

第三季度新發行的美元債券主要從活躍的BTC貸款中拿走了部分份額,因為altcoin的需求略有增加。

BTC支持的現金貸款的國際需求

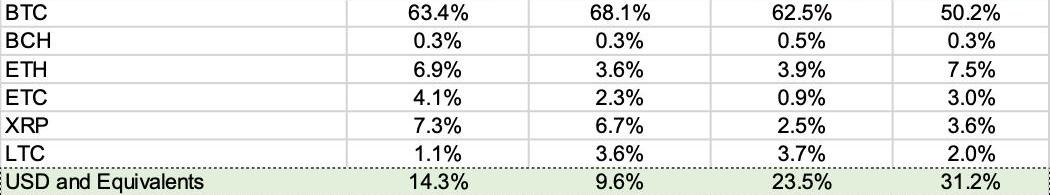

下圖顯示了到目前為止的現金貸款總額。今年年初,我們的未償現金總額約為2000萬美元,在第二季度末溫和增長至4000萬美元后,第三季度未償現金貸款增長近4倍,在9月中旬達到1.6億美元的高點。目前,我們的現金貸款總額為1.4億美元——近期未償還貸款的減少,可以歸因于現貨從1萬美元下跌至8000美元后的去杠桿化,以及期貨曲線趨平,而在第三季度的大部分時間里,期貨曲線曾處于陡峭的順價狀態。

Dolce & Gabbana的NFT作品Collezione Genesi將于9月9日在UNXD平臺拍賣:8月31日消息,上周末在威尼斯的Dolce & Gabbana Alta Moda秀上,Dolce & Gabbana推出Collezione Genesi,這是Dolce & Gabbana和UNXD合作生產9件套NFT。Collezione Genesi的五件作品——兩件連衣裙、一件男士西裝和兩頂王冠——是由Dolce & Gabbana設計的實體作品,具有可在元宇宙中使用的數字版本,另4個項目是完全定制的虛擬設計。數萬名感興趣的各方已經在UNXD網站上注冊參加拍賣,拍賣將于歐洲中部時間9月9日上午9 點開始,持續六到九天,具體取決于作品。據此前報道,時尚和奢侈品品牌杜嘉班納(DOLCE & GABBANA)宣布與由Polygon網絡支持的數字市場UNXD合作推出獨家NFT系列。該時尚品牌的首個NFT系列將被命名為Collezione Genesi或Genesis系列,所有這些都將在UNXD上獨家拍賣。(vogue)[2021/8/31 22:49:29]

Genesis Q1報告:公司客戶已占據其加密市場交易總量的27.06%:據加密貨幣借貸及經紀商 Genesis 報告顯示,公司客戶目前已占據其 2021 年 Q1 加密貨幣市場交易總量的 27.06%,相較去年 4 季度 0.49% 的比例大幅增長,顯示出公司客戶對持有加密貨幣資產的興趣持續增加。[2021/5/16 22:08:29]

當我們仔細觀察那些借入現金的交易對手時,我們發現國際需求強勁增長,而亞洲的需求也在穩步增長。

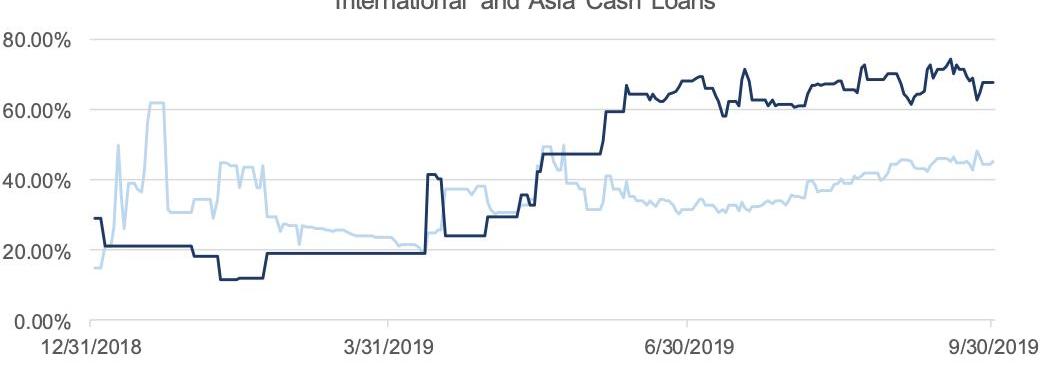

下圖顯示了國際交易對手的現金貸款占未償還現金貸款總額的百分比,以及亞洲交易對手的現金貸款占未償還國際現金貸款的百分比。

第一季度和第二季度的比例出現了巨大的、不連續的階梯狀變動——由于這一時期平均只有約3000萬美元的現金貸款未償還,回報率和新增貸款顯著改變了賬面構成。然而,在第三季度,時間序列變得更加連續,因為現金發放和未償還貸款的數量大幅增加。目前,國際交易對手占未償還現金貸款的45%,其中近70%來自亞洲。

動態 | Cointelligence推出加密貨幣交易所評級系統:區塊鏈研究分析公司Cointelligence推出加密貨幣交易所評級系統。評分系統將考慮交易所的四個關鍵方面——可訪問性和可用性、財務效益、團隊和所涉及的風險。該公司已經為ICOs和STOs提供了類似的評級服務。[2019/2/8]

多年來,中國一直在經歷貨幣“外逃”,政府一直試圖限制人民幣轉移出境。盡管中國政府曾試圖限制人民幣直接兌換比特幣,但仍有許多人民幣流入數字貨幣生態系統的渠道,比如通過Yuan/USDT、localbitcoins(一個對等比特幣交易網站)和直接與礦商進行交易。一旦進入數字貨幣,兌換美元或其他穩定貨幣是很簡單的,我們認為這種資金流動是亞洲現金需求的較大驅動因素之一。此外,亞洲還有一些世界上最大的比特幣開采公司。隨著礦業公司變得更加成熟,它們可以通過利用持有BTC進行現金融資來支付電力等成本,從而優化其資產負債表。

從宏觀的角度來看,每次以BTC為抵押借入1美元時,這些現金主要用于兩種情況中的一種:投機或營運資本。投機是最簡單的,現金被用來購買更多的比特幣和杠桿做多。一個運營資本用例的例子是,一個礦業公司通常是BTC富裕,而現金拮據,選擇用BTC控股的現金融資來支付電力合同。最終,這兩個用例都促進了對美元和外幣的賣出壓力,增加了對美元的速度,增加了對BTC投標的流動性。

??

數字資產市場中的基于資產的貸款

隨著礦商、對沖基金、貿易公司和個人對現金的需求不斷增長,人們不禁要問:“誰來滿足這種需求?”BTC的投資者通常只能通過有限的方式獲得資產收益,因此,由于目前的供應大于需求(尤其是在牛市),利率仍然相對較低。然而,投資者和現金持有者有多種方式來產生資產回報。盡管這些現金持有者是數字資產生態系統的參與者,但他們可以很容易地投資于其他資產類別,如股票、傳統債券、房地產等。考慮到這些其他的收益機會,數字資產市場的現金出借人可以要求比BTC貸款同行更高的利率。

對于數字資產市場的現金出借人來說,另一個重要的考慮因素是,他們接受BTC等抵押資產所承擔的風險水平,以及這種回報/風險狀況是否優于傳統的回報流。由于這些問題沒有明確的答案,而且許多大型現金持有者,如銀行、資產管理公司和私人貸款機構還沒有完全進入加密經濟,因此現金的供應相對于BTC和其他大型數字資產(如ETH)的供應通常是有限的。

為了讓現金供應能夠隨著需求的增長而擴大,我們需要看到更多愿意放貸的銀行進入這個領域。這意味著他們需要得出結論,即BTC支持的貸款經風險調整后的回報率高于傳統貸款。

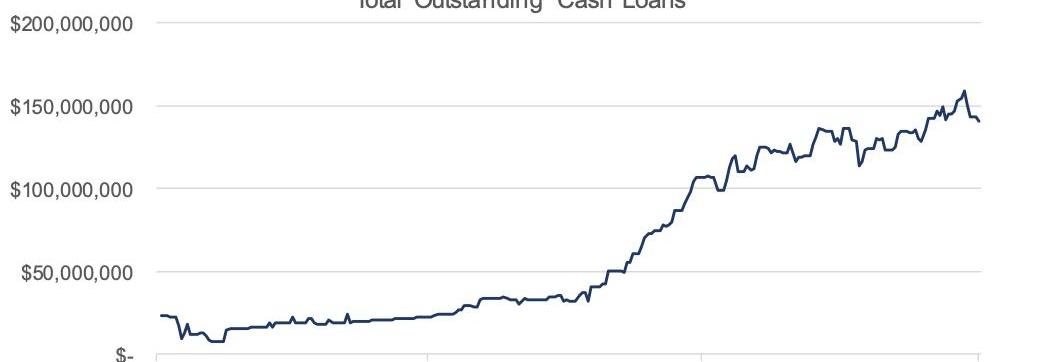

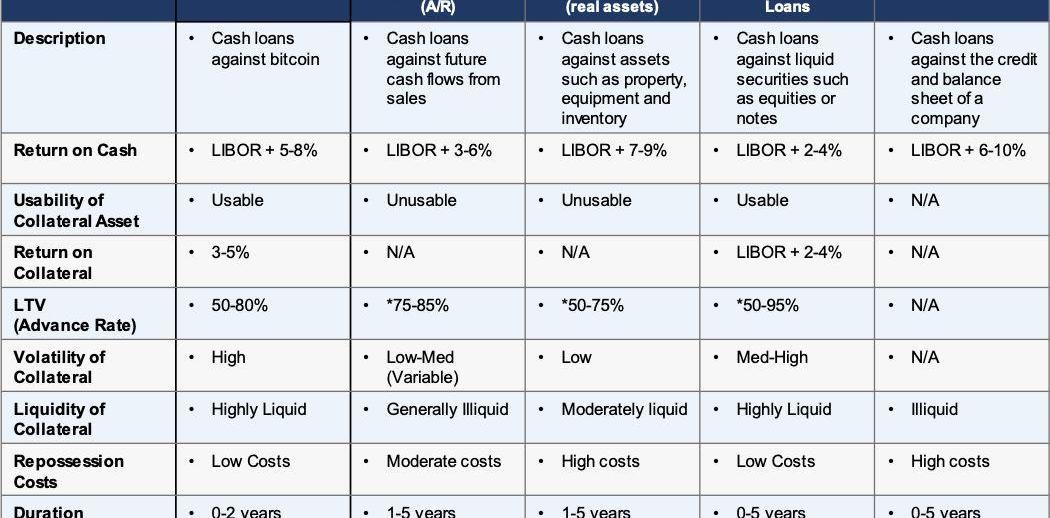

下面,我們重點介紹一些貸款人將評估的與BTC貸款相關的常見信用結構:

資本市場中有許多信貸結構和機會,上圖只突出了其中一些較常見的結構。我們選擇這些結構是因為在評估資本的預期回報和風險時,它們與BTC支持的貸款相比。

盡管BTC與支持傳統貸款的資產有很大不同,但它擁有一些相同的資產,如果管理得當,這些資產可以作為抵押品。

收益預測

當考慮貸款人對現金的利率范圍時,BTC支持的貸款屬于這個范圍的高端,最類似于針對庫存、設備或房地產等不動產的貸款。然而,與BTC支持的貸款不同的是,抵押品通常直接送到貸款人手中,貸款人直接控制資產。傳統的實物資產抵押品通常是通過法律協議抵押給貸款人的,貸款人實際上無法控制抵押品,除非借款人違約。考慮到在貸款生命周期中控制抵押品資產的這種獨特能力,如果存在該資產的利率市場,貸款人可以產生額外的回報。在BTC市場中,各機構之間存在著對BTC借款的自然競買。例如,Genesis的貸款收益率約為3萬BTC。

綜上所述,鑒于貸款人可以在貸款期間利用BTC抵押品來賺取額外的利息,BTC支持的現金貸款的回報率可能大大高于傳統的基于資產的貸款。這一概念被放大了,因為基于BTC的貸款的平均貸款價值通常在50-80%之間,這使得貸款機構在BTC的配置價值高于借給借款人的現金。

風險預測

傳統的貸款機構可能認為,與其他資產相比,將比特幣作為抵押品存在更大的風險。比特幣具有波動性、不記名保管和總體風險,但如果管理得當,也有降低附帶風險的特性。由于與傳統資產相比,比特幣的波動性仍然很大,貸款機構必須在一段時間內非常主動地監控LTV(預付款率)。

比特幣作為抵押品的吸引力,在很大程度上取決于這家銀行持有比特幣、管理追加保證金通知和強制清算的能力。如果比特幣價格迅速下跌,貸款人需要確保借款人增加更多的比特幣抵押品來支持貸款,或者在價格繼續下跌的情況下,有一個系統的出售解決方案。話雖如此,但比特幣的流動性很強。人們可以在幾秒鐘內以相對較低的成本在交易所或OTC市場賣出數百萬美元的比特幣。將這些成本與傳統貸款中其他形式抵押品的收回成本相比,比特幣清算要經濟得多。

以一家制造公司的庫存為例。如果制造企業違約,貸款人將受到設備抵押物現金價值的保護。為了真正實現這一價值,貸款人將不得不與另一家專門銷售設備或零部件的公司合作。與該伙伴關系有關的費用以及出售該設備的折舊費用。最重要的是,這種設備的價值遠不如比特幣的價值透明。清算比特幣抵押品是一個更簡單的過程,如果貸款人有必要的程序,而且有幾個經過考驗的、可靠的托管解決方案來持有抵押品,最終會更經濟。

總結基于BTC的貸款機會

基于BTC的貸款還處于早期階段,沒有很多大型機構貸款機構積極參與。數字資產市場對現金的需求很高,而且似乎在不斷增長。由于這種不平衡,現金貸款利率可能會保持在相當高的水平,直到有更多的供應,收益率機會可能比傳統市場上的信貸機會更具吸引力。選擇參與的貸款人最終需要熟悉比特幣的基礎設施,以妥善管理該領域存在的波動性和托管風險。

?

據Cointelegraph報道,土耳其總統埃爾多安指示該國將于2020年完成對央行數字貨幣數字里拉的測試.

1900/1/1 0:00:00作者|哈希派分析團隊 彭博分析師:比特幣將跑贏美股大盤:金色財經報道,Bloomberg Intelligence高級商品策略師Mike McGlone在社交媒體上稱.

1900/1/1 0:00:00以太坊聯合創始人VitalikButerin最近在推特上解釋說,2016年在TheDAO遭到黑客入侵之后,以太坊網絡并沒有真正回滾。相反,交易記錄是在TheDAO的狀態中被更改的.

1900/1/1 0:00:00PGS上線抹茶交易所,價格上漲63倍,成為了共振幣VDS之后,又一個靠著價格的暴漲而賺夠眼球的項目。團隊號稱“不做事,只拉盤”。事實證明,他真的做到了.

1900/1/1 0:00:00作者:真本聰 編者注:原標題為《真本聰手記|比特大陸S17+新礦機收益評測》 今天內容包括: 1比特大陸AntminerS17+和T17+新礦機評測2交易所錢包持有所有比特幣的6.

1900/1/1 0:00:00撰文:LelandLee、HaseebQureshi 編譯:詹涓 來源:鏈聞 2016年的DAO黑客事件之后,以太坊社區面臨一個生存難題:社區應該把區塊鏈回滾,返回到黑客攻擊之前.

1900/1/1 0:00:00