BTC/HKD-0.62%

BTC/HKD-0.62% ETH/HKD-2.91%

ETH/HKD-2.91% LTC/HKD-3.76%

LTC/HKD-3.76% ADA/HKD-1.83%

ADA/HKD-1.83% SOL/HKD-2.75%

SOL/HKD-2.75% XRP/HKD-2.21%

XRP/HKD-2.21%2019年以來,在類游戲之后,更具金融屬性的DeFi成為DApp生態的下一個風口。穩定幣、借貸、去中心化交易所作為驅動DeFi行業發展的“三駕馬車”,把DeFi從小眾市場帶入主流大眾視野,其中借貸市場憑借更豐富的金融玩法和發展速度尤為引人矚目。

DAppTotal針對5個主流的借貸產品,包括Maker、Compound_V1、Compound_V2、dYdX、Nuo的鏈上數據進行深度分析發現:

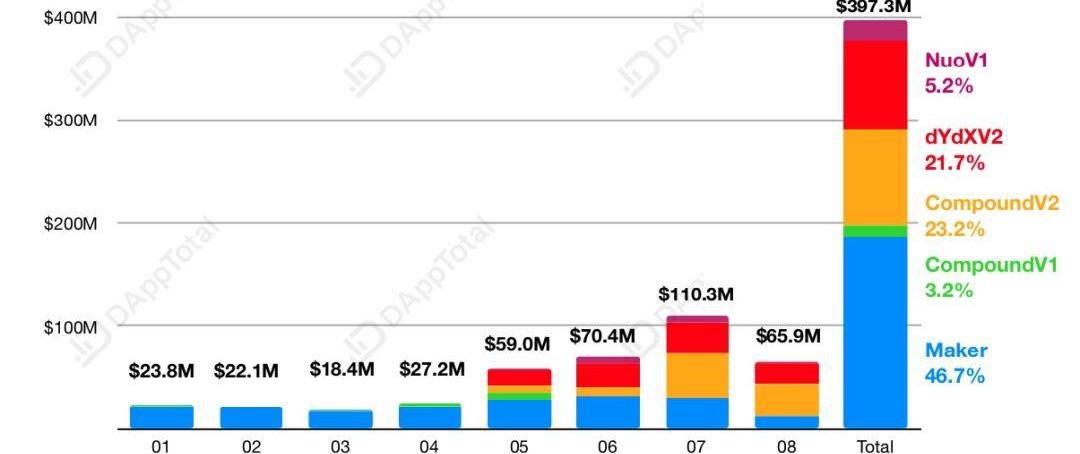

1)過去一個月,借出資產總計為6,590萬美元,環比7月份縮減了40.25%,較1月份增長了176.89%,今年以來累計借出總量為3.97億美元;

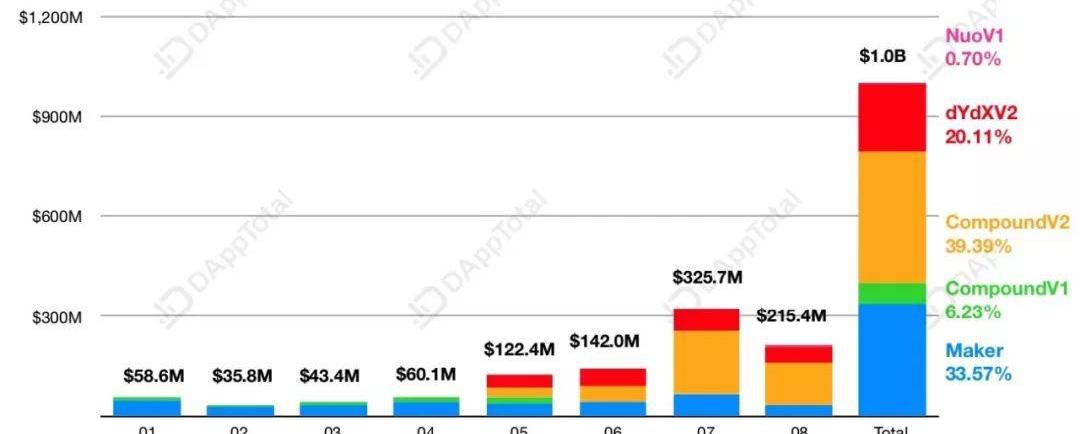

2)過去一個月,借入資產總計為2.15億美元,環比7月份縮減了33.86%,較1月份增長了267.57%,今年以來累計借入總量為10億美元;

MakerDAO持有近5億枚GUSD,占總流通量86%:金色財經報道,根據Nansen數據,MakerDAO GUSD PSM(錨定穩定模塊)共持有493,233,160枚 GUSD,占GUSD總流通量86%。此前報道,1月2日,Gemini聯創發文督促DCG于1月8日償付11億美元期票。[2023/1/3 22:22:50]

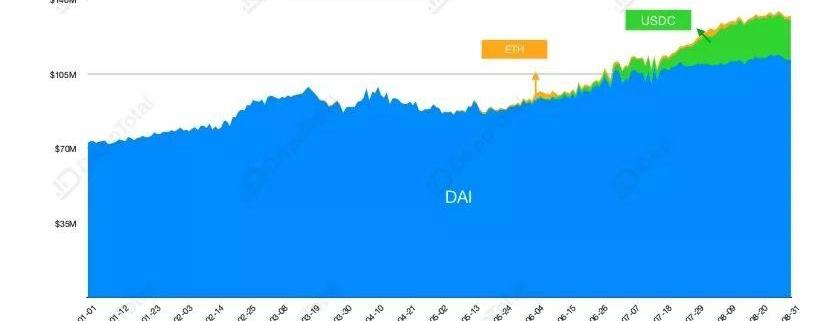

3)截至08月31日,今年以來未償還貸款資產中Top3分別為:第一名,DAI1.12億美元,占比84.5%;第二名,USDC1,900萬美元,占比14.2%;第三名,ETH170萬美元,占比1.3%。

整體而言,過去一個月,受行情波動的影響,DeFi市場的借入和借出資產總額相對有所回落,不過,較之年初均有數倍的增長,整體處于一個快速向上增長的通道中。

Maker:G-UNI代幣現在占所有Dai抵押品的12.4%:6月25日消息,Maker協議表示,G-UNI代幣現在占所有Dai抵押品的12.4%,ETH-A、ETH-B和ETH-C分別為6.9%、6.6%和6.8%。WBTC-A 現在是最大的易變資產資金庫類型。系統超額抵押率為134.92%。[2022/6/25 1:30:55]

???????

?????

Maker治理通過ETH-A的債務額度即時提高模塊:金色財經報道,據MakerDAO官方消息,Maker 治理通過ETH-A的債務額度即時提高模塊。每次觸及債務上限,用戶可有三千萬的靈活額度。[2021/2/5 18:58:44]

一、借貸市場累計用戶持續增長

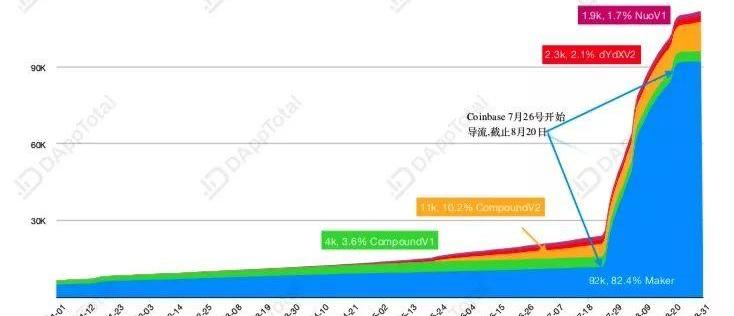

一直以來,DeFi市場與日俱增的鎖倉價值和相對冷清的活躍用戶量形成非常鮮明的對比,被視為“冰火兩重天”。不過,據DAppTotal數據顯示,截至08月31日,DeFi借貸市場用戶總計111,633個,較今年年初增長了超15倍,其中占據借貸市場龍頭地位的Maker累計用戶92,063個,占比82.4%,CompoundV1+V2?累計用戶15,434個,排名緊隨其后的有dYdX、Nuo。

聲音 | Maker 創始人:中國是 MakerDAO 抵押債倉用戶的最大來源地:基于以太坊的加密貨幣抵押借貸平臺 MakerDAO 創始人 Rune Christensen 在一場線上問答中表示,目前中國是 MakerDAO 抵押債倉(CDP)智能合約用戶的最大來源地,相比之下,美國僅排在第二位。MakerDAO 目前是最大的去中心化借貸平臺,該平臺上鎖定了價值超過 2.51 億美元的 ETH。Rune Christensen 提供的這一信息,打破了行業內認為中國 DeFi 用戶數量較少的普遍認知。MakerDAO 中國市場負責人潘超確認了該信息的準確性,并表示該數據是根據抵押債倉智能合約用戶的 IP 地址來源及使用語言等信息統計得出。[2019/9/5]

不難看出,DeFi借貸市場的整體用戶規模仍在持續穩步增長中。尤其是今年7月底以來Maker和Coinbase交易所進行了運營合作,帶動了Maker用戶規模的直線爬升。

值得說明的是,不同于游戲類DApp的用戶活躍度維度,DeFi借貸產品的活躍用戶指標得用偏金融的視角來評估。用戶的持幣量,借入借出額度、頻次等較高的高凈值人群才是決定DeFi類借貸產品用戶價值的關鍵。以合約交互次判定的廣義用戶量維度僅僅只是判斷?DeFi?借貸產品是不是從小眾產品開始向主流大眾延伸的信號,并不能反映市場真實的活躍情況。

二、借貸市場利率調控的“無形之手”

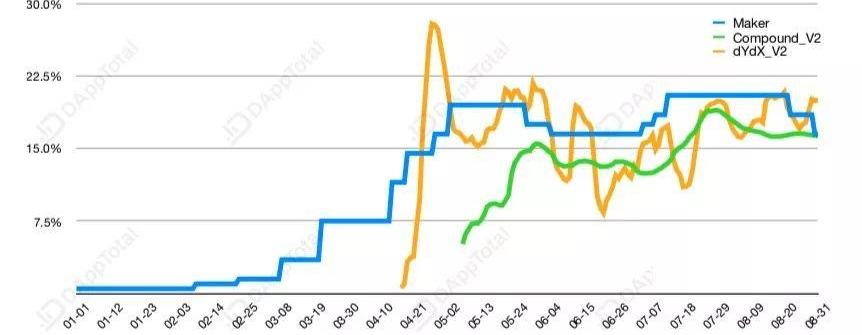

貸款利率的波動某種程度上能反映出市場資金的流通效率和使用情況,而每一次利率的調整則是為了穩定市場。今年以來,Maker的借出利率經歷了多次調整,最高調整至20.5%,之后又分三次下調至14.5%。對Maker而言,調整利率可以穩定DAI的價格,使1DAI=1美元,同時也可以鼓勵更多的用戶抵押資產,產出更多的DAI以滿足DAI供不應求的市場現狀。

事實上,Maker利率的每一次調整對其他DeFi借貸類產品都有直接或間接的影響。我們發現?Maker在DeFi借貸產品中扮演一個“央行”的角色,而Compound、dYdX等借貸產品更像是“商業銀行”,央行利率的波動會間接帶動商業銀行利率的調整和資金流動。如圖5,我們對比Maker和Compound二者的利率曲線圖發現,Maker利率的波動會帶動Compound利率也隨之波動,而期間存在的滯后時間,則會刺激數字資產在兩個平臺之間產生流通。

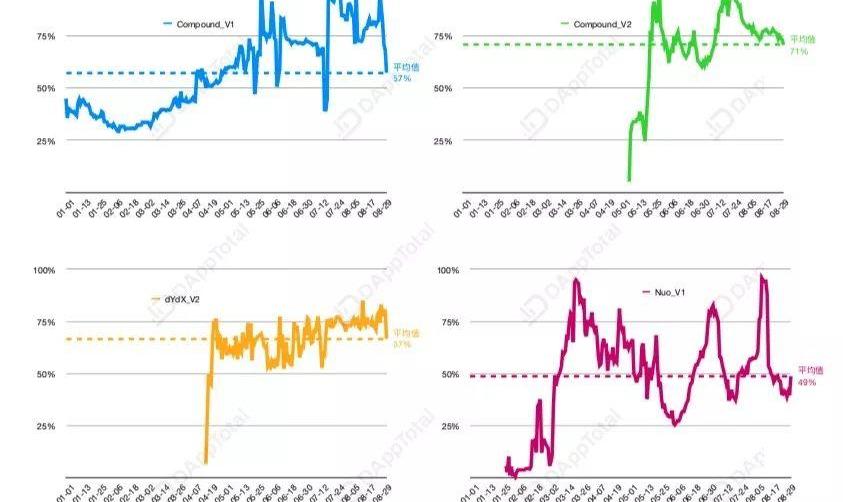

對一個借貸平臺而言,資金流通性之外資金使用率也至關重要,使用率越高代表項目方潛在收益越大,項目運轉情況也越好。

以DAI在各大平臺上的資金使用率情況為例,在CompoundV1和CompoundV2中,DAI的資金使用率從57%提升至71%,說明隨著Compound平臺協議的升級,Compound平臺受歡迎程度有所提升,用戶更喜歡在Compound上借出DAI,代表項目的運轉也越好。相比之下,較小眾平臺Nuo的資金使用率相比就低了一些,僅有47%左右。

綜上所述,過去一個月對DeFi借貸市場而言,最大的收獲在于用戶規模的崛起,這給未來DeFi市場的發展留足了想象空間。此外我們能發現利率已經成為“無形的手”控制著整個市場的資金流通和使用效率,這從側面也說明DeFi借貸市場正逐漸趨于成熟和穩定。不過,由于數字資產的價格波動性較大,使得整體鎖倉和借入借出資產價值有較大起伏,這讓一些借DeFi借貸杠桿需求的用戶會面臨極大的風險和壓力。

Tags:MAKEMakerEFIDEFIMAKEUP價格makerdao代幣Alchemist DeFi Aurumdefi幣如何挖礦

前言:聚合理論是由BenThompson提出的,如果用它來理解DeFi會怎么樣?本文試圖用聚合理論來解釋DeFi,它提出通過將信任和金融服務直接整合到生態系統的功能中.

1900/1/1 0:00:00歐洲央行宣布降息,同時重啟量化寬松,全球市場受利好走高,阿空認為在降息潮影響下,即將迎來數字資產新時代.

1900/1/1 0:00:00披薩一直是比特幣和加密貨幣行業不可或缺的一部分。達美樂法國公司正在舉辦一場競賽,該公司將給出10萬歐元的獎勵以慶祝其30歲生日。獲勝者可以決定以法幣或比特幣的形式取得獎金.

1900/1/1 0:00:00Staking的概念在今年日益火爆起來,各條PoS公鏈上運行的節點數量逐漸增多,節點所需的硬件門檻日益降低,但想要維護好一個節點在“軟件”上卻并不是一件容易事,如果版本更新不及時.

1900/1/1 0:00:00跨鏈是今年的熱門詞,其解決的核心問題是價值交換、價值孤島互通,目的就是要實現區塊鏈互聯,打破數據孤島.

1900/1/1 0:00:00按交割方式,期貨合約通常分為現金交割和實物交割兩種。目前,CBOE、CME、BITMEX、OKEx、火幣等現貨加密交易所均選擇了現金交割方式.

1900/1/1 0:00:00