BTC/HKD-5.53%

BTC/HKD-5.53% ETH/HKD-6.49%

ETH/HKD-6.49% LTC/HKD-4.15%

LTC/HKD-4.15% ADA/HKD-9.25%

ADA/HKD-9.25% SOL/HKD-12.41%

SOL/HKD-12.41% XRP/HKD-7.9%

XRP/HKD-7.9%摘要

作為我們DeFi系列的第一篇,本文旨在對DeFi的生態做一個概述,并且介紹幾個最主要的協議。在本文中,我們分析了Maker和Compound在用戶基礎上的重疊部分,在后續關于DeFi的文章中,我們還會對用戶基礎和系統性風險進行研究。請留意我們持續更新的dashboard和Reporting工具,以便下載所有數據。我們也會持續推送DeFi周報。

介紹?

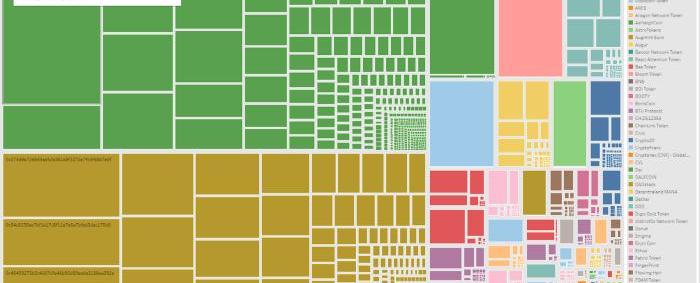

過去的幾個月來,以太坊上的去中心化金融領域又涌現出了各種項目。我們從theblock上摘取了DeFi生態系統的一覽圖。最熱門的協議分為交易所&流動性、衍生品、預測市場、穩定幣和信貸。我們會在下文逐個進行案例分析。

-圖1——DeFi生態系統分類一覽圖-

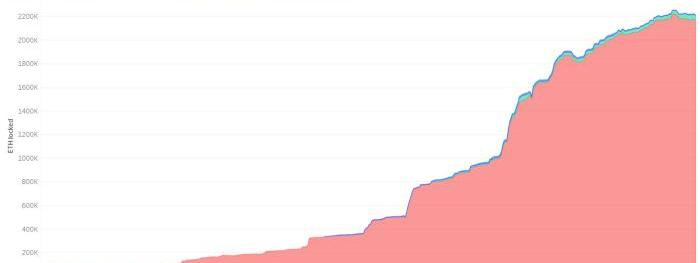

社區的一個顧慮是,大量ETH作為質押資產被鎖定在這些DeFi應用里。截至2019年4月25日,已經有超過220萬個ETH被DeFi平臺鎖定,占ETH總供給量的2%。其中,Maker獲得的ETH質押量最多——占主要的6個DeFi項目的90%以上。

-圖2——各大DeFi項目中的ETH鎖定量-

MakerDAO&DAI

什么是DAI?

DAI是一種由質押資產背書的密碼學貨幣,完全存在于區塊鏈之上,其穩定性以及與美元的錨定關系不依賴于任何中間方。DAI是由經過審計的開放式智能合約鎖定的質押資產背書的。

DAI是如何生成的?

通過CDP機制、反饋機制和可信第三方,Maker使用部署在主網上的一系列智能合約來維持穩定幣DAI的價值。任何人都可以利用自己持有的ETH來生成穩定幣DAI。

想要生成DAI的用戶先要創建一個CDP,然后將ETH質押進Maker的CDP智能合約里。

從技術角度來說,被質押的不是真正的ETH,而是PETH,也叫以太池。首先將ETH轉化成WETH,即,與ETH成1:1兌換比例的ERC20代幣。PETH充當“以太池”的份額——你在質押ETH之后,會根據質押量獲得一定的份額。需要注意的是,與ETH和WETH的兌換比例不同,ETH和PETH之間的兌換比例不是1:1。目前,1PETH=1.04ETH——后文會解釋具體原因。

英國財政部長希望在復活節前通過金融監管法案:金色財經報道,英國國會議員和財政部長Andrew Griffith希望在復活節前通過金融服務和市場法案,在周四的英國城市年度晚宴上,格里菲斯說,他希望在復活節前將該法案列入法規匯編。法規書是英國通過和制定的所有立法的記錄。(theblock)[2023/2/5 11:47:54]

用戶質押的ETH量與其生成的DAI量之間的比例叫做質押率。例如,將1ETH存入質押合約中,如果質押率是200%,且1ETH價值1000美元的話,用戶就可以生成500DAI。此時,這個ETH的控制權已經不在用戶手里了——等到500DAI的債務償還之后,CDP就會關閉,這部分DAI會被銷毀。

如果ETH出現價格波動,CDP中ETH的價格下跌到接近質押率——就會面臨清算的風險。不過,除非CDP中的資產被清算,用戶可以通過機制增加質押量。反之亦然——如果ETH升值,質押率變高——用戶有兩個選擇。可以選擇根據之前的質押率生成新的DAI,或者取出一部分被質押的ETH。用戶也可以轉讓CDP的所有權,償還所有債務或者說徹底注銷賬戶。

但是,如果CDP內ETH的價格跌到了質押率以下,用戶又沒有鎖定更多ETH的話——這個CDP就會被清算。一旦這種情況發生,最后返還給這個CDP所有者的ETH會被扣掉債務額、穩定費用和清算罰金。

作為質押資產的PETH會按照一定的折扣向DAI持有者開放出售,直到CDP內相應體量的債務償清為止。如果以溢價購買DAI,溢價部分會用來回購市場上的PETH并銷毀,從而上調ETH與PETH之間的比率。

(根據紫皮書來看)CDP的生命周期可分為6個階段:

-圖3——CDP生命周期的6個階段-

得意:CDP滿足超額質押條件,未達到債務上限

憤怒:CDP創造出的債務達到上限

焦慮:CDP的質押資產價格產生波動

驚慌:CDP質押不足,或者CDP中質押資產的價格波動超出寬限期

悲痛:觸發清算機制

絕望:觸發并開啟清算

一些啟示:

歐易將下線FILUSDT、LINKUSDT交割合約:12月28日消息,歐易(OKX)官方宣布,將于2022年12月29日15:00(HKT)和16:00(HKT)分別對FILUSDT、LINKUSDT的交割合約(包括當周、次周、當季、次季)進行下線處理。[2022/12/28 22:12:44]

在GRIEF階段之前可以往CDP中增加質押資產。

只能在PRIDE階段取出質押資產,在ANGER階段還可以清償一些債務。

CDP的所有權可以隨時贈與/轉讓給他人,包括在清算階段。

每個清算行為都有對應的階段。

風險管理:MKR代幣。它是一種ERC-20代幣,會根據DAI價格的波動自動增發/銷毀,以便將MKR的價格維持在1美元左右。除了用于支付系統所規定的穩定費用,MKR持有者有責任通過行使投票權來參與風險管理。他們可以增加/修改現有的CDP種類、改變DAI的儲蓄利率、選擇有助于為質押資產精準定價的預言機、選擇能夠觸發緊急關停的預言機,最后,一旦獲得足夠多的贊成票,投票者可以自行觸發緊急關停。

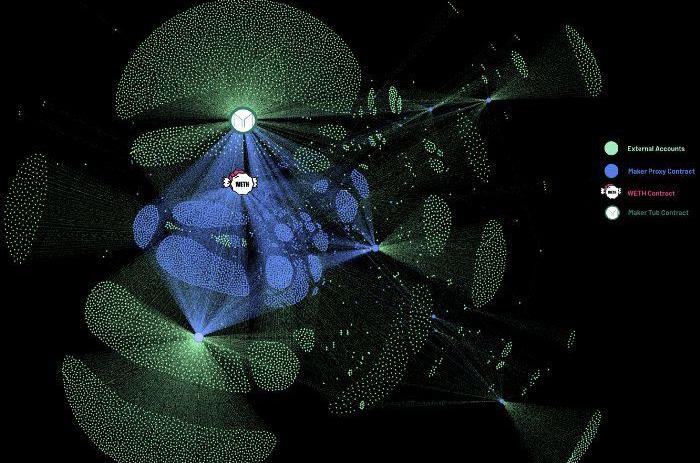

-圖4——截至3月12日Maker社區的情況-

上圖顯示了截至3月12日,圍繞著Maker質押資產池的用戶情況。綠色節點代表的是所有創建CDP并且在流動性池中質押資產的外部賬戶。其中一些節點是通過代理合約進行通信,首先將ETH兌換成WETH,然后將WETH質押進MakerSaiTub,另一些節點則直接將WETH發送給Maker。WETH的總量就是鎖定在Maker內的ETH總量,目前大約有200萬個。

Compound

Compound是以太坊區塊鏈上的協議,利用算法根據每種代幣的供需關系來決定其代幣池的利率。每種ERC-20代幣都有其專屬的貨幣市場,而且其交易記錄和歷史利率都是公開透明的。

用戶直接將代幣發送給Compound平臺,獲得一個浮動的利率,無需與交易對手方進行交涉。

Compound協議的利率不是由借貸雙方商議決定的,而是基于利率隨需求增加而上漲的理論模型計算出來的。每個貨幣市場都要對此進行計算,因此每種代幣都有自己的利率模型——特定代幣利用率的函數。當然了,放貸利率是低于借款利率的——以確保協議的經濟穩定性和可持續性。

NFT市場Quix推出OP Bridgooors NFT,Optimism NFT跨鏈橋用戶可進行申領:11月4日消息,Optimism上NFT市場Quix宣布推出OP Bridgooors NFT,總供應量為10萬枚,任何使用Optimism NFT跨鏈橋的用戶都可以進行申領,申領將于2023年1月1日結束。此外,持有OP Bridgooors NFT的錢包在Quix上購買NFT將可以獲得2%的OP獎勵。[2022/11/4 12:17:19]

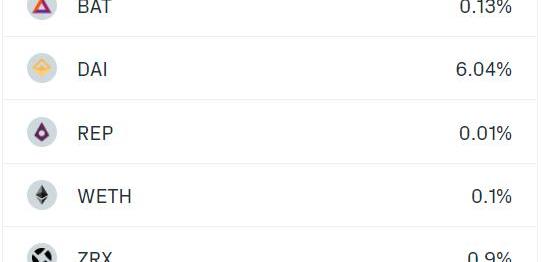

-圖5——Compound上代幣的當前利率(來源:

https://compound.finance/)-

在Compound平臺上借貸有什么優勢?

貨幣市場會實時產生利息,并且提供完全的流動性——因此用戶可以隨時查看并取出他們的余額。長期持幣者可以將他們手中的代幣放入貨幣市場,就可以額外獲得一筆收益。

同樣地,借方可以立即借出代幣。借方無需掛單,可以使用他們現有的資產借出代幣,立即拿到以太坊的生態系統中使用。

平臺使用情況

-圖6——Compound上的代幣使用情況-

上表總結了Compound平臺上的代幣使用情況。要確定供需狀況及其對利率的影響,最簡單的方法就是看貸款金額、貸方人數和借方人數。能夠解釋利率較高的原因的另一個有趣指標是,根據某一時刻的借出量占總供給量的百分比所示,DAI和WETH是借出量最多的兩種代幣。

代幣交易所:Uniswap

Uniswap是在以太坊上實現代幣交易自動化的協議。根據Vitalik發表在Reddit上的一篇帖子可知,Uniswap是部署在主網上的一系列智能合約。這個平臺沒有它自己的原生代幣,沒有中心化訂單簿,平臺和平臺創建者也不收取任何費用。目前Uniswap平臺上鎖定了3萬個ETH不到,單靠這個數量就足以讓Uniswap躋身DeFi平臺的前五名。不過,這個數量還不能代表質押在Uniswap上的所有代幣——加上之后,Uniswap就成了世界第三大價值鎖定DeFi平臺。

Coinbase CFO:新的機構質押產品不會成為“近期現象”:金色財經報道,Coinbase首席財務官Alesia Haas稱,Coinbase新的以機構為中心的質押產品不會成為“近期現象”,而流動性質押仍在制定中。Haas表示,機構質押率目前不會起飛,除非在解決資產鎖定相關問題以后。[2022/8/12 12:21:19]

Uniswap的運作方式主要是為不同的ERC20-ETH代幣對創建單獨的貨幣市場。每個人都能在這個平臺上部署智能合約,為任何ERC20代幣創建一個新的交易所。這些智能合約會儲備一些ETH以及相關的ERC20代幣。然后,以ETH作為交易媒介來撮合兩種代幣之間的交易——所有智能合約都通過一個登記簿連接起來,并由這個登記簿來記錄交易信息。這些任務都由uniswap_factory合約完成,這個合約既是工廠,又是登記簿。用戶可以使用createExchange()函數為新的ERC20代幣部署一個交易合約。

從傳統意義上來說,在中心化交易所上,用戶提供流動性的方式是選幾個價格點做交易——可以掛買單、也可以掛賣單,也可以雙方都掛。所有交易者的訂單會統一記錄在訂單簿上。然而,在Uniswap上,交易雙方的流動性是匯集到一起的,然后再根據算法來自動做市。Uniswap有一個很明顯的特征——就是流動性永遠不會被耗盡。誠然,如此夸張的目標不可能不存在犧牲。Uniswap算法采取的方法是通過一個漸進函數來提高代幣價格。所以,你一次性想購買的代幣越多——你要支付的單價就越高,這樣就形成了一種權衡關系。大鱷們再也無法進行大額交易,不過與此同時——這個系統是一直具有流動性的——每時每刻都會有交易達成。

對流動性提供者來說意味著什么?

在向Uniswap交易所提供流動性的時候,不可以只向交易對的一方提供流動性——這就會改變兩種代幣之間的比率、改變交易價格,有了這種價格比率上的變化,想要套利的流動性提供者就會虧錢。

在向某ETH-ERC20代幣的交易合約中注入等價值的ETH和對應代幣之后,合約會向流動性提供者發放一種流動性代幣,這些代幣代表的是流動性池中的份額。這些流動性代幣僅僅代表了流動性提供者所提供的數量。在流動性增加或減少的過程中,會相應生成/銷毀流動性代幣,從而確保每個人擁有的相對份額保持不變。

說完了如何成為流動性提供者,接下來說說為何要成為流動性提供者。提供流動性的激勵源自所有交易都會支付的費用。這些費用會重新注入流動性池,因此,即使提供者所持有的流動性池比例始終不變,這個比例的價值也會上升。平臺不會收取費用,只會產生交易費。

瑞典央行:加密貨幣是資產,不是貨幣:5月28日消息,瑞典央行表示,比特幣必須符合三個標準才能被視為貨幣: 具備價值存儲功能、提供支付手段和成為記賬單位。

瑞典中央銀行最終得出結論:比特幣等加密貨幣是資產,而不是貨幣。(Cryptoglobe)[2022/5/28 3:47:28]

費用結構

1.ETH??ERC20代幣交易

用ETH支付0.3%的交易費

2.ERC20代幣??ETH交易

用ERC20代幣支付0.3%的交易費

3.ERC20代幣??ERC20代幣交易

用ERC20代幣支付0.3%的交易費將ERC20代幣換成ETH

用ETH支付0.3%的交易費將ETH換成ERC20

代幣實際交易費是0.5991%。

-圖7——?Uniswap流動性提供者-

上圖顯示了每種代幣的流動性提供者。每個顏色都代表一個幣種,每個矩形代表一個流動性提供者。每個矩形的大小與流動性成正比。左邊兩個最大的幣種分別是DAI和MKR——這兩個顯然是最受歡迎的交易對。

預測市場:Augur

Augur是一個平臺,用戶可以在上面創建預測市場項目。在這些預測市場上,玩家可以賭哪個結果會真的發生。因為猜對了結果的人可以在事后獲得獎勵,人們被激勵在不同項目上貢獻智慧,最終結果就匯聚參與者的預測。

預測市場分為四個階段:創建、交易、報告和結算。創建預測市場之后立即開啟交易,一旦事件發生并確定結果之后,用戶可以平倉并取出他們的資金。

創建市場

只要是還沒發生的事情,都可以創建預測市場。創建者會設定事件截止時間并指定一個事件結果的報告者。創建者也可以選擇一個決議來源——用來確定結果。還要決定對市場進行結算的人應該向市場創建者支付的手續費。

市場創建者還需要繳納保證金:有效期保證金和違約保證金。

交易

對事件結果的下注是通過交易份額來實現的。其實,當用戶在市場上買賣不同結果的“份額”時,就是在用ETH給不同的結果下注。Augur的配對引擎會創建一個完整的份額集合,每個可能結果的所有份額都會包含在內。

所有預測市場都是由訂單簿來維護的,用戶可以隨時為任何市場創建/成交訂單。可以是與其他用戶進行交易,也可以是創建新的份額集合。交易者為他們的訂單設定一個最低價格,如果不能全部交易,至少可以部分交易,未達成交易的部分則重新生成一個訂單掛出去。上述所有資產——Augur預測市場、結果份額、參與幣種、保證金份額——都可以隨時交易和轉移。

報告

一旦預測市場對應的事件真實發生——市場就會依據其結果確定下來并且開始清算,由利益驅動的預言機充當報告者并陳述事件的真實結果。REP持有者可能會參與報告并對事件結果做出最后申訴。

市場結算

交易者可以通過將自己的份額賣給其他人或是與市場進行結算的方式退場。

-圖8——Augur預測市場上的熱門標簽云(來源:

https://public.tableau.com/profile/alethio#!/vizhome/DeFi_15529865481350/AugurPopularTags)-在創建一個預測市場之時,用戶可以對其進行具體描述,并且加上一些標簽來對市場做出限定。上圖是依據Augur預測市場上用過的所有標簽制作的一朵詞云。

用戶重疊分析——Maker&Compound

我們在上文提到的所有協議中,唯一兩個共享市場的協議是Maker和Compound。這兩個協議恰好也是目前為止最大的兩個協議。因此,可以分析一下它們的用戶群。

Maker的用戶是那些創建CDP的人,而Compound的用戶是借貸雙方,因為二者對平臺來說同等重要。不同的是,Maker的用戶是鎖定ETH來借DAI,而Compound的用戶可以是借貸雙方的任意一方,或者兩方。

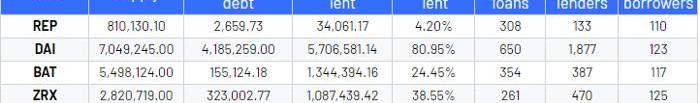

Compound上的475個借方

230個用戶發生過1次借款行為

136個用戶發生過1至5次借款行為

54個用戶發生過5至10次借款行為

55個用戶發生過10次以上的借款行為

Compound上的3116個貸方

1527個用戶發生過1次貸款行為

1133個用戶發生過1至5次貸款行為

338個用戶發生過5至10次貸款行為

199個用戶發生過10次以上的貸款行為

Maker上的7518個CDP創建者

6308個用戶創建過1個CDP

1091個用戶創建過1至5個CDP

91個用戶創建過5至10個CDP

28個用戶創建過10個以上的CDP

從上述共計30353次行為中可見,產生這些行為的地址共計有9539個。

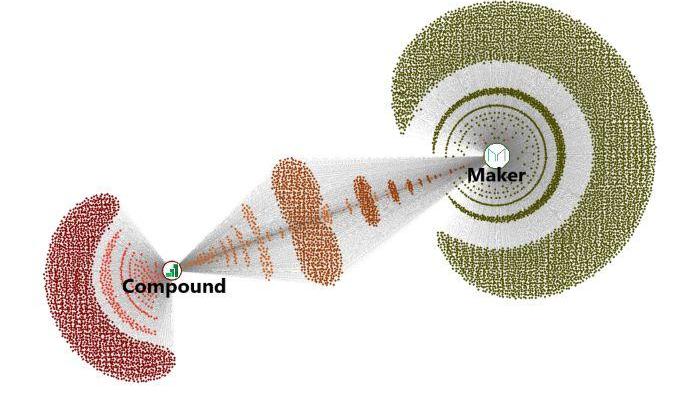

-圖9——兩大借貸平臺之間用戶重疊情況的網絡示意圖-

乍看之下,我們會注意到這兩個平臺之間的大小差異,二者之間龐大的地址數量以及在代表Maker和Compound的節點周圍形成的環狀物。讓我們描述一下這幾組地址,以便更好地理解上圖的內容。首先,可以把Maker和Compound的節點想像成具有某種“引力”。與它們靠得越近的節點,產生的交互也會更多。

位于最中間的那一大組地址,也就是與兩個協議進行交互的地址,大約有775個,這些地址與每個協議之間的交互量相等或近似相等。

分布于兩側的每一小組地址都是與兩個協議存在交互的地址,區別在于它們受到哪個協議的“引力”更強、與哪個協議之間的交互量更多。也就是說,這幾組地址與哪一個協議的距離越近,與這個協議的交互量就越多。例如,我們看到圖中那些靠近Maker的紅褐色小點——這些都代表了創建CDP較多,且與Compound只有1次交互的用戶。

在協議周圍組成光環部分的用戶也是如此。最外圍的光圈表示只有一次交互。再里面一個光圈表示有兩次交互,以此類推。我們之前提到過的。例如,可以看出創建4893個CDP的地址與Maker的節點重疊。

在所有賬戶中,有1223個地址與兩個協議都進行過交互。從百分比來看——Compound上有37%的用戶在Maker上創建過CDP。同樣地,Maker上有16%的用戶在Compound平臺上發生過借貸行為。

免責聲明:Alethio對于文中所述的任何一個項目都不存在偏好或偏見。文中所討論的協議有限,之后我們會就更多項目展開討論,使我們的觀點更加全面。Alethio堅持通過提供事實和基于客觀事實和/或已核實信息的最佳論斷來保持中立性。本文絕不作為惡意行為或交易建議的指南。

原文鏈接:

https://medium.com/alethio/the-defi-series-an-overview-of-the-ecosystem-and-major-protocols-da27d7b11191

作者:Alethio

翻譯&校對:?閔敏&阿劍

Tags:ETHCDPCOMMAKEEthereumeRushcdp幣圈Passive Income BotMake Cities Great Again

據比推數據,市值最高的加密貨幣比特幣在北京時間9月4日凌晨突破10700美元,兩天內上漲1000美元。加密媒體Bitcoinist認為有三個原因可能造成了比特幣的反彈.

1900/1/1 0:00:00這是一場不可避免的試錯。但摔跤之后往哪走,是DeFi行業需要思考且持續思考的一個問題。 2019年7月,德意志銀行宣布了全球裁員1.8萬人的重大計劃,彼時,一張抓拍圖片搶占了各大媒體的注意力.

1900/1/1 0:00:00“我現在有一半時間在區塊鏈這邊。”投身區塊鏈之前,他在傳統金融領域有二十幾年的從業經驗,這位區塊鏈領域的領袖級人物從2015年開始帶領萬向區塊鏈進行了全生態的業務布局.

1900/1/1 0:00:00作者|哈希派分析團隊 金色財經合約行情分析 | 市場出現回調,多頭情緒仍穩定:據火幣BTC永續合約行情顯示,截至今日18:00(GMT+8),BTC價格暫報9182美元(-2.19%).

1900/1/1 0:00:00總部位于美國加州弗里蒙特、成立已三年的BatonSystems是一家以區塊鏈技術為模型的銀行對銀行支付基礎設施提供商.

1900/1/1 0:00:00最近有一句話比較流行,70后炒房,80后炒股,90后炒幣,00后炒鞋,現在炒鞋的收益率似乎還不能跟炒幣相提并論,說實話,現在的炒鞋和當年的炒域名差不多,炒的都是限量.

1900/1/1 0:00:00