BTC/HKD+1.32%

BTC/HKD+1.32% ETH/HKD+1.24%

ETH/HKD+1.24% LTC/HKD+2.48%

LTC/HKD+2.48% ADA/HKD+3.74%

ADA/HKD+3.74% SOL/HKD+1.82%

SOL/HKD+1.82% XRP/HKD+2.7%

XRP/HKD+2.7%

文|武旭升

編輯|嚯嚯

8月1日,疑似因CFTC調查事件失聯數周的BitMEXCEO亞瑟·海耶斯(ArthurHayes)突然“現身”。在個人推特上發布了一張身處叢林的自拍照,并配文稱“9月見”。

海耶斯的推文中并未提及關于BitMex被查的任何信息,不少網友紛紛猜測,他是否有什么難言之隱,才會選擇跑到山里去。

事實上,自7月19日以來,外媒彭博社便多次報道了BitMex接受CFTC調查的消息。調查的核心點在于,BitMex是否違法向美國用戶提供交易服務,及大規模洗錢行為。

文章指出,BitMex被查已有數月之久。

7月28日,事件進一步發酵。據另一家外媒Bitcoinist報道,BitMex交易量大幅下跌,冷錢包出現大量提幣行為,疑似平臺高管跑路。

遇險前,BitMex對美國市場一直小心翼翼,平臺有關負責人曾一次發言中直指,自2015年以來,BitMex便已禁止為美國用戶提供交易服務。

但這似乎并不能打消監管的疑慮,從BitMex官網訪問量看,美國長期以來便占據了網站流量榜來源Top5的位置。有業內人士認為,BitMex此次想從監管中脫身或許并不容易。

摩洛哥資本市場監管機構推出金融科技門戶:金色財經報道,摩洛哥資本市場監管機構摩洛哥資本市場管理局 (AMMC) 最近宣布,它已在其網站上推出了一個金融科技門戶網站。創建新門戶是為了促進監管機構與“參與創新金融技術領域的公司”之間的交流。[2022/8/11 12:18:22]

BitMex無合規資質

此次BitMex遇險,與它長期以來未獲合規資質不無關系。

今年以來,美國針對Facebook發幣、Tether等加密貨幣的聽證會一場接一場,政府加大對數字資產領域的監管局面已漸明朗。

在此局面下,各大交易所紛紛就美國的監管做出回應,幣安在一個月前發布公告稱,“不向任何美國人提供服務”。另外,美國老牌交易所Bittrex和Poloniex分別在今年3月、5月陸續下線一批Token,下架的原因官方稱是為了應對可能存在的合規風險,或將繼續下線部分幣種。

由此看來,近幾個月美國政府監管層并非喊個“整頓”口號那么簡單,而是采取了全面的制約和懲處措施,不打算給這些“不聽話”的交易平臺留任何商量的余地。

歐盟委員會報告建議重新考慮對DeFi的監管方式:5月2日,周一,Presight Capital的加密風險投資顧問、歐洲監管方面的長期專家Patrick Hansen分享了歐盟委員會《2022年歐洲金融穩定與一體化評估》中的一些重要細節。在一份日期為4月7日的報告中,有一章12頁的內容是關于DeFi的。

該報告將DeFi定義為“去中心化的數字環境中一種新興的自主金融中介形式,由……公共區塊鏈上的‘智能合約’驅動。”報告承認智能合約是“受監管的中介機構的替代品”,并建議監管部門將重點放在與創建這些合約的特定DeFi團隊的溝通上。

報告強調了DeFi與傳統金融體系的區別,承認了前者的主要優勢:“與傳統金融體系相比,DeFi聲稱將提高金融服務的安全性、效率、透明度、可獲取性、開放性和互操作性。”(Cointelegraph)[2022/5/3 2:47:58]

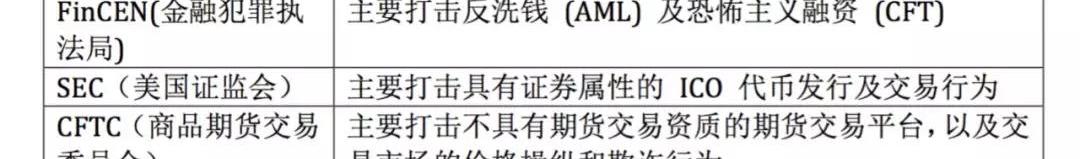

美國三大金融監管機構職責

如今美國監管層針對區塊鏈數字資產行業,已初步形成FinCEN(金融犯罪執法局)?、SEC、CFTC聯合監管局面。作為知名的主流交易平臺,BitMex和幣安無疑都在調查名單里。

FinCEN(金融犯罪執法局)是美國財政部下設機構,其于2013年3月18日發布了《ApplicationofFinCEN’sRegualationstoPersonsAdministering,Exchanging,orUsingVirtualCurrencies》,該指南從聯邦政府層面要求涉及數字貨幣服務業務的企業必須完成“貨幣服務業務”(MoneyServicesBusiness,簡稱MSB)注冊,并履行相應的合規職責。注冊企業最主要的職責為設立反洗錢程序和匯報系統。

動態 | Ripple和Coinbase將為美國監管機構提供加密友好政策建議:2月7日消息,由Ripple和Coinbase資深員工領導的市場誠信工作小組將為美國監管機構提供加密友好政策方面的建議。該小組將研究加密行業面臨的特殊問題和潛在的法規。作為市場誠信工作組的領導,Nelson和Madigan打算就公共政策如何刺激加密行業向監管機構提供建議。該小組特別強調了美國“錯綜復雜的州法規”。這是加密公司面臨的主要障礙之一。它最終會導致新交易所面臨巨大的準入障礙,并給現有交易所帶來復雜的合規負擔。該小組稱,消費者和加密貨幣交易所需要一個明確的監管框架。明確的監管框架將改善市場的完整性,并指導消費者采用加密貨幣(Atoz markets)[2020/2/7]

值得一提的是,BitMex并未在FinCENMSB的這份注冊名單中。

SEC則從2017年對ICO項目DAO的調查開始,打擊具有證券性質的數字資產的發行及交易行為。SEC曾在聲明中強調,“如果一個交易平臺要提供被認定為具有證券性質的加密數字資產的交易服務,這個平臺必須在SEC完成注冊,獲得證券交易平臺牌照。

總部在香港的BitMex并沒有獲得牌照,不過,BitMex向美國市場用戶提供的合約產品僅有BTC、ETH等少量交易品種,目前尚未被嚴格界定為“具有證券屬性”,BitMex目前并不在SEC的重點管轄范圍之內。

聲音 | 馬耳他監管機構:區塊鏈公司必須等到監管框架生效后才能申請批準和授權:據CoinTelegraph今日報道,馬耳他金融服務管理局(MFSA)近日發表了一份聲明,指出區塊鏈公司必須等到最近的監管框架生效后,才能申請批準和授權。馬耳他議會于7月5日通過的《虛擬金融資產法案》(VFAA)規范了分布式賬本技術。由于這項立法,馬耳他成為世界上第一個為區塊鏈公司提供確定性法律的國家。[2018/7/21]

CFTC原本負責傳統期貨等衍生品市場的牌照發放和監管,但從今年2月19日開始,SEC與CFTC聯合發聲,表示將考慮合作監管加密貨幣市場,其中CFTC則重點監管具有期貨交易屬性的交易平臺。

在美國法案中,BTC被定義為大宗商品,商品期貨歸屬在CFTC的管轄權內。另外,在今年4月2日,美國國會議員DarrenSoto和TedBudd提交了兩項立法補充,旨在避免虛擬貨幣的價格操縱,要求美國商品期貨交易委員會(CFCT)就如何采取正確措施防止虛擬貨幣領域價格操縱提出建議。

自此,CFCT新增加了一項監管職能,即美國市場內數字資產的價格操縱和欺詐性行為。BitMex向美國用戶提供大規模的合約交易服務,并且最高杠桿達到100倍,而平臺并未獲取任何商品期貨交易以及清算服務的許可,故而此次被CFTC調查自然在情理之中。

聲音 | 區塊鏈為金融行業的發展與監管提供了更多手段和方法:近日,上海金融信息行業協會常務副秘書長吳軍在“2018中國金融信息服務發展高峰論壇”上表示區塊鏈從一個信息技術設施的角度解決了多方交易的信任問題。人工智能、大數據、區塊鏈等技術為金融行業的發展提供了更多的技術手段,同時也為金融的監管提供了更多的方法。[2018/7/3]

資金出逃導致交易量下滑

美國監管機構的調查,帶來的結果是交易量下滑,資金出逃。自從7月19日彭博社發布BitMex被CFTC調查的消息以來,BitMex官網用戶量和用戶訪問量持續下跌,其中,用戶訪問量較上月下降11.57%。

BitMex用戶訪問量下滑嚴重

用戶訪問量的下滑,直接引起BitMex交易量近兩周以來連續下跌,自7月10日以來,BitMex的交易量從70億美金下降到20多億美金。

與此同時,大批資金也在外流,鏈上數據分析機構TokenAnalyst各大交易所24小時BTC流入/出數據顯示,從7月以來,幾乎每天該交易所的比特幣流出量都大于流入量,其中7月31日BitMex的比特幣流入量為110.5萬美金,而流出量高達389萬美金。

7月以來BitMex交易量在不斷下滑

用戶外逃,資產流失,交易量萎縮,上述種種因素都可能與進入7月以來,市場上漲乏力有關。

不過更為可怕的是,這期間,BitMexCEO也處于“失聯”狀態,個人推特已有接近3周未更新。CEO失聯同時,BitMex社交賬號也幾乎同一時間消失,BitMex的推特賬號也在7月15日停止更新。

8月1日,消失數周的亞瑟·海耶斯(ArthurHayes)突然“現身”。在個人推特上發布了一張身處叢林的自拍照,并配文稱“9月見“。海耶斯的推文中并未提及關于BitMex被查的任何信息,不少網友紛紛猜測,他是否有什么難言之隱,才會選擇跑到山里去。

截至8月1日下午四點半,BitMex的交易量為27億元,相對昨天的23億元上升了約4億元。

交易所合規落腳美國難

遇險前,BitMex平臺有關負責人曾一次發言中直指,自2015年以來,BitMex便已禁止為美國用戶提供交易服務。但這似乎并不能打消監管的疑慮,從BitMex官網訪問量看,美國長期以來便占據了網站流量榜來源Top5的位置。

BitMex的用戶中美國用戶排名top5

監管力度加大意味著,未來若要在美國市場提供交易服務,那么交易所就得獲得相關資質和牌照。

所謂的資質與牌照,便是FinCEN“貨幣服務業務”(MoneyServicesBusiness,簡稱MSB)的注冊許可,并且取得各州的MTL“貨幣轉換牌照“。

事實上,FinCEN的MSB的注冊許可成本并不高,完成注冊許可的企業的主要職責為設立反洗錢程序和匯報系統,方便FinCEN追蹤資金,以此加強對洗錢、恐怖融資等罪行的管控。

另外,如果在紐約州提供交易服務,還需要額外申請獲得紐約州金融服務管理局(NewYorkStateDepartmentofFinancialServices,簡稱NYSDFS)的專門性牌照BitLicense。

提供ICO代幣交易服務的交易平臺則需要完成SEC證券交易平臺的牌照。

由于SEC將大量ICO代幣判定為具有證券屬性的資產,所以任何提供ICO代幣的交易服務即等同于提供證券交易服務,因此這類交易平臺都需要取得證券交易所牌照。

而目前看來,在美國若想取得證券交易牌照的難度依然很大,著對于絕大多數交易所來說基本上是短期內不可能完成的任務。因此,以Coinbase為代表的一眾美國交易平臺在上幣方面極其謹慎,對有風險被SEC判定為證券屬性的ICO代幣們敬而遠之,僅提供BTC、ETH等少量相對風險小的幣種交易服務。

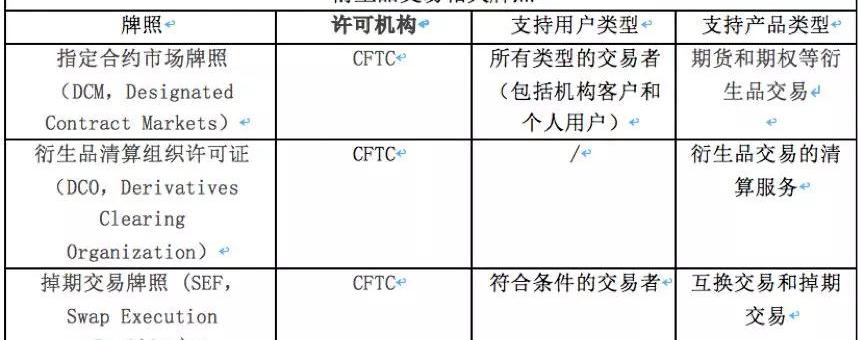

對于具有期貨屬性的合約交易平臺,則需要向CFTC申請獲得衍生品交易相關牌照。

CFTC下設衍生品交易的主要牌照

其中,指定合約市場牌照DCM與衍生品清算組織牌照DCO為必備的兩個基礎牌照,取得此牌照后,交易平臺才有資格向美國用戶提供BTC的合約交易服務。但是如涉及證券屬性的ICO代幣的合約交易,則仍需要SEC審批通過。

最近高調進軍數字資產行業的洲際交易所ICE旗下的Bakkt交易平臺早已向CFTC提交相關牌照許可申請,但是目前尚未獲準。

總體來看,以美國為主要市場的交易平臺完成合規建設的難度極大,此前幣安從美國市場出逃想必也是無奈之舉。

無論幣安,還是BitMex,前期都在美國市場的開拓方面花費了大量精力。因此隨著監管趨嚴,斷臂求生帶來的元氣大傷恐怕已在所難免。

互動時間:BitMex能否平穩度過危機?

了解更多區塊鏈優質內容,請關注公眾號:蜂巢財經News

Tags:BITTMEITMMEXYobit Tokentme幣跑路BitMart CoinUniMex Network

菠菜DApp正在淡出人們的視線。菠菜是幣圈對“”的昵稱,DApp指的是基于分布式技術的應用程序。一年前,菠菜DApp打得正火熱.

1900/1/1 0:00:00幾乎所有市場都會在某個時候經歷泡沫,但并非所有泡沫都是一樣的,其中一些泡沫往往會因為各種事件、炒作或對全球經濟產生潛在影響而受到更多關注.

1900/1/1 0:00:008月13日晚間,美國突然宣布推遲對中國部分產品征收關稅,全球金融市場受此影響,離岸人民幣兌美元匯率一度上漲逾千點,升破7關口,美股大漲,黃金短線下跌,比特幣亦在24小時內最多下跌逾7%.

1900/1/1 0:00:00題記:區塊鏈作為一種分布式賬本技術,可以被應用在金融、健康醫療、供應鏈、資產管理等諸多領域,但是受吞吐量、網絡孤立性、伸縮性等因素的制約,目前的區塊鏈項目并不能很好的服務于商業應用.

1900/1/1 0:00:00高盛“反指王”寶座算是又坐穩了。隨著高盛的觀點“短期內將比特幣看漲至近14000美元”傳播開來,比特幣昨夜大跌,并在10900美元附近橫盤整理,反指的魔性再次顯現.

1900/1/1 0:00:00比特幣這一輪牛市,讓山寨幣望塵莫及。2017年的“瘋狂歷史”并沒有重演,在比特幣破萬以后,大量山寨幣反倒開啟了爆跌模式.

1900/1/1 0:00:00