BTC/HKD-0.72%

BTC/HKD-0.72% ETH/HKD-2.9%

ETH/HKD-2.9% LTC/HKD-1.88%

LTC/HKD-1.88% ADA/HKD-1.92%

ADA/HKD-1.92% SOL/HKD-1.09%

SOL/HKD-1.09% XRP/HKD-1.25%

XRP/HKD-1.25%1.研究要點

1.1核心投資邏輯

在ETH流動性質押之外,BNB與ATOM質押市場開始獲得投資者的注意力。在這些項目之中,pSTAKEFinance在擁抱BNBchain之后的發展值得被重視。如果pSTAKEFinance其他公鏈戰略,如ATOM的流動性質押服務也可以像其BNB流動性質押服務一樣,實現業務和生態拓展的雙線擴張,那么pSTAKEFinance值得納入投資者審慎的考察范圍內。

1.2估值

從靜態估值來看,pSTAKEFinance偏貴,這可能與PSTAKE籌碼分布過于集中有關系:目前PSTAKE75%以上的籌碼集中在幾個地址中,流通市值較小。

1.3.主要風險

公鏈發展風險:現在pSTAKEFinance押注ATOM和BNB的流動性質押業務,未來最大的beta來自于公鏈發展。當前,BNBchain和COSMOS的質押率偏高,未來來自stakingratio提高這一部分的增長空間有限。未來需要拓展其他有潛力的、質押率不高的公鏈,這非常考驗創始團隊的戰略判斷。合約風險:2022年12月2日,Ankr發生合約風險問題就影響到了BNB質押賽道,直到現在還沒有完全恢復到事件之前的水平。如果類似的事件再次發生,且pSTAKEFinance在這樣的公鏈上有提供流動性質押服務,那么pSTAKEFinance也很可能會遭受到沖擊。行業內的價格戰:隨著PoS公鏈的質押率在未來的持續提升,行業內為爭奪不多的市場空間可能會爆發價格戰:降低staking和unstake費用,這無疑會讓整個流動性質押賽道的價值降低。2.項目基本情況

2.1項目業務范圍

pSTAKEFinance是一個流動質押協議,現階段聚焦于以太坊、BNBchain、Cosmos生態的流動性質押服務。未來預計會擴展更多公鏈的流動性質押業務,以及拓展自身LSD在其他DeFi中的應用場景。

2.2過往發展情況和路線圖

pSTAKEFinance由Persistence團隊開發,自2020年開始立項之后,經歷了如下兩個階段:

第一階段:

2020年四季度:項目概念確定并設計了MVP;2021年一季度:pSTAKEFinance項目正式成立,主業務線是為Cosmos提供staking服務;2021年二季度:開始空投與bugbounty,并進行合約審計;2021年三季度:pBridge驗證者和pSTAKE驗證者上線;2021年四季度:pSTAKEFinance主網上線,并進行公募;2022年一季度:向COSMOS其他鏈擴張;2022年二季度:上線ETHstaking服務;第二階段:

2022年三季度:上線V2版本,推廣stkToken的使用場景,與幣安達成戰略合作,為BNB提供流動性質押服務,并于2022年8月正式上線;2022年四季度:推動PoS資產管理,并計劃在PersistenceCore-1Chain中提供ATOM質押服務,提供stkATOM更多DeFi服務。2.3業務情況

2.3.1服務對象

pSTAKEFinance的主要服務對象是持有POS公鏈代幣的用戶。為了提供完整的質押服務,同時實現驗證環節的安全性,pSTAKEFinance通過一個驗證人評分系統尋找滿足要求的驗證者,將用戶的公鏈代幣交由給驗證者進行質押。

用戶端:自pSTAKEFinance上線以來,提供過ATOM、XPRT、ETH、BNB四種公鏈代幣的質押服務。在早期的計劃中,還包含了未來SOL、AVAX和其他CosmosLayer1公鏈代幣的質押服務。隨著業務的推進,特別是在2022年與幣安達成戰略合作之后,pSTAKEFinance的業務重心集中到了ATOM和BNB兩種代幣的質押服務上。驗證者端:pSTAKEFinance選擇與一些良好的驗證者合作,為pBridge和流動性質押業務提供驗證服務。現階段pSTAKEFinance的驗證者合作方包括Figment、ChorusOne、CertiK等。2.3.2業務分類

Patrick McHenry:穩定幣有望成為21世紀支付系統的支柱:8月7日消息,在PayPal宣布推出穩定幣PYUSD之后,美國眾議院金融服務委員會主席Patrick McHenry發表聲明稱,“這一公告是一個明確的信號,即穩定幣(如果在明確的監管框架下發行)有望成為我們21世紀支付系統的支柱。明確的法規和強大的消費者保護對于穩定幣充分發揮其潛力至關重要。這就是為什么國會通過立法提供全面的數字資產監管比以往任何時候都更重要,特別是針對穩定幣。兩黨的《支付穩定幣透明度法案》承認了各州在監管數字資產公司方面發揮的重要作用,并以紐約州等成功的州制度為基礎進行了完善。我們正處于一個十字路口,要讓美國保持數字資產創新的領先地位,國會兩黨正在立法方面取得重大進展,確保美國引領未來的金融體系。我們必須完成這項工作。”

此前,眾議院金融服務委員會已通過《支付穩定幣透明度法案》(Clarity for Payment Stablecoins Act of 2023)。該法案確定批準和監管穩定幣發行者的監管途徑,同時通過為支付穩定幣創建統一的聯邦最低標準,確保為消費者提供強有力的保護。[2023/8/7 21:30:16]

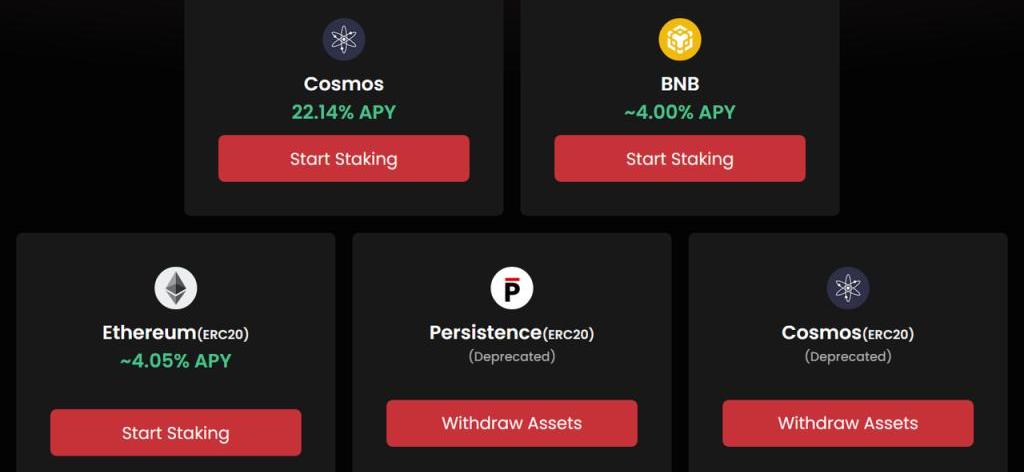

來源:https://app.pstake.finance/

當前pSTAKEFinance支持ATOM、BNB、ETH三種資產的質押服務,其中stkATOM和stkXPRT正在進行遷移,未來ATOM和XPRT的流動性質押服務將在pSTAKEFinance開發的PersistenceCore-1Chain公鏈上進行。

2.3.3業務詳述與多鏈部署

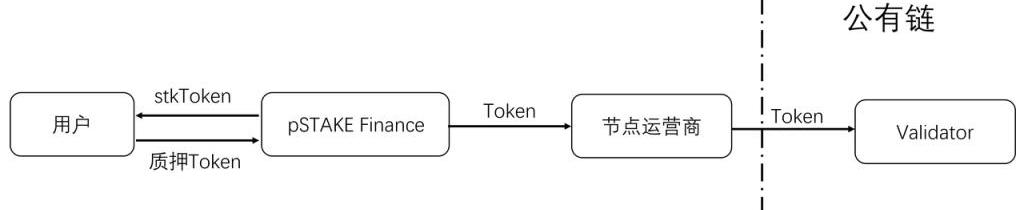

流動性質押業務模型可以簡化為下圖:

來源:MintVentures

POS鏈之間的機制有所不同,但大體的業務邏輯如上。在ATOM、ETH和BNB的質押中,比較特殊的是BNB。與BNB相關的一共有兩條鏈:BNBBeaconChain,負責BNB的治理、質押;BNBSmartChain,EVM兼容,支持各類型Dapp的運行。除此之外,BNB的驗證者指定了42家。

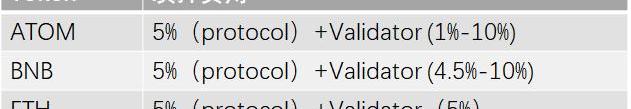

與其他LSD項目一樣,pSTAKEFinance在提供服務的時候會收取一定的費用:以ATOM為例,用戶在質押期間獲得的質押獎勵,有5%會作為費用支付給pSTAKEFinance;在用戶解質押時,如果想很快獲得自己質押的token,也會有一個總金額0.5%的“立即贖回”費用。

來源:pSTAKEFinance,MintVentures

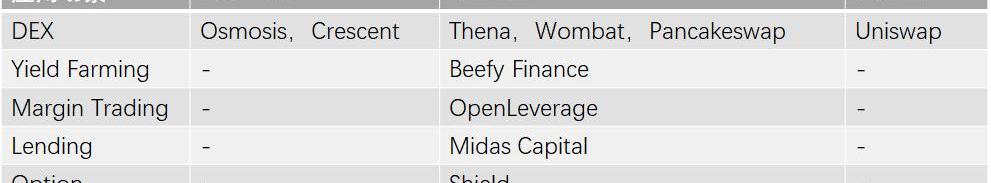

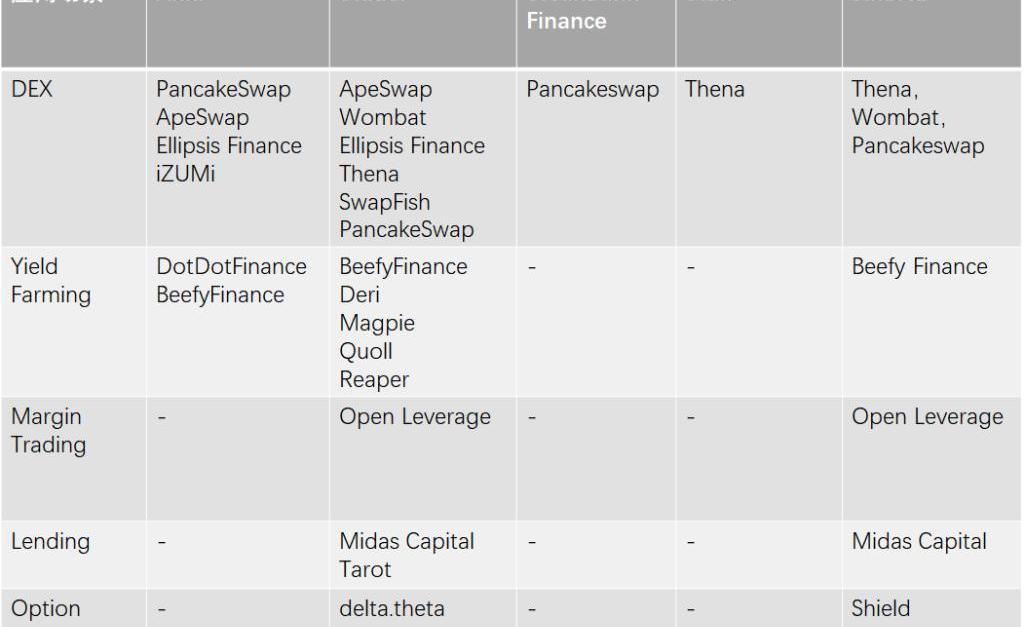

除了提供質押服務以外,pSTAKEFinance還為用戶提供自身質押憑證的應用場景:以pSTAKEFinance的BNB質押憑證stkBNB為例,雖然BNBstaking業務上線時間較晚,但由于2022年下半年獲得了幣安的投資,生態合作方接入的速度非常快。用戶的stkBNB可以應用到很多BNBchain生態里主流的DeFi,比如stkBNB可以存入BeefyFinance中賺取額外的收益,也可以用作保證金在OpenLeverage中進行交易,還可以存入MidasCaptal中賺取借貸收益等。

來源:pSTAKEFinance,MintVentures

相比之下,stkATOM和stkETH的應用場景合作則推進較為緩慢。

2.4業務數據

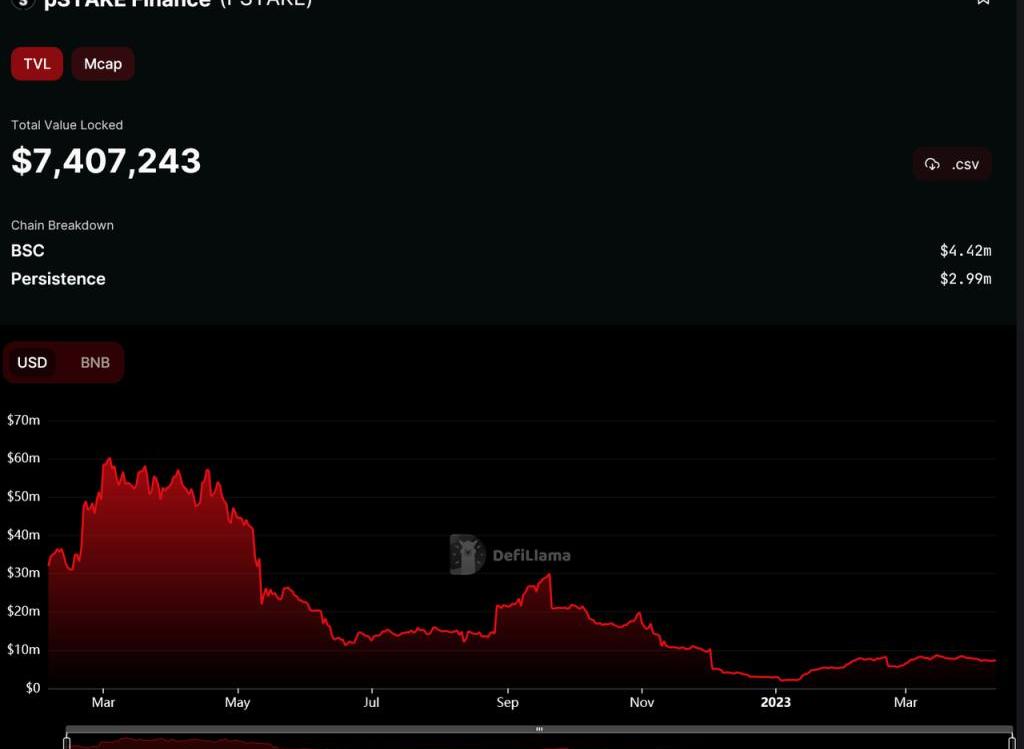

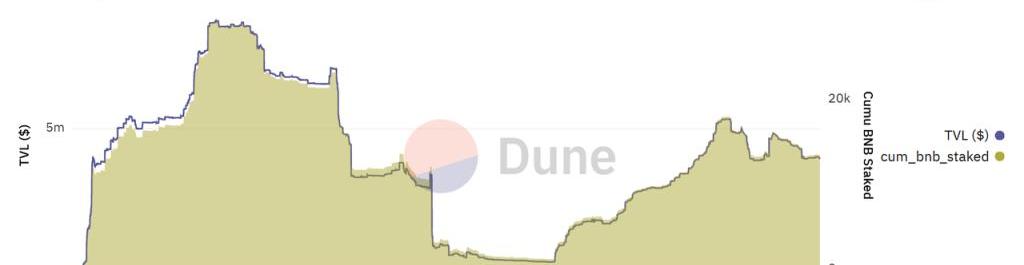

總體TVL

來源:https://defillama.com/protocol/pstake-finance

數據:StarkNet橋接存儲TVL突破10萬枚ETH:金色財經報道,據Dune Analytics最新數據顯示,以太坊Layer2擴容解決方案StarkNet跨鏈橋接存儲總價值已突破10萬枚ETH,本文撰寫時達到100,063ETH(按照當前價格計算約合2億美元),參與橋接交易的用戶數量為535,013個。在其他L2跨鏈橋方面,當前Arbitrum跨鏈橋接存儲總價值為2,621,430枚ETH、Optimism為554,816枚ETH、zkSync為906,329枚ETH。[2023/7/5 22:18:20]

當前pSTAKEFinance的TVL總計約741萬美元,其中約60%為BNB,40%為ATOM,ETHstaking幾乎可以忽略不計。

價格錨定與流動性下面兩幅圖是stkATOM的情況。雖然合作的DEX總體流動性不佳且開始合作時間較短,但stkATOM總體上沒有出現較大偏移,交易對中stkATOM和ATOM的比例均衡。

來源:https://info.osmosis.zone/pool/886

來源:https://dexscreener.com/BNBchain/0xaa2527ff1893e0d40d4a454623d362b79e8bb7f1

來源:https://app.crescent.network/farm?open_modal_pool_id=57

總的來看,兩個池子的流動性基本可以實現用戶小規模無滑點兌換的需求。

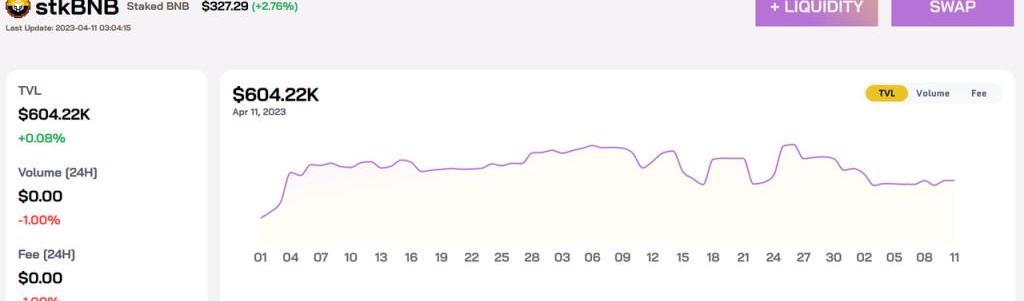

stkBNB-BNB的交易對上線之后,主要的脫錨時間發生在2022年12月2日,但這并非由于pSTAKEFinance自身出現重大問題,而是受到了Ankr攻擊事件的牽連:當天由于Ankr遭到攻擊導致其aBNBc超額鑄造,引發了市場對于BNBLSD資產的擔憂,不過stkBNB在脫錨后1小時回錨,沒有受到持續影響。

來源:https://dexscreener.com/BNBchain/0x2b3510f57365aa17bff8e6360ea67c136175dc6d

來源:https://dexscreener.com/BNBchain/0xaa2527ff1893e0d40d4a454623d362b79e8bb7f1

來源:https://info.wombat.exchange/#/assets/0x0e202a0bcad2712d1fdeeb94ec98c58beed0679f

Thena和Wombat中的stkBNB-BNB池子規模也可實現用戶小規模無滑點的兌換需求。

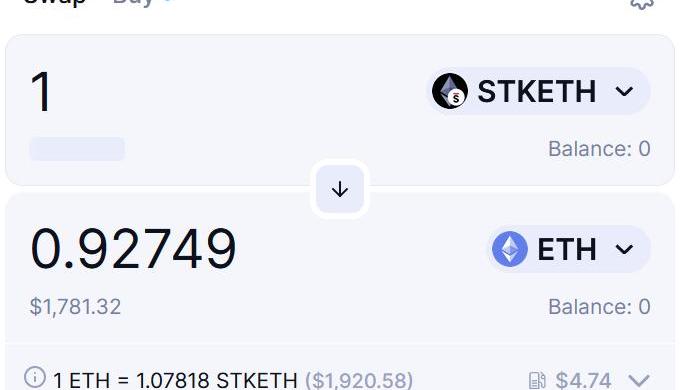

由于ETH質押業務已經大幅縮水,當前的UniswapV3項目中stkETH-ETH交易對僅有略高于5萬美元的TVL,交易一個stkETH所導致的價格損失已經達到7.25%。

無許可抵押協議Ampera成立基金會,將支持AMP生態發展:2月10日消息,以太坊生態無許可抵押協議Ampera成立Ampera Foundation,Ampera基金會是一個完全獨立的非營利組織,致力于Amp生態系統的發展和壯大,基金會最初由Flexa Network捐贈的AMP提供支持。同時,Ampera官方推特透露,新的Ampera協議將在未來幾周推出。[2023/2/10 11:59:23]

來源:https://eth.pstake.finance/defi

來源:https://app.uniswap.org/#/swap?chain=mainnet&inputCurrency=0x2C5Bcad9Ade17428874855913Def0A02D8bE2324&outputCurrency=ETH

2.4團隊情況

2.4.1整體情況

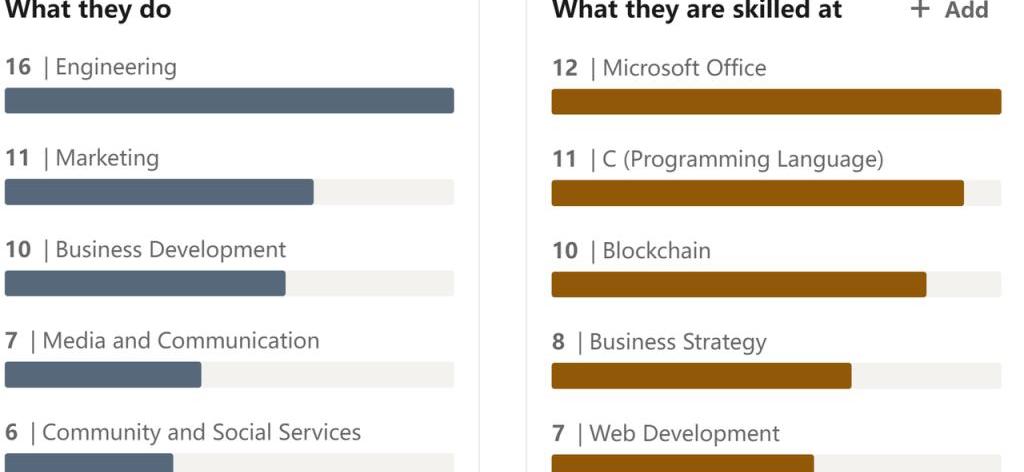

根據LinkedIn數據,pSTAKEFinance背后開發運營團隊Persistence的員工一共有45位,主要由工程師、市場營銷、BD、媒體和社區運營人員構成。

來源:(2)PersistenceLabs:People|LinkedIn

2.4.2創始人

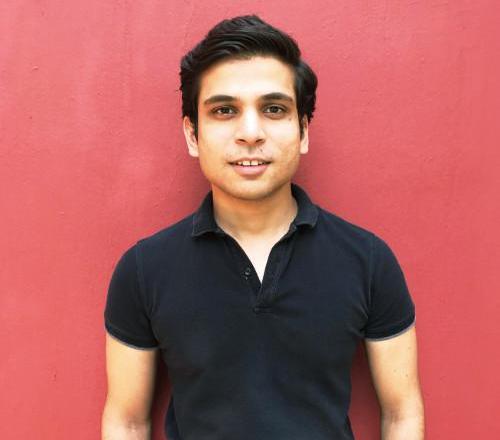

來源:TusharAggarwal|LinkedIn

TusharAggarwal是Persistence的聯合創始人兼CEO,畢業于新加坡南洋理工大學。在創立Persistence之前,他在DecryptAsia、Antler、LuneXVentures等多家crypto基金有過從業經歷,也在OutlierVentures擔任過合伙人。2019年,Tushar創立Persistence,希望能推動Cosmos生態流動性質押業務的發展。隨后,在2020年,帶領Persistence團隊開發pSTAKEFinance項目。

2.4.3核心成員

主要業務線的成員在相關領域都有豐富和深厚的背景。

生態與營銷負責人:AbhitejSingh,曾在BLOCK42.network擔任營銷和媒體負責人,并在2019年成為CosmosIndia的聯合創始人。項目負責人:MikhilPandey,一直在Persistence工作,先后擔任了市場研究助理、戰略和商務拓展負責人等職務。2.5融資情況

pSTAKEFinance一共經歷了兩輪獨立融資。

2021年11月,pSTAKEFinance完成1000萬美元融資,估值5000萬美元,平臺代幣PSTAKE出售價格為0.1美元/枚。投資人包括ThreeArrowCapital、SequoiaIndia、GalaxyDigital、DefianceCapital、CoinbaseVentures、TendermintVentures、KrakenVentures、AlamedaResearch、SinoGlobalCapital和SpartanGroup。Aave機構業務發展負責人AjitTripathi、Terra創始人DoKwon和AlphaFinance聯合創始人TaschaPunyaneramitdee等也參與了該輪融資。2021年12月,pSTAKEFinance完成CoinList上1000萬美元融資,出售5%的代幣,平臺代幣PSTAKE出售價格為0.4美元/枚,估值2億美元。2022年5月,pSTAKEFinance獲得了BinanceLabs戰略投資,金額未知。3.業務分析

3.1行業空間及潛力

MakerDAO與GnosisDAO聯手組建DAO-to-DAO 戰略聯盟:12月15日消息,MakerDAO和GnosisDAO宣布聯手組建DAO-to-DAO 戰略聯盟。為了加強彼此生態,已達成的舉措包括MakerDAO將GNO列入Maker協議中的質押資產,GnosisDAO承諾從其持有的GNO生成DAI,并使用DAI推動Gnosis Chain生態發展等。[2022/12/15 21:46:25]

3.1.1分類與市場規模

在TVL高于2億美元的公鏈中,除了部分未上線質押業務的公鏈以外,平均的質押率為46.9%。其中,以太坊、Tron、Polygon等公鏈的質押率低于該水平。隨著以太坊二層網絡逐步上線,未來還將有更多的鏈提供其代幣質押服務。市場中的部分投資者對于公鏈質押比率更加樂觀,Layer2的質押率也會達到相應的比例。

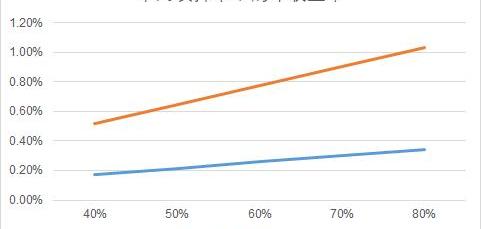

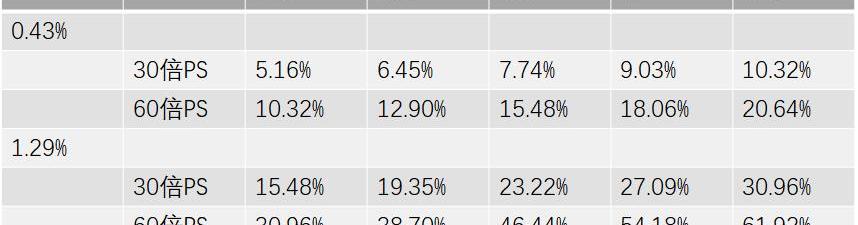

對于流動性質押賽道而言,假設市值不變的前提下,單條公鏈的質押規模只與質押率有關系,賽道整體的營收規模還與PoS收益率、服務費用抽成比例有關系。下圖中公鏈的平均質押收益率為8.6%左右。

來源:DeFiLlama,StakingRewards,MintVentures,數據截至2023年4月11日

當前市場中流動性質押項目一般抽取5%-15%的收益作為服務費用,按照8.6%的PoS收益率,流動性質押項目獲得的總收益率在0.43%-1.29%之間。由此,我們可以大概估算出流動性質押利潤與公鏈市值之間的粗略關系。當然,我們也可以調整PoS收益率進行估算。

來源:MintVentures,數據截至2023年4月11日

通過假設不同的估值參數——市銷率比例,我們也可以得到如下圖的數據。

來源:MintVentures,數據截至2023年4月11日

因此,如果只是從流動性質押基這一個基礎維度出發,想要讓流動性質押賽道的整體估值提升,需要尋找到未來質押率、PoS收益率、市值都會大幅增長的公鏈。

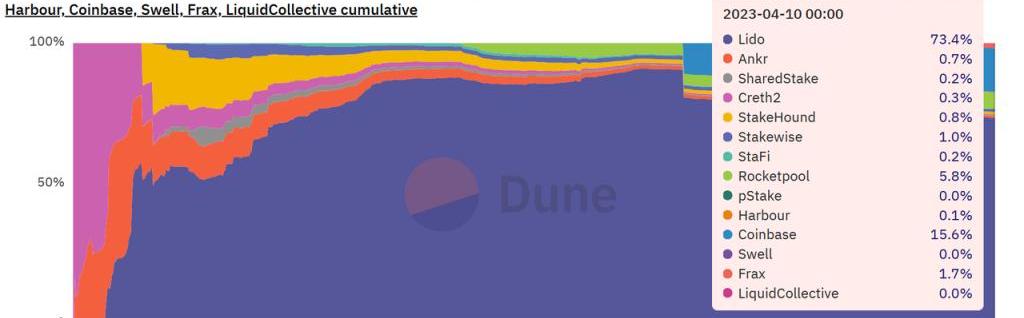

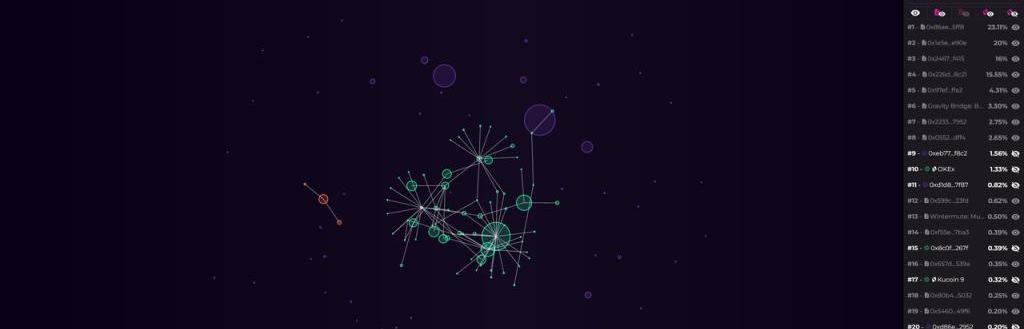

由于流動性質押項目給用戶提供的都是極為相似的服務,在費率沒有明顯區別的條件下,用戶的更加偏向于優先占領市場、擁有長期的安全運行紀錄、LSD流動性好且沒有明顯折價的項目。以以太坊流動性質押賽道為例,目前市場TOP3市場率達到了94.8%,其中Lido一家的市場占有率達到了73.4%。Lido項目相比其他一些流動性質押項目成立時間更早。

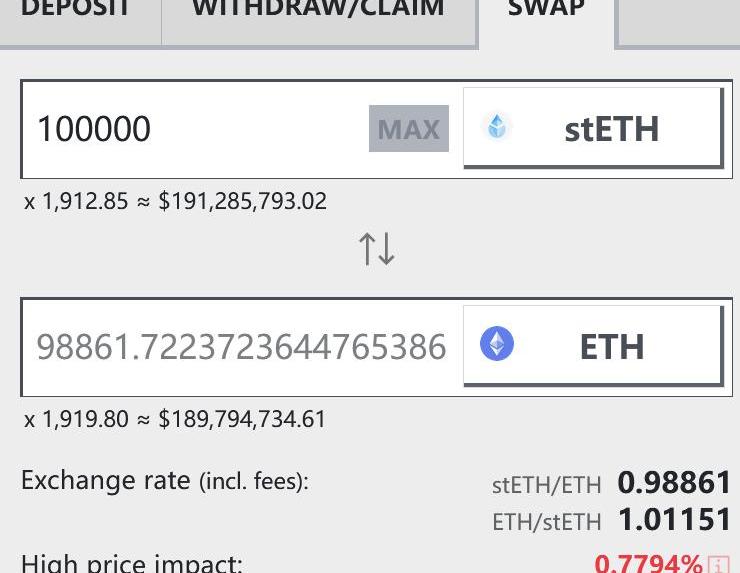

來源:https://dune.com/LidoAnalytical/Lido-Finance-Extended

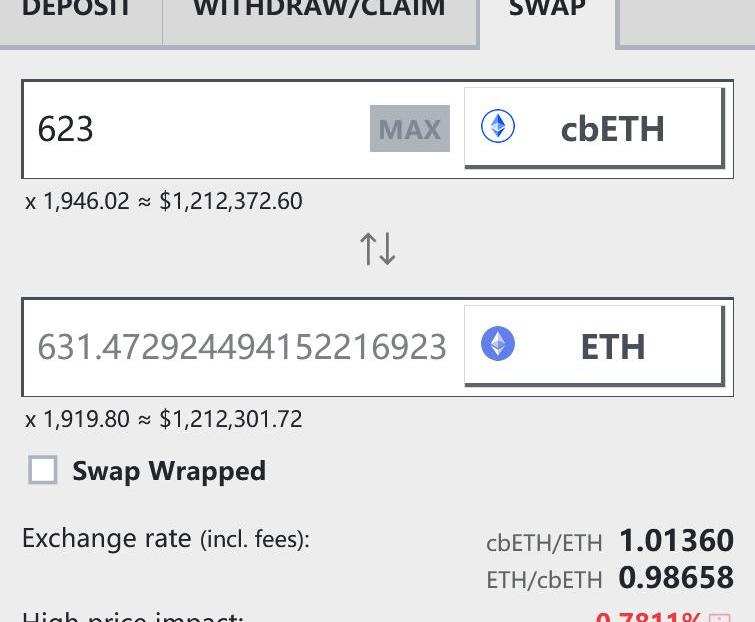

超高的市占率也與stETH的表現有關系。除了過去兩年市場出現大跌的情況下,stETH幾乎沒有出現過顯著脫錨的情況。而且其交易流動性也極佳。在Curve上的stETH-ETHpool,單次交易10萬枚stETH,對于價格的影響只有0.78%,而排名第二的cbETH,單次交易要達到類似的價值損耗,只需要623枚左右的交易量。可見,對于ETH持幣較多的大型投資者來說,選擇Lido是更優的選擇。當然,Lido提供的補貼激勵也是導致其超高市占率的重要因素之一。

來源:https://dune.com/LidoAnalytical/Lido-Finance-Extended

厄瓜多爾在昆卡市安裝了第一臺比特幣ATM機:5月22日消息,Watcher.Guru發推稱,厄瓜多爾(Ecuador)在昆卡(Cuenca)市安裝了第一臺比特幣ATM機。[2022/5/23 3:34:32]

來源:https://curve.fi/#/ethereum/pools/steth/swap

來源:https://curve.fi/#/ethereum/pools/factory-crypto-91/swap

3.2通證模型分析

3.2.1代幣總量和分配情況

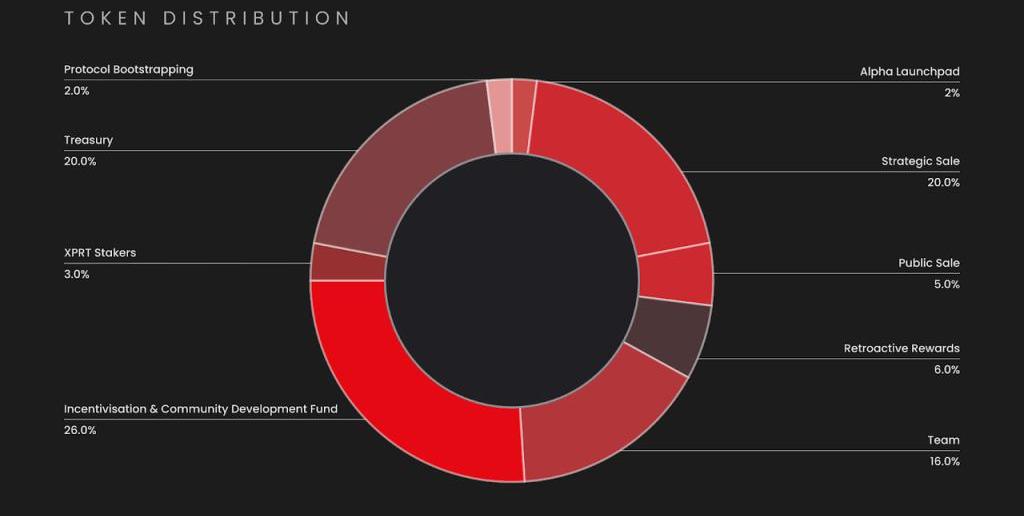

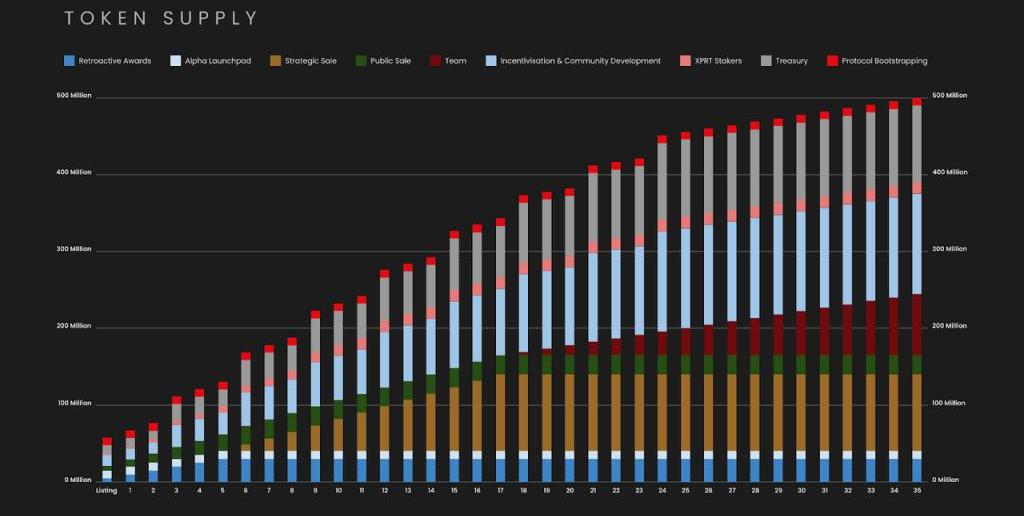

代幣PSTAKE總計5億枚,于2022年2月上線流通。其中:

2%屬于AlphaLaunchpad,分配給AlphaFinance的質押用戶和AlphaFinance團隊;20%是戰略出售,在投資后6個月開始解鎖,隨后的12個月內線性解鎖;5%是在CoinList上的公開募集,其中的25%在出售當天解鎖,剩余的在6個月內線性解鎖;6%是追溯獎勵,提供給stkATOM-ETH和stkXPRT-ETH池的流動性提供者。6個月內線性解鎖完畢;16%歸屬于團隊,在代幣開啟二級市場流通之后18個月后開始解鎖,在隨后的18個月內完成線性解鎖;26%屬于激勵和社區發展基金:每個季度線性解鎖,并在2年內全部解鎖;3%屬于XPRT質押者,在1年內按季度線性解鎖;20%屬于國庫,代幣開啟二級市場流通之后24個月內線性解鎖;2%屬于項目的bootstrapping,在代幣上線后即可流通。

來源:https://blog.pstake.finance/2021/12/13/pstake-tokenomics/

來源:https://blog.pstake.finance/2021/12/13/pstake-tokenomics/

根據上述代幣釋放規則,代幣PSTAKE已經有約55.2%可以流通,至2025年全部釋放完畢。未來兩年年均通脹率約為35%,通脹速度較高。

3.2.2代幣價值捕獲

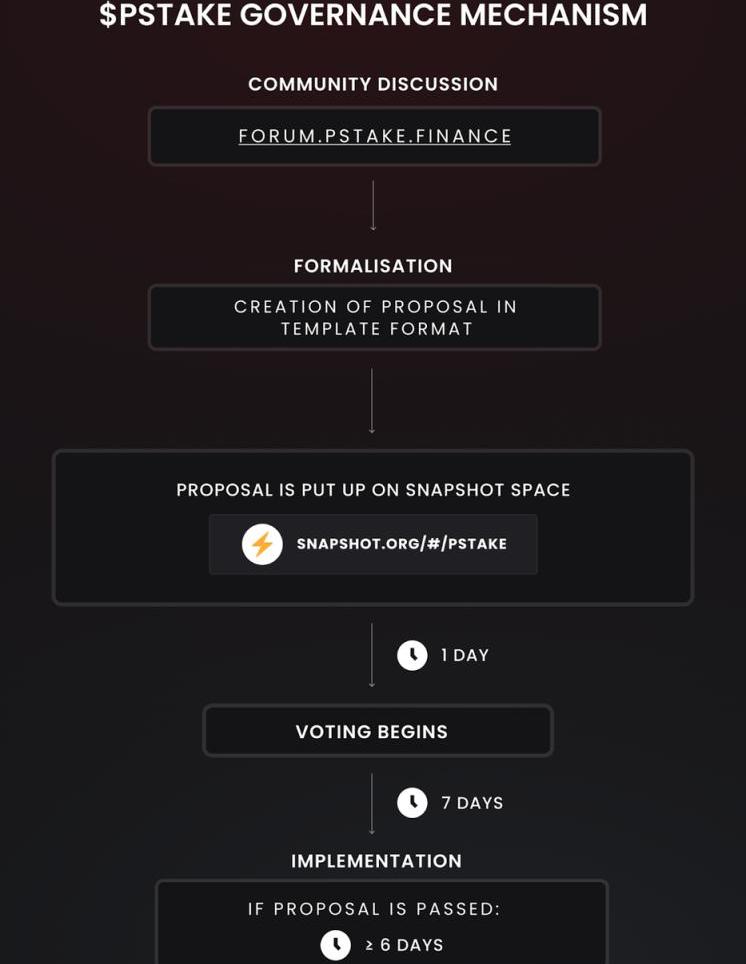

PSTAKE代幣現階段只擁有治理功能,無法分享項目的營收。PSTAKE的持有者可以參與社區的治理投票,也可以質押PSTAKE維護項目的安全。

3.2.3代幣核心需求方

現階段質押治理功能的代幣之所以被投資者認可,可能有兩方面的因素:

直接參與治理,影響未來項目的發展方向。pSTAKEFinance規定,至少持有25萬枚PSTAKE代幣的投資者/機構才能在社區內發起提案。這一點可能對于資金體量較大且有能力給項目帶來生態扶持、商務資源的投資者更有吸引力。通過發起提案并投票,大型投資者可以影響pSTAKEFinance費用、公鏈部署戰略、生態激勵機制等各方面,這些戰略可能會讓PSTAKE的中長期價值增長。

來源:https://blog.pstake.finance/2022/03/24/introducing-pstake-community-governance/

與UNI類似,代幣的價值捕獲功有可能通過后續發起提案的方式來實現。但是,UNI也不一定非要在近期獲得價值捕獲或利潤分享的屬性。在股票市場中,高成長性的公司發行的股票,未必必須在一定時間內分紅,比如亞馬遜的股票長時間并未分紅,但并不影響亞馬遜的股價長期上漲,因為公司仍然處于長期高速增長、需要大量投入的階段。所以PSTAKE短期內可以不擁有現金流分紅屬性,但需要進一步擴張業務,不論是類似于Uniswap的多鏈部署戰略,還是類似于FraxFinance的多業務線協同發展的模式,只要pSTAKEFinance項目能通過擴張獲得增長,現階段沒有價值捕獲能力可能不是潛在投資者關注的核心。3.2.4通證模型總結

從代幣經濟模型來看,PSTAKE存在改進的空間。比如,針對中短期的通脹速度過高的問題,可采用Vemodel可以減緩中短期的通脹壓力,而且還可以提升治理的效率,留住長期投資者。需要注意的是,vemodel是一種可能的解決方案,最終代幣的訴求仍然取決于項目本身質地。如果沒有參與治理的明顯好處,vemodel也救不了幣價。

針對價值捕獲的問題,在項目快速增長階段的中后期,pSTAKEFinance可以將一部分的費用用于回購等,現階段賺取的收入也不一定全部要趴在國庫內,可以用一部分錢去做生態推廣,甚至是去購買可以有協同效應的其他項目的代幣。

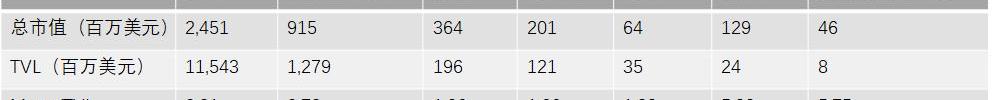

3.3項目競爭格局

3.3.1基本市場格局&競爭對手

從pSTAKEFinance的業務布局和外部合作來看,未來決定其發展的重要方向是BNB與ATOM流動性質押服務。關于這兩種token的流動性質押,特別是BNB的流動性質押的競爭格局就非常關鍵。代幣流動性、生態合作的維度是我們關注的重點。

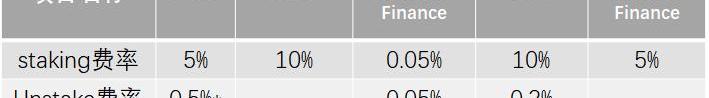

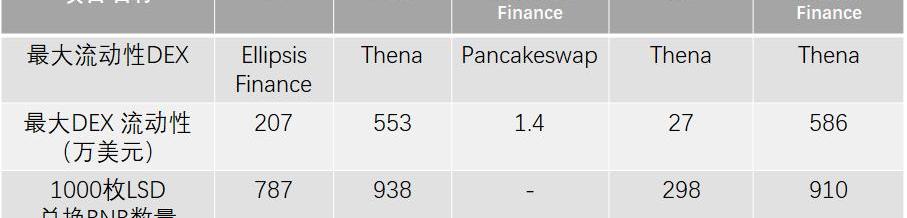

在BNBchain生態中,目前有Ankr、Stader、SteakBankFinance、Stafi、pSTAKEFinance共計5家提供流動性質押服務。從費率的角度看,pSTAKEFinance收費居中。

來源:各項目網站,MintVentures,數據截至2023年4月11日

在生態合作方面,pSTAKEFinance目前擁有最多元的應用場景,基本可以滿足PSTAKE持有者在BNBchain鏈的大部分金融需求。

來源:各項目網站,MintVentures,數據截至2023年4月11日

在流動性方面,pSTAKEFinance能滿足大戶較小滑點的交易需求。

來源:各項目網站,MintVentures,數據截至2023年4月11日

目前pSTAKEFinance的BNB質押數量落后于Ankr和Stader。

來源:各項目網站,MintVentures,數據截至2023年4月11日

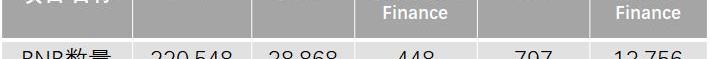

Cosmos的流動性質押質押市場目前主要有Stride和pSTAKEFinance。我們仍然從上述幾個維度去觀察。相比之下,pSTAKEFinance的費率偏低,其存托憑證的深度目前可以滿足中小流動性的進出需求,未來隨著ATOM流動性質押需求的增長,至少在與Stride的競爭中,pSTAKEFinance有機會逐步提升市場占有率。

來源:各項目網站,DeFiLlama,MintVentures,數據截至2023年4月11日

3.3.2項目競爭優勢

從上面的比較我們可以發現:pSTAKEFinance的核心競爭力,在幣安投資之后凸顯出來:

stkBNB應用場景廣泛:pSTAKEFinance在獲得了幣安投資之后,擁有了目前BNBchain生態的全方位支持,stkBNB幾乎可以滿足用戶大部分的鏈上金融場景需求。stkBNB的流動性較好,對于交易者來說進出渠道通暢:在pSTAKEFinance上質押的BNB數量達到了當前市場中第三的水準,在流動性上也可以滿足普通投資者的進出。這兩個要點也是ATOM等其他流動性質押業務發展的方向。

3.4項目風險

結合流動性質押賽道本身的問題,pSTAKEFinance項目主要面臨以下3類風險:

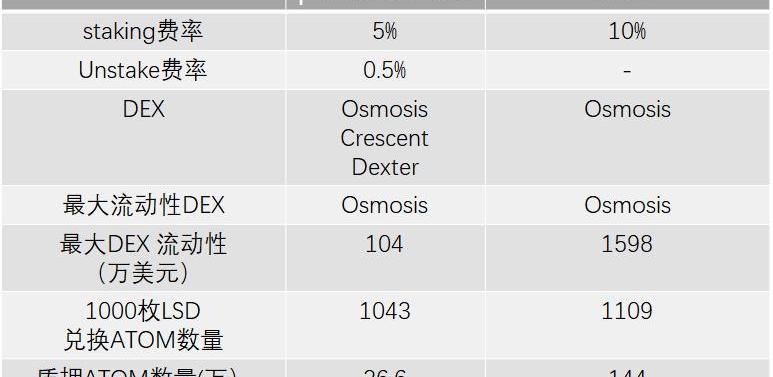

公鏈發展風險:因為現在pSTAKEFinance押注ATOM和BNB的流動性質押業務,未來最大的發展beta來自于公鏈發展。如果COSMOS和BNBchain無法實現較大增長,那么來自公鏈層面的推動力就將減BNBchain且,BSC和COSMOS的質押率偏高,未來來自質押率提高這一部分的增長空間有限。pSTAKEFinance如果還想業務有進一步的增長,除了穩固BNBstaking和ATOMstaking之外,還需要拓展其他有潛力的、質押率不高的公鏈。對于公鏈的押注無疑是眾多創業者和投資者關注的重點,但從公鏈發展歷程來看,真正能抓住有前途的公鏈的人了了,這無疑考驗創始團隊的戰略眼光。合約風險:合約被攻擊會造成大量協議壞賬,而且需要注意的是:合約被攻擊的風險不僅僅局限于項目本身,同賽道的項目如果遭到攻擊,也可能會波及同賽道的其他項目。2022年12月2日,Ankr發生合約風險問題,導致其流動性質押憑證——aBNBc出現了巨額增發。隨后Ankr暫時了BNBstaking業務進行處理,但恐慌對于BNBstaking的其他項目產生了較大影響:同時期的pSTAKEFinance和Stader業務規模縮水了70%以上,直到現在才基本恢復到事件之前的水平。

來源:https://dune.com/David_C/liquid-staking-on-bnbchain

來源:https://dune.com/David_C/liquid-staking-on-bnbchain

來源:https://dune.com/David_C/liquid-staking-on-bnbchain

行業內的價格戰:隨著PoS公鏈的壯大,以及質押率在未來的持續提升,行業內為爭奪不多的市場空間可能會爆發價格戰:降低staking和unstake過程中的費用。如果上述推演出現,這無疑會導致流動性質押賽道的整體利潤空間大幅縮水,從而讓賽道項目內部的價值降低。這在傳統金融市場中出現過不止一次:中國A股的股票交易傭金降至萬分之五的水平,中國銀行業的托管業務甚至可以隨其他企業業務免費贈送。4.初步價值評估

4.1核心問題

對于pSTAKEFinance而言,決定其價值的核心問題取決于以下3個方面:

公鏈選擇的戰略:從接受幣安戰略投資之后迅速拓張BNBchain鏈業務這一個業務拐點來看,pSTAKEFinance選擇擁抱具有發展潛力的公鏈,且通過資本等渠道鏈接生態的戰略值得被肯定。類似的發展模式可以作為拓展新公鏈的模板。流動性質押憑證LSD是否有大幅折價:當前pSTAKEFinance的戰略重心ATOM和BNB的staking都沒有出現過因為項目本身導致的大幅折價問題,這對于大型投資者來說比較友好的,現階段流動性不會成為阻礙pSTAKEFinance發展的問題。LSD是否鏈接足夠多的生態,擴展使用場景:現在能看到成效的是stkBNB的應用場景足夠廣泛。stkATOM的未來還不確定,特別是在對stkATOM應用場景的拓展上目前還沒有得到來自Cosmo官方、其他DeFi項目和相關資本方的支持,團隊獨立拓展生態的能力還有待考察。4.2估值水平

來源:CoinGecko,Coinmarketcap,DeFiLlama,MintVentures,數據截至2023年4月11日

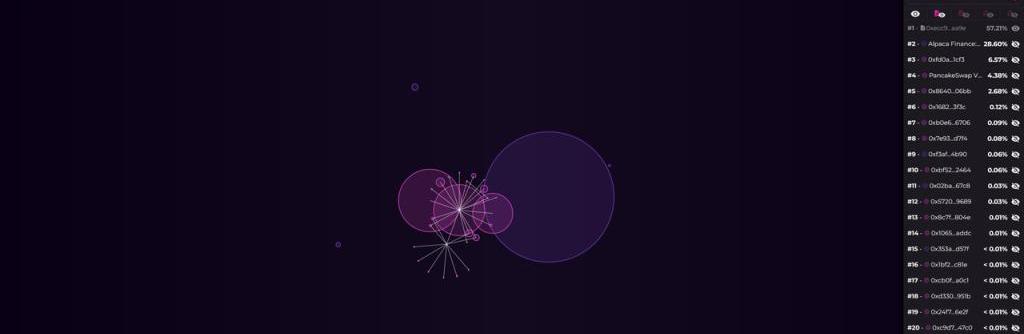

從靜態估值來看,pSTAKEFinance明顯偏高,高估值可能與PSTAKE籌碼分布過于集中有關系:目前PSTAKE75%以上的籌碼集中在幾個地址中,其中一部分是還未釋放的token。流通市值相對較小給市場中的投資者提供了較大的炒作空間,相比于Lido現階段85%的token已經進入流通階段的情況而言,PSTAKE的價格更容易受到做市商的影響。

來源:https://app.bubblemaps.io/eth/token/0xfb5c6815ca3ac72ce9f5006869ae67f18bf77006

來源:https://app.bubblemaps.io/BNBchain/token/0x4c882ec256823ee773b25b414d36f92ef58a7c0c

4.3總結

從業務發展的戰略和當前布局來看,pSTAKEFinance目前在BNB的流動性質押賽道有一定的競爭力,下一步的考驗是如何拓展stkATOM的應用場景,以及如何在ATOM較高質押率的情況下獲客。不論是項目方自身努力拓客,還是通過復刻幣安投資的成功案例,stkATOM的發展狀況是考驗團隊真實運營能力的試金石。

在估值上,當前或許不是買入PSTAKE較佳的時間窗口,投資者需要等待價格下跌或基本面迅速增長之后再進行決策。如果基于ATOM的流動性質押業務出現轉好的跡象,PSTAKE可能將進入投資射程范圍之內。

如果回看這輪市場小高潮的開始,會發現資金最先在LSD板塊啟動,帶動了其他資金在其他板塊上的活躍,最終迎來了比特幣的30cm大陽線的趨勢反轉.

1900/1/1 0:00:00你是否因錯過上海升級前的LSD牛市而懊悔不已?不用擔心,坎昆升級——一個直接讓Layer2代幣受益的升級即將到來.

1900/1/1 0:00:00注:本文來自@anymose96推特,MarsBit整理如下:據基礎數據,我做了一張表,主要統計NFT持有者同時持有其他藍籌的情況,發現了一些非常有趣的現象.

1900/1/1 0:00:00通常來說,實現網絡安全和去中心化的同時,提高可擴展性是不可能的。這一挑戰被稱為三重困境,已被證明是區塊鏈架構中最難解決的問題之一.

1900/1/1 0:00:00執行摘要 Web3是以區塊鏈為代表的價值網絡,強調數據可信、數據主權和價值互聯。在Web3中,一切價值皆可被代幣化,并在Web3價值網絡中高效、智能化地組合、轉化、流轉和分配.

1900/1/1 0:00:00?近日,NEAR以白金贊助商身份出席了「2023香港Web3嘉年華」活動,NEAR聯創Illia和MetaWebVentures創始合伙人Amos參加了本次盛會.

1900/1/1 0:00:00