BTC/HKD+0.48%

BTC/HKD+0.48% ETH/HKD-0.3%

ETH/HKD-0.3% LTC/HKD-0.23%

LTC/HKD-0.23% ADA/HKD-0.28%

ADA/HKD-0.28% SOL/HKD+1.71%

SOL/HKD+1.71% XRP/HKD-0.97%

XRP/HKD-0.97%硅谷銀行也暴雷了。

繼加密友好銀行SilvergateBank宣布清算后,3月10日,硅谷銀行被監管機構關閉,如今,用戶存放在平臺上的資產面臨不確定的取出時間表。

一周內,兩家銀行因為資金流動性問題遭遇擠兌,有人把這歸結為是美聯儲加息的影響,也有人把這歸結為銀行部署的債券類資產久期錯配……

硅谷銀行在披露出售債券的大筆虧損和募集新資金的計劃后,迅速崩潰,其股價暴跌,用戶恐慌情緒引發的擠兌讓這家已經又40多年歷史的銀行在48小時內結束了運營。

由硅谷銀行帶來的影響已經蔓延至加密市場,其中影響最大的美元穩定幣USDC發行方Circle,有33億美元的儲備資金在硅谷銀行,USDC受恐慌情緒影響價格出現脫錨、最低跌至0.86美元。根據Coingecko平臺顯示,目前USDC報價為0.9美元左右,日內跌幅為10%,市值縮水至369億美元。

硅谷銀行驚心動魄的48小時

在48小時內,由于恐慌情緒引發的擠兌讓運營了40多年的硅谷銀行被迫宣布關閉。

北京時間3月10日晚間,美國加州監管機構金融保護與創新部宣布關閉了硅谷銀行,指定FDIC(美國聯邦存款保險公司)作為接管人。

OKX向香港KYC用戶提供這16種加密貨幣現貨交易服務:金色財經報道,OKX今日宣布向香港KYC用戶提供16種主流加密貨幣現貨交易服務。這16種加密貨幣,OKX向金色財經透露為:BTC、ETH、ADA、MATIC、SOL、DOT、UNI、LINK、SAND、LTC、AVAX、AXS、ATOM、XLM、USDT和USDC。

據悉,OKX香港KYC用戶可使用港幣、點對點 (P2P) 或通過第三方供應商如 ApplePay、Visa和MasterCard卡進行這16種加密貨幣交易。[2023/5/25 10:39:13]

FDIC在公告中表示,硅谷銀行主要辦公室及分支機構將在周一重新開放,屆時受保儲戶可以進入相關部門處理其業務,受保的銀行賬戶最高可獲得25萬美元的保障,擁有超過25萬美元的儲戶最終能否收回所有資金,將取決于監管機構在出售硅谷資產時獲得的金額。

截至2022年12月31日,硅谷銀行的總資產約為2090億美元,存款總額約為1754億美元,目前硅谷銀行受保的存款金額和賬戶數量尚未確定。

硅谷銀行資金流動性風波最初可追溯于,SVB在3月8日披露的2023年第一季度業績相關報告。在報告顯示,SVB已經出售了210億美元的可供出售債券投資組合,所售投資組合收益率為1.79%,為3.6年期債券,初步估計,出售行為將造成18億美元的稅后損失。

韓國檢方指控某高姓經紀人在代幣上市Coinone中實施賄賂:3月14日消息,韓國首爾南部地區檢察廳金融調查部已逮捕并起訴某高姓經紀人,他被指控在請求Coinone上市代幣時提供了數億韓元的賄賂。檢方發現在包括 Pica 代幣在內的多種虛擬資產上市過程中,大量的上市費用通過他流入Coinone,檢方正在進行進一步的調查。(韓聯社)[2023/3/14 13:02:40]

此外,硅谷銀行還計劃通過出售普通股、優先股等不同形式的股權募資22.5億美元的資金,其中,GeneralAtlantic已承諾將向其投資5億美元。

“此舉是為了更好地調整SVB的資產結構,計劃增加現金儲備,出售債券所獲的資金將用于再投資,可以利用短期利率上升,購買短期債券,重建AFS投資組合,提升盈利能力。”,硅谷銀行在致利益相關者的信中解釋道。

然而,投資者對硅谷銀行調整資產負債表的戰略行動并不買賬,此番操作被儲戶視為恐慌性的資產拋售和對股權的猛烈稀釋,并引發了人們對美聯儲加息阻礙銀行籌集資金的擔憂,令硅谷銀行股價暴跌。3月9日美股開盤期間,硅谷銀行當天暴跌60.41%,創1998年以來最大跌幅。

隨后,出于對硅谷銀行財務穩定性的擔憂,一些知名風投機構紛紛公開表示計劃將資金從該銀行撤出。如,由“硅谷教父”彼得蒂爾聯合創立的風險投資基金FoundersFund向一些投資組合公司建議從硅谷銀行中撤出資金;美國著名創業孵化器YCombinator的總裁兼CEOGarryTan警告其被投初創公司,硅谷銀行的償付能力風險是真實存在的,需要考慮限制在改行的風險敞口;UnionSquareVentures勸告投資組合公司“只在硅谷銀行現金賬戶中保留最少的資金”等等。

比特幣全網未確認交易數量為10341筆:金色財經報道,BTC.com數據顯示,目前比特幣全網未確認交易數量為10341筆,全網算力為225.48 EH/s,24小時交易速率為2.95交易/s,目前全網難度為32.05 T,預測下次難度下調1.13%至31.68 T,距離調整還剩1天7小時。[2022/9/27 22:31:32]

3月10日美股開盤前,監管機構宣布將硅谷銀行停牌。

根據監管機構文件顯示,3月10日一天,投資者和儲戶試圖從硅谷銀行撤回420億美元,引發了硅谷銀行的擠兌。

加息引發銀行業資金流動性危機

資料顯示,硅谷銀行于1983在美國加州成立,1988年在納斯達克掛牌上市,總部位于加利福尼亞州圣克拉拉,該行主要服務于科技型企業,為其提供包括商業銀行、風險投資、財富規劃和投資銀行在內的服務。

盡管已運營了40多年,但硅谷銀行從被爆出問題到宣布關閉用時不過48小時。

明知出售證券組合可能導致18億美元的虧損,為何硅谷銀行執意要拋售手中的證券?虧損18億就能導致銀行倒閉嗎?

這背后是其“債券減值”與“存款流失”帶來的雙重困境。

硅谷銀行可供出售的證券基本上由美國國債和抵押貸款支持證券組成。然而,由于美聯儲的猛烈加息,相關債券大幅貶值,硅谷銀行遭受了債券減值的困擾。

武漢:對首次進入權威機構發布的全國區塊鏈百強企業一次性獎勵200萬元:金色財經報道,據武漢經信局網站,該局制定了《市經信局落實武漢市加快區塊鏈技術和產業創新發展有關獎勵政策的實施細則》,其中提出:“對首次進入權威機構發布的全國區塊鏈百強企業一次性獎勵200萬元,市、區各承擔50%的獎勵資金” 、“將以區塊鏈為主要業務的企業列入市重點企業培育庫,對年營收增速超過20%的入庫企業以地方財政貢獻額為限最高給予30萬元獎勵”。[2022/6/25 1:31:05]

與此同時,硅谷銀行的主要客戶初創型的科技企業存款迅速流失。據悉,美國有將近一半由風險投資支持的科技和生命科學初創企業,都和硅谷銀行建立了銀行關系。而在美聯儲不斷升息的背景之下,經濟環境下行,美國IPO市場不景氣,美國科技企業面臨較大的生存壓力,眾多高科技初創企業不得不從硅谷銀行持續抽走大量存款支持自身業務運營,導致硅谷銀行存款流失加劇。

硅谷銀行并不是第一家暴雷的銀行。3月8日,美國以加密貨幣友好著稱的社區銀行Silvergate宣布停止營業,并自愿清算其為加密貨幣行業提供服務的子公司SilvergateBank,該銀行成立于1986年由SilvergateCapitalCorp控股。

也許是Silvergate?Bank的倒閉,讓用戶對銀行產生了信任危機,成為被推倒的第一塊多米諾骨牌,當硅谷銀行被爆出同樣因為出售證券虧損時,很快引發市場對金融板塊的恐慌性拋售,據悉,當天美國四大銀行蒸發了470億美元的市值。兩家銀行雙雙暴雷,更加加劇了恐慌情緒的蔓延。

Web3招聘平臺Ispolink測試網上線:5月23日消息,Web3招聘平臺Ispolink宣布上線測試網,參與測試網的項目包括PERI Finance、Evedo、Dreamix、Nexo、Ferrum Network、Reef和CitadelDAO,以上項目已在平臺上發布了招聘信息。[2022/5/23 3:35:46]

其實,無論是Silvergate?Bank還是硅谷銀行面臨的問題都是相似的,那就是資金流動性危機。有不少用戶把這種困境歸結為這是美聯儲加息造成的。

主要是因為加息會導致利率上升,用戶更愿意把錢放在銀行賺利息,而不愿意進行其它經濟活動,抑制經濟需求。這對于一些債務比較高的金融機構也是巨大的壓力,因為要背負巨大的利息成本,還會影響美國長期國債的價格和利率。

舉個例子來說,比如硅谷銀行2021年買了3年期的國債,當時的利率很低,假設到2025年一共是3%收益,原本100美元,到期就是103美元。如果持有到期,硅谷銀行還是可以在2024年拿到103美元。加息后,買個一年起國債利率就5%了。那么銀行要是在債券未到期前出售債券就需要折價出售,原本100元買的,可能最后只能賣92元左右,到虧了8%,本來只是收益少點罷了,現在變成了實實在在的虧損。

另外,他們購賣的債券都是長期國債,容易造成久期錯配,當銀行被迫在甩賣中虧本出售資產以滿足存款人在銀行擠兌期間的贖回時,就會發生久期錯配,以足夠高的折扣出售足夠多的資產,就會發生虧損,而這種虧損,因為發生了擠兌,進而進一步擴大虧損。

銀行暴雷殃及加密市場

始料未及的是,硅谷銀行的風暴很快波及了加密市場,涉及范圍包括投資機構、加密借貸平臺以及穩定幣。

有關美國SEC的ADV文件數據統計顯示,多個機構的私募基金曾在硅谷銀行存放資金,包括紅杉資本、a16z、Paradigm、Pantera、USV、高榕資本等,其中涉及a16z相關基金28.5億美元、Paradigm相關基金17.2億美元、Pantera?Capital相關基金5.6億美元,加密借貸平臺BlockFi在硅谷銀行持有2.27億美元的未投保資金。

今日,受其影響最大的要為穩定幣USDC發行商Circle。

Circle發行的USDC錨定美元價格,目前是市值第二大的美元穩定幣,擁有430億美元的流通供應量,據稱完全由政府債券和現金類資產支持。

3月11日,Circle先在社交媒體發文表示,硅谷銀行是其用于管理約25%的USDC現金儲備的六家銀行合作伙伴之一。隨后發文確認,該公司已于周四發起了從硅谷銀行轉移余額的電匯申請,但目前仍未處理,其大約400億美元的USDC儲備金中有33億美元資金仍留在硅谷銀行。

此消息發布之后,USDC對美元價格出現脫錨,迅速降至0.938美元,跌幅超過6%。

USDC脫錨后,迅速引發了一系列連鎖效應。

用戶在恐慌情緒中紛紛將?USDC?兌換成其他幣種,包括?IOSG、Jump、Wintermute、FalconX等做市商和機構紛紛采取了緊急避險。為了穩定價格,Circle開始大量銷毀USDC。據派盾監測數據顯示,Circle過去24小時銷毀27億枚USDC,其中70%是在過去8小時內銷毀的。

隨后,Coinbase宣布將在周末銀行關閉時暫時暫停USDC:USD兌換;幣安交易所宣布已暫停將USDC自動轉換為BUSD;加密及股票交易應用Robinhood宣布暫停USDC的交易和存款。

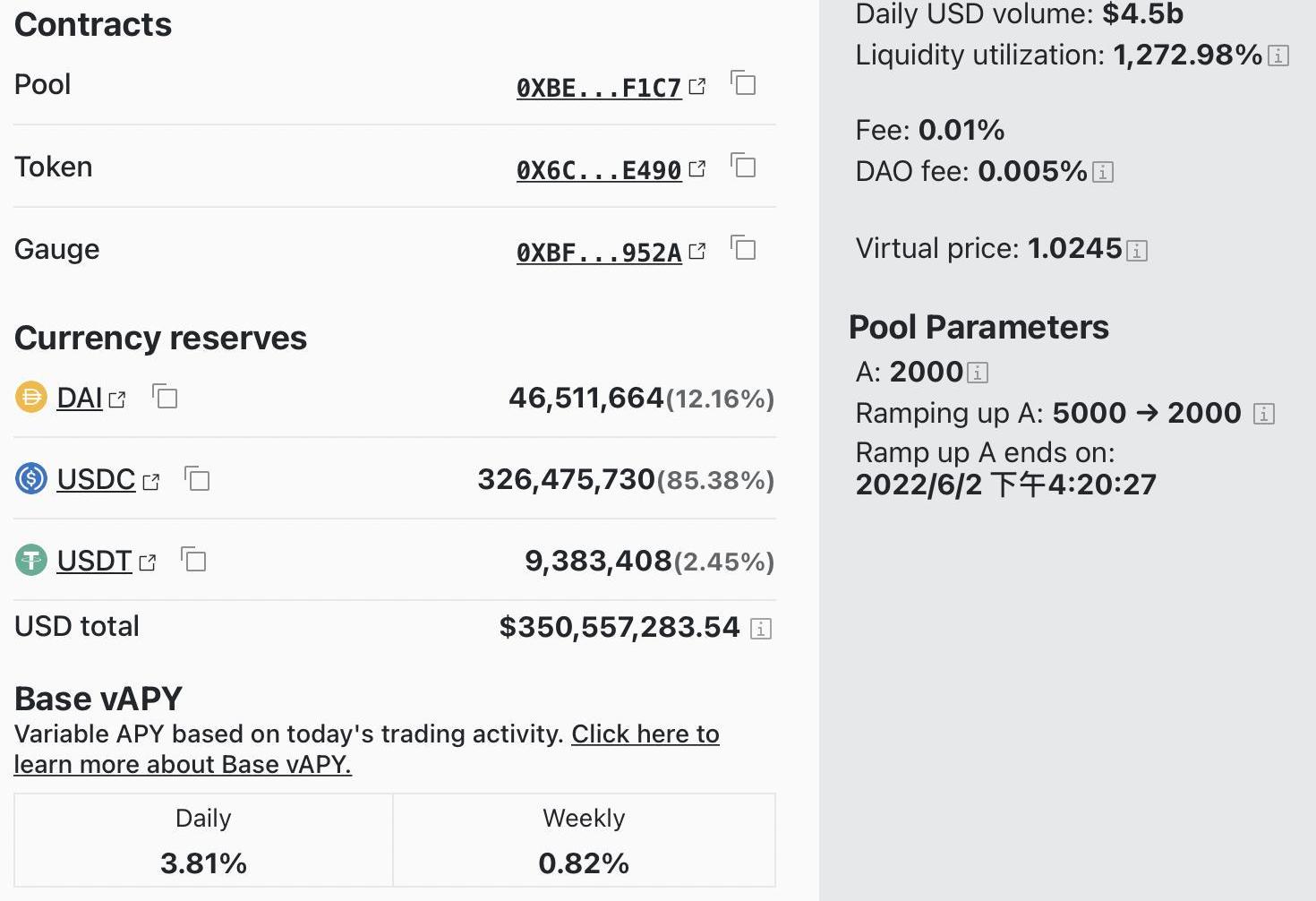

壓力隨之轉到鏈上,Curve3pool流動性池單日交易量已高達45億美元,為該池TVL的12.85倍。而且該池USDC/USDT/DAI比例傾斜嚴重,截至發稿前,USDC占比已超85%。

此外,USDC脫錨進一步造成DAI脫錨。而算法穩定幣FRAX因有約80%的USDC儲備,現已脫錨至0.92美元附近,還有agEUR、TOR等穩定幣都由部分USDC做儲備。

USDC如進一步脫錨,勢必引發更多慘烈的鏈上清算。據神魚分析,USDC有兩個關鍵節點,第一是鏈上MKR里面有30億的USDC抵押鑄造DAI,一旦觸發清算將損失慘重;二是周一銀行開門提現潮來臨,需要關注擠兌情況。幣安目前持有30+億的USDC,需要關注交易所及做市商動態。

如今,Coingecko數據顯示,USDC價格為0.9美元,跌幅10%左右,市值縮水至369億美元。跌破400億美元關口——顯然,市場反應已經表明對Circle的儲備狀況感到擔憂。

不過,有KOL認為,硅谷銀行的倒閉對Circle的影響不算大,33億美元資金可控,USDC最終將會恢復掛鉤,FDIC對SVB銀行的資產還未清算,不過最終能還給Circle多少錢,依舊需要觀望。

需要注意的是,硅谷銀行關閉的影響還未結束,恐慌情緒仍在蔓延。

這期KernelTalk邀請到了以太坊基金會的研究員DankradFeist。作為提出新的分片設計和Danksharding概念的人,Dankrad在本次采訪中分享了Danksharding的下.

1900/1/1 0:00:002020年3月12日,受疫情影響,美股經歷了自1987年「黑色星期一」以來最大的單日跌幅,觸發了美股歷史上第二次熔斷,加密市場中更是出現了比特幣單日腰斬的「盛況」.

1900/1/1 0:00:003月14日,dYdX社區投票通過DIP-20提案,決定將交易獎勵減少45%,剩余的55%獎勵將由國庫留存,并可經由社區投票改做他用,其中贊成票比例為83%.

1900/1/1 0:00:00原文:英國《金融時報》,由DeFi之道編譯。圖片來源:由無界AI生成像ChatGPT這樣的大型語言模型是合理性的提供者.

1900/1/1 0:00:00DeFi可組合型杠桿協議GearboxProtocol?于本周預告V3版本升級細節,并將新版本視為重新定義杠桿和借貸的DeFi杠桿基礎層.

1900/1/1 0:00:00近日,中共中央、國務院印發了《數字中國建設整體布局規劃》,并發出通知,要求各地區各部門結合實際認真貫徹落實.

1900/1/1 0:00:00