BTC/HKD-3.75%

BTC/HKD-3.75% ETH/HKD-5.03%

ETH/HKD-5.03% LTC/HKD-2.96%

LTC/HKD-2.96% ADA/HKD-6.66%

ADA/HKD-6.66% SOL/HKD-10.17%

SOL/HKD-10.17% XRP/HKD-6.6%

XRP/HKD-6.6%crvUSD能否扛起去中心化穩定幣的大旗

注:本文主要介紹去中心化穩定幣crvUSD,不作任何投資建議。

穩定幣于加密市場的重要性不言而喻,在過去的兩年間,穩定幣總市值從60億美元增長到了22年5月的峰值188億美元,而后緩慢下降至目前的133億美元。相較于加密總市值和defiTVL的波動而言,穩定幣的市值變化較為平緩。然而在相對平緩的數據變化背后卻暗藏著許多轟動一時的事件:UST的崛起與崩盤、TornadoCash被制裁、USDC的脫錨風波、BUSD被SEC叫停等,無一不牽動著整個加密市場的神經。

(穩定幣市值與defiTVL變化,資料來源:defillama)

Animoca Brands旗下NFT系列Mocaverse與GAMEE達成合作:金色財經報道,Animoca Brands旗下NFT系列Mocaverse在社交媒體宣布與Animoca街機游戲子公司GAMEE達成合作,該NFT系列持有者和Realm Ticket NFT持有者將能訪問GAMEE旗下Arc8游戲中的獨家錦標賽,據悉獎勵池將會包含包括10,000枚MATIC、Moca XP和25個Mocaverse主題的Arc 8原生NFT G-Bot Starters。[2023/4/21 14:17:51]

參照金融學中的“三元悖論”,穩定幣也被認為也存在“不可能三角”,即:價格錨定、去中心化、資本效率三者不可能同時實現。穩定幣通常會在上述三個目標中實現兩種或者各滿足一部分,大致可分以下三類:

中心化穩定幣:中心化實體發行,與美元保持1:1兌換,如USDT、USDC、BUSD等;

礦企Greenidge與B. Riley達成1100萬美元債務重組協議:1月31日消息,比特幣礦企 Greenidge Generation (GREE) 和投資銀行 B. Riley (RILY) 已同意重組礦工欠投資銀行的 1100 萬美元期票。根據新的重組協議,Greenidge 將通過 B. Riley 承銷的股票銷售籌集 100 萬美元。該礦工將支付票據 190 萬美元的本金(使余額降至約 900 萬美元),直到 6 月才需要支付更多款項。此外,Greenidge 正在積極尋求出售其南卡羅來納州采礦設施的多余房地產。任何收益都將用于該票據。如果礦工能夠在 6 月之前支付 600 萬美元或更多,每月付款將從目前計劃的 150 萬美元削減至 400,000 美元。

去年底報道,礦企Greenidge與NYDIG達成約7400萬美元債務重組協議。[2023/1/31 11:39:11]

部分去中心化穩定幣:智能合約控制,通過鏈上資產抵押鑄造,如DAI、FRAX、crvUSD、GHO等;

以太坊Layer2上總鎖倉量為53.2億美元:金色財經報道,L2BEAT數據顯示,截至目前,以太坊Layer2上總鎖倉量為53.2億美元,近7日跌0.71%。其中鎖倉量最高的為擴容方案ArbitrumOne,約26.8億美元,占比50.47%,其次是Optimism,鎖倉量16.8億美元,占比31.57%。[2023/1/29 11:34:41]

完全去中心化穩定幣:智能合約控制,完全由去中心化資產支撐,如UST、LUSD、sUSD等;

(貨幣政策的不可能三角,資料來源:wikipedia)

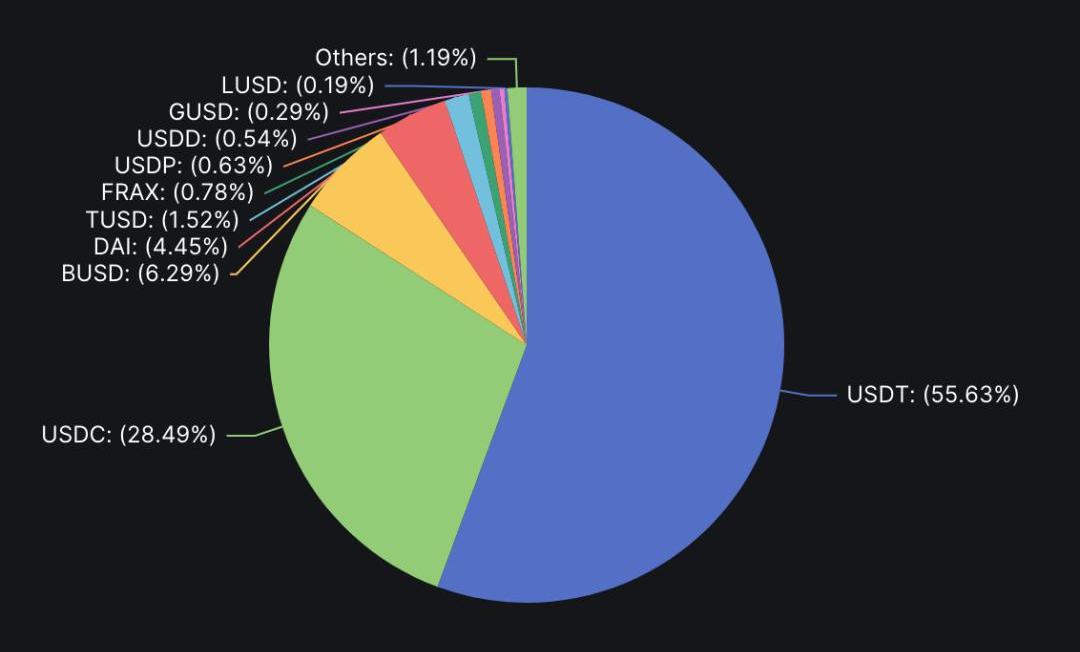

從市場組成上來看,目前中心化穩定幣占據了93%以上的穩定幣市場,去中心化穩定幣自從UST崩盤后增長便陷入了停滯,目前占據約7%?的市場份額。

Binance公布10億美元行業復蘇計劃簡介,需要時將增至20億美元:11月25日消息,Binance周四表示,它將承諾10億美元建立一個行業復蘇計劃(IRI),以投資數字資產領域的公司。Binance還表示,根據需要,它打算在不久的將來將金額增加到20億美元。該公司在一份聲明中補充說,我們預計這一舉措將持續約6個月,并將在投資結構上保持靈活性,其中包括代幣、法幣、股權、可轉換工具、債務、信貸額度等。

此外,Binance公布初始承諾10億BUSD的公開地址,地址為:0x043a80999cEe3711D372FB878768909fbE7F71E6。[2022/11/25 8:06:25]

(穩定幣市值分布,資料來源:defillama)

目前去中心化穩定幣的困境主要在于兩方面:流動性規模不足導致缺乏廣泛的使用場景以及超額抵押率導致的資本效率低下。Curve于2022年11月發布了去中心化穩定幣crvUSD白皮書,對去中心化、價格錨定、資本效率三者之間的抉擇做出了新的平衡優化,有望擴大去中心化穩定幣的應用。

一、crvUSD機制

1.清算機制

在目前大部分的抵押清算機制中,當抵押物價格快速下跌時會引發全面清算,容易導致壞賬風險和較大的清算虧損。crvUSD?引入了一種創新的清算模式:借貸流動性自動化做市商算法?Lending-LiquidatingAMM,是crvUSD最大創新之一。

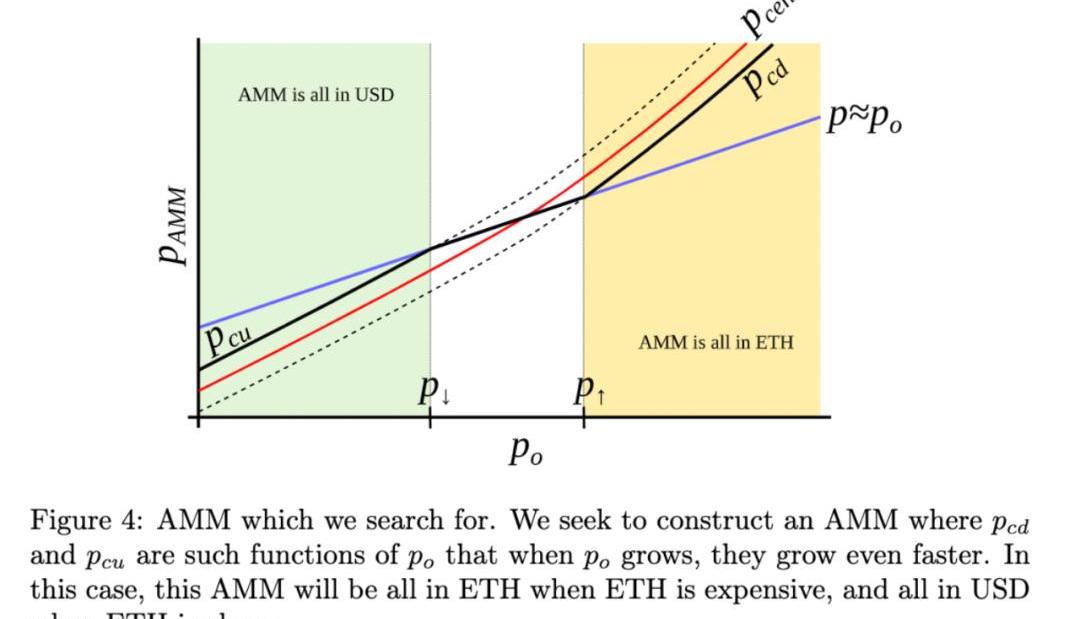

LLAMMA的核心思想在于構建了一個“持續清算”和“持續去清算”的AMM策略。當抵押品價格波動時,LLAMMA會自動在抵押物與穩定幣之間進行頭寸轉換。比如?LLAMMA觀察到該抵押品的價格正在下跌,它會自動將抵押物的頭寸逐步轉換為crvUSD。同樣的如果價格回升,LLAMMA會自動將頭寸轉換回抵押物。因此,LLAMMA不是瞬時清算,而是在連續范圍內平穩發生,能夠在不產生壞賬的情況下降低清算風險。

(資料來源:crvUSD白皮書)

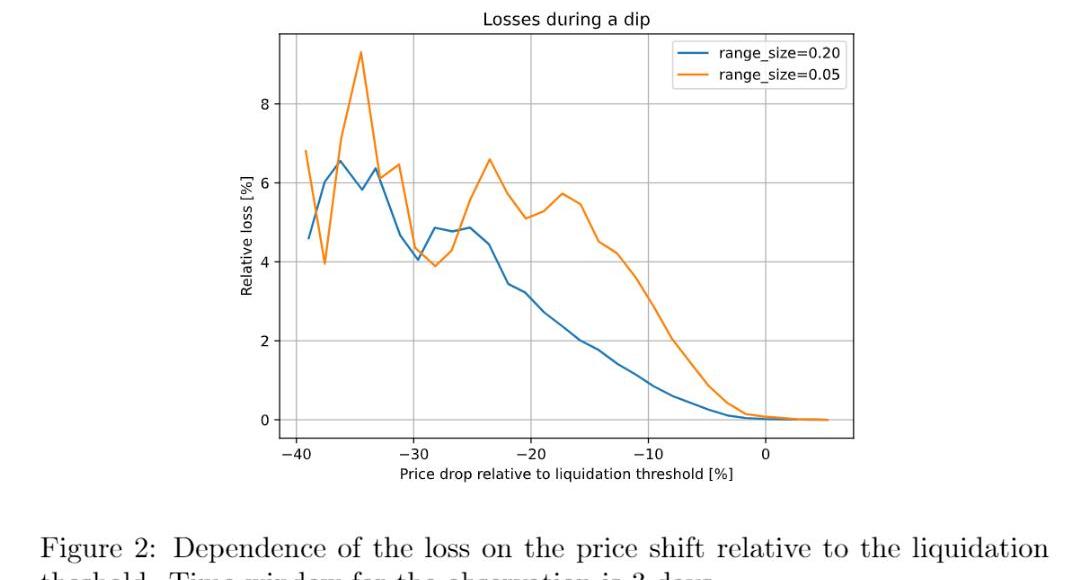

根據Curve公布的測試結果來看,當3天內價格波動低于清算閾值10%時,僅損失了1%的抵押品。

(資料來源:crvUSD白皮書)

2.價格錨定機制

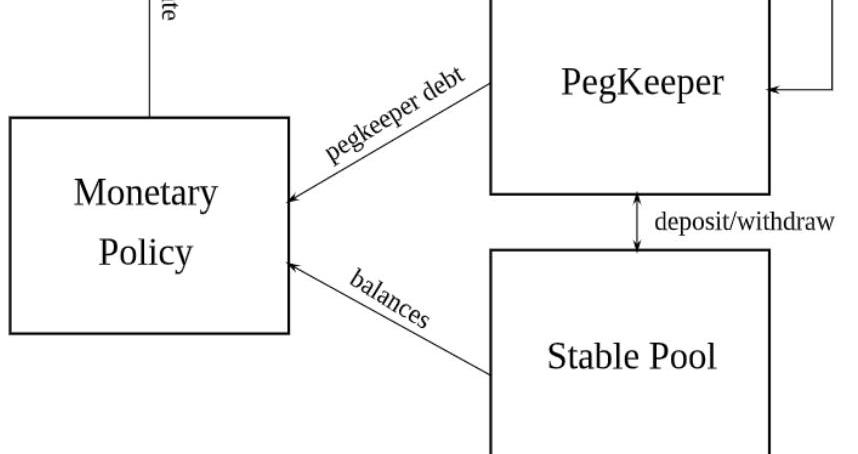

crvUSD采用了算法市場操作機制?AutomaticStabalizer來維持crvUSD的價格錨定。這種機制下,將允許在沒有大的PSM、對第三方套利者的依賴、信貸、部分準備金制度等情況下維持價格錨定。當市場價格高于錨定價格時,將會通過?AutomaticStabalizer鑄造crvUSD直接存入Curve的流動池中增加流動性供應,直至crvUSD回到錨定價格;當市場價格低于錨定價格時,會從流動池中取出crvUSD并銷毀,從而減少crvUSD的供應量;

(資料來源:crvUSD白皮書)

3.低費用互換

crvUSD的另一個關鍵特征是,每種特定形式的抵押品都充當其自己的可公開交易的AMM。每當在LLAMMA中存入一個新的抵押品,就會創建一個與crvUSD配對的新的流動性池,因此可以通過crvUSD在更廣泛的代幣之間實現低費用互換。

二、總結

雖然尚未公布crvUSD?具體支持的抵押品類別,不過從其GitHub的?ControllerFactory?中可看到,該系統能支持任意數量的抵押品配對。這意味著crvUSD的去中心化程度是根據其抵押物的選擇范圍動態變化的;

Curve本身作為最大的去中心化交易所之一,天然的能夠賦予crvUSD充足的應用場景,以crvUSD為廣泛資產低費用互換的橋梁,可能會讓crvUSD成為defi中利用率最高的穩定幣。同時crvUSD潛在支持的抵押物包括了Curve上的頭部LP,較其他的去中心化穩定在資本效率方面有明顯的優勢,在以太坊上海升級完成后這一優勢可能會逐漸凸顯;

綜上,crvUSD通過在去中心化、價格錨定、資本效率三者之間動態平衡優化,有望成為defi中使用率最高的去中心化穩定幣。

這是白話區塊鏈的第1884期原創?作者|大圣Web3出品|白話區塊鏈Filecoin從2017年誕生至今充滿爭議,明星團隊和資本的加持,強大的IPFS協議技術支撐.

1900/1/1 0:00:00注:本文來自@NintendoDoomed推特,MarsBit整理如下:$ARB代幣經濟學詳解及快速估值 初始總量:10B 通脹:每年最多2% 鑄造銷毀機制:L2只能合約 可以橋接到L1:是的.

1900/1/1 0:00:00事件緣起 2023年3月8日,硅谷銀行的母公司SVBFinancialGroup宣布虧本出售價值210億美元的證券資產,以應對在美聯儲加息、科技股持續低迷背景下,用戶提款造成的資金持續流出.

1900/1/1 0:00:00代幣治理委員會可以通過許多不同的方式將代幣分配到社區和利益相關者手中,其中包括空投、流動性挖礦、拍賣或上述方法的不同組合.

1900/1/1 0:00:00這是白話區塊鏈的第1887期原創?作者|復利青年出品|白話區塊鏈比特幣作為加密行業第一個成功的應用,自誕生以來受到越來越多的關注.

1900/1/1 0:00:003月11日,在硅谷銀行倒閉后的幾個小時內,穩定幣USDC發行方Circle宣稱33億美元的儲備存放在硅谷銀行,引發市場恐慌,中心化與去中心化市場均陷入大規模混亂.

1900/1/1 0:00:00