BTC/HKD+0.6%

BTC/HKD+0.6% ETH/HKD+0.18%

ETH/HKD+0.18% LTC/HKD+0.04%

LTC/HKD+0.04% ADA/HKD+0.35%

ADA/HKD+0.35% SOL/HKD+0.75%

SOL/HKD+0.75% XRP/HKD-0.11%

XRP/HKD-0.11%過高的Cryptofarming收益被證明是不可持續的,再加上FTX、3AC、TerraLuna、Celcius和Blockfi崩潰的后果,用戶現在正在尋求可持續的“真實收益”。過去,用戶不假思索地迅速涌入20%的CEX質押率。現在,尤其是在熊市中,Defi用戶更加懷疑收益率及其推導方式。機構數字資產交易公司Genesis最近的破產是收益率領域的另一張多米諾骨牌。Genesis為美國最大的加密貨幣交易所之一Gemini提供了Earn計劃中的客戶存款收益.Earn計劃允許用戶存入加密貨幣,以換取某些穩定幣和其他加密貨幣高達8%的收益率。Genesis破產導致客戶資金流失,回想起來,Gemini的Earn計劃8%的收益率風險很大。由于向代幣持有者分配費用的趨勢不斷增長,許多協議都采用了實際收益策略。?在本文中,我將解釋GMX的工作原理,以及精明的開發人員如何利用協議代幣經濟學來創建新的Defi原語、收益策略和集成以造福于他們。

什么是真實收益率?

在傳統金融中,實際收益率是通貨膨脹率和利率之間的差值。在Defi中,人們將“真實收益”稱為代幣持有者從共享協議收入中獲得的收益或利潤。通常,需要質押協議治理代幣才能獲得協議收入的索賠。

GMX

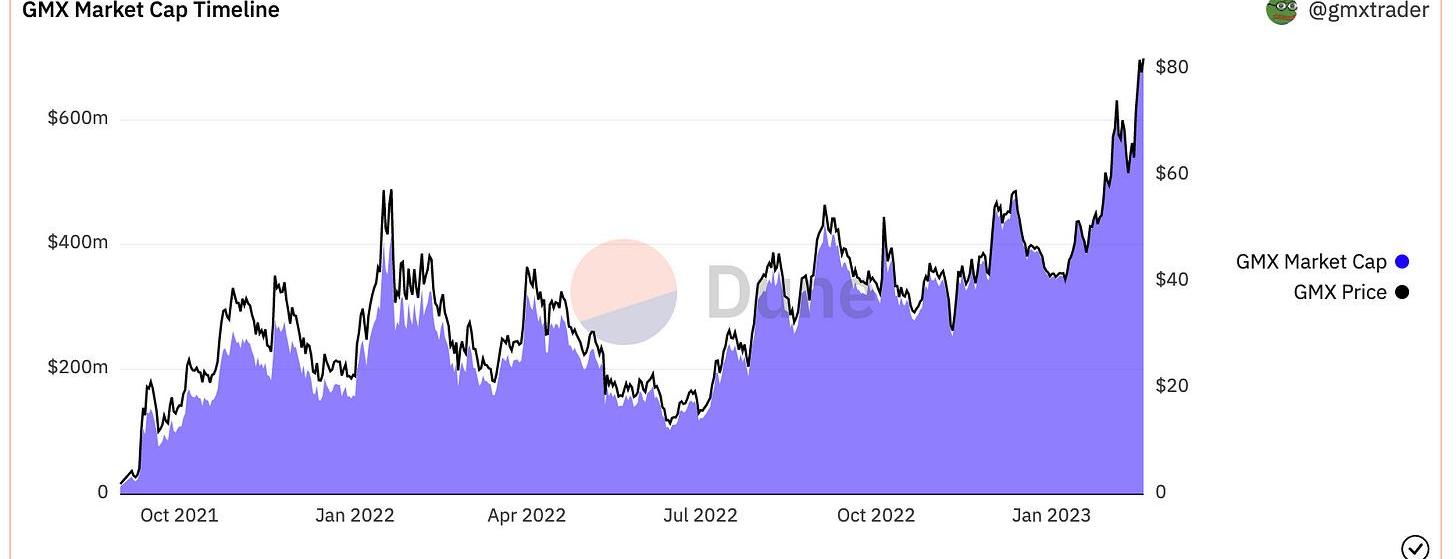

本地Arbitrum去中心化永久交易所GMX在ArbitrumDapps的總鎖定價值(TVL)和市值方面處于領先地位。永久是一種類似于期貨但沒有結算日期的加密原生金融工具。精明的交易者可以將他們的多頭或空頭頭寸長期開放,以換取支付融資利率以保持頭寸開放。永久交易所非常適合資產或對沖頭寸的定向交易。GMX允許用戶在一些受支持的資產上的交易中獲得高達50倍的杠桿。

慢霧:Grafana存在賬戶被接管和認證繞過漏洞:金色財經報道,據慢霧消息,Grafana發布嚴重安全提醒,其存在賬戶被接管和認證繞過漏洞(CVE-2023-3128),目前PoC在互聯網上公開,已出現攻擊案例。Grafana是一個跨平臺、開源的數據可視化網絡應用程序平臺,用戶配置連接的數據源之后,Grafana可以在網絡瀏覽器里顯示數據圖表和警告。Grafana根據電子郵件的要求來驗證Azure Active Directory賬戶。在Azure AD上,配置文件的電子郵件字段在Azure AD租戶之間是不唯一的。當Azure AD OAuth與多租戶Azure AD OAuth應用配置在一起時,這可能會使Grafana賬戶被接管和認證繞過。其中,Grafana>=6.7.0受到影響。加密貨幣行業有大量平臺采用此方案用來監控服務器性能情況,請注意風險,并將Grafana升級到最新版本。[2023/6/25 21:58:31]

GMX代幣經濟學

激勵機制是Defi的關鍵,也是為協議吸引流動性和資本的關鍵。流動性很難保持在協議范圍內,因為用戶會轉向最新的閃亮事物。高APR導致資金在新的Dapps和敘述之間輪換。最初是為用戶的特定行為空投和打印代幣,現在已經演變成更可持續的代幣激勵機制模型。GMX代幣設計通過在協議中抵押代幣來提供流動性,從而獎勵用戶協議費用。GMX采用雙代幣經濟,$GMX和$GLP,這促進了協議的價值分配。?GMX的大部分收入來自向交易者收取的0.01%的借入、開倉和平倉費用。

報告:Q1 153家早期Web3/加密公司融資超9.86億美元,較上季度增長13%:4月24日消息,根據OutlierVentures近期發布的報告,在2023年第一季度,有153家處于早期階段(Pre-Seed輪到A輪)的Web3加密公司融資,比去年第四季度多28家。這些公司融資超過9.86億美元,比上一季度增長13%,但仍遠低于去年同期(22年第一季度近37.7億美元)。[2023/4/24 14:23:30]

$GMX

$GMX是GMX協議的治理令牌,它授予新提案的投票權。GMX的持有者還可以抵押他們的代幣以換取抵押的GMX,這將獲得向使用該協議的交易者收取的所有費用的30%的索賠。在Arbitrum和Avalanche網絡上,交易者可以部署交易,網絡在Arbitrum上以$ETH和在Avalanche上以$AVAX形式分配費用。$GLP

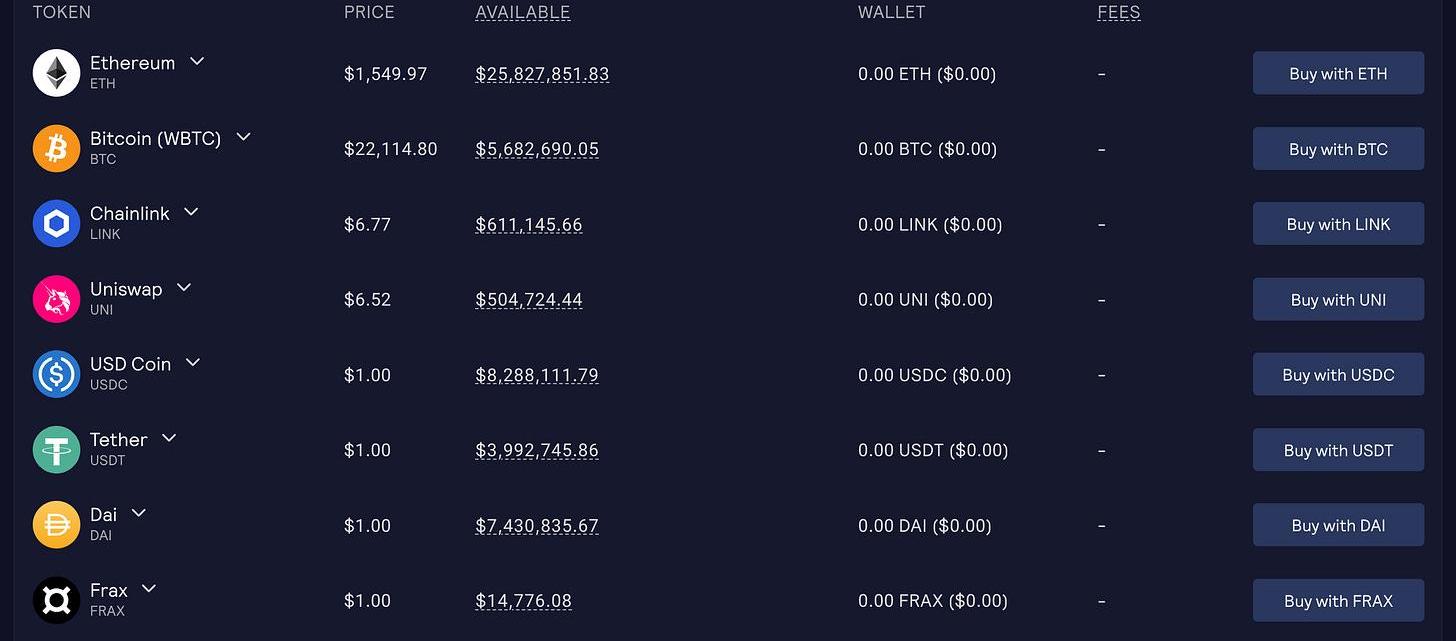

$GLP流動性代幣是一種資產指數,包括$ETH、$WBTC、$LINK、$UNI、$USDC、$USDT和$DAI,是盈利交易的資金來源。可以說更重要的是,$GLP是GMX協議的流動性代幣。為了鑄造GLP并獲得獎勵,交易者可以存入抵押的指數資產以獲得協議獎勵。獎勵以AVAX或ETH形式分配,具體取決于用于鑄造GLP的網絡。那些持有$GLP的人將從生成GLP的鏈中獲得70%的協議費用。

ETH 2.0總質押數已超1798.29萬:金色財經報道,數據顯示,ETH 2.0總質押數已超1798.29萬,為17982920個,按當前市場價格,價值約326.02億美元。此外,目前ETH 2.0質押總地址數已超57.82萬,為578227個。[2023/4/6 13:48:08]

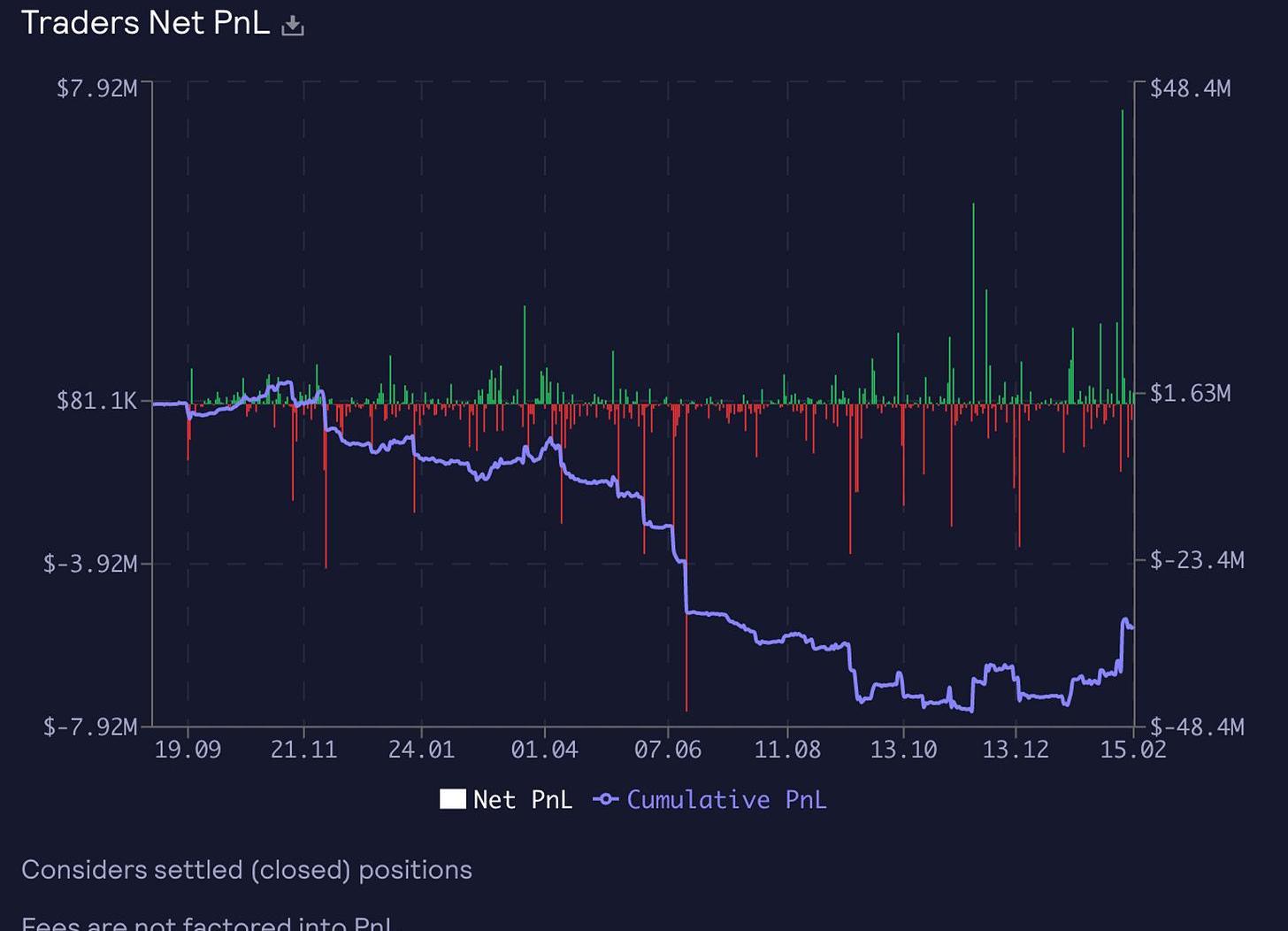

當交易者在GMX上贏得交易時,GLP池負責支付獎金,而鑄造GLP的鏈上的$GLP持有者將獲得70%的交易費用和清算。GLP持有者本質上充當“房子”,并為交易者提供資金,因為大多數交易者在交易中都會虧損。自GMX協議推出以來,交易者在平臺上的交易損失超過3000萬美元。GLP代幣經濟學為交易雙方創造了積極的激勵。流動性提供者期望交易者以虧損換取穩定的收益,而交易者擁有進行大規模交易的流動性。

GMX可組合性

其他Dapps可以利用GMX的收益資產和交易協議,因為它是一個無需許可的平臺。超過35種以上的協議正在以某種形式利用GMX,這可能是由于能夠在GMX之上構建,稱為“Defi可組合性”或“Defi樂高積木”。可組合性對于加密領域的快速創新至關重要,因為一種協議可以復制或擴展其他協議服務,而無需從頭構建整個基礎設施。

美股三大指數大幅收漲,標普500指數漲3.08%:金色財經報道,美股三大指數大幅收漲,納指漲4.41%,標普500指數漲3.08%,道指漲2.16%。[2022/12/1 21:13:50]

GMX可組合性用例

Abracadabra

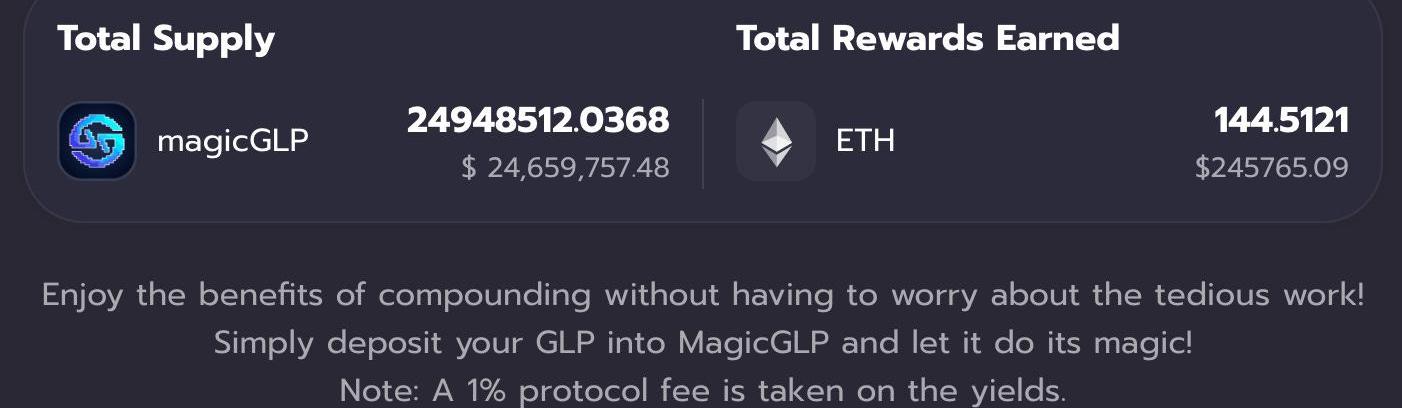

例如,AbracadabraMoney?是一種帶有GLP保險庫的杠桿和收益農業協議。在Abracadabra上,用戶可以將$GLP存入他們的自動復合金庫,該金庫會自動獲取所賺取的收益并將其放回協議中。Abracadabra收取1%的費用來提供這項服務,并已成為質押GLP的最大持有者之一。

RageTrade

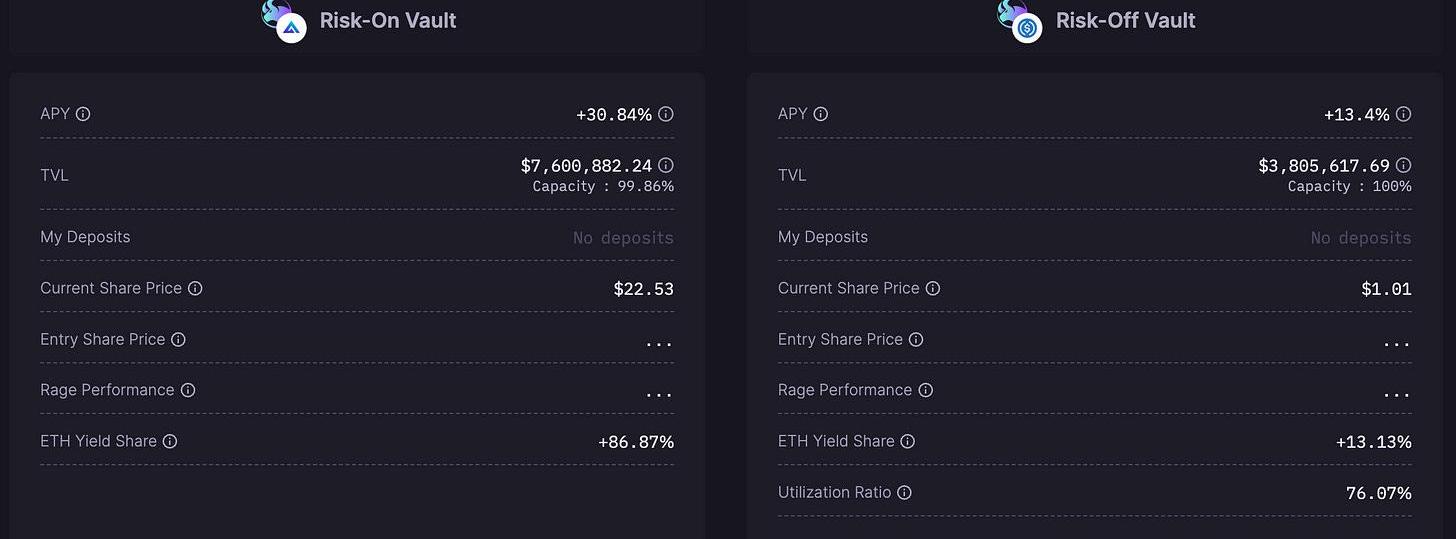

RageTrade為$GLP提供delta中性金庫,允許用戶在保持delta中性頭寸的同時賺取ETH。RageTrade通過做空Aave和Uniswap來執行這一策略,抑制ETH和BTC的價格敞口。空頭與$GLP的組合對沖$GLP指數中的標的資產,使用戶不會在$GLP上遭受無常損失。無常損失是參與Defi流動性池時的一種風險,池中獲得的利潤低于直接持有資產所獲得的利潤。RageTrade關鍵創新主要消除了這種風險,以換取略低的收益率。

CryptoQuant CEO:機構看漲買入,推動Coinbase溢價指數首次轉正:7月1日消息,CryptoQuant CEO、分析師 Ki Young Ju 發文表示,昨日Coinbase溢價指數收盤價為正數,這也是自今年4月市場拋售以來該指標首次轉正。這意味著機構交易者不再主動拋售,而是大量買入現貨 BTC,推動指數進入溢價區間。

Coinbase 溢價指數是一個工具,用于確定 Coinbase Pro 上的比特幣價格與幣安等交易所之間的差值;指數的溢價或折價,體現機構投資者是否積極出售或購買現貨資產,這是市場情緒的直接指標。[2022/7/1 1:44:59]

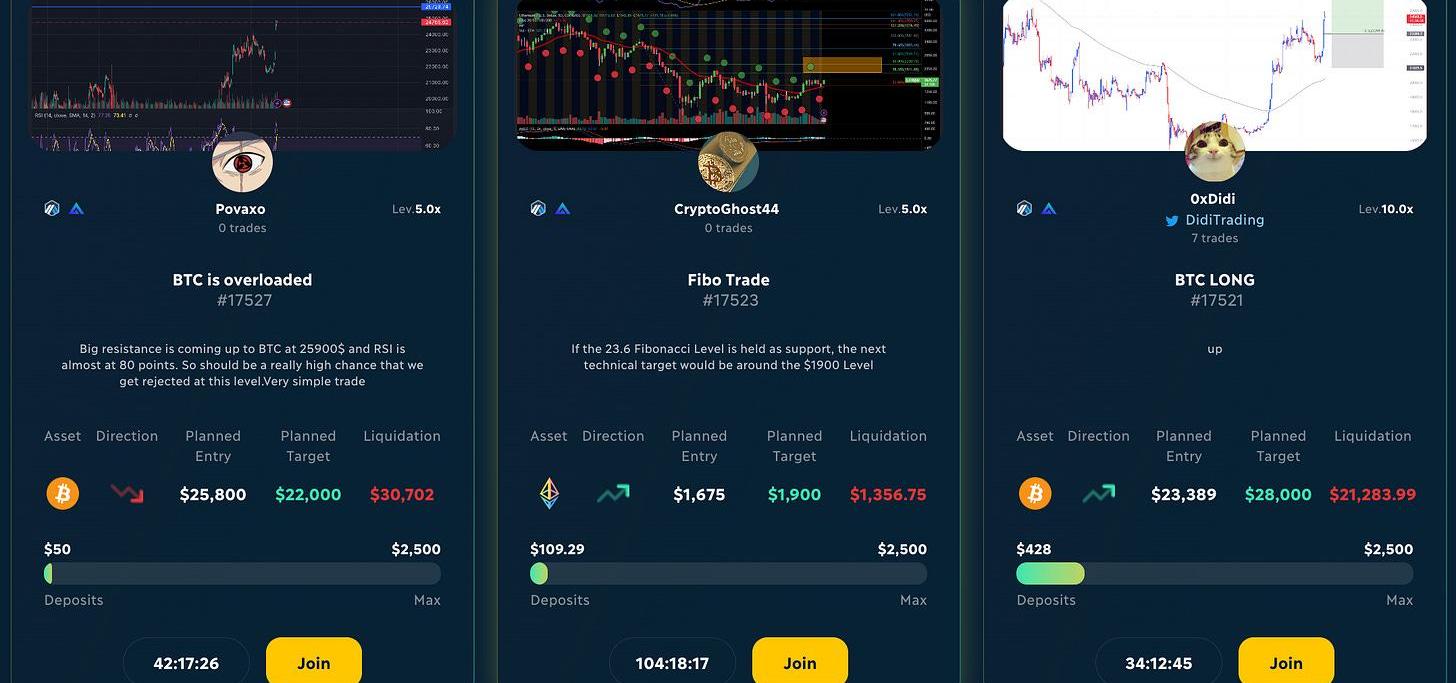

STFX

STFX為用戶提供復制交易服務,并建立在GMX之上。用戶可以通過存入USDC加入同行管理的交易金庫,金庫所有者將為該交易策略開立眾籌頭寸。金庫經理從成功的交易中賺取費用,整個交易功能完全建立在GMX上。盡管金庫經理使用STFX界面,但交易會被傳送到GMX。

總結

乍一看,GMX是一個永續交易協議,但在本質上,該協議為開發人員提供了用于創建新的Defi原語和外部交易服務流動性的工具。協議服務可以針對特定用戶進行優化和指定,例如Abaracdabra、RageTrade和STFX如何以不同方式利用GMX。GMX支持Dapps的生態系統證明了Defi可組合性的價值,并在不斷擴大。

基于GMX的協議

Abracadabra:具有自動復合$GLP策略的Algo穩定幣協議JonesDAO:利用$GMX和$GLP的期權收益率和策略庫PlutusDAO:治理令牌黑洞,利用$GLP金庫GMD協議:基于GMX構建的SmartVaultandYieldMugenFinance:LayerZero上的真實收益聚合器,利用$GLPRageTrade:利用$GMX和$GLP的Yieldvault策略協議Dopex:Arbitrum上的期權交易所,具有GMX集成Umamifinance:利用$GLP的DeltaNeutral金庫策略STFX:建立在GMX上的社交交易平臺Lyra:在Arbitrum上與GMX集成的Optimism原生期權交易協議BufferFinance:?Exotic期權交易平臺,從GMX分叉出來的質押機制招標融資:借貸協議與$GLP和$GMX抵押RodeoFinance:利用$GLP保險庫的杠桿收益農業策略PerpyFinance:基于GMX的社交交易平臺VovoFinance:?采用$GLP策略的收益金庫BeefyFinance:帶有$GLP金庫的多鏈收益優化器穩定協議:利用$GLP池的穩定幣穩定協議VestaFinance:Arbitrum上的穩定幣協議,帶有$GMX和$GLPVaultsNitroCartel,Arbitrove:使用$GLP保險庫的收益率指數和策略保險庫Moremoney:Avalanche上的借貸協議,帶有$GLPVaultsDemex:CosmosDefi多合一DEX,具有自動復合$GLPVaultSteadefi:優化收益策略,3倍杠桿多頭$GLPVaults情緒:具有$GLP金庫的借貸和交易平臺NeutraFinance:$GLPDelta中性策略Olive:使用$GLP保險庫的實際收益策略Handlefi:與ETH和BTC的外匯交易和借貸協議被路由到GMXKostrenFinance:?YieldAggregator和SmartVaults,采用$GMX和$GLP策略Stardust:基于GMX和$GLP的收益聚合器Dsquaredfinance:基于期權的Defi保險庫,與GMX集成已編輯,Pirex:使用$GMX和$GLP保險庫自動復合收益策略PuppetFinance:基于GMX的社交交易平臺DappsOS:具有GMX交易集成的Defi可訪問性移動應用程序MUX:具有GMX交易集成的杠桿交易平臺YetiFinance:Avalanche借貸協議與$GLP金庫YieldYak:AvalancheDefi工具,具有增強的$GLP農場Deltaprime:與$GLP集成的借貸平臺參考來源

https://stats.gmx.io/

https://docs.stfx.io/

https://cryptofees.info/

https://docs.rage.trade/

https://gmxio.gitbook.io/gmx/

https://defillama.com/chain/Arbitrum

https://dune.com/saulius/gmx-analytics

https://abracadabramoney.gitbook.io/learn

https://dune.com/shogun/gmx-analytics-arbitrum

https://dune.com/defimochi/definitive-glp-vaults-tracker

S/o@Helkem0用于標題橫幅中使用的炫酷GMX徽標

責編:Lynn

被稱為“狗狗幣殺手”的Shib,即將推出Layer?2解決方案ShibariumBeta版本。ShibariumBeta運行在以太坊之上.

1900/1/1 0:00:00毫無疑問,自Compound在2020年開啟DeFiSummer?以來,DeFi已經取得了長足的進步.

1900/1/1 0:00:00當UST崩盤時,DeFi穩定幣受到重創,但DAI、FRAX和LUSD依然堅挺。現在,GHO和crvUSD正準備加入這個領域,帶來新的創新.

1900/1/1 0:00:00摘要 隨著美聯儲加息放緩,1月底加密行情出現小牛市,比特幣上漲到半年來的新高,突破了23700美元。由于以太坊二層的頻頻利好,Arbitrum給整個加密市場帶來了新的活力.

1900/1/1 0:00:00近期,美國政府針對加密監管正采取積極的行動,社區都在討論,美國版九四來了?實際上,并非有這么大的影響力.

1900/1/1 0:00:00一個新晉NFT市場再次掀起加密市場的波瀾。2月5日,據DuneAnalytics數據顯示,Blur近三個月成交量突破2億美元,遠超同類NFT聚合器.

1900/1/1 0:00:00