BTC/HKD+1.16%

BTC/HKD+1.16% ETH/HKD+1.14%

ETH/HKD+1.14% LTC/HKD+0.42%

LTC/HKD+0.42% ADA/HKD+2.26%

ADA/HKD+2.26% SOL/HKD+4.96%

SOL/HKD+4.96% XRP/HKD+1.53%

XRP/HKD+1.53%加密市場在2023年發生了怎樣的變化——關于最近出現的短暫牛市的5個教訓:

作為投資者/投機者,仔細觀察1月的小牛市,你可以從中學到什么?

1.板塊輪動不再

流動性輪動曾經是加密市場的結構特征——在牛市開始時,大盤漲幅最大,一旦市場參與者從中獲利,流動性就轉向小盤,提示他們下一步趨勢。

2021年,市場的確如此轉換。2023年1月的最近一次牛市顯示出不同的走勢。上升周期在1月初開始,市值排名前1000的代幣中,80%以上的代幣價格僅用2周的時間就升至40天移動平均線之上。

相比之下,早在2019年,80%的頂級代幣經歷了3個月和多個小炒作周期才上漲超過40天移動平均線。

PeckShieldAlert:TRX鯨魚地址在過去6天內提供4950萬TUSD到JustLend:金色財經報道,據PeckShieldAlert發帖稱,TRX鯨魚地址 (TT2T17...kU9N) 在過去6天內鑄造了3850萬TUSD,并從Huobi收到了1000萬TUSD,從Binance收到了100萬TUSD,然后提供4950萬TUSD到JustLend。[2023/8/8 21:31:50]

換句話說,雖然2019年出現了明顯的流動性輪換,但現在市場不再如此發展。一旦市值上漲趨勢開始,所有可以上漲的代幣幾乎都會同時上漲。為什么改變?有很多原因。例如,大型交易所的代幣上架范圍擴大了。市場參與者已經發生變化且多樣化。輪換博弈已經成為每個人都想利用和搶先的眾所周知的知識。此外,與幾年前相比,現在場外的流動性要多得多。

至少三個美聯儲機構正在積極尋找CBDC相關人才:金色財經報道,與央行數字貨幣(CBDC)相關的工作正在全球范圍內涌現。最近的一項調查顯示,93%的央行表示有興趣探索CBDC,其中一些央行考慮在未來三年內發行。此外,至少三個美聯儲前哨機構正在積極尋找候選人加入他們的團隊,進行CBDC研究并改進當前系統,例如舊金山聯邦儲備銀行(高級加密架構師— CBDC)、波士頓聯邦儲備銀行(首席應用架構師- 數字貨幣)、克利夫蘭聯邦儲備銀行(高級應用架構師- CBDC)。[2023/7/25 15:56:09]

我將在一分鐘內談談這對作為個人投資者的你意味著什么。

2.失敗者在市場底部引領復蘇

在市場轉折點走出長期熊市趨勢后,導致先前低迷的受壓代幣也往往會引領隨后的復蘇。這是其他風險資產市場的結構特征,而不僅僅是加密貨幣。

礦企Marathon Digital股東對公司最高管理層提起訴訟:7月18日消息,比特幣礦企Marathon Digital股東向美國內華達州地方法院提交了對公司最高管理層的訴訟,指控首席執行官Fred Thiel與其他九名高管一起違反了信托責任,不當得利和浪費公司資產。[2023/7/18 11:02:30]

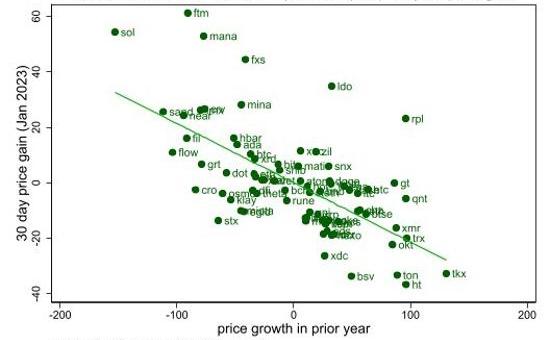

下圖顯示了2023年1月,市值超2.5億美元代幣與去年同期漲幅。研究圖表并得出你自己的結論。

這種關系在其他市場條件下是否成立?不,這種從失敗者到成長之星的現象是市場從深底部出現強烈逆轉時的獨特特征。

區塊鏈美食匹配應用 Nutrios 完成 50 萬美元融資,Aptos Labs 等參投:5月28日消息,由名廚 James Briscione 推出的區塊鏈美食匹配應用 Nutrios 宣布完成 50 萬美元融資,Aptos Labs、Monoceros 等投資者參投。 Dinder APP 由 Nutrios 開發,用戶可以在食物照片上向右或向左滑動,Dinder APP 的人工智能算法會隨著時間的推移了解客戶的偏好并提供訂購服務,「點贊 / 喜歡」的食品將會被嵌入到區塊鏈社交圖譜中,目前該應用正在邁阿密市場進行 Beta 測試。除了在 Nutrios 協議上構建其他應用程序之外,Nutrios 希望在未來六個月內在其他城市推出。[2023/5/28 9:47:29]

3.市值問題

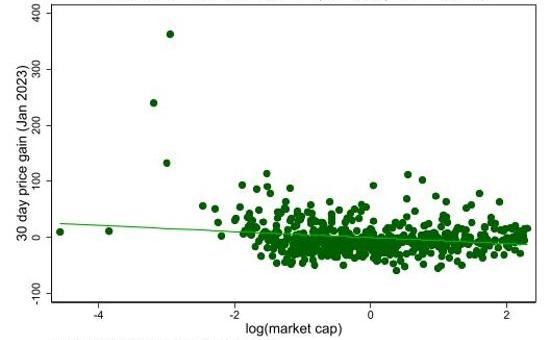

在控制了上一年的價格漲幅和代幣年齡之后,在最近的上漲走勢中,代幣市值上限與較小代幣的價格漲幅之間存在顯著的負相關關系。

在市值較大的代幣中,這種關系不存在,尤其是在2.5億美元至100億美元的市值范圍內。

換句話說,“小代幣漲幅大”的傳統觀點在某種程度上是正確的,但前提是你正在尋找有前途的小代幣,這對任何擁有超過幾千美元的人來說都是不切實際的部署,因為這些資產通常交易清淡。

4.熊市中的周期性波動更短

熊市中的牛市運行時間更短。1月的小牛市真正持續了一個月,大部分走勢在1月的前兩周完成。你可以觀察到,這與2022年7月/2022年8月的上漲模式是相同的。

與牛市的上升周期相比,這些運行時間明顯較短。不利的宏觀環境意味著暴漲更加脆弱,上漲后市場持續出現購買需求的預期十分不確定。

5.重新思考“基本面”的含義

這不是新的交易策略,但值得你注意,因為它會持續存在。華爾街用來評估公司基本面的傳統指標——例如銷售額、收益、利潤率——在加密領域大多毫無用處,至少在現階段是這樣。

我知道這聽起來在上是不正確的,但任何代幣的最大“基本面”是它可以吸引多少注意力。

什么是吸引注意力?例如:

·過度炒作的主題——例如人工智能、零知識、流動性質押;

·巨額資金計劃——例如3億美元的開發補助金;

·關鍵人事變動——例如知名的某某回來擔任首席技術官。

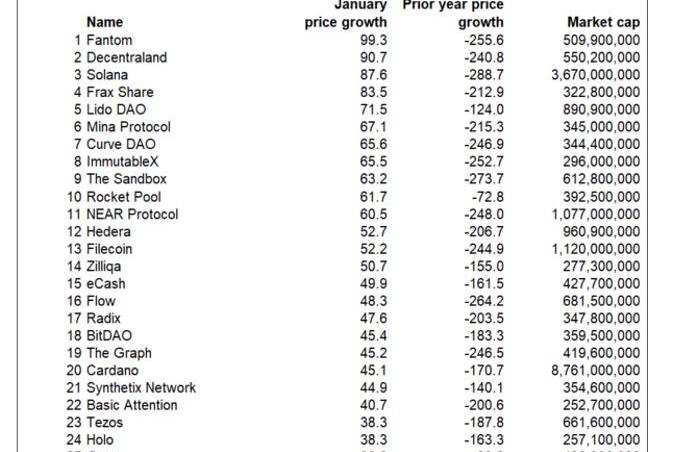

這是1月份收益最高的代幣列表,市值超過2億美元。一半代幣上漲是因部分注意力驅動的敘事在起作用。

自己做一些研究。你能確定每個驅動敘事是什么嗎?你可能認為某種吸引注意力的敘述是愚蠢的或不合理的。好吧,首先,告訴市場,看看它是否關心。

其次,這實際上是市場的理性行為,盡管看起來并非如此。現階段的加密項目并不是穩定的賺錢項目。他們是實驗性技術。

就實驗技術性的項目而言,最重要的是它們是否會被大規模采用。什么是一個好的預測指標?他們吸引的眼球數量。

因此,注意力/敘事推動價格的現象實際上只是市場試圖從現有的少量信息中推斷出項目的增長前景。如果你問我,這是完全合理的。

這一切對投資者/投機者意味著什么?你可以做些什么來利用上面討論的內容?以下是我的一些想法:

當宏觀環境不利時要靈活機動。即使在最糟糕的市場中也會出現牛市,但你需要迅速采取行動,因為這些小牛市比平時更短暫。

如果你等待從大盤輪換到其他主流代幣,你將處于領先地位。幾乎沒有任何輪換了。當市場轉向時,一切都會一起上漲。

在主要下跌趨勢的市場轉折點,關注被擊敗的“失敗者”。如果你的資本規模較小,也請關注較小代幣。

你的時間最好花在研究下一個吸引注意力的敘述和主題上,而不是研究技術分析。

作者:DanielBashirTL;DR:得益于最新的技術進展,人工智能模型現在能將文本轉化為其他形態。這篇文章回顧了AIGC的發展歷程及現狀,并預測未來的發展.

1900/1/1 0:00:002018年7月份,萬向控股的副董事長肖風博士在一次發言中提到,“區塊鏈行業可能出現5萬億美元級別的公司”,那個時候,整個加密市場的總市值不過2000多億美元,而在經歷了長達了一整年的下跌后.

1900/1/1 0:00:00在Vitalik的文章及Ethereum社區提出的一些Roadmap中,對于ETH2.0之后的規劃,都有提到一個核心觀點——中心化出塊、去中心化驗證.

1900/1/1 0:00:00本篇文章將要探討NFT市場如何趨向于收取盡可能低的版稅費用。目前NFT市場之間的競爭很像是谷歌稱霸之前的互聯網,究竟誰能夠最終勝出,目前還有待考察.

1900/1/1 0:00:00毫無疑問,自Compound在2020年啟動DeFi夏季以來,DeFi已經取得了長足的進步。但下一步是什么?DeFi可以為用戶提供哪些TradFi沒有的實用服務?或者更好的是,DeFi現在是否有.

1900/1/1 0:00:002月11日,存儲網絡Arweave宣布2.6版本已經開發完成,創始人SamWilliams表示將會在3月6日激活網絡硬分叉.

1900/1/1 0:00:00