BTC/HKD+0.32%

BTC/HKD+0.32% ETH/HKD+0.65%

ETH/HKD+0.65% LTC/HKD+1.65%

LTC/HKD+1.65% ADA/HKD+3.28%

ADA/HKD+3.28% SOL/HKD+0.63%

SOL/HKD+0.63% XRP/HKD+1.24%

XRP/HKD+1.24%目標

對Uniswapv3無常損失的定量分析;如何使用策略讓Uniswapv3LP獲得更大的收益。Uniswap概覽

基于恒定乘積的自動化做市商,去中心化交易所。

v1版本:

2018年11月解決了什么問題:傳統交易所orderbook買賣雙方不活躍導致的長時間掛單,交易效率低下功能:ETH←→ERC20token兌換帶來的問題:token1與token2之間的兌換需要借助ETHUSDT→ETH→USDCv2版本:

2020年5月新功能自由組合交易對:token1←→token2token1-token2交易池LPers提供流動性并賺取費用價格預言機、閃電貸、最優化交易路徑等帶來的問題資金利用率低:在?x*y=k?的情況下,做市的價格區間在(0,+∞)的分布,當用戶交易時,交易的量相比我們的流動性來說是很小的假設ETH/DAI交易對的實時價格為1500DAI/ETH,交易對的流動性池中共有資金:4500DAI和3ETH,根據?x?y=k,可以算出池內的k值:?k=4500×3=13500。假設?x?表示DAI,y表示ETH,即初始階段?x1=4500,y1=3,當價格下降到1300DAI/ETH時:?x2?y2=13500,x2/y2=1300,得出?x2=4192.54,y2=3.22,資金利用率為:?Δx/x1=6.84%。同樣的計算方式,當價格變為2200DAI/ETH時,資金利用率約為?21.45%。也就是說,在大部分的時間內池子中的資金利用與低于25%,這個問題對于穩定幣池來說更加嚴重。

Untitled

v3版本:

2021年5月考慮風險價格影響:是指一筆交易對價格的影響程度,取決于池子深度。更高的價格影響意味著:流動性提供者提供的流動性不足,向交易者提供更差的比率。存貨風險:LP的主要目標是隨著時間的推移增加其總庫存價值在價格變化過程中,相對于首選價值存儲的資產而言,LP擁有的資產數量更少,比如對于ETH-DAI,用戶更傾向于ETH,相對于ETH而言,LP擁有越多的DAI,存貨風險越高;比如100%ETH和50%-50%ETH-DAI的對比,ETH價格上漲,更多人將DAI換成ETH,相對應LP手中ETH就少了,風險加大。無常損失提供流動性時發生的資金暫時損失/非永久性損失;只要代幣相對價格恢復到其初始狀態,該損失就消失了;新功能集中流動性→提升資金利用率

Untitled1-多層級手續費率,升級的預言機,區間訂單等。帶來的問題:

相對于v2而言無常損失仍然存在,而且更大;LP的權衡價格區間越大,所獲得的費用收益就越低,(0,+∞)時和v2一致。但如果選擇一個更小的價格區間,就會有更高的無常損失。無常損失分析

報告:最近比特幣價格上漲和交易活動主要集中在美國市場時段:金色財經報道,加密分析公司K33 Research在一份報告中指出,最近BTC的價格漲幅和交易量集中在美國市場時段,并且一直是BTC走強的主要力量。

數據顯示,今年迄今為止,比特幣已飆升85%,跑贏了大多數加密貨幣市場。隨著包括貝萊德(BlackRock)、富達(Fidelity)和Citadel在內的一系列金融巨頭加大對比特幣的投資,刺激了投資者的樂觀情緒,價格走勢也隨之而來。[2023/6/30 22:09:46]

Uniswapv2

例子:

假設ETH/DAI交易對的實時價格為1500DAI/ETH,交易對的流動性池中共有資金:4500DAI和3ETH,根據?x?y=k,可以算出池內的k值:?k=4500×3=13500。假設?x?表示DAI,y表示ETH,即初始階段?x1=4500,y1=3。

當價格下降到1300DAI/ETH時:?x2?y2=13500,x2/y2=1300,得出?x2=4192.54,y2=3.22?。

如果用戶選擇HODL,則?x2'=4500,y2'=3,我們分別計算兩種情況下的資產價值:

LP:4192.54+3.22*1300=8378.54

HODL:4500+3*1300=8400

資產減少:8400-8378.54=21.46→無常損失

無常損失率:21.46/8400=0.26%

當價格變為2200DAI/ETH時,x2=5449.77,y2=2.48,資產減少194.23,損失率為1.75%。

模型分析:

根據恒定乘積公式$xy=k$,令$k=L^2$,其中L表示流動性,則有$xy=L^2$,再根據價格$S=x/y$,可以得到$x=L/sqrt{S}$,$y=Lsqrt{S}$。

考慮LP在流動性池X-Y中添加流動性$L$,池的初始價格為$S_0$,所以LP需要向流動性池中提供$x_0=L/sqrt{S_0}$的X代幣和$y_0=Lsqrt{S_0}$的Y代幣。

當池的價格變為$S_1$時,LP的資產價值為

$$V_{v2,pos}(L,S_1)=S_1cdotx_1+y_1=frac{L}{sqrt{S_1}}S_1+Lsqrt{S_1}=2Lsqrt{S_1}$$

其中$x_1$和$y_1$是LP在池中的資產。

LP初始時的資產如果一直拿手里,則價值為

$$V_{v2,hold}(L,S_0,S_1)=S_1cdotx_0+y_0=frac{L}{sqrt{S_0}}S_1+Lsqrt{S_0}$$

所以,無常損失為:

$$begin{aligned}mathrm{IL}{mathrm{v}2}left(S_0,S_1right)&=frac{V{mathrm{v}2,text{pos}}-V_{mathrm{v}2,text{hold}}}{V_{mathrm{v}2,text{hold}}}&=frac{2Lsqrt{S_1}-left(frac{L}{sqrt{S_0}}S_1+Lsqrt{S_0}right。{frac{L}{sqrt{S_0}}S_1+Lsqrt{S_0}}&=left(frac{2cdotsqrt{frac{S_1}{S_0}}}{1+frac{S_1}{S_0}}-1right)end{aligned}$$

Scam Sniffer:攻擊者正在測試Blur批量掛單漏洞,請用戶當心“零元購”釣魚風險:3月9日消息,反網絡釣魚解決方案Scam Sniffer發文提醒稱,其鏈上監控機器人在大約5小時前發現一筆可疑Blur交易,有攻擊者正在測試Blur批量掛單的漏洞。在這筆交易中,攻擊者自己嘗試了“網絡釣魚”,并成功將6枚NFT實現了轉移。

此前報道,慢霧生態安全合作伙伴Scam Sniffer演示了一個針對Blur NFT市場批量掛單簽名的“零元購”釣魚攻擊測試,通過一個“Root簽名”即可以極低成本(特指“零元購”)釣走目標用戶在Blur平臺授權的所有NFT,Blur平臺的這個“Root簽名”格式類似“盲簽”,用戶無法識別這種簽名的影響。[2023/3/9 12:51:56]

令$r=S_1/S_0$,則有:

$$mathrm{IL}_{v2}=frac{2cdotsqrt{r}}{1+r}-1$$

用之前的例子計算,r=1300/1500=0.87時,IL=0.0026=0.26%,r=2200/1500=1.47時,IL=0.018=1.8%,與上述計算相符合。

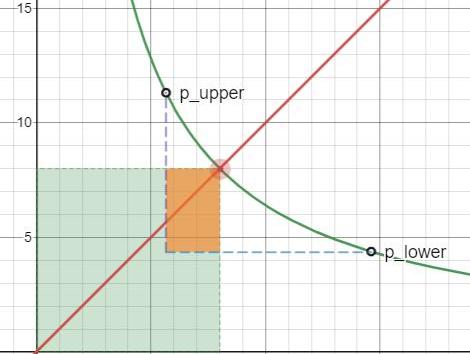

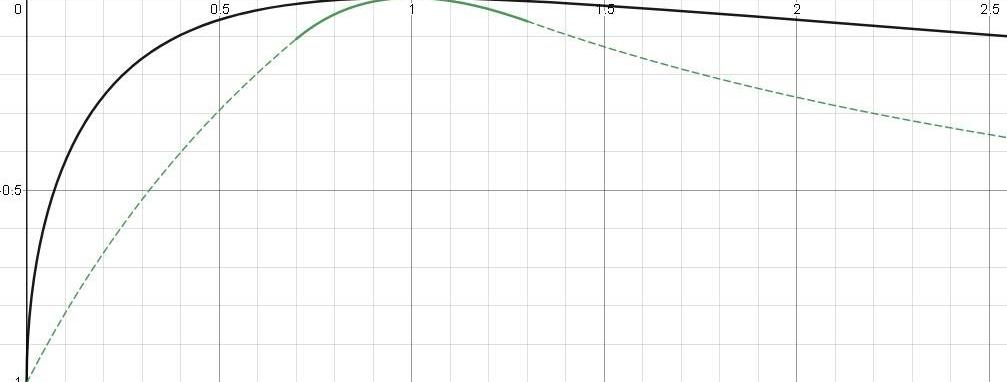

圖像:

Untitled2

www.desmos.comwww.desmos.com

可以看到,當$S_0=S_1$時無常損失為0,其他時候無常損失都為負數。列一個表:

0.25x20.0%0.5x5.7%0.75x1.0%101.25x0.6%1.5x2.0%1.75x3.8%2x5.7%3x13.4%4x20.0%5x25.5%

Uniswapv3

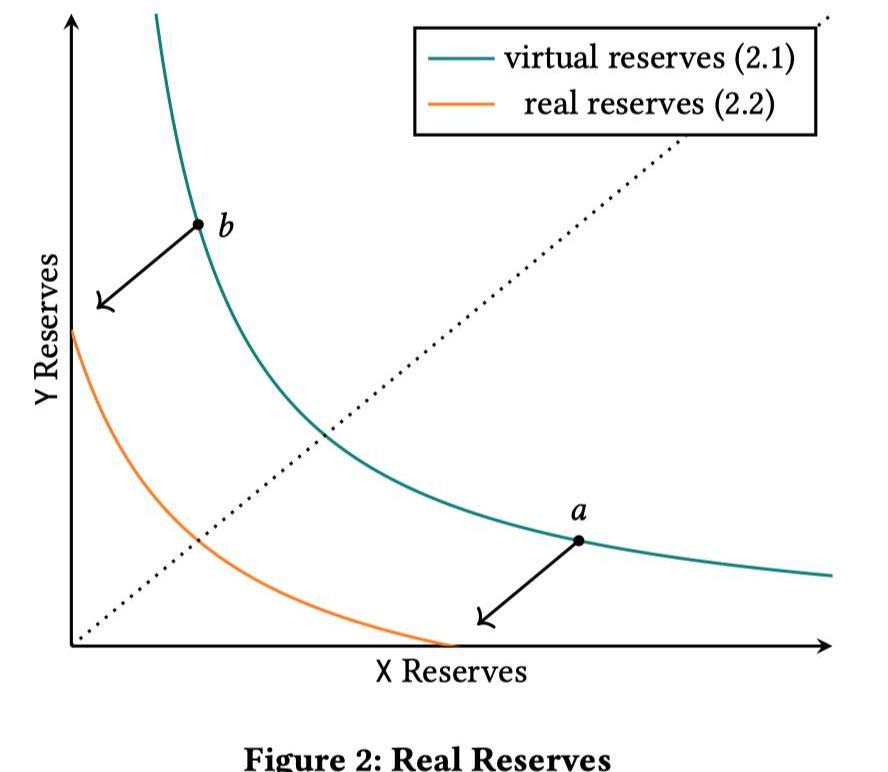

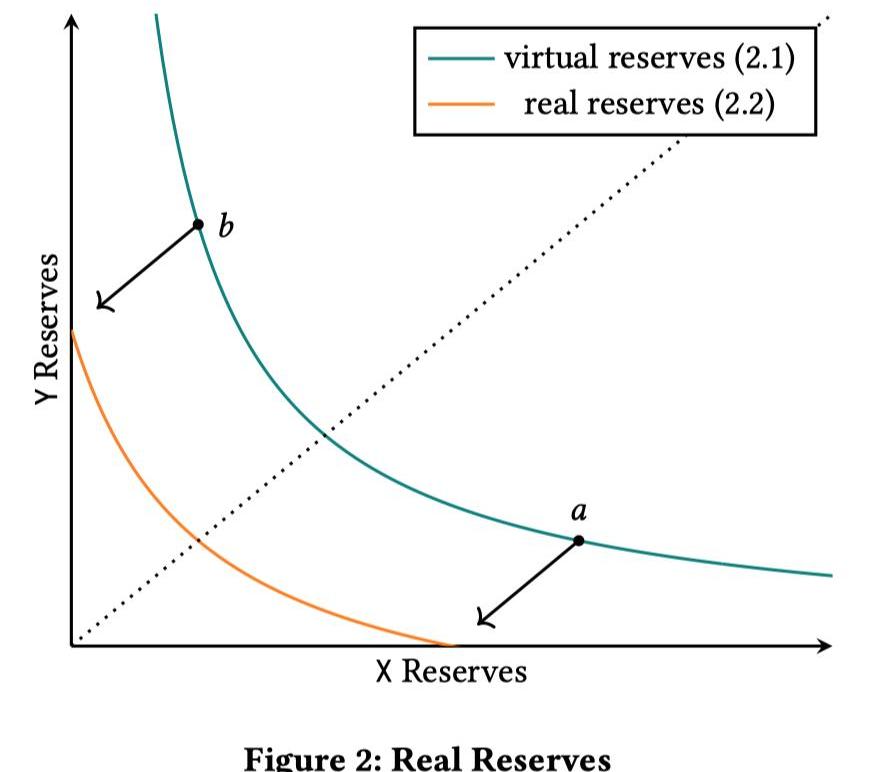

用同樣的過程,我們分析Uniswapv3的無常損失。假設LP向價格區間$$提供流動性$L$,初始價格為$P_0(in)$,之后價格變為$P_1(in)$。

首先我們從Uniswapv3的白皮書中可以知道,集中流動性的資產儲備曲線的公式為:

$$left(x+frac{L}{sqrt{p_b}}right)left(y+Lsqrt{p_a}right)=L^2$$

Untitled1

對于虛擬曲線:$x_{virtual}cdoty_{virtual}=L^2$,可以得到:

$$begin{aligned}&y=y_{text{virtual}}-Lsqrt{p_a}=Lleft(sqrt{P}-sqrt{p_a}right)&x=x_{text{virtual}}-frac{L}{sqrt{p_b}}=Lleft(frac{1}{sqrt{P}}-frac{1}{sqrt{p_b}}right)end{aligned}$$

2022年共有17個2010年的早期比特幣區塊獎勵被花費:1月3日消息,據Bitcoin.com統計數據顯示,2020年和2021年早期比特幣區塊獎勵的支出創歷史新高,但2022年活動放緩。其中2020年、2021年花費了20個2010年的早期區塊獎勵(1000枚比特幣),

然而在2022年中,2010年的早期區塊獎勵只花掉了17個(850枚比特幣),此外2022年3月10日一個實體移動了自2010年以來一直處于休眠狀態的489.091枚比特幣;2022年4月2009年的5個區塊獎勵也被花掉了,這也是自2020年以來首次有2009年的區塊獎勵被花掉。[2023/1/3 22:22:16]

初始時資產價值為:

$$begin{aligned}V_{v3}(P_0)&=y_0+x_0cdotP_0&=Lleft(sqrt{P_0}-sqrt{p_a}right)+Lleft(sqrt{P_0}-frac{P_0}{sqrt{p_b}}right)&=2Lsqrt{P_0}-Lleft(sqrt{p_a}+frac{P_0}{sqrt{p_b}}right)end{aligned}$$

同樣,則在價格$P_1$時流動池中的資產價值為:

$$begin{aligned}V_{v3,pos}(P_1)&=2Lsqrt{P_1}-Lleft(sqrt{p_a}+frac{P_1}{sqrt{p_b}}right)&=2Lsqrt{rP_0}-Lleft(sqrt{p_a}+frac{rP_0}{sqrt{p_b}}right)end{aligned}$$

在價格為$P_1$時的,選擇HODL的資產價值為:

$$begin{aligned}V_{text{v3,hold}}(P_1)&=y_0+x_0P_1&=Lleft(sqrt{P_0}-sqrt{p_a}right)+P_1cdotLleft(frac{1}{sqrt{P_0}}-frac{1}{sqrt{p_b}}right)&=Lleft(sqrt{P_0}-sqrt{p_a}right)+LcdotrP_0left(frac{1}{sqrt{P_0}}-frac{1}{sqrt{p_b}}right)&=Lsqrt{P_0}(1+r)-Lleft(sqrt{p_a}+frac{rP_0}{sqrt{p_b}}right)end{aligned}$$

所以無常損失為:

$$begin{aligned}mathrm{IL}{a,b}?&=frac{V{pos}-V_{text{hold}}}{V_{text{hold}}}&=frac{2Lsqrt{rP}-Lsqrt{P}(1+r。{Lsqrt{P}(1+r)-Lleft(sqrt{p_a}+frac{rP}{sqrt{p_b}}right。&=frac{2sqrt{r}-1-r}{1+r-sqrt{frac{p_a}{P}}-rsqrt{frac{P}{p_b}}}&=operatorname{IL}?cdotleft(frac{1}{1-frac{sqrt{frac{p_a}{P}}+rsqrt{frac{P}{p_b}}}{1+r}}right)end{aligned}$$

Solana基礎設施公司Helius完成310萬美元融資:10月20日消息,Solana基礎設施初創公司Helius宣布完成310萬美元種子輪融資,Reciprocal Ventures和Chapter One領投,Solana Ventures、Alchemy Ventures、Big Brain Ventures 、Propel VC等機構以及Magic Eden聯合創始人Zhuoxun Yin、Squads聯合創始人Stepan Simkin等天使投資人參投。

據悉,Helius由前Coinbase和Amazon Web Services工程師共同創立,旨在提供工具幫助開發人員以更少的時間和更低的成本構建Web3應用程序。Helius在兩個月前推出邀請制Alpha測試,目前已向公眾開放其平臺。(Decrypt)[2022/10/20 16:30:33]

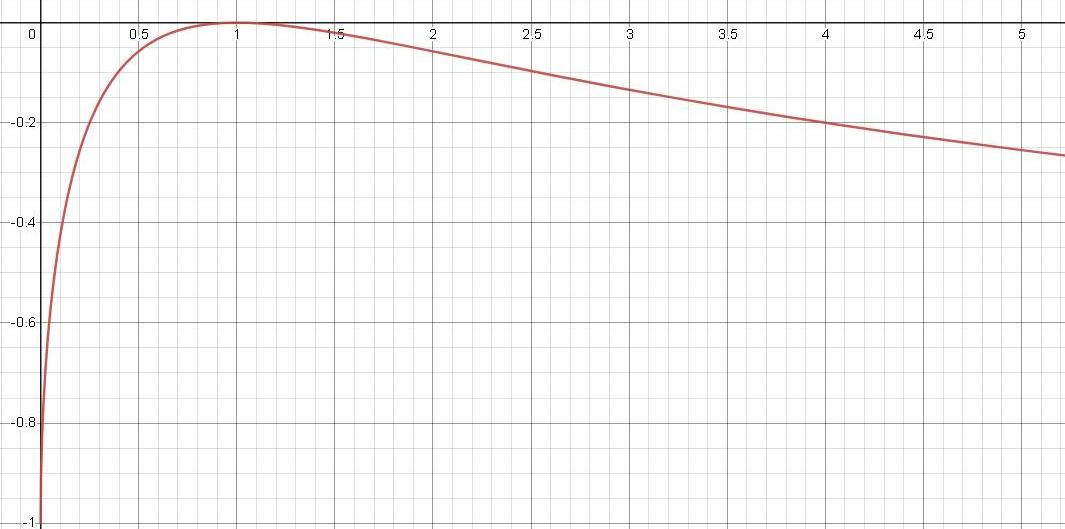

我們可以通過價格區間$$的變化看到:

在$P_a=P_b=P$時,IL=0;當$r=1$時,IL=0;與v2的聯系:$$p_a=0,p_brightarrowinfty,mathrm{IL}{v3}=frac{2cdotsqrt{r}-1-r}{1+r}=mathrm{IL}{v2}$$

趨近于$mathrm{IL}_{v2}$。

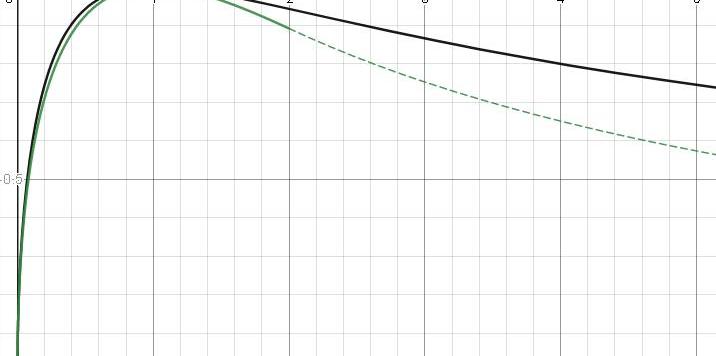

畫圖

Untitled3

www.desmos.comwww.desmos.com

同樣我們可以看到:當價格區間越小時,無常損失越大:

Untitled

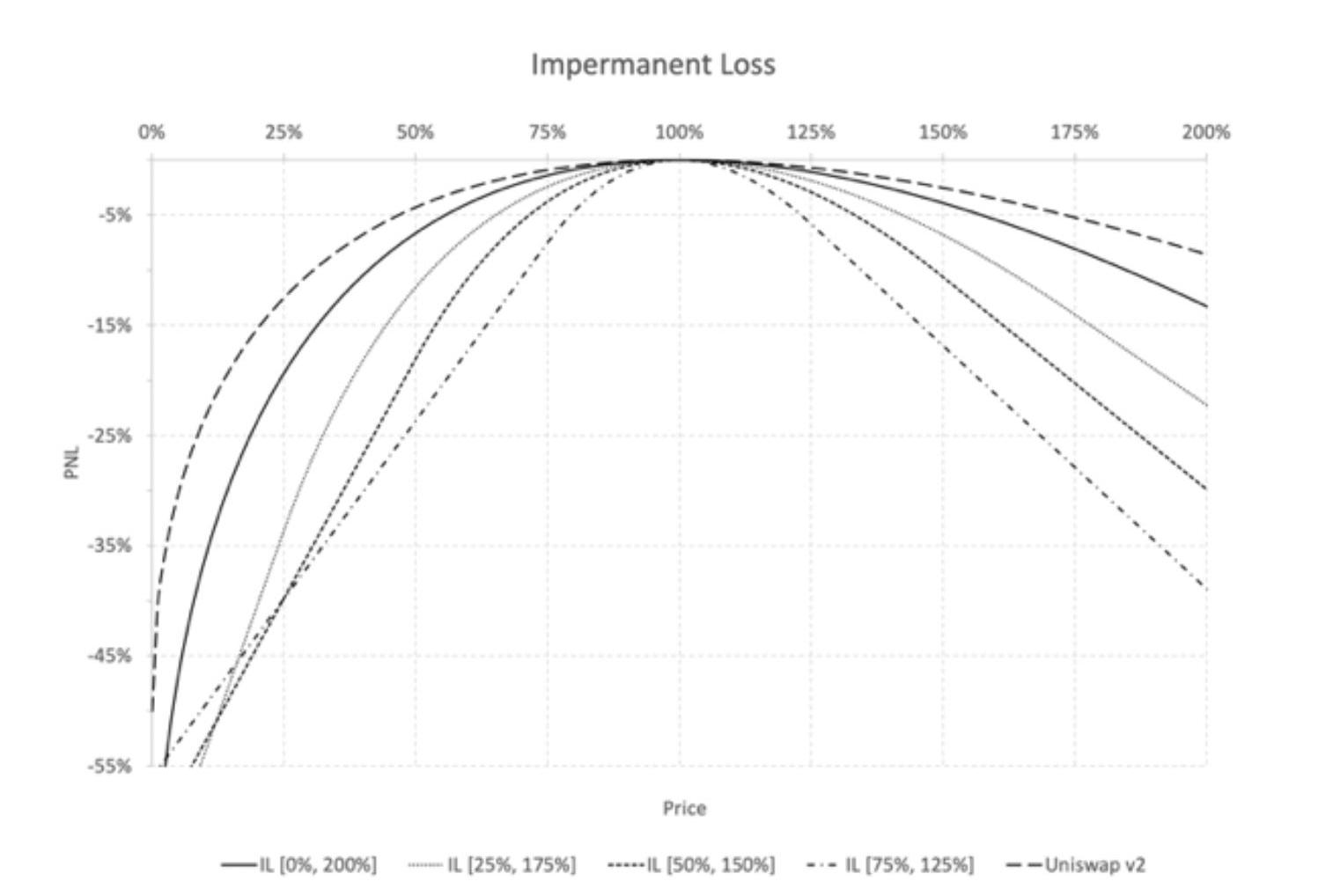

數值比較

我們比較在不同的價格區間下Uniswapv3的無常損失:

Screen_Shot_2022-08-31_at_095606

具體數據:

(Uniswapv2)-0.56%0-0.46%-0.86%0-0.70%-1.5%0-1.22%-2.34%0-1.91%-4.75%0-3.8%

提問:既然無常損失總是為負,為什么還是會有人愿意做LP?

我們的計算忽略了兩個問題:

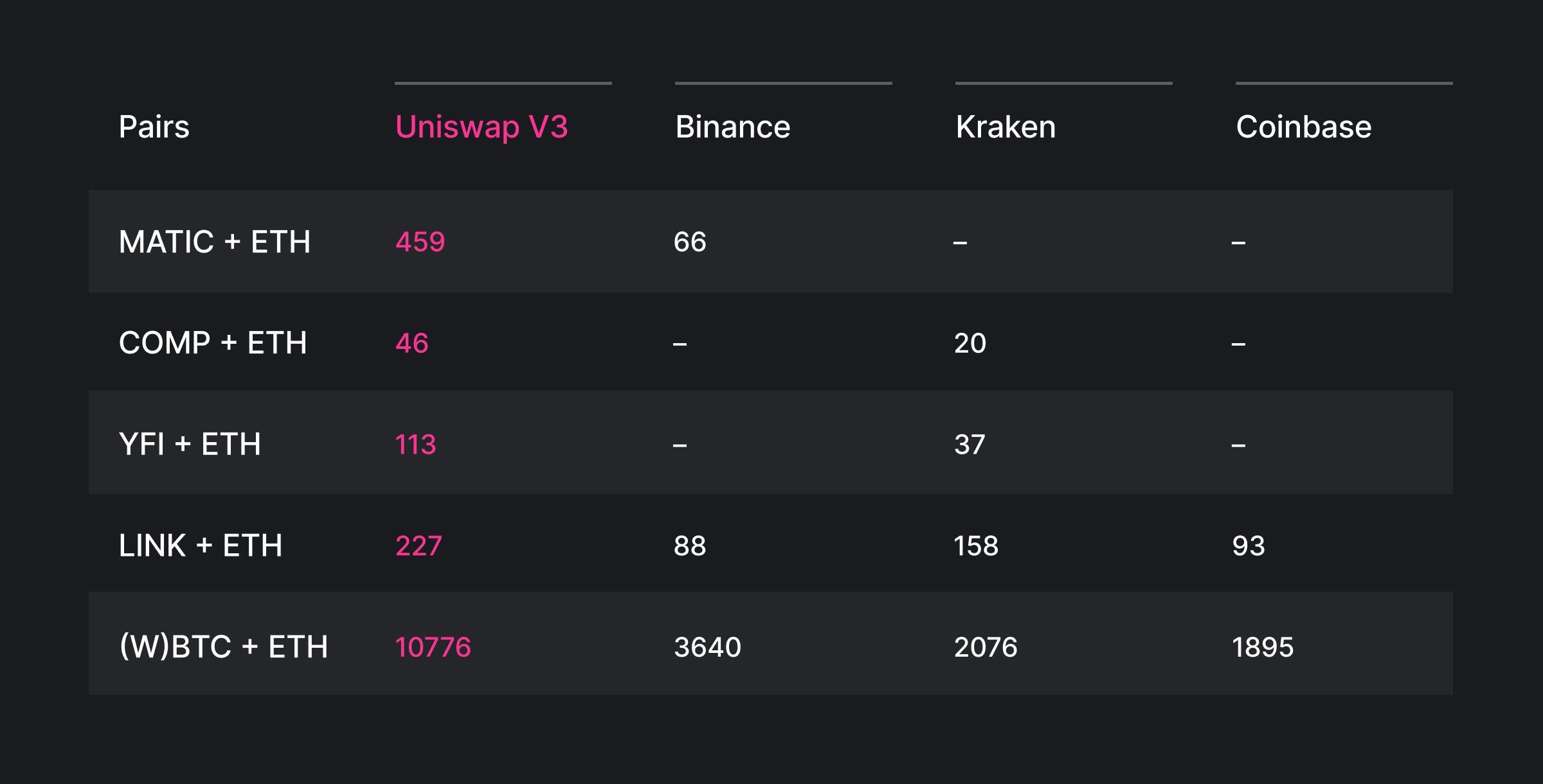

手續費:不同的池子提供不同的手續費,需要在原來的計算上加上手續費。集中流動性增加了池的深度:例如:ETH-USDC-0.3%池的流動性

彭博社:蘋果最早今年內或將發布元宇宙操作系統“rOS”及頭顯產品:金色財經報道,據彭博社消息,蘋果公司擬最早于今年年內發布元宇宙產品,據稱蘋果目前已經向董事會展示了一款結合 VR 和 AR 功能的頭顯設備初始版本,該設備的處理器“與蘋果最新的 Mac 處理器相當”和“超高分辨率屏幕”。同時,一位不愿透露姓名的消息人士還稱,蘋果公司還在開發配套的操作系統,名為“rOS”。彭博社還透露,蘋果公司最早應該會在今年年底或明年某個時候推出這款元宇宙設備,并在 2023 年將其提供給消費者。[2022/5/21 3:32:29]

一些流行的token對的深度比中心化交易所更高。linklarge-cap:ETH/dollarmid-cap-cross-chainpairs

-穩定幣與穩定幣對:USDC/USDT

從資產價值的角度

比較以下五種資產持有策略

100%持有ETH100%持有USDC50%持有ETH,50%持有USDC使用50%ETH與50%USDC參與做市-Uniswapv2使用50%ETH與50%USDC參與做市-Uniswapv3比較這五種策略的資產價值。

無手續費時:

Untitled6

包含手續費時:

Untitled7

UniswapV3既是投資者收益的放大器,也是風險的放大器。在享受更高投資收益的同時,也必然要承擔當價格脫離安全范圍時更多的無常損失。

如何通過策略降低損失,或者說增加收益?

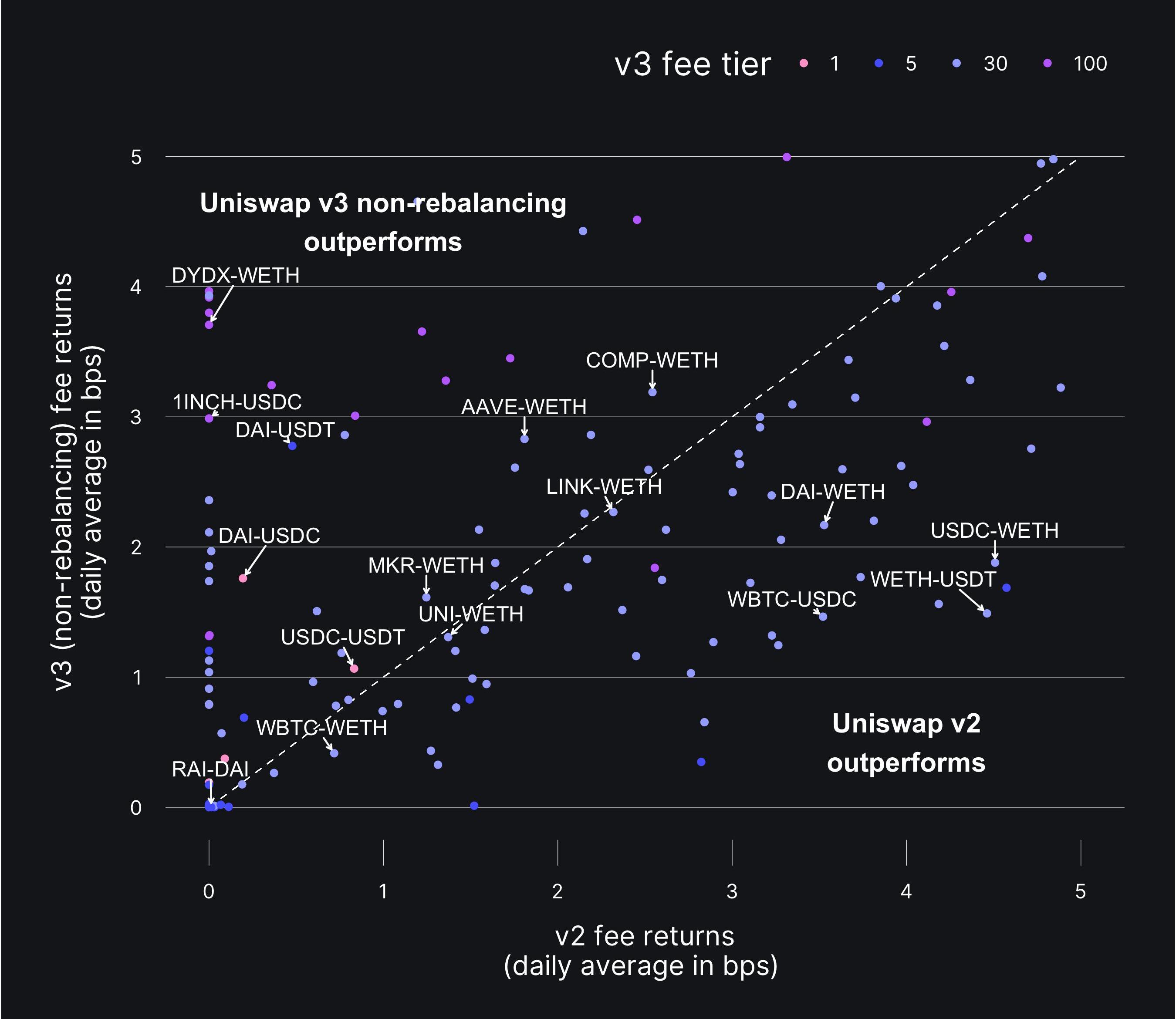

策略0:在不主動調整的情況下選擇比v2表現更好的池子

在不主動調整情況下,全范圍的Uniswapv3頭寸和價格限定的穩定幣頭寸的手續費回報平均比Uniswapv2好約54%。其中

100基點手續費的全范圍v3頭寸比v2平均好?~80%。1基點,范圍限定的v3穩定幣對,v2,平均好?~160%.30基點,全范圍v3頭寸,v2平均好?~16%.5基點,全范圍v3頭寸,v2平均差?~68%.通常建議LPers選擇v3。link

選擇哪個池?

Untitled8

v3表現更好的是100基點費率或1基點費率的穩定幣對。

100bps的token對通常流動性較差,部署時間較晚且波動性較大。對于1-bp費用等級,代幣對價格波動較小,但Uniswapv3的交易量遠高于v2。1-bp池上的集中流動性實現了超過v2的高回報。

策略一:主動的被動策略

如果初始投入是50%ETH和50%USDC,當價格變化時,池中剩余的資產比例可能變成80%ETH和20%USDC,這時你需要手動調整庫存來防止出現一種資產在一側耗盡,可以持續提供兩邊的庫存。

根據價格變動周期性地再平衡兩種資產之間的比例。

利用范圍訂單被動執行的,在現在價格的預測方向放置一個窄的訂單,這樣就避免了swap費用和價格影響。如果主動使用swap達到50/50,會有0.3%的費用。

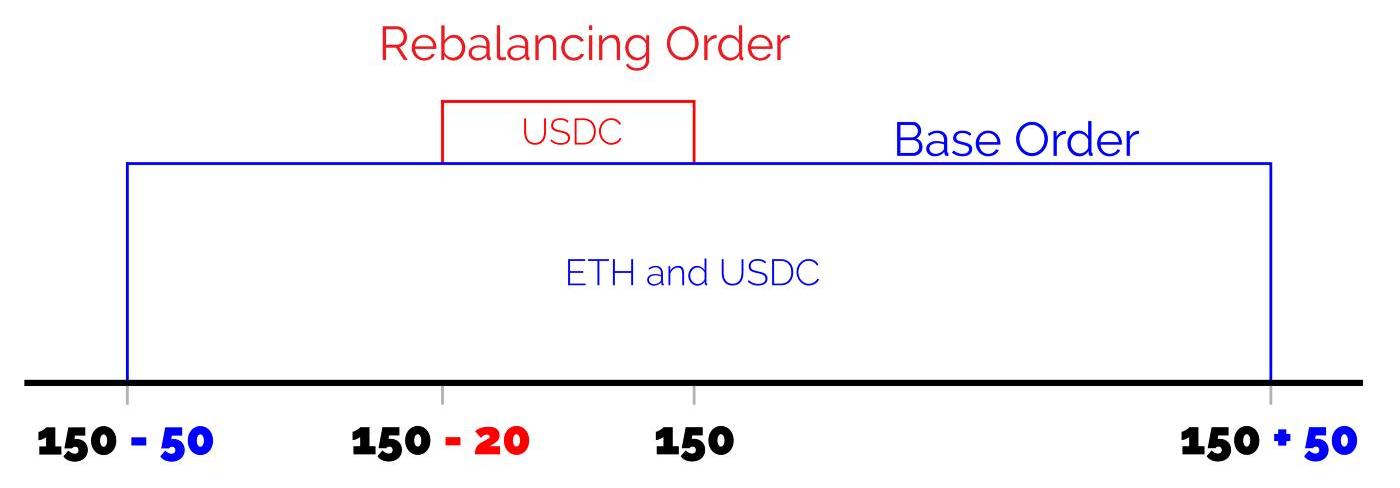

如何操作:

對于Uniswap上為某個礦池,例如ETH/USDC,它有兩個主要參數:

BR該策略始終保持兩個有效的范圍訂單:

基本定單:以當前價格X為中心,范圍。如果B較低,它將從交易費用中獲得更高的收益。再平衡訂單:剛好高于或低于當前價格。在或范圍內,具體取決于在基本訂單下達后它持有的更多的代幣是哪一種。此訂單有助于策略重新平衡并接近50/50以降低庫存風險。每24小時,進行再平衡,根據價格和token數量提交訂單。如果策略表現優秀,則時間區間可以被減少。再平衡并不能保證完全50/50。

舉例:

Untitled9

比如,ETH目前價格150USDC,B=50,R=20,策略擁有資金1ETH和160USDC。則在放置一個基礎訂單,使用1ETH和150USDC。剩余的10USDC用來在放置一個在平衡訂單,用來購買ETH以達到50/50。

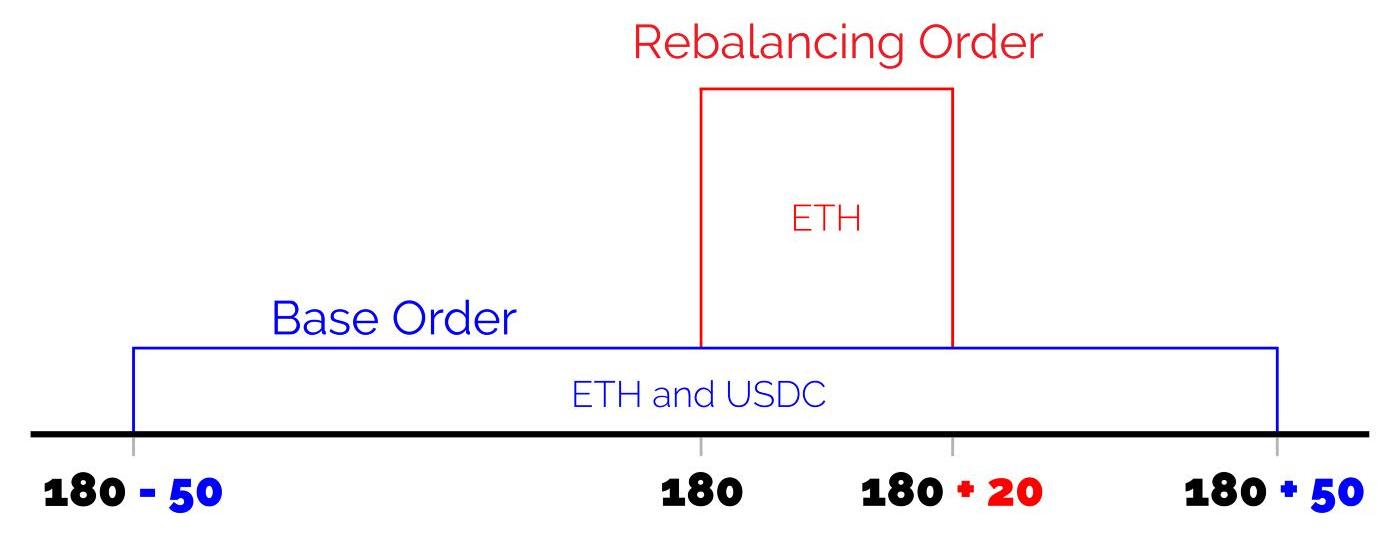

Untitled10

如果價格提升到180,再平衡之后,基礎訂單為,若此時策略有1.2ETH和90USDC,則策略會使用0.5EHT和90USDC放入基礎訂單中,剩余0.7ETH會用于在之間的再平衡訂單。

實際操作:https://dune.com/queries/78325/155734?Number%20of%20days=200

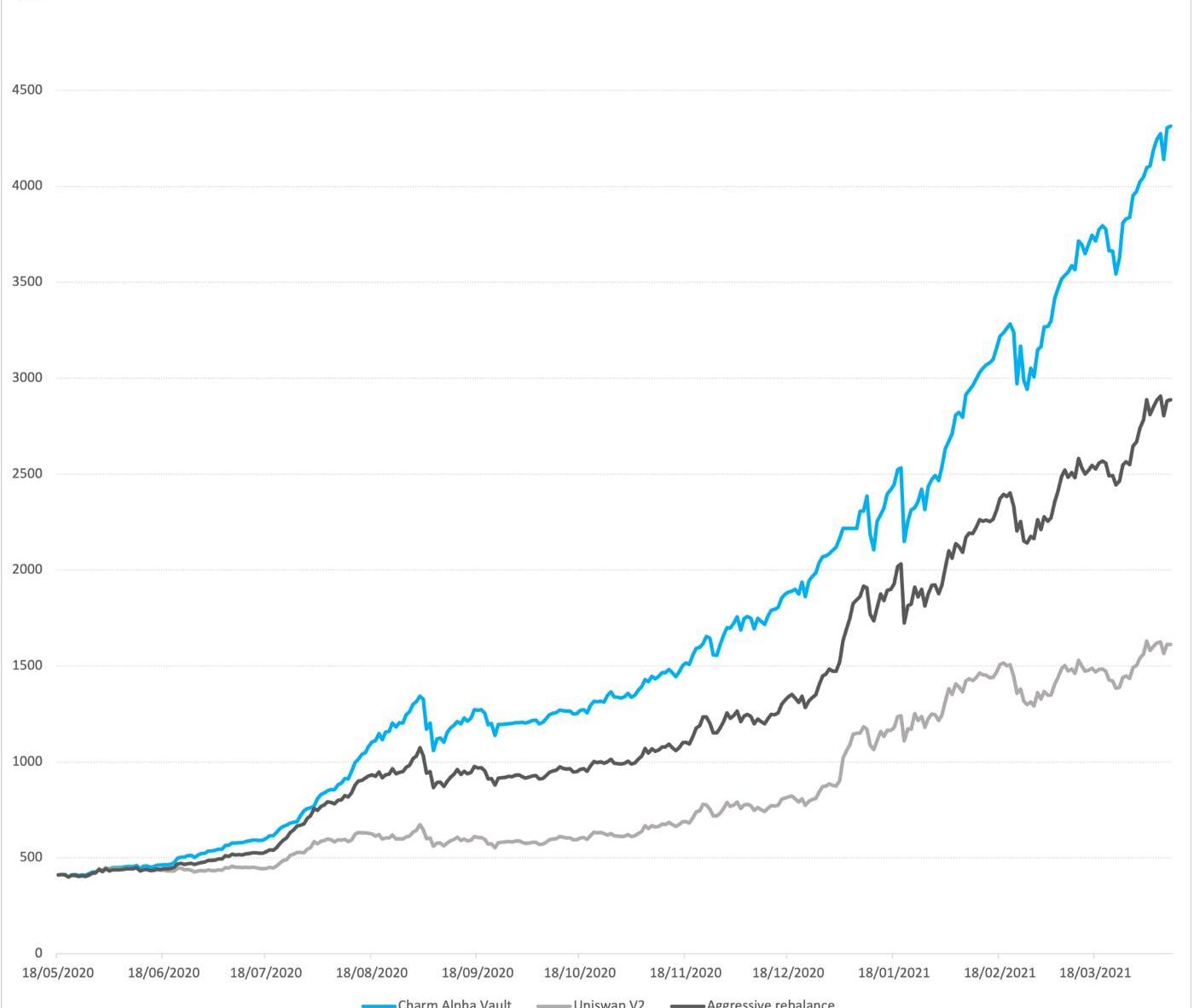

效果

藍色曲線

Untitled11

實際效果:

策略二:預期價格范圍策略

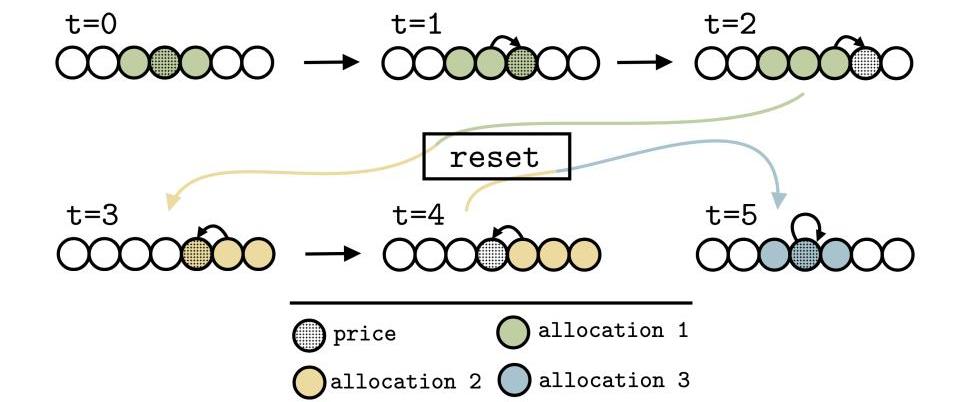

從歷史數據中預測未來10分鐘的價格走勢,得到一個價格范圍區間,在這個價格范圍區間中提供流動性。直到當前價格超出價格范圍,重復上述過程,重新預測價格范圍并添加流動性。這個價格范圍稱為“預期價格范圍”。同時我們可以在當前價格沒有完全超出預期價格范圍時調整價格區間,稱這個價格范圍為“移動策略范圍”,這個范圍指示了什么時候需要移動。

Untitled12

如何設置

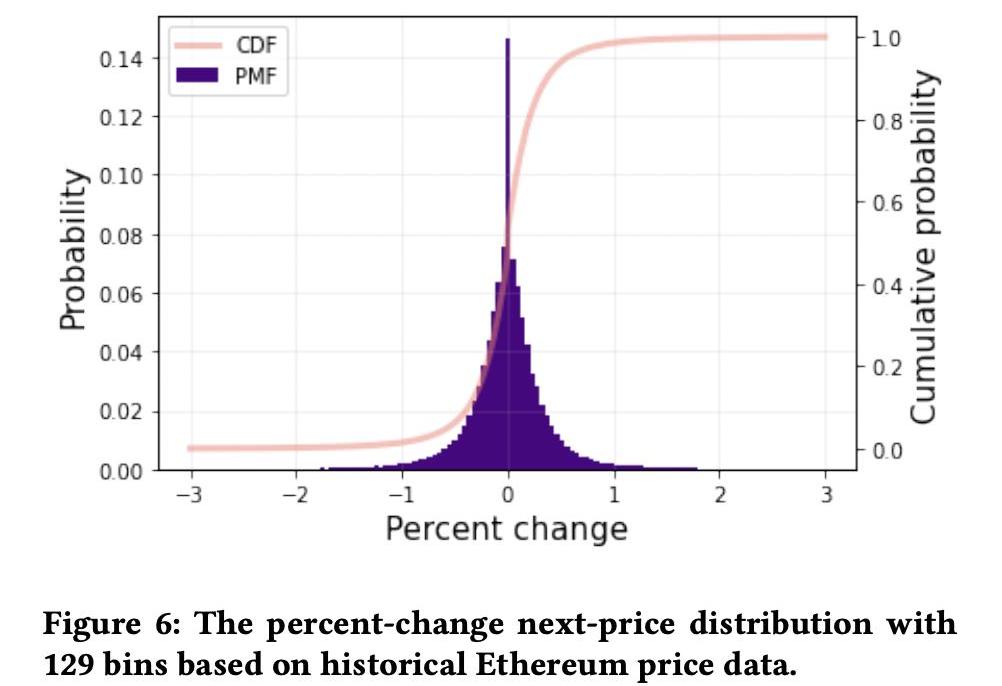

2018年3月~2020年4月的十分鐘數據得出價格移動分布在之間。可以設置百分比作為價格波動區間。

Untitled13

進一步策略:在預期價格范圍內不采用一致的流動性,而是采用多個連續的流動性多頭,每個多頭存入不同數量的資產。

三種策略:

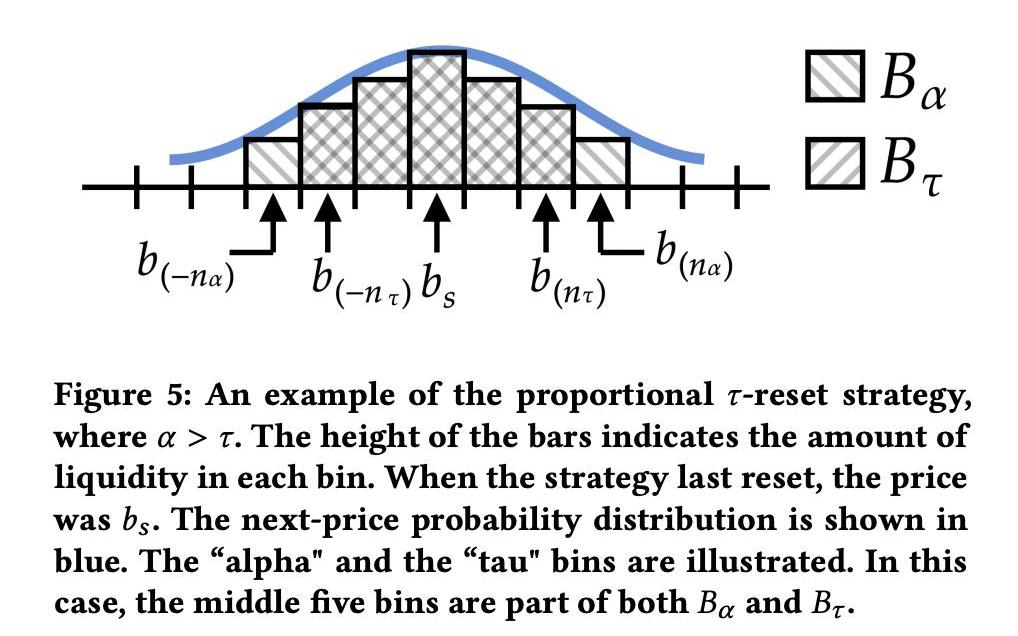

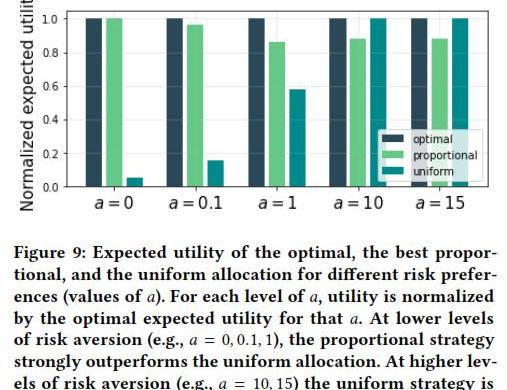

均勻策略:在價格區間內均勻分布,Uniswapv3默認;比例策略:在價格區間內分成子價格區間,權重對應價格可能的變化概率放置;最優策略:使用決策理論,計算一個模型來估算“最佳”范圍來提供流動性,使用LP的“風險規避”程度作為參數。比例策略:

Ba:預期價格范圍Bt:移動策略范圍藍線為概率分布,使用小的價格區間實現

Untitled14

結論

對于厭惡風險的投資者,均勻策略最優,對于其他所有人來說是次優的;比例策略對于大部分厭惡風險的投資者來說的接近最優的;對于最厭惡風險的投資者而言,均勻策略可獲利。

Untitled15

比例策略對于風險偏向LP提供者是最優的,而均勻分配對于風險規避LP提供者是最優的。

這意味著,在Uniswapv3中被動管理的頭寸可能不足以以資本效率和平衡風險賺取費用,積極的流動性提供策略既是機遇也是挑戰。

其他主動的流動性管理

其他主動策略dapp

xTokenprojectGelatoNetworkVisorFinanceteamCharm.fi’s?AlphaVaultsMellowProtocol

Untitled16

參考

HowtoavoidImpermanentLossGoingBanklesswithUniswapHowtomakemoneywithUniswapV3AGuidetoUniswaponOptimismUniswapLiquidityProvision:IstheYieldWorththeRisk?:https://medium.com/gammaswap-labs/uniswap-liquidity-provision-is-the-yield-worth-the-risk-c45a4a850700https://betterprogramming.pub/uniswap-v2-in-depth-98075c826254https://liaoph.com/uniswap-v3-1/https://www.theblockbeats.info/news/24654https://medium.com/charmfinance/introducing-alpha-vaults-an-lp-strategy-for-uniswap-v3-ebf500b67796https://medium.com/@DeFiScientist/rebalancing-vs-passive-strategies-for-uniswap-v3-liquidity-pools-754f033bdabchttps://uniswap.org/blog/fee-returnshttps://uniswapv3.flipsidecrypto.com/https://newsletter.banklesshq.com/p/how-to-automate-uniswap-v3-liquidityhttps://kydo.substack.com/p/palm-protocol-owned-active-liquidity

最近幾天,curve與uniswap誰是defi之王的爭論愈發熱烈,各國友人們都各抒己見,你來我往,爭論的不亦樂乎。然而隨著討論的越發深入,各種概念和邏輯滿天飛,搞得我也是暈頭轉向的.

1900/1/1 0:00:00應用鏈敘事越來越受歡迎。以下有6個未發布的DeFi協議,它們正在建立自己的應用鏈和Rollup?(值得關注的高潛力項目): 1.dYdXV4 dYdXV3是最大的永續DEX.

1900/1/1 0:00:00Damus——發展最快的Twitter替代產品之一,在該應用被蘋果批準上架后僅兩天,就從中國大陸的應用商店中下架。Damus運行在受JackDorsey支持的去中心化社交網絡協議Nostr上.

1900/1/1 0:00:00GLPFud層出不窮,近期更是有人聲稱其牛市下將陷入死亡螺旋,本文將通過詳盡的案例、數據與計算為你抽絲剝繭,分析諸多Fud的真偽,幫你進一步認清GMX/GLP的本質.

1900/1/1 0:00:00之前我們討論過,以太坊坎昆升級將引入了一種全新的交易類型——Blob交易,一旦實施,那么以太坊的Rollup協議將大幅降低交易費用,Layer2將迎來真正的爆發.

1900/1/1 0:00:00北京時間2月21日下午,被眾多一線投研機構視為2023年以太坊最重要的創新,有可能開啟以太坊新敘事方向的Eigenlayer終于披露了其V1版白皮書.

1900/1/1 0:00:00