BTC/HKD+1.09%

BTC/HKD+1.09% ETH/HKD+0.89%

ETH/HKD+0.89% LTC/HKD-0.28%

LTC/HKD-0.28% ADA/HKD+0.25%

ADA/HKD+0.25% SOL/HKD+3%

SOL/HKD+3% XRP/HKD+0%

XRP/HKD+0%@DeFi_Cheetah是我最尊敬的DeFi分析師之一。但本著富有成效的討論精神,我尊重地反對他對@CurveFinanceV2與@UniswapV3的分析中的一些觀點。

詳見:為什么CurveFinance比Uniswap更能成為DeFi的核心協議?

下面是具體的反駁論述。

觀點摘要Pt.1

(1)Curve的龐氏代幣經濟學是不可持續的

-Curve的ve-tokenomics推遲和減輕的代幣拋壓,并不能解決這個問題。

-CRV代幣釋放價值>Curve的收入+賄賂

-Curve+協議利用釋放的代幣租用了流動性

-Ve-tokenomics對后期加入者不利

觀點摘要Pt.2

(2)Uniswap有一個更好的商業模式

Mike Novogratz:下一次比特幣反彈將更多地關注實用性,而不是故事:金色財經聯合Coinlive現場報道,新加坡“Token2049”峰會活動今日舉辦,彭博社首席國際記者Haslinda Amin與Galaxy的Mike Novogratz就比特幣和目前的經濟形勢進行了一次爐邊談話。Mike Novogratz認為,就故事和實用性而言,下一次比特幣牛市必須與歷史上的加密貨幣漲勢大不相同,下一次比特幣反彈將不得不更多地關注實用性,而不是故事。歷史上最大的反彈之一,即 2017 年的比特幣牛市,主要是關于人們不信任政府并希望獲得更多隱私和權力下放的故事。這是 Z 世代的千禧一代革命,它是全球性的,這是一個強有力的故事。

Novogratz 預測,與上述加密貨幣牛市相比,下一次比特幣反彈必須是“50%的故事,50%的實用性”。此外,Novogratz還相信,Web3 和NFT的代幣將成為未來游戲領域的重要組成部分。[2022/9/28 5:58:43]

-流動性成本更低

Compass UOL收購Avenue Code提供數字轉型解決方案:金色財經報道,數字轉型公司Compass UOL今天宣布收購北美軟件咨詢機構Avenue Code,該公司在美國、加拿大、歐洲和巴西擁有1000多名技術專業人員。Compass UOL首席執行官Alexis Rockenbach表示:“Avenue Code與Compass UOL合作,在一個隨著元宇宙、區塊鏈和技術增強現實等新趨勢的出現而迅速發展的市場中提供數字轉型解決方案。”(prnewswire)[2022/11/10 12:41:12]

-協議生態系統提供更多的靈活性和創新

-Uniswap生態項目在Uniswap機制的基礎上創造新產品

-Curve生態項目旨在擴展CRV的龐氏經濟學

Curve的效用和價值主張對于以太坊和加密貨幣來說是不可否認的,該協議經常被盛贊。并且ve-tokenomics的創新催生了gauges、bribes、curvewars等全新的DeFi機制。

美國CFTC加密監管草案已被上傳至GitHub,軟件開發者不會被視為經紀人:金色財經報道,美國商品期貨交易委員會(CFTC)關于監管加密行業的《數字商品消費者保護法》(DCCPA)的新草案已被上傳到GitHub。該草案顯示,軟件開發者不會被視為數字商品經紀人。被歸類為經紀人將有特定的稅務報告要求,如果軟件開發者不對其平臺進行集中管理,就無法做到這一點。

以前的法案對經紀人的定義很寬泛,包括節點運營商和錢包制造商,該法案明確排除了這些人。

此外,該草案還顯示,CFTC被要求在法案頒布后180天內提供一份關于DeFi市場規模和協議的報告。它還將命令CFTC與外國監管機構聯絡,以確保美國的規則與國際法規相協調。(CoinDesk)[2022/10/20 16:31:41]

但Curve的ve-tokenomics終究是一個激勵流動性的龐氏騙局,通過延遲賣出壓力或將拋壓卸給共生協議的代幣。

這種產生流動性的方法在吸引逐利的資本和臨時的資金流入方面是成功的,但并不表明TVL的可持續性或可恢復性。

Messari:Solana基本指標在非EVM鏈中仍優于其他競爭對手:金色財經報道,據區塊鏈研究公司Messari最新非EVM區塊鏈報告顯示,Solana 在最基本的指標上均優于其競爭對手,對于 Cardano、Algorand 和 Tezos 來說,開發活動仍然是關鍵,不過Algorand鏈上鎖倉量在本輪熊市中依然增長,另外市場對Cardano即將到來的分叉升級也較為期待。[2022/8/8 12:08:36]

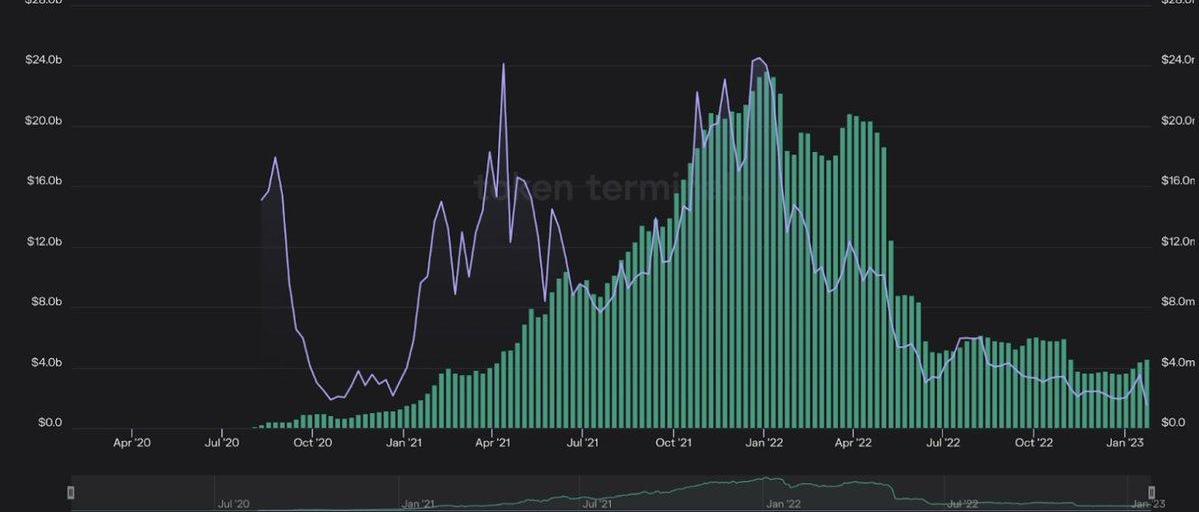

下圖是Curve的TVL和其代幣釋放的圖表。

除了為引導流動性而出現的最初的排放高峰外,Curve的釋放線圖緊跟其TVL。

這是為什么呢?

簡單地說,流動性挖礦=用代幣釋放價值來租用流動性。它最初是具有成本效益和效率的,然而,如果租金支付停止或減少,流動性不再得到充分的激勵,它就會離開。(如上圖所示)

美SEC訴Ripple案進展:法庭否決SEC尋求封存William Hinman相關文件的動議:6月10日消息,Ripple的辯護律師James Filan 6月9日分享的法庭文件顯示,美國SEC被要求按照法律規定提交一份經過修訂的案情摘要和證據。修訂后的摘要文件需在6月14日前提交,并將“只關注保護需要密封歸檔的信息所需的范圍”。

Filan稱:“法院下令,在2022年6月14日之前,美國SEC應提交一封信,解釋其擬議的修訂,并說明其尋求封存哪些證據。從本質上講,法院同意Ripple的觀點,并表示SEC試圖封存不必要的東西。”

SEC要求法院下令封存該機構的信件,以反對六名XRP投資者提出的就SEC一名專家的意見提交摘要的動議。SEC聲稱,前SEC官員William Hinman的演講相關文件屬于律師-當事人特權,在此之前,主審法官Sarah Netburn就此事召開了SEC- Ripple會議。然而,法庭文件表明,這一程序特權并不能保護言論。(Finbold)[2022/6/10 4:16:44]

同樣的情況也適用于$CRV。當釋放量過低時,只有交易費仍可作為激勵。因此,LP繼續提供流動性的好處,以及協議在Curve的生態系統中競爭的好處被削弱了。

這種以折扣價出售代幣以換取不穩定的流動性的做法是不可持續的,也不是對資本的有效利用,Curve很清楚這種情況。

這就是為什么Curve使用了ve-的鎖定機制,并將其銷售壓力卸載給參與的LP和共生協議,如@ConvexFinance和@yearnfinance,從而用其原生代幣支撐起$CRV的價值。

即使如此,排放CRV以"租用"Curve上的流動性的成本遠遠超過了與租用的流動性有關的收入和賄賂的價值,導致該協議出現巨大的運營赤字。

@DeFi_Cheetah認為$CRV排放,雖然經常被認為是協議的成本,但實際上是項目為獲得流動性而向Curve支付的費用。

換句話說,$CRV的排放已經被協議"預付",以確保鏈上的流動性,從而抵消了$CRV的通脹壓力。

讓我們假設這是真的。

那么,Curve的總營業利潤/赤字=-總排放量

(1.01億美元+2.34億美元)-12億美元=-8.65億美元

這個赤字對$CRV和它的持有者來說是極具破壞性的。

此外,根據LlamaAirforce的數據,每花1美元用于賄賂,就能為CVX持有者帶來1.42美元的收益,這意味著協議為超過1美元的CRV支付1美元,從而駁斥了賄賂足以作為抵消CRV通貨膨脹壓力的"預付款"的觀點。

實際上,Curve的所有流動性都是租來的。

它的ve-model是一個”紙牌屋”。

(1)協議從Curve租借流動性。

(2)Curve向LP租借流動性。

(3)LP從Protocols那里鑄造流動性。

Curve在這種模式下首當其沖地承擔了運營成本,并采用龐氏經濟學來推遲持續赤字$CRV排放的不可避免的影響,但這是不可持續的。

還有一點很重要的是,Curve的ve-tokenomics不成比例地偏向于先行者而阻止新進入者。對于經常受到資本和資源限制的新協議來說,賄賂和$CRV積累都不是可行的流動性策略。

任何新的協議在Curve上建立深度流動性只會越來越困難,因為先行者在平臺上擴大了他們的CRV領先優勢。

現在,談談Uniswap的優勢。

我首先要指出,DeFi協議的運作就像早期的科技初創公司。他們燃燒現金來獲取用戶,推動頂線增長,并達到臨界質量,在此基礎上他們可以自我維持。

成本效益高的客戶獲取+保留是長期可持續性和增長的必要條件。在DeFi背景下,這意味著以盡可能低的成本獲得+保留流動性。

Uniswap完全依靠交易產生的費用,但仍然成功地吸引和保持其平臺上的流動性。

這表明了一種自我維持的低成本商業模式,一旦DeFi達到大規模采用,它就會有爆炸性的增長和成功。

Uniswap還擁有一個不斷增長的創新共生項目的生態系統,通過提高用戶體驗和可選性,推動V3的采用。

@izumi_Finance的LiquidBox為想要通過流動性挖礦在UniswapV3上積累深度流動性的項目提供了三種適應不同類似資產的UniV3LPNFT流動性挖礦模型,相較V2和Curve生態的流動性挖礦的成本和效果都有極大的改善。

@xtokenterminal消除了手動輸入和主動管理LP關鍵參數的需要,解決了UniV3的最大批評痛點之一。

@ArrakisFinance提供無需信任的算法做市策略,通過自動策略在UniV3上創造深度流動性。

@Panoptic_xyz和@GammaSwapLabs實驗室是#OpFisymbiotes的創新例子,它們通過從根本上改變提供流動性機制作為DeFi基礎設施來擴展UniV3使用案例。

@Panoptic_xyz通過在@Uniswapv3生態系統內的任何基礎資產池上實現執行,提供無需信任、無需許可的期權交易,并實現即時結算。@Slappjakke的一篇文章深入探討了該協議的架構。

@GammaSwapLabs的創新使gammalongshorts使用LP代幣作為代表波動性的資產。GammaswapUniV3LPs從質押的基礎代幣波動性的交易商處獲得預付溢價。

你可以參考我的研究報告,對Gammaswap有更深入的了解。

重點是,Uniswap的共生體更復雜,因為他們的優勢不是來自$UNI,而是V3機制的增強,它提供了比為擴展$CRV龐然大物而建立的協議更有說服力的有用產品。

創新是推動DeFi前進的動力,而可持續性是使DeFi保持下去的動力。我認為,從長遠來看,Uniswap更適合作為這兩者的驅動基礎。

責編:Lynn

央行數字貨幣的收益和成本,最終取決于數字貨幣體系的具體設計。各國在設計央行數字貨幣時,需要考慮防止商業銀行脫媒、隱私保護、激勵措施、化解金融風險等多個維度,數字人民幣“雙層分發+無支付利息”等設.

1900/1/1 0:00:00以太坊上海升級即將到來,ETH質押解鎖箭在弦上。用戶通過LSD協議質押的ETH,也將隨即解鎖提取。以Lido為例,LSD以太坊質押提款主要面臨幾個問題:惡意用戶重復發送提款請求,并重復取消請求.

1900/1/1 0:00:00加密貨幣的歷史可以追溯至20世紀80年代的繁榮年代,彼時,諸如《交易場所》和?《華爾街》等電影對金融文化大加美化.

1900/1/1 0:00:00寫在魔獸世界關服的這一天,也算是應景,文尾我會單獨說說關于魔獸世界的事,畢竟也算是2004年公測第一批玩家,看到關服,還是很唏噓的.

1900/1/1 0:00:00胖應用的定義 胖應用的定義是一個或者幾個應用能夠提供廣泛類型的應用,滿足用戶的大多數需求。從Web2角度來看,這是一套成熟的流程:吸引用戶流量之后建立市場地位,向用戶灌輸符合利益最大的使用流程.

1900/1/1 0:00:00投資組合管理是很難的。 在1926年以來交易的26,000只股票中,只有1,000只股票占了過去100年以來股票的所有利潤。而只有86只股票貢獻了這些收益的一半。個人選股者很難獲勝.

1900/1/1 0:00:00