BTC/HKD-3.94%

BTC/HKD-3.94% ETH/HKD-5.28%

ETH/HKD-5.28% LTC/HKD-3.19%

LTC/HKD-3.19% ADA/HKD-7%

ADA/HKD-7% SOL/HKD-10.82%

SOL/HKD-10.82% XRP/HKD-6.79%

XRP/HKD-6.79%注:請閱讀相關文章《瘦應用》

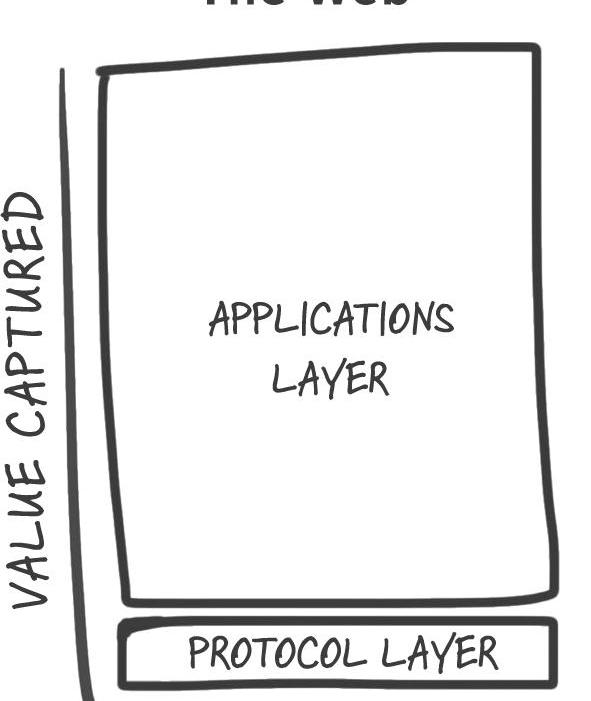

這里有一種思考互聯網和區塊鏈之間差異的方式。上一代共享協議產生了不可估量的價值,但其中大部分主要是以數據的形式被捕獲并在應用層上重新整合。就價值如何分配而言,互聯網堆棧是由"瘦"協議和"胖"應用組成的。隨著市場的發展,我們了解到,投資于應用產生高回報,而直接投資于協議技術通常產生低回報。

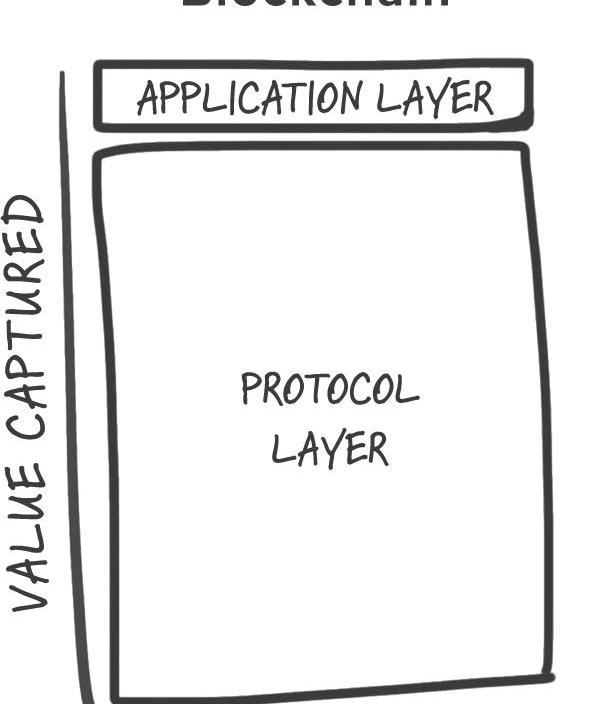

在區塊鏈應用棧中,協議和應用之間的這種關系是相反的。你可以看到價值主要集中在共享協議層,而只有一小部分價值分配在應用層中。這是一個具有"胖"協議和"瘦"應用的棧。

我們在比特幣和以太坊這兩個主要的區塊鏈網絡中非常清楚地看到了這一點。比特幣網絡有100億美元的市值,但建立在上面的最大的公司最多只值幾億美元,而且大多數可能被"商業基本"標準高估了。同樣,以太坊甚至在它自己的生態中出現真正的突破性應用之前,在其公開發布一年之后,就已經有了10億美元的市值。

Horizen將棄用主鏈屏蔽池,ZEN將不再被視為隱私幣:6月28日消息,Horizen宣布社區最近批準了ZenIP 42204,用于棄用Horizen主鏈屏蔽池,棄用后所有隱私功能都將在共識級別從Horizen主鏈中刪除,此次變更后ZEN將不再是隱私幣。Horizen稱棄用的目的是確保Horizen以正確且可持續的方式使用隱私技術,以減輕監管威脅。Horizen稱當前的監管環境對隱私加密貨幣的可訪問性和采用提出了挑戰。

Horizen主鏈屏蔽池的棄用將作為即將推出的ZEN4.1強制軟件升級的一部分實施,測試網將在8月棄用,主網將在9月棄用。[2023/6/28 22:05:03]

2023年一季度加密貨幣公司并購數量創歷史新高:金色財經報道,根據咨詢公司Architect Partners的一份報告,2023年前三個月,加密貨幣公司并購的數量創下季度歷史新高,因為該領域公司之間的交易有所增加。本季度的交易總數達到54筆,高于前兩個季度各50筆并購交易。盡管交易數量有所增加,但交易價值(約4億美元)與2022年第一季度相比大幅下降,當時有50筆交易,價值約16億美元。[2023/4/19 14:13:46]

大多數基于區塊鏈的協議有兩點會導致這種情況發生:第一是共享數據層,第二是引入具有一定投機價值的加密"訪問"代幣。

大約一年前我寫過關于共享數據層的文章。雖然這篇文章后來蒙了塵,但主要觀點仍然是:通過在一個開放和去中心化的網絡中復制和存儲用戶數據,而不是由單個應用程序來控制對不同信息孤島的訪問,我們降低了新參與者的進入障礙,并在它的生態中創建了一個更有活力和競爭力的產品和服務。舉一個具體的例子,想象一下從?Poloniex?切換到?GDAX?或任何幾十個加密貨幣交易所是多么容易,反之亦然,這在很大程度上是因為他們都可以平等和自由地訪問基礎數據以及區塊鏈交易。在這里,你有幾個競爭性的、非合作性的服務,由于在相同的開放協議之上建立了他們的服務,所以彼此之間是可以互通的。這迫使市場去尋找降低成本的方法,從而建立更好的產品,并發明充滿刺激性的新產品來取得成功。

挪威法院已接受Craig Wright要求重新審判的上訴:金色財經報道,加密人士Hodlonaut發推表示,挪威法院已經接受了Craig Steven Wright(CSW)的上訴,要求重新審判。新的審判將是一個完整的重審,而不僅僅是對最終裁決的重新審視。目前,Hodlonaut 沒有透露這次審判的日期。

2022年10月份報道,Hodlonaut贏得對Craig Wright的訴訟。

?

?[2022/12/24 22:04:21]

但僅僅一個開放的網絡和一個共享的數據層,還不足以成為促進應用采用的動力。第二個組成部分——協議代幣,用于訪問網絡提供的服務,從而填補了這一空白。

上周,在我們在USV就投資基于區塊鏈的網絡進行了多次討論之后,Albert?和?Fred?寫下了這篇文章。Albert從激勵開放協議創新的角度來看待協議代幣,作為資助研發、為股東創造價值或兩種方式一起。

資管公司AllianceBernstein與Allfunds合作,為其歐盟全球平臺提供區塊鏈解決方案:6月15日消息,資產管理公司AllianceBernstein Holdings(AB)正在與金融科技公司Allfunds的Allfunds Blockchain部門合作,AB將把其全球運營活動連接到Allfunds Blockchain,以使其服務適應區塊鏈生態系統,為AB的歐盟全球平臺提供Allfunds區塊鏈解決方案。(PR newswire)[2022/6/15 4:29:03]

Albert的文章將幫助你了解代幣如何激勵協議的發展。在這里,我將重點討論代幣如何激勵協議的采用,以及它們如何通過我所說的代幣反饋循環來影響價值分配。

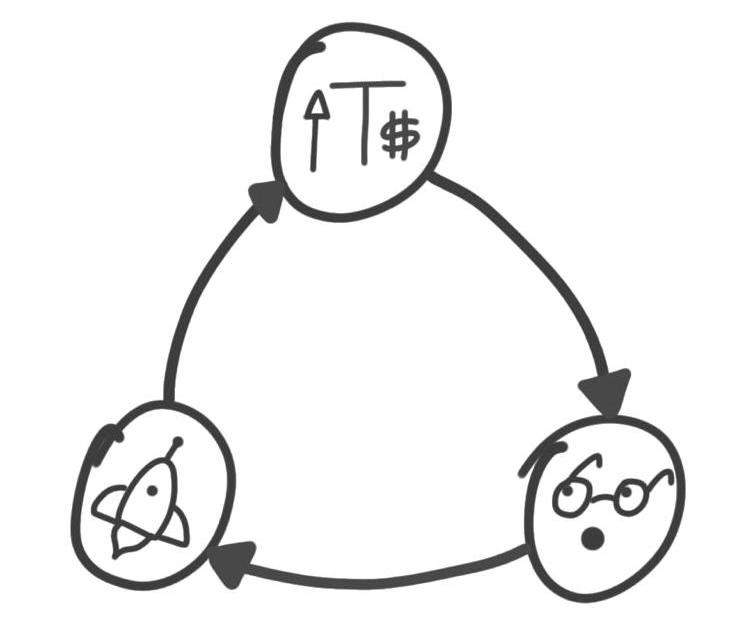

當一個代幣升值時,它吸引了早期投機者、開發商和企業家的注意。他們成為協議本身的利益相關者,并對它的成功進行了財務投資。然后,這些早期采用者中的一些人,也許部分是由開始時的利潤資助的,圍繞協議建立產品和服務,認識到協議的成功將進一步提高他們的代幣價值。然后,其中一些變得成功,為網絡帶來新的用戶,也許其中還有一些風險投資和其他類型的投資者。這些成功進一步增加了代幣的價值,吸引了更多企業家的關注,從而引來更多的應用出現,等等。

關于這個反饋循環,我想指出兩件事。首先是最初的增長有多少是由投機驅動的。由于大多數代幣被編程為稀有,隨著對協議的興趣增長,每個代幣的價格也在增長,從而形成了網絡的市值增長。有時,興趣的增長比代幣的供應快得多,而這也導致了泡沫式的升值。

除了刻意欺詐性計劃外,這也是一件好事。投機往往是技術應用的動力。非理性投機的兩個方面都十分有利于技術創新。繁榮通過早期利潤吸引金融資本,其中一些被重新投資于創新,而蕭條實際上可以支持對新技術的長期采用,因為價格低迷,價格之外的利益相關者希望通過促進和創造周圍的價值來彌補缺憾。

第二個值得指出的方面是在循環結束時發生的事情。當應用程序開始出現并顯示出成功的早期跡象時來衡量),在協議的代幣市場上發生了兩件事:新用戶被該協議所吸引,增加了對代幣的需求,而現有投資者預期未來價格上漲,則繼續持有他們的代幣,從而進一步限制了供應。這種組合迫使價格上漲,該協議新增的市值將會吸引新的企業家和新的投資者,從而循環往復。

這種動態的重要意義在于它如何沿著堆棧進行價值分配:協議的市值增長總是比建立在上面的應用程序的綜合價值要快,這是因為應用層的成功會促使協議層的進一步投機。而且,協議層的價值增加也吸引和激勵了應用層的競爭。再加上共享的數據層大大降低了進入的門檻,最終的結果是一個充滿活力和競爭力的應用生態系統,并將大量的價值分配給廣泛的股東群體。這就是代幣化協議如何變得"胖",它的應用如何變"瘦"的原因。

這是一個巨大的轉變。共享開源數據與激勵機制的結合防止了"贏家通吃"市場,改變了應用層的游戲規則,并在協議層創造了一個從根本上具有不同商業模式的全新類別的公司。許多關于建立企業和投資創新的既定規則并不適用于這種新模式,因此今天我們的問題可能多于答案。但我們正在通過我們的區塊鏈投資組合的研究來迅速了解這個市場的來龍去脈,并且以典型的USV方式進行,我們也將在研究過程中繼續分享這些知識。

也被稱為應用硬幣,由Naval在2014年創造的——一語雙關。

?EdwardChancellor?寫了一本關于金融投機以及其在社會中的地位的詳盡而有趣的歷史典籍,CarlotaPerez?描述了通過吸引金融資本進行研究和開發在新技術發展中泡沫的重要作用。

ByKyle,InvestmentManager@BingVentures用戶享受到了大數據提供的個性化服務,為生活帶來了極大的便利.

1900/1/1 0:00:00針對英國《金融時報》披露的Alameda風險投資組合的電子表格,推特作者@FinanceYF3進行了篩選和數據清晰.

1900/1/1 0:00:00注:本文來自@chenxingdotli推特,其簡述了決定區塊鏈各模塊的性能瓶頸和挑戰,看看那些漂亮數據背后的水分。區塊鏈的性能優化是一個很熱的話題.

1900/1/1 0:00:00近期,BainCapitalCrypto在zk領域保持了活躍的投資筆數,此前也因投資了Celestia、Scroll、Fuel等項目而知名.

1900/1/1 0:00:00據MarsBit統計,12月3日至12月9日期間,加密市場共發生16筆投融資事件,其中基礎設施領域1筆、DeFi領域4筆、鏈游和NFT領域4筆、Web3領域2筆.

1900/1/1 0:00:002022年的加密行業發生了太多大事,這里就不一一細說了,一次次的失敗和崩盤只會增加業內人士對crypto未來前景的質疑,降低人們對crypto的信心.

1900/1/1 0:00:00