BTC/HKD-0.93%

BTC/HKD-0.93% ETH/HKD-2.47%

ETH/HKD-2.47% LTC/HKD-3.96%

LTC/HKD-3.96% ADA/HKD-2.63%

ADA/HKD-2.63% SOL/HKD-3.71%

SOL/HKD-3.71% XRP/HKD-2.85%

XRP/HKD-2.85%FTX事件堪稱加密世界的“雷曼時刻”。事件的發展速度和影響范圍已經遠遠超出了此前的想象。不論是從傳統的中心化交易所(CEX),還是各類投資基金,均受到了此次FTX事件的連續暴擊,危機已經開始蔓延到了NFT市場。本文深度還原BAYC的暴跌經過,跟蹤了市場上知名NFT項目的受影響情況,并對藍籌NFT暴跌原因給出了分析。那么在如此劇烈的變化中,NFT的參與方們應該怎么看待恐慌環境下的NFT市場呢?投資者應該如何應對?

?1.BAYC暴跌現象經過及其原因—來自大戶Franklin的瘋狂操作

?1.1BAYC暴跌與Franklin套利過程

BAYC是NFT市場中的領頭羊,其地位堪稱FT市場的BTC。由于總量有限,加上鉆石手占比較高,其價格變化更易受到大戶的左右。Franklinisbored是BAYC的第?7?大持有人,到目前為止擁有?58?只無聊猿猴。

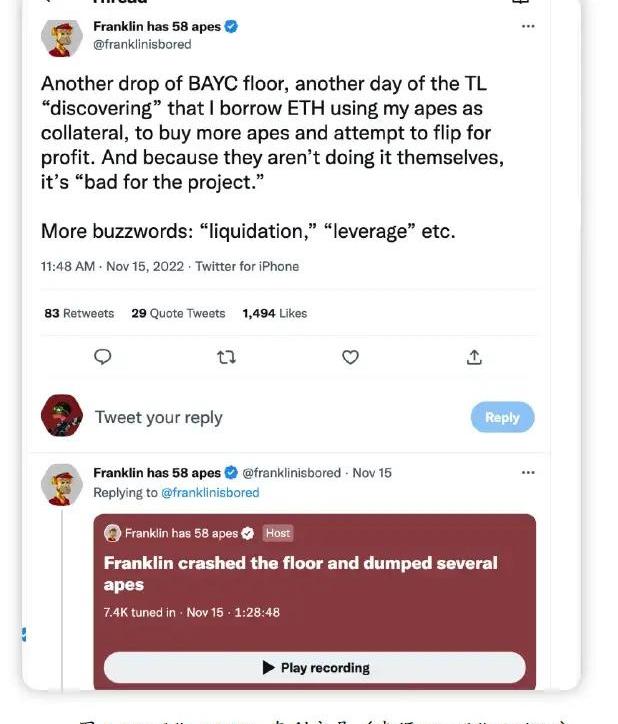

之前很早的時候Franklin就在twitter上表示自己通過抵押BAYC、借出ETH并同時打壓地板價的方式來獲取利潤(見上圖中“borrowETHusingapes…,attempttoflipforprofit”),而且每執行這個套利操作后,他還會組織TwitterSpace來向其好友介紹他是如何進行套利,將其套利的方法公布給其好友并一同探討是否有提升的空間。在這一套操作下,即使BAYC的行情不好處于下跌狀態,他也能獲得十分可觀的收益。我們來看看他是如何執行套利操作的。

韓國檢方將尋求引渡Do Kwon:金色財經報道,韓國檢方將尋求引渡Terra幣創始人Do Kwon。今日凌晨,美國檢方對Do Kwon提起刑事欺詐指控,并尋求將Do Kwon引渡到美國。昨日Do Kwon在黑山被捕。[2023/3/24 13:23:45]

第一,低價誘發掛單,主動接受offer造成大戶拋售假象。同FT相比,NFT的流動性有限,而且對于BAYC這樣的大藍籌,動輒一個就幾十萬美金,地板價極易被操作。Franklin有?58?個BAYC,數量比較充足為他提供了套利空間。他先以接近地板價的list價格掛單,低價掛單現象誘發了其他的持有者跟隨掛單,隨后他挑選了?1?–?2?個相對較低的offer接受了對手方的交易邀請。那么這個操作就很容易給其他人制造一種假象—-即是有大戶在“清倉出貨”,該低價掛單并低價接受offer的行為引發了其他持有者的恐慌,于是出現了比他掛單更低的價格,形成了個恐慌的正反饋。

而我們知道BendDAO?的預言機喂價機制是從各個平臺OpenseaX?2?Y?2?等)來拿地板價floor這參數,Franklin的這一操作通過預言機喂價引發了連鎖反應,并觸發了BendDAO的清算。

第二,通過抵押BAYC獲取ETH,反手低價競標無聊猿猴。另一方面,Franklin又把自己另外的14個BAYC放到了BendDAO進行抵押,借出ETH。通過借出的ETH和手上的剩余資金在BendDao上進行競標,競價區間在?43?ETH—44.3ETH之間。

貝萊德首席執行官:資產類別的代幣化可以提高資本市場的效率:金色財經報道,貝萊德首席執行官Larry Fink在周三致股東的年度信中指出了數字資產的幾種趨勢。?Fink表示,除了媒體對比特幣的“癡迷”和FTX的崩潰,貝萊德還有幾個感興趣的領域。在許多新興市場如印度、巴西和非洲部分地區,我們正在見證數字支付的巨大進步,降低成本并推進金融普惠。至于資產管理行業,數字資產底層技術的運營潛力可能會產生令人興奮的應用。

公司將繼續探索數字資產生態系統,尤其是與我們的客戶最相關的領域,例如獲準區塊鏈和股票和債券的代幣化。?[2023/3/16 13:08:38]

第三,根據?24?小時內債務清償情況實施套利。在上述兩步操作后,隨著地板價的下跌及其在BendDAO上的競標。通常會出現兩種情況

●如果抵押猴子的人在?24?小時之內償清一半以上的債務,那么Franklin則可以獲得firstbidbonus。金額為債務總額5%???。如以45?ETH計算的話,firstbidbonus為2.25?ETH;

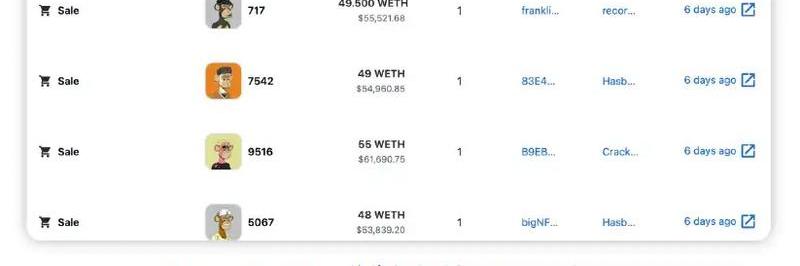

●若在?24?小時之內未能償還債務,Franklin贏得拍賣,以極低的價格中標BAYC,并反手將其在Opensea或者X?2?Y?2?上售出。當然此的前提是在此一個極小的timegap內,地板價沒有發生急劇的下跌。若以?43?ETH的競標價計算,在OS等平臺上以?49?E左右的地板價售出,則可獲得?6?ETH;

當然此時也有一種情況是?24?小時內借款人未能償還債務并且恰巧有第三者中標,此時Franklin則會繼續掛單砸地板價并持續競標,即是重復第一步和第二步。

FIL突破8美元:金色財經報道,行情顯示,FIL突破8美元,現報8.01美元,日內漲幅達到2.56%,行情波動較大,請做好風險控制。此前報道,Filecoin發布2023年三項重大項目更新(FVM、數據計算、檢索市場)[2023/2/19 12:15:54]

?1.2到底是恐慌砸盤還是套利?

從上述的分析我們看到,他執行此套策略已久且是公開的,在BAYC地板價下跌時他仍去去購買。因此我們得出一個結論:他的策略是短期看空但長期猴本位做多,利用BendDAO的機制進行高拋低吸,并獲得平臺給予的firstbidbonus。而且他本身的推特名(franklinisbored)及推特上的言論來看,他是猴子的堅定信仰者而實非FUD,從他twitterspace發言情況及后續的實際操作來看,我們沒有理由相信他是在恐慌砸盤。

?2.BAYC事件與FTX暴雷的關系—是否真有資金在FTX平臺?

由上文我們看到,BAYC地板價的大幅下跌雖然由大戶Franklin來引發,但其實在Franklin在進行上述套利之前,市場上已經有了大量關于FTX與BAYC事件的傳聞。那么無聊猿的恐慌真的與FTX暴雷相關嗎?筆者調研了FTX在BAYC系列上的NNT持倉與投資情況,誠然有許多關于FTX事件下yugalab崩塌的爭論,總體來看,市場的主要質疑有以下兩個方面。

?2.1FTX旗下AlamedaResearch是否持有大量的BAYC頭寸?

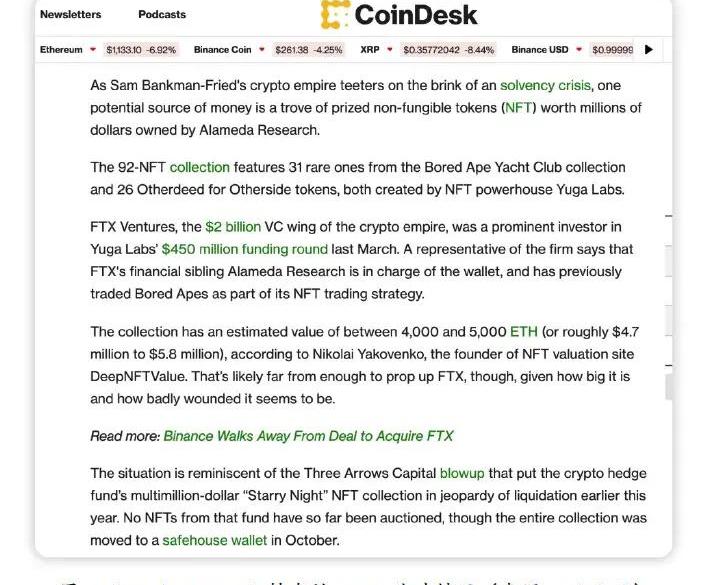

據Coindesk的一則消息證實,AlamedaResearch擁有的價值數百萬美元的稀有NFT。其持有的NFT系列中包含31?個稀有的BAYC和26?塊Otherside土地。Alameda此前曾將BAYC交易作為其NFT交易策略的一部分,在市場上進行套利獲取利潤。據NFT估值網站DeepNFTValue的創始人NikolaiYakovenko透漏,Alameda持有的BAYC價值估計在?4?,?000?到5?,?000ETH之間。雖然在FTX整體規模中不大,但這一金額對于NFT市場來講是個不小的數目,且對BAYC系列本身而言,是致命的。

昨日ETH持有量在1萬枚至100萬枚的巨鯨地址增持近94.8萬枚ETH:11月22日消息,Santiment數據顯示,11月21日ETH持有量在1萬枚至100萬枚ETH的巨鯨地址增持947940枚ETH,約合103億美元,這也是過去1年內第五大ETH增持日。[2022/11/22 7:56:30]

另外,?31?只BAYC中,有?3?只超級稀有的“金猴”,這種特征的BYAC底價為1000ETH。同時還有?4?只“迷幻毛皮”猴子,該屬性的猴子地板價為?599?ETH。由此可見相對于NFT市場來講,FTX持有的藍籌頭寸還是不小的,如果其拋售將對NFT市場帶來極大的拋壓,尤其是其持有的BAYC系列。

?2.2Yuga公司是否有大量資金存放在FTX上?

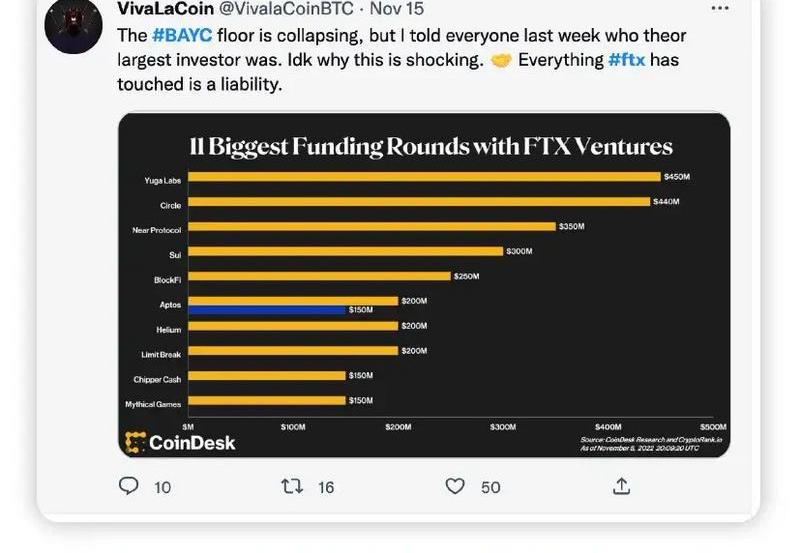

從公開的資料顯示,在?2022?年?3?月份時FTX曾參與了YugaLabs的種子輪融資。該輪融資YugaLabs的估計是?40?億美元,融資總金額是?4.5?億,由a?16?z領投,FTX、AnimocaBrands?等參投。因此我們看到本輪融資是由a?16?z領投,FTX為參投。

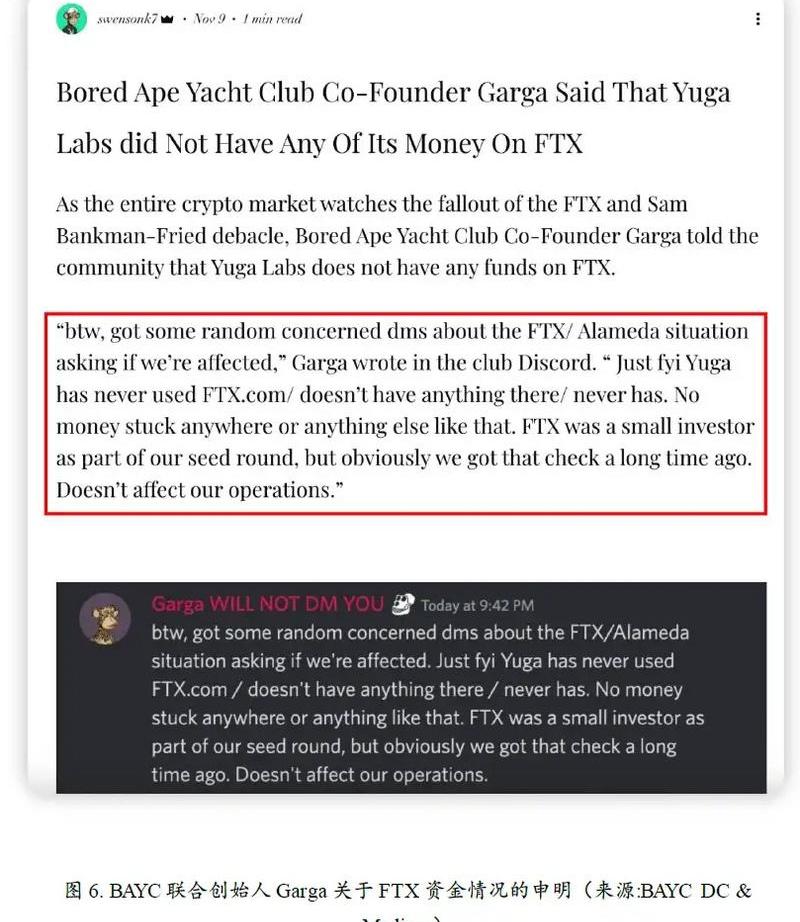

而在后續的事件中報道,YugaLab聯合創始人Garga在推特上表示,Yugalab確實在種子輪融資中引入了FTX,但其投資金額較小且很早之前就已經收到了FTX的款項。YugaLabs從未用過FTX,且在上面也沒有任何資金和資產。并在其官方Discord中進行了說明(見下圖“btw,gotsomerandomconcerned…Doesn’taffectouroperations部分)

加密開發者foobar:無聊猿合約存在無限增發權限:6月6日消息,Web3開發人員foobar發推表示,Bored Ape Yacht Club(BAYC)代幣合約所有者(個人錢包而非多簽)擁有鑄造無限數量的新BAYC的權限。一旦其遭到黑客攻擊或網絡釣魚,可能會導致成千上萬的新BAYC被鑄造并傾銷到市場上。[2022/6/6 4:04:30]

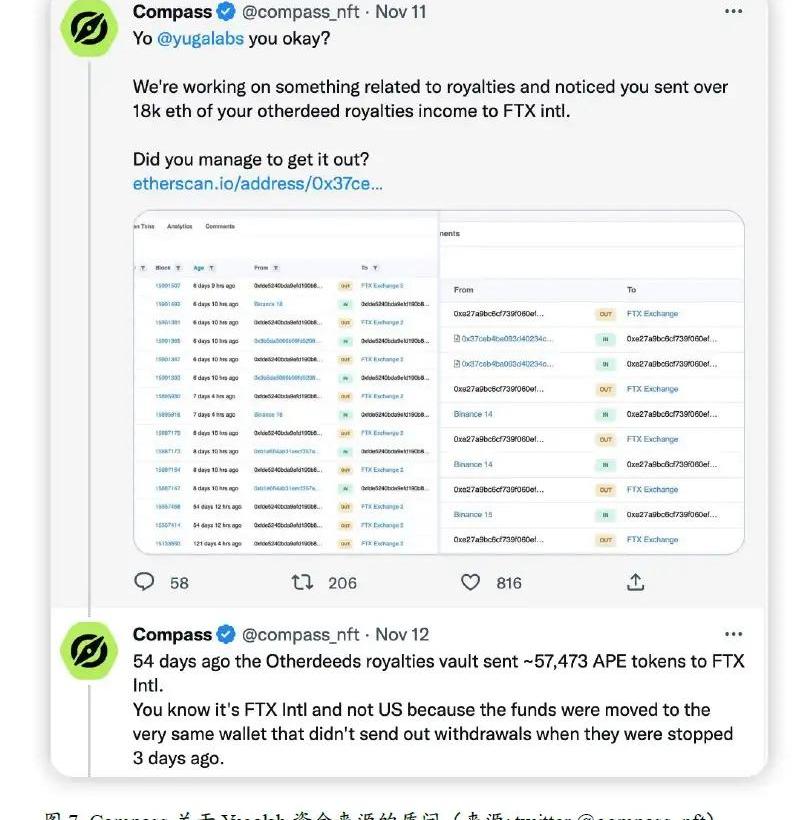

隨后不巧的是,NFT平臺Compass發推稱,YugaLabs有?1.8?萬枚ETH5.7473?萬個APE在FTX平臺上存放,并公布了其哈希交易記錄,對上述yugalabs聯合創始人的發言進行了質疑。

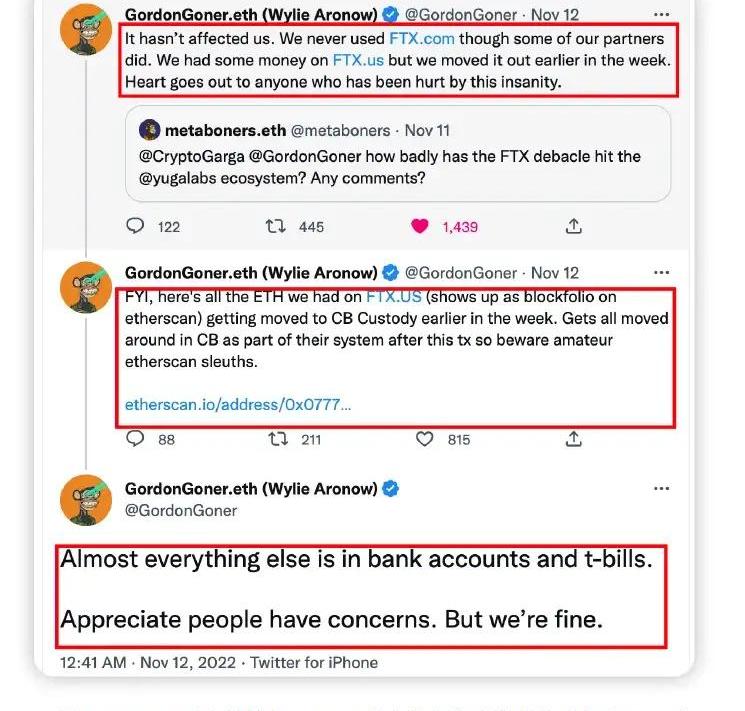

很明顯,YugaLab聯合創始人Garga的發言無法讓人信服。在針對Compass的?1.8?萬枚ETHT5.7473?萬枚APE質疑后,YugaLab的另一位聯創則發推表明:“FTX事件并沒有影響到我們,雖然我們的合作伙伴會用到FTX,但本身我們沒有用過FTX.COM。我們在FTX.us上有部分資金但在本周早些時候已經將其轉移到了Coinbase?進行托管“,并公布了Etherscan的交易哈希。而其余的部分則在銀行賬戶中和部分國債。

由此可見,結合BAYC兩位聯合創始人公布的交易記錄及后續BAYC價格反彈的表現來看,YugaLab本身似乎受FTX事件的影響不大,極像是虛驚一場。當前這種判斷前提是FTX不拋售BAYC的頭寸

?3.漏船更遭連夜雨,NFT市場是否會受此影響而暴雷?

?3.1恐慌下的NFT市場現狀

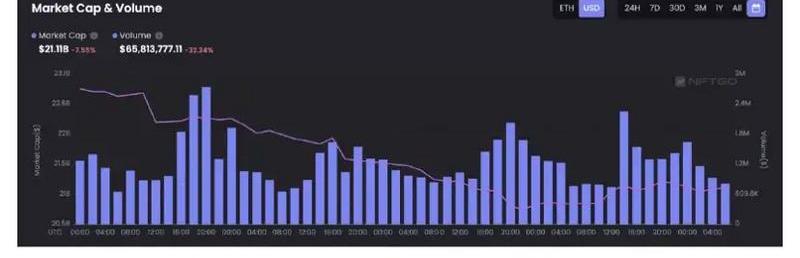

在FTX暴雷事件的影響下,明顯NFT市場受到了極大的影響。自?11月?7?日以來,NFT的銷量、市值及日交易量和交易人數等指標均出現了下降。

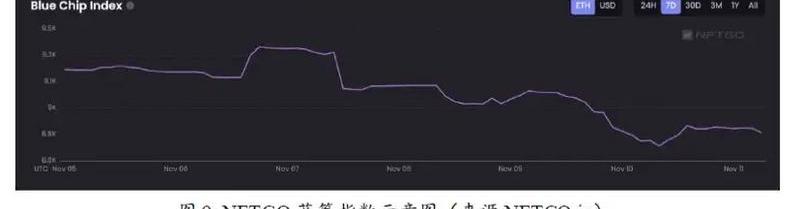

從數據分析平臺NFTGO上可以看出,過去幾天藍籌指數大幅下跌。而我們知道,構成BlueChipNFT類別的NFT系列包括BAYC、CoolCats、CryptoPunks、ArtBlocks和CloneX等頂級藍籌。自11?月?7?日以來,該指數下降了?6%???。

除了藍籌指數下跌外,NFT市場的總市值和銷量均出現了下降。NFTGo數據顯示,自?11?月?7?日以來,NFTs市場總市值下跌?8%???,同期總銷量下降了?32%???。

而在Opensea上的日交易量則下降了?41%???,處于極度萎縮狀態。其他平臺如NFTX,?LooksRare?等均出現了大幅的下跌,LoosRare平臺下跌幅度甚至達到了?48%???。由此可見整個市場受恐慌情緒及FTX事件的影響極大。

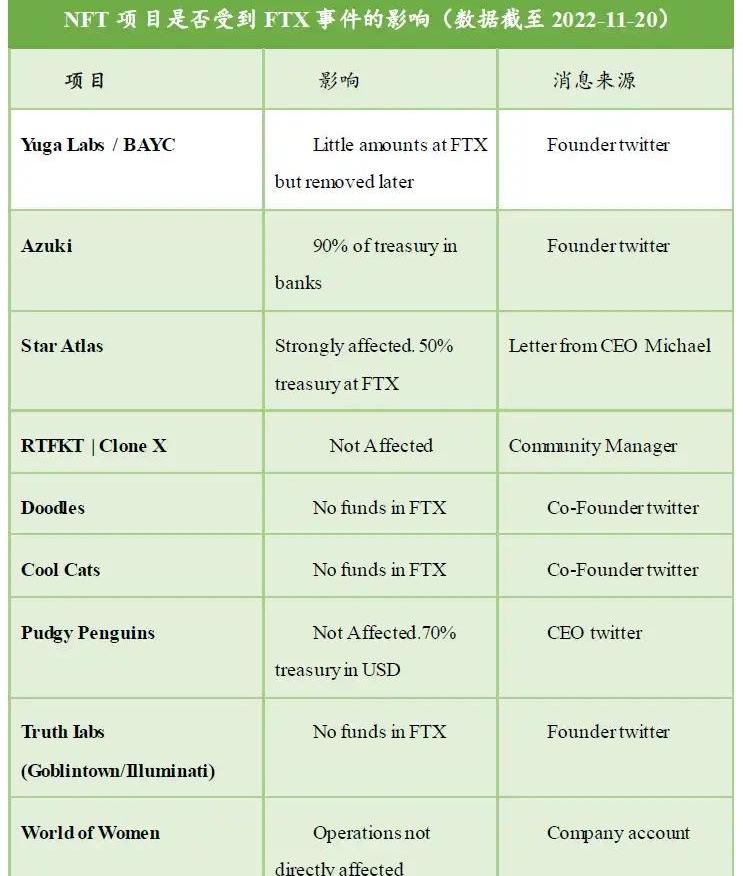

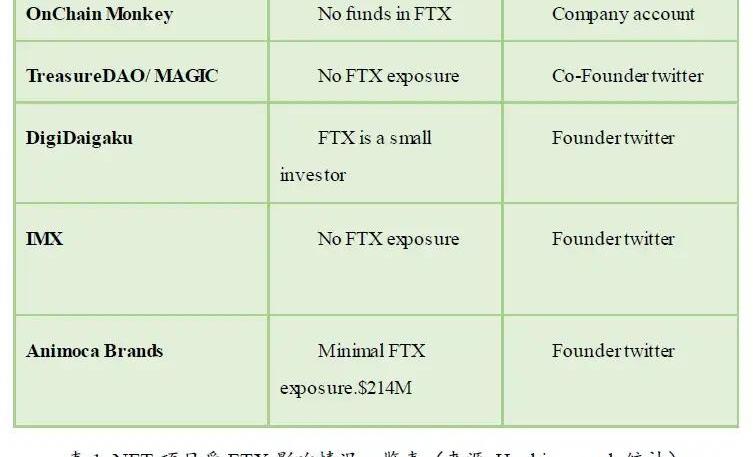

?3.2NFT項目受FTX事件影響跟蹤分析

鑒于BAYC系列受到FTX余波的影響,我們跟蹤了目前NFT市場上的一些知名項目,目前來看仍有部分NFT項目受到了影響。具體是否受FTX事件影響和影響的程度見下表所示。

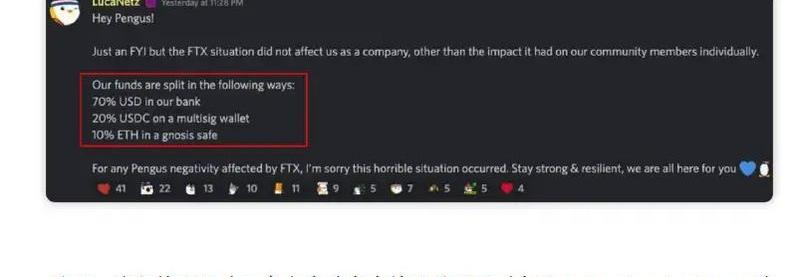

其中,CloneX、Doodles、CoolCats、胖企鵝等NFT幾乎沒有資金存放在FTX。而影響較大的一個NFT項目是StarAtlas。該項目大約50%???的國庫資金存儲在FTX上,而且當前游戲開發尚未完成。而我們知道,NFT游戲項目需要大量的資金來開發和運營,這在當前熊市的狀況下,毫無疑問是漏船更遭連夜雨。在StarAtlas的CEOMichael給社區的一封信中我們可以看到該項目在缺乏后續資金的情況下可能將無法繼續運營。

而其他項目則影響相對較小。并且有部分NFT項目已經在陸續發表文件,表明自己在FTX上并沒有頭寸。其中最為突出的是PudgyPenguins,他們甚至提供了有關其資金分配方式的詳細信息。即?70%???的資金放在銀行,?20%???在多簽錢包,剩余?10%???在gnosis錢包。

?3.3小結

綜上所述,NFT市場BAYC的暴雷更像是整體熊市環境下的虛驚一場,其本身在加密市場如此動蕩的環境下必然會受一定影響但不至于會崩塌。從其他的NFT項目來看,確實有部分NFT項目方可能受到FTX事件的影響,或是有接受FTX的投資、或是有資金存放于FTX交易所。但從目前統計的結果來分析,約?80%????以上的NFT未受影響。

因此,筆者認為不應該跟風去FUD目前的NFT項目,其受到FTX事件的影響有限。讓我們期待FTX的余震盡快過去,加密市場早日恢復,隨著NFT加密各個賽道的整合,期待著下一個NFT的春天早日到來。

頂級加密風投正紛紛下場做以太坊節點客戶端,前有a16z推出以太坊輕客戶端Helios,后有Paradigm構建以太坊執行層Reth.

1900/1/1 0:00:00MarsBitCryptoDaily2022年11月23日 一、今日要聞 Curve發布其穩定幣的白皮書和官方代碼CurveFinance的開發者已經發布了Curve即將推出的去中心化穩定幣cr.

1900/1/1 0:00:00最近有個重大新聞,一個號稱去中心化金融衍生品的交易平臺-Lymex,在鏈上的技術部署據說受到部署失誤,套利者用漏洞套利大量LYM,通過賣入底池獲利在30萬沒有.

1900/1/1 0:00:00又一個加密獨角獸倒下了。在被FTX“收購”續了不到5個月命后,BlockFi倒在了FTX一片狼藉的廢墟中,正式在11月28日提交了破產清算申請.

1900/1/1 0:00:00本文不會從頭介紹EIP-4337,僅介紹4337的主要合約是如何實現的。適合對4337有一定了解的開發者,由其是錢包開發者,以及愛好者或研究員閱讀。主要內容位于流程圖中Figma.

1900/1/1 0:00:00隨著FTX事件打擊了人們對CeFi的信任,越來越多的投資者開始探索DeFi的解決方案。本文研究非常熱門的永續債券DEX市場的參與者,深入研究GMX和GainsNetwork等協議,并嘗試分析哪些.

1900/1/1 0:00:00