BTC/HKD+0.28%

BTC/HKD+0.28% ETH/HKD-2.61%

ETH/HKD-2.61% LTC/HKD-1.54%

LTC/HKD-1.54% ADA/HKD-1.68%

ADA/HKD-1.68% SOL/HKD+0.91%

SOL/HKD+0.91% XRP/HKD-1.53%

XRP/HKD-1.53%在整個加密貨幣生態系統中,每個項目都有其代幣模型,其中描述了其發行方式、效用等。

區塊鏈項目不一定需要“代幣”才能成功。然而,如果想去中心化一個項目并鼓勵人們與之合作,代幣是至關重要的。

從創建代幣的那一刻起,代幣的構建就與協議本身一樣重要,因為協議和代幣一起運轉:具有良好設計的代幣經濟體是項目長期成功的最佳競爭力之一。

然而,大多數代幣都有反復出現的缺陷:沒有足夠的社區參與、利益沖突等,一旦代幣看起來不再有趣,相關項目的價值就會開始崩塌。

最近可以看到有大量項目選擇采用“veToken”,這一經濟模型,與經典發行相比,veToken的代幣發行和激勵使用完全不同的機制。大多數用戶對于veToken的理解,多是關于去中心化金融事件。了解veToken的工作原理,對于設計動態性的激勵機制至關重要。因此,DAOrayaki去中心化編輯委員會對veToken模型的工作原理、最新趨勢、面臨風險等問題進行分析和報道。

veToken原理

為了理解veToken的概念,我們將以Curve的CRV為例,因為它是現有的第一個也是最有代表性的veToken。

Stratis推出移動版NFT錢包,已在iOS和Android設備上可用:6月4日消息,區塊鏈技術公司 Stratis 推出移動版 NFT 錢包,已在 iOS 和 Android 設備上可用,支持用戶存儲、購買和發送 NFT。[2023/6/4 21:15:00]

因此,在錢包中持有CRV代幣不會帶來任何效用。CRV僅用于在市場上買賣。要獲取veToken實用效用,必須將其鎖定:

https://curve.fi/usecrv

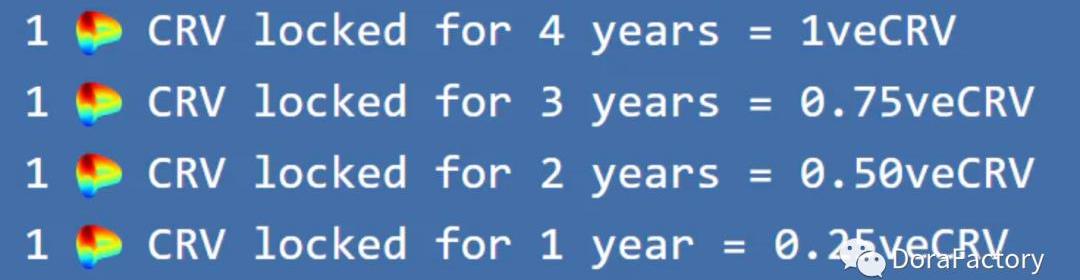

在Curve上,可以將CRV代幣鎖定更長或更短的時間。當它們被鎖定一段時間后,我們會得到一定數量的“veCRV”。veCRV使我們能夠獲得以下屬性/權益:

曲線治理中的投票權獲得Curve收取的50%的交換費增強流動性提供者的回報作為對所有這些屬性的交換,veCRV不能出售,在鎖定期內不能轉讓。

某人鎖定CRV的時間越長,獲得的veCRV就越多,這對于確保持續激勵來保留自己的代幣特別有趣。事實上,擁有veCRV的參與者有動力致力于改進協議,失去這種投票權將意味著失去收入。

鎖定CRV的時間越長,獲得的veCRV就越多,這對于持續激勵人們保持自己的代幣來說特別有意思。事實上,擁有veCRV的行為者有動力致力于改善協議,而失去這種投票權就意味著失去收入。

Coinbase L2網絡Base計劃在2023年推出主網:4月22日消息,Coinbase Layer2 網絡 Base 計劃在 2023 年推出其主網。Base 負責人兼 Coinbase 協議負責人 Jesse Pollak 表示,近期的計劃是讓 Base 進入主網并去中心化。[2023/4/22 14:19:16]

這是Curve模型的基本操作,也被其他veToken模型所借鑒。根據項目的不同,鎖定期和一些比率可能會有所不同,但代幣都保持相同的屬性。

人們在某種程度上可以把veToken看作是流動性挖礦的"權益證明"(希望這種比較不要太不穩定

賄賂,是veToken的一個獨特機制

鑒于veToken允許參與治理和更多的回報,許多大玩家愿意投入必要的資源以獲得盡可能多的回報。即使鎖定的代幣不能轉讓,玩家仍然可以通過其他方式誘導投票。

在Curve的案例中,我們意識到有很多veCRV沒有用來投票。因此,出現了一個賄賂系統,項目付錢給用戶,讓他們使用veTokens的投票權。

具體來說,有一些項目,如bribe.crv或Votium,是賄賂市場,用戶選擇他們希望委托的veTokens的項目,并因此獲得回報。

賄賂是一種古老的機制。而到目前為止,veToken模式是唯一一個完全接受這種機制并可信地使用它的模式。

知情人士:Meta準備在本周開始大規模裁員:金色財經報道,據知情人士透露,Meta計劃本周開始大規模裁員,這可能是最近一系列科技企業裁員中規模最大的一輪裁員。知情人士稱,裁員預計將影響數千名員工,并計劃最快在周三發布公告。知情人士說,公司已經告訴員工從本周開始取消不必要的旅行。Meta報告稱,截至9月底,員工人數超過87,000名。[2022/11/7 12:23:51]

除了賄賂的道德方面之外,事實上每個人都可以知道誰在提供什么賄賂,誰是接受賄賂的用戶,并且每個人都遵守相同的規則,即使沒有人信任彼此。只有區塊鏈允許這種事情。

veToken進化:控制權之爭進化

正如文章開頭所提到的,veToken是去中心化交易平臺Curve上首次提出和應用的。

當veCRV在2020年推出時,該系統受到了加密貨幣社區的嚴厲批評,因為與其他去中心化金融代幣相比,代幣的發行量非常大,同時,Curve在2020年8月引發了爭議,因為Curve的創始人持有該協議71%的投票權。

然而,在2021年期間,veToken在一個被稱為CurveWars的事件中充分發揮作用。

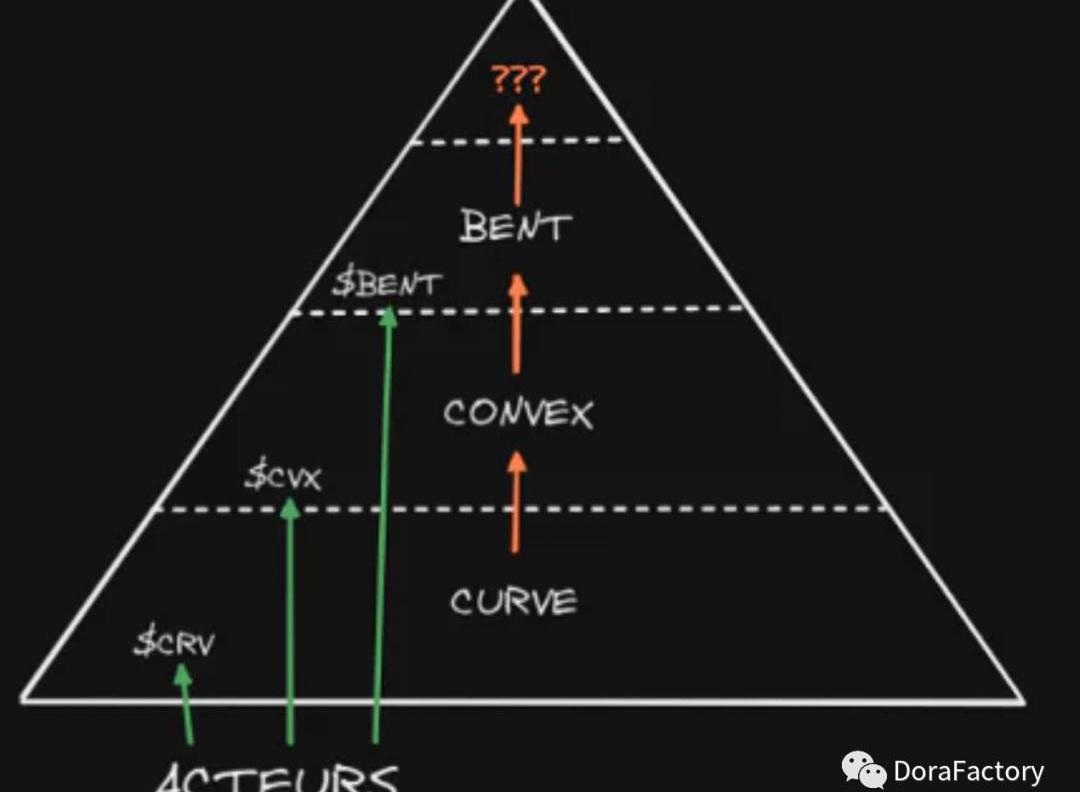

規則很簡單:積累盡可能多的veCRV,以增加從Curve獲得的收入,并影響協議的治理,使其有利于自己。然后重復這個循環。

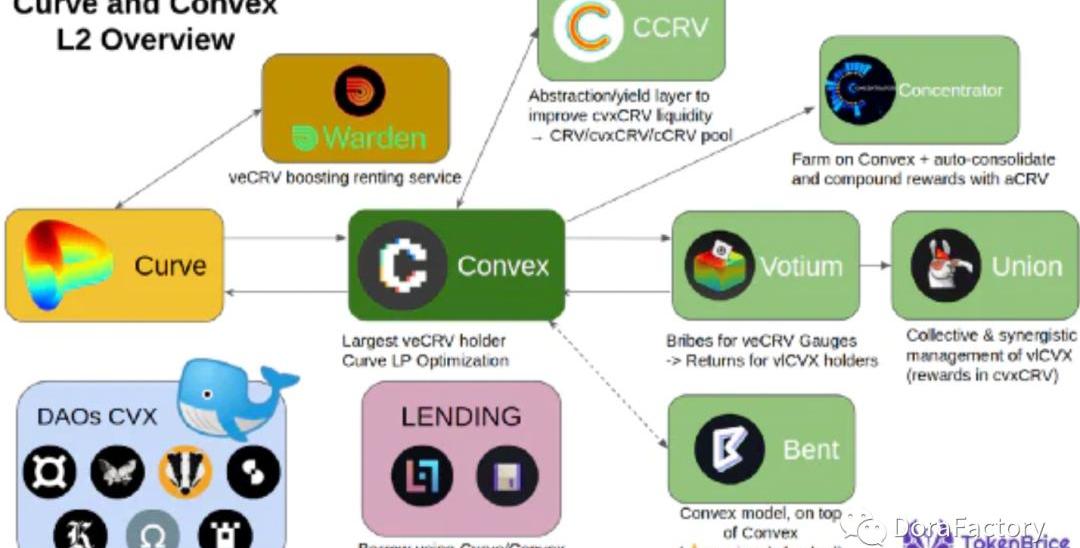

Curve創造了當今DeFi中最大的權力戰爭:幾十個DeFi項目參與了這場veCRV競賽,而且有十多個協議是專門為了在CurveWars中發揮作用而創建的。

數據:過去24小時全網爆倉1.67億美元:7月12日消息,據Coinglass數據顯示,過去24小時全網爆倉逾1.67億美元,其中比特幣爆倉5201萬美元,占全網爆倉總額的31.14%,以太坊爆倉5144萬美元,SOL爆倉407.5萬美元。[2022/7/12 2:07:07]

如果有興趣,TokenBrice是對它最了解的人之一

正是由于veToken機制,才有這么多行為者參與到這場權力斗爭中,因為與當時存在的絕大多數去中心化金融代幣相比,它提供了更先進的治理機制。

由于CurveWars的出現,現在已經有幾十個去中心化金融項目采用了veToken。其中有Balancer、Fraxfinance、YearnFinance、StakeDAO......有些項目甚至在考慮修改他們的治理代幣來采用這種模式,比如交易所平臺DYDX或穩定幣發行商MakerDAO。

veToken的好處

這么多項目采用veToken的原因是,與傳統的治理代幣相比,它有很多優點。

1、提高長期參與度

首先,它增加了對協議的長期承諾。將代幣鎖定長達數年的簡單事實鼓勵用戶傾向于支持協議而不是他們的利益的決定。

Axie Infinity Builders Program收到超2000份申請,最終12個項目入選:5月31日消息,周二,Axie Infinity開發商Sky Mavis宣布已經接受了Axie Infinity Builders Program中第一個由用戶創建的項目。在2000多名申請者中,只有12個項目入選。

據悉,被選中的團隊將獲得至少1萬美元的贈款,以AXS支付,用于資助項目開發。他們還將獲得授權,以使用Axie Infinity品牌,以收入分成模式實現游戲盈利。其中值得一提的項目包括Across Lunacia(面向Axies NFTs的平臺冒險游戲)和Mech Infinity(面向Axies及其獨特能力的大逃殺游戲)。(Cointelegraph)[2022/6/1 3:54:05]

此外,鎖定代幣的所有者在經濟上受到激勵以對協議決策進行投票。在這種情況下,定期舉行稱為“gauges”的投票,用戶投票支持DAO以獲得新代幣發行的津貼。同時,不投票的veToken持有者一無所獲。

2、持有者和用戶有共同的興趣

在大多數去中心化交易平臺中,代幣可以劃分代幣所有者和用戶的利益。例如,在Sushiswap上,SUSHI代幣質押者以及流動性提供者都從協議收取的費用中獲得收入。

這種劃分導致了一個問題:如果每個人都選擇質押SUSHI,該協議則沒有流動性。另一方面,如果每個人都愿意提供流動性,代幣沒有價值,大投資者可以一次性購買所有代幣,從而壟斷治理。

使用veToken,所有者在無法出售其代幣的情況下獲得收入,而流動性提供者如果擁有veToken,則可以獲得更多回報。總而言之,veToken正充分利用符合所有用戶的利益。

3、降低收購風險

正如在CurveWars中看到的那樣,并非所有參與的玩家都可以出售代幣,并可免費兌換的代幣數量非常有限。

因此,幾乎不可能購買超過50%的代幣并進行治理接管。

在發生災難情況時,一些代幣對收購毫無防御能力。最新的例子是Terra的LUNA代幣,其價值如此之低,以至于只需1.8億美元的LUNA就可以實現51%的攻擊。

大多數現有的治理代幣也容易受到這種攻擊,但veToken的設計使其無效。

veToken問題

即使某些參與者對veToken持狂熱態度,該模型在實踐中也存在一些顯而易見的弊端。

1、啟動時的系統非常脆弱

在發布時,流通的代幣很少,而且非常便宜。對于激進的參與者來說,這是從頭到尾建立壟斷治理的最佳機會。

這通常是Curve在2020年8月發生的情況,當時YearnFinance積累了太多veCRV。如果沒有Curve創始人的干預,Yearn將擁有Curve的虛擬壟斷權,因此對所有協議決策擁有生死攸關的權利。

要正確啟動veToken,必須有一個良好的初始分布,并擁有足夠數量的不同參與者,他們都有興趣參與其中。

2、壟斷風險

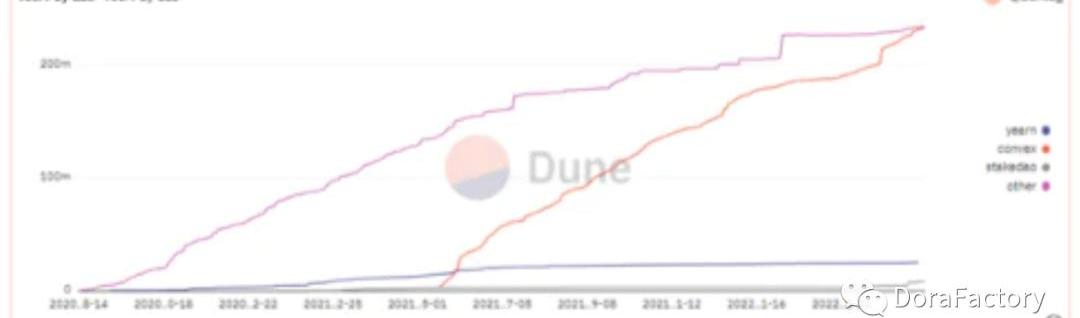

今天,Yearn并不控制Curve,但此時有一個協議壟斷了veCRV—Convex。

即使有良好的初始分布,也需要監控其長期演變,因為參與者擁有的代幣越多,從長遠來看,它對協議的控制權就越大。“賄賂”機制更是如此,它通過多種手段加速了玩家的統治。

正是由于這個過程,Convex協議成功地壟斷了Curve。而今天,DeFi協議正在努力控制Convex。

我們最終可能會陷入一個無休止的循環,當我們首先應該對金融進行去中介化時,協議會互相爭斗以爭奪控制主協議的權力……

3、流動性問題

代幣鎖定是一個雙刃劍的機制:當生態系統試圖獲得盡可能多的veTokens時,要找到大量的自助儲備變得非常困難。

因此,價格操縱非常容易實現,任何擁有被鎖定的veTokens的人如被宰羔羊。

一些像StakeDAO這樣的協議提供了解決這個問題的“Liquidlockers”:你在平臺上質押一個veToken,并獲得一個具有鎖定veToken優勢的交易對手,但它可以隨時撤回。這是一個非常有趣的解決方案,但效果仍需觀察。

總結

以上是veTokens的全部內容。本文主要圍繞Curve展開討論,因為它是最具代表性的案例。即使Balancer或QiDAO等其他協議的工作方式可能不同,但機制仍然相似。

veToken不是靈丹妙藥,但它仍然是一個比大多數現有代幣經濟學更復雜、優化的模型。一方面,veToken的實用程序允許調整絕對所有參與者的利益,另一方面,veToken提供更適合真實金融世界的機制。

如果目前去中心化金融中出現了幾十個veToken模型,則證明它解決了DeFi協議治理中的“關鍵問題”。任何采用veToken的協議的愿望都是在其上重現CurveWars。

如果veTokens的平均鎖定時間成為一種衡量單位,甚至成為一種營銷論點,這也就不足為奇了。然后,隨之而來的濫用行為,比如制作一個只能鎖定25年的veToken。

veTokens在一定程度上是可靠的,但一般的代幣經濟學也不容忽視,如GMX或Platypus這樣的替代模型,基于時間的機制并且運轉良好。

責任編輯:Kate

Tags:TOKKENTOKENTOKEBitMEX TokenLINKS TokenNetwork Tokenlbanktoken

巴哈馬-拿騷,近日,SBF的320億美元加密交易帝國眾目睽睽之下分崩離析,引起了投資者、加密人員和硅谷大佬們的質疑,看起來前途一片光明的公司為何會崩潰得如此之快.

1900/1/1 0:00:00MapleFinance是領先的去中心化金融(DeFi)協議,為加密機構提供抵押不足的鏈上貸款。與直覺相反,Maple的抵押不足貸款的核銷率低于大多數集中式金融(CeFi)貸方.

1900/1/1 0:00:00作者簡介:BobbyOngCoinGecko的聯合創始人兼首席運營官FTX事件堪稱加密世界的“雷曼時刻”,對行業也是一個殘酷的打擊。我仍然對FTX崩潰的規模感到震驚.

1900/1/1 0:00:00編者按:本文來自小隱最新推文,其在文中回應「如何看待GameFi現狀與未來」問題。問:”你專注網絡游戲行業十余年,歷經中國游戲行業從客戶端游戲、網頁游戲到移動游戲三個時代,如何看待GameFi今.

1900/1/1 0:00:00Danksharding的美麗想法是這樣的:只有構建者將需要運行昂貴的硬件。隨著時間的推移,rollups會擴展到數百萬TPS,驗證者、用戶和其他所有人都只會產生非常小的成本.

1900/1/1 0:00:00基礎業務正在增長并收到付款--如何將創造的價值計入代幣實體,以便代幣持有人能夠從基礎業務的現有或未來成功中獲益?有哪些不同的機制來累積價值,它們的優點和缺點是什么?本文通過代幣價值累積的三步驟.

1900/1/1 0:00:00