BTC/HKD+1.15%

BTC/HKD+1.15% ETH/HKD+0.99%

ETH/HKD+0.99% LTC/HKD+0.18%

LTC/HKD+0.18% ADA/HKD+0.11%

ADA/HKD+0.11% SOL/HKD+2.04%

SOL/HKD+2.04% XRP/HKD+0.05%

XRP/HKD+0.05%注:@DataFinnovation?原文發表于7月底,因Genesis的危機直到最近才爆發,許多當時提前被捕捉的問題被忽視,值得一讀。

聲明

本文要講的一切都是基于公開信息——似乎以前沒有人讀過這些東西,或者沒有人知道該怎么做。當然,里面也有一些內容屬于猜測,但這是有根據的、有第一手資料支持的猜測。這里絕對沒有任何內容來自匿名消息來源或內部人士。任何人都可以免費下載所有源材料。這可能是完全錯誤的。它只是嘗試將福爾摩斯的方法應用于一些奇怪的問題。

灰度母公司DCG和三箭參與了某種從GBTC溢價中賺錢的計劃。這為3AC提供了巨大的杠桿,他們將其利潤并用于資助各種各樣的事情,同時也為DCG產生了大量的短期利潤。但3AC的高杠桿導致他們在LUNA爆雷事件中破產,LUNA爆雷造成的巨大損失才剛剛開始顯現。而GBTC可能是更大麻煩的中心。一、3AC和DCG關聯

一些證據能夠很好地回溯過去5年的情況。

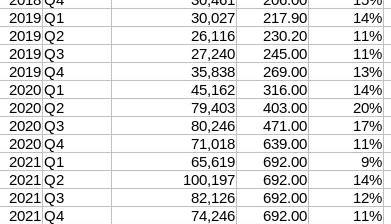

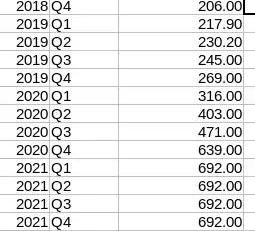

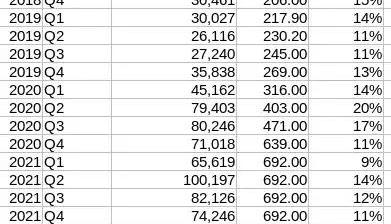

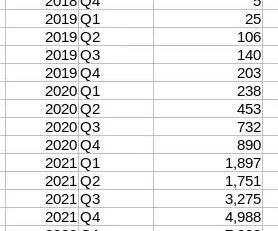

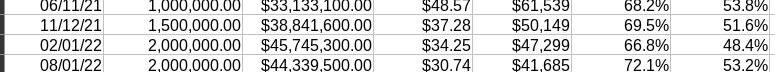

Genesis7月發布季度報告,詳細介紹其業務,這是一段時間內的貸款賬簿,單位為百萬美元和百分比:

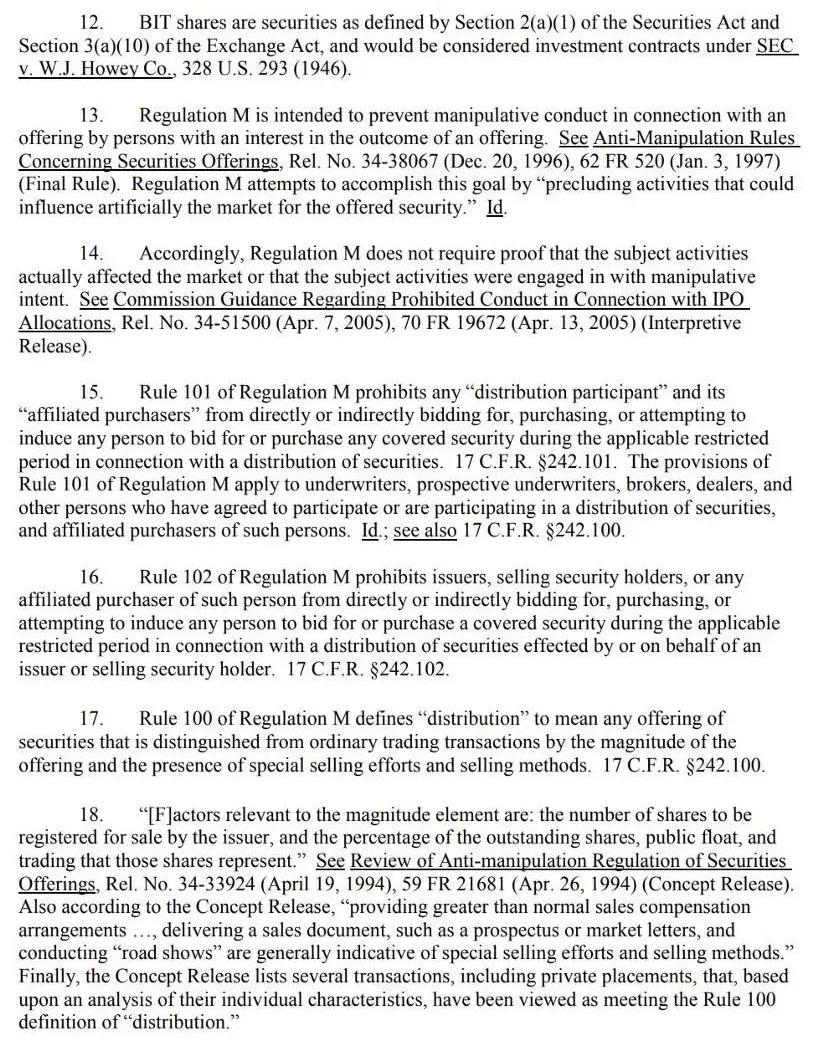

Genesis貸款賬簿

讓我們找出BTC帳本,并將其與未償付的GBTC進行比較:

因此,它在2018年底左右躍升至15%,并在4年內保持+/-持平。疑問:

自2018年以來,加密貨幣中有什么是持平的?這聞起來像一些目標/配額/等等注意下降與GBTC溢價消失同時發生!

溢價

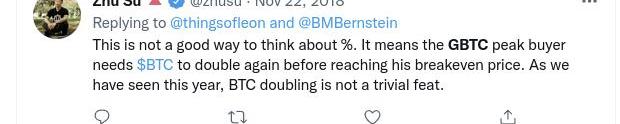

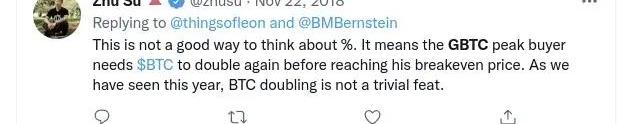

一開始,從6%躍升至15%……猜猜誰是2018年11月22日發布的第一條GBTC推文?天,這很讓人吃驚。

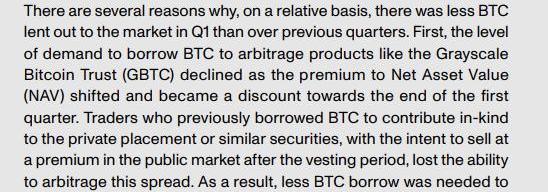

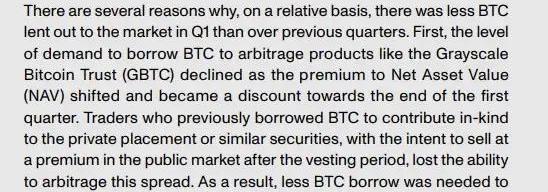

這只是一個臆測嗎?不,來看一下Genesis2021Q1報告:

Genesis2021Q1

3AC參與了嗎?

GBTC的2019年底報告門檻為13.45mm

3AC在2020年6月2日報告為21mm,截至2020年12月31日報告為39mm

因此他們至少購買了25.5mm,也就是25.5kBTC

而Genesis在2020年借出了增量的35kBTC!

繼續,還有美元貸款。

還有美元貸款?3AC在2020年質押了4mm的股票,價值約為45mm美元。Genesis當時有453mm未償還的美元貸款。

Allbridge項目攻擊者正在將被盜資產通過Tornado.Cash還給Allbridge項目方:金色財經報道,據區塊鏈安全審計公司Beosin旗下Beosin EagleEye安全風險監控、預警與阻斷平臺監測顯示,2023年4月3日,Allbridge項目的攻擊者通過Tornado.Cash將被盜資金交還給了0x01a4地址。目前返還已超過43萬美元。此前消息,BNB Chain上的Allbridge項目發生閃電貸攻擊,攻擊者獲利約55萬美元。[2023/4/4 13:42:44]

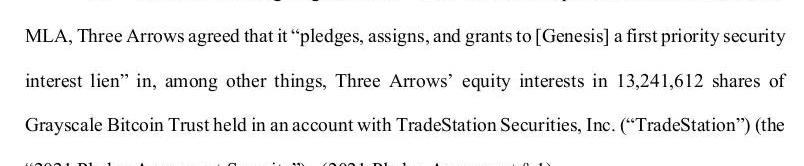

2021年11月,3AC質押了13.24mm。我靠……這剛好低于2019年底的報告門檻!這才多久?我們了解的質押市值約為623mmUSD!

Genesis凈貸款約為4B。為什么總是10-15%?

所以我們知道:

3AC從Genesis借BTC3AC發送借來的BTC,在灰度有以溢價時創建GBTC3AC質押這些GBTC以換取現金!多年來,Genesis一直“巧合式”為未償付的GBTC融資約15%。加密貨幣中唯一在該時間范圍內嚴格限制范圍的統計數據。

如果它長得像鴨子,叫起來也像鴨子,我們至少要考慮這就是一只鴨子的可能性——道格拉斯·亞當斯

其他交易對手是誰?

誰在消費30億美元以上的ETH掛鉤貸款?

這種與注冊證券和經紀自營商的行為如何評價?

我們在這里做什么?這只是一個大的循環融資計劃嗎?想了解更多3AC與DCG的相關,可關聯閱讀此文。

DCG擁有Genesis和灰度。Genesis提供BTC、GBTC和美元的借貸服務等。Grayscale發行/管理/等GBTC基金,他們正拼命試圖將其轉變為ETF。

GBTC是在美國注冊的證券。Genesis是一家在美國注冊的經紀自營商。

這意味著兩個關鍵的事情:

我們在這里談論的是證券,100%確定。兩家公司都向美國證券交易委員會提交了大量文件3AC已經爆雷,在他們申請破產之前,我們不知道3AC那邊發生了什么。但現在,多虧了一份1157頁的法庭文件和一系列其他碎片,我們有了很多可以知道的事情。

那么讓我們依次來看。從有關GBTC的一些信息開始。那么3AC在做什么。Genesis在做什么。

“WHATTHEFUCK”正在發生。

二、GBTC

灰度比特幣信托向美國證券交易委員會提交了許多文件。從那里我們可以計算出歷史份額數:

份額以百萬計。1股=0.001BTC。所以100萬股=1000BTC。

灰度歸DCG所有。一段時間以來,DCG一直在購買該信托的股票。

顯示DCG附屬公司擁有許多股份的灰度文件摘錄

他們甚至在購買透露:

數字藏品國際市場周指數大幅跌落至26.9點:金色財經報道,據同伴客數據顯示,上周(2023年2月21日-2月27日)數字藏品國際周指數大幅下跌51.1至26.9點,國內周指數上漲37.5點至100.5點,數字藏品綜合價值周指數下跌16.0至56.4點。

備注:

· 數字藏品綜合價值指數由同伴客數據與鏈境Labs聯合研發,是對國際及國內當月市場熱度最高的數字藝術品項目市場總銷售規模的綜合反映,以2021年11月份銷售額的30分之7為基數,指數基值為100。

·國內周指數成分之一的幻核于8月16日發布平臺終止運營公告,但銷量已于7月10日后歸零。為遵循去掉某一成分后指數計算結果無變化的原則,該指數使用幻核7/4-7/10的銷售數據進行銷售基數調整,并將新的銷售基數作為8/14后的指數計算基數。[2023/2/27 12:32:18]

購買文件

購買文件

購買文件

購買文件

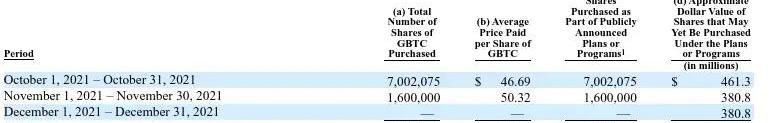

我們可以看到DCG在2021年3月至2022年1月期間購買了1500萬股股票。然后在2022年2月至2022年3月期間又購買了約300萬股。

同樣在此期間,GBTC價格從溢價變為折價:

購買文件

當它以溢價交易時,您可以用比特幣創建股票并賺錢。

當它以折扣價交易時,你不能再這樣做了。

而且,眾所周知,你不能將你的比特幣從信托中取出。

最后,GBTC是注冊證券。

在美國,如果你擁有超過5%的此類物品,你需要提交一份表格來披露。根據上面的流通股數量,這里有四個不同日期的報告閾值水平。

這些日期的重要性很快就會清楚:

2019年12月31日:1345萬

2020年6月2日:1676.3萬

2020年12月31日:3195萬

2021年12月31日:3460萬

現在GBTC就這么多了。

三、三箭

三箭資本很看好這只證券。以下是關鍵事實:

3AC沒有提交2019年12月31日的持股報告,因此截至該日他們持有的股票少于1345萬股3AC確實在2020年6月2日申請了2100萬股3AC還申請了2020年12月31日的3900萬股3AC沒有在2021年底提交申請,因此他們低于門檻這當然假設3AC正確遵循13G規則。但他們似乎已經提交了申請,并且如下文所述,他們使用了一個標準的美國經紀人,所以詭計無論如何都不是一個真正的選擇。他們也做了如下事情:

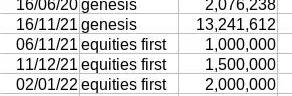

2020年5月28日向Genesis承諾貸款200萬美元2020年6月16日向Genesis認捐200萬美元2021年11月16日向Genesis認捐1300萬美元從2021年底到2022年初向EquitiesFirst認捐650萬美元現在他們的財產都不見了。這些質押已被清算,似乎所有其他股份都已出售——我們從破產申請中知道這一點。

Binance啟動“全球執法培訓項目”以打擊加密資產犯罪:9月28日消息,Binance宣布啟動“全球執法培訓項目”。該項目是業內首個全球性項目,主要幫助執法機構和檢察官識別金融和網絡犯罪,并協助對惡意行為者提起公訴。培訓項目由Binance調查團隊領導者主導,培訓師由安全專家、前執法機構人員組成,包括曾參與破獲Silkroad、Hydra等全球最大加密資產犯罪團伙的世界知名專家。過去一年,Binance調查團隊和來自阿根廷、巴西、加拿大、法國、德國、以色列、荷蘭、菲律賓、瑞典、韓國、英國等多個國家的執法機構共同參與了超過30個打擊網絡和金融犯罪工作坊。[2022/9/28 5:55:55]

在這一點上,我們有一個荒謬的巧合#1:

3AC在DCG購買了15到1800萬股的期間賣出了1500萬股。感覺非常不可能?有可能的,繼續。

四、Genesis

Genesis此前已經停止服務,可以參閱《復盤|全球最大加密借貸商Genesis暫停提現,究竟出現什麼問題?》

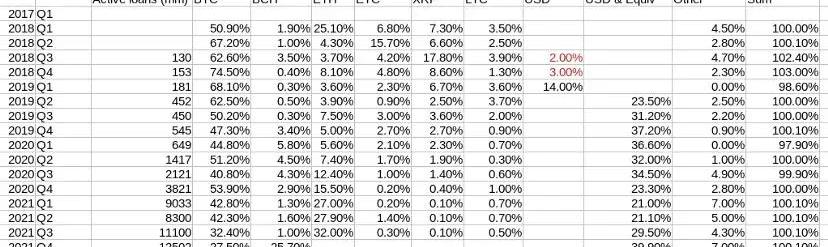

Genesis發布了包含大量詳細信息的季度報告。在這里,我們匯總了他們幾年的借貸情況:

通過閱讀每一份Genesis季度報告并寫下數字而形成的表格。以前有人這樣做過嗎?

這表明他們的貸款活動在穩步增長。這里不是使用數百萬美元單位,而是在GBTC份額計數旁邊顯示的BTC數據。

請記住,1GTBC等于0.001BTC,因此100萬GBTC等于1000BTC。

GenesisBTC貸款和GBTC未償還。

從2018年到2022年,Genesis在BTC貸款中約占GBTC未償還金額的15%。這似乎出奇地穩定。

但它有點不同,看到了這些變化有什么有趣的地方嗎?

先回去看看GBTC溢價圖。從2020年底到2021年初的大幅下跌與沒人想用BTC創建GBTC的時間相吻合:溢價下降并變成負溢價,沒有人愿意在沒有一點折扣的情況下借用BTC來創建GBTC

那最高的6%呢?ZHUSU第一條關于GBTC的推文是:

第一條3ACGBTC推文。至少那沒有被刪除。

所以也許他們只是參與進來,還沒有提高產能。

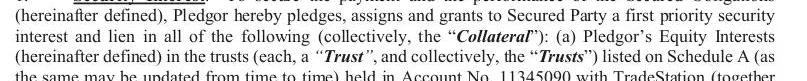

這要怎么解讀?這意味著Genesis借給人們BTC來創建GBTC。好的,這好像沒有證據?不。請看這段包含在Genesis的2021年第一季度報告中的話:

灰度報告

報告直接承認Genesis借給人們BTC來創建GBTC股票。Genesis是創建GBTC的“授權參與者”。繼續檢查。約定在這里。該信托向美國證券交易委員會提交的文件——其中有很多——都在這里。

BNB 實時銷毀量已超12萬枚:9月19日消息,據BNBBurn.info數據顯示,BNB實時銷毀量已超12萬枚,當前為120,344枚左右,近7日銷毀量超1718枚。BNB的實時銷毀機制由BEP95提出,類似以太坊當前的EIP-1559銷毀機制。[2022/9/19 7:06:12]

所以這不是陰謀論。

我們現在知道Genesis借給人們BTC來創建GBTC,這種行為在溢價消失時逐漸消失,并且在3AC介入后,該金額始終占GBTC流通量的15%左右。3AC在最近的彭博社采訪中證實了這一點。

如果你看看這些數字,3AC在2020年至少收購了2500萬股,可能多達3900萬股。這些代表了25k到39kBTC之間的某個地方。鑒于shilling始于2019年,在那個日歷期間不太可能達到39k。

你猜怎么著?Genesis在2020年增加了35,000BTC的借貸。

荒謬巧合#2:3AC的立場、GBTC發行和Genesis借貸之間的這種緊密匹配稱為。

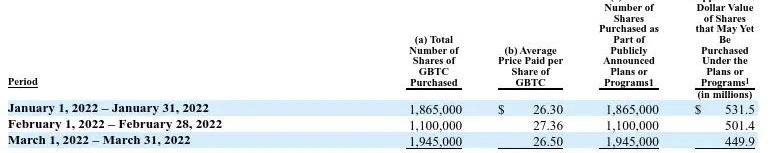

五、美元貸款

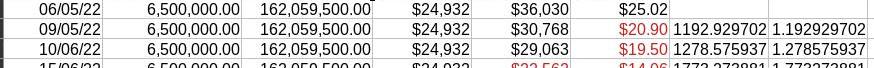

到目前為止,我們已經討論了人們在溢價時借BTC來創建GBTC。我們繼續看更多的內容,3AC將其GBTC股份質押用于美元貸款。好幾次了。這是從千頁文件中摘錄的表格:

GBTC股份的3AC質押

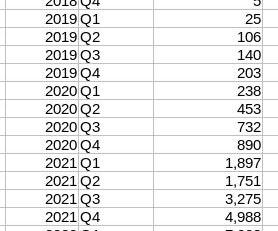

因此,截至2020年年中,3AC從Genesis借入了價值約400萬美元的股票。這在當時大約是4500萬美元。然后在2021年底,他們又借了價值1300萬股的股票。這筆貸款將更像是6.25億美元。讓我們看看Genesis有多少未償還的美元貸款:

Genesis美元和美元等值貸款余額,以百萬計。荒謬的巧合#3:他們的借款在2020年年中占賬面總額的10%,到2021年底為15%左右。再次出現相同的數字。這是Genesis的單一交易對手風險限額嗎?

我們還知道他們從一家美國經紀人那里抵押證券GBTC——破產文件直接告訴我們。

破產文件

破產文件

EquitiesFirst將抵押品計入自己的賬戶。我們知道,因為他們的網站明確表示這是他們的SOP:

我們以具有競爭力的條款提供無追索權、非目的資本以換取股權抵押品。股權在融資期限內成為我們投資組合的一部分,但借款人在融資期限完成后保留資產的所有實益所有權和上行空間。人們預計這些證券是從該TradeStation賬戶轉移的。這很容易檢查。如果現在公開——能不能公開一下?

六、小丑會計

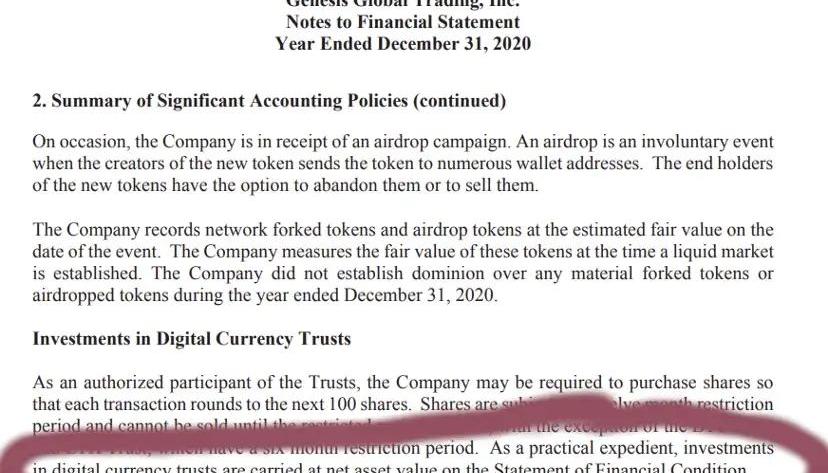

我們即將檢查一些被提及的交易——其中一些看起來和聽起來都很荒謬。因此,為了做好準備,我們需要讓每個人都了解這些人正在使用的會計準則種類。

多鏈加密應用商店MagicSquare完成300萬美元種子輪融資,Binance Labs領投:7月1日消息,多鏈加密應用商店MagicSquare完成300萬美元種子輪融資,Binance Labs和Republic共同領投,戰略合作伙伴包括KuCoin Labs、GSR、IQProtocol、Gravity Ventures、AlphaGrep和其他天使投資人。

據悉,Magic Square是一種Web3解決方案,讓所有人更容易使用加密貨幣。用戶可以在Magic Square中發現和體驗各種dapp、CeFi和DeFi、NFT、游戲等。不久之后,公測版將向50,000名預注冊用戶開放。[2022/7/1 1:44:31]

Genesis是美國的經紀自營商。盡管它是一家私營公司,但它必須向美國證券交易委員會提交文件。以下是GBTC2020年和2021年報告中有關會計政策的相關部分:

會計報告

會計報告

因此,他們在糾結GBTC是以當前交易價格還是以NAV進行交易。改變這一政策令人擔憂。而且情況變得更糟。

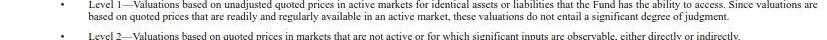

金融使用3層系統來評估資產。布隆伯格有一個很好的解釋器。一個不同的灰度基金也為我們定義了條款:

這些定義非常清楚。除了這個基金做了一些奇怪的事情:

比特幣在2021年6月沒有被標記為1級資產?您可以在很多方面批評加密貨幣市場。

但暗示BTC在2021年年中沒有透明的市場價格是荒謬的。更荒謬的是,到2022年3月,情況會發生如此巨大的改善,以至于BTC應該升級。Chainlink和比特幣現金……是的,也許吧。但是Solana是2級時唯一剩下的資產嗎?這也讓人再次感到奇怪,無論你如何看待Solana,它都是一個比萊特幣和比特幣現金更好的市場,在這些市場上,令人難以置信的指控和承認已經流傳多年。

這些奇怪的會計政策的具體細節并不重要。我們的觀點很簡單,這個群體在會計方面玩得很隨意。他們將BTC標記為某種隨機模型,將GBTC標記為BTC現貨價格——或其他一些瘋狂的組合——事實上,這里似乎采用了激進的會計方法。

七、猜猜發生了什么

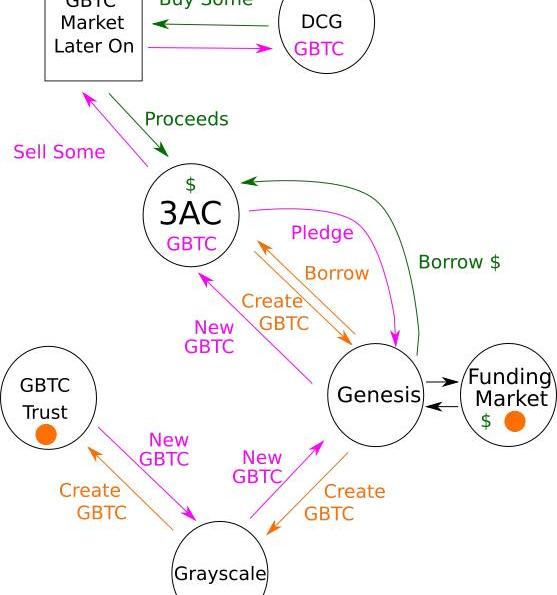

那么這里發生了什么?好吧,猜測是以下事件序列一遍又一遍地重復:

3AC作為貸方從Genesis借入BTC,并提供少量抵押品3AC將此BTC作為授權參與者傳遞給Genesis,以創建GBTC股份。Genesis通過Grayscale適當地將BTC鎖定在信托中并返還股份。這些股票以溢價交易,因此這對3AC來說是“免費資金”。3AC然后將這些股份質押回Genesis以獲得美元貸款。如果溢價足夠大,這筆貸款比他們一開始借的BTC更值錢。看起來像這樣:

三箭與DCG

聽起來很完美?創建GBTC6個月后,您可以嘗試出售它。根據上面的溢價->折扣圖表,有人做了很多銷售。

如果價格太低,有兩個大問題:

3AC無法償還美元貸款3AC無法償還BTC貸款荒謬的巧合#4:當溢價開始移動時,DCG介入并開始購買。請注意,溢價在2021年初消失了,他們的購買計劃于2021年3月開始。

3AC將大約一半的股份賣給了DCG。并將剩余資金抵押給Genesis和EquitiesFirst。由于BTC的反彈如此驚人,他們的頭寸價值超過10億美元,而且貸款數額巨大。

他們把這筆錢花在了享受上。我們不需要詳細說明是什么,但它涉及游艇、房屋、LUNA代幣以及各種垃圾幣和其他投資。

不過,根據彭博社的采訪:三箭說,我們從來沒有在任何俱樂部看到過花很多錢。你知道,我們從未見過開著法拉利和蘭博基尼到處跑。

顯然,這兩位先生不是已故已故偉大足球運動員喬治·貝斯特(GeorgeBest?)的粉絲,他有句名言:我在酒、鳥和快車上花了很多錢。其余的我只是浪費了。

現在,當這兩個人過著修道院的生活,等待著一艘游艇:一年多前購買并委托在歐洲建造和使用。

他們擁有的東西的價格暴跌。LUNA為何以及如何崩潰在這里并不重要。重要的是它崩潰了。在5月7日至8日的周末,比特幣和其他加密貨幣市場大幅下跌。

GBTC回落至2020年中期以來未見的水平。

此時,他們的GBTC支持的貸款已被追繳保證金。他們沒有更多現金,公司分崩離析。這完美地解釋了為什么他們一直到最后才推銷GBTC折扣交易。

如果折扣關閉,他們可能會生存下來。如果它擴大了,他們無論如何都會被搞砸。

事實上,正如我們在另一個Twitter帖子中討論的那樣,追加保證金通知似乎由于類似的會計問題而延遲:GBTC以大幅折扣交易,但貸方將其視為現貨BTC。

Genesis

3AC文件揭示了與GBTC貸款有關的奇怪和意外行為。

看起來像:

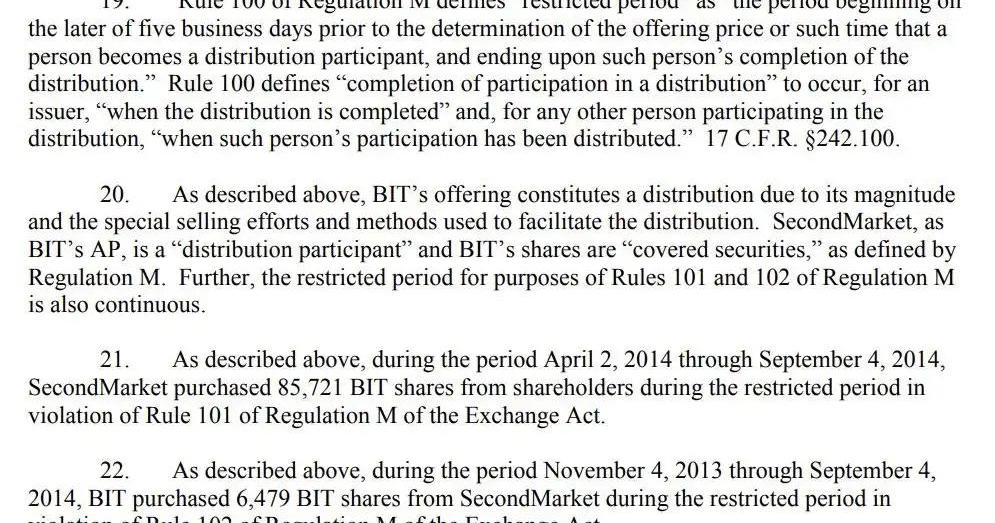

EquitiesFirst將GBTC視為現貨BTC3AC資不抵債,至少在這方面,自Luna周末以來只是從數據中得出的推論……但這里確實有煙霧。這些是從法庭文件中提取的貸款:注意超額抵押

LTV對比現貨BTC約為50%。但它與GBTC相比接近70%。好吧,也許這很好。凈倉位為6.5mmGBTCvs162mmUSD,正常強平價格+/-24.9k

但是,根據法院的說法,金錢需求從6月15日開始!遠低于25k。讓我們隨著時間的推移按市值計價貸款組合:

5月7日至8日的水下,Luna周末,相對于GBTC價格。根據法庭文件,6月15日,EquitiesFirst要求現金。為什么這么晚?正確測量時,它們已經有70毫米美元的水下預滑移。

我們尚未看到協議中可能有一項條款允許LTV高達175%左右。但這感覺不太可能。抵押不足的借款不是這些人的游戲。這更有可能是建立在錯誤的基礎估值指標之上的。

EquitiesFirst之前做過一些奇怪的事情,涉及狡猾的會計和放棄許可證,詳情。

如果這也是攝氏糾纏的問題,據廣泛報道要大得多,那么可能會有更多的損害。這個坑懂了嗎?這就是3AC-TPS推動套利的原因嗎?誰在融資?有沒有人對GBTC和gaptospotclosing做出承諾?

九、創世紀的角色

如果這是正確的,那么Genesis資助了這場慘敗。他們借出了3ACBTC。然后,實際上,借給他們更多的美元兌那些BTC。這聽起來很荒謬。

但情況變得更糟。灰度曾經被稱為SecondMarket。當它有那個名字的時候,它遇到了一些美國證券交易委員會的問題。具體來說:

停止令。創世紀真的不應該搞亂

可能人為影響所提供證券市場的活動

是的,除非這些真的是巧合。

荒謬的巧合#5:Genesis和3AC在2020年年中將他們的貸款交易轉移到了海外

你不需要博士學位。在證券法中要知道,離岸轉移不會在停止和停止違規行為時提供免獄卡。特別是當DCG母公司是購買證券的公司時。

此外,您可能想知道啟動此派對需要哪些抵押品Genesis。好吧,從他們2018年第四季度的報告來看,似乎并沒有那么多:

十、為什么這樣做?

簡單來說:從GBTC溢價中榨取資金。

如果Grayscale可以限制供應,使得信托以溢價交易,那么任何可以用BTC發行股票的人都可以獲得免費資金。他們只需要在6個月的鎖定期內以高價保住信托并出售。

但DCG自己無法做到這一點。

美國證券交易委員會停止和終止上述解決方案是關于同時進行不可靠的發行和贖回。所以他們需要一個外部團體。

3AC符合要求。

所有這些交易都必須產生大量費用。也許這些費用可以讓DCG分享利潤。也許不吧。可能其他政黨也在這樣做。我們很快就會知道的。如果3AC在2020年使用了這個招數,很可能以前有人這樣做過。有人可以從Genesis借貸簿中的30kBTC多年來從溢價中獲取很多價值。

3AC獲得利潤和巨大的杠桿。通過循環上述過程,他們可以將一小筆初始資本變成20億美元的保證金貸款。他們可以將這些錢花在LUNA、其他優質項目、一些房產、一艘在歐洲使用的游艇以及一些NFT上。我們至少可以確定他們沒有把錢花在酒精和跑車上。

凱爾戴維斯的妻子似乎借給了公司錢,所以他們也沒有把錢花在鳥身上——一個女人似乎把錢花在了鳥身上!

這整個過程還必須讓GBTC變得更大、更令人興奮。正如我們最近與Circle討論的那樣,有很多毫無意義的標記化正在進行。這可能是一個毫無意義的、最終具有破壞性的證券發行、借貸的案例。

如果GBTC轉換為ETF,這一切都將得到解決。這幾乎可以肯定——老實說,如果這有一點點正確,那么這絕對是——DCG如此努力推動轉換的真正原因。

這是正確的嗎?我們還沒有所有的信息,但整體情況很“惡臭”。在此前的推文中,我鏈接了一篇關于著名的“安然非洲駁船”案例的文章。這也是一輪循環融資,對許多參與者來說結局非常糟糕。

無論發生什么事,一些事實清楚地表明監管機構可以在短時間內查明真相:

1.3AC正在清算中。

清算人擁有所有文件。清算人往往會輕松而熱情地與監管機構合作。

2.Genesis是一家在美國注冊的經紀自營商。

監管機構可以進去索取數據。而且,在需要法院批準的范圍內,這將是直截了當的。如果這些交易是通過離岸實體進行的,并且他們不想談論:好吧,那是一種策略。引用馬克吐溫的話“你付了錢,你就做出了選擇。”現在很難看到離岸監管機構急于保護3AC。

3.Grayscale是一家在美國注冊的證券發行人。

與Genesis相同:檢查它們是微不足道的。

4.3AC通過另一家美國經紀商TradeStation交易他們的GBTC。

TradeStation完全保持距離:它由一家名為Monex的日本金融集團所有。他們不會因為這場慘敗而自找麻煩。

5.EquitiesFirst資金不足,盡管它們不是受監管的企業,但似乎是一家規模合理的美國公司。

他們會有記錄,而且只是想解決這個問題。

監管機構想弄清楚這一點并不難。這個版本的事件非常符合過去幾年觀察到的行為。

它很有可能是對的。

Tesla、SpaceX、1.1億TwitterFollwers的擁有者,——ElonMusk,于正式釋放了他的小藍鳥,以440億美元的代價上演了“英雄救美”的瑪麗蘇故事.

1900/1/1 0:00:00MarsBitCryptoDaily2022年11月16日 一、今日要聞 Vitalik:比起硬件錢包,我更傾向于社交恢復和多簽錢包加密KOL發文:“加密Youtuber總是說.

1900/1/1 0:00:00美國紅點創投管理合伙人TomaszTunguz近日在DuneCon2022分享的一組數據表明,在熊市周期,Web3領域的各項數據自高峰時普遍下跌40%到70%.

1900/1/1 0:00:00預測市場 所謂預測市場,預測做動詞市場做主語——一般指將信息或對未來的預判當作標的進行押注和交易。市場化預測特別是動態賠率市場被廣泛認為在特定情況下能成為最優秀的信息聚合處理器.

1900/1/1 0:00:00FTX暴雷讓用戶再次認識到中心化金融CeFi存在的一些固有缺陷。在2022年11月8日星期二的72小時內,FTX出現了約60億美元的提款,截至本文撰寫之時,FTX已暫停提款,幣安的收購提議也已告.

1900/1/1 0:00:000x00前言 BTC自古以來給人的印象就是郁金香泡沫、龐氏騙局、馬上歸零,而價值投資寵兒大A股則是一直受各路大佬支持,A股還享受著各種優惠政策的扶持.

1900/1/1 0:00:00