BTC/HKD+0.98%

BTC/HKD+0.98% ETH/HKD+0.35%

ETH/HKD+0.35% LTC/HKD+1.76%

LTC/HKD+1.76% ADA/HKD+3.33%

ADA/HKD+3.33% SOL/HKD+0.83%

SOL/HKD+0.83% XRP/HKD+2.24%

XRP/HKD+2.24%UniswapV3已經從以太坊轉移到L2網絡,這一層網絡具備了擴展性,如optimisticroll-ups和其它側鏈。我認為,使用UniswapV3網絡的流動性提供者(LPs)這個時候應該問問自己,橋接到第二層網絡是否比留在以太坊產生了更多的費用。

為了幫助LPs回答這個問題,我們查看了2022年9月的數據,以確定哪些池的費用回報率最高。

費用回報:一種比較UniswapV3池的度量方法

UniswapV3池被劃分為稱為ticks的片,這些片設置了流動性變化的價格邊界。通過促進特定區間內的交易,有限合伙人可以放大其標的代幣提供的流動性,而不是為所有可能的價格提供流動性。當一個池的價格越過一個刻度時,流動性就會開始或者停止池子的積極流動性。

以太坊Layer2上總鎖倉量為95.58億美元:金色財經報道,L2BEAT數據顯示,截至目前,以太坊Layer2上總鎖倉量為95.58億美元,近7日跌2.25%。其中鎖倉量最高的為擴容方案Arbitrum One,約57.97億美元,占比60.65%,其次是Optimism,鎖倉量21.63億美元,占比22.63%。[2023/7/13 10:51:23]

積極流動性可能會隨著價格的變動而頻繁變化,但幸運的是,每個池都可以跟蹤單個單位積極流動性在累加價值中產生的費用。通過比較一段時間內費用累加器的差異,我們可以計算出單個活躍流動性單位產生的費用。

Coinbase CEO:SEC和美國商品期貨交易委員會(CFTC)發表了相互矛盾的聲明:6月7日消息,Coinbase CEO稱,SEC和美國商品期貨交易委員會(CFTC)發表了相互矛盾的聲明,同時,美國證交會的執法方式也損害了美國的利益。

CEO表示,我們也曾試圖反復注冊,但是沒有成功(此前SEC指控Coinbase通過讓用戶交易大量實際上是未注冊證券的加密代幣來逃避監管),我們對事實和法律有信心。[2023/6/7 21:20:28]

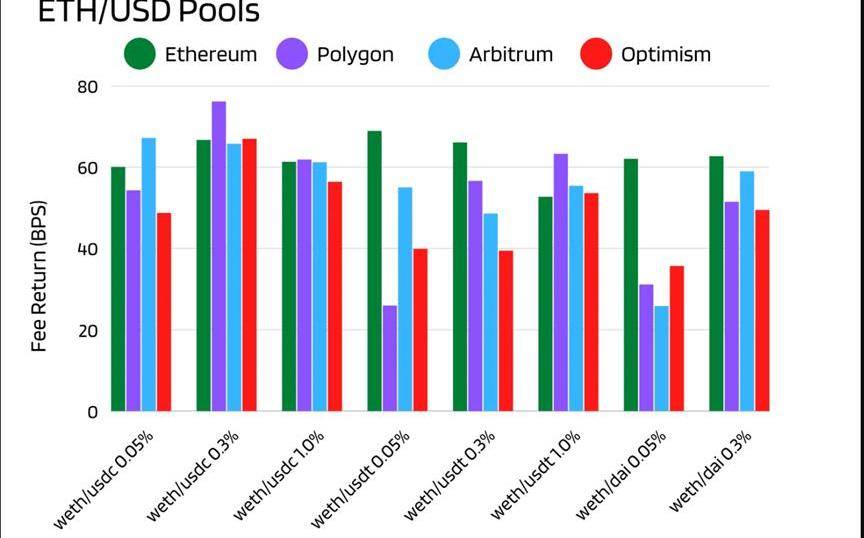

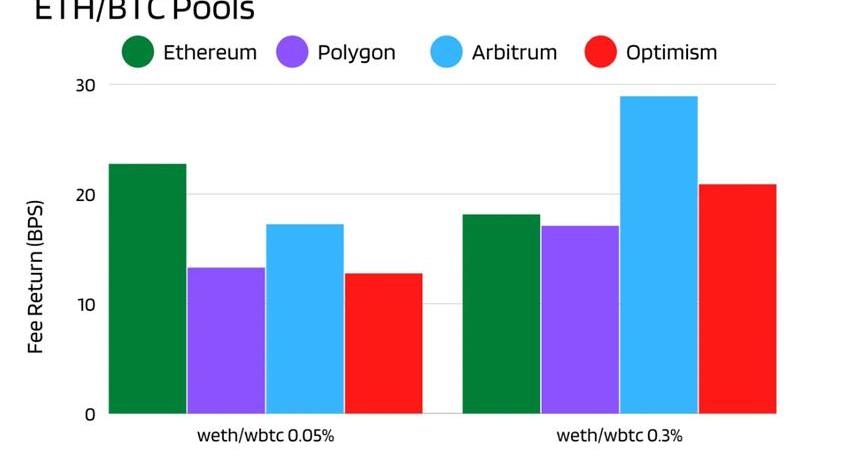

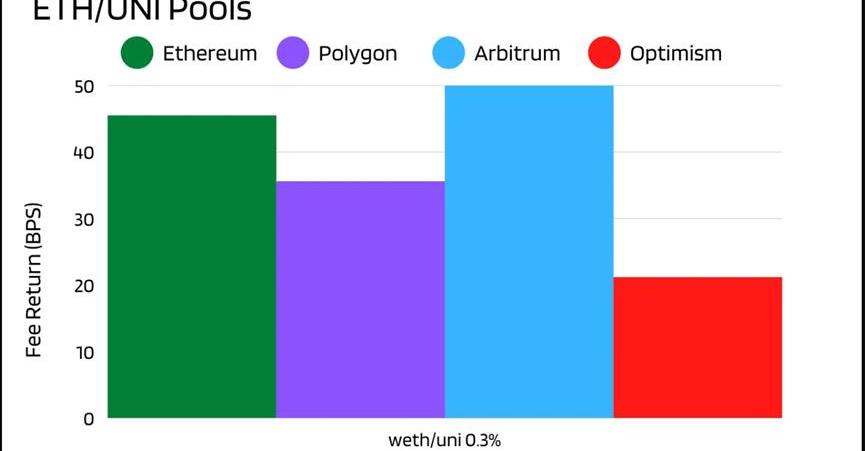

我們將累積的代幣費用轉換為單個報價代幣,然后在月初將其除以單位流動性的價值。我們得出了一個以基點(BPS)為單位的費用回報,這使我們能夠比較不同池的費用產生能力,這些池按其基礎代幣敞口分組。在本例中,我們將回顧UniswapV3上的ETH/USD、ETH/BTC和ETH/UNI敞口組。而沒有流動性的池子不包括在數據中。

數據:“比特幣百萬富翁”地址在過去一年里減少了80%:11月28日消息,Glassnode數據顯示,持有價值100萬美元及以上比特幣錢包地址目前只有2.3萬個,這與2021年11月8日的情況形成鮮明對比,當時BTC價格接近69000美元的歷史高點,持有價值100萬美元及以上比特幣錢包地址有11.29萬個,也就是說“比特幣百萬(美元)富翁”地址在過去一年里減少了80%。從另一個指標看,減少BTC持有量的主要群體是(持有1000枚及以上的)巨鯨地址,在過去一個月里,巨鯨用戶已經在網上向交易所釋放了大約6.5萬美元的BTC,但相對于他們630萬枚BTC的總持有量,這仍然是非常小的。

不過,自FTX崩盤以來,持有1美元以下的比特幣地址共增加了9.62萬枚BTC持有量,創歷史新高,這個群體目前持有超121萬枚BTC,相當于流通供應量的6.3%。持有10美元以下的比特幣地址在過去 30天內的余額也增加了19.16萬枚BTC,月增幅創歷史新高。(Cointelegraph)[2022/11/28 21:06:50]

ETH/USD

??.eth以100 ETH價格成交,創該系列美元交易額歷史第6高記錄:金色財經報道,最新交易數據顯示,??.eth以100 ETH的價格成交,約合160,950.00

美元,創下以太坊域名服務美元交易額歷史第6高記錄(按 ETH計價并列歷史第5高交易記錄)。本文撰寫時,ENS交易總額達到1.0204美元,市值約為6821萬美元。[2022/7/25 2:35:29]

ETH/美元敞口可以通過將WrappedETH(WETH)與UniswapV3上許多不同的美元穩定幣配對來表示。我們利用USDC、USDT和DAI分析了WETH令牌對,因為這些令牌在網絡中持有最多的流動性。

2022年9月,Polygon的WETH/USDC0.30%池在ETH/美元敞口組中產生了最高的76BPS費用回報。以太坊的WETH/USDT0.05%池排名第二,為68BPS,在不同的網絡上顯著超過了相同的對。流動性非常低且收費層次較低的池,如第二層網絡上的WETH/DAI0.05%池,表現不佳,它們可能無法促進足夠的交易量。

ETH/BTC

在ETH/BTC敞口組中,Arbitrum的WETH/WBTC0.30%池表現最好,為28個BPS。其次是以太坊的WETH/WBTC0.05%池,為22BPS。optimistic的WETH/WBTC0.05%的池產生的費用最低,為12BPS,Polygon的WETH/WBTC0.05%的池產生的費用幾乎相同,為13BPS。

ETH/UNI

對于ETH/UNI暴露組,Arbitrum的WETH/UNI0.30%池表現最佳,為49BPS。樂觀投資的WETH/UNI0.30%投資池的費用回報率最低,為21個英幣/厘。?

總結

在決定在哪里部署流動性時,LPs應該考慮第二層網絡上的費用回報的問題。2022年9月,L2網絡在每個敞口組中獲得了最高的費用回報,Polygon作為頭部ETH/USD池,arbitrate引領了ETH/BTC和ETH/UNI池。

我們可以猜測,網絡和池之間的性能差異是由于交易流的變化。也可能是因為交易員偏好和費用浮動,頭部的資金池獲得了額外的自然資金流動。滯后的資金池通常是低流動性和低費率的殘酷組合。

我們也將會在未來使用更多的數據來研究超群表現的原因。

責任編輯:MK

概括 少數MEV搜索者通過Osmosis套利獲得了數百萬美元,而無需按照利潤的比例向網絡支付費用.

1900/1/1 0:00:00北京時間10月18日早間,新一代公鏈Aptos宣布上線主網Autumn,幣安、Coinbase及FTX等交易所隨之發布公告稱「上線APT代幣」.

1900/1/1 0:00:00“區塊鏈互聯網”認為,未來的建設者將優先考慮專業化和主權。它代表了對加密貨幣未來的獨特看法,并正在獲得動力.

1900/1/1 0:00:00“有人害怕孫哥會不會把我割了,明牌告訴你,放心不會割...,如果一不小心....,觀察我的笑容,摔杯為號,你懂的".

1900/1/1 0:00:002022年5月,以太坊Layer2開發商StarkWare宣布以80億美元估值完成1億美元D輪融資,這使得StarkWare成為一級市場上估值最高的項目之一.

1900/1/1 0:00:00TLDR 與Sui類似,Aptos是由Meta(FaceBook)的前員工開發的,Diem鏈是Meta的最初區塊鏈計劃,于今年1月被放棄.

1900/1/1 0:00:00