BTC/HKD-4.04%

BTC/HKD-4.04% ETH/HKD-5.65%

ETH/HKD-5.65% LTC/HKD-3.82%

LTC/HKD-3.82% ADA/HKD-7.38%

ADA/HKD-7.38% SOL/HKD-11.23%

SOL/HKD-11.23% XRP/HKD-7.07%

XRP/HKD-7.07%下面是我寫的完整的代幣經濟學大師級指南。

接下來我會分析500倍回報的加密項目的代幣經濟學是什么樣子的。

如果對我的指南有需求,我會把它做PDF文件,并涵蓋更多的例子。

如果你不了解代幣經濟學,你就是在賭博,而且你會輸得很慘。

讀完本文,你就能成為一個代幣經濟學專家,可以在幾分鐘內從垃圾幣中找到不錯的加密貨幣。

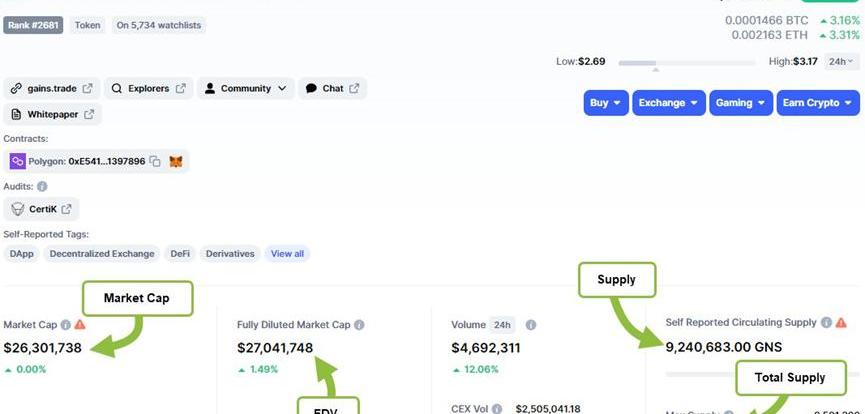

基本術語:

-供應量:流通中的代幣

-總供應量:即將流通的代幣總量

-市場價值:流通代幣的總價值

-完全稀釋價值:以美元計價的總供應量的總價值

你可以在CMC或CoinGecko上找到這些數據。

了解這些術語有助于你發現代幣經濟學的問題。如果某個項目的供應量與總供應量相差很大,這就要引起你的警覺。

為什么呢?

供求理論認為,某種東西的數量越多,其價值就越低。

◆◆供應量◆◆

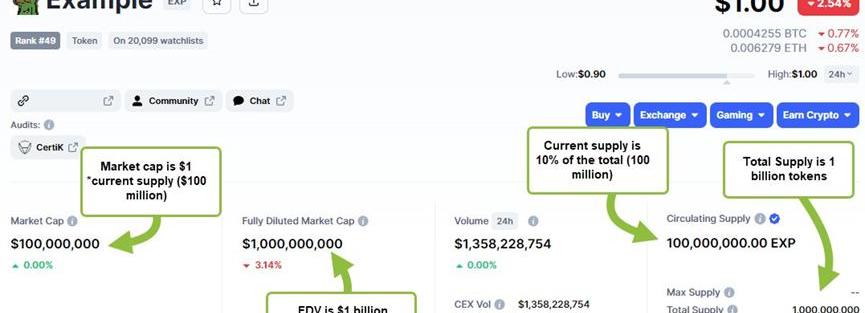

下面這個代幣只有13%的供應量在流通。隨著其他90%的供應量被釋放到流通領域,該代幣的價值可能會從目前的1美元出現下跌,除非需求量出現大規模的上升。

或者除非供應增長緩慢。

隨著時間的推移,代幣供應的增加被稱為發行,發行的速度很重要。

如果該代幣在未來三個月內達到最大供應量,那么供應量的增長將非常快,需求不可能隨之增加,該代幣將失去價值。

Protocol Labs與Edgevana達成合作:金色財經報道,Protocol Labs與Edgevana建立合作伙伴關系,此次合作旨在擴展Filecoin的存儲容量。為了證明他們對該計劃的承諾以及對Edgevana的持續支持,Protocol Labs承諾初始投資500,000美元,用于創建無縫的入職流程,以吸引更多存儲提供商。[2023/8/3 16:17:07]

然而,如果發行緩慢,十年內都不會達到最大供應量,那么短期內的供應增加不會對價格產生重大影響。

但你在哪里能查看發行量?

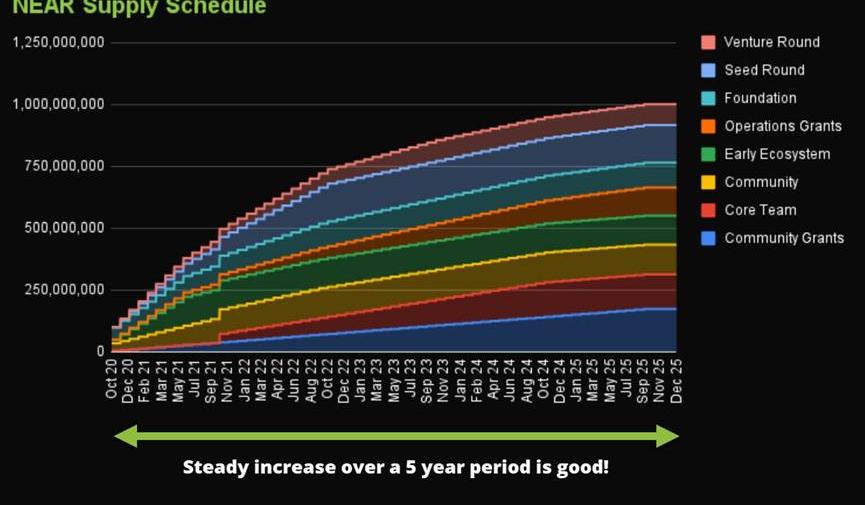

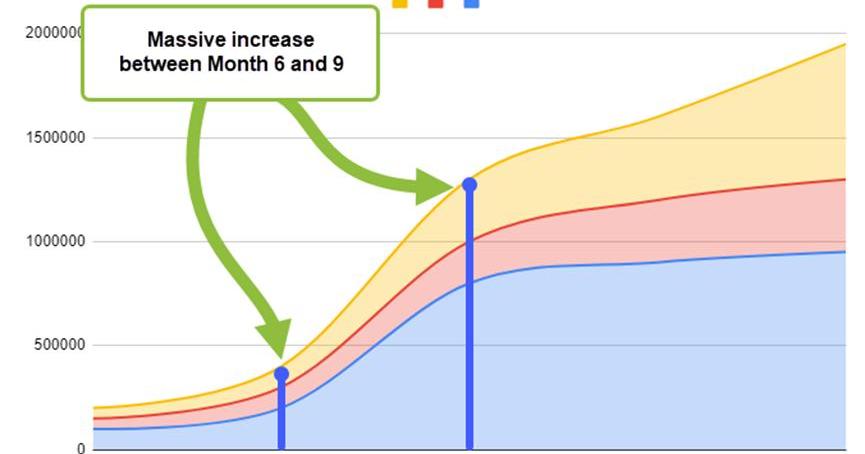

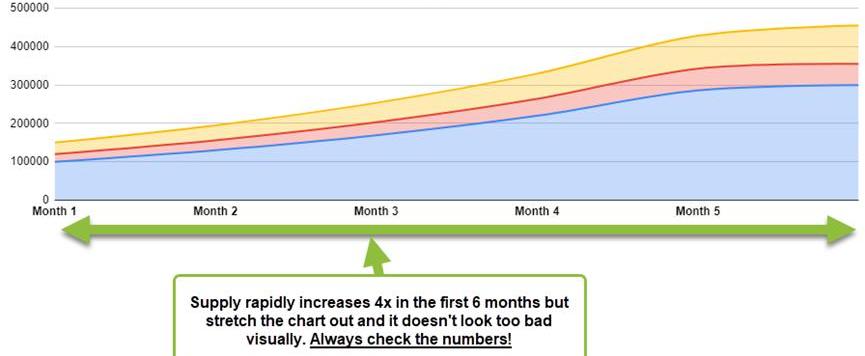

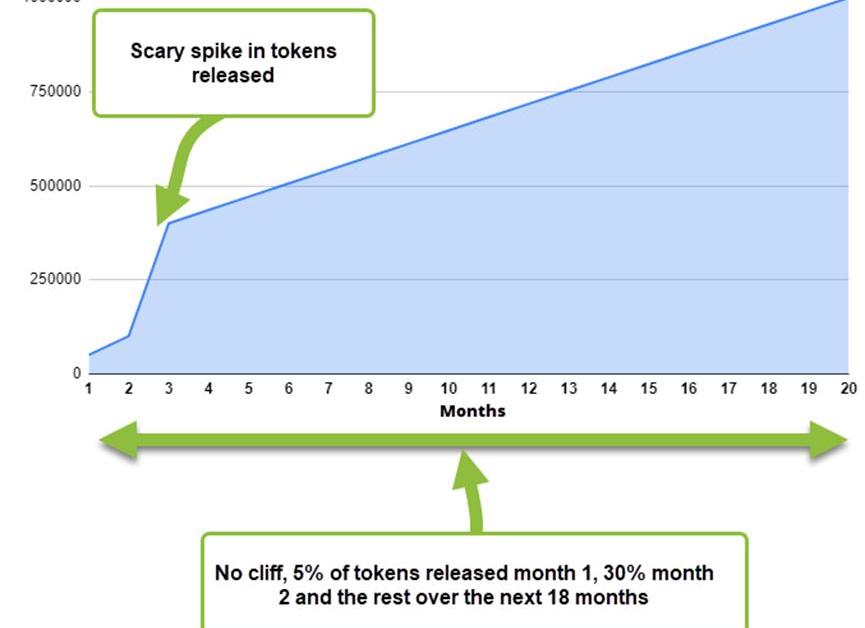

你通常可以在代幣白皮書中找到這些信息,就像下面這些表格一樣。你想看到的是幾年內的穩定增長,而不是巨大的峰值或急劇的增長。專業提示:有些項目將圖表拉長,使增長看起來很穩定,其實不是。

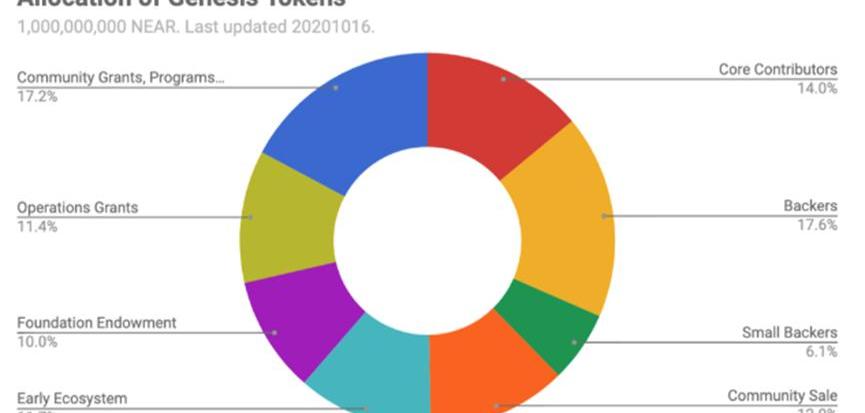

發行可以來自質押獎勵、空投、用戶使用dapp的獎勵,當然還有解鎖。解鎖的代幣來自于給早期投資者、團隊、財庫和其它。一般你可以在白皮書中找到分配的詳情。

代幣的分配是非常重要的。例如,如果40%的供應量被分配給早期投資者,而代幣會在幾個月內解鎖,這就是一個問題。早期投資者通常是積極的賣家,因為他們往往收獲了5-10倍的漲幅。你不也是嗎?

主流交易平臺BCH合約持倉量創兩年來新高,約合6.14億美元:6月30日消息,據Coinglass數據顯示,截至今日,主流交易平臺BCH合約持倉量增至約6.14億美元,創2021年6月以來新高。[2023/6/30 22:10:18]

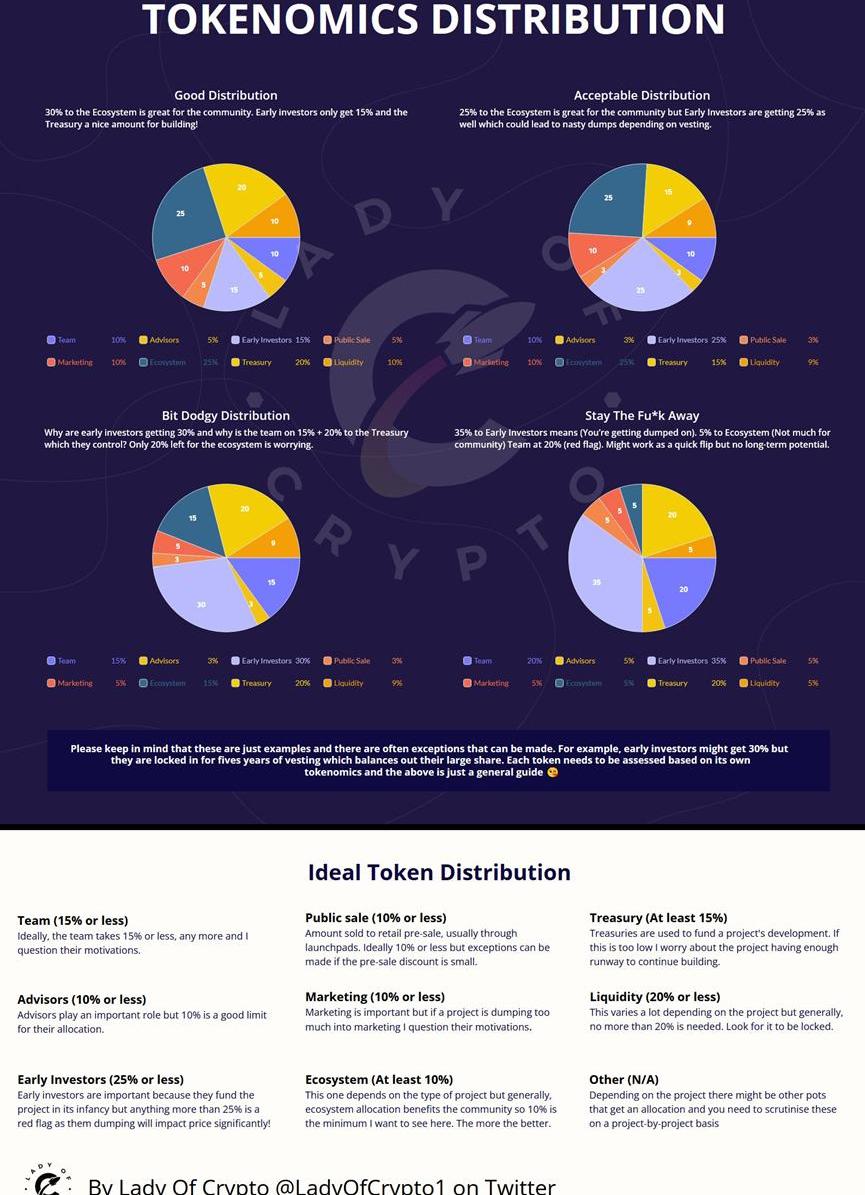

我眼中理想的代幣分配方式

團隊:15%或更少

顧問:低于10%

早期投資者:小于25%

公開銷售:不到10%

營銷:10%或更少

生態:至少10%

財庫:至少15%

流動性:20%或更少

我們把這些拆解一下。

--團隊--

核心團隊得到多少代幣。我期待看到他們給自己分配少于15%。再多的話,我就會懷疑他們的動機。

--顧問--

他們為項目提供專家建議/指導,獲得代幣的獎勵。我希望看到他們得到的總和少于10%。

--早期投資者--

通常被稱為種子輪、VC、私募、戰略、KOL或天使輪。這些通常是擁有大筆資金的早期投資者。我不希望看到超過25%的代幣分配給他們。超過20%就要引起注意,超過25%則幾乎是不可能的。

--公開銷售--

這是ICO/IEO的價格。通常是通過launchpad賣給沒有大錢的早期投資者。我期待看到不超過10%的代幣分配到這。超過10%通常是砸買賣的事。

--營銷--

這是一般的營銷預算。我希望看到10%或更少的代幣用于營銷。雖然營銷很重要,但為營銷投入太多,可能就無法為項目本身留下足夠的代幣。

Anchorage Digital與五個亞洲機構達成合作:金色財經報道,機構加密貨幣托管公司Anchorage Digital已經與五個新的亞洲機構合作,新的合作伙伴包括Bitkub、Dream Trade、FBG Capital、IOSG Ventures和Antalpha。此前該公司還與GMO-Z.com信托公司合作,這是一家與日元掛鉤的穩定幣發行商。據悉,Anchorage為機構提供綜合金融服務和基礎設施解決方案,如托管、押注和交易服務。(The Block)[2022/10/5 18:39:54]

--生態--

這是社區通過質押、流動性挖礦、空投、獎勵等獲得的。我期望看到社區至少有10%。許多項目會有20%甚至更多,這很好。為社區做貢獻通常是正確的做法。

--財庫--

這是項目的基本營運資金,用于支付員工、穩固伙伴關系和日常開支。我希望在這里看到超過15%的分配,因為周轉資金很重要,資金耗盡意味著項目的死亡。

--流動性--

部分代幣進入DEX/CEX,提供流動性。有些項目比其他項目需要更多的流動資金。只要流動性被鎖定2年以上,即使有20%的代幣流向交易所也無所謂。

--其他--

以上是主要的分配方式,一些項目可能有其他的模式。例如,一些項目有基金會的結構,所以他們將代幣分配給基金會,然后由基金會來主導代幣分配,比如給生態上的項目撥幣。

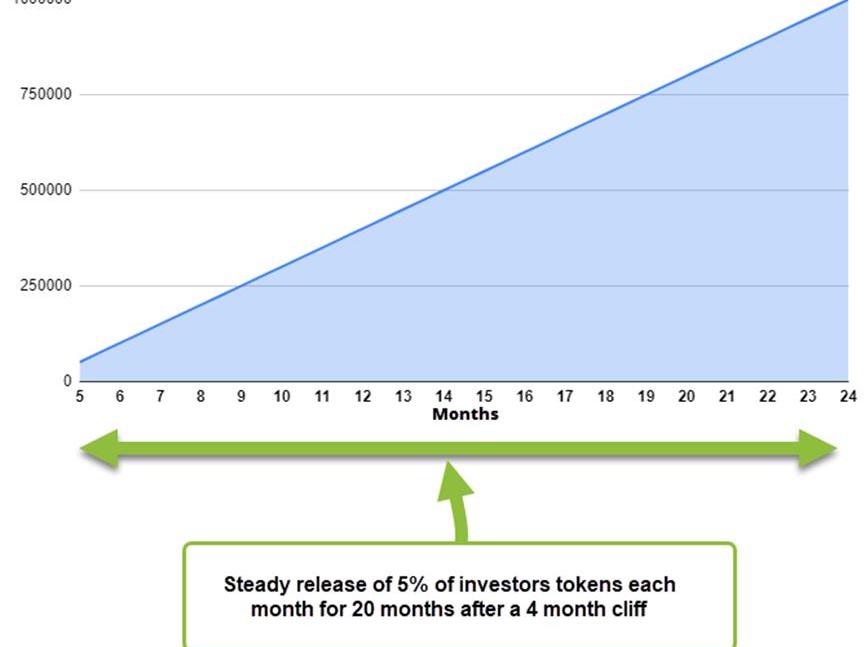

接下來是vest,也就是如何將代幣分配給上述每一方。

如果所有的代幣都立即分配,那么每個人都可以大量拋售,項目就沒有機會了。因此,各方每隔X個月就會收到X個代幣,直到全部分配完畢。

這有幾個你需要知道的術語。

-TGE:意思是代幣生成事件,這基本上是代幣首次發行的日子。

-懸崖期:這是vest開始釋放前的時間。

8月CME比特幣與以太坊期貨合約交易量創近兩年來新低:9月22日消息,數據顯示,8月芝加哥商品交易所比特幣與以太坊期貨合約交易量環比下降20.7%至289億美元,創下2020年12月以來新低。(CryptoCompare)[2022/9/22 7:12:38]

vest是一種平衡行為,并且,項目不能有過于嚴格的vest,因為那樣就沒有人愿意投資了,而寬松的vest意味著早期投資者可以在早期大量拋售代幣,使價格崩潰。

多年來,加密貨幣的vest問題已經得到改善。

你可以在項目的白皮書上看到他們的vest時間表。

在評估vest時,關鍵因素是早期投資者在TGE發布時,拿到小于10%的分配,至少三個月的懸崖期和幾年的分配時間跨度。

vest的關鍵是代幣的緩慢而穩定的增長,沒有突然的高峰,特別是對早期投資者來說。下面是此類的例子:

◆◆需求◆◆

剛剛我們講完了供應量,現在我們來看看需求。以下是最常見的對代幣的需求形式。

-持有的激勵機制

-價值儲存

-社區

-實用性

我們把這些一一拆解。

--持有的激勵機制--

可以說是需求最重要的驅動力。如果持有代幣對持有人有利,通過獎勵質押年收益或流動性挖礦,需求一定會增加。

只要賺取的年收益與競爭對手相同或更高,并且被認為是安全的,激勵機制就起作用了。

過去24小時,BSC鏈上NFT交易額超過4000萬,超越以太坊排名第一:據BSCFA數據顯示:過去24小時BSC鏈上NFT銷售的超過4000萬美元,本文撰寫日為4987577美元,增幅達到9501.74%。數據顯示,過去24小時,BSC鏈上交易額增長最快的3個NFT項目分別是:Baby Wealthy Club(41653667美元)狗ForthBox(2361129美元),AmazingDogeNFT(1154574美元)。[2022/6/27 1:32:53]

--價值儲存--

需求的另一個驅動力是,加密貨幣是一種價值儲存的方式。很難說除BTC之外的許多加密貨幣是價值儲存,但它是需求的一個驅動力,所以值得注意。

--社區--

一個強大的社區可以推動需求。模因幣就是這一點的證明。大多數模因幣沒有實用性,沒有質押收益,當然也不是價值儲存,但他們卻是有價值的,甚至達到1000倍的收益,這幾乎完全得益于一個強大的社區。

--實用性--

最后,雖然在最后,但也一樣重要的“實用性”。如果持有代幣能提供某種功能,比如區塊鏈的原生代幣能在該鏈上進行交易,它就會產生需求。

--誰想要代幣?--

另一個重要問題是誰在持有代幣,他們的動機是什么。這是一個很難回答的問題,它需要研究錢包并參與到社區中,但它可以給你帶來有價值的見解。

例如,如果持有巨額代幣的人是聰明的錢——如風險投資公司——我會非常小心地參與,因為他們的拋售可能會對價格產生重大影響。

他們通常也有內部信息,所以如果他們有需要,他們會在你做出反應之前把幣賣出去。

許多人認為風投都是早期投資者,所以他們是既得利益者。

事實并非如此,風投有時會像你一樣在公開市場上購買,所以他們可能是大股東,即使他們沒有被列為官方投資者。通常情況下,你可以通過查看大股東的錢包來確認這一點。

如果持有人是愚蠢的錢,那么你可以稍微放松一些,因為愚蠢的錢通常是由恐懼和貪婪驅動的,所以預測他們的行動比較容易。同樣的,模因幣就是一個例子。

一般來說,最佳策略是定期鎖定部分利潤。

--需求總結--

在評估代幣經濟學時,你需要看看需求的驅動力。最好的代幣至少有兩個甚至三個以上的驅動因素。

如果我看到持有的激勵機制+實用性+強大的社區,我就會感興趣!

◆◆價值累積◆◆

代幣隨著時間的推移而獲得價值。它與需求相關,但在研究代幣經濟學時最好將它們分開討論。以下是主要的幾個方面:

-通貨緊縮

-鎖定機制

-實用功能擴展

-年收益和收益率

我們把這些拆解一下。

--通貨緊縮--

通縮就是減少代幣的供應量,它的實現方式有三個,燃燒一定比例的交易費用;定期回購;燃燒代幣。

減少供應通常會增加需求,所以通貨緊縮是好的!

--鎖定機制--

鎖定是一種迫使人們持有代幣的方式。通常是如果你把代幣鎖定幾個月,就能獲得更高的年收益。

鎖定是一個非常強大的價值累積機制,因為它保證會有持有人的存在。

此外,鎖定的代幣在技術上不流通,所以可能會導致供應急速減少。這流通中的代幣數量也會急劇減少,以至于無法滿足需求。

鎖定機制是偉大的,只要投資者愿意鎖定代幣!

--實用功能擴展--

指的是代幣隨著時間的推移獲得更多的實用性。查看項目的路線圖你就能找到相關的信息。如果他們的路線圖顯示,他們會逐步增加實用功能,價值就有可能相應地上升。

--年收益,年利率和收益率--

關于年收益和收益率的最后說明。雖然它可以成為價值累積的驅動力,但較高的年收益也可能導致供應的快速增加,從而減少需求。

提示:年收益是復合收益,而年利率不是。

什么是太高的收益?它因項目而異。關鍵的一點是,如果你看到30%的年利率,不要認為項目會因為年利率而發展良好。較高的年利率實際上可能是殺死這個項目的原因。

雖然,這些高年利率的項目一般都是需要快速拋售的好項目。

GMX是一個具有巨大價值累積的代幣例子。你可以得到19%的年利率,但它是以eGMX支付的,你需要1年的vest才能完全解鎖。vest意味著質押者不能馬上拋售他們的收益,造成賣出壓力。

vest也減少了通貨膨脹,因為GMX一旦獎勵給質押者,就不會立即釋放,而是要等待一年。

我很快會做一個關于GMX的深入研究,專門聊聊它的代幣經濟學。

◆◆通貨膨脹控制,持有人和鎖定期◆◆

就像上面的GMX例子一樣,良好的價值累積建立在三個方面。

1.低通貨膨脹甚至通貨緊縮

2.鼓勵用戶持有

3.鎖定代幣

如果某個代幣能做到這三點,它就贏在了起跑線上。

問題是,這三點往往相互沖突。

-如果沒有控制機制,較高的年收益會導致通貨膨脹和拋售壓力。

-沒有高的年收益就很難鼓勵持有者

-過長的鎖定期往往使用戶不愿意持有

這是個三難問題。

讓用戶得到足夠的年收益獎勵,他們才會繼續持有代幣和接受鎖倉,同時又不會造成失控的通貨膨脹和拋售壓力,能夠找到如此平衡點的代幣,往往表現良好。

但請記住,年收益并不是鼓勵持有的唯一方法。

一些項目利用社區來鼓勵持有代幣。就像一些無用的模因幣,盡管通貨膨脹猖獗,而且沒有任何功能,人們還是無意識地購買并持有,高喊"為了模因"。

你也可以從這些項目中獲利,在短期內。

?例外情況?

代幣經濟學需要逐個評估。例如,如果某代幣有10%的供應量在流通,而90%的供應量沒有釋放,似乎供應量的增加會破壞其價值。

但我仍然可能投資它。為什么?

如果供應量的增加是在10年內發生的,該項目又有一個強大的社區,而且對持有人有很大的激勵作用,它又是通貨緊縮的,它還會大規模地增加實用功能,我就可以忽略陡峭的供應增加。

另一個例子是,如果30%的代幣分配給早期投資者。我之前說過,我會對這樣做的代幣避而遠之。

但是,如果早期投資者有9個月的懸崖期,而且他們的代幣是在5年內陸續發放呢?沒有大問題了吧?

關鍵是,沒有一個萬能的衡量方法。雖然在99%的情況下,我不會碰一個即將大量供應的代幣,或者一個給早期投資者提供巨大比例的代幣,但我還是會根據具體情況做出不同的選擇。

?如何應用代幣經濟學?

拋開例外情況,在評估代幣經濟學時,你要尋找的是:

-有限的供應,最好是通縮的。

-來自激勵性持有、社區和功能等方面的強烈需求。

-價值累積機制。

幾乎所有你需要研究的代幣經濟學的東西都在該代幣的白皮書或網站上。

如果你找不到信息,可以加入他們的telegram或discord,在那里詢問。如果某個項目沒有開放代幣經濟學的相關信息,那就需要你特別謹慎。

我希望這個話題對你有幫助。

XENCrypto,一場突然在加密世界爆火的社會實驗,引起了以太坊又一場gaswar。在XENCrypto的背后是谷歌21號員工JackKevin,10月9日做客CryptoKindness頻道.

1900/1/1 0:00:00公共隨機性是許多現實世界安全協議的一個重要組成部分。在一些應用中,如賭博和多人游戲,隨機性增加了樂趣.

1900/1/1 0:00:00這是我分析創作者經濟的最后一篇文章。我在這個行業呆了整整一年,與我賦有創意的笨蛋朋友們以及為其提供工具和服務來幫助Ta們的人們建立了深厚的情誼.

1900/1/1 0:00:00當被問到有名的Web3游戲時,最常被提及的是Illuvium、StarAtlas、BigTime或GalaGames。然而,令人驚訝的是,這些游戲沒有完全上鏈.

1900/1/1 0:00:00本報告將從整體行情、市場情緒和融資情況投資布局三個方面回溯9月GameFi的市場走勢和重要信息。報告中的數據皆由MyMetaData提供.

1900/1/1 0:00:00這是白話區塊鏈的第1766期原創?作者|五火球教主出品|白話區塊鏈2022年快要結束了,不禁開始讓人期待2023年的區塊鏈世界,會是怎么一個樣子.

1900/1/1 0:00:00